tham ô, không hạch toán vào tài khoản của khách hàng mà hạch toán vào tài khoản của cá nhân. Từ đó chuyển tiền đi ngân hàng khác để rút số tiền này ra. Chúng cũng sử dụng bút toán giả, thu tiền nợ vay không nộp vào ngân hàng, lập hồ sơ vay khống hoặc hồ sơ ghi tăng số tiền vay để có thể rút được tiền. Đối với tài sản bảo đảm, cán bộ ngân hàng cố tình thẩm định sai tài sản không đúng với thực tế để được người vay chi tiền. Ngoài ra, cán bộ ngân hàng cũng sử dụng các đối tượng bên ngoài để thực hiện các hành vi tham nhũng.

- Vì là cán bộ ngân hàng nên các đối tượng này có uy tín. Chúng lợi dụng uy tín cá nhân, tổ chức ngân hàng để lừa đảo, thông qua các biện pháp nghiệp vụ. Chẳng hạn như thông qua huy động vốn, sửa chữa, tẩy xoá, nâng giá trị tiền lên nhiều lần trong các chứng chỉ tiền gửi của NHTM phát hành. Có được chứng chỉ có giá trị, chúng đem cầm cố tại chính ngân hàng mình đang làm việc. Thông đồng với đồng nghiệp lập uỷ nhiệm chi, giấy nộp tiền, rồi giả mạo chữ ký của chủ tài khoản để chuyển vòng vo thông qua các tài khoản tiền gửi, tiền vay của khách hàng để rút tiền.

- Biểu hiện hành vi của cán bộ ngân hàng là thiếu tinh thần trách nhiệm, cả tin, quan liêu, năng lực yếu kém, nên gây hậu quả nghiêm trọng. Tuy nhiên, loại rủi ro đạo đức này may mắn lại ít phát sinh.

- Phương thức thủ đoạn nữa của cán bộ ngân hàng là chiếm đoạt tài sản thông qua việc thực hiện chính sách ưu đãi của nhà nước như: tiền các gói kích cầu, hỗ trợ, cho vay để phát triển doanh nghiệp. Với loại hành vi này rất tinh vi, các cơ quan quản lý nhà nước khó phát hiện.

- Hành vi khác nữa là lợi dụng chức vụ, quyền hạn trực tiếp hoặc qua trung gian gây ảnh hưởng đến người khác để trục lợi. Hay lợi dụng chức vụ, quyền hạn, lạm quyền trong khi thực hiện nhiệm vụ để nhận hối lộ.

- Cũng là hành vi phạm tội nhưng cán bộ ngân hàng thông qua chuyên môn, nghiệp vụ mà mình đảm nhiệm để tìm cách chiếm đoạt tiền của ngân hàng.

- Một hành vi nữa mà bọn tội phạm cũng hay sử dụng là câu kết với khách hàng để chiếm đoạt tiền của NHTM. Nhờ quá trình làm việc, quen biết cán bộ ngân hàng biến chất cùng khách hàng để chiếm đoạt tài sản.

Đối tượng là người làm việc ngoài ngân hàng

Có thể bạn quan tâm!

-

Kinh Nghiệm Cho Hoạt Động Quản Lý Rủi Ro Đạo Đức Của Các Ngân Hàng Thương Mại Việt Nam

Kinh Nghiệm Cho Hoạt Động Quản Lý Rủi Ro Đạo Đức Của Các Ngân Hàng Thương Mại Việt Nam -

Hệ Số Car Của Một Số Nhtm Việt Nam Giai Đoạn 2011 - 2017

Hệ Số Car Của Một Số Nhtm Việt Nam Giai Đoạn 2011 - 2017 -

Thực Trạng Quản Lý Rủi Ro Đạo Đức Trong Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại Việt Nam

Thực Trạng Quản Lý Rủi Ro Đạo Đức Trong Hoạt Động Kinh Doanh Của Ngân Hàng Thương Mại Việt Nam -

Thực Trạng Quản Lý Rủi Ro Đạo Đức Của Các Ngân Hàng Thương Mại

Thực Trạng Quản Lý Rủi Ro Đạo Đức Của Các Ngân Hàng Thương Mại -

Cơ Cấu Tổ Chức Bộ Máy Hoạt Động Kinh Doanh Tại Nhtm

Cơ Cấu Tổ Chức Bộ Máy Hoạt Động Kinh Doanh Tại Nhtm -

Nội Dung Kt-Ksnb Hoạt Động Hoạt Động Kinh Doanh Tại Nhtm

Nội Dung Kt-Ksnb Hoạt Động Hoạt Động Kinh Doanh Tại Nhtm

Xem toàn bộ 229 trang tài liệu này.

- Hành vi thường thấy là các đối tượng bên ngoài tìm cách lừa đảo các NHTM. Thủ đoạn của chúng là tạo dựng hồ sơ dự án, hợp đồng mua bán, thuê giả để làm tin cho ngân hàng. Chúng cũng sử dụng các tài sản không hợp pháp, hàng hoá tài sản không có thật cùng các phương án kinh doanh, phương án trả nợ giả.

- Một trong những hành vi phổ biến là nâng giá trị tài sản bảo đảm. Để đủ điều kiện vay vốn, khách hàng thường không đủ giá trị tài sản bảo đảm tương ứng. Chúng tìm cách tăng tài sản bảo đảm lên nhiều lần. Thậm chí, tài sản thế chấp là thật nhưng không đủ giấy tờ pháp lý hoặc có tranh chấp. Ngoài yêu cầu về tài sản, các đối tượng này cũng lập dự án không có thật để lừa NHTM cho vay. Trong thời gian qua, nhiều “dự án ma”, làm giả giấy chứng nhận quyền sử dụng đất, nhà ở, giấy tờ có giá để vay vốn. Không chỉ lừa đảo trực tiếp, các đối tượng còn lừa đảo dưới dạng đầu tư tài chính qua mạng, huy động vốn theo kiểu kinh doanh đa cấp, giả danh các tập đoàn đầu tư tài chính. Có đối tượng tự nhận là đại diện tổ chức tài chính quốc tế, có một khoản tín dụng lớn ở nước ngoài đang tìm đối tác cho vay với lãi suất hấp dẫn, thời gian vay dài. Nhưng để đáp ứng việc giải ngân, các khách hàng muốn vay thì người vay phải ký quỹ từ 5% đến 10% vốn đối ứng. Số tiền này được ký quỹ tại tài khoản, sau đó dùng chữ ký giả của người ký quỹ để rút tiền.

- Hành vi làm giả tài liệu, giấy tờ để chiếm đoạt tài sản của ngân hàng. Đó là, người phạm tội ký các hợp đồng tiền gửi giả mạo, hợp thức hoá đầu tư tài chính của tổ chức qua việc chuyển tiền vào tài khoản trung gian của chính tổ chức mình đại diện. Tạo dựng hồ sơ dự án, giả mạo hợp đồng, giả mạo giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà… để thế chấp vay ngân hàng chiếm đoạt tài sản.

- Nhờ hiểu biết về công nghệ và nghiệp vụ, chúng đột nhập mạng ngân hàng, trộm cắp mật khẩu, tạo lệnh chuyển tiền giả nhằm chiếm đoạt tài sản.

- Tội phạm cũng dùng hối lộ người có chức vụ, quyền hạn để họ tạo điều kiện cho hành vi chiếm đoạt tài sản. Do hoạt động NHTM có nhiều những quy định chặt chẽ, nhất là quy trình vay vốn nên hành vi và thủ đoạn của người phạm

tội có tinh vi đến đâu, nhưng nếu không có sự giúp sức của những người làm việc trong ngân hàng thì khó có thể thực hiện được.

Dưới hình thức kinh doanh ngoại hối và giấy tờ có giá giả

Là hành vi kinh doanh ngoại tệ, lợi dụng sơ hở trong quản lý kinh doanh ngoại tệ, sử dụng mã giao dịch của thanh toán viên để sửa bút toán, giao dịch, sửa mã bảo mật (password) của thanh toán viên để sửa số liệu, tự ý thực hiện toàn bộ quá trình kinh doanh ngoại tệ liên ngân hàng…

Sản xuất, tàng trữ, vận chuyển, lưu hành tiền giả, ngân phiếu giả, công trái giả. Lừa đảo thông qua việc thanh toán hoặc đổi séc du lịch.

Sử dụng công nghệ cao

- Nhóm tội phạm này trộm cắp thông tin thẻ ngân hàng (dãy số thể hiện loại thẻ do ngân hàng phát hành - số thẻ), số PIN, thông tin về cá nhân (họ tên, địa chỉ, số điện thoại), để rút tiền mà không cần đến thẻ của chủ sở hữu.

- Chúng cũng thành lập công ty “ma”, công ty “ảo” để trộm cắp dữ liệu, bằng hình thức này tiền được chuyển về tài khoản khác.

- Để có thẻ rút tiền, chúng mua thẻ giả để rút tiền ở các máy ATM, trả tiền mua hàng, khách sạn, dịch vụ. Sử dụng thẻ NHTM trộm cắp được để mua hàng trực tuyến trên Website.

- Tội phạm cũng truy cập bất hợp pháp vào Website, dùng phần mềm E- mail giả để lấy các thông tin cá nhân, phát tán thư rác, tạo trang Web bán hàng giả.

Thâu tóm, lũng đoạn, chi phối ngân hàng theo kiểu “lợi ích nhóm”.

Lợi ích nhóm ở Việt Nam trong thời gian qua được nhắc nhiều đến do có đặc điểm liên quan đến những người có chức vụ, quyền hạn trong giải quyết công việc. Nhóm các lợi ích hoạt động của nó rất linh hoạt theo từng vụ việc và ảnh hưởng và quan hệ đến một số cá nhân nhất định. Do cơ chế hiện hành, tính thiếu công khai, minh bạch chưa tốt nên nhóm thường tiếp xúc theo kiểu các cá nhân với nhau qua đồng nghiệp, bạn bè, người thân.

Trong lĩnh vực hoạt động ngân hàng, lợi ích nhóm xuất hiện với ý đồ thâu tóm qua hoạt động tín dụng hay tiền gửi là chủ yếu. Những hoạt động lợi ích nhóm này có sức công phá rất mạnh hệ thống NHTM. Nếu công khai và đặt ra tiêu chuẩn phá sản thì rất nhiều NHTM đã bị phá sản.

Hậu quả của rủi ro đạo đức trong hoạt động kinh doanh của NHTM Việt Nam

- Hậu quả rủi ro đạo đức trong lĩnh vực NHTM xét trên tổng thể nền kinh tế có ảnh hưởng rất lớn đến quá trình triển khai chủ trương, chính sách, pháp luật về hoạt động NHTM. Nhiều vụ việc ngân hàng bị sai lệch, gây ra hậu quả rất nghiêm trọng, đặc biệt nghiệm trọng, không chỉ làm thiệt hại về tài sản mà còn làm ảnh hưởng đến hoạt động của hệ thống tài chính. Thậm chí đến toàn bộ nền kinh tế. Những vụ án đó đã làm suy giảm niềm tin của nhân dân vào sự quản lý, điều hành của Nhà nước trong lĩnh vực ngân hàng.

- Rủi ro đạo đức hoạt động NHTM đương nhiên là loại rủi ro lớn nhất, nguy hiểm nhất. Trước hết, đó là số tiền mà NHTM bị mất đi. Số tiền tội phạm chiếm đoạt do bị sử dụng vào các mục đích khác nên rất khó thu hồi. Thông thường số tiền này lại rất lớn nên thiệt hại về tiền là rất đáng kể cho bất kỳ NHTM nào phát sinh vụ việc. Tiếp đến, là những rủi ro không thể đo đếm được bằng tiền. Nó có thể là ảnh hưởng uy tín từ những khách hàng lo ngại không gửi tiền hay khách hàng không thiết lập quan hệ tín dụng đến mức độ có thể nguy cơ gây mất an toàn hệ thống ngân hàng. Thậm chí lớn hơn nữa là đẩy ngân hàng vào tình trạng mất khả năng thanh khoản, đóng băng tín dụng và từ đó tác động trực tiếp các NHTM khác và đổ vỡ hàng loạt NHTM.

- Rủi ro đạo đức trong hoạt động của NHTM là ảnh hưởng đến đội ngũ cán bộ. Vì vật chất và thủ đoạn đã biến những cán bộ NHTM trong sáng trở nên tha hoá, biến chất. Những cán bộ đó không chỉ chính họ chịu trách nhiệm mà nó còn phá hoại tư tưởng những người làm trong hệ thống ngân hàng.

Theo số liệu của Viện Kiểm sát nhân dân TP Hà Nội, năm 2011, các cơ quan pháp luật của thành phố đã xử lý 22 vụ tham nhũng thì có tới 10 vụ liên quan đến các cán bộ ngân hàng, khởi tố 27 bị can là nhân viên các nhà băng.

Theo Tổng cục Cảnh sát Phòng chống tội phạm, trong năm 2010 và 9 tháng đầu năm 2011, cơ quan này đã xử lý 69 vụ, khởi tố 40 vụ, khởi tố bị can 70 cán bộ ngân hàng, thiệt hại 8.000 tỷ, thu hồi được có 2.000 tỷ.

Từ những số liệu thống kê trên, có thể thấy bất cứ ngân hàng lớn nhỏ nào cũng đều có thể vấp phải và sẽ gánh chịu những tổn thất lớn nếu chủ quan với những vấn đề liên quan đến rủi ro đạo đức của nhân viên ngân hàng.

2.2.2. Thực trạng quản lý rủi ro đạo đức trong hoạt động kinh doanh của các Ngân hàng thương mại Việt Nam

2.2.2.1. Thực trạng cơ cấu quản lý rủi ro đạo đức trong các Ngân hàng thương mại Việt Nam

Rủi ro đạo đức (theo Basel II) được định nghĩa là nguy cơ tổn thất do các quy trình, con người và hệ thống nội bộ không đạt yêu cầu hoặc không hoạt động, hay do các sự kiện bên ngoài. Yếu tố “con người” được nói đến ở đây chính là nhân viên ngân hàng, rủi ro có thể xảy đến với ngân hàng xuất phát từ đạo đức của họ.

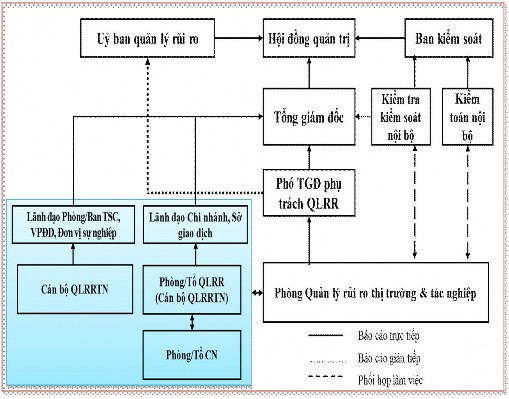

Hầu hết ở Việt Nam, các NHTM đã thành lập bộ phận quản lý rủi ro đạo đức và đặt bộ phận này trong “khối quản lý rủi ro”. Bộ phận này có nhiệm vụ quản lý chung các vấn đề liên quan đến rủi ro đạo đức, trong đó có rủi ro đạo đức chứ chưa phân thành các bộ phận quản lý nhỏ lẻ. Bộ phận quản lý rủi ro đạo đức sẽ báo cáo trực tiếp với Phó TGĐ phụ trách quản lý rủi ro.

Sơ đồ 2.3: Mô hình tổ chức quản lý rủi ro thị trường và đạo đức

Nguồn: [71]

Hội đồng quản trị

Ủy ban QLRR

Khối QLRR

Ban Quản lý TD

Ban Quản lý RRTT&TN

Ban Quản lý RRTD

Các chi nhánh

Phòng QLRR

Sơ đồ 2.4: Cơ cấu tổ chức QLRR tại một số NHTM

Nguồn: [38]

2.2.2.2. Thực trạng quản lý rủi ro đạo đức của cơ quan quản lý (Ngân hàng nhà nước Việt Nam)

Theo quy định của Luật NHNN Việt Nam, “NHNN thực hiện chức năng quản lý nhà nước về tiền tệ, hoạt động ngân hàng”, “Hoạt động của NHNN nhằm ổn định giá trị đồng tiền; bảo đảm an toàn hoạt động ngân hàng và hệ thống các tổ chức tín dụng”. Trong mô hình tổ chức của NHNN, nhiệm vụ bảo đảm an toàn hoạt động ngân hàng được giao cho Cơ quan thanh tra giám sát, bởi lẽ “Thanh tra, giám sát ngân hàng nhằm góp phần bảo đảm sự phát triển an toàn, lành mạnh của hệ thống các tổ chức tín dụng và hệ thống tài chính; bảo vệ quyền và lợi ích hợp pháp của người gửi tiền và khách hàng của tổ chức tín dụng; duy trì và nâng cao lòng tin của công chúng đối với hệ thống các tổ chức tín dụng; bảo đảm việc chấp hành chính sách, pháp luật về tiền tệ và ngân hàng;

góp phần nâng cao hiệu quả và hiệu lực quản lý nhà nước trong lĩnh vực tiền tệ và ngân hàng”.

Cơ quan Thanh tra, giám sát ngân hàng đã được thành lập theo Quyết định số 83/2009/QĐ-TTg ngày 27/5/2009 của Thủ tướng Chính phủ. Đây là cơ quan trực thuộc NHNN, thực hiện chức năng thanh tra hành chính, thanh tra chuyên ngành và giám sát chuyên ngành về ngân hàng trong các lĩnh vực thuộc phạm vi quản lý nhà nước của NHNN. Nội dung giám sát của cơ quan Thanh tra, giám sát ngân hàng tập trung vào; (i) Giám sát việc tuân thủ các quy định về tiêu chuẩn để được cấp giấy phép thành lập và hoạt động của các tổ chức tín dụng;

(ii) kiểm tra, thanh tra hoạt động ngân hàng; kiểm soát tín dụng; xử lý các vi phạm pháp luật trong lĩnh vực tiền tệ và hoạt động ngân hàng theo thẩm quyền, về phương thức giám sát bao gồm: (i) Thanh tra tuân thủ (thanh tra định kỳ và thanh tra đột xuất); và (ii) Hệ thống giám sát từ xa theo các tiêu chí CAMELS (có chức năng cảnh báo sớm đối với các tổ chức tín dụng có vấn đề và các rủi ro trong hoạt động ngân hàng).

Việc quản lý vấn đề rủi ro đạo đức trong hoạt động ngân hàng của Cơ quan thanh tra, giám sát ngân hàng được thể hiện qua những nội dung sau:

+ Về quy định cấp phép thành lập và hoạt động ngân hàng: Trước sự gia tăng ồ ạt các ngân hàng mới. NHNN đã xem xét, điều chỉnh các quy định về cấp phép cho phù hợp. Quyết định số 24/2007/QĐ-NHNN quy định về việc cấp giấy phép thành lập và hoạt động ngân hàng TMCP đã được thay thế bằng Thông tư số 9/2010 với các năm tiêu chí cơ bản sau:

Thứ nhất, vốn điều lệ: Có vốn điều lệ tối thiểu bằng mức vốn pháp định theo quy định của pháp luật tại thời điểm thành lập; vốn điều lệ được góp bằng đồng Việt Nam; nguồn vốn góp thành lập ngân hàng phải tuân thủ những điều kiện cụ thể.

Thứ hai, cổ đông tham gia góp vốn thành lập ngân hàng; cổ đông tham gia góp vốn thành lập ngân hàng phải đáp ứng một số điều kiện nhất định. Đó là: Phải có tối thiểu 100 cổ đông tham gia góp vốn thành lập ngân hàng, trong đó có tối thiểu 3 cổ đông sáng lập là tổ chức có tư cách pháp nhân; các cổ đông phải có khả năng về tài chính để góp vốn thành lập ngân hàng; cá nhân hoặc tổ chức và

người có liên quan của cá nhân hoặc tổ chức đó chỉ được tham gia góp vốn thành lập một ngân hàng, không được tham gia góp vốn thành lập ngân hàng nếu cá nhân hoặc cá nhân đó cùng với người có liên quan đang sở hữu mức cổ phần trọng yếu của một ngân hàng, tổ chức hoặc tổ chức đó cùng với người có liên quan đang sở hữu từ 10% vốn điều lệ trở lên của một ngân hàng; cổ đông là tổ chức phải đáp ứng một số điều kiện theo quy định như thời gian hoạt động tối thiểu là 3 năm, kinh doanh có lãi trong 3 năm liền kề năm đề nghị thành lập ngân hàng. Đối với cổ đông là doanh nghiệp Nhà nước phải được Thủ tướng Chính phủ chấp thuận bằng văn bản cho phép tham gia góp vốn thành lập ngân hàng.

Thứ ba, cổ đông sáng lập: Thông tư cũng quy định điều kiện bắt buộc đối với cổ đông sáng lập là cá nhân, tổ chức. Trong đó các cổ đông sáng lập phải cùng nhau sở hữu tối thiểu 50% vốn điều lệ khi thành lập ngân hàng, đồng thời các cổ đông sáng lập là tổ chức phải cùng nhau sở hữu tối thiểu 50% tổng số cổ phần của các cổ đông sáng lập.

Thứ tư, điều lệ: Một trong những điều kiện để được xem xem cấp giấy phép thành lập và hoạt động NHTM cổ phần là phải có điều lệ tổ chức và hoạt động phù hợp với các quy định của pháp luật hiện hành.

Thứ năm, đề án thành lập ngân hàng: Đề án thành lập ngân hàng phải bao gồm các nội dung cơ bản và được quy định cụ thể tại Thông tư.

Cũng theo thông tư trên, để tiến hành hoạt động, ngân hàng được cấp giấy phép phải có đầy đủ các điều kiện liên quan: Có điều lệ tổ chức và hoạt động được NHNN chuẩn y; có giấy chứng nhận đăng ký kinh doanh; có đủ vốn điều lệ theo quy định và số vốn điều lệ này phải gửi vào tài khoản phong tỏa không được hưởng lãi mở tại NHNN chi nhánh tỉnh, thành phố nơi ngân hàng đặt trụ sở chính sau khi được cấp giấy phép và trước khi khai trương hoạt động tối thiểu 30 ngày, số vốn này chỉ được giải tỏa sau khi ngân hàng khai trương hoạt động.

Ngoài các điều kiện trên, ngân hàng cũng phải có trụ sở chính bảo đảm điều kiện theo quy định; đăng báo theo quy định của pháp luật về những nội dung quy định trong giấy phép; bảo đảm tối thiểu các điều kiện khai trương hoạt động khác theo đúng đề án thành lập ngân hàng đã trình NHNN liên quan đến vốn điều lệ, nhân sự chủ chốt, công nghệ thông tin.