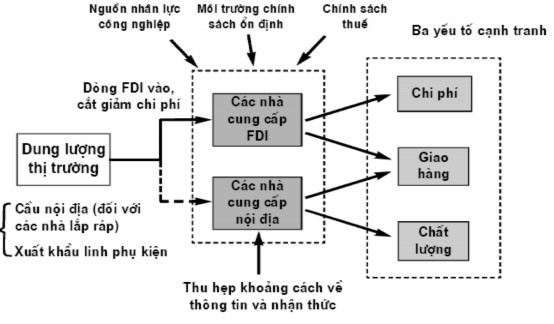

Hình 16: Làm thế nào để đạt được quy mô và tính cạnh tranh của ngành CNPT

Nguồn: Diễn đàn phát triển Việt Nam-Tháng 6 năm 2007

Quy mô cầu là yếu tố ảnh hưởng đến cả các nhà cung cấp nội địa và các nhà cung cấp FDI. Quy mô cầu lớn sẽ giúp các doanh nghiệp lắp ráp hay chế biến có thể giảm chi phí do tính hiệu quả của quy mô. Quy mô cầu của ngành CNPT gồm hai yếu tố: cầu nội địa (của các nhà lắp ráp) và xuất khẩu linh-phụ kiện. Tuy nhiên, đối với nhiều ngành như ô tô và một số mặt hàng điện-điện tử có giá trị lớn như máy vi tính, laptop,… do thu nhập của người Việt Nam còn thấp nên nhu cầu đối với những sản phẩm này không cao; ngoài ra, phần lớn các sản phẩm phụ trợ Việt Nam còn kém cạnh tranh nên số sản phẩm có đủ khả năng xuất khẩu hầu như không đáng kể. Chính vì hai lí do này nên quy mô cầu của thị trường Việt Nam còn khá nhỏ bé, kìm hãm sự phát triển của ngành CNPT.

Thứ hai, các ngành phụ trợ này (chủ yếu do doanh nghiệp nhà nước sản xuất) cung cấp những sản phẩm có chất lượng kém và giá thành cao (vì công nghệ lạc hậu, quản lý kém…) nên chỉ tiêu thụ được trong nội bộ các doanh nghiệp nhà nước. Nhưng cũng vì dùng những sản phẩm phụ trợ này mà các sản phẩm lắp ráp, các loại máy móc hoàn thành tại các công ty nhà nước cũng không

có sức cạnh tranh. Đây là một sự liên kết kém hiệu suất và bó chân lẫn nhau trong nội bộ các doanh nghiệp nhà nước. Tại các nước ASEAN khác và tại Trung Quốc, có sự liên kết (linkage) hiệu suất giữa các doanh nghiệp vừa và nhỏ sản xuất các sản phẩm phụ trợ với các doanh nghiệp lớn có vốn đầu tư của nước ngoài, và công nghệ, tri thức quản lý được chuyển giao từ doanh nghiệp lớn đến doanh nghiệp nhỏ và vừa.

Thứ ba, các ngành phụ trợ quá yếu không hấp dẫn các công ty đa quốc gia đầu tư trực tiếp sản xuất tại Việt Nam các loại hàng điện tử gia dụng, các sản phẩm của công nghệ thông tin phần cứng như máy tính cá nhân, điện thoại di động, các loại xe hơi, xe máy, v.v… nói chung là các loại máy móc, các ngành cơ khí. Các mặt hàng này thường có cả hàng trăm hoặc hàng ngàn bộ phận, linh kiện ở nhiều tầng lớn, từ những loại thông thường đơn giản đến những loại có công nghệ rất cao. Đối với các công ty nước ngoài đầu tư vào các ngành sản xuất các loại máy móc, tỷ lệ nội địa hoá càng cao càng có lợi. Điểm này khác với nhận thức của nhiều người Việt Nam, kể cả các nhà hoạch định chính sách. Việt Nam có khuynh hướng cho rằng các công ty đa quốc gia không muốn tăng tỷ lệ nội địa hoá để đưa các sản phẩm trung gian và bộ phận, linh kiện từ nước mình tới. Điều tra của JETRO và nhiều cơ quan khác cho thấy hiện thực thì ngước lại. Dĩ nhiên những bộ phận, linh kiện có công nghệ rất cao thông thường được nhập khẩu từ Nhật Bản hoặc những nơi có đủ điều kiện về công nghệ và kỹ thuật. Trên thực tế, phí tổn về linh kiện, bộ phận và các sản phẩm trung gian trong những sản phẩm thuộc các ngành sản xuất máy móc chiếm tới hơn 80% giá thành, lao động chỉ chiếm từ 5 đến 10%, do đó khả năng nội địa hoá có tính chất quyết định đến thành quả kinh doanh của doanh nghiệp. Từ thực tế này, có thể nói các công ty đa quốc gia chậm tăng tỷ lệ nội địa vì năng lực cung cấp trong nước quá kém không đáp ứng yêu cầu về chất lượng và giá thành. Do đó chừng nào các ngành phụ trợ sẵn có chưa được cải thiện đồng loạt và chừng nào nhiều doanh nghiệp nhỏ và vừa của nước ngoài chưa đến đầu tư ồ ạt thì FDI của các công ty lớn không thể tăng hơn. Mặt khác, sau năm 2006, trong khuôn khổ

AFTA, những công ty này có thể sẽ chuyển cơ sở sản xuất sang các nước ASEAN khác để tận dụng các ngành phụ trợ đã có tại đó.

Thứ tư, hiện nay những ngành sản xuất các loại máy móc như đồ điện gia dụng, nhiều ngành thuộc lĩnh vực công nghệ thông tin cũng như máy điện thoại di động… và một bộ phận của nhóm các ngành có công nghệ cao như xe hơi, máy tính… có nhu cầu ngày càng lớn trên thế giới. Mặt khác, công nghệ cũng dễ lan nhanh từ nước này sang nước khác nên những nước có nguồn lực lao động dồi dào, khéo tay và tiền lương rẻ sẽ dễ trở thành những cứ điểm sản xuất có sức cạnh tranh lớn. Việt Nam rất có triển vọng cạnh tranh được trong lĩnh vực này nhưng vì hai lý do nói ở trên, Việt Nam chưa trở thành một trong những nơi sản xuất chính tại châu Á. Trong khoảng 15 năm qua, các cứ điểm sản xuất của các ngành này chuyển nhanh từ Nhật Bản sang Hàn Quốc, Đài Loan, Xingapo, sau đó sang Malaixia và Thái Lan và gần đây sang Inđônêxia và Trung Quốc. Bảng 8 cho thấy khuynh hướng đó trong ngành điện, điện tử, thể hiện sự thay đổi trong kim ngạch sản xuất đồ điện gia dụng (thành phẩm lắp ráp cuối cùng, phần trung nguồn trong chuỗi giá trị) và phụ tùng điện tử (sản phẩm của công nghiệp phụ trợ; ở thượng nguồn trong chuỗi giá trị). Theo biểu này, trong thập niên 1990, Nhật Bản và các nền kinh tế công nghiệp hoá mới (NIEs-4) giảm sản xuất ở phần trung nguồn (xem lại hình 5) nhưng tăng kim ngạch sản xuất của công nghiệp phụ trợ. Đáng chú ý là khuynh hướng tại Trung Quốc và các nước ASEAN, nhất là tại Malaixia, Thái Lan và Philippin, sản xuất tăng nhanh trong cả hai giai đoạn đồ điện gia dụng và phụ tùng điện tử. Phụ tùng điện tử gồm rất nhiều chủng loại mặt hàng, có loại có hàm lượng công nghệ cao nên Nhật và NIEs còn duy trì sức cạnh tranh trong nhiều mặt hàng và triển khai phân công hàng ngang với các nước ASEAN.

Bảng 9: Tổng giá trị sản xuất các sản phẩm điện, điện tử của một số nền kinh tế

Đồ điện gia dụng | Phụ tùng điện tử | |||

1990 | 2000 | 1990 | 2000 | |

Hàn Quốc | 63 | 39 | 105 | 315 |

Đài Loan | 18 | 7 | 49 | 128 |

Hồng Công | 25 | 21 | 23 | 30 |

Xingapo | 22 | 20 | 48 | 152 |

NIEs-4 | 128 | 87 | 225 | 625 |

Malaixia | 19 | 69 | 41 | 169 |

Thái Lan | 7 | 21 | 12 | 44 |

Philippin | 1 | 5 | 14 | 50 |

Inđônêxia | 5 | 15 | 2 | 19 |

Việt Nam | 5 | 4 | ||

ASEAN-5 | 32 | 115 | 69 | 286 |

Trung Quốc | 62 | 177 | 34 | 162 |

Châu Á (trừ Nhật) | 223 | 374 | 329 | 1.069 |

Nhật Bản | 321 | 168 | 586 | 784 |

Mỹ | 65 | 54 | 414 | 852 |

Thế giới | 872 | 935 | 1.765 | 3.353 |

Có thể bạn quan tâm!

-

Tình Hình Thu Hút Fdi Trước Sự Ảnh Hưởng Của Ngành Cnpt Trong Thời Gian Qua:

Tình Hình Thu Hút Fdi Trước Sự Ảnh Hưởng Của Ngành Cnpt Trong Thời Gian Qua: -

Dòng Vốn Fdi Vào Một Số Nước Asean Giai Đoạn 1980-2003

Dòng Vốn Fdi Vào Một Số Nước Asean Giai Đoạn 1980-2003 -

Tình Hình Sản Xuất Và Thực Hiện Nội Địa Hóa Của Honda Vn

Tình Hình Sản Xuất Và Thực Hiện Nội Địa Hóa Của Honda Vn -

Kinh Nghiệm Phát Triển Ngành Cnpt Của Một Số Quốc Gia Trên Thế Giới Và Bài Học Kinh Nghiệm Đối Với Việt Nam:

Kinh Nghiệm Phát Triển Ngành Cnpt Của Một Số Quốc Gia Trên Thế Giới Và Bài Học Kinh Nghiệm Đối Với Việt Nam: -

Phát triển công nghiệp phụ trợ nhằm tăng cường thu hút đầu tư trực tiếp nước ngoài vào Việt Nam - 13

Phát triển công nghiệp phụ trợ nhằm tăng cường thu hút đầu tư trực tiếp nước ngoài vào Việt Nam - 13 -

Phát triển công nghiệp phụ trợ nhằm tăng cường thu hút đầu tư trực tiếp nước ngoài vào Việt Nam - 14

Phát triển công nghiệp phụ trợ nhằm tăng cường thu hút đầu tư trực tiếp nước ngoài vào Việt Nam - 14

Xem toàn bộ 112 trang tài liệu này.

Chú: Số liệu năm 1990 của ASEAN5 không kể Việt Nam (Nguồn: Bộ Công thương-Viện NCCL-CSCN, 03/10/2006)

2.3.2.2. Nguyên nhân của những tồn tại trên:

Thất bại trong việc phổ biến thông tin dẫn đến khoảng cách trong tiêu chuẩn chất lượng:

Sự thất bại trong việc phổ biến dường như vẫn chưa giảm một cách đáng kể, mặc dù chính phủ đã nỗ lực tăng cường những cơ hội tiếp xúc giữa các doanh nghiệp lắp ráp FDI và các nhà cung cấp nội địa. Ví dụ, Phòng Công nghiệp và Thương mại Việt Nam (VCCI) đã lập nên một cơ sở dữ liệu thông tin. Tuy nhiên, một số doanh nghiệp lắp ráp FDI đã chỉ ra rằng, họ vẫn cần phải liên lạc với các nhà cung cấp nội địa và thu thập thêm thông tin chi tiết hơn, vì cơ sở dữ liệu chỉ bao gồm các thông tin rất cơ bản như địa chỉ thông tin doanh nghiệp.

Một vấn đề xảy ra nữa là khoảng cách về chất lượng. Mặc dù nếu hai bên tìm thấy nhau thì vẫn có một khoảng cách lớn giữa những gì mà các doanh nghiệp lắp ráp FDI đòi hỏi như là những tiêu chuẩn tối thiểu về chất lượng, chi phí và vận chuyển và những gì mà các nhà cung cấp nội địa cho là có thể chấp

nhận được. Phía Việt Nam phàn nàn rằng phía các doanh nghiệp lắp ráp quá cầu

kỳ trong nhiều thứ nhỏ nhặt trong khi phía Nhật Bản từ chối các sản phẩm phụ trợ nội địa không đạt yêu cầu đặt ra. Một nguyên nhân có thể đưa ra ở đây là các doanh nghiệp nội địa vẫn chưa tiếp xúc nhiều với cạnh tranh thị trường toàn cầu, trong khi đó những doanh nghiệp lắp ráp FDI lại có mạng lưới đầu vào trên toàn thế giới (mà chủ yếu là từ các công ty của Mỹ, Châu Âu, Hàn Quốc và Trung Quốc) nên yêu cầu đối với đầu vào của các doanh nghiệp lắp ráp FDI thường cao hơn so với thực lực của doanh nghiệp nội địa.

Các nhà cung cấp Việt Nam thiếu kiến thức về hệ thống sản xuất của các doanh nghiệp nước ngoài. Ví dụ, các nhà cung cấp nội địa gửi mẫu chào hàng và hàng mẫu tới các nhà lắp ráp nước ngoài và hy vọng nhận được đơn hỏi hàng. Những doanh nghiệp lắp ráp FDI không bao giờ chấp nhận những hình thức liên lạc như vậy. Trong trường hợp ngành ô tô, thiết kế một mẫu mới bắt đầu từ trung tâm Nghiên cứu và phát triển (R&D) tại Nhật Bản 3 năm trước khi đưa ra sản xuất hàng loạt. Các nhà cung cấp bộ phận vì thế cũng yêu cầu phải tham gia liên tục vào quá trình thiết kế này, làm việc chặt chẽ với các nhà lắp ráp và các nhà chế tạo bộ phận khác.

Quy mô cầu đối với các sản phẩm phụ trợ tại Việt Nam quá nhỏ bé:

Trong hầu hết các ngành công nghiệp của Việt Nam, nhu cầu đối với việc mua các sản phẩm phụ trợ nội địa đều thấp dưới mức quy mô hiệu quả tối thiểu. Chính điều này gây cản trở ngành CNPT nội địa đầu tư vào việc cung cấp cho các doanh nghiệp lắp ráp FDI. Tại Việt Nam, dường như chỉ có một vài nhà cung cấp bộ phận cho một sản phẩm có thể có được các đơn hỏi hàng vượt quá quy mô hiệu quả tối thiểu.

Hơn nữa, ngành CNPT nội địa không thể đơn giản tăng giá mỗi đơn vị sản phẩm nhằm giải quyết vấn đề quy mô hiệu quả tối thiểu, vì các doanh nghiệp lắp ráp FDI sẽ tăng số lượng sản phẩm phụ trợ nhập khẩu nếu như ngành CNPT nội địa không thể duy trì mức giá thấp hơn mức giá nhập khẩu. Nếu như một mạng lưới sản xuất bộ phận hiệu quả không được lập ra tại các nước Đông Á thì có lẽ các doanh nghiệp lắp ráp FDI đã lựa chọn nguồn cung cấp sản phẩm nội địa

ngay chính tại quốc gia nhận đầu tư dù tại mức giá cao hơn. Trên thực tế, mạng lưới sản xuất này lại đang trở nên hiệu quả đến mức mà các doanh nghiệp lắp ráp FDI tại Việt Nam có thể nhập khẩu bất kì một thiết bị nào nếu như giá của các sản phẩm nội địa không cạnh tranh.

Một khía cạnh khác của vấn đề quy mô hiệu quả tối thiểu là ảnh hưởng tiêu cực đối với nguồn vốn FDI từ các nhà cung cấp nước ngoài. Các nhà cung cấp nước ngoài sẽ chọn xuất khẩu linh phụ kiện từ các nhà máy của họ ở các nước ASEAN sang Việt Nam, hơn là chịu rủi ro khi đầu tư vào Việt Nam vì uqy mô cầu tại Việt Nam không thể vượt quá quy mô hiệu quả tối thiểu. Trên thực tế, nhiều quốc gia ASEAN phát triển có nhu cầu lớn hơn Việt Nam. Ví dụ, Ma-lai- xi-a sản xuất 9.9 triệu Tivi bao gồm xuất khẩu và hàng bán trong nước, Thái Lan sản xuất 6.5 triệu TV và Inđônêxia sản xuất 5.6 triệu TV so với Việt Nam là 1.6 triệu TV. Do đó, các nhà cung cấp bộ phận nước ngoài sẽ đạt được lợi nhuận hơn bằng cách xuất khẩu từ các cơ sở sản xuất ở các nước phát triển này hơn là đầu tư vào Việt Nam.

Chương III: Giải pháp phát triển ngành CNPT nhằm thu hút FDI:

3.1. Định hướng phát triển CNPT đến năm 2010, tầm nhìn đến năm 2020:

Sự kiện Việt Nam gia nhập WTO vào cuối năm 2006 và sự kiện Việt Nam kí kết hợp đồng thương mại mậu dịch tự do ASEAN đã mở ra rất nhiều cơ hội và thách thức đối với ngành CNPT. Các cơ hội đó bao gồm:

(i) Mở ra nhiều thị trường mới: Việt Nam có cơ hội được tiếp cận với các thị trường thuộc nền kinh tế chung ASEAN-thị trường được coi là năng động nhất thế giới với tốc độ tăng trưởng bình quân trên 7%. Bên cạnh đó, các doanh nghiệp VN có thể được ưu đãi hưởng mức thuế quan từ 0%-5% tong việc trao đổi sản phẩm công nghiệp giữa các doanh nghiệp tham gia, được công nhận tỷ lệ nội địa hóa trong sản phẩm và hưởng các mức ưu đãi phi thuế quan khác.

(ii) Có điều kiện làm quen, tiếp cận và ứng dụng các kỹ thuật công nghiệp cao cũng như những phương thức, tác phong công nghiệp của các nước có nền công nghiệp phát triển như Hoa Kỳ, Nhật Bản, EU. Điều đó giúp cho các doanh nghiệp phụ trợ Việt Nam nâng cao năng suất lao động, tiết kiệm chi phí về nhân công, rút ngắn chu kì sản xuất, nâng cao chất lượng và nâng cao khả năng cạnh tranh.

Tuy nhiên, thách thức mà ngành CNPT Việt Nam phải đối mặt cũng không nhỏ. Một mặt thuế quan giảm xuống sẽ có lợi cho các nhà xuất khẩu nội địa, nhưng mặt khác sẽ là bất lợi cho các doanh nghiệp phụ trợ trong nước. Hàng rào thuế quan của Việt Nam đối với các mặt hàng linh kiện giảm xuống theo đúng lộ trình gia nhập WTO sẽ làm cho sản phẩm trong nước khó cạnh tranh hơn và kết quả là các nhà lắp ráp sẽ đi tìm mua các chi tiết linh kiện từ bên ngoài.

Trước tình hình đấy, Chính phủ và Nhà nước đã đưa ra được một bản quy hoạch tổng thể phát triển ngành CNPT đến năm 2010, tầm nhìn đến năm 2020. Bản quy hoạch đã chứng tỏ rằng Chính phủ và Nhà nước đã nhận thức rõ được tầm quan trọng của ngành CNPT trong quá công nghiệp hóa và hiện đại hóa. Điều này thể hiện rõ qua các quan điểm phát triển ngành CNPT:

- Phát triển công nghiệp hỗ trợ là khâu đột phá để phát triển nhanh và bền vững các ngành công nghiệp chủ lực của Việt Nam trong quá trình công nghiệp hoá, hiện đại hoá đất nước từ nay đến năm 2020.

- Phát triển công nghiệp hỗ trợ trong xu thế hội nhập phải gắn với phân công hợp tác quốc tế và phát triển doanh nghiệp vừa và nhỏ.

- Phát triển công nghiệp hỗ trợ trên cơ sở chọn lọc, dựa trên tiềm năng, lợi thế so sánh của Việt Nam, với công nghệ tiên tiến có tính cạnh tranh quốc tế cao, gắn liền với mục tiêu nâng cao giá trị gia tăng trong nước đối với sản phẩm công nghiệp xuất khẩu, và phấn đấu trở thành một bộ phận trong dây chuyền sản xuất quốc tế.

- Phát triển công nghiệp hỗ trợ theo hướng phát huy tối đa năng lực đầu tư của các thành phần kinh tế, đặc biệt là các đối tác chiến lược - các công ty, tập đoàn đa quốc gia.

- Phát triển công nghiệp hỗ trợ theo hướng tập trung theo từng nhóm ngành công nghiệp để phát huy tối đa hiệu quả cạnh tranh.

Từ các quan điểm trên, bản Quy hoạch đã vạch ra được định hướng phát triển và mục tiêu theo từng ngành riêng biệt (dệt-may, da-giày, điện tử-tin học, sản xuất và lắp ráp ô tô, cơ khí chế tạo). Đối với mỗi ngành phụ trợ riêng biệt, bản quy hoạch đã đưa ra các mục tiêu khác nhau về tỷ lệ nội địa hóa của các ngành CNPT tại các thời điểm khác nhau. Từ đó bản Quy hoạch cũng đã vạch ra 6 giải pháp chính nhằm đạt được các mục tiêu đã đề ra:

Thứ nhất, các giải pháp tạo dựng môi trường đầu tư, khuyến khích phát triển sản xuất kinh doanh: Xây dựng các chương trình phát triển từng nhóm sản