Nợ. Ưu điểm của nguồn này là tạo nên khoản tiết kiệm thuế, không làm thay đổi cơ cấu cổ đông nhưng làm gia tăng nguy cơ khánh tận tài chính, tạo sức ép cho nhà quản lý trong quá trình ra quyết định. Bằng mọi cách, tài sản phải được quản lý tốt, đem lại kết quả sản xuất, kinh doanh ít nhất đủ để trả nợ. Một quyết định quản lý tài sản sai lầm có thể dẫn tới tình trạng doanh nghiệp mất khả năng thanh toán và nhà quản lý bị sa thải… Do đó cần sử dụng kết hợp Nợ và vốn chủ sở hữu. Tuy nhiên, vấn đề được đặt ra tiếp theo là kết hợp Vốn chủ sở hữu và Nợ với tỷ lệ bao nhiêu? Để trả lời câu hỏi này, nhà quản lý phải thực hiện một loạt công việc tính toán phức tạp nhằm tìm được phương án kết hợp có chi phí vốn bình quân gia quyền (WACC) thấp nhất. Với năng lực khai thác tài sản không đổi, WACC càng giảm, hiệu quả sản xuất - kinh doanh của doanh nghiệp càng tăng.

Không chỉ xác định cơ cấu vốn, việc lựa chọn hình thức huy động vốn cũng tác động tới các quyết định quản lý tài sản. Thông thường, nguồn vốn rẻ, dễ huy động (tín dụng thương mại, vốn góp ban đầu, lợi nhuận giữ lại) lại bị giới hạn về quy mô và thời hạn nên chỉ thích hợp với nhu cầu đầu tư nhỏ, ngắn hạn, nhằm duy trì hoạt động của doanh nghiệp. Các hình thức huy động được quy mô lớn (gần như không có giới hạn) bao gồm phát hành cổ phiếu, trái phiếu, vay ngân hàng, leasing… thường có chi phí cao, thủ tục phức tạp, điều kiện khắt khe… không phải doanh nghiệp nào cũng đáp ứng được. Tuy nhiên, với quy mô lớn, tính chất ổn định, lâu dài, đây là lựa chọn phù hợp với nhu cầu đầu tư mở rộng, phát triển của doanh nghiệp.

Như vậy, quản lý vốn tốt tạo điều kiện cho doanh nghiệp quản lý tài sản một cách chủ động và chuyên nghiệp.

* Quy mô của doanh nghiệp: Doanh nghiệp có quy mô lớn, cơ hội kinh doanh nhiều hơn, có lợi thế cao trong đàm phán với cả chủ đầu tư và nhà cung cấp, đồng thời, tận dụng tính hiệu quả nhờ quy mô. Trong bối cảnh thị trường tăng trưởng nóng, các doanh nghiệp đầu ngành thường phát triển nhanh chóng, khả năng thanh toán ổn định. Tuy vậy, quy mô lớn đồng nghĩa với cồng kềnh, khó quản lý, khó ứng phó linh hoạt, kịp thời với tình huống xấu, nguy cơ khánh tận tài chính gia tăng cùng với sự suy thoái của thị trường. Do đó, quyết định duy trì, mở rộng hay thu hẹp quy mô của doanh nghiệp cũng góp phần tác động tới nguy cơ vỡ nợ của các doanh nghiệp.

2.1.3.2. Nhân tố bên ngoài doanh nghiệp

Ngoài những nhân tố thuộc về doanh nghiệp còn có những nhân tố bên ngoài doanh nghiệp có thể tác động tới hoạt động quản lý tài sản, bao gồm:

Cơ chế quản lý của nhà nước: Các cơ quan chức năng của nhà nước như bộ Tài chính, các Bộ chuyên chức năng… thực hiện quản lý hoạt động doanh nghiệp thông qua

Có thể bạn quan tâm!

-

Nghiên Cứu Theo Cách Tiếp Cận Kế Toán Tại Việt Nam

Nghiên Cứu Theo Cách Tiếp Cận Kế Toán Tại Việt Nam -

Một Số Nghiên Cứu Mô Hình Kmv- Merton Tại Việt Nam

Một Số Nghiên Cứu Mô Hình Kmv- Merton Tại Việt Nam -

Các Nghiên Cứu So Sánh Cách Tiếp Cận Kế Toán Và Tiếp Cận Thị Trường Trong Dự Báo Vỡ Nợ Doanh Nghiệp

Các Nghiên Cứu So Sánh Cách Tiếp Cận Kế Toán Và Tiếp Cận Thị Trường Trong Dự Báo Vỡ Nợ Doanh Nghiệp -

Khái Niệm Cơ Bản Của Mô Hình Merton

Khái Niệm Cơ Bản Của Mô Hình Merton -

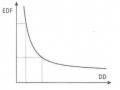

Đồ Thị Mối Quan Hệ Giữa Edf Và Dd

Đồ Thị Mối Quan Hệ Giữa Edf Và Dd -

Số Doanh Nghiệp Nghiên Cứu Trên Sở Gdck Tp. Hcm Năm 2014-2016

Số Doanh Nghiệp Nghiên Cứu Trên Sở Gdck Tp. Hcm Năm 2014-2016

Xem toàn bộ 186 trang tài liệu này.

việc thiết lập khuôn khổ pháp lý và cơ chế vận hành thị trường xây dựng, bất động sản, tài chính… Nếu luật pháp thiếu ổn định, không phù hợp với điều kiện thực tế sẽ gây khó khăn, cản trở doanh nghiệp nắm bắt cơ hội phát triển. Cơ chế quản lý không minh bạch, không phù hợp, dẫn tới tình trạng cạnh tranh không lành mạnh, khó định hướng kinh doanh, ảnh hưởng trực tiếp tới kết quả đầu ra của doanh nghiệp. Chính sách hạn chế hay khuyến khích đầu tư xây dựng cơ bản, quy hoạch vùng, lãnh thổ và quốc gia sẽ mở ra cơ hội hoặc làm gián đoạn hoạt động của doanh nghiệp, đẩy nhiều doanh nghiệp vào tình trạng “tiến thoái lưỡng nan”, gia tăng nguy cơ vỡ nợ.

Ngoài ra, trong một thị trường tài chính - tiền tệ phát triển cao, được quản lý chặt chẽ, nhà quản lý có thể lựa chọn linh hoạt các phương án đầu tư thặng dư, tài trợ thâm hụt cho ngân quỹ, bù đắp khoản thiếu hụt khi khách hàng chậm thanh toán… tăng cường khả năng trả nợ.

Tóm lại, trong môi trường kinh doanh phát triển tốt, dựa trên nền tảng quản lý nhà nước chặt chẽ những thuận lợi, nhà quản trị có cơ hội đưa ra các quyết định linh hoạt, tăng khả năng ứng phó với rủi ro trong quá trình hoạt động, hạn chế nguy cơ vỡ nợ doanh nghiệp.

2.1.4. Ngưỡng vỡ nợ doanh nghiệp

Trong nghiên cứu sử dụng mô hình lượng hóa để dự báo vỡ nợ doanh nghiệp thì việc xác định điểm mà tại đó doanh nghiệp được xác định là vỡ nợ hoặc không vỡ nợ là rất quan trọng. Nó là thước đo để kiểm tra kết quả tính chính xác của mô hình dự báo.

Altman và cộng sự (2007) trong Corporate Financial Distress Diagnosis in China thực hiện nghiên cứu về tình trạng khó khăn tài chính của các công ty trên thị trường Chứng khoán Trung Quốc nghiên cứu lấy quy định tháng 3/1998 quy định của Ủy ban chứng khoán Trung Quốc về bảo vệ lợi ích các nhà đầu tư làm căn cứ xác định vỡ nợ doanh nghiệp:

(1) “Thu nhập tích lũy bị âm trong hơn 2 năm hoặc giá trị tài sản ròng trên cổ phiếu thấp hơn giá trị sổ sách”.

(2) “Doanh nghiệp có thu nhập âm trong một năm đồng thời có vốn cổ phần trong năm đó thấp hơn vốn điều lệ”.

(3) “Công ty kiểm toán từ chối đưa ra ý kiến kiểm toán”.

Các nghiên cứu trong nước mới chỉ tập trung vào việc khai thác mô hình dự báo vỡ nợ đã có để đánh giá vỡ nợ doanh nghiệp Việt Nam trong khi các căn cứ xác định về điểm vỡ nợ của Việt Nam có rất ít các nghiên cứu.

Theo luật phá sản 2014, thì các khoản nợ sau thời hạn 3 tháng kể từ ngày đến hạn thanh toán mà không phải là “khi chủ nợ có yêu cầu” như quy định tại Luật Phá sản 2004 và không yêu cầu việc xác định hay phải có căn cứ chứng minh Doanh nghiệp không có khả năng thanh toán bằng bản cân đối tài chính. Căn cứ để Tòa án ra quyết định mở thủ tục phá sản là có khoản nợ và đến thời điểm Tòa án ra quyết định việc mở thủ tục phá sản Doanh nghiệp vẫn không thanh toán. Tiêu chí mất khả năng thanh toán không phụ thuộc vào số lượng khoản nợ nhiều hay ít mà chỉ cần 1 khoản nợ. Luật Phá sản 2014 không quy định giới hạn các khoản nợ, điều này có thể hiểu bất kỳ khoản nợ nào, dù nợ lương, nợ thuế, nợ bảo hiểm xã hội, khoản nợ phát sinh từ hợp đồng... chủ nợ là cá nhân, cơ quan, tổ chức đều có quyền yêu cầu mở thủ tục phá sản Doanh nghiệp. Trên tinh thần luật phá sản, doanh nghiệp có khoản nợ quá hạn với thời hạn 3 tháng đối với khoản nợ bất kỳ thì doanh nghiệp được coi là vỡ nợ và chủ nợ có quyền đưa ra Tòa án ra quyết định phá sản doanh nghiệp.

Trong quy định của NHNN tại Thông tư 02/2013/TT/NHNN ngày 21/1/2013 về “Quy định phân loại tài sản có, mức trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài” thì Nợ nhóm 2 (Nợ cần chú ý) là các khoản nợ quá hạn từ 10-90 ngày và nợ nhóm 3-5 (Nợ xấu) là các khoản nợ trên 90 ngày. Các khoản nợ nhóm 3 trở lên được gọi là nợ xấu, được các tổ chức tín dụng xếp vào danh mục các khách hàng không thực hiện đầu đủ các nghĩa vụ theo cam kết và được đánh giá là có phát sinh tổn thất.

Theo Nghị định Số: 58/2012/NĐ-CP ngày 20/7/2012 của Chính phủ về việc Quy định chi tiết và Hướng dẫn hành một số một số điều của Luật chứng khoán và Luật sửa đổi, bổ sung một số điều của Luật Chứng khoán tại Điều 60 về Hủy niêm yết:

(1) “Kết quả sản xuất, kinh doanh bị thua lỗ trong 03 năm liên tục hoặc tổng số lỗ luỹ kế vượt quá số vốn điều lệ thực góp trong báo cáo tài chính kiểm toán năm gần nhất trước thời điểm xem xét”.

(2) “Tổ chức kiểm toán không chấp nhận thực hiện kiểm toán hoặc có ý kiến không chấp nhận hoặc từ chối cho ý kiến đối với báo cáo tài chính năm gần nhất của tổ chức niêm yết”;

Qua các nghiên cứu về các quy định căn cứ xác định ngưỡng vỡ nợ trên thế giới và các quy định hiện hành của Việt Nam liên quan để phân loại ngưỡng vỡ nợ doanh nghiệp. Trong nghiên cứu đưa ra các tiêu chí sau để phân loại các doanh nghiệp vỡ nợ:

(1) Doanh nghiệp có một khoản nợ quá hạn trên 90 ngày (các khoản nợ ngắn hạn đã được điều chỉnh thời hạn trả nợ thì lấy thời điểm trả nợ cam kết hợp đồng khi vay để tính số ngày quá hạn).

(2) Kết quả sản xuất, kinh doanh bị thua lỗ trong 03 năm liên tục hoặc tổng số lỗ luỹ kế vượt quá số vốn điều lệ thực góp trong báo cáo tài chính kiểm toán năm gần nhất trước thời điểm xem xét.

(3) Doanh nghiệp có thu nhập âm trong một năm đồng thời có vốn cổ phần trong năm đó thấp hơn vốn điều lệ.

(4) Tổ chức kiểm toán không chấp nhận thực hiện kiểm toán hoặc có ý kiến không chấp nhận hoặc từ chối cho ý kiến đối với báo cáo tài chính năm gần nhất của doanh nghiệp.

2.2. Mô hình dự báo vỡ nợ doanh nghiệp

2.2.1. Mô hình theo cách tiếp cận kế toán

Phương pháp dự báo vỡ nợ tiếp cận kế toán sử dụng biến độc lập là chỉ số tính từ báo cáo tài chính của doanh nghiệp bằng cách áp dụng các mô hình đo lường vỡ nợ doanh nghiệp. Các tổ chức tín dụng có thể sử dụng các kết quả này để tính điểm tín dụng (credit risk score) hoặc xác suất vỡ nợ (probability of default) và sau đó sử dụng điểm chặn để quyết định cho vay doanh nghiệp. Trong cách tiếp cận này có nhiều phương pháp được phát triển trong đó có thể kể đến như: Mô hình tuyến tính đo lường xác suất (Linear probability model) gồm mô hình đơn biến của Beaver's (1966) hay mô hình đa biến của Altman's (1968), mô hình probit Ohlson's (1980), mô hình probit Zmijewski's (1984)... Như phần tổng quan đã đề cập thì nghiên cứu theo hướng kế toán sẽ sử dụng Mô hình dự báo của Altman (1968) và mô hình dự báo của Altman (1993) để thực nghiệm cách tiếp cận kế toán đối với doanh nghiệp Việt Nam.

* Mô hình dự báo của Altman (1968)

Trong dự báo vỡ nợ doanh nghiệp theo hướng tiếp cận kế toán thì mô hình chỉ số Z-score là mô hình rủi ro tài chính nổi tiếng nhất, được áp dụng rộng rãi trên thế giới do kết quả kiểm nghiệm khá tin cậy do Giáo sư Edward I. Altman xây dựng dựa vào việc nghiên cứu khá công phu nhiều doanh nghiệp khác nhau tại Mỹ. Trên cơ sở lý thuyết và phương pháp xây dựng mô hình của Altman, mô hình chỉ số Z được các nước, các tổ chức khác nhau trên thế giới phát triển nhằm phù hợp với môi trường và đặc điểm của các doanh nghiệp ở từng khu vực.

Edward I. Altman (1968) là nhà nghiên cứu đầu tiên áp dụng kỹ thuật phân tích

đa khác biệt (Multiple Discriminant Aanalysis) để dự báo thất bại kinh doanh thông qua việc sử dụng các tỷ lệ tài chính. Khác với các phân tích đơn biến dựa trên các tỷ số đơn lẻ, ý tưởng chính của phân tích đa biến là kết hợp thông tin của nhiều tỷ số tài chính thành một chỉ số có trọng số (Laitinen, 1991). Phân tích khác biệt là một phương pháp phân tích đa biến trong phân tích số liệu. Phương pháp này đặc biệt hữu ích vì mục đích là để nhóm các biến riêng biệt thành các nhóm, ví dụ tốt hay chưa tốt, nam hay nữ, vỡ nợ hay không vỡ nợ (Fulmer và cộng sự, 1984). Công trình nghiên cứu dự báo vỡ nợ của Altman được xây dựng dựa trên việc phân biệt khả năng vỡ nợ hay không vỡ nợ của doanh nghiệp. Kỹ thuật này là phù hợp khi biến phụ thuộc là biến phân loại và các biến độc lập là các biến số liệu (Hair et al., 1998). Việc phân loại được thực hiện thông qua việc phát triển một hàm phân biệt. Hàm phân biệt được xây dựng theo hướng tối thiểu hóa khả năng phân loại sai (Raghupathi và cộng sự, 1991). Kỹ thuật này dần trở thành một công cụ phổ biến nhất trong dự báo những thất bại kinh doanh của doanh nghiệp. Ưu điểm của kỹ thuật này là nó xem xét tất cả các đặc tính một cách đồng thời trong khi vẫn xét đến sự tương tác giữa các đặc tính đó. Altman (1968) đã phát triển một mô hình nổi tiếng là mô hình dự báo phá sản của Altman (1968). Mô hình này đã được áp dụng để đánh giá: (i) liệu phân tích tỷ số có tuân theo kỹ thuật thống kê? (ii) liệu kỹ thuật phân tích đa khác biệt có thể cái thiện khả năng dự báo của các mô hình vỡ nợ? Và (iii) liệu cách tiếp cận này có hữu ích trong các ứng dụng thực nghiệm?

Theo phương pháp phân tích tỷ số truyền thống, kỹ thuật phân tích này không còn quan trọng trong môi trường học thuật do cách tiếp cận khá đơn giản của nó. Lý thuyết của Altman cho rằng các tỷ số được phân tích trong một khung khổ đa chiều sẽ có ý nghĩa thống kê cao hơn cách phân tích tỷ số truyền thống (Altman, 1968). Trong nghiên cứu này, mô hình Z-score sử dụng các số liệu tài chính từ giai đoạn trước vỡ nợ như là các biến độc lập trong mô hình tách biệt. Các biến phụ thuộc và các doanh nghiệp vỡ nợ và không vỡ nợ. Trong mô hình của Altman, tương tự như Beaver, các số liệu cho mẫu phân tích thu thập được từ Moody's Industrial Manual và lựa chọn các báo cáo thường niên từ một đến năm năm trước khi vỡ nợ. Altman đã lựa chọn một mẫu gồm 33 doanh nghiệp vỡ nợ và 33 doanh nghiệp chưa vỡ nợ kết hợp từng cặp theo cơ sở các năm, ngành hoạt động, và quy mô doanh nghiệp là các biến kiểm soát, lựa chọn dựa trên cơ sở phi ngẫu nhiên. Phương pháp này có nhiều lợi ích, đặc biệt khi các biến kiểm soát không được bao gồm cụ thể trong mô hình (Zavgren, 1983). Mẫu các doanh nghiệp vỡ nợ được lấy trong giai đoạn 1946-1965 và quy mô tài sản từ 0,7 triệu đôla đến 25,9 triệu đôla. Các doanh nghiệp nhỏ với tài sản ít hơn 1 triệu đôla được loại ra khỏi mẫu. Tất cả các doanh nghiệp không vỡ nợ vẫn hoạt động sau năm 1966. Phương pháp nghiên cứu

này bị hạn chế với các doanh nghiệp sản xuất và áp dụng với 22 biến tỷ số. Hầu hết các tỷ số được lựa chọn dựa trên sự phổ biến và tiềm năng trong nghiên cứu. Tuy nhiên, tỷ số tiền mặt trên tổng nợ, xác định bởi Beaver (1966), không được đưa vào danh mục các biến vì thiếu nhất quán trong số liệu. Mô hình Z-score của Altman sử dụng 5 tỷ số tài chính và được đánh giá như sự dự báo khánh kiệt tài chính có tính chính xác cao. Năm tỷ số tài chính có khả năng dự báo cao nhất là: Vốn lưu động/tổng tài sản; Lợi nhuận giữ lại/tổng tài sản; Lợi nhuận trước thuế và lãi/tổng tài sản; Giá trị thị trường của vốn cổ phần/giá trị sổ sách của tổng nợ; Doanh thu/tổng tài sản. Thành công của mô hình này là dựa trên các đặc điểm tài chính của doanh nghiệp vỡ nợ khác với đặc điểm tài chính của các doanh nghiệp không vỡ nợ. Trong quá trình thực hiện có thể xảy ra hai lỗi phân loại. Thứ nhất, các doanh nghiệp vỡ nợ có thể được phân loại thành các doanh nghiệp không vỡ nợ (lỗi loại I). Thứ hai, các doanh nghiệp không vỡ nợ có thể bị phân loại thành các doanh nghiệp vỡ nợ (lỗi loại II). Mô hình này dự báo chính xác 95% trên các doanh nghiệp thuộc mẫu. Nói cách khác, 95% các doanh nghiệp trong mẫu được phân loại chính xác thành nhóm vỡ nợ và chưa vỡ nợ dựa vào số liệu tài chính một năm trước đó.

Lý thuyết cơ bản của mô hình Altman là sự kết hợp của 5 nhóm tỷ số trong việc thiết lập một mô hình vỡ nợ có thể được sử dụng để phân biệt giữa các doanh nghiệp bị vỡ nợ và giữa các doanh nghiệp không bị vỡ nợ. Altman cho rằng mô hình Z-score có thể được sử dụng để bổ sung đánh giá các khoản nợ vay, quản lý khoản phải thu và các thủ tục kiểm soát nội bộ cũng như chiến lược đầu tư. Mô hình dự báo Z-score của Altman (1968) như sau:

Z = 1,2X1 + 1,4X2 + 3,3X3 + 0,64X4 + 0,999X5

Trong đó: Z = Chỉ số tổng hợp X1 = VLĐ / TTS

X2 = LN giữ lại / TTS

X3 = LN trước thuế và lãi vay / TTS

X4 = GTTT của vốn cổ phần /GTSS của tổng nợ X5 = DTS/ TTS

Giải thích các biến số của chỉ số Z-score VLĐ

X1 =

TTS

Vốn lưu động dương có nghĩa là doanh nghiệp có khả năng chi trả được các nghĩa vụ nợ ngắn hạn của mình. Ngược lại, nếu vốn lưu động là một số âm tức là hiện tại doanh nghiệp không có khả năng thanh toán các khoản nợ bằng tài sản hiện có của mình (bao gồm tiền mặt, khoản phải thu, tồn kho). Vốn lưu động cũng là chỉ số giúp cho các nhà đầu tư có các nhận định về hiệu quả hoạt động của doanh nghiệp. Lượng tiền bị đọng trong hàng tồn kho hoặc lượng tiền mà khách hàng còn đang nợ đều không thể sử dụng để chi trả bất cứ khoản nợ nào của doanh nghiệp cho dù đó vẫn là các tài sản thuộc quyền sở hữu của doanh nghiệp. Vì vậy nếu một doanh nghiệp không hoạt động ở mức hiệu quả cao nhất (VD: thu hồi nợ chậm) thì điều này sẽ biểu hiện ra ngoài bằng một sự gia tăng trong vốn hoạt động. Có thể nhận thấy điều này rõ ràng hơn nếu so sánh vốn lưu động của công ty qua các thời kì, việc thu hồi nợ chậm có thể là dấu hiệu cho thấy những nguy cơ tiềm ẩn trong hoạt động của doanh nghiệp. Tiền chính là nhựa sống của một doanh nghiệp. Nếu dòng tiền bị ảnh hưởng thì khả năng duy trì hoạt động, tái đầu tư và đáp ứng các yêu cầu về vốn cũng bị đẩy vào tình trạng xấu. Nắm rõ được tình hình nguồn tiền của doanh nghiệp là điều tối quan trọng để tiến hành ra quyết định. Trong đó đánh giá tình hình nguồn tiền của doanh nghiệp dựa trên việc quản lý vốn lưu động của doanh nghiệp đó là một trong các biện pháp tốt.

LN chưa phân phối

X2 =

TTS

LN chưa phân phối = LN giữ lại ban đầu + thu nhập ròng – cổ tức.

Trong hầu hết các trường hợp, doanh nghiệp giữ lại lợi nhuận nhằm tái đầu tư vào các khu vực mà doanh nghiệp có thể tạo ra cơ hội tăng trưởng như mua máy móc tăng tài sản cố định hoặc chi tiền chi nhiều hơn cho vịệc nghiên cứu và phát triên (R&D) (Yingjin Gan, 2008).

Nếu khoản lỗ trong năm nay lớn hơn thu nhập giữ lại ban đầu thì lợi nhuận giữ lại có thể là một số âm, tạo nên một khoản thiếu hụt trong doanh nghiệp.

Chỉ số này đo lường lợi nhuận tích lũy theo thời gian nên thời gian hoạt động ngắn hay dài của một công ty đều được cân nhắc hoàn toàn ở chỉ số này. Ví dụ các doanh nghiệp mới thành lập thường có RE/TA thấp do chưa có thời gian tích lũy

lợi nhuận. Vì vậy có thể lập luận rằng một doanh nghiệp mới thành lập sẽ bị phân biệt đối xử khi dùng chỉ số Z để phân tích, do vậy khả năng doanh nghiệp bị đưa vào nhóm có nguy cơ vỡ nợ cũng cao hơn một cách tương đối so với một doanh nghiệp khác có thời gian hoạt động dài hơn. Tuy nhiên hiện thực là các công ty thường bị vỡ nợ nhiều hơn trong những năm đầu hoạt động. Re/TA cũng dự báo đòn bẩy tài chính của doanh nghiệp. Nếu có RE/TA cao, donh nghiệp có thể tài trợ vốn bằng lợi nhuận mà không cần vay nợ.

LN trước thuế và lãi vay

X3 =

TTS

X3 chính là chỉ số hiệu suất sử dụng tài sản để tạo ra lợi nhuận, đây là chỉ số đo lường năng suất thật của tài sản doanh nghiệp một cách độc lập với thuế và vay nợ.

GTTT của vốn CSH

X4 =

GTSS của tổng nợ

Vốn chủ sở hữu được đo lường bởi giá trị thị trường của tất cả cổ phiếu, cổ phiếu ưu đãi và cổ phiếu thường, trong khi nợ bao gồm cả nợ dài hạn và nợ ngắn hạn. Chỉ số này đo lường mức độ có thể sụt giảm về mặt giá trị của tài sản doanh nghiệp trước khi nợ vượt quá tài sản và mât khả năng thanh toán.

Hệ số DT

X5 =

TTS

X5 là chỉ số đo khả năng tạo ra thu nhập của tài sản doanh nghiệp, là thước đo khả năng quản trị trong môi trường cạnh tranh.

Mô hình Z-score là cơ sở phân loại thành doanh nghiệp vỡ nợ và không vỡ nợ.

- Nếu doanh nghiệp có chỉ số Z-score dưới 1,81 sẽ được phân loại thành doanh nghiệp vỡ nợ.

- Nếu doanh nghiệp có chỉ số Z lớn hơn 2,99 sẽ được phân loại thành doanh nghiệp không vỡ nợ.

- Những doanh nghiệp thhuộc vùng giữa 1,81 và 2,99 được xác định là vùng xám, tại đó các doanh nghiệp có thể bị xếp vào nguy cơ vỡ nợ hoặc không vỡ nợ.

* Mô hình dự báo của Altman (1993)

Năm 1993, Altman đề xuất một sự thay đổi cuối cùng cho mô hình Z-score ban đầu được gọi là mô hình dự báo vỡ nợ Z-score bốn biến được điều chỉnh của