kế toán trên thế giới chủ yếu tập trung giải quyết hai mục tiêu:

(1) Đánh giá các điều kiện mà tại đó mô hình hoạt động hiệu quả.

(2) Tập trung vào các biến giải thích có thể dùng được để thiết kế mô hình phù hợp.

1.1.2. Nghiên cứu theo cách tiếp cận kế toán tại Việt Nam

Ở Việt Nam những nghiên cứu về mô hình cảnh báo vỡ nợ mới chỉ được quan tâm và đề cập đến từ sau cuộc khủng hoảng tài chính châu Á năm 1997. Đầu tiên phải kể đến công ty chứng khoán Tân Việt đã tính toán và cung cấp chỉ số Z của các công ty cổ phần niêm yết cho nhà đầu tư. Tuy nhiên, chứng khoán Tân Việt sử dụng mô hình Z nguyên bản của Altman xây dựng trên bộ số liệu của 66 công ty Hoa Kỳ từ năm 1946 đến năm 1965 nên có thể không chính xác do sự khác biệt về thời gian, điều kiện kinh tế, môi trường pháp lý giữa hai quốc gia.

Nghiên cứu của Đinh Thế Hiển (2008) đã điều chỉnh các tham số của phương trình Z’’ phù hợp với điều kiện kinh tế Việt Nam, trong đó đề cao tác động của cơ cấu đầu tư tài sản hơn hệ số sinh lời tổng tài sản.

Chỉ số Z'' điều chỉnh Việt Nam = 2,11 + 4,59 X1 + 2,2S X2 + 4,03 X3 + 0,84 X4

Có thể bạn quan tâm!

-

Nghiên cứu cách tiếp cận kế toán và cách tiếp cận thị trường trong dự báo vỡ nợ của doanh nghiệp Việt Nam - 2

Nghiên cứu cách tiếp cận kế toán và cách tiếp cận thị trường trong dự báo vỡ nợ của doanh nghiệp Việt Nam - 2 -

= - 1,369 + 13,855X1 + 0,060X2 - 0,601X3 + 0,3 96X4 + 0,194X5

= - 1,369 + 13,855X1 + 0,060X2 - 0,601X3 + 0,3 96X4 + 0,194X5 -

Nghiên cứu cách tiếp cận kế toán và cách tiếp cận thị trường trong dự báo vỡ nợ của doanh nghiệp Việt Nam - 4

Nghiên cứu cách tiếp cận kế toán và cách tiếp cận thị trường trong dự báo vỡ nợ của doanh nghiệp Việt Nam - 4 -

Một Số Nghiên Cứu Mô Hình Kmv- Merton Tại Việt Nam

Một Số Nghiên Cứu Mô Hình Kmv- Merton Tại Việt Nam -

Các Nghiên Cứu So Sánh Cách Tiếp Cận Kế Toán Và Tiếp Cận Thị Trường Trong Dự Báo Vỡ Nợ Doanh Nghiệp

Các Nghiên Cứu So Sánh Cách Tiếp Cận Kế Toán Và Tiếp Cận Thị Trường Trong Dự Báo Vỡ Nợ Doanh Nghiệp -

Mô Hình Theo Cách Tiếp Cận Kế Toán

Mô Hình Theo Cách Tiếp Cận Kế Toán

Xem toàn bộ 186 trang tài liệu này.

Tuy sự điều chỉnh này dựa trên các căn cứ khoa học (đã được tác giả luận giải cụ thể) song chỉ với hai trường hợp cụ thể là công ty cổ phần dầu Tường An (TAC) và công ty văn hóa phẩm Phương Nam (PNC), kết quả phân tích chưa đảm bảo tính đại diện cho tổng thể các doanh nghiệp Việt Nam.

+ Nghiên cứu của Lâm Minh Chánh (2007), ‘Chỉ số Z - công cụ phát hiện nguy cơ phá sản và xếp hạng định mức tín dụng’ và ‘Dùng chỉ số Z để ước tính hệ số tín nhiệm’, Báo nhịp cầu đầu tư, số 41 và 42. Trong cả hai bài nghiên cứu tác giả chỉ đưa ra các khái niệm cũng như cách tính toán các biến và chỉ số Z cho từng loại hình của công ty dựa trên các mô hình của Altman (2000). Tác giả chưa đưa ra các đánh giá, kiểm định xem mô hình có thích hợp để sử dụng ở thị trường Việt Nam hay không.

+ Nghiên cứu của Nguyễn Trọng Hòa (2009) đã sử dụng mô hình phân tích phân biệt và mô hình logit để phân tích xây dựng mô hình xếp hạng tín dụng đối với các doanh nghiệp Việt Nam trong nền kinh tế chuyển đổi. Với quan điểm doanh nghiệp có nguy cơ vỡ nợ khi xảy ra một trong các tình huống: Không có khả năng thực hiện nghĩa vụ tín dụng với bên đối tác; Vốn hoạt động thuần thường xuyên nhỏ hơn không; Giá trị thị trường của DN nhỏ hơn tổng nợ phải trả. Nghiên cứu đã tiến hành phân tích 37 chỉ tiêu tài chính được lấy từ các BCTC của 286 công ty trên cả hai sàn giao dịch

TP.Hồ Chí Minh (HOSE) và Hà Nội (HASTC) tại ngày 31/12/2007. Tác giả đã chia mẫu ban đầu thành 5 mẫu thành phần để ước lượng hàm phân biệt và hàm phân bố logistic với các điều kiện nguy cơ vỡ nợ khác nhau để xây dựng mô hình. Kết quả cả 5 nhóm thành phần đều xây dựng được các hàm ước lượng khác nhau phù hợp cho từng nhóm với các đặc điểm riêng. Và với 37 biến ban đầu thì chỉ có các biến được chọn như sau: tiền mặt trên tổng tài sản, vốn hoạt động thuần trên nợ ngắn hạn, vốn chủ sở hữu trên tổng tài sản, giá vốn hàng bán trên doanh thu thuần, chi phí quản lý doanh nghiệp trên doanh thu thuần, hàng tồn kho trên DT thuần, các khoản phải thu (DT thuần/ 365), lợi nhuận sau thuế trên doanh thu thuần, lợi nhuận sau thuế trên vốn chủ sở hữu. Từ đó kết hợp xếp hạng các doanh nghiệp thành 9 hạng từ loại rất tốt (AAA) đến loại rất yếu kém (C). Trong báo cáo về xếp hạng tín nhiệm các DN đã lên sàn chứng khoán, tác giả Nguyễn Trọng Hòa (2009) dựa trên kết quả thực nghiệm đã đưa ra được mô hình theo hàm phân biệt như sau:

Z = - 0,52 - 3,118X4 + 2,763 X8 - 0,55X22 - 0,163X24 + 6,543X29 + 0,12X53

Trong đó: Z = Chỉ số tổng hợp X4 - Tổng vốn vay/TTS;

X8 - Vốn hoạt động thuần/TTS; X22 - Các khoản phải thu/DT thuần;

X24 - Các khoản phải thu /nợ phải trả; X29 - LN trước lãi vay và thuế/TTS; X53 - LN sau thuế/vốn CSH.

Với việc kết hợp các tỷ số, tác giả cho rằng chỉ số Z càng lớn thì càng chứng tỏ DN có khả năng tài chính tốt, kinh doanh hiệu quả. Từ đó đưa ra các điểm cắt để phân lớp xếp hạng DN. Trong nghiên cứu của Nguyễn Trọng Hòa căn cứ để lựa chọn biến, phân loại doanh nghiệp, xác định ngưỡng…còn nhiều tranh cãi về tính khoa học trong nghiên cứu.

+ Nghiên cứu của Hoàng Tùng (2011) về phân tích rủi ro tín dụng DN bằng mô hình logit, tác giả dựa trên bảy chỉ tiêu với mẫu 463 DN niêm yết và đưa ra mô hình dự báo như sau:

Z = -0,749 + 0,074Hs + 2,458Ts_TSNH - 5,985Ts_No - 2,060DBN + 0, 992Ts_LNDT + 145,363ROA + 26,151ROE

Trong đó: Z = Chỉ số tổng hợp

Hs - Số vòng quay tài sản (DT/TTS);

Ts_TSNH - Tỷ suất tài sản ngắn hạn (TSNH/TTS); Ts_No - Tỷ suất nợ (nợ phải trả/TTS);

DBN - đòn bẩy nợ (nợ phải trả/Vốn CSH); Ts_LNDT - tỷ suất LN doanh thu (LN/DT); ROA - tỷ suất sinh lời tài sản (LN/TTS);

ROE - tỷ suất lợi nhuận vốn CSH (LN/Vốn CSH).

Nghiên cứu đã đưa ra kết quả dự báo về rủi ro trả nợ của các doanh nghiệp như sau: Nếu Z < 0,5 thì doanh nghiệp không có khả năng trả nợ (có rủi ro), ngược lại nếu Z > 0,5 doanh nghiệp có khả năng trả nợ (không rủi ro).

+ Nghiên cứu của Nguyễn Thành Cường, Phạm Thế Anh (2010) đã sử dụng mô hình điểm Z của Altman để đánh giá và đã đưa ra được một số giải pháp góp phần giảm thiểu rủi ro vỡ nợ của các doanh nghiệp chế biến thủy sản đang niêm yết trên TTCKVN, đồng thời hỗ trợ cho các ngân hàng nâng cao hiệu quả quản trị rủi ro tín dụng trong hoạt động ngân hàng. Tuy nhiên nghiên cứu cũng chưa đưa ra được kết luận hay đánh giá xem mô hình có thể áp dụng được ở thị trường Việt Nam hay không. Mô hình chỉ đưa ra các đánh giá dựa trên các tiêu chí của Altman đối với từng doanh nghiệp, đề xuất lấy kết quả làm căn cứ để các ngân hàng xếp hạng tín dụng cho doanh nghiệp khi tiến hành xét cấp tín dụng.

+ Nghiên cứu của Khổng Thanh Hòa (ĐH Kinh tế Quốc dân, 2008) đã làm đề tài “Ứng dụng mô hình chỉ số Z trong phân tích tài chính công ty niêm yết trên thị trường chứng khoán Việt Nam” với bộ số liệu năm 2007 của 230 công ty cổ phần niêm yết trên sàn giao dịch chứng khoán Hồ Chí Minh và Hà Nội, lặp lại các thao tác phân tích như Altman để ước lượng mô hình Z. Với giá trị phân biệt 1,0689, chỉ số Z của Việt Nam được đề nghị xác định theo phương trình:

ZVietnam = 0,204X1 + 1,3S6X2 + 2,211 X3 + 0,009X4 + 0,488X5

Độ phù hợp của mô hình là 70%. Tuy nhiên, do thị trường nợ và thị trường trái phiếu của Việt Nam chưa phát triển nên ngay từ đầu tác giả đã không phân loại được chính xác các doanh nghiệp vỡ nợ và không vỡ nợ như cách làm của Altman. Biến giả đo lường tình trạng tài chính (Distress) nhận giá trị 1 (tương đương với tiềm ẩn tình trạng tài chính khốn khó) nếu doanh nghiệp có trong danh sách bị kiểm soát của Sở giao dịch chứng khoán Thành phố Hồ Chí Minh hoặc có kết quả sản xuất kinh doanh âm (bị lỗ) hoặc lợi nhuận sau thuế dưới 10% so với kế hoạch đặt ra. Distress

nhận giá trị 0 (không tiềm ẩn tình trạng tài chính khốn khó) khi không rơi vào các trường hợp trên. Đây chưa phải thang đo phù hợp cho nguy cơ mất khả năng thanh toán của doanh nghiệp.

+ Nghiên cứu của Đào Thị Thanh Bình (Đại học Hà Nội, năm 2011) tiến hành nghiên cứu tương tự với mẫu nghiên cứu gồm 60 doanh nghiệp cổ phần niêm yết thuộc lĩnh vực sản xuất, lấy tiêu chí “lợi nhuận sau thuế thấp nhất trong 4 quý - tính đến quý 2 năm 2010” làm căn cứ để phân biệt công ty “Xấu” và “Tốt”. Đồng thời, bỏ biến Doanh thu/Tổng tài sản, thay bằng Giá trị vốn hóa thị trường/Giá trị vốn hóa sổ sách; bổ sung thêm 3 biến: Tổng nợ/Tổng tài sản; Lợi nhuận ròng/Doanh thu và Lợi nhuận ròng/Tài sản cố định. Độ chính xác của nghiên cứu là 86%, thu được phương trình có dạng:

Zvietnam = 1,268 X1 -1,179 X2 - 0,56 X3 + 0,023 X4 + 0,185 X5 - 0,009X6 + 0,411X7 + 6,641X8 - 1,888

Giá trị phân biệt được xác định là 0,575 và 0,975. Sau khi tính chỉ số Z cho 46 công ty trong nhóm, đối chiếu với kết quả xếp hạng tín dụng của Standard & Poor, phát hiện sự khác biệt rõ ràng giữa nhóm “Đầu” và “Đáy”. Kết quả của nghiên cứu này có giá trị tham khảo tốt cho các công trình tiếp theo, tuy vậy, khả năng ứng dụng thấp do quy mô mẫu nhỏ và căn cứ phân biệt doanh nghiệp không hợp lý, ảnh hưởng tới tính phù hợp của kết quả.

Nghiên cứu của Nguyễn Phúc Cảnh và Vũ Xuân Hùng (2014) về khả năng ứng dụng của mô hình Z-Score tại các NHTM Việt Nam nhưng chủ yếu nghiên cứu về lý thuyết và có thực kiểm định trên Công ty cổ phần Bánh kẹo Bibica dựa theo số liệu báo cáo năm 2011 làm ví dụ. Kết quả kết luận chỉ số Z-Score có khả năng áp dụng và dự báo tốt khả năng vỡ nợ của các doanh nghiệp, từ đó giúp doanh nghiệp phát hiện sớm khả năng vỡ nợ.

Nghiên cứu của Trầm Thị Xuân Hương và cộng sự (2015) đã sử dụng nhiều phương pháp hồi quy như phương pháp Pooled OLS, FEM, REM, RGLS để làm sáng tỏ tác động của các loại rủi ro tài chính như rủi ro thanh khoản, rủi ro tín dụng, rủi ro lãi suất đến hiệu quả hoạt động của các ngân hàng ở Việt Nam đến năm 2020. Trong bài tác giả đã đề cập đến quản trị của các tổ chức tài chính chủ yếu là các NHTM ở Việt Nam theo tiêu chuẩn Basel II và Basel III cụ thể mẫu là 30 ngân hàng tại Việt Nam trong giai đoạn 2011-2013. Thông qua việc sử dụng kết hợp các yếu tố liên quan đến rủi ro thì bài nghiên cứu đã đưa ra kết quả là biến LLR, LAD, LEV đồng biến và các biến LLP, LTD, NIR, CTI nghịch biến với biến phụ thuộc Z-score hay cụ thể hơn bài nghiên

cứu đã cho thấy những rủi ro tài chính đã ảnh hưởng như thế nào đến hiệu quả hoạt động, rủi ro phá sản của ngân hàng như thế nào. Qua đó, các tác giả đề ra các khuyến nghị về việc phát triển hệ thống ngân hàng ở Việt Nam đến năm 2020 để phù hợp với tiêu chuẩn Basel II và Basel III và có thể hội nhập thế giới.

+ Nghiên cứu của Phạm Thị Tường Vân (2016) trong “Xem xét khả năng sử dụng mô hình Z-score trong đánh giá tình hình hoạt động của doanh nghiệp Việt Nam”, đã ứng dụng mô hình Z” (trên cơ sở mẫu lớn với hơn 1.000 quan sát trong thời gian 5 năm từ 2010 đến 2014 và hơn 200 quan sát trong 1 năm) và rút ra kết luận các doanh nghiệp quy mô nhỏ (tổng nguồn vốn dưới 200 tỷ đồng) mặc dù hoạt động có hiệu quả nhưng xu hướng cũng chịu tác động nhiều hơn so với 2 nhóm doanh nghiệp còn lại (nhóm có tổng nguồn vốn từ 200 tỷ đồng đến dưới 500 tỷ đồng và nhóm có tổng nguồn vốn từ 2.500 tỷ đồng trở lên). Trong đó, yếu tố nội tại tác động lớn nhất đến doanh nghiệp là tính thanh khoản (XI) và tuổi đời của doanh nghiệp (X2), bên cạnh các yếu tố khách quan, chịu sự tác động của tình hình kinh tế - xã hội trong và ngoài nước.

+ Nghiên cứu của Nguyễn Thanh Dương (2013) sử dụng mô hình Z- Score để phân tích hoạt động rủi ro trong hoạt động Ngân hàng. Nghiên cứu sử dụng 7 biến độc lập trong mô hình nghiên cứu định lượng để kiểm tra trên số liệu 36 NHTM tại Việt Nam. Kết quả nghiên cứu cũng chỉ ro được sự tác động đặc trưng bởi các chỉ tiêu thuộc Ngân hàn, các chỉ tiêu quan trọng như lãi thuần trên tài sản, vốn CSH… Nghiên cứu cho thấy việc tăng vốn CSH theo đúng quy định là điều kiện tiên quyết để hạn chế rủi ro vỡ nợ Ngân hàng.

+ Nghiên cứu của Tristan Nguyễn và Trung Dũng Đoàn (2018) đã nghiên cứu về sức khỏe của ngành xây dựng tại Việt Nam dựa trên mẫu 32 công ty ngành xây dựng niêm yết trên HOSE giai đoạn 2013-2014 bằng cách so sánh hai mô hình Altman Z-Score (1968) và mô hình EM Z-Score (Emerging Market Score Model)- mô hình có các biến tương tự như mô hình Z-Score nhưng với hệ số góc khác mô hình Z- Score gốc. Kết quả cho thấy cả hai mô hình đều đo lường rủi ro vỡ nợ tốt nhưng mô hình EM Z-Score phù hợp hơn khi áp dụng tại nước đang phát triển như Việt Nam.

Mặc dù có rất nhiều các nghiên cứu nhằm cải thiện khả năng dự đoán vỡ nợ so với mô hình Z-score ban đầu, các mô hình nghiên cứu theo hướng kế toán có các ưu và nhượng điểm sau:

❖ Ưu điểm

+ Dễ áp dụng do mô hình đơn giản và các thông tin đầu vào về tài chinh của doanh nghiệp có sẵn trên thông tin đại chúng.

+ Được chấp nhận và sử dụng rộng rãi trên thực tế.

❖ Nhược điểm

+ Các dữ liệu trong báo cáo là dữ liệu quá khứ chưa chắc có tính tiên đoán trong tương lai.

+ Các dữ liệu từ báo cáo có thể bị làm giả, khai khống khiến kết quả không được chính xác.

+ Các cách hạch toán khác nhau có thể cho ra kết quả khác nhau.

1.2. Nghiên cứu dự báo vỡ nợ doanh nghiệp theo cách tiếp cận thị trường

1.2.1. Nghiên cứu theo cách tiếp cận thị trường trên thế giới

Phương pháp truyền thống trong cách tiếp cận này là các bộ tiêu chí đánh giá tín dụng trong ngân hàng như tiêu chí 5C để đánh giá người đi vay của ngân hàng (Characteristic- Capital- Capacity- Collateral- Cycle Condition). Nhân viên tín dụng sẽ dựa trên năm yếu tố trên để phân tích, đánh giá người đi vay và ra quyết định cho vay. Tuy nhiên phương thức này khá chủ quan, khó quy chuẩn dẫn đến việc cùng một người đi vay nhưng có thể được đánh giá khác nhau theo môi nhân viên tín dụng và theo môi ngân hàng như định mức đến tại các tổ chức xếp hạng tín dụng bài bản như Standard & Poor (1860), Moody (1909), Fitch (1914). Dù vậy, do dữ liệu tại thời điểm đó đa phần vẫn còn khó thu thập, các định nghĩa về vỡ nợ còn mới mẻ nên các xếp hạng vẫn dựa trên định tính là chủ yếu.

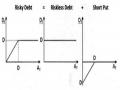

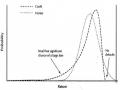

Một phương pháp khác cũng trong cách tiếp cận này là dựa trên định giá quyền chọn. Phương pháp này khá nổi tiếng do có cơ sở lý thuyết đầy đủ, là nền tảng lớn cho nhiều phương pháp đi sau. Trong phương pháp này, mô hình cơ bản nhất là mô hình cấu trúc (Structural Model) đo lường rủi ro vỡ nợ được xây dựng bởi Merton (1974) dựa trên công thức định giá quyền chọn của Black, Scholes và Merton (1973). Giả định bảng cân đối kế toán của doanh nghiệp ở dạng tối giản khi chỉ có tổng nợ là trái phiếu doanh nghiệp không nhận được trái tức (Zero coupon bond), tài sản được giao dịch trên thị trường hoàn hảo (Frictionless market), không có rủi ro lãi suất, doanh nghiệp sẽ phá sản khi tài sản nhỏ hơn nợ. Nhiều mô hình mới đã được xây dựng dựa trên nền tảng mô hình nhưng mở rộng hơn để khắc phục các hạn chế. Trong giả định của mô hình cấu tạo các mô hình thuộc nhóm First

Passage Time (Black and Cox model, 1976; AT1P Models, 2004-2009) hay mô hình KMV giải quyết hạn chế: Trong mô hình của Merton để biết doanh nghiệp có vỡ nợ hay không chỉ có thể xác định khi khoản nợ đáo hạn do đó mô hình đã được điều chỉnh để xây dựng một mức ngưỡng vỡ nợ sớm (Threshold) tức là tại bất cứ thời điểm nào khi giá trị tài sản của doanh nghiệp giảm xuống thấp hơn một giá trị nhất định thì doanh nghiệp được cho là vỡ nợ. Giả định nợ của doanh nghiệp chỉ bao gồm trái phiếu doanh nghiệp không nhận được trái tức là không phù hợp trên thực tế nên các nhà nghiên cứu đã cho thêm các dạng thức khác của nợ vào mô hình như mô hình quyền chọn hỗn hợp (Geske;1977-1979) và mô hình KMV (Crosbie and Bohn (2002). Mô hình lãi suất ngẫu nhiên có thể thêm vào mô hình Merton hay các dạng mở rộng khác của mô hình để giải quyết giả định lãi suất không đổi. Một số mô hình cấu trúc mở rộng còn cho thêm biến động ngẫu nhiên (Stochastic volatility), khuếch tán bước nhảy (Jump diffusion) để nhạy hơn với thị trường nhưng đòi hỏi phân tích khá phức tạp như mô hình SBTV (Brigo et al, 2004, 2006 and 2009). Nhóm mô hình rút gọn (Reduced form models) bao gồm hệ thống phân tích nợ của KPMG (KPMG’s Loan Analysis System) và phương pháp quản lý rủi ro của Kamakura (Kamakura’s Risk Manager) được xây dựng để khắc phục giả thuyết của mô hình cấu trúc là tài sản phải giao dịch trên thị trường hoàn hảo bằng giả định chỉ một số loại nợ của doanh nghiệp được giao dịch.

Ngoài ra, một phương pháp khác nữa là tính xác suất vỡ nợ nội sinh (Implied probabilities of default) dựa trên cấu trúc kỳ hạn của chênh lệch lãi suất giữa trái phiếu phi rủi ro và rủi ro và so sánh với thực tiễn doanh nghiệp vỡ nợ. Jonkhart (1979) là người đầu tiên đặt nền móng cho phương pháp này và sau đó được điều chỉnh thêm bởi Iben and Litterman (1989). Tuy nhiên phương pháp này cũng còn nhiều hạn chế do các giả định khó đạt được trên thực tế.

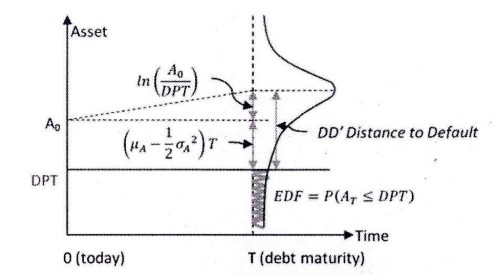

* Mô hình cấu trúc (Structural model)

Mô hình cấu trúc hay còn được gọi là mô hình Merton được xây dựng bởi Merton vào năm 1974 dựa trên công thức định giá quyền chọn của Black, Scholes và Merton (1973). Mô hình coi vốn chủ sở hữu của doanh nghiệp giống như một quyền chọn mua và sử dụng công thức Black, Scholes và Merton để định giá quyền chọn. Mô hình đặt ra giả định như sau:

❖ Tài sản của doanh nghiệp được giao dịch trên thị trường hoàn hảo, không có

kinh doanh chênh lệch giá (Arbitrage). Giá trị tài sản của doanh nghiệp có thể quan sát

được tại bất kì thời điểm nào.

❖ Giá trị tài sản tại thời điểm T theo phân phối chuẩn loga với giá trị trung bình

uT và phương sai O2T

❖ Biến động lợi suất của tài sản là cố định và không phụ thuộc vào biến động tình hình kinh tế và chu kì kinh doanh.

❖ Bảng cân đối kế toán của doanh nghiệp được đơn giản hóa trong đó nợ chỉ bao gồm trái phiếu doanh nghiệp không trả lãi.

❖ Lãi suất sử dụng là lãi suất phi rủi ro r và cố định tức là không có rủi ro lãi suất trong mô hình.

● Xây dựng mô hình

Giả sử một doanh nghiệp có tài sản được định giá hôm nay là Ao, giá trị trong tương lai tại thời điểm t là At. Mô hình đặt giả thuyết là lợi suất của tài sản theo phân phối chuẩn (Normal distribution) và biến động theo phương trình chuyển động Brown (Brownian motion fomulation)

Trong đó:

= + (4)

+ A: độ lệch chuẩn của tài sản và cố định

+ : hằng số cố định

+ dz: giá trị ngẫu nhiên theo phân phối chuẩn (Standardize normal distribution)

Hình 1.1. Khái niệm cơ bản của mô hình Merton