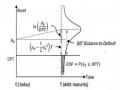

Do đó, giá trị tài sản tuân theo phân phối loga khuếch tán chuẩn (Lognormal diffusion process) với độ biến động cố định.

{ − +

(5)

√

Với A0 là giá trị tài sản tại thời điêm t=0, giá trị kì vọng của tài sản tại thời

điểm t là:

=(6)

Có thể bạn quan tâm!

-

= - 1,369 + 13,855X1 + 0,060X2 - 0,601X3 + 0,3 96X4 + 0,194X5

= - 1,369 + 13,855X1 + 0,060X2 - 0,601X3 + 0,3 96X4 + 0,194X5 -

Nghiên cứu cách tiếp cận kế toán và cách tiếp cận thị trường trong dự báo vỡ nợ của doanh nghiệp Việt Nam - 4

Nghiên cứu cách tiếp cận kế toán và cách tiếp cận thị trường trong dự báo vỡ nợ của doanh nghiệp Việt Nam - 4 -

Nghiên Cứu Theo Cách Tiếp Cận Kế Toán Tại Việt Nam

Nghiên Cứu Theo Cách Tiếp Cận Kế Toán Tại Việt Nam -

Các Nghiên Cứu So Sánh Cách Tiếp Cận Kế Toán Và Tiếp Cận Thị Trường Trong Dự Báo Vỡ Nợ Doanh Nghiệp

Các Nghiên Cứu So Sánh Cách Tiếp Cận Kế Toán Và Tiếp Cận Thị Trường Trong Dự Báo Vỡ Nợ Doanh Nghiệp -

Mô Hình Theo Cách Tiếp Cận Kế Toán

Mô Hình Theo Cách Tiếp Cận Kế Toán -

Khái Niệm Cơ Bản Của Mô Hình Merton

Khái Niệm Cơ Bản Của Mô Hình Merton

Xem toàn bộ 186 trang tài liệu này.

Trong điều kiện thị trường hoàn hảo, không có chi phí giao dịch, thuế và thông tin bất cân xứng, giá trị của doanh nghiệp chỉ phụ thuộc vào cơ cấu vốn của vỡ nợ tức là bằng tổng nợ và vốn chủ sở hữu. Từ đó mô hình giả định doanh nghiệp chỉ có vốn chủ sở hữu và nợ (Trái phiếu doanh nghiệp không trả lãi), doanh nghiệp không trả cổ tức, trái phiếu doanh nghiệp có kỳ hạn T và mệnh giá là K.

Kí hiệu, A0 là giá trị tài sản của doanh nghiệp tại t=0 và AT là tại t=T. Eo là giá trị vốn chủ của doanh nghiệp tại t=0 và ET là tại t=T. Nếu tại thời điểm t =T, giá trị tài sản đủ để trả khoản phải trả (mệnh giá D) (AT > K) thì doanh nghiệp sẽ trả nợ, trái chủ sẽ nhận được mệnh giá là K và cổ đông sẽ nhận phần tiền còn lại sau khi trả nợ là AT -

K. Ngược lại, nếu giá trị tài sản thấp hơn khoản phải trả (AT < K) thì doanh nghiệp sẽ không trả nợ và vỡ nợ, trái chủ lúc đó sẽ nhận khoản tiền bằng tài sản của doanh nghiệp là AT còn cổ đông thì không nhận được gì. Như vậy, có thể coi vốn chủ sở hữu của doanh nghiệp như một quyền chọn mua kiểu Châu Âu (European call option):

= {0

Và khoản nợ của doanh nghiệp như sau:

= {!

- Khi AT < K (7)

- Khi AT < K

- Khi AT < K (8)

- Khi AT < K

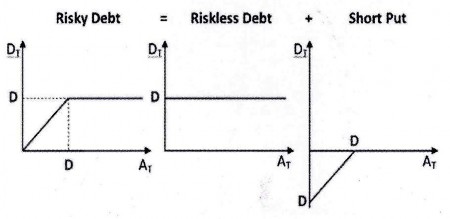

Hay có thể viết lại là DT = K - Max(0, K - AT) tương đương với việc vay khoản K với lãi suất phi rủi ro và bán quyền chọn bán kiểu Châu Âu (European put option).

Hình 1.2. Vị thế tương đương khi nắm giữ nợ

Sau đó áp dụng công thức Black, Scholes và Merton vào định giá quyền chọn bán trong công thức (8) ta có:

PUT = ! " # − − # − $9

&' &' + ( + 1+

$ =

! 2

√

&' &' + ( + 1+

= ! 2

= −

Trong đó

$ √

√

+ E0: Giá trị thị trường vốn chủ tại t=0

+ A0: Giá trị thị trường tài sản tại t=0

+ A: Độ lệch chuẩn của tài sản

+ E: Độ lệch chuẩn của vốn chủ

+ K: Tổng nợ của doanh nghiệp

+ T : Thời gian trái phiếu đáo hạn

+ R: Lãi suất phi rủi ro

+ N(*): Hàm phân phối chuẩn tích lũy (Cumulative normal distribution function) Từ đó thay giá trị tính từ công thức (9) vào (8) ta được

D0 = Ke-rT - PUT (10)

Hạn chế lớn nhất khi áp dụng mô hình Merton trong thực tế là giá trị tài sản A0 và

độ lệch chuẩn A đều không quan sát trực tiếp được, tuy nhiên ta có thể dùng giá trị thị trường cổ phiếu của doanh nghiệp để ước lượng những đại lượng này. Giả sử cổ phiếu của doanh nghiệp giao dịch trên thị trường. Kí hiệu E0 là giá trị vốn hóa thị trường và E là độ lệch chuẩn của vốn chủ. Để xác định được A0 và A, bước đầu tiên phải xác định được giá trị Eo. Theo Hillegeist et al. (2004), có thể dùng giá trị thị trường cổ phiếu của doanh nghiệp để ước lượng những đại lượng này. Giả sử cổ phiếu của doanh kiếp. Kí hiệu E0 là giá trị vốn hóa thị trường và E là độ lệch chuẩn của vốn hóa thị trường, trong đó E0 được tính bằng giá cổ phiếu tại ngày giao dịch cuối cùng trong năm nhân với số lượng cổ phiếu có quyền biếu quyết đang lưu hành tại thời điểm kết thúc năm kế toán.

Từ công thức số (7) ta có:

= − !

Khi AT < K

Khi AT > K (7)

Áp dụng công thức Black, Schole, Merton vào công thức (7)

E0 = A0N( $− ! " # 11

Bên cạnh đó:

=

,

# $

12

Sau đó, giải đồng thời (11) và (12) để xác định A0 vàcó thể tính bằng phương pháp căn chỉnh (Calibration) = phương pháp menton.

● Ứng dụng của mô hình.

Thứ nhất, mô hình Merton được ứng dụng để đo lường rủi ro vỡ nợ (Credit spread). Kí hiệu D0 là giá trị thị trường của nợ tại t=0, như vậy giá trị của tài sản sẽ bằng tổng nợ và vốn chủ.

A0 = D0 + E0 (13)

Thay công thức (13) vào (15) ta có:

D0 - A0 - A0N(d1) + Ke-rTN(d2) =A0 (1-N(d1)) - Ke-rTN(d2)

= A0N(-d1)+Ke-rTN(d2)

Mà D0 = Ke-yT, trong đó y là lợi suất đáo hạn của khoản nợ Từ đó:

Ke-yT = A0N(-d1) + Ke-rTN(d2)

↔ y = - $&' -# − $ + "# 14

.

Như vậy ta có thể xác định được rủi ro vỡ nợ bằng cách lấy lợi suất của trái phiếu rủi ro trừ lợi suất của trái phiếu phi rủi ro

S= y - r (15)

Thứ hai, xác suất vỡ nợ được xác định theo công thức sau:

Prob (AT < K) = 1 - prob (AT ≥ K) = 1 - N (e2) (16)

Hay Prob(AT ≥ K) = N(e2)

Trong đó

&' &'

+ 0 − 1 −

$ =

!2

√ "

= $ − √ −

Thứ ba là tính toán lỗ kỳ vọng và giá trị hiện tại của lỗ kỳ vọng Ta có lỗ kỳ vọng là: KN(— e2) — Ateu(T-t)N (-e1) (17)

Giá trị hiện tại của lỗi kỳ vọng là: Ẽ (K —D (T,T))e_r(T-t) (18)

Trong đó Ẽ (.) là giá trị kỳ vọng nhưng sử dụng xác suất trung hòa rủi ro.

Mô hình Merton (1974) đơn giản trong tính toán và kết quả giải thích có nhiều ý nghĩa trong tài chính. Tuy nhiên do mô hình còn nhiều giả thuyết khó thực hiện trên thực tế nên đã có nhiều mô hình mở rộng từ mô hình Merton với tính thực tiễn cao được xây dựng trong đó một mô hình tiêu biểu là mô hình KMV. Mô hình KMV (viết tắt tên của Stephen Kealhofer, John McQuown và Oldrich Vasicek - những thành viên sáng lập ra công ty KMV vào năm 1989). Đây là mô hình khá phổ biến trên thế giới, trong đó vào năm 2004 có 40 trong số 50 tập đoàn tài chính lớn nhất thế giới có đăng ký sử dụng. Theo các chuyên gia kinh tế, về mặt lý thuyết, mô hình KMV là “phiên bản” rộng của mô hình Merton nhưng KMV có lợi thế hơn nằm ở công cụ tính toán và kiểm nghiệm dựa trên một cơ sở dữ liệu lớn.

* Một số nghiên cứu theo trường phái mô hình KMV- Merton

Sau khi mô hình KMV-Merton được công bố, đã có rất nhiều những nghiên cứu đánh giá về mô hình này. Đa số đều tập trung vào hai giả định quan trọng của

Merton trong mô hình và đưa ra những mô hình mang tính mở rộng của mô hình KMV – Merton gốc.

+ Phương pháp Moody’s – KMV 1993 (một trường hợp của mô hình định giá quyền chọn) hiện nay được sử dụng rộng rãi, sức mạnh của mô hình nằm ở công cụ tính toán thực nghiệm dựa trên một cơ sở dữ liệu lớn. Trong mô hình KMV xác suất vỡ nợ được tính bằng các dữ liệu thực nghiệm thay vì tính qua công thức sử dụng phân bố chuẩn và độ rủi ro. Mô hình KMV thường sử dụng những kinh nghiệm về khoảng cách tới vỡ nợ làm cơ sở để đo lường độ lệch chuẩn của giá trị tài sản doanh nghiệp và các khoản nợ hiện tại và cho rằng tỷ lệ phần trăm các doanh nghiệp vỡ nợ trong một năm và giá trị tài sản có độ lệch tiêu chuẩn cao hơn các khoản nợ trong ngắn hạn. Nhìn chung mô hình phát huy hiệu quả hơn trong việc đánh giá các doanh nghiệp gặp vấn đề về tài chính so với mô hình dựa trên các biến tài chính.

+ Trong nghiên cứu của Bharath (2004) kiểm tra hai giả thuyết. Giả thuyết đầu tiên là liệu xác suất vỡ nợ của mô hình Merton có tính chất thống kê hiệu quả đầy đủ để dự báo vỡ nợ hay không. Giải thiết thứ hai là trong mô hình KMV-Merton, những hàm số tính toán liên quan đến xác suất mặc định mới quan trọng còn kết quả của hai phương trình phi tuyến tính không quan trọng và có thể điều chỉnh theo cách tốt hơn. Thông qua kết quả thực nghiệm, Bharath thấy rằng khá dễ dành bác bỏ giả thiết đầu tiên. Bên cạnh đó, Bharath cũng chỉ ra được một mô hình tính toán rút gọn hiệu quả cho xác suất vỡ nợ mà không cần dựa nhiều và việc tính toán hai phương trình phi tuyến như ở mô hình cổ điển. Tuy nhiên, trong khi xây dựng chứng minh giả thuyết thứ hai, lại đánh giá độ biến động của khoản nợ doanh nghiệp thông qua những tính toán cố định liên quan với biến động của giá trị vốn chủ sở hữu. Tuy nhiên nghiên cứu này sẽ không đúng với một số trường hợp khi xem xét tới các doanh nghiệp từ các ngành nghề khác nhau.

+ Theo nghiên cứu của Chan và cộng sự (2008) nghiên cứu vỡ nợ với dữ liệu sử dụng trong 30 năm cho cả các doanh nghiệp vừa và nhỏ bằng việc kết hợp mô hình KMV với phương pháp CVaR để có một mô hình mới nhằm đưa ra xác xuất vỡ nợ. Nghiên cứu cũng tiếp cận theo phương pháp thị trường xem giá trị cổ phần là một “quyền chọn” và định giá quyền chọn Black- scholes. Các xác định vỡ nợ cũng theo phương pháp của Merton (1974) thông qua một biến khác là khoảng cách tới điểm vỡ (DD).Nghiên cứu cũng chỉ ra được mối quan hệ giữa rủi ro vỡ nợ và lợi tức.

+ Trong nghiên cứu của Lu (2008): phát triển mô hình KMV-Merton dựa trên lập luận rằng khoản nợ của một doanh nghiệp phải được chia theo nợ ngắn hạn và dài hạn sau

đó đưa ra công thức tính lại xác vỡ nợ của một doanh nghiệp. Kết quả nghiên cứu của Lu cho thấy tác động quan trọng của cả nợ dài hạn và nợ ngắn hạn. Tuy nhiên, nghiên cứu này chỉ chú trọng đến việc tính toán cho doanh nghiệp có cả hai loại nợ và phù hợp với việc xếp hạng doanh nghiệp hơn là tính toán xác suất vỡ nợ của doanh nghiệp do đó kết quả không áp dụng được nhiều cho các quyết định về cấp tín dụng.

+ Kealhofer và Kurbat (2001) đã so sánh mức độ chính xác khi đo lường rủi ro vỡ nợ giữa mô hình KMV và phương pháp ROA của Moody và rút ra kết luận mô hình KMV hiệu quả hơn.

+ Crosbie and Bohn (2003) đã giải thích các thuật ngữ và quy trình tính toán khoảng cách tới điểm vỡ nợ trong mô hình KMV của Moody.

+ Jeff Bohn (2003) cũng đưa ra nghiên cứu so sánh khả năng dự báo sớm doanh nghiệp vỡ nợ của mô hình KMV và theo tiêu chí của Standard & Poor’s. Kết luận chỉ ra rằng mô hình KMV phù hợp hơn khi đo lường rủi ro tín dụng trong điều kiện chất lượng thông tin chưa cao.

+ Nghiên cứu của Ito et.al (2010) đo lường khoảng cách tới điểm vỡ nợ của ba ngân hàng và kết quả đưa ra khoảng cách giảm dần và trở nên rất thấp trước khi có thông báo vỡ nợ. Dựa trên quan sát về khoảng cách tới điểm vỡ nợ 6 và 12 tháng trước khi vỡ nợ, nghiên cứu kết luận KMV có thể sử dụng dự đoán trên thực tế.

+ Ito et.al (2010) nghiên cứu về biến động trong vòng 12 tháng trước khi ngân hàng vỡ nợ. Theo kết quả thu được, khoảng cách tới điểm vỡ nợ giảm dần và trở nên rất thấp trước khi ngân hàng vỡ nợ thật khoảng cách tới điểm vỡ nợ. Từ đó nghiên cứu đưa ra kết luận mô hình KMV có tính ứng dụng trong thực tế và có thể dùng để xác định sớm rủi ro vỡ nợ trước 6 và 12 tháng.

+ Ren et.al (2011) đưa ra nghiên cứu sử dụng KMV trong dự đoán khoảng cách tới điểm vỡ nợ (distance to default) của các doanh nghiệp năng lượng niêm yết Trung Quốc, cổ phiếu các doanh nghiệp được chia ra thành hai nhóm là nhóm bình thường và nhóm đặc biệt- nhóm đang hoạt động không tốt. Kết quả chỉ ra giá trị khoảng cách giảm dần trong vòng hai năm trước khi doanh nghiệp bị xếp vào nhóm đặc biệt cho thấy mô hình đang dự đoán tốt rủi ro vỡ nợ trước khi nó xảy ra. Từ đó tác giả đã đề xuất sử dụng mô hình KMV cho thị trường Trung Quốc khi đo lường rủi ro vỡ nợ.

1.2.2. Một số nghiên cứu mô hình KMV- Merton tại Việt Nam

+ Nghiên cứu của Lâm Chí Dũng và Phan Đình Anh (2009) vận dụng mô hình KMV để xếp hạng, phân loại khách hàng doanh nghiệp. Nghiên cứu cũng ra ý kiến lập luận về mối quan hệ giữa rủi ro tín dụng với chính sách tín dụng về tài sản đảm bảo, khách hàng, hiệu quả khoản vay…Nguyên cứu này phần nhiều thể hiện ở việc lập luận vấn đề mà chưa có thực chứng cho các nghiên của mình.

+ Lê Long Hậu (2010), ‘Vận dụng lý thuyết định giá quyền chọn vào dự báo rủi ro pháp sản của doanh nghiệp - Mô hình KMV’, Tạp chí Công nghệ Ngân hàng, số 49, tháng 4/2010. Bài nghiên cứu đã mô tả về mối quan hệ giữa một khoản vay và người đi vay thể hiện mô hình dự báo vỡ nợ kỳ vọng của KMV. Nghiên cứu cũng chỉ ra ưu nhược điểm của mô hình trong thực tế.

+ Nghiên cứu của Nguyễn Thị Cảnh & Phạm Chí Khoa (2014) về việc áp dụng mô hình KMV - Merton dự báo rủi ro tín dụng khách hàng doanh nghiệp và khả năng thiệt hại của ngân hàng. Nghiên cứu áp dụng mô hình KMV trong tính toán, dự báo xác xuất phá sản các khách hàng doanh nghiệp cho ngân hàng cổ phần Ngoại thương Việt Nam. Với số báo cáo tài chính của 6.398 Khách hàng được phân tích trong giai đoạn 2008-2013. Các kết quả nghiên cứu cho thấy xác suất phá sản của toàn danh mục là 2,6% cùng với mức tổn thất khoảng 6.319 tỷ đồng, chiếm khoảng 3,8% dư nợ của toàn danh mục. Kết quả cũng cho thấy doanh nghiệp có quy mô nhỏ có xác suất phát sản nhỏ hơn các doanh nghiệp có quy mô lớn. Doanh nghiệp có ngành nghề, xác suất vỡ nợ thấp nhất là ngành sản xuất, truyền tải và phân phối điện, năng lượng. Những nhóm ngành có xác suất vỡ nợ cao, dư nợ cao sẽ gây ra thất thoát cho ngân hàng nhiều nhất. Kết quả cũng chỉ ra nhóm doanh nghiệp có quy mô lớn và doanh nghiệp ngành nghế chế biết thủy hải sản gây ra thất thoát lớn cho ngân hàng. Trong nghiên cứu tổng quan chỉ ra rằng hiện chưa có một nghiên cứu hoàn chỉnh về mô hình tại KMV tại Việt Nam. Đa số các nghiên cứu đến mô hình KMV tại Việt Nam đều sử dụng các nghiên cứu mở rộng của mô hình KMV có sẵn trong việc giải thích một hiện tượng nào đó của hệ thống ngân hàng cũng như thị trường tài chính Việt Nam. Dự trên mô hình KMV cổ điển và các số liệu sẵn có của ngân hàng, các tác giả đã đưa ra kết quả xác suất vỡ nợ của các nhóm ngành và dự báo về khả năng thiệt hại của nhóm ngành từ đó để các nhà quản lý có định hướng cho việc ra chính sách tín dụng. Tuy nhiên phương pháp cũng không đưa ra được việc áp dụng mô hình cho việc ra quyết định cấp tín dụng đối với các trường hợp cụ thể và với kết quả trên chưa kết luận được có phù hợp cho cả hệ thống ngân hàng.

Nghiên cứu của Nguyễn Đình Thiên và Nguyễn Chí Minh (2017) “Mô hình đo lường rủi ro tín dụng tại các doanh nghiệp niêm yết” tập trung kiểm định phân phối của các biến nghiên cứu bao gồm giá trị nợ và giá trị tài sản của các doanh nghiệp niêm yết tại Sở giao dịch Chứng khoán Thành phố Hồ Chí Minh. Dữ liệu nghiên cứu theo quý giai đoạn từ quý 11/2014 đến quý 11/2016 và sử dụng phương pháp định lượng thông qua lý thuyết xác suất thống kê. Phân phối xác suất được xem là phù hợp với dữ liệu được kiểm định thông qua giá trị Anderson-Darling (A_D) và Komogorov- Smimov (K

S) với sự hỗ trợ của phần mềm mô phỏng. Tuy nhiên kết quả nghiên cứu này cho thấy các giả định của mô hình KMV khi áp dụng tại Việt Nam còn nhiều hạn chế. Việc giả định phân phối chuẩn khi dữ liệu thực tế không chuẩn sẽ khiến giá trị đo lường rủi ro tín dụng không chính xác. Bên cạnh đó nghiên cứu cũng đưa ra các giải pháp kiến nghị để có thể áp dụng mô hình tại Việt Nam.

Trong nghiên cứu của Lê Đạt Chí & Lê Tuấn Anh (2012) đã cố gắng kết hợp thương pháp CVaR và mô hình KMV- Merton để đo lường rủi ro vỡ nợ trong thị trường tài chính Việt Nam dựa trên những bằng chứng thực nghiệp trước và sau năm 2008. Nghiên cứu đã chứng minh cho sự hiệu quả khi tính toán ngưỡng xác suất và sử dụng hai chu kỳ trước và sau khủng khoảng mà chưa đưa ra được áp dụng cụ thể cho một thời điểm nhất định và cho các trường hợp cụ thể điều mà các nhà ra quyết định quan tâm.

Năm 2012, tác giả Phan Hồng Mai đã nghiên cứu và kiểm chứng tác động của 4 nhân tố (năng lực quản lý tài sản, cơ cấu vốn, quy mô doanh nghiệp và cơ chế quản lý của Nhà nước) tới nguy cơ vỡ nợ của các doanh nghiệp xây dựng niêm yết trên TTCK Việt nam. Kết quả nghiên cứu xác định nguyên nhân làm gia tăng nguy cơ vơ nợ của các công ty cổ phần xây dựng là năng lực quản lý tài sản yếu kém. Năm 2014, tác giả Nguyễn Thị Lương đã ứng dụng mô hình KMV- Merton để đo lường rủi ro vỡ nợ của 380 doanh nghiệp niêm yết ở Việt Nam. Nghiên cứu dựa trên phương pháp luận của mô hình KMV- Merton, ước lượng xác suất vỡ nợ của 380 doanh nghiệp đồng thời xác định mức độ rủi ro của các doanh nghiệp, nghiên cứu đưa ra các bằng chứng điển hình cho khả năng đo lường hợp lý của phương pháp. Bên cạnh những kết quả đạt được, nghiên cứu còn có những hạn chế, những giả định lý thuyết của mô hình chưa được kiểm tra có thể bị vi phạm, một số giả định làm giảm đi hiệu quả của mô hình.