cơ hội cho vay những doanh nghiệp tốt. Trên thực tế triển khai các NHTM sẽ kiểm soát nghiêm ngặt để làm giảm lỗi loại II hơn so với lỗi loại I vì nếu lỗi loại II xảy ra ngân hàng không thể thu hồi được khoản nợ vay còn với lỗi loại I sẽ mất chi phí cơ hội. Mục đích của các mô hình dự đoán cảnh báo hay quản trị rủi ro là cảnh báo sớm, phòng ngừa, loại bỏ các sự kiện xấu nên việc tìm chính xác được các sự kiện tiêu cực được ưu tiên hơn.

Bảng 3.3: Bảng Ma trận nhầm lẫn (Confusion matrix)

Vỡ nợ | Không vỡ nợ | |

Bác bỏ | Dự đoán đúng (TN) | Lỗi loại I (FN) |

Không bác bỏ | Lỗi loại II (FP) | Dự đoán đúng (TP) |

Có thể bạn quan tâm!

-

Mô Hình Theo Cách Tiếp Cận Kế Toán

Mô Hình Theo Cách Tiếp Cận Kế Toán -

Khái Niệm Cơ Bản Của Mô Hình Merton

Khái Niệm Cơ Bản Của Mô Hình Merton -

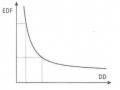

Đồ Thị Mối Quan Hệ Giữa Edf Và Dd

Đồ Thị Mối Quan Hệ Giữa Edf Và Dd -

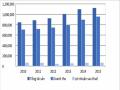

Tình Hình Hoạt Động Các Doanh Nghiệp Niêm Yết Tại Hose Giai Đoạn 2014-2016

Tình Hình Hoạt Động Các Doanh Nghiệp Niêm Yết Tại Hose Giai Đoạn 2014-2016 -

Hoạt Động Của Các Doanh Nghiệp Niêm Yết Giai Đoạn 2016 - 2017

Hoạt Động Của Các Doanh Nghiệp Niêm Yết Giai Đoạn 2016 - 2017 -

Một Số Khuyến Nghị Nâng Cao Hiệu Quả Sử Dụng Mô Hình Dự Báo

Một Số Khuyến Nghị Nâng Cao Hiệu Quả Sử Dụng Mô Hình Dự Báo

Xem toàn bộ 186 trang tài liệu này.

* Sử dụng phương pháp hệ số tương quan MCC (Matheews correlation coeficient) để kiểm định độ chính xác của 2 mô hình

Hệ số tương quan MCC là hệ số đánh giá độ chất lượng của hệ thống phân loại nhị phân (quality of binary calassifications - MCC) được xây dựng bởi Brian W, Mathews vào năm 1975. Hệ số MCC được coi là một trong các đại lượng tốt nhất, không chỉ đánh giá được hệ thống phân loại nhị phân mà còn có thể dùng cho hệ thống phân loại khác nhau. Công thức MCC như sau:

MCC = 3∗ ;"<3∗<=

> 3?<3 3?<; ;?<3 ;?<;

Giá trị MCC nằm trong khoảng từ -1 đến 1; giá trị MCC càng gần với 1 thì mô hình càng tốt.

+ MCC=1: mô hình dự đoán hoàn hảo, các kết quả của mô hình phù hợp với kết quả quan sát thực tế.

+ MCC=0: mô hình không có tác dụng, có thể sai có thể đúng không hơn gì sự phán đoán ngẫu nhiên.

+ MCC =-1: mô hình không có tác dụng hoàn toàn, các dự đoán mô hình cho có kết quả ngược với quan sát thực tế.

Từ tần xuất nhầm lẫn tuyệt đối FN và FP ta tính thêm tỷ lệ sai sót: Tỉ lệ loại trừ nhầm (FNR) và tỉ lệ phát hiện nhầm (FPR).

Ngoài ra, nghiên cứu còn xem xét thêm độ nhạy và xắc xuất mắc sai lầm loại II

để xem xét độ chính xác của mô hình kiểm định.

Xác xuất mắc sai lầm loại I (False negative rate) ký hiệu là FNR cho biết mức độ

dự báo sai một sự kiện khi nó là tính cực nhưng kết luận là tiêu: FPR=FN/(FN+TP)

Xác xuất mắc sai lầm loại II (False positive rate) ký hiệu là FPR cho biết mức độ

dự báo sai một sự kiện khi nó là tiêu cực nhưng kết luận là tích cực: FPR=FP/(FP+TN)

Một mô hình MCC tốt cần có FNR và FPR thấp. Trong bài toán xếp loại tín dụng, việc phân loại nhầm một hồ sơ vay vốn từ tốt thành xấu sẽ gây hậu quả ít nghiêm trọng hơn trường hợp ngược lại.

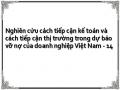

● Sử dụng phương pháp đường cong ROC (Receiver Operating Characteristic)

để kiểm định độ chính xác của hai mô hình

Đường cong ROC: bắt nguồn từ một phần của lĩnh vực được gọi là thuyết phát hiện tín hiệu dùng để phân tích hình ảnh trên radar trong thế chiến thứ hai. Đường cong ROC là đồ thị có trục tung là Độ nhạy và trục hoành là xắc xuất mắc sai lầm loại II dành cho hệ thống phân loại nhị phân. Đường dự đoán ngẫu nhiên là một đường thẳng tạo một gốc 45 độ với trục hoành, tính từ phía dưới bên trái đến phía trên bên phải. Mô hình là hiệu quả nhất khi đạt được điểm ở góc trên bên trái của không gian ROC. Mô hình nào tạo ra kết quả nằm bên trên phía trái của đường dự đoán ngẫn nhiên có khả năng dự báo tốt và ngược lại.

Hình 3.1. Đường cong ROC

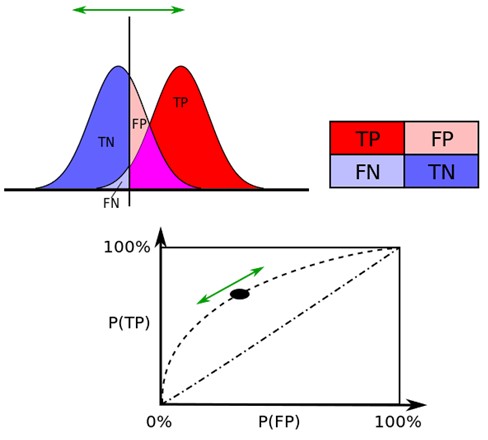

Sobehart và Keenan (2001) đưa ra cách sử dụng đường cong ROC để xác nhận mô hình xếp hạng tín dụng nội bộ đối với các doanh nghiệp và diện tích dưới đường cong ROC (AU ROC - area under ROC)

AU ROC là một chỉ số về chất lượng của mô hình, diện tích dưới đường cong ROC được ước tính bằng cách sử dụng số liệu thống kê Wilcoxon và là một ước lượng không cân bằng. Faraggi và Reiser (2002) so sánh các ước tính về diện tích dưới đường cong bằng các phương pháp khác nhau và kết luận. Để so sánh diện tích dưới đường cong cho hai mô hình khác nhau, Hanley và McNeil (1983) kiểm tra thống kê, điều chỉnh sự tương quan do áp dụng hai mô hình trên cùng một mẫu và diện tích dưới đường cong càng lớn thì độ chính xác mô hình càng cao. Trong nghiên cứu có thể sử phần mềm SPSS để hỗ trợ tính toán ra giá trị đường cong ROC và AU ROC

Hình 3.2. Diện tích dưới đường ROC

● Phân loại AU ROC

Bảng 3.4: Phân loại AU ROC

Ý nghĩa (độ chính xác của mô hình ROC) | |

AU > 0.9 | Rất tốt |

0.8 <AU≤0.9 0.7 <AU≤0.8 | Tốt |

Trung bình | |

0.6 <AU≤0.7 | Không tốt |

0.5<AU≤0.6 | Không có có giá trị phân biệt |

AU ROC hoàn toàn có thể dưới 0.5, nhưng khi đó ta cần xem xét lại điểm và tiêu thức cấu thành điểm có sự sai lệch cực lớn dẫn đến xác suất kết quả khách hàng xấu đúng nhỏ hơn xác suất kết luận khách hàng tốt sai (Y<X).

3.2. Thu thập dữ liệu

3.2.1. Dữ liệu nghiên cứu

* Số liệu từ năm 2014-2016 trên Sở GDCK TP. HCM:

Bảng 3.5: Số Doanh nghiệp nghiên cứu trên Sở GDCK TP. HCM năm 2014-2016

2014 | 2015 | 2016 | Tổng | |

Số DN khảo sát | 307 | 305 | 322 | 932 |

Nguồn: Sở GDCK TP.HCM

Trong giao đoạn 2014- 2016 thì số lượng doanh nghiệp tham gia thị trường chứng khoán trên niêm yết tại Sở GDCK TP. HCM tăng lên cả về số lượng và quy mô giao dịch năm 2014 là 9 doanh nghiệp, năm 2015 là 19 doanh nghiệp, năm 2016 là 24 doanh nghiệp. Các doanh nghiệp bị hủy niêm yết do khó khăn cũng cao năm 2014 là 5 doanh nghiệp, năm 2015 là 17 doanh nghiệp, năm 2016 là 6 doanh nghiệp. Nguyên nhân do các doanh nghiệp khó khăn dẫn đến bị hủy khỏi sàn, một số doanh nghiệp có dấu hiệu được phân loại loai vỡ nợ do nợ quá hạn trên 3 tháng đối với Ngân hàng, đối với các đối tác hoặc nghĩa vụ thuế đối với nhà nước.

3.2.2. Phương pháp phỏng vấn sâu

- Mục tiêu của phỏng vấn sâu nhằm làm để có định hướng vấn đề nghiên cứu được rõ ràng, kiểm tra thực tế sử dụng và có các khuyến nghị phù hợp với mục tiêu nghiên cứu.

- Đối tượng phỏng vấn: lãnh đạo các tổ chức tín dụng, công ty chứng khoán, các nhà quản lý (Ngân hàng Nhà nước, Ủy ban Chứng khoán, Sở Giao dịch Chứng khoán).

Danh sách chuyên gia tham gia chi tiết theo: Phụ lục 1: DANH SÁCH CHUYÊN GIA GỬI Ý KIẾN ĐÓNG GÓP

- Nội dung phỏng vấn: thu thập các thông tin, ý kiến, đánh giá về:

(i) Ý kiến về việc sử dụng các mô hình lượng hóa trong dự báo vỡ nợ tại Việt Nam và tại Đơn vị của người được phỏng vấn.

(ii) Đánh giá về mức độ ảnh hưởng/tầm quan trọng của các nhân tố: Cơ cấu vốn, hiệu quả kinh doanh, quy mô tài sản, cơ chế quản lý nhà nước…tới nguy cơ vỡ nợ của doanh nghiệp.

(iii) Khuyến nghị và kiến nghị

- Hình thức thiết kế nội dung phỏng vấn sâu cũng được chuẩn bị và thiết kế dưới dạng danh mục các câu hỏi:

PHIẾU HƯỚNG DẪN PHỎNG VẤN LÃNH ĐẠO CÁC CÔNG TY CHỨNG KHOÁN, TCTD VÀ CÁC NHÀ QUẢN LÝ

A. Thông tin cá nhân người được phỏng vấn

- Họ và tên:

- Chức vụ:

- Giới thiệu về chuyên môn sâu đã từng trải qua:

B. Thông tin chung về Đơn vị đang công tác

- Tên Đơn vị công tác:

- Lĩnh vực kinh doanh chính (theo thực tế sản xuất/kinh doanh hoặc mức độ đóng góp vào lợi nhuận của doanh nghiệp):

- Thời gian hoạt động của Đơn vị:

C. Nội dung phỏng vấn

Để góp phần nâng cao hiệu quả sử dụng các mô hình dự báo vỡ nợ doanh nghiệp và đưa ra các khuyến nghị hữu ích cho dự báo vỡ nợ doanh nghiệp. Rất mong ông/bà bớt chút thời gian để chia sẻ một số ý kiến liên quan tới dự báo vỡ nợ doanh nghiệp theo các nội dung dưới đây:

Phần 1. Ý kiến về việc sử dụng các mô hình lượng hóa trong dự báo vỡ nợ tại Việt Nam và tại Đơn vị của người đang phỏng vấn.

- Tại cơ quan anh/ chị, đang sử dụng những công cụ nào để đánh giá và dự báo vỡ nợ của doanh nghiệp?

- Anh chị đánh giá mức độ phù hợp (ưu điểm/hạn chế) của các công cụ/ mô hình dự báo vỡ nợ hiện nay trong ứng dụng thực tiễn?

- Theo các quy định hiện nay như luật phá sản, thông tư 02/NHNN về phân loại tài sản… thì việc phân loại ngưỡng vỡ nợ chưa được quy định,hướng dẫn cụ thể. Theo anh/chị dấu hiệu để xác định doanh nghiệp vỡ nợ là gì? ( không thực hiệu cam kết về mặt tài chính sau thời gian 90 ngày? Mất cân đối về tài chính? Lỗ lũy kế lớn hơn vốn chủ sử hữu?...)

- Theo anh/chị phương pháp kế toán và thị trường dự báo vỡ nợ doanh nghiệp tại Việt Nam có ưu điểm ưu điểm gì và nhược điểm gì?

- Các khó khăn, vướng mắc khi áp dụng mô hình lượng hóa trong dự báo vỡ nợ tại Đơn vị của anh/chị?

- Anh/chị cho các khuyến nghị điều chỉnh mô hình cho phù hợp với thị trường Việt nam?

Phần 2. Đánh giá về mức độ ảnh hưởng/tầm quan trọng của các nhân tố: Cơ cấu vốn, hiệu quả kinh doanh, quy mô tài sản, cơ chế quản lý nhà nước…tới nguy cơ vỡ nợ của doanh nghiệp.

- Theo anh/chị cơ cấu vốn/hiệu quả kinh doanh/ quy mô tài sản/ cơ chế quản lý nhà nước ảnh hưởng tới nguy cơ vỡ nợ doanh nghiệp như thế nào? Các nguyên nhân khác?

- Đâu là những nguyên nhân chính dẫn tới nguy cơ vỡ nợ doanh nghiệp?

- Anh/chị đánh giá tầm quan trọng chỉ số nợ phải trả/Vốn CSH của doanh nghiệp

đối nguy cơ vỡ nợ doanh nghiệp?

- Theo anh/chị các yếu tố nâng cao năng lực quản trị doanh nghiệp có ý nghĩa như nào trong việc giảm nguy cơ vỡ nợ doanh nghiệp?

Phần 3. khuyến nghị và kiến nghị

- Trong giải pháp nâng cao năng lực tài chính hạn chế rủi ro vỡ nợ thì các chỉ số quan trọng cần được cải thiện là gì? Anh/chị cho một vài lý do cần phải nâng cao đối với chỉ số này?

- Theo anh/chị các cơ quan quản lý có cần đưa ra quy định về việc áp dụng phương pháp lượng hóa dự báo vỡ nợ, xếp hạng doanh nghiệp cho các đối tượng sử dụng được tham khảo các thông tin đưa ra quyết định? Nếu có anh/chị có thể cho các hướng cụ thể về quy định này?

- Để sử dụng tốt công tác dự báo vỡ nợ doanh nghiệp thì nhân sự tại đơn vị cần

được đào tạo như nào? (cần bằng cấp hay kinh nghiệm hạy cần kỹ năng gì khác?)

- Để có được các thông tin kế toán và thị trường của các Doanh nghiệp kịp thời, chính xác thì cơ quan quản lý cần đưa ra các quy định gì? Sự cần thiết phải thiết lập một trung tâm giữ liệu để các bên tham gia có thể tham khảo và sử dụng?

Xin trân thành cảm ơn ý kiến của ông/bà./.

* Về số lượng phỏng vấn:

- Tổ chức tín dụng, Công ty chứng khoán = 16 phỏng vấn sâu

- Cơ quan quản lý, chuyên gia = 05 phỏng vấn sâu

Tổng số phỏng vấn sâu = 21 Phiếu

3.3. Kết luận Chương 3

Chương 3 đưa ra thiết kế nghiên cứu theo 4 bước từ việc sử dụng các mô hình theo cách tiếp cận kế toán và cách tiếp cận theo cách thị trường để dự báo khả ăng vỡ nợ doanh nghiệp và so sánh với kết quả thực tế tình trạng doanh nghiệp. Trong Chương cũng đưa ra phương pháp MCC và ROC để so sánh tính chính xác khi sử dụng các mô hình dự báo. Việc sử dụng phương án phỏng vấn sâu sẽ làm rõ hơn hiện trạng của việc sử dụng mô hình dự báo, nguyên nhân và các các kiến nghị để việc sử dụng mô hình dự báo thêm hiệu quả.