1.3. Các nghiên cứu so sánh cách tiếp cận kế toán và tiếp cận thị trường trong dự báo vỡ nợ doanh nghiệp

Tuy có nhiều phương pháp đo lường rủi ro vỡ nợ nhưng chủ yếu các phương pháp này được xây dựng dựa trên nền tảng của hai hướng tiếp cận chính là cách tiếp cận kế toán, trong đó mô hình tiêu biểu và được sử dụng phổ biến nhất là mô hình Z-Score và cách tiếp cận thị trường với mô hình tiêu biểu nhất là mô hình KMV- mô hình mở rộng từ mô hình cấu trúc của Merton (1974). Tuy nhiên đến giờ vẫn còn nhiều tranh luận về việc ứng dụng mô hình theo cách tiếp cận nào trong hai cách tiếp cận này hiệu quả hơn trong thực tế.

Theo Beaver và cộng sự (2005), cách tiếp cận dự báo nguy cơ vỡ nợ từ dữ liệu thị trường có một số lợi thế bao gồm: (i) giá trị thị trường hàm chứa thông tin phong phú và dễ hiểu. Những thông tin này được xác định từ báo cáo tài chính của doanh nghiệp;

(ii) các biến dựa trên số liệu trị thị trường có thể đo lường với “một phân vùng thời gian tốt hơn” (Beaver và cộng sự, 2005). Trong khi báo cáo tài chính chỉ được lập theo quý (thậm chí có những doanh nghiệp chỉ báo cáo tài chính theo năm), số liệu thị trường có sẵn hàng ngày; (iii) đồng thời, các biến này có thể đo lường trực tiếp biên độ dao động (ví dụ độ lệch chuẩn của thu nhập trên mỗi cổ phiếu). Với lập luận trên, mô hình với các biến đo lường giá trị thị trường được kỳ vọng có thể dự báo đúng hơn nguy cơ phá sản của doanh nghiệp so với mô hình chỉ sử dụng biến thông tin kế toán.

Theo nghiên cứu của Agarwal và Taffler (2006) lập luận rằng dự báo dựa trên thông tin kế toán được ưa chuộng vì: (i) vỡ nợ không phải là một sự kiến bất ngờ, đó là kết quả của quá trình suy giảm trong nhiều năm. Điều này được thể hiện trên báo cáo tài chính của doanh nghiệp; (ii) Nợ phải trả của doanh nghiệp được dựa trên số liệu kế toán và những thông tin này cũng được phản ánh trong báo cái tài chính. (iii) cuối cùng, những dữ liệu cần thiết cho mô hình dựa trên dữ liệu thị trường không phải luôn sẵn có. Mặt khác, theo Agarwal and Taffler (2008), nhược điểm của mô hình dựa trên thông tin kế toán là: (i) thông tin kế toán đều phản ánh tình hình kinh doanh trong quá khứ, do đó không hữu ích để dự báo; (ii) “chủ nghĩa bảo thủ và kế toán chi phí lịch sử có nghĩa là giá trị tài sản thực tế có thể rất khác với giá trị ghi nhận trên sổ sách” (Agarwal và Taffler, 2008); (iii) các số liệu kế toán có thể bị kiểm soát bởi nhà quản lý; (iv) ngoài ra, trích nhận định của McKee (2003), Hillegeist và cộng sự (2004): báo cáo tài chính được thực hiện trên cơ sở là các mối quan tâm hiện tại nên không thích hợp để dự báo nguy cơ vỡ nợ. Tuy vậy, theo kết quả thực nghiệm từ mẫu nghiên cứu gồm tất cả doanh nghiệp thuộc

ngành phi tài chính tại liên hiệp Anh niêm yết tại sàn chứng khoán London (LSE) từ năm 1985 – 2001, Agarwal and Taffler (2008) cho thấy mô hình dự báo của Altman hiệu quả hơn so với mô hình dựa trên dữ liệu thị trường của Hillegeist cùng cộng sự (2004) và Shumway (2001) với độ tin cậy của 3 mô hình lần lượt bằng 79%, 68% và 73%.

Theo Liu et.al (2010) đã so sánh mức độ chính xác của cả hai cách tiếp cận và chỉ ra rằng do mô hình dựa trên quyền chọn đòi hỏi thị trường hiệu quả nên khả năng đo lường của từng cách tiếp cận còn phải tính đến mức độ phát triển của thị trường, Nghiên cứu đưa ra kết luận rằng khả năng dự đoán của cách tiếp cận kế toán tốt hơn cách tiếp cận thị trường ở những nước đang phát triển. Tương tự, Campbell et ai (2006) cũng đưa ra kết luận cách tiếp cận thị trường có khả năng dự đoán đúng thấp hơn nếu kiểm soát chặt các biển đầu vào.

Có thể bạn quan tâm!

-

Nghiên cứu cách tiếp cận kế toán và cách tiếp cận thị trường trong dự báo vỡ nợ của doanh nghiệp Việt Nam - 4

Nghiên cứu cách tiếp cận kế toán và cách tiếp cận thị trường trong dự báo vỡ nợ của doanh nghiệp Việt Nam - 4 -

Nghiên Cứu Theo Cách Tiếp Cận Kế Toán Tại Việt Nam

Nghiên Cứu Theo Cách Tiếp Cận Kế Toán Tại Việt Nam -

Một Số Nghiên Cứu Mô Hình Kmv- Merton Tại Việt Nam

Một Số Nghiên Cứu Mô Hình Kmv- Merton Tại Việt Nam -

Mô Hình Theo Cách Tiếp Cận Kế Toán

Mô Hình Theo Cách Tiếp Cận Kế Toán -

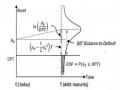

Khái Niệm Cơ Bản Của Mô Hình Merton

Khái Niệm Cơ Bản Của Mô Hình Merton -

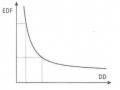

Đồ Thị Mối Quan Hệ Giữa Edf Và Dd

Đồ Thị Mối Quan Hệ Giữa Edf Và Dd

Xem toàn bộ 186 trang tài liệu này.

Hillegeist et al. (2004) lại khuyến khích dùng cách tiếp cận thị trường khi tính toán vì mô hình giải thích được căn bản của vấn đề tốt hơn. Reisz và Perlich (2004) cũng cho rằng mô hình Altman Z-Score (1968) dự đoán chính xác hơn so với mô hình KMV trước khi vợ nợ một năm nhưng mô hình KMV lại đự đoán tốt hơn trong khoảng thời gian dài như ba đến mười năm trước khi vỡ nợ.

Nghiên cứu của Mensah (1984) và Hillegeist et al (2004) tập trung vào việc chỉ ra các khiếu khuyết của mô hình được đưa ra áp dụng đối mới mô hình Z–score khi sử dụng cần xây dựng lại theo định kỳ và các dự báo hạn chế trong tương lai.

Nghiên cứu của Saunders và Allen (2002) đã chỉ ra rằng, các mô hình lý thuyết trong mô hình MKV là một mô hình cấu trúc và việc vận hành đòi hỏi phải phù hợp với giả định như trạng thái bình thường của lợi nhuận cổ phiếu và không phân biệt các loại nợ, doanh nghiệp chỉ có một khoản nợ duy nhất.

Trong nghiên cứu của Reisz và Perlich (2004) thấy rằng Z-score của Alman (1968) thực hiện tốt hơn trong việc dự báo vỡ nợ doanh nghiệp trong khoản thời gian 1 năm so với mô hình KMV.

Tựu chung lại, các nghiên cứu dự báo vỡ nợ doanh nghiệp hiện nay theo các phương pháp đều có các ưu điểm, nhược điểm và cần phải điều chỉnh để áp dụng cho phù hợp với từng điều kiện hoàn cảnh. Tại Việt Nam chưa có nghiên cứu nào làm rõ hiệu quả của phương pháp dự báo vỡ nợ doanh nghiệp thông qua việc sử dụng hai phương pháp để đo lường vỡ nợ doanh nghiệp từ đó đưa ra các kết luận hiệu quả của việc sử dụng mỗi phương pháp, từ đó đưa ra các khuyến nghị nâng cao hiệu quả sử dụng.

1.4. Kết luận Chương 1

Nội dung Chương I tổng quan lại các nghiên cứu đã công bố trên thế giới và Việt Nam theo cách tiếp cận kế toán và cách tiếp cận thị trường về dự báo vỡ nợ doanh nghiệp, các nghiên cứu liên quan tới nội dung đề tài, từ đó rút ra được những khoảng trống và câu hỏi nghiên cứu. Qua tổng quan các nghiên cứu được trình bày ở trên, tác giả nhận ra một số “khoảng trống” của các nghiên cứu trước đây như sau:

Thứ nhất, Mô hình dự báo vỡ nợ doanh nghiệp được nghiên cứu, áp dụng phổ biến tại các nước có nền kinh tế thị trường phát triển trong khi các nghiên cứu áp dụng vào mô hình dự báo vỡ nợ doanh nghiệp ở Việt Nam chưa nhiều trong khi vẫn còn nhiều khiếm khuyết.

Thứ hai, Môi trường áp dụng dự báo vỡ nợ bằng các mô hình dự báo vẫn còn thiếu nhiều từ các văn bản quy định, các mô hình dự báo phù hợp, các phương pháp xác định vỡ nợ doanh nghiệp. Hiện chưa có phương pháp chuẩn mực và pháp lý cho việc xác định điểm vỡ nợ doanh nghiệp Việt Nam để làm căn cứ cho việc áp dụng trong thực tiễn.

Thứ Ba, hiện các nghiên cứu dự báo vỡ nợ doanh nghiệp Việt Nam mới chỉ nghiên cứu áp dụng một mô hình dự báo mà chưa thấy nghiên cứu nào nghiên cứu theo nhiều cách tiếp cận, nhiều mô hình dự báo để so sánh, lựa chọn ra phương pháp phù hợp trong dự báo.

Xuất phát từ những vấn đề còn khuyết thiếu như đã nêu, NCS đi vào nghiên cứu đề tài: “Nghiên cứu cách tiếp cận kế toán và cách tiếp cận thị trường trong dự báo vỡ nợ của doanh nghiệp Việt Nam” với mục tiêu đóng góp một phần giải quyết các khiếm khuyết. Tác giả cho rằng đề tài có ý nghĩa cả về mặt lý luận và thực tế, đặc biệt trong bối cảnh hội nhập các quy định của Việt Nam liên quan tới dự báo vỡ nợ doanh nghiệp đang được thực hiện theo các tiêu chuẩn của các nước phát triển.

CHƯƠNG 2:

CỞ SỞ LÝ LUẬN VỀ DỰ BÁO VỠ NỢ CỦA DOANH NGHIỆP

2.1. Vỡ nợ doanh nghiệp

2.1.1. Khái niệm vỡ nợ và phá sản doanh nghiệp

Khái niệm về rủi ro vỡ nợ (Default risk) xuất hiện từ khá sớm, trong văn bản cổ nhất còn lưu trữ là bộ luật Hammurabi, khoảng thập niên 1760 trước Công nguyên tuy chưa có mô tả chính xác về mối quan hệ vay và cho vay nhưng đã chỉ ra rằng nếu người vay không trả được nợ thì sẽ bị coi như phạm tội và cần có xử phạt. Từ đó cho thấy, từ xưa con người đã sớm thấy được độ rủi ro khi tham gia vào quan hệ tín dụng tuy vậy các mô hình, phương pháp đo lường rủi ro vỡ nợ chỉ thật sự phát triển mạnh trong vài thập kỉ gần đây.

Khái niệm vỡ nợ (Default) được rộng rãi mọi người chấp nhận là tình trạng tài chính doanh nghiệp gặp phải khi tài sản của họ không còn đủ để đáp ứng các nghĩa vụ phải trả hoặc không có khả năng trả các khoản nợ đến hạn. Thuật ngữ đôi khi bị nhầm lẫn với Phá sản (Bankruptcy). Tình trạng doanh nghiệp vỡ nợ thường dẫn đến kết quả là phá sản hợp pháp. Tuy nhiên, việc buộc một doanh nghiệp phá sản phải có phán quyết của pháp luật của nước sở tại.

Hệ thống pháp luật về phá sản tại một số nước:

Hệ thống pháp luật về phá sản các doanh nghiệp ở Nhật Bản được quy định trong nhiều văn bản như: “Luật Phá sản- 1922”, “Bộ luật thương mại- 1938”; “Luật về thoả hiệp- 1922; 2000”, “Bộ luật về phục hồi dân sự -1999; 2000”; “Luật về tổ chức lại công ty- 1952”…Doanh nghiệp vỡ nợ không có khả năng chi trả theo cam kết được giải quyết chi tiết theo các văn bản của Luật liên quan.

Luật Phá sản Hoa Kỳ hướng cho các doanh nghiệp khó khăn có cơ hội phục hồi bằng cách làm giảm trách nhiệm đối với con nợ đối với từng khoản trả nợ. Khi doanh nghiệp không thực hiện đúng cam kết trả nợ, các bên liên quan đền có thể gửi đơn để yêu cầu phá sản.

Theo quy định của Luật Phá sản Hoa Kỳ, thứ tự ưu tiên thanh toán đối với các chủ nợ như sau:

- Ưu tiên 1: “Nợ thuế, bao gồm thuế thu nhập, thuế an sinh xã hội, và các nghĩa vụ tài chính đối với chính quyền”

- Ưu tiên 2: “Nợ lương nhân viên, các khoản bảo hiểm y tế, sức khỏe cho nhân viên”

- Ưu tiên 3: “Các khoản nợ được bảo đảm bằng tài sản thế chấp và tiền lãi phát sinh”

- Ưu tiên 4: “các khoản nợ không được bảo đảm bằng tài sản thế chấp”.

Có thể nói hệ thống văn bản liên quan đến Luật phá sản của doanh nghiệp của Mỹ được nhiều nước tìm hiểu và vận dụng khi xây dựng hệ thống pháp luật pháp sản cho nước mình.

Theo quy định của Luật Phá sản doanh nghiệp năm 1992 của Liên bang Nga thì “tình trạng phá sản của doanh nghiệp được hiểu là việc mất khả năng đáp ứng yêu cầu của chủ nợ về thanh toán hàng hóa (công việc, dịch vụ) kể cả việc mất khả năng bảo đảm các thanh toán phải nộp ngân sách và các quỹ ngoài ngân sách do nghĩa vụ của người mắc nợ vượt quá tài sản của mình hoặc do mất cân đối trong cán cân thanh toán của người mắc nợ”. Dấu hiệu về tình trạng pháp sản là các doanh nghiệp quá hạn 3 tháng kể từ ngày đến hạn cam kết và thời điểm doanh nghiệp bị coi là phá sản kể từ khi có quyết định của Tòa án hoặc của doanh nghiệp tuyên bố phá sản tự nguyện.

Luật Phá sản doanh nghiệp của nước Cộng hòa nhân dân Trung Hoa lần đầu tiên được thông qua năm 1986 cho đối tượng là các doanh nghiệp nhà nước. Cùng với mở cửa sâu rộng nền kinh tế Luật phá sản (2006) ra đời để để đáp ứng cho cả các loại hình doanh nghiệp nhưng không áp dụng đối với cá nhân. Một trong các điểm quan trọng của Luật phá sản doanh nghiệp (2006) là thứ tự ưu tiên khi doanh nghiệp phá sản thì chủ nợ thương mại được ưu tiên trước người lao động.

Vậy có thể thấy các căn cứ xác định vỡ nợ doanh nghiệp và giải quyết các vấn đề liên quan tới phá sản doanh nghiệp của các nước đều dựa trên một hệ thống các văn bản như luật phá sản, luật thương mại, luật doanh nghiêp…

Ở Việt Nam có nhiều định nghĩa về phá sản doanh nghiệp, theo từ điển Bách khoa toàn thư Việt Nam: “phá sản doanh nghiệp được hiểu là doanh nghiệp lâm vào tình trạng không có khả năng thanh toán nợ đến hạn đến một thời điểm nhất định do làm ăn thua lỗ, gặp khó khăn trong sản xuất kinh doanh mặc dù đã áp dụng những biện pháp tài chính cần thiết. Việc xác định tình trạng mất khả năng thanh toán dựa trên cơ sở so sánh giữa tổng số tài sản có thể dùng để thanh toán ngay với tổng số nợ mà doanh nghiệp đã đến hạn phải trả tại thời điểm nhất định”.

Theo Đại từ điển Online, “Phá sản (hay còn gọi bình dân là sập tiệm) là tình trạng một công ty hay xí nghiệp khó khăn về tài chính, bị thua lỗ hoặc thanh lý xí nghiệp không đảm bảo đủ thanh toán tổng số các khoản nợ đến hạn. Khi đó, tòa án hay một cơ quan tài phàn có thẩm quyền sẽ tuyên bố công ty hay xí nghiệp đó bị phá sản”.

Theo Luật phá sản Việt Nam, số 21/2004/QH ban hành ngày 15/6/2004, “Doanh nghiệp, hợp tác xã không có khả năng thanh toán được các khoản nợ đến hạn khi chủ nợ có yêu cầu thì coi là lâm vào tình trạng phá sản”. Và theo Luật phá sản của Việt Nam ban hành ngày 19/6/2014 cũng ghi rõ: “Phá sản là tình trạng của doanh nghiệp, hợp tác xã mất khả năng thanh toán và bị Tòa án nhân dân ra quyết định tuyên bố phá sản”. Cũng theo luật phá sản năm 2014 để chỉ rõ tiêu chí xác định doanh nghiệp mất khả năng thanh toán là “không thực hiện nghĩa vụ thanh toán” chứ không phải “không có khả năng thanh toán”.

Vậy trong nghiên cứu, vỡ nợ doanh nghiệp là khả năng doanh nghiệp không thể hoàn thành các nghĩa vụ tài chính theo đúng cam kết liên quan đến vay nợ, kinh doanh, thuế-lệ phí và thuê lao động. Nó là hệ quả của tình trạng doanh nghiệp gặp khó khăn về tài chính, mất khả năng thanh toán là căn cứ để tòa án ra quyết định mở thủ tục phá sản. Chính vì vậy, xác định “mất khả năng thanh toán” có ý nghĩa quan trọng bởi nếu nhà lập pháp đưa căn cứ xác định không hợp lý sẽ gây hại không những cho từng đối tác cụ thể, cho các chủ nợ mà còn cho cả nền kinh tế nói chung. Về cơ bản, cả trong học thuật lẫn trong pháp luật nhiều nước đều xác định tình trạng mất khả năng thanh toán là tình trạng con nợ không trả được các khoản nợ. Tuy nhiên, thế nào là “không có khả năng thanh toán được các khoản nợ” là nội dung không chỉ gây tranh luận trong giới học thuật mà còn được ghi nhận có ít nhiều sự khác biệt trong pháp luật ở các nước khác nhau. Thậm chí, trong cùng một nước, nội dung này ở mỗi thời kỳ khác nhau cũng có cách hiểu khác nhau. Về lý thuyết có thể sử dụng một, hoặc phối hợp một số tiêu chí khác nhau để xác định tình trạng vỡ nợ dẫn đến phá sản. Phá sản được hiểu như nội dung theo luật Phá sản năm 2014 là tình trạng của doanh nghiệp, hợp tác xã mất khả năng thanh toán và bị Tòa án nhân dân ra quyết định tuyên bố phá sản.

2.1.2. Đặc điểm của rủi ro vỡ nợ

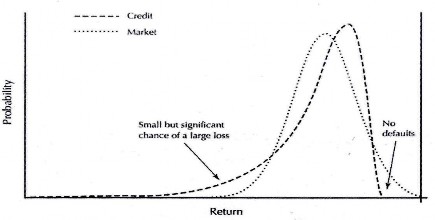

Rủi ro vỡ nợ có ba đặc điểm khác biệt so với rủi ro thị trường là phân phối lợi suất không cân xứng, bất cân xứng thông tin và tính phi hệ thống.

2.1.2.1. Phân phối lợi suất không cân xứng

Rủi ro vỡ nợ thường không tuân theo phân phối chuẩn. Ví dụ như một khoản nợ không có đảm bảo, nếu ngân hàng có thể thu hồi khoản nợ đúng hạn, ngân hàng sẽ thu được lợi suất chính bằng lãi suất danh nghĩa của khoản vay nhưng nếu không thu hồi được đúng hạn, rủi ro không thu hồi được tăng lên có thể gây ra khoản lỗ lớn hơn rất nhiều so với thu nhập từ lãi vay. Do đó, phân phối lợi suất trong trường hợp có rủi ro vỡ

nợ thường lệch về bên trái, tức là xác suất bị lỗ sẽ cao hơn so với dạng phân phối chuẩn khi chỉ có rủi ro thị trường.

Hình 2.1. Phân phối rủi ro của vỡ nợ và rủi ro thị trường

2.1.2.2. Bất cân xứng thông tin về rủi ro vỡ nợ

Trong các giao dịch tài chính, so với rủi ro thị trường, rất khó để thu thập được thông tin về rủi ro vỡ nợ. Người cho vay không có đầy đủ thông tin về người đi vay do không thể theo dõi cách thức người đi vay sử dụng vốn vay, hiệu quả hoạt động kinh doanh và khả năng hoàn trả. Đó gọi là bất cân xứng thông tin. Điều đó khiến người cho vay phải đối mặt với nhiều rủi ro tiềm ẩn khi ra quyết định cho vay.

2.1.2.3. Tính phi hệ thống

Mặc dù khả năng trả nợ của người đi vay bị tác động bởi điều kiện kinh tế vĩ mô, lạm phát và các yếu tố hệ thống nhưng trong đa số các trường hợp vỡ nợ lại phụ thuộc nhiều vào những yếu tố phi hệ thống, yếu tố đặc thù như mong muốn trả nợ, độ lớn của khoản vay, khả năng quản trị,...

2.1.2.4. Đại lượng đo lường

Đo lường rủi ro vỡ nợ thường được tính toán thông qua bốn đại lượng cơ bản.

❖ Xác suất vỡ nợ (Probability of default) là xác suất không trả được nợ khi đáo hạn.

❖ Giá trị lỗ khi vỡ nợ (Loss given default) là khoản lỗ không có khả năng thu hồi tại ngày đáo hạn. Một đại lượng liên quan với đại lượng này là tỉ lệ thu hồi (Recovery rate), là phần trăm giá trị có thể thu hồi lại được, vì vậy tổng giá trị lỗ khi vỡ nợ cộng với tỉ lệ thu hồi sẽ bằng giá trị khoản vay.

❖ Giá trị lỗ kỳ vọng (Expected loss) bằng xác suất vỡ nợ nhân với giá trị lỗ khi vỡ nợ. Tính toán giá trị lỗ kì vọng khá phức tạp, một trong những nguyên nhân là do xác

suất vỡ nợ và giá trị lỗ khi vỡ nợ phụ thuộc vào nền kinh tế và các giả định trong hạch toán của từng doanh nghiệp.

❖ Giá trị hiện tại của lỗ kỳ vọng (Present value of the expected loss), theo lý thuyết, là giá trị tối đa mà một người bằng lòng trả cho bên thứ ba (ví dụ như công ty bảo hiểm) để loại bỏ hoàn toàn rủi ro vỡ nợ của khoản nợ mà người đó đang nắm giữ. Giá trị hiện tại của lỗ kỳ vọng có lẽ là đại lượng quan trọng nhất khi đo lường rủi ro vỡ nợ nhưng lại là một trong những đại lường khó đo lường nhất vì cần phải điều chỉnh hai yếu tố trong giá trị lỗ kỳ vọng. Thứ nhất, phải điều chỉnh xác suất vỡ nợ bằng cách thêm rủi ro vào trong dòng tiền (phần bù rủi ro). Thay vì sử dụng xác suất thực (Actual probabilities), xác suất trung hòa rủi ro sẽ được sử dụng (Risk- neutral probabilities). Thứ hai, phải chiết khấu dòng tiền về thời điểm hiện tại.

2.1.3. Nhân tố ảnh hưởng tới khả năng vỡ nợ của doanh nghiệp

2.1.3.1. Nhân tố thuộc về doanh nghiệp

* Quản lý tài sản: Sự tồn tại và phát triển của mọi doanh nghiệp đều được quyết định bằng khả năng quản lý tài sản hiện có, đem lại giá trị gia tăng cho doanh nghiệp. Tất cả đối tượng đầu tư vốn cho doanh nghiệp (chủ nợ hay chủ sở hữu) để hình thành nên tài sản đều đòi hỏi một mức sinh lời nhất định, tạo sức ép cho nhà quản lý sử dụng, khai thác tài sản thích hợp, đạt được tỷ lệ sinh lời kỳ vọng cao hơn tỷ lệ sinh lời yêu cầu (k^ > k). Do đó, nếu tài sản không được quản lý chặt chẽ, nghiêm túc ngay từ khi có ý tưởng hình thành tới khi thay thế, các kết quả đầu ra của doanh nghiệp (như doanh thu, lợi nhuận trước thuế và lãi, lợi nhuận sau thuế) đều bị ảnh hưởng tiêu cực, từ đó tác động trực tiếp tới khả năng thanh toán nợ của doanh nghiệp.

* Cơ cấu vốn của doanh nghiệp: Vốn chính là nguồn hình thành nên tài sản của doanh nghiệp. Do đó, quản lý vốn và quản lý tài sản luôn có mối quan hệ chặt chẽ. Nội dung chính của quản lý vốn gồm xác định cơ cấu vốn hợp lý và huy động vốn từ những nguồn thích hợp.

Sử dụng vốn chủ sở hữu tài trợ cho tài sản là phương án được nhiều nhà quản lý ưa thích. Nếu hiệu quả sử dụng tài sản trên thực tế không như mong muốn (dẫn tới kết quả sản xuất, kinh doanh thấp hơn dự tính), phần thiệt hại được san xẻ cho các chủ sở hữu, hoàn toàn không có áp lực trả nợ. Vì vậy, mặc dù chi phí vốn cao hơn và có thể xuất hiện nguy cơ bị thôn tính, vốn chủ sở hữu vẫn được đánh giá là nguồn vốn an toàn. Tuy nhiên, đối với doanh nghiệp ngành xây dựng, giá trị sản phẩm lớn, thời gian thi công kéo dài, phải ứng trước phần lớn kinh phí xây lắp… nên vốn chủ sở hữu của doanh nghiệp không thể đáp ứng 100% nhu cầu đầu tư. Do đó, bắt buộc phải kết hợp sử dụng