bày phía trên. Đây không phải là ngẫu nhiên mà là do mối quan hệ giữa xác suất trung hòa rủi ro và xác suất thực.

* Ứng dụng của mô hình

Giả sử trường hợp đơn giản là tài sản doanh nghiệp trong thời gian T theo phân phối chuẩn, theo định nghĩa vỡ nợ của mồ hình là giá trị tài sản thấp hơn điểm vỡ nợ, ta có thể xác định được xác suất vỡ nợ theo công thức sau

PD = 1 - N(d2) = N (-d2)

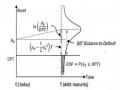

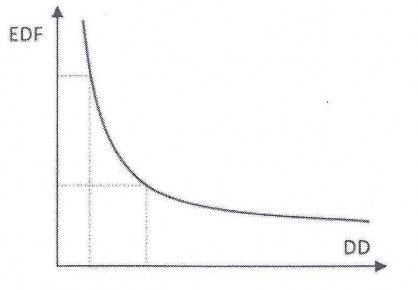

Thông thường các mô hình hay giả định theo phân phối chuẩn hay phân phối chuẩn loga nên thường đánh giá thấp rủi ro vỡ nợ trên thực tế. Trong trường hợp này, mô hình KMV có một đặc điểm nổi bật sử dụng dữ liệu trong quá khứ để xác định tần suất vỡ nợ chứ không phải dựa trên giả định về phân phối. Vì vậy, trong mô hình KMV, xác suất vỡ nợ (Proability of Default- PD) sẽ được thay bằng tần suất vỡ nợ kỳ vọng (Expected Default Frequency- EDF). Việc sử dụng dữ liệu quá khứ cho một mẫu lớn các doanh nghiệp bao gồm những doanh nghiệp vỡ nợ và chưa vỡ nợ có thể xác định sớm được rủi ro vỡ nợ của công ty trước một năm (THE ESSENTIALS OF RISK MANAGEMENT; Crouchy, Galai, Mark, 2006, p. 277-280). Mối quan hệ giữa DD và EDF có thể biểu diễn qua biểu đồ sau:

Hình 2.5. Đồ thị mối quan hệ giữa EDF và DD

Cách xác định điểm cắt giới hạn vỡ nợ khi sử dụng mô hình KMV

Khi áp dụng mô hình KVM với mỗi thị trường, tại mỗi thời điểm và tùy từng đối

tượng sử dụng sẽ áp dụng một điểm giới hạn vỡ nợ khách nhau.

Theo nghiên cứu của Anthony Saunders (2006) trong Credit Risk Measurement khảo sát với lượng mẫu lớn 40.000 doanh nghiệp trong đó có 3.400 doanh nghiệp vỡ nợ với số liệu từ năm 1996- 2001; điểm giới hạn KMV tại thời điểm 2001 ở mức 20%.

Theo nghiên cứu của Lopez (2002) trong “The Empirical Relationship between Average Asset Correlation, Firm Probability of Default” có nghiên cứu với 2000 mẫu trong danh mục đầu tư tín dụng bao gồm các doanh nghiệp Hoa Kỳ, Nhật Bản và Châu Âu với số liệu tại thời điểm năm 2000 để đưa ra Bảng xếp hạng tín dụng theo giá trị vỡ nợ của KMV.

Bảng 2.1: Bảng xếp hạng tín dụng theo giá trị vỡ nợ

KMV EDF Value | |

AAA | (0.00, 0.02] |

AA+ | (0.02, 0.03] |

AA | (0.03, 0.04] |

AA- | (0.04, 0.05] |

A+ | (0.05, 0.07] |

A | (0.07, 0.09] |

A- | (0.09, 0.14] |

BBB+ | (0.14, 0.21] |

BBB | (0.21, 0.31] |

BBB- | (0.31, 0.52] |

BB+ | (0.52, 0.86] |

BB | (0.86, 1.43] |

BB- | (1.43, 2.03] |

B+ | (2.03, 2.88] |

B | (2.88, 4.09] |

B- | (4.09, 6.94] |

Có thể bạn quan tâm!

-

Các Nghiên Cứu So Sánh Cách Tiếp Cận Kế Toán Và Tiếp Cận Thị Trường Trong Dự Báo Vỡ Nợ Doanh Nghiệp

Các Nghiên Cứu So Sánh Cách Tiếp Cận Kế Toán Và Tiếp Cận Thị Trường Trong Dự Báo Vỡ Nợ Doanh Nghiệp -

Mô Hình Theo Cách Tiếp Cận Kế Toán

Mô Hình Theo Cách Tiếp Cận Kế Toán -

Khái Niệm Cơ Bản Của Mô Hình Merton

Khái Niệm Cơ Bản Của Mô Hình Merton -

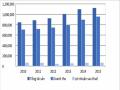

Số Doanh Nghiệp Nghiên Cứu Trên Sở Gdck Tp. Hcm Năm 2014-2016

Số Doanh Nghiệp Nghiên Cứu Trên Sở Gdck Tp. Hcm Năm 2014-2016 -

Tình Hình Hoạt Động Các Doanh Nghiệp Niêm Yết Tại Hose Giai Đoạn 2014-2016

Tình Hình Hoạt Động Các Doanh Nghiệp Niêm Yết Tại Hose Giai Đoạn 2014-2016 -

Hoạt Động Của Các Doanh Nghiệp Niêm Yết Giai Đoạn 2016 - 2017

Hoạt Động Của Các Doanh Nghiệp Niêm Yết Giai Đoạn 2016 - 2017

Xem toàn bộ 186 trang tài liệu này.

KMV EDF Value | |

CCC+ | (6.94, 11.78] |

CCC | (11.78, 14.00] |

CCC- | (14.00, 16.70] |

CC | (16.70, 17.00] |

C | (17.00, 18.25] |

D | (18.25, 20.00] |

Source: Lopez 2002

Bảng nghiên cứu này cũng được học nhà nghiên cứu sử dụng nhiều trong các nghiên cứu của mình như Allen M. Featherstone, Michael R. Langemeier, and Kent Haverkamp (2006) trong Credit Quality of Kansas Farms để tính xác suất vỡ nợ và xếp hạng tín dụng tương ứng cho 51.382 lượt số liệu từ năm 1980 đến 2003.

Tại Việt Nam hiện có một số tổ chức tín dụng áp dụng thử nghiệm nội bộ để tính toán xác suất vỡ nợ và xếp hạng tín dụng tương ứng. Tuy nhiên các nghiên cứu ở diện hẹp, ảnh hưởng nhiều tác động của chính sách nội bộ, không được công khai rộng rãi và điểm giới hạn vỡ nợ có thể thay đổi trong từng thời kỳ. Qua trao đổi với một số nhà quản lý tại một số TCTD thì giá trị EDF áp dụng hiện nay khoảng từ 18%-20%.

Trong nghiên cứu, NCS sử dụng Bảng xếp hạng tín dụng dụng của Lopez 2002 với giá trị điểm giới hạn tại điểm D trong bản để xác định doanh nghiệp vỡ nợ và không vỡ nợ.

2.4. Kết luận Chương 2

Nội dung Chương 2 tổng quan lại về lý luận về vỡ nợ doanh nghiệp, các đặc điểm rủi ro vỡ nợ và các nhân tố ảnh hưởng tới vỡ nợ của doanh nghiệp. Chương 2 đưa ra cơ sở vỡ nợ doanh nghiệp trong đó đi sâu vào nghiên cứu ngưỡng vỡ nợ áp dụng cho doanh nghiệp Việt Nam. Nghiên cứu lựa chọn mô hình dự báo Z- score (1968), Z- Score (1999) cho cách tiếp cận kế toán và mô hình KMV cho cách tiếp cận theo phương pháp thị trường để nghiên cứu. Đây là các mô hình tiêu biểu cần nghiên cứu về lý luận và thực nghiệm đối với các doanh nghiệp Việt Nam.

CHƯƠNG 3 PHƯƠNG PHÁP NGHIÊN CỨU

3.1. Thiết kế nghiên cứu

Nghiên cứu được kết hợp giữa việc sử dụng kết quả thông qua các mô hình dự báo theo cách tiếp cận kế toán thông qua mô hình Z-Score và cách tiếp cận thị trường thông qua mô hình KMV song song với việc phỏng vấn sâu các chuyên gia trong nước các vấn đề liên quan tới dự báo vỡ nợ doanh nghiệp. Việc sử dụng thêm phương pháp chuyên gia có tính bổ trợ cho nghiên cứu lượng hóa thông qua các mô hình dự báo. Việc áp dụng mô hình nghiên cứu được thực hiện thông qua 4 bước sau:

Bước 1: Số liệu tài chính và thị trường được lấy từ nguồn thứ cấp từ Báo cáo kế toán tài chính, dữ liệu thị trường được lưu trữ tại Công ty Stoxplus, Báo cáo niêm yết tại Doanh nghiệp trên Sở GDCK TP. HCM trong giai đoạn từ 2014-2016.

* Các dữ liệu lấy và nhập vào các trường để phục vụ cho tính toán chỉ số vỡ nợ doanh nghiệp:

- Về tài chính: VLĐ, NNH, nợ dài hạn, LN sau thuế, tỷ lệ sinh lời trên tài sản tại từng thời điểm, TTS, LN giữ lại, LN trước thuế và lãi vay, GTTT của vốn cổ phần, GTSS của tổng nợ, DT. Ví dụ bảng dữ liệu lấy số liệu để tính toán giá trị Z-Score năm 2014 cho các mã chứng khoán.

Bảng 3.1: Bảng dữ liệu để tính toán giá trị Z-Score

Tài sản ngắn hạn | Nợ ngắn hạn | Vốn lưu động | Lợi nhuận giữ lại | Lợi nhuận trước lãi vay và thuế | Lợi nhuận sau thuế | ……. | |

AAA | 694.379.188.147 | 507.673.920.248 | 186.705.267.899 | 187.992.781.673 | 40.013.084.716 | 47.780.875.107 | |

AAM | 231.503.666.882 | 36.753.065.804 | 194.750.601.078 | 21.956.228.448 | 11.379.792.258 | 8.881.282.070 | |

ABT | 567.333.566.135 | 234.018.840.180 | 333.314.725.955 | 27.483.751.314 | 86.370.149.760 | 77.505.439.966 | |

ACC | 249.492.149.720 | 110.672.733.312 | 138.819.416.408 | 36.546.304.379 | 44.010.182.010 | 39.302.396.514 | |

ACL | 582.107.097.202 | 545.255.807.591 | 36.851.289.611 | 62.747.163.143 | -5.876.999.540 | 12.312.210.987 | |

… | |||||||

… |

- Về số liệu thứ cấp lấy để sử dụng cho mô hình thị trường KMV: các cổ phiếu được lấy thị giá, khối lượng giao dịch, vốn hóa, giá trị sổ sách, nợ ngắn hạn, nợ dài hạn từng ngày giao dịch trong năm để tính. Ví dụ như đối với cổ phiếu AAA được lấy trong năm 2014 có 247 phiên giao dịch như trong Bảng 3.2.

Bảng 3.2: Bảng dữ liệu để tính toán giá trị MKV

Năm 2014 | Thị giá | KLGD | Vốn hóa | Giá trị sổ sách TS | Nợ ngắn hạn | Nợ dài hạn | DPT | |

AAA | 20141231 | 7,15537408 | 39600000 | 283,352813 | 753.233.053.344 | 507.673.920.248 | 127.650.991.402 | 507.673.984.073 |

AAA | 20141230 | 6,89798652 | 39600000 | 273,160266 | 753.233.053.344 | 507.673.920.248 | 127.650.991.402 | 507.673.984.073 |

AAA | 20141229 | 6,74355399 | 39600000 | 267,044738 | 753.233.053.344 | 507.673.920.248 | 127.650.991.402 | 507.673.984.073 |

AAA | 20141226 | 6,94946403 | 39600000 | 275,198776 | 753.233.053.344 | 507.673.920.248 | 127.650.991.402 | 507.673.984.073 |

... | ||||||||

… | ||||||||

AAA | 20140108 | 6,78524176 | 19800000 | 134,347787 | 533.124.517.555 | 410.165.764.580 | 90.759.085.352 | 410.165.809.960 |

AAA | 20140107 | 6,82272928 | 19800000 | 135,09004 | 533.124.517.555 | 410.165.764.580 | 90.759.085.352 | 410.165.809.960 |

AAA | 20140106 | 6,74775424 | 19800000 | 133,605534 | 533.124.517.555 | 410.165.764.580 | 90.759.085.352 | 410.165.809.960 |

AAA | 20140103 | 6,56031662 | 19800000 | 129,894269 | 533.124.517.555 | 410.165.764.580 | 90.759.085.352 | 410.165.809.960 |

AAA | 20140102 | 6,59780414 | 19800000 | 130,636522 | 533.124.517.555 | 410.165.764.580 | 90.759.085.352 | 410.165.809.960 |

Số liệu tài chính của các doanh nghiệp được HOSE thông tin công khai theo quy định và được Công ty Stoxplus lưu trữ để cung cấp cho các đối tượng quan tâm theo nhu cầu, qua kiểm tra với số liệu gốc thì các số liệu đảm bảo chính xác.

* Đối với dữ liệu để kiểm tra phân loại vỡ nợ theo quan sát:

- Doanh nghiệp có khoản nợ quá hạn trên 90 ngày: được rà soát bởi thông tin trên CIC, hồ sơ quản lý nợ xấu của ngân hàng VIB, PG Bank, VP bank, Phương Đông bank… các doanh nghiệp có khoản nợ không trả được nợ phải cơ cấu kỹ thuật thực chất các TCTD cơ cấu giữ nguyên nhóm nợ để xử lý nợ cũng được phân loại là doanh nghiệp vỡ nợ.

- Kết quả sản xuất, kinh doanh bị thua lỗ trong 03 năm liên tục hoặc tổng số lỗ luỹ kế vượt quá số vốn điều lệ thực góp trong báo cáo tài chính kiểm toán năm gần nhất trước thời điểm xem xét: rà soát theo số liệu báo cáo tài chính của doanh nghiệp.

- Doanh nghiệp có thu nhập âm trong một năm đồng thời có vốn cổ phần trong năm đó thấp hơn vốn điều lệ: rà soát theo số liệu báo cáo tài chính của doanh nghiệp.

- Tổ chức kiểm toán không chấp nhận thực hiện kiểm toán hoặc có ý kiến không chấp nhận hoặc từ chối cho ý kiến đối với báo cáo tài chính năm gần nhất của doanh nghiệp: lấy thông tin trên HOSE.

Bước 2: Áp dụng mô hình dự báo vỡ nợ theo phương pháp kế toán và thị trường để dự báo vỡ nợ doanh nghiệp.

* Áp dụng mô hình tiếp cận theo phương pháp kế toán bằng mô hình Z - Score

+ Áp dụng mô hình Z-score (1968). Hàm biệt thức như sau:

Z = 1,2X1 + 1,4X2 + 3,3X3 + 0,64X4 + 0,99X5

Trong đó: Z = Chỉ số tổng hợp X1 = VLĐ / TTS

X2 = LN giữ lại / TTS

X3 = LN trước thuế và lãi vay / TTS

X4 = GTTT của vốn cổ phần / GTSS của tổng nợ X5 = DT / TTS

Mô hình Z-score là cơ sở phân loại thành doanh nghiệp vỡ nợ và không vỡ nợ.

- Nếu doanh nghiệp có chỉ số Z-score dưới 1,81 sẽ được phân loại thành doanh nghiệp vỡ nợ.

- Nếu doanh nghiệp có chỉ số Z-score từ 1,81 chở lên sẽ được phân loại thành doanh nghiệp không vỡ nợ.

Mặc dù được nghiên cứu theo hướng kế toán nhưng mô hình Z-Score (1968) vẫn phụ thuộc vào biến thị trường (X4). Mục tiêu của thực nghiệm xem có thể sử dụng được mô hình gốc cho các doanh nghiệp Việt Nam và có thể xem xét nghiên cứu theo hướng kết hợp giữa hai phương pháp kế toán và thị trường hay không. Hay chỉ cần sử dụng các phiên bản Z sau này như phiên bản Z- Score (1993) sử dụng nguyên các biến trong số liệu kế toán để tính toán.

+ Áp dụng mô hình Z – Score (1993)

Z= 6,567X1 + 3,26X2 + 6,72X3 + 1,05X4

Trong đó: Z = Chỉ số tổng hợp X1 = VLĐ / TTS

X2 = LN giữ lại / TTS

X3 = LN sau thuế và lãi /TTS

X4 = GTSS của Vốn CSH / GTSS của tổng nợ

Nếu doanh nghiệp có chỉ số Z-score dưới 1,10 sẽ được phân loại thành doanh nghiệp vỡ nợ.

- Nếu doanh nghiệp có chỉ số Z-score từ 1,10 chở lên sẽ được phân loại thành doanh nghiệp không vỡ nợ.

* Mô hình tiếp cận theo phương pháp thị trường bằng mô hình KMV

Xác định điểm vỡ nợ (Default Point) được ước lượng xấp xỉ bằng nợ ngắn hạn

và một nửa của nợ dài hạn:

Trong đó:

+ DPT: điểm vỡ nợ

+ STD: Nợ ngắn hạn

+ LTD: Nợ dài hạn

DPT = STD + 0.5*LTD (19)

Trước khi tính toán xác suất vỡ nợ, bước đầu tiên KMV còn tính thêm một đại lượng nữa gọi là khoảng cách tới điểm vỡ nợ (Distance to Default (DD). Khoảng cách tới điểm vỡ nợ là khoảng cách giữa giá trị tài sản kì vọng của doanh nghiệp và điểm vỡ nợ, được chuẩn hóa bằng cách chia cho độ lệch chuẩn của lợi suất tài sản.

DD= , 1"23(20)

Xác suất vỡ nợ có mối quan hệ trước tiếp với khoảng cách tới điểm vỡ nợ. Nếu khoảng cách càng lớn thì xác suất càng nhỏ, doanh nghiệp ít có khả năng bị vỡ nợ.

Khoảng cách tới điểm vỡ nợ tuyết đối (DD’) được tính bằng khoảng cách giữa giá trị kì vọng của tài sản và điểm vỡ nợ (DPT) hay có thể hiểu là tổng của khoảng cách ban đầu và tăng trưởng của khoảng cách đó trong thời gian T

445= &' ( + + ( − 1+ 21

46 2

Để đơn giản là tài sản Doanh nghiệp trong thời gian T theo phân phối chuẩn, theo định nghĩa vỡ nợ của mô hình là giá trị tài sản thấp hơn điểm vỡ nợ, ta có thể xác định được xác suất vỡ nợ theo công thức sau:

PD = 1 - N(d2) = N (-d2)

Trong mô hình KMV, xác suất vỡ nợ (Proability of Default- PD) sẽ được thay bằng tần suất vỡ nợ kỳ vọng (Expected Default Frequency- EDF).

* Về thực hành: dùng các hàm EXP, NORMDIST trong excel tính toán giá trị theo số liện đã nhập.

Điểm vỡ nợ:

Trong nghiên cứu lựa chọn xắc suất P vỡ nợ được xác định đối với các khách hàng từ hạng D trở xuống trong bảng xếp hạng Theo nghiên cứu của Lopez (2002) trong The Empirical Relationship between Average Asset Correlation, Firm Probability of Default.

Với P >= 18,25 thì doanh nghiệp không vỡ nợ. Với P <18,25 thì doanh nghiệp vỡ nợ.

Bước 3: Kết quả theo mô hình và quan sát thực tế tình trạng vỡ nợ doanh nghiệp:

Lập bảng so sánh kết quả thu được từ kết quả chạy mô hình Z-Score (1968); mô hình Z-Score (1993) và mô hình KMV để so sánh với kết quả quan sát thực tế.

Bước 4: Sử dụng phương pháp kiểm định MCC và ROC để kiểm định hai mô hình Z-score và KMV dự báo vỡ nợ doanh nghiệp

● Từ kết quả của việc sử dụng mô hình Z-score và mô hình KMV dự báo vỡ nợ so sánh với phân loại tình hình thực trạng doanh nghiệp:

- Phân loại lỗi loại I (Bác bỏ trường hợp đúng cho nó là sai) và lỗi loại II (chấp nhận trường hợp là đúng trong khi đó bản chất trường hợp là sai).

Sau khi có các kết quả từ mô hình và so sánh với các phân loại thực tế về khả năng vỡ nợ doanh nghiệp lập bảng kết quả phân loại sai lầm loại I và sai lầm loại II. Xác suất mắc sai lầm loại I và II là những loại sai lầm đặc trưng cơ bản trong các mô hình dự báo. Với một dự báo sự kiện với 2 khả năng tích cực và tiêu cực, các kết quả sẽ xảy ra sẽ rơi vào 4 nhóm sau:

* TP (True positive): dự báo đúng các sự kiện là tích cực trong trường hợp thực tế là tích cực.

* FP (False positive): dự báo sai sự kiện là tích cực trong trường hợp thực tế là tiêu cực.

* TN (True negative): dự báo đúng sự kiện là tiêu cực trong trong trường hợp thực tế là tiêu cực.

* FN (False negative): dự báo sai sự kiện tiêu cực thực tế là tích cực.

TP và TN là những trường hợp dự báo đúng, còn FP và FN là những trường hợp dự báo sai. FN tương đương với mắc sai lầm loại I và FP tương đương với mắc sai lầm loại II.

Thông thường xác suất mắc sai lầm loại II sẽ gây hậu quả vì không sàng lọc được các các trường hợp các doanh nghiệp thực tế có khả năng vỡ nợ, không trả nợ được ngân hàng. Việc sử dụng mô hình sàng lọc mắc phải lỗi loại II sẽ làm tăng nợ xấu của ngân hàng. Còn xác suất sai lầm loại I mắc phải khi doanh nghiệp không vỡ nợ nhưng mô hình dự báo vỡ nợ là ảnh hưởng đến quyết định cho vay làm giảm