Có thể nói dư nợ tín dụng của 05 ngân hàng trên chiếm tới trên 60% tổng dư nợ của các ngân hàng TMCP không do nhà nước chi phối đóng trên địa bàn TP Hà Nội, mức dư nợ tăng trưởng đều tăng qua các năm. Qua bảng số liệu trên có thể thấy rằng dư nợ các ngân hàng đã tăng trưởng mạnh trở lại vào các năm 2014, 2015 và tăng nhẹ năm 2016, có một số ngân hàng tốc độ tăng trưởng tín dụng lên đến trên 40%. Ngoài các ngân hàng có mức tăng trưởng ổn định, có một số ngân hàng tăng trưởng đột biến như VPB ở mức 49% vào năm 2015 so với năm 2014, việc tăng trưởng đột biến của VPB do trong năm 2014, 2015 ngân hàng này đã đẩy mạnh cho vay tiêu dùng với lãi suất cao với điều kiện tín dụng lỏng hơn so với ngân hàng khác bằng việc cho vay thông qua công ty tài chính, VPB đã mua lại công ty TNHH tài chính Than - Khoáng sản để phát triển mảng cho vay tiêu dùng với mạng lưới rộng khắp cả nước. Trường hợp tương tự đối với TCB, sau một thời gian chững lại thì năm 2015, 2016 ngân hàng này cũng có mức tăng trưởng tín dụng cao ở mức 39% năm 2015 và 28% năm 2016, các ngân hàng khác cũng duy trì mức tăng trưởng ổn định ở mức 10-20%. Trong các ngân hàng TMCP không do nhà nước chi phối, SHB có giá trị dư nợ lớn nhất năm 2016 đạt 162,376 tỷ đồng do những năm gần đây không ngừng mở rộng kinh doanh và tăng quy mô do sáp nhập với Habubank, đứng vị trí thứ hai là MBB đạt 150,737 tỷ đồng ngân hàng này có quy mô dư nợ ổn định trong những năm gần đây và không có sự tăng trưởng đột biến như VPB và TCB. Tuy nhiên trong các ngân hàng nghiên cứu có MSB có mức dư nợ giảm không theo quy luật chung của các ngân hàng khác trong khu vực điều này cũng được thể hiện rõ qua các báo cáo tài chính của ngân hàng này, nguyên nhân là do những năm gần đây MSB tự cơ cấu lại danh mục cho vay, giảm dư nợ và tăng đầu tư tài chính để mang lại lợi nhuận đây cũng là định hướng đem lại hiệu quả khi thị trường có chiều hướng đi xuống tuy nhiên về lâu về dài MSB không tăng trưởng và đi vào hoạt động truyền thống là cho vay thì sẽ phát sinh nhiều rủi ro trong tương lai, hiện tại dư nợ cho vay chỉ đạt 35,119 tỷ đồng thấp hơn rất nhiều so với các ngân hàng có cùng quy mô về tổng tài sản.

Theo Báo cáo thường niên các ngân hàng (2016) xét về thực trạng dư nợ vay được tác giả tính toán từ báo cáo tài chính của toàn bộ các NHTM tại địa bàn Hà nội năm 2015, 2016 có thể thấy trong năm 2015 các ngân hàng TMCP trên địa bàn TP Hà nội đạt tổng mức dư nợ khoảng 2.420.693 tỷ đồng trong đó khối các ngân hàng TMCP do nhà nước chi phối đạt khoảng 1.683.707 tỷ đồng chiếm gần 70%, các ngân hàng TMCP không do nhà nước chi phối đạt 736.986 tỷ đồng chiếm 30% Tổng dư nợ các Ngân hàng TMCP có trụ sở tại Hà nội, năm 2016 các ngân hàng TMCP trên địa bàn TP Hà nội đạt tổng mức dư nợ khoảng 2.864.449 tỷ đồng trong đó khối các ngân hàng TMCP do nhà nước chi phối đạt khoảng 1.846.492 tỷ đồng chiếm gần 64%, các ngân

hàng TMCP không do nhà nước chi phối đạt 1.017.957 tỷ đồng chiếm 36% tổng dư nợ các Ngân hàng TMCP có trụ sở tại Hà nội. Như vậy có thể thấy dư nợ cho vay của các ngân hàng TMCP không do nhà nước chi phối ngày càng tăng và chiếm tỷ trọng cao hơn trong cơ cấu dư nợ của toàn bộ các Ngân hàng TMCP có trụ sở chính tại Hà Nội, dưới đây là số liệu dư nợ của 17 ngân hàng TMCP trên địa bàn Hà nội năm 2016.

1,200,000

1,000,000

1,0 40

800,000

94 99

600,000

400,000

46 08

200,000

15,39917,53425,35230,41535,11946,64249,765 8,44560,17978,701542,61644,671350,731762,376

0

06,

4

8,6

0,8

Biểu đồ 3.9: Dư nợ cho vay các ngân hàng TMCP tại Hà nội năm 2016

Nguồn: Tính toán của tác giả từ các báo cáo thường niên ngân hàng

Qua biểu đồ trên có thể thấy các ngân hàng đều có mức tăng trưởng dư nợ, các ngân hàng có quy mô khác nhau thì mức tăng trưởng khác nhau, các ngân hàng có quy mô nhỏ đòi hỏi tốc độ tăng trưởng phải cao hơn để phù hợp với xu thế. Hiện tại dư nợ tín dụng của nhóm các ngân hàng TMCP do nhà nước chi phối là VCB, BIDV, Vietinbank vẫn chiếm tỷ trọng chủ yếu, trong nhóm các ngân hàng TMCP không do nhà nước chi phối đã thể hiện rõ tốp ngân hàng dẫn đầu cách biệt hẳn đối với các ngân hàng khác là 04 ngân hàng TCB, VPB, MBB, SHB.

- Về tốc độ tăng trưởng tín dụng

Tăng trưởng tín dụng cụ thể hóa mức tăng trưởng dư nợ qua các năm của ngân hàng, mức tăng trưởng luôn phải duy trì cho phù hợp với quy mô tăng trưởng của từng ngân hàng như tăng trưởng về tổng tài sản, mạng lưới, nguồn vốn… Tăng trưởng tín dụng là mục tiêu hàng đầu trong những năm gần đây của các NHTM do lượng huy động vốn đang dư thừa và chính sách cho vay thận trọng của các ngân hàng, tốc độ tăng trưởng tín dụng hiện nay được kiểm soát bởi NHNN, chỉ những ngân hàng có hoạt động kinh doanh tốt nợ xấu thấp mới được xem xét mức tăng trưởng cao hàng năm, diễn biến về tốc độ tăng trưởng tín dụng của các ngân hàng TMCP trên địa bàn Hà nội được thể hiện qua biểu đồ sau.

2012

2013

2014

2015

2016

120

100

MBB TCB VPB SHB MSB VCB

80

60

40

20

0

-20

-40

Biểu đồ 3.10: So sánh tốc độ tăng trưởng tín dụng

Nguồn: Tính toán của tác giả từ các báo cáo thường niên ngân hàng

Dư nợ tín dụng của các ngân hàng qua các năm đều tăng điều này cũng phù hợp

với xu hướng chung khi mà nền kinh tế đang có dấu hiệu phục hồi. Trong những năm gần đây để hạn chế rủi ro, tốc độ tăng trưởng tín dụng của các ngân hàng không cao như các năm trước và mức tăng có nhiều sự thay đổi, bắt đầu từ năm 2012 mức độ tăng trưởng tín dụng có xu hướng giảm chỉ có một số ngân hàng do yêu cầu tăng quy mô là có mức tăng trưởng cao như VPB, SHB. Các ngân hàng như VPB những năm gần đây thúc đẩy tăng trưởng mạnh tín dụng cá nhân, SHB tăng cường tái cơ cấu cho vay nhiều các dự án trung dài hạn, cho vay bán buôn điều này cũng phù hợp với việc tăng quy mô vốn do sáp nhập và do đỏi hỏi phát triển mạng lưới của ngân hàng. Trong những năm gần đây do tín dụng đóng băng, để phát triển kinh tế Chính phủ và NHNN đã có nhiều biện pháp ưu tiên và thúc đẩy các ngân hàng phải tăng trưởng tín dụng tránh ứ vốn ra thị trường. Đặc biệt trong năm 2015, 2016 khi nền kinh tế có dấu hiệu tốt lên cùng với chính sách tiền tệ nới lỏng của NHNN các NHTM không còn bị hạn chế tăng trưởng tín dụng và đều được sự cho phép khi đề xuất tỷ lệ tăng trưởng của NHNN trong năm, có thể thấy năm 2015 các ngân hàng TMCP trên địa bàn có mức tăng trưởng tín dụng khá ấn tượng đều ở mức trên dưới 20% trong đó mức tăng trưởng của VPB lên đến 49% sang năm 2016 mức tăng trưởng có chững lại nhưng vẫn dao động ở mức cao từ 15%-25%. Việc tăng trưởng tín dụng như trên có thể thấy các ngân hàng không còn tình trạng thiếu vốn như trước đây, nguồn vốn của ngân hàng đã ổn định và có mức dư thừa đảm bảo khả năng thanh khoản, đó cũng là dấu hiệu phục hồi của nền kinh tế.

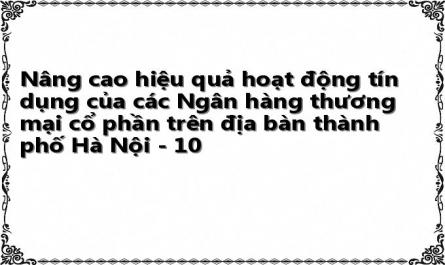

Trong mối tương quan so sánh với mức tăng trưởng tín dụng của cả ngành thì các ngân hàng TMCP trong khu vực cũng có mức tăng trưởng ổn định, có thể thấy tình hình tăng trưởng tín dụng bình quân của ngành ngân hàng trong 10 năm gần đây có biến động rất lớn, mức tăng trưởng cao trong giai đoạn 2007-2010 rồi giảm mạnh giai đoạn 2010-2012 và tăng nhẹ từ 2013-2016, thể hiện qua biểu đồ dưới đây.

50

51.39

40

37.73

30

30

27.65

20

19.2

21.4

18

18.71

10

10.9

12.51

14.16

8.91

0

60

2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016

Biểu đồ 3.11: Tăng trưởng tín dụng các tổ chức tín dụng

Nguồn: Theo số liệu báo cáo NHNN

Có thể thấy rằng việc tăng giảm về tín dụng trong thời gian vừa qua đều ảnh hưởng do xu thế chung theo từng giai đoạn của nền kinh tế, nếu như những năm trước đây từ 2012 trở về trước việc tăng trưởng tín dụng ồ ạt và không bền vững có thời điểm lên đến trên 50%, đặc biệt thời điểm 2007-2010 nền kinh tế phát triển nóng lãi suất trên thị trường ở mức cao lên đến trên 18%, hoạt động kinh doanh bất động sản sôi động chủ yếu là bong bóng bất động sản tăng ảo do vậy đã gây ra nhiều hậu quả đối với các ngân hàng sau này. Vì vậy, từ 2010 trở đi lãi suất bình quân cho vay và huy động có xu hướng giảm nợ xấu có xu hướng tăng cao thì việc tăng trưởng tín dụng đều gắn liền với sự quản lý chặt chẽ của NHNN. Để đánh giá cụ thể hơn, tăng trưởng tín dụng cần phải xem xét đến tỷ lệ nợ xấu, nếu tăng trưởng tín dụng cao trong khi mức tăng nợ xấu của ngân hàng cao hơn thì cũng ảnh hưởng không tốt đến hiệu quả HĐTD. Việc tăng trưởng tín dụng trong những năm gần đây đều chịu sự giám sát chặt chẽ của NHNN, hàng năm các ngân hàng đều phải có kế hoạch tăng trưởng cụ thể để báo cáo NHNN phê duyệt, việc tăng trưởng được căn cứ vào năng lực kinh doanh của từng ngân hàng, đối với ngân hàng có tỷ lệ nợ xấu cao NHNN sẽ có biện pháp quản lý và hạn chế tốc độ tăng trưởng tín dụng.

- Về cơ cấu cho vay theo thời gian

Cơ cấu dư nợ cho vay cũng ảnh hưởng đáng kể đến hiệu quả HĐTD, nếu cơ cấu cho vay hợp lý (cơ cấu cho vay theo thời gian, theo ngành) sẽ thúc đẩy tăng trưởng tín dụng và giảm thiểu được rủi ro, được thể hiện qua bảng số liệu sau:

Bảng 3.11: Dư nợ cho vay theo thời gian

Đơn vị: Tỷ đồng

Ngân hàng | Chỉ tiêu | 2012 | 2013 | 2014 | 2015 | 2016 | |

1 | MB | Ngắn hạn | 53,085 | 63,664 | 62,167 | 62,310 | 71,772 |

Trung dài hạn | 21,393 | 23,613 | 38,402 | 59,039 | 78,965 | ||

2 | TCB | Ngắn hạn | 35,587 | 35,073 | 33,790 | 29,939 | 35,884 |

Trung dài hạn | 32,674 | 35,201 | 46,517 | 81,686 | 106,732 | ||

3 | VPB | Ngắn hạn | 22,745 | 24,575 | 24,914 | 32,497 | 35,892 |

Trung dài hạn | 14,158 | 27,899 | 53,465 | 84,307 | 108,781 | ||

4 | SHB | Ngắn hạn | 32,227 | 39,577 | 45,297 | 56,097 | 73,797 |

Trung dài hạn | 24,712 | 36,932 | 58,798 | 75,330 | 88,579 | ||

5 | MSB | Ngắn hạn | 10,409 | 10,612 | 6,200 | 8,495 | 12,709 |

Trung dài hạn | 18,535 | 16,797 | 17,309 | 19,596 | 22,410 | ||

6 | VCB | Ngắn hạn | 149,536 | 175,256 | 206,763 | 230,183 | 260,095 |

Trung dài hạn | 91,631 | 99,058 | 116,575 | 156,968 | 200,713 |

Có thể bạn quan tâm!

-

Phân Tích Hiệu Quả Hoạt Động Tín Dụng Của Các Ngân Hàng Tmcp Trên Địa Bàn Hà Nội

Phân Tích Hiệu Quả Hoạt Động Tín Dụng Của Các Ngân Hàng Tmcp Trên Địa Bàn Hà Nội -

Thu Nhập Từ Lãi Và Các Khoản Thu Nhập Tương Tự

Thu Nhập Từ Lãi Và Các Khoản Thu Nhập Tương Tự -

Phân Tích Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Tín Dụng Của Các Ngân Hàng Tmcp Trên Địa Bàn Tp Hà Nội

Phân Tích Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Tín Dụng Của Các Ngân Hàng Tmcp Trên Địa Bàn Tp Hà Nội -

Dư Nợ Tín Dụng Cho Vay Theo Ngành Kinh Tế Thời Điểm 04/2017

Dư Nợ Tín Dụng Cho Vay Theo Ngành Kinh Tế Thời Điểm 04/2017 -

Diễn Biến Lãi Suất Huy Động Bình Quân Một Số Kỳ Hạn Của 12 Ngân Hàng Tốp Đầu Cuối Năm 2016

Diễn Biến Lãi Suất Huy Động Bình Quân Một Số Kỳ Hạn Của 12 Ngân Hàng Tốp Đầu Cuối Năm 2016 -

Cơ Cấu Chi Phí Hoạt Động Của Các Ngân Hàng Năm 2016

Cơ Cấu Chi Phí Hoạt Động Của Các Ngân Hàng Năm 2016

Xem toàn bộ 148 trang tài liệu này.

Nguồn: Tính toán của tác giả từ các báo cáo thường niên ngân hàng

300,000

250,000

200,000

Ngắn hạn Trung dài hạn

150,000

100,000

50,000

0

MB TCB VPB SHB MSB VCB

Biểu đồ 3.12: Diễn biến cơ cấu cho vay theo thời gian năm 2016

Nguồn: Tính toán của tác giả từ các báo cáo thường niên ngân hàng

Bảng 3.12: Tỷ trọng cho vay ngắn hạn, trung dài hạn

Đơn vị: %

Ngân hàng | Chỉ tiêu | 2012 | 2013 | 2014 | 2015 | 2016 | |

1 | MB | Ngắn hạn | 71 | 73 | 62 | 51 | 48 |

Trung dài hạn | 29 | 27 | 38 | 49 | 52 | ||

2 | TCB | Ngắn hạn | 52 | 50 | 42 | 27 | 25 |

Trung dài hạn | 48 | 50 | 58 | 73 | 75 | ||

3 | VPB | Ngắn hạn | 62 | 47 | 32 | 28 | 25 |

Trung dài hạn | 38 | 53 | 68 | 72 | 75 | ||

4 | SHB | Ngắn hạn | 57 | 52 | 44 | 43 | 45 |

Trung dài hạn | 43 | 48 | 56 | 57 | 55 | ||

5 | MSB | Ngắn hạn | 36 | 39 | 26 | 30 | 36 |

Trung dài hạn | 64 | 61 | 74 | 70 | 64 | ||

6 | VCB | Ngắn hạn | 62 | 64 | 64 | 59 | 56 |

Trung dài hạn | 38 | 36 | 36 | 41 | 44 |

Nguồn: Tính toán của tác giả từ các báo cáo thường niên ngân hàng

Dư nợ tín dụng theo thời gian phản ánh nguồn vốn cho vay của NHTM được đầu tư vào nền kinh tế tại thời điểm xác định. Hiện nay phân loại dư nợ tín dụng tại mỗi thời điểm xác định được thể hiện ở nhiều tiêu thức khác nhau như: theo thời gian, theo ngành sản xuất, thành phần kinh tế, theo đảm bảo tiền vay. Việc xác định mức dư nợ ở thời điểm để xác định quy mô, mức độ đầu tư và đa dạng trong hoạt động cho vay của ngân hàng, dư nợ xác định theo thời hạn vay phải cân đối nhằm hạn chế rủi ro và phù hợp với quy mô huy động vốn và quy định NHNN, các ngân hàng có nguồn huy động trung dài hạn thấp không thể lấy nhiều vốn ngắn hạn để cho vay trung dài hạn. Theo các bảng số liệu trên cơ cấu cho vay trung dài hạn có xu hướng tăng lên có những ngân hàng chiếm tới 70% VPB là 75%, TCB là 75% năm 2016, điều này cho thấy nguồn vốn của ngân hàng trong năm gần đây được đảm bảo, các ngân hàng không lo thiếu nguồn vốn cho vay như các năm trước. Tuy nhiên để đảm bảo hoạt động kinh doanh ổn định, các ngân hàng không nên tập trung cho vay trung dài hạn quá nhiều, việc cho vay trung dài hạn phụ thuộc vào mức độ tăng trưởng của nguồn vốn huy động đặc biệt là nguồn vốn huy động trung dài hạn của khách hàng. Trên thực tế, nguồn vốn huy động hiện nay chủ yếu là vốn huy động ngắn hạn điều này cho thấy các ngân hàng có danh mục cho vay trung dài hạn cao trên 70% như phân tích ở trên rất dễ mang lại rủi ro trong tương lai. Trong mối tương quan so sánh giữa 05 ngân hàng và VCB có thể thấy VCB có danh mục cho vay ổn định khi mức cho vay ngắn hạn luôn ở mức tỷ

trọng cao hơn cho vay trung dài hạn, việc cho vay ngắn hạn sẽ tránh được rủi ro kỳ hạn lãi suất đặc biệt khi các khoản tiền huy động vốn của ngân hàng hiện nay chủ yếu là huy động vốn ngắn hạn, điều này cho thấy VCB đã cung cấp nguồn vốn vay tham gia trực tiếp vào hoạt động kinh doanh hàng ngày của doanh nghiệp, nguồn vốn lưu động ngắn hạn tham gia trực tiếp vào quá trình sản xuất của doanh nghiệp trực tiếp tạo ra lợi nhuận do vậy có thể thấy hoạt động kinh doanh của VCB luôn an toàn và hiệu quả lợi nhuận ổn định. Như vậy, có thể nói việc tăng cường cho vay ngắn hạn là mục tiêu lâu dài của các ngân hàng, việc cho vay ngắn hạn sẽ giúp cho nguồn vốn của ngân hàng tham gia vào sản xuất kinh doanh của doanh nghiệp được quay vòng nhanh tạo ra nhiều lợi nhuận không chỉ từ cho vay mà còn từ các dịch vụ ngân hàng khác đi kèm.

Từ năm 2014, để thúc đẩy các tổ chức tín dụng tăng trưởng dư nợ, NHNN đã ban hành thông tư 36/2014/TT-NHNN (2014) quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của các tổ chức tín dụng theo đó nới lỏng về mức cho phép tối đa nguồn vốn ngắn hạn được sử dụng cho vay trung dài hạn lên đến 60% điều này cũng giúp cho các tổ chức tín dụng đẩy mạnh cho vay trung dài hạn để có mức lãi suất cao đặc biệt là cho vay khách hàng cá nhân và cho vay các doanh nghiệp SME siêu nhỏ, đây cũng là xu hướng tốt tăng trưởng được hiệu quả từ cho vay nếu như ngân hàng đảm bảo được nguồn vốn cho vay ổn định. Tuy nhiên để tránh việc đầu tư vào các dự án trung dài hạn đặc biệt là các dự án bất động sản và tránh lặp lại rủi ro trong thời kỳ trước đây, NHNN đã ban hành Thông tư 06/2016/TT-NHNN (2016) để thay thế Thông tư 36 sau một thời gian lấy ý kiến phản hồi cho bản dự thảo sửa đổi theo đó nội dung của thông tư 06 có 2 điều chỉnh lớn; thứ nhất là quy định hệ số quy đổi rủi ro của các khoản phải đòi để kinh doanh bất động sản là 200% từ thời điểm 01/01/2017 thay vì 250% như trong dự thảo, thứ hai là tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn được giảm theo lộ trình từ 60% xuống 50% từ 01/01/2017 và 40% từ 01/01/2018. Như vậy từ giai đoạn 2017 các ngân hàng phải chủ động giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn đồng nghĩa với việc các ngân hàng cần phải giảm các khoản cho vay trung dài hạn xuống mức quy định theo lộ trình.

- Cơ cấu cho vay theo ngành

Cơ cấu cho vay theo ngành giúp các ngân hàng đánh giá hiệu quả theo danh mục tín dụng, phản ánh quy mô tín dụng đối với từng ngành sản xuất kinh doanh. Phản ánh danh mục đầu tư tại từng thời điểm qua đó vừa tăng trưởng được tín dụng ở những ngành mũi nhọn đồng thời đánh giá mức độ phân tán rủi ro trong lĩnh vực đầu tư của mình. Đối với hoạt động kinh doanh của ngân hàng hiện đại việc phân tích cơ cấu cho vay trong hoạt động tín dụng ngày càng đóng vai trò quan trọng và tất yếu trong việc

quản trị rủi ro, đòi hỏi các ngân hàng cần phải đầu tư về công nghệ phân tích cập nhật thông tin về kinh tế xã hội và các ngành kinh tế nói riêng. Tuỳ từng thời kỳ mà mỗi ngân hàng mở rộng hay thu hẹp phạm vi đầu tư trong lĩnh vực ngành hợp lý. Nếu một ngân hàng quá tập trung đầu tư ở một lĩnh vực ngành nào thì sẽ chịu mức độ rủi ro cao. Trong những năm qua việc xác định và phân tích cho vay theo lĩnh vực ngành đã được chú trọng nhằm có những phân tích cụ thể để tăng trưởng được tín dụng cũng như hạn chế và phân tán được rủi ro, số liệu về cho vay theo ngành của các ngân hàng thể hiện qua bảng số liệu sau.

Bảng 3.13: Cơ cấu cho vay theo ngành của MB,TCB,VPB năm 2016

Đơn vị: Tỷ đồng/%

Ngành kinh doanh | MB | TCB | VPB | ||||

Giá trị | Tỷ lệ | Giá trị | Tỷ lệ | Giá trị | Tỷ lệ | ||

1 | Xây dựng | 14,172 | 9.40 | 7,329 | 5.13 | 6,035 | 4.17 |

2 | Sản xuất và phân phối điện, khí đốt và nước | 6,012 | 3.99 | 1,294 | 0.90 | 3,041 | 2.10 |

3 | Sản xuất và gia công chế biến,chế tạo công nghiệp | 23,770 | 15.77 | 16,793 | 11.77 | 16,637 | 11.50 |

4 | Khai khoáng | 3,346 | 1.49 | 1,528 | 1.07 | 290 | 0.20 |

5 | Nông, Lâm, Thủy hải sản | 2,055 | 1.36 | 66 | 0.04 | 2,498 | 1.72 |

6 | Vận tải kho bãi và thông tin liên lạc | 14,454 | 9.58 | 6,939 | 4.86 | 3,989 | 2.75 |

7 | Thương mại, dịch vụ, bất động sản và dịch vụ khác | 41,875 | 28.52 | 46,386 | 32.63 | 22,211 | 15.37 |

8 | Cho vay tiêu dùng, cá nhân, hộ gia đình và cho vay tiêu dùng khác | 45,053 | 29.89 | 62,281 | 43.60 | 89,972 | 62.19 |

9 | Tổng dư nợ | 150,737 | 100 | 142,616 | 100 | 144,673 | 100 |

Nguồn: Tính toán của tác giả từ các báo cáo thường niên ngân hàng