vay của các doanh nghiệp này tại VCB luôn chiếm khoảng 7% tổng dư nợ. Đồng thời, là cơ sở để VCB duy trì vị trí dẫn đầu trong hoạt động thanh toán quốc tế, tài trợ thương mại với thị phần năm 2017 đạt 15,47%; kinh doanh ngoại tệ với doanh số mua bán năm 2017 đạt 34,63 tỷ USD [47].

Thứ tư, VCB luôn tập trung phát triển các hoạt động phi tín dụng

Hoạt động phi tín dụng là hoạt động đem lại thu nhập ít rủi ro cho NHTM. Do vậy, VCB luôn tập trung phát triển các hoạt động phi tín dụng thay vì quá lệ thuộc vào hoạt động tín dụng như ở nhiều các NHTM khác tại Việt Nam.

Bảng 1.3: Thu nhập thuần từ hoạt động phi tín dụng tại VCB giai đoạn 2011 – 2017

Đơn vị tính: tỷ đồng, %

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Thu nhập thuần từ HĐ phi tín dụng (tỷ đồng) | 16.132 | 15.081 | 15.507 | 17.304 | 21.202 | 24.886 | 29.406 |

Tỷ trọng thu nhập thuần từ HĐ phi tín dụng (%) | 16,7 | 22,5 | 25,7 | 27,0 | 25,2 | 23,9 | 23,8 |

Có thể bạn quan tâm!

-

Chỉ Tiêu Phản Ánh Hiệu Quả Hoạt Động Kinh Doanh Xét Trên Phương Diện Xã Hội

Chỉ Tiêu Phản Ánh Hiệu Quả Hoạt Động Kinh Doanh Xét Trên Phương Diện Xã Hội -

Kinh Nghiệm Nâng Cao Hiệu Quả Hoạt Động Kinh Doanh Của Một Số Ngân Hàng Thương Mại Và Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Cổ Phần Quân Đội

Kinh Nghiệm Nâng Cao Hiệu Quả Hoạt Động Kinh Doanh Của Một Số Ngân Hàng Thương Mại Và Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Cổ Phần Quân Đội -

Kinh Nghiệm Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam (Vcb)

Kinh Nghiệm Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam (Vcb) -

Hoạt Động Tín Dụng Trên Thị Trường 1 Tại Mb Giai Đoạn 2011 - 2017

Hoạt Động Tín Dụng Trên Thị Trường 1 Tại Mb Giai Đoạn 2011 - 2017 -

Thu Nhập, Tốc Độ Tăng Trưởng Thu Nhập Tại Mb Giai Đoạn 2011 – 2017

Thu Nhập, Tốc Độ Tăng Trưởng Thu Nhập Tại Mb Giai Đoạn 2011 – 2017 -

Thu Nhập Từ Hoạt Động Đầu Tư Tại Mb Giai Đoạn 2011 - 2017

Thu Nhập Từ Hoạt Động Đầu Tư Tại Mb Giai Đoạn 2011 - 2017

Xem toàn bộ 229 trang tài liệu này.

Nguồn: [46]

Đối với dịch vụ thanh toán, việc VCB đa dạng hóa các dịch vụ phù hợp với nhu cầu của các đối tượng khách hàng cũng như cải tiến công nghệ để quy trình thanh toán được thực hiện nhanh chóng, an toàn và chính xác đã giúp thu nhập từ dịch vụ thanh toán của ngân hàng tăng qua các năm. Cùng với đó, với lợi thế sẵn có là ngân hàng kinh doanh phục vụ các giao dịch ngoại thương nhiều kinh nghiệm nhất trên thị trường cũng như công tác phân tích dự báo biến động tỷ giá đạt độ chính xác cao nên thu nhập hoạt động kinh doanh ngoại hối luôn chiếm tỷ trọng cao trong thu nhập từ hoạt động phi tín dụng. (PHỤ LỤC 1.2)

Thứ năm, chuẩn hóa quy trình giao dịch

Đối với giao dịch với khách hàng, VCB đã thực hiện chuẩn hóa quy trình giao dịch với khách hàng bao gồm quy trình nghiệp vụ và thời gian tối đa để thực hiện nghiệp vụ đó. Ví dụ: VCB quy định thời gian tối đa thực hiện toàn bộ nghiệp vụ gửi/ rút tiền từ tài khoản tiền gửi là 10 phút. Do vậy, tốc độ giao dịch của mỗi khách hàng tại các điểm giao dịch được cải thiện đáng kể, từ đó, tiết

kiệm thời gian và tạo sự hài lòng cho khách hàng trong quá trình giao dịch tại ngân hàng.

1.3.2. Bài học kinh nghiệm cho Ngân hàng thương mại cổ phần Quân đội

Thứ nhất, đa dạng hóa sản phẩm, dịch vụ, nâng cao tiện ích của sản phẩm là yêu cầu quan trọng nhằm giảm rủi ro tập trung

Kinh nghiệm từ các ngân hàng được nghiên cứu cho thấy MB cần phát triển các sản phẩm phù hợp với những đối tượng khách hàng, đặc biệt là các khách tiềm năng tại thị trường Việt Nam như: doanh nghiệp FDI, doanh nghiệp khởi nghiệp. Đồng thời, MB cần đa dạng hóa và nâng cao chất lượng của các sản phẩm, dịch vụ phi tín dụng để thu hút khách hàng, từ đó, gia tăng tỷ trọng thu nhập từ hoạt động phi tín dụng trong tổng thu nhập tại MB. Việc đa dạng hóa sản phẩm dịch vụ, nâng cao tiện ích của sản phẩm giúp MB giữ chân khách hàng cũ, thu hút khách hàng mới, gia tăng thu nhập và phân tán rủi ro trong hoạt động kinh doanh.

Thứ hai, đổi mới, ứng dụng công nghệ hiện đại nhằm gia tăng tiện ích sản phẩm dịch vụ, đa dạng các kênh phân phối.

Trong bối cảnh cách mạng công nghệ 4.0, MB cần uu tiên nguồn lực cho phát triển công nghệ dựa trên việc ứng dụng công nghệ thông tin, đầu tư phát triển các kênh phân phối hiện đại như ngân hàng số. Đồng thời nâng cao chất lượng dịch vụ ngân hàng điện tử hiện có để khách hàng thuận tiện hơn trong quá trình thực hiện giao dịch. Ngoài ra, MB cần chú trọng ứng dụng công nghệ cao, sử dụng các ứng dụng để hỗ trợ cán bộ, nhân viên trong quá trình làm việc; từ đó nâng cao hiệu quả làm việc của đội ngũ cán bộ, nhân viên ngân hàng.

Thứ ba, nâng cao năng lực vốn chủ sở hữu, tăng cường năng lực tài chính

Bài học kinh nghiệm từ VCB, một trong những nguyên nhân dẫn tới thành công trong việc nâng cao năng lực tài chính và hiệu quả hoạt động là việc phát hành cổ phiếu cho ngân hàng Mizuho của Nhật đã giúp VCB không chỉ tăng vốn điều lệ một cách nhanh chóng mà còn nhận được sự hỗ trợ về công nghệ ngân hàng, quản lý từ phía ngân hàng hàng đầu Nhật Bản. Do vậy, MB có thể nghiên cứu gia tăng vốn chủ sở hữu bằng cách thực hiện các đợt phát cổ

phiếu riêng lẻ cho các tập đoàn tài chính hoặc ngân hàng nước ngoài. Từ đó, không những ngân hàng gia tăng vốn chủ sở hữu mà còn nhận được sự hỗ trợ về công nghệ, kinh nghiệm quản lý từ các tập đoàn/ ngân hàng này.

Thứ tư, nâng cao năng lực quản trị rủi ro

Bài học từ ngân hàng DBS – một trong những ngân hàng hoạt động an toàn và áp dụng Basel 2 đầy đủ từ năm 2008 cho thấy, để thực hiện quản trị rủi ro theo Basel 2, MB cần hoàn thiện các vấn đề sau: (i) Lựa chọn và xây dựng mô hình ước lượng rủi ro tín dụng (IRB) phù hợp với từng đối tượng khách hàng, đáp ứng thông lệ quốc tế; (ii) Đẩy nhanh việc xây dựng để sớm triển khai mô hình Stress test để đánh giá sức chịu đựng của ngân hàng đối với rủi ro tín dụng, rủi ro thanh khoản, rủi ro lãi suất. Khi bắt đầu triển khai áp dụng mô hình Stress test, phải thành lập một bộ phận chuyên sâu chịu trách nhiệm xây dựng kịch bản và vận hành stress test. Đồng thời có những phân tích chuyên sâu để tìm ra các yếu tố dễ bị tác động.

Thứ năm, nâng cao chất lượng nguồn nhân lực

Chất lượng nguồn nhân lực là một trong những yếu tố ảnh hưởng nhiều đến hiệu quả hoạt động kinh doanh của ngân hàng. Kinh nghiệm từ ngân hàng Siam – Thái Lan cho thấy, MB có thể phát triển kỹ năng và kiến thức chuyên môn cho nhân viên thông qua các khóa học online. Trong thời đại công nghệ, đây là phương thức đào tạo vừa nâng cao kiến thức cho nhân viên tiết kiệm thời gian cho nhân viên, tiết kiệm chi phí cho ngân hàng. Đồng thời, MB cũng cần quan tâm xây dựng văn hóa ngân hàng, tạo môi trường làm việc tốt cho nhân viên để có thể thu hút và giữ chân được nhiều nhân viên có năng lực, trình độ cao. Đồng thời, môi trường làm việc tốt sẽ động viên, khích lệ nhân viên cống hiến và làm việc hiệu quả hơn.

Thứ sáu, nâng cao chất lượng phục vụ khách hàng

Kinh nghiệm từ các NHTM được nghiên cứu có thể thấy NHTM có chất lượng phục vụ tốt sẽ thu hút được nhiều khách hàng, từ đó gia tăng thu nhập, nâng cao hiệu quả hoạt động kinh doanh. Do vậy, MB có thể nghiên cứu thực hiện nâng cao chất lượng phục vụ khách hàng bằng các biện pháp: (i) Chuẩn

hóa quy trình giao dịch với khách hàng, rút ngắn thời gian giao dịch đối với khách hàng; (ii) Thường xuyên lấy ý kiến góp ý, phản hồi của khách hàng về mức độ hài lòng đối với sản phẩm, dịch vụ, phương thức giao dịch. Từ đó, cải tiến quy trình, nghiên cứu, đưa ra các sản phẩm mới đáp ứng tốt hơn nhu cầu của nhiều đối tượng khách hàng.

Thứ bảy, nâng cao hiệu quả công tác truyền thông

Với sự bùng nổ của mạng xã hội trong những năm gần đây, kinh nghiệm của Siam trong việc truyền thông qua các mạng xã hội nổi tiếng đã giúp sản phẩm dịch vụ của ngân hàng đến gần hơn với khách hàng. Do vậy, MB có thể nghiên cứu sử dụng mạng xã hội một cách hiệu quả bên cạnh các kênh quảng cáo truyền thống. Ngoài ra, đây là phương thức quảng cáo có chi phí thấp hơn so với các kênh truyền thông truyền thống. Do vậy, việc nâng cao hiệu quả công tác truyền thông qua các hình thức truyền thông hiện đại sẽ giúp ngân hàng tiết kiệm chi phí, đưa hình ảnh, thương hiệu ngân hàng tới gần hơn với khách hàng, đặc biệt là các khách hàng trẻ.

Kết luận chương 1

Trong nội dung chương 1, luận án đã làm rõ được các vấn đề:

Thứ nhất, trình bày được những vấn đề cơ bản về ngân hàng thương mại, hoạt động kinh doanh của ngân hàng thương mại.

Thứ hai, luận án đưa ra quan niệm về hiệu quả, hiệu quả hoạt động kinh doanh của ngân hàng thương mại, làm rõ được nội dung hiệu quả hoạt động kinh doanh, các chỉ tiêu phản ánh cũng như các nhân tố ảnh hưởng đến hiệu quả hoạt động kinh doanh của ngân hàng thương mại.

Thứ ba, luận án nghiên cứu kinh nghiệm nâng cao hiệu quả hoạt động kinh doanh của một số ngân hàng thương mại trong và ngoài nước để từ đó rút ra bài học kinh nghiệm cho Ngân hàng thương mại cổ phần Quân đội.

Đây là cơ sở lý thuyết để NCS thực hiện phân tích thực trạng hiệu quả hoạt động kinh doanh tại Ngân hàng thương mại cổ phần Quân đội trong nội dung chương 2.

CHƯƠNG 2: THỰC TRẠNG HIỆU QUẢ HOẠT ĐỘNG KINH DOANH TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN QUÂN ĐỘI

2.1. Tổng quan về Ngân hàng thương mại cổ phần Quân đội

2.1.1. Ngân hàng thương mại cổ phần Quân đội – Quá trình hình thành và phát triển

Với mục tiêu ban đầu là đáp ứng nhu cầu các dịch vụ tài chính cho các doanh nghiệp Quân đội, ngày 4 tháng 11 năm 1994, MB đã ra đời và chính thức đi vào hoạt động ngày 30 tháng 9 năm 1994. Trải qua hơn 24 năm hoạt động, MB ngày càng phát triển lớn mạnh với định hướng trở thành một tổ chức tài chính với ngân hàng mẹ MB và các công ty con hoạt động kinh doanh có hiệu quả, từng bước khẳng định uy tín, thương hiệu trong ngành dịch vụ tài chính (ngân hàng, bảo hiểm, chứng khoán, quản lý quỹ, quản lý nợ và khai thác tài sản). Trong nhiều năm qua, MB liên tục được NHNN Việt Nam xếp hạng A là tiêu chuẩn cao nhất do NHNN Việt Nam ban hành.

Với số vốn điều lệ khi thành lập chỉ có 20 tỷ VND, chủ yếu là từ vốn góp của các cổ đông sáng lập cùng với 25 nhân sự, đến 31/12/2017 vốn điều lệ đã đạt

18.155 tỷ tăng 908 lần so với khi thành lập với hàng vạn cổ đông cùng 10.656 cán bộ nhân viên. MB hiện nay đã có năng lực tài chính và khả năng cạnh tranh vững mạnh, tuân thủ các chỉ tiêu an toàn vốn do NHNN Việt Nam quy định. Tổng tài sản tại MB không ngừng gia tăng và đạt 313.878 tỷ VND tính đến thời điểm 31/12/2017. Hiện nay, MB là một trong những NHTM cổ phần mà Nhà nước không nắm vai trò cổ đông chi phối có tổng tài sản và vốn điều lệ lớn nhất. Năm 2014, MB là một trong mười NHTM được Ngân hàng Nhà nước lựa chọn áp dụng thử nghiệm tiêu chuẩn Basel 2 trong công tác quản trị.

2.1.2. Đặc điểm tổ chức quản lý và hoạt động tại Ngân hàng thương mại cổ phần Quân đội

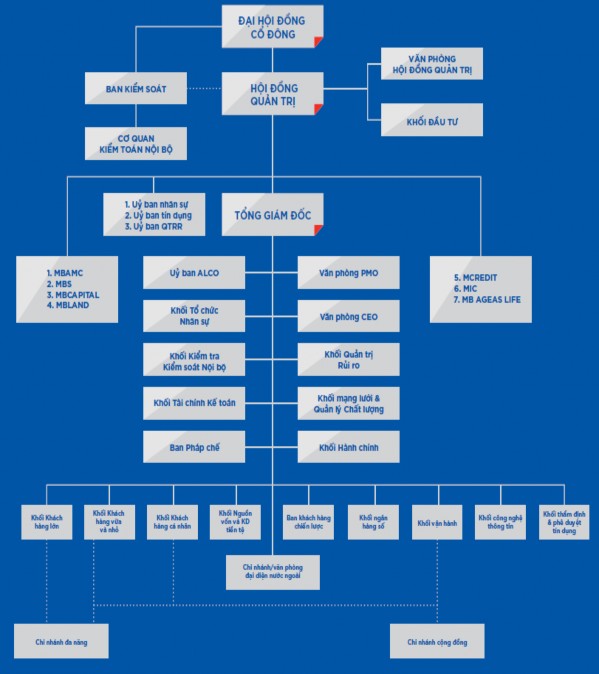

Để nâng cao năng lực vận hành cũng như tổ chức hoạt động kinh doanh, tạo nền tảng cho việc triển khai các giải pháp theo chiến lược phát triển Ngân hàng, MB đã thực hiện điều chỉnh mô hình tổ chức, áp dụng từ năm 2011. Cơ cấu tổ chức tại MB như sau:

Nguồn:[43]

Sơ đồ 2.1: Mô hình tổ chức tại MB

HĐQT thực hiện giám sát đối với Ban điều hành (Tổng giám đốc và các Phó Tổng giám đốc) được thực hiện theo quy chế Quản trị nội bộ của Ngân hàng. Bên cạnh đó, Tổng giám đốc là thành viên của HĐQT vì vậy luôn đảm bảo sự giám sát của HĐQT trong điều hành. Ban kiểm soát thực hiện giám sát hoạt động và việc tuân thủ theo quy định của Pháp luật và Điều lệ đối với HĐQT và Tổng giám đốc trong việc quản lý và điều hành MB.

Trực thuộc HĐQT còn có các Ủy ban. Các ủy ban hoạt động theo Quy chế tổ chức và hoạt động của từng ủy ban do HĐQT ban hành. Hiện nay, MB có 3 ủy ban trực thuộc HĐQT gồm: ủy ban nhân sự, ủy ban tín dụng ủy ban quản trị rủi ro.

Ngoài ra, cơ cấu tổ chức tại MB bao gồm các khối kinh doanh, khối hỗ trợ kinh doanh tại Hội sở chính, mạng lưới chi nhánh, phòng giao dịch tại các địa phương và các công ty con trực thuộc. (Nhiệm vụ chi tiết của từng ủy ban, khối kinh doanh được trình bày tại PHỤ LỤC 2.1)

2.1.3. Khái quát tình hình hoạt động kinh doanh tại Ngân hàng thương mại cổ phần Quân đội

2.1.3.1. Hoạt động huy động vốn

Với chức năng “đi vay để cho vay”, hoạt động huy động vốn đóng vai trò là “đầu vào” trong hoạt động của hệ thống ngân hàng. Trong giai đoạn 2011 – 2017, lãi suất thị trường tiền tệ có nhiều biến động. Năm 2011, 2012, lãi suất huy động vốn liên tục tăng, đẩy các NHTM vào cuộc chạy đua lãi suất. Trong bối cảnh đó, MB đã rất nỗ lực trong công tác huy động vốn để đảm bảo cho hoạt động kinh doanh được thông suốt.

Tốc độ tăng trưởng bình quân kép về huy động vốn trên thị trường 1 trong giai đoạn này tăng 19,3%. Trong giai đoạn này, ngoài nguồn vốn tiền gửi còn có nguồn vốn từ phát hành GTCG kỳ hạn 11 năm phát hành năm 2011, kỳ hạn từ 3 đến 10 năm đối với khách hàng tổ chức kinh tế và kỳ hạn từ 3 năm đến 5 năm đối với khách hàng cá nhân trong năm 2016 và 2017. Đối với nguồn vốn tiền gửi, tốc độ tăng trưởng bình quân kép về tiền gửi của khách hàng trong giai đoạn này tăng 16,2%. Cụ thể tốc độ tăng vốn tiền gửi cao nhất là năm 2012 với tốc độ tăng 36,2%. Đặt trong bối cảnh lãi suất huy động vốn tại các NHTM bằng trần lãi suất theo quy định của NHNN, việc MB thu hút được một lượng tiền gửi lớn cho thấy uy tín và vị thế của ngân hàng trên thị trường. Tốc độ tăng trưởng vốn tiền gửi thấp nhất được ghi nhận trong giai đoạn này là năm 2016 do trong lãi suất huy động ở mức thấp. Lúc này, lãi suất tiền gửi thấp hơn so với lãi suất của các kênh sinh lời khác làm giảm động lực gửi tiền của dân cư cũng như các tổ chức kinh tế.

70

Bảng 2.1 : Hoạt động huy động vốn trên thị trường 1 tại MB giai đoạn 2011 – 2017

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |||||||

ST (tỷ đồng) | ST (tỷ đồng) | +/- (%) | ST (tỷ đồng) | +/- (%) | ST (tỷ đồng) | +/- (%) | ST (tỷ đồng) | +/- (%) | ST (tỷ đồng) | +/- (%) | ST (tỷ đồng) | +/- (%) | |

TổngVHĐ | 94.081 | 121.168 | 28,8 | 138.088 | 14,0 | 169.609 | 22,8 | 184.016 | 8, 5 | 197.180 | 7,2 | 272.300 | 14,7 |

Theo đối tượng gửi tiền | |||||||||||||

TCKT | 63.548 | 80.136 | 26,1 | 88.057 | 9,9 | 103.364 | 17,4 | 111.026 | 7,4 | 113.082 | 1,9 | 132.812 | 17,4 |

Cá nhân | 30.533 | 41.031 | 34,4 | 50.032 | 21,9 | 66.245 | 32,4 | 72.989 | 10,2 | 85.098 | 16,6 | 100.516 | 19,5 |

Theo loại tiền | |||||||||||||

Nội tệ | 72.133 | 94.831 | 31,5 | 111.734 | 17,8 | 128.763 | 15,2 | 150.475 | 16,7 | 168.503 | 12,0 | 199.576 | 18,4 |

Ngoại tệ | 21.948 | 26.337 | 20 | 26.354 | 0,06 | 40.846 | 55,0 | 33.541 | -17,9 | 28.677 | -14,5 | 26.622 | -7,1 |

Theo kỳ hạn | |||||||||||||

Ngắn hạn | 77.147 | 99.842 | 29,4 | 114.199 | 14,4 | 141.624 | 24,0 | 150.157 | 6,0 | 159.321 | 6,1 | 180.506 | 13,3 |

Trung, dài hạn | 16.934 | 21.326 | 25,9 | 23.889 | 12,0 | 27.985 | 17,1 | 33.859 | 21,0 | 37.859 | 11,8 | 45.692 | 20,7 |

Nguồn:[43]