Có thể thấy, tuy tốc độ tăng trưởng doanh thu của hoạt động tự doanh của các công ty chứng khoán Việt Nam khá cao trong 3 năm qua, hoạt động này của các công ty chứng khoán còn chứa nhiều rủi ro, đặc biệt là rủi ro về thị trường.

1.3. Kết quả hoạt động tư vấn

1.3.1. Hoạt động tư vấn đầu tư chứng khoán

Hoạt động này rất phát triển ở các thị trường chứng khoán phát triển, tuy nhiên ở Việt Nam hoạt động này mới bắt đầu được các công ty chứng khoán quan tâm. Tuy nhiên, các công ty chứng khoán tại Việt Nam chưa triển khai hoạt động này một cách độc lập mà chỉ như một dịch vụ gia tăng cho hoạt động môi giới nhằm thu hút khách hàng. Nhìn vào bảng sau, ta có thể thấy quy mô và hiệu quả mà hoạt động tư vấn đầu tư chứng khoán mang lại cho các công ty chứng khoán.

Bảng 4: Doanh thu hoạt động tư vấn đầu tư chứng khoán của một số công ty chứng khoán năm 2007-2009 4

(Đơn vị: đồng)

2007 | 2008 | 2009 | |

VCBS | 891.265.300 | 2.250.540.000 | 650.909.000 |

SSI | 23.303.341.001 | 9.456.472.056 | 50.301.749.737 |

BVSC | 7.234.457.698 | 15.545.298.147 | 13.487.126.984 |

HASECO | 1.934.326.628 | 165.829.300 | 679.471.968 |

Có thể bạn quan tâm!

-

Căn Cứ Vào Đối Tượng Giao Dịch Trên Thị Trường

Căn Cứ Vào Đối Tượng Giao Dịch Trên Thị Trường -

Vai Trò Của Các Công Ty Chứng Khoán Đối Với Thị Trường Chứng Khoán

Vai Trò Của Các Công Ty Chứng Khoán Đối Với Thị Trường Chứng Khoán -

Doanh Thu Hoạt Động Môi Giới Của Một Số Công Ty Chứng Khoán Giai Đoạn 2006-2009 2

Doanh Thu Hoạt Động Môi Giới Của Một Số Công Ty Chứng Khoán Giai Đoạn 2006-2009 2 -

Doanh Thu Từ Các Nghiệp Vụ Của Các Công Ty Chứng Khoán Năm 2009

Doanh Thu Từ Các Nghiệp Vụ Của Các Công Ty Chứng Khoán Năm 2009 -

Chỉ Tiêu Tỷ Suất Lợi Nhuận Trên Vốn Điều Lệ (Eps)

Chỉ Tiêu Tỷ Suất Lợi Nhuận Trên Vốn Điều Lệ (Eps) -

Cơ Cấu Doanh Thu Một Số Công Ty Chứng Khoán 2008-2009 17

Cơ Cấu Doanh Thu Một Số Công Ty Chứng Khoán 2008-2009 17

Xem toàn bộ 117 trang tài liệu này.

1.3.2. Hoạt động tư vấn bán đấu giá cổ phần

Năm 2007 có thể nói là năm của các đợt phát hành ra công chúng (IPO), hàng loạt doanh nghiệp thực hiện bán đấu giá cổ phần với khối lượng lớn. Trong năm 2007 tổng số đợt phát hành qua hai trung tâm là 116 đợt, với tổng số lượng phát hành 1à 864 triệu cổ phần, với số lượng cổ phần phát hành thành công là 797 triệu cổ phần, tương đương 92% số lượng cổ phần chào bán. Tổng giá trị cổ phần phát hành được là 49.632 tỷ đồng, đạt hơn 5% GDP.

4 Nguồn: Báo cáo kết quả hoạt động kinh doanh năm 2008 của các công ty VCBS, SSI, BVSC, HASECO

Trong các đợt bán cổ phần, có những đợt chào bán với khối lượng lớn như Đạm Phú Mỹ bán 128 triệu cổ phần, thu về 6.997 tỷ đồng, Phả lại bán 41.6 triệu cổ phần thu về 2.904 tỷ đồng, Bảo Việt bán 59 triệu cổ phần thu được 4.393 tỷ đồng, Vosco bán 50 triệu cổ phần thu được 1.031 tỷ đồng, công ty đầu tư và phát triển khu công nghiệp Sông Đà bán 6 triệu cổ phần thu được l.413 tỷ đổng, Tổng công ty tài chính Dầu khí bán 56,8 triệu cổ phần thu được 4.176 tỷ đồng, Ngân hàng Ngoại thương Việt Nam bán 97,5 triệu cổ phiếu thu được l0.516 tỷ đồng.

Xét về thị phần tư vấn bán đấu giá cổ phần, SSI, VCBS và BVSC là những đơn vị dẫn đầu thị trường. SSI chiếm 35% tổng giá trị bán đấu giá thành công, VCBS chiếm 25%, BVSC chiếm 20% thị phần bán đấu giá thành công, như vậy SSI, VCBS và BVSC đã chiếm đến 80% thị phần trong tổng giá trị bán đấu giá cổ phần thành công.

1.3.3. Hoạt động tư vấn cổ phần hoá, bảo lãnh phát hành cổ phiếu

Các hợp đồng tư vấn cổ phần hoá và bảo lãnh phát hành mất nhiều công sức, có rủi ro phát hành và rủi ro uy tín của công ty chứng khoán nên cần chuẩn bị kỹ lưỡng, và yêu cầu đội ngũ cán bộ tư vấn phải có trình độ và đòi hỏi tiềm lực tài chính của công ty chứng khoán. Hiện nay, trên thị trường các công ty chứng khoán như BVSC và SSI là các đơn vị hàng đầu trong các nghiệp vụ này.

Trong năm 2007, BVSC đã thực hiện tư vấn cố phần hoá và bán đấu giá cổ phần cho một số doanh nghiệp lớn như: Tổng công ty Bảo hiểm Việt Nam, công ty XNK Lâm Thuỷ Sản Bến Tre, công ty cổ phần Vincom VIC, công ty Vận tải biển Việt Nam, công ty nhựa Việt Nam. SSI đã thực hiện tư vấn bán đấu giá một số doanh nghiệp như: công ty cổ phần Dây và Cáp điện Việt Nam, Nhiệt điện Bà Rịa, Thuỷ điện Thác Mơ, Tổng công ty Bảo hiểm Dầu Khí…

Có thể nói SSI và BVSC hiện vẫn là hai đơn vị dẫn đầu trong việc thực hiên tư vấn phát hành ra công chúng và bảo lãnh phát hành. Trong năm 2007, BVSC đã thực hiện đợt bảo lãnh phát hành cho chứng chỉ quỹ VFI với giá 34.000/chứng chỉ quỹ. Mặc dù sau đó giá chứng chỉ quỹ trên thị trường giảm mạnh, nhưng do được sự hỗ trợ của các tổ chức tài chính lớn đăng ký mua chứng chỉ quỹ nói trên, nên giá trị BVSC mua chứng chỉ quỹ cũng không lớn. Có thể thấy BVSC cũng được sự hỗ trợ

liên minh lớn từ các tổ chức tài chính như Sacombank, DC, VFM. Đây cũng là những cổ đông lớn của BVSC trong đợt phát hành tăng vốn cho đối tác chiến lược năm 2006.

1.3.4. Hoạt động tư vấn niêm yết

Là việc tư vấn doanh nghiệp thực hiện các thủ tục, lập hồ sơ xin cấp phép niêm yết nộp Uỷ ban chứng khoán Nhà nước. Đây có thể là có một công đoạn tách rời nhưng cũng có thể là một phần trong hợp đồng dịch vụ trọn gói gồm có tư vấn cổ phần hóa - bán đấu giá - niêm yết. Năm 2006, số lượng các công ty niêm yết tăng mạnh trên cả hai sàn nên các công ty chứng khoán như BVSC, BSC, SSI, VCBS, ACBS đều có được nhiều hợp đồng. Năm 2007, số lượng công ty niêm yết tăng cũng rất mạnh 57 công ty, nhất là vào thời điểm cuối năm, các công ty có giá trị vốn hoá lớn như DPM, HPG, VIC, TRC, VTO, PVT, DPR, HT1, ANV lên sàn HOSE ; KBC, PVI, PVS, C92 lên sàn HASTC. Trong đó PVI, PVS, RCL, SCJ, VNE do

công ty chứng khoán Sài Gòn SSI tư vấn niêm yết; TNC, TRC, GTA do công ty chứng khoán Thăng Long TSC tư vấn niêm yết; ACL, VIC, RIC do BVSC tư vấn niêm yết.

1.3.5. Hoạt động tư vấn mua bán sáp nhập, mua bán cổ phiếu doanh nghiệp

Nhiều chuyên gia, công ty tư vấn trên thế giới đánh giá rằng năm 2007 sẽ là năm mở đầu cho sự gia tăng mạnh mẽ các hoạt động mua bán, sáp nhập doanh nghiệp ở Việt Nam. Theo thống kê của Bộ Kế hoạch và Đầu tư, đến hết tháng 8/2007, trên cả nước hiện có khoảng 250.000 doanh nghiệp nhỏ và vừa, chiếm khoảng 96% tổng số doanh nghiệp đăng ký kinh doanh và hoạt động theo Luật Doanh nghiệp. Như vậy, đại đa số các doanh nghiệp đang hoạt động trên khắp cả nước đều có quy mô vừa và nhỏ, các doanh nghiệp này có điểm yếu là vốn nhỏ, chưa có tiếng tăm, không nắm được nhiều về các vấn đề pháp lý nhưng nhu cầu chuyển nhượng, mua bán doanh nghiệp hoặc tìm vốn đầu tư lại rất lớn.

Báo cáo của Hãng kiểm toán PricewaterhouseCoopers tổng kết, Việt Nam có 32 vụ mua bán, sáp nhập doanh nghiệp trong năm 2006 với tổng giá trị 245 triệu USD, vượt xa năm 2005 là 18 vụ với 61 triệu USD. Thực tế cũng cho thấy, trong

năm 2007, số vụ M&A gia tăng cả về số lượng cũng như quy mô. Năm 2007 được coi là năm có những thương vụ M&A lớn nhất Việt Nam từ trước đến nay. VinaLand, quỹ đầu tư bất động sản đã trả 16,5 trệu USD để sở hữu 52% khách sạn Omni Sài Gòn. Dai-ichi mua lại Bảo Minh CMG.

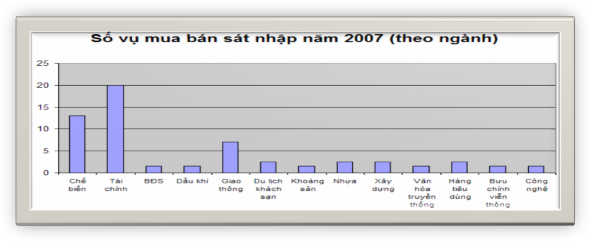

Theo số liệu thống kê năm 2007, tổng số vụ M&A là 57 vụ, trong đó các công ty nước ngoài mua chủ yếu đến từ Châu Á. Năm 2007, ngành Tài chính đứng đầu với 20 vụ mua bán private equtiy. Lĩnh vực đứng thứ 2 trong việc mua bán private equity là chế biến với 13 vụ, thứ ba là giao thông với 7 vụ. Như vậy ngành tài chính là ngành có nhiều vụ mua bán sáp nhập nhất, là ngành có nhiều sự đầu tư, liên kết.

Biểu 7. Số vụ mua bán sáp nhập năm 2007 theo ngành

Không riêng gì các chuyên gia kinh tế trong và ngoài nước mà ngay cả các doanh nghiệp nhỏ và vừa đều nhận định rằng khi Việt Nam hội nhập ngày càng sâu, rộng vào nền kinh tế thế giới thì số lượng các doanh nghiệp nhỏ và vừa rơi vào tình trạng phá sản, giải thể sẽ ngày càng tăng nếu các doanh nghiệp không nâng cao năng lực cạnh tranh. Thế nhưng, tình thế nguy nan này có thể được giải quyết bằng biện pháp sáp nhập hoặc mua bán doanh nghiệp, tìm các nguồn vốn đầu tư từ bên ngoài. Tuy nhiên, việc chuyển nhượng toàn bộ hoặc một phần các công ty, đặc biệt phần vốn nước ngoài trong các liên doanh, là một thị trường hấp dẫn, nhưng nó vẫn chưa trở thành trào lưu bởi khung pháp lý chưa rõ ràng. Các nhà đầu tư nước ngoài đang rất muốn mua lại những công ty bán lẻ để thâm nhập hệ thống phân phối và

cung cấp nguyên liệu của Việt Nam. “Họ thường bị vướng ở hai khía cạnh: quy định luật pháp chưa rõ và phía Việt Nam chỉ muốn bán một phần (nhằm tận dụng công nghệ quản lý nước ngoài), trong khi nước ngoài muốn mua toàn bộ hoặc ít nhất cũng trên 51% để nắm quyền điều hành.

Hoạt động tư vấn mua bán, sát nhập doanh nghiệp là một loại hình dịch vụ mới đối với các công ty chứng khoán tại Việt Nam. Đây là một “mảnh đất màu mỡ” đối với các công ty chứng khoán, phần lớn các công ty chứng khoán đang phát triển hoạt động này nhưng cũng gặp phải nhiều khó khăn do để tiến hành tốt dịch vụ này đòi hỏi các công ty chứng khoán phải có tầm hoạt động, quy mô rộng lớn; phải có tiềm lực tài chính và đội ngũ cán bộ tư vấn chuyên sâu, giàu kinh nghiệm trong lĩnh vực M&A. Tính đến thời điểm hiện tại, chưa ghi nhận được một trường hợp cụ thể nào các công ty chứng khoán thực hiện các hợp đồng tư vấn thâu tóm mua bán sáp nhập. Các công ty chứng khoán hiện mới chỉ thực hiện góp vốn đầu tư với tư cách cổ đống chiến lược cho các công ty cổ phần tư nhân như Hoà Phát, Alpha Nam… Công ty SSI hiện nay là đơn vị dẫn đầu trong việc tham gia góp vốn dưới hình thức đối tác chiến lược với các công ty như Hoàng Anh Gia Lai, PG Bank,. . .

Hiện nay, các doanh nghiệp chủ yếu chọn các công ty chuyên nghiệp trong lĩnh vực M&A làm nhà tư vấn như IDJ, Tigerinvest, First Asia Limited, ICE, các Công ty kiểm toán Ernst & Young, KMPG, PWC… Các công ty kiểm toán quốc tế hàng đầu có những bộ phận chuyên về tư vấn thâu tóm sáp nhập, đã có nhiều kinh nghiệm quốc tế là lựa chọn hàng đầu cho các tổ chức có nhu cầu mua bán doanh nghiệp thuê tư vấn. Điển hình như Emst & Young đang thực hiện hợp đồng sáp nhập cho KDC, NKD và Kidos.

1.4. Kết quả hoạt động bảo lãnh phát hành

Thị phần bảo lãnh phát hành trái phiếu chính phủ của VCBS cao nhất trong các công ty chứng khoán, năm 2007, VCBS đã bảo lãnh phát hành được hơn 8.849 tỷ đồng. Các công ty chứng khoán khác thực hiện bảo lãnh phát hành trái phiếu chính phủ rất ít, một số công ty chứng khoán như Agiseco, BSC, ACBS chủ yếu bảo lãnh mua cho ngân hàng mẹ nhưng hiện nay các ngân hàng mẹ cũng mua trái phiếu chính phủ trực tiếp.

Trước năm 2006, việc phát hành trái phiếu doanh nghiệp chỉ tập trung ở các tổ chức tín dụng như ACB, VCB, STB… Số doanh nghiệp phát hành trái phiếu rất ít và đa số quy mô phát hành nhỏ. Trong số đó, có thể kể đến một số đợt phát hành trái phiếu doanh nghiệp đầu tiên như của REE năm 1996 thu về 5 triệu USD; EIS năm 1998 với 10 tỷ đổng; tổng công ty Dầu khí phát hành 3.400 tỷ đồng năm 2003; và sau đó là tổng công ty Xi măng với 200 tỷ đồng và tổng công ty Điện lực 300 tỷ đồng. Năm 2006, Việt Nam chứng kiến sự phát triển đột biến trên thị trường trái phiếu doanh nghiệp khi hàng loạt doanh nghiệp phát hành trái phiếu với quy mô lớn. Tổng giá trị phát hành năm 2006 lên đến 7.000 tỷ đồng. Trong đó, riêng EVN phát hành 5.000 tỷ đồng; Vinashin 800 tỷ đồng và TCT Sông Đà 300 tỷ đồng.

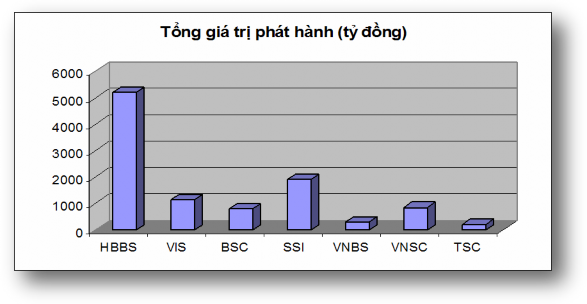

Năm 2007, xu hướng phát hành tại phiếu doanh nghiệp tiếp tục gia tăng, tổng giá trị phát hành đã lên đến 12.350 tỷ đồng. Trong đó, Vinashin là nhà phát hành lớn nhất thị trường 3.500 tỷ đồng, Lilama 2.000 tỷ, Vinaconex l.000 tỷ đồng, SATRA 1.000 tỷ đồng, Vincom 1.000 tỷ đồng, Tổng công ty thép 400 tỷ đồng, EVN 900 tỷ đồng… Công ty chứng khoán HBBS cùng với Deutche Bank đã tư vấn và bảo lãnh phát hành 5.000 tỷ đồng cho Vinashin và LILAMA.

Biểu 8. Giá trị bảo lãnh phát hành của các công ty chứng khoán năm 2007

Năm 2007, HBBS nổi lên trở thành đơn vị bảo lãnh phát hành trái phiếu doanh nghiệp lớn nhất thị trường, với tổng giá trị bảo lãnh phát hành đạt 5.400 tỷ đồng, chiếm 47% thị phần bảo lãnh phát hành trái phiếu doanh nghiệp, đứng thứ 2 là SSI bảo lãnh 2.050 chiếm 18% thị phần.

Tuy phát triển nhanh nhưng đến nay quy mô của thị trường trái phiếu doanh nghiệp Việt Nam vẫn còn khá nhỏ với tổng giá trị khoảng 18 ngàn tỷ đồng, tương đương với l,6% GDP, chưa tương xứng với nhu cầu vốn đầu tư phát triển của doanh nghiệp. Hiện nay, chính phủ khuyến khích các doanh nghiệp huy động vốn trực tiếp trên thị trường chứng khoán; hạn chế sự phụ thuộc quá mức vào cấp vốn qua kênh tín dụng và phát hành trái phiếu là một hình thức nhiều tiềm năng. Đây cũng là khó khăn ảnh hưởng đến hoạt động bảo lãnh phát hành cũng như các hoạt động đầu tư của công ty.

2. Đánh giá hiệu quả hoạt động của các công ty chứng khoán Việt Nam qua hệ thống các chỉ tiêu

2.1. Nhóm chỉ tiêu đánh giá hoạt động chung

2.1.1. Chỉ tiêu đánh giá sự thay đổi nguồn vốn chủ sở hữu

Đứng đầu các công ty chứng khoán trên thị trường chứng khoán về quy mô nguồn vốn chủ sở hữu năm 2009 là SSI với 4.849 tỷ vốn chủ sở hữu, tiếp đó là HSC với 1.548 tỷ và BVSC với 1.241 tỷ. Đây là chỉ tiêu quan trọng để xác định mức độ cải thiện hoặc giảm sút về khả năng tài chính của công ty chứng khoán trong năm. Khi thị trường suy giảm thì những công ty chứng khoán có vốn chủ sở hữu lớn có khả năng đứng vững cao hơn. Trong năm 2008 các công ty chứng khoán như SSI, ACBS, VCBS, HSC đã có một khoản thu lời lớn từ đầu tư trái phiếu và tiền gửi ngân hàng. Bước sang năm 2009 khi thị trường có dấu hiệu hồi phục thì các công ty chứng khoán có vốn chủ sở hữu lớn đã có cơ hội lớn vượt lên chiếm lĩnh thị phần, điển hình như SSI hay HSC… Sự thay đổi về nguồn vồn chủ sở hữu của một số công ty chứng khoán được thể hiện qua bảng sau đây:

Bảng 5: Thay đổi nguồn vốn chủ sở hữu một số công ty chứng khoán năm 2008-2009 5

( Đơn vị: tỷ đồng)

2008 | 2009 | Chênh lệch | Tỷ lệ (%) | |

SSI | 3.897 | 4.849 | 952 | 24,43 |

BVSC | 1.068 | 1.241 | 173 | 16,19 |

HASECO | 385 | 396 | 11 | 2,86 |

KLS | 685 | 1.508 | 823 | 120,15 |

HSC | 1.323 | 1.548 | 225 | 17 |

Tuy nhiên việc sử dụng vốn chủ sở hữu như thế nào cho hiệu quả thì chúng ta còn cần phải xem xét thêm chỉ tiêu lợi nhuận sau thuế trên vốn chủ sở hữu - ROE.

2.1.2. Chỉ tiêu về số trích lập dự phòng giảm giá chứng khoán

Do ảnh hưởng cơ cấu doanh thu có tỷ trọng tự doanh quá cao trong giai đoạn 2005-2008 nên trong năm 2007 và 2008 các công ty chứng khoán đã phải trả giá bằng việc trích lập dự phòng giảm giá chứng khoán. Cá biệt có công ty chứng khoán khoản trích lập dự phòng 2008 lớn hơn cả doanh thu của tất cả các hoạt động kinh doanh như BVSC (dự phòng 300 tỷ trong khi doanh thu các hoạt động 214 tỷ). Việc trích lập dự phòng quá lớn trong năm 2008 khiến tổng chi phí kinh doanh của công ty chứng khoán đội lên rất cao làm giảm hiệu quả kinh doanh.

Bảng 6: Trích lập dự phòng một số công ty chứng khoán năm 2008- 2009 6

(Đơn vị : tỷ đồng)

2008 | 2009 | |||||

Dự phòng | Nguồn vốn | Tỷ lệ (%) | Dự phòng | Nguồn vốn | Tỷ lệ (%) | |

SSI | 291 | 5.621 | 6,96 | 35 | 7.077 | 0,49 |

BVSC | 300 | 1.439 | 20,85 | 120 | 1.776 | 6,76 |

KLS | 58 | 917 | 6,32 | 3 | 2.342 | 0,13 |

HSC | 189 | 2.090 | 9,04 | 81 | 2.175 | 3,72 |

HASECO | 88 | 447 | 19,69 | 40 | 465 | 8,6 |

5 Nguồn báo cáo tài chính các công ty chứng khoán 2007- 2008, đơn vị tỷ đồng

6 Nguồn: Báo cáo tài chính các công ty chứng khoán 2008- 2009, đơn vị tỷ đồng