Cùng với doanh số cho vay và doanh số thu nợ , dư nợ cũng gia tăng liên tục với tỷ lệ cao . Dư nợ cho vay DNVVN của NCB – Huế luôn chiếm tỷ lệ 30%-48% trên tổng dư nợ qua các năm. Dư nợ tập trung vào các khách hàng truyền thống có quan hệ lâu năm tại chi nhánh . Các năm qua NCB – Huế đã có những chính sách khuyến khích để lôi kéo khách hàng doanh nghiệp mới về quan hệ nhưng vuớng bởi sự cạnh tranh gay gắt của các NHNN , lãi suất cho vay và các cơ chế từ NCB nên tỷ lệ cho vay với đối tượng khách hàng này không tăng như kỳ vọng. Với tình hình thực tế với mức lãi suất như hiện nay, các DNVVN sẽ tính toán một cách có lợi nhất khi quan hệ đòi hỏi với mức lãi suất thấp và nhận được nhiều ưu đải trong sử dụng dịch vụ, tuy nhiên không phải lúc nào Ngân hàng cũng đáp ứng được điều đó .

Tình hình không mấy khả quan trên là do sự cạnh tranh khốc liệt của các NHTM. Các NHTM đua nhau ra nhiều chính sách tín dụng nhằm ưu đãi các khách hàng, đặc biệt là đối với các DNVVN. Chính vì thế, lượng khách hàng DNVVN của NCB nói chung cũng như NCB– Huế nói riêng trong năm 2014 bị giảm nhẹ. Nhưng dư nợ năm 2014 đạt kế hoạch do chi nhánh chú trọng vào mảng cho vay tiêu dùng phục vụ đời sống khối cá nhân phục vụ hệ khách hàng cá nhân vay nhỏ lẻ và ít rủi ro.

2.2.2. Dư nợ hoạt động cho vay đối với DNVVN theo ngành kinh tế Bảng 1.8: Tình hình dư nợ đối với DNVVN theo ngành Kinh tế giai đoạn

2012-2014

Đvt : triệu đồng

Ngành kinh tế | Dư nợ cuối kỳ | ||||||

31/12/12 | 31/12/13 | 31/12/14 | |||||

Giá trị | % | Giá trị | % | Giá trị | % | ||

1 | Lâm nghiệp và hoạt động DV có liên quan | 1.437,00 | 4,14 | 3.000,000 | 5,15 | 1.275,771 | 4,87 |

2 | Xây dựng | 1.135,00 | 3,27 | 2.136,000 | 3,67 | 1.920,000 | 7,32 |

3 | Hoạt động kinh doanh bất động sản | 15.676,50 | 45,12 | 9.416,000 | 16,17 | 9.416,000 | 35,92 |

4 | Thương mại ( trừ thương mại công nghiệp nặng ) | 15.912,188 | 45,80 | 43.057,261 | 73,92 | 10.894,190 | 41,56 |

5 | Hoạt động chuyên môn , khoa học và công nghệ | 0 | 0,00 | 0 | 0,00 | 1.700,000 | 6,48 |

6 | Y tế và hoạt động trợ giúp xã hội | 580,000 | 1,67 | 640,000 | 1,10 | 1.010,000 | 3,85 |

7 | Tổng cộng | 34.740,688 | 100 | 58.249,261 | 100 | 26.215,961 | 100 |

Có thể bạn quan tâm!

-

Quá Trình Hình Thành Và Phát Triển Của Ngân Hàng Thương Mại Cổ Phần Quốc Dân – Chi Nhánh Huế

Quá Trình Hình Thành Và Phát Triển Của Ngân Hàng Thương Mại Cổ Phần Quốc Dân – Chi Nhánh Huế -

Tình Hình Tài Sản Và Nguồn Vốn Của Ngân Hàng Tmcp Quốc Dân – Chi Nhánh Huế Giai Đoạn 2012- 2014

Tình Hình Tài Sản Và Nguồn Vốn Của Ngân Hàng Tmcp Quốc Dân – Chi Nhánh Huế Giai Đoạn 2012- 2014 -

Kết Quả Hoạt Động Kinh Doanh Tại Chi Nhánh Ncb- Huế Năm 2012-2014

Kết Quả Hoạt Động Kinh Doanh Tại Chi Nhánh Ncb- Huế Năm 2012-2014 -

Tình Hình Dư Nợ Cho Vay Đối Với Dnvvn Theo Hình Thức Tài Sản Đảm Bảo Tại Ncb- Huế Giai Đoạn 2012-2014

Tình Hình Dư Nợ Cho Vay Đối Với Dnvvn Theo Hình Thức Tài Sản Đảm Bảo Tại Ncb- Huế Giai Đoạn 2012-2014 -

Giải Pháp Mở Rộng Hoạt Động Cho Vay Doanh Nghiệp Vừa Và Nhỏ Tại Ngân Hàng Tmcp Quốc Dân –

Giải Pháp Mở Rộng Hoạt Động Cho Vay Doanh Nghiệp Vừa Và Nhỏ Tại Ngân Hàng Tmcp Quốc Dân – -

Nâng cao hiệu quả cho vay Doanh nghiệp vừa và nhỏ tại Ngân hàng TMCP Quốc Dân – Chi nhánh Huế - 11

Nâng cao hiệu quả cho vay Doanh nghiệp vừa và nhỏ tại Ngân hàng TMCP Quốc Dân – Chi nhánh Huế - 11

Xem toàn bộ 104 trang tài liệu này.

( Nguồn : Phòng QHKH Ngân hàng NCB- Chi nhánh Huế )

Nhìn chung, cơ cấu cho vay phân theo ngành nghề tại NCB – Huế tập trung vào các ngành nghề là thương mại, xây dựng và kinh doanh bất động sản. Do tình hình khó khăn của năm 2013 khi các công trình thi công các công trình đầu tư từ vốn nhà nước của các đơn vị gặp khó khăn thì nhu cầu vốn để thi công các công trình mới không phát sinh, dự án bất động sản hoặc kinh doanh bất động sản sụt giảm và các doanh nghiệp hoạt động thương mại cũng lâm vào hoàn cảnh tương tự do nhu cầu tiêu dùng của bộ phận dân cư giảm nên việc tiêu thụ các loại hàng hoá giảm các doanh nghiệp cố gắng bán bớt hàng tồn kho thu vốn về. Chi nhánh đã chủ động thu hồi vốn đã đầu tư cho các doanh nghiệp này để hạn chế bớt rủi ro. Vì vậy việc dự nợ sụt giảm của các doanh nghiệp trong lĩnh vực làm ảnh hưởng đến dư nợ cho vay của chi nhánh cụ thể. Đứng trên khó khăn việc cho vay các lĩnh vực trên Chi nhánh đã chủ động đầu tư sang cac lĩnh vực mới khác để bù đắp dư nợ sụt giảm. Năm 2014 chi nhánh đã đầu tư vào các doanh nghiệp kinh doanh ngành dược phẩm. Định hướng cho vay DNVVN các năm tiếp theo việc lôi kéo các Doanh nghiệp thuơng mại, doanh nghiệp kinh doanh dược phẩm trên địa bàn là ưu tiên hàng đầu của chi nhánh .

2.2.3. Dư nợ hoạt động cho vay đối với DNVVN theo thời hạn:

Đối với doanh nghiệp , do mục đích hoạt động khác nhau nên nhu cầu về vốn cũng khác nhau . Tùy theo mục đich vay vốn của mỗi doanh nghiệp , ngân hàng sẽ xem xét cho vay với thể loại ngắn hạn , trung hạn hoặc dài hạn .

Bảng 1.9: Tình hình cho vay đối với DNVVN theo hình thời hạn giai đoạn 2012-2014

Đvt : triệu đồng

Năm 2012 | Năm 2013 | Năm 2014 | So sánh | ||||

2013/2012 | 2014/2013 | ||||||

-/+ | % | -/+ | % | ||||

Doanh số cho vay | 531.135 | 701.098 | 841.200 | 169.963 | 32,00 | 140.102 | 19,98 |

Ngắn hạn | 428.352 | 588.859 | 721.104 | 160.507 | 37,47 | 132.245 | 22,46 |

Trung + Dài hạn | 102.783 | 112.239 | 120.096 | 9.456 | 9,20 | 7.857 | 7,00 |

Doanh số thu nợ | 593.528 | 738.952 | 830.000 | 145.424 | 24,50 | 91.048 | 12,32 |

Ngắn hạn | 477.618 | 613.537 | 696.120 | 135.919 | 28,46 | 82.583 | 13,46 |

Trung + Dài hạn | 115.910 | 125.415 | 133.880 | 9.505 | 8,20 | 8.465 | 6,75 |

Dư nợ | 34.741 | 58.249 | 26.216 | 23.508 | 67,67 | -32.033 | -54,99 |

Ngắn hạn | 13.513 | 42.187 | 14.736 | 28.674 | 212,20 | -27.451 | -65,07 |

Trung + Dài hạn | 21.228 | 16.062 | 11.480 | -5.166 | -24,34 | -4.582 | -28,53 |

( Nguồn : Phòng QHKH NGân hàng NCB- Chi nhánh Huế

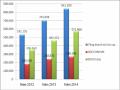

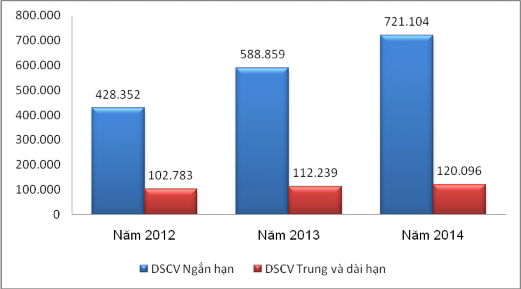

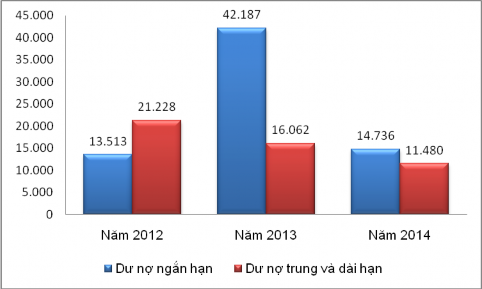

Biểu đồ 2.4 : Doanh số cho vay DNVVN theo thời hạn giai đoạn 2012-2014

Qua bảng số liệu 1.9 ta nhận thấy doanh số cho vay tăng qua các năm từ năm 2012 đến năm 2014 . Năm 2012 đạt 531.135 triệu đồng lên 701.098 triệu đồng ( năm 2013 ) với tỉ lệ tăng 32% . Đến năm 2014 khoản mục này tăng lên 841.200 triệu đồng , tăng lên 140.102 triệu đồng, tức tăng thêm 19,98% so với năm 2013 . Tuy có gia tăng về số tuyệt đối nhưng doanh số cho vay năm 2013 tăng với tốc độ chậm hơn so với năm 2013 . Bên cạnh đó các doanh nghiệp hoạt động trên địa bàn tỉnh Thừa Thiên Huế nhìn chung đều là những doanh nghiệp có quy mô vừa và nhỏ . Đặc thù của các loại hình doanh nghiệp này là quy trình sản xuất kinh doanh ngắn , vốn vay ngân hàng dùng để bổ sung vốn lưu đọng tạm thời thiếu hụt . Mặt khác , cho vay ngắn hạn với thời gian thu hồi vốn nhanh sẽ giúp hạn chế rủi ro tín dụng , đảm bảo được khả năng thanh khỏan cho ngân hàng, và loại cho vay này thường được các cá nhân hay các doanh nghiệp vay với mục đích hỗ trợ vốn để trả các chi phí tạm thời trong quá trình hoạt động kinh doanh trên thực tế thường chiếm tỉ trọng cao trong tổng nguốn vốn huy động .Vì các nguyên nhân khách quan trên nên doanh sô cho vay doanh nghiệp ngắn hạn luôn chiếm tỷ trọng cao trong doạnh số cho vay doanh nghiệp . Qua bảng 1.7 và kết hợp với biểu đồ 2.4 ta thấy doanh số cho vay ngắn hạn trong giai đoạn 2012-2014 ngày càng tăng khá nhanh : năm 2013 doanh số cho vay ngắn hạn là 588.859 triệu đồng , tăng 160.507 triệu đồng so với năm 2012 với tốc độ tăng 37,47% . Đến năm

2014 đạt 721.104 triệu đồng tăng 132.245 triệu đồng tương đương với tốc độ tăng 22,46% .

Bên cạnh đó , doanh số cho vay trung và dài hạn cũng chiếm tỷ trọng khá cao trong tổng doanh số cho vay . Cụ thể tăng từ 102.783 triệu đồng( năm 2012 ) lên

112.239 triệu đồng ( Năm 2013 ) , tăng 9.456 triệu đồng chiếm 9,2% , đến năm 2014 đạt 120.096 triệu đồng , tương ứng tăng 7% (tăng lên 7.857 triệu đồng ) . Kết quả này một phần là do các doanh nghiệp vừa và nhỏ thường vay trung và dài hạn để mở rộng sản xuất kinh doanh , có nhu cầu về vốn xây dựng cơ sở hạ tầng , mua sắm trang thiết bị đầu tư mở rộng quy mô sản xuất.

Nhìn chung cho vay trung và dài hạn có nhiều rủi ro hơn so với cho vay ngắn hạn do thời gian thu hồi vốn dài . Do đó Ngân hàng cần cẩn trọng khi quyết định cho vay nhằm đảm bảo sự tăng trưởng ổn định và an toàn .

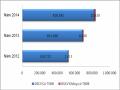

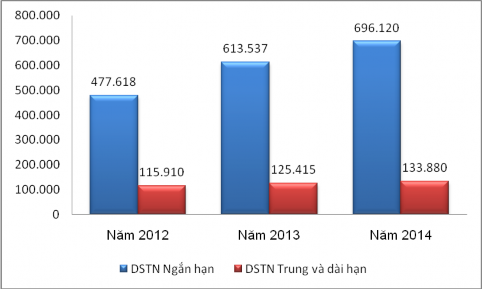

Biểu đồ 2.5 : Doanh số thu nợ DNVVN theo thời hạn giai đoạn 2012-2014

Nhìn vào biểu đồ 2.5 ta thấy cùng với sự tăng trưởng của doanh số cho vay , doanh số thu nợ DNVVN tại ngân hàng cũng tăng trưởng qua các năm . Trong đó DSTN Ngắn hạn tăng trưởng cao hơn , cụ thể là : DSTN năm 2014 đạt 696.120 triệu đồng tăng 13,46% tức tăng 82.583 triệu đồng so với năm 2013 . Trong khi đó năm 2013 tăng 135.919 triệu đồng tương đương với 28,46% . Kết quả trên cho thấy công việc làm ăn của DNVVN đã có những tiến triển thuận lợi . DSTN trung và dài hạn qua ba năm 2012-2014 lần lượt là 115.910 triệu đồng ; 125.415 triệu đồng và 133.880 triệu đồng .

Năm 2013 tăng lên 8,2% tương đương với 9.505 triệu đồng , đồng thời năm 2014 tăng lên 8.465 triệu đồng tức tăng 6,75% Điều này cho thấy ngân hàng đã làm tốt công tác xét duyệt cho vay , thẩm định các dự án cho vay cũng như công tác thu hồi các khoản nợ cho vay . Có được kết quả này , trong những năm công tác thẩm định và thu hồi nợ đúng hạn nên đã góp phần nâng cao tích cực đối với từng cán bộ tín dụng . Tuy nhiên Ngân hàng cũng nên có biện pháp đẩy nhanh tốc độ thu nợ DNVVN trung và dài hạn nhằm đảm bảo an toàn hoạt động cho Ngân hàng .

Biểu đồ 2.6 : Dư nợ cho vay DNVVN theo thời hạn giai đoạn 2012-2014

Nhìn từ bảng số liệu 1.7 và biểu đồ 2.6 tta thấy trong ba năm qua ngân hàng đã thực hiện khá tốt công tác thu nợ trong khi hoạt động cho vay gặp nhiều khó khăn làm cho tổng dư nợ của Ngân hàng có xu hướng giảm . Dư nợ DNVVN theo thời hạn tín dụng là ngắn hạn có xu hướng giảm dần qua các năm , Năm 2012 đạt 13.513 triệu đồng đến năm 2013 đạt đến 42.187 triệu đồng tăng 212,2% ( tức tăng 28.674 triệu đồng ) so với năm 2012 ,, đến năm 2014 giảm xuống còn 14.736 triệu đồng , giảm đi

27.451 triệu đồng ( tức giảm 65,07%) . Qua đó cho ta thấy dư nợ cho vay ngắn hạn và dài hạn đối với DNVVN năm 2014 giảm so với năm 2013 tập trung vào các khoản cho vay ngắn hạn của các DN thương mại dịch vụ và dư nợ của phần vốn đầu tư vào tài sản cố định dài hạn của các doanh nghiệp đang quan hệ tại chi nhánh và làm giảm doanh số cho vay trong năm 2014.

Dư nợ DNVVN theo thời hạn tín dụng là trung và dài hạn có xu hướng giảm nhẹ qua các năm . Cụ thể là năm 2013 giảm từ 21.228 triệu đồng (so với năm 2012 ) xuống còn 16.062 triệu đồng , tức giảm 24,34% . Đến năm 2014 phần dư nợ cho vay trung hạn giảm nhẹ trong năm 2014 tuơng ứng 11.480 triệu đồng giảm 28,53% tương đương với 4.582 triệu đồng .

Qua đó ta thấy Chi nhánh rất quan tâm và chú trọng đến việc phát triển tín dụng ngắn hạn đối với DNVVN, góp phần tạo nguồn vốn cho hoạt động sản xuất kinh doanh của doanh nghiệp diễn ra liên tục, đồng thời tạo đòn bẩy cho nguồn vốn của Ngân hàng di chuyển liên tục. Trong những năm qua Chi Nhánh vẫn duy trì khá tốt tỷ lệ cho vay theo các thời hạn đặc biệt là phần cho vay ngắn hạn có tính chất luân chuyển vốn cao và ít rủi ro hơn so với cho vay trung và dài hạn. Tuy nhiên, chi nhánh cũng quan tâm hơn đến việc cho vay cả trung và dài hạn để duy trì dư nợ ổn định, đồng thời cũng đáp ứng được nhu cầu của nhóm khách hàng vay vốn để mở rộng quy mô sản xuất và đầu tư khởi sự doanh nghiệp mới.

Qua phân tích trên ta thấy ba năm qua chi nhánh đã làm ăn khá hiệu quả , công tác cho vay đạt được những thành tích đáng khích lệ , doanh nghiệp vay vốn đầu có ý thức trả nợ cho ngân hàng . So với các Ngân hàng khác trên địa bàn thì đây thực sự là một thành công lớn , là kết quả thuyết phục cho sự nỗ lực không ngừng nghỉ của các phòng ban đến từng cán bộ nhân viên , đặc biệt là cán bộ tín dụng ngày càng chứng tỏ năng lực của mình trong hoạt động vay vốn , chất lượng cho vay được nâng cao .

2.2.4. Dư nợ hoạt động cho vay đối với DNVVN theo hình thức tài sản đảm bảo.

Đảm bảo tiền vay luôn là vấn đề được các Ngân hàng hiện nay quan tâm và coi đó như là một trong những nguyên tắc quan trọng của một hoạt động tín dụng . Nếu công tác thẩm định , xử lý , định giá tài sản đảm bảo tiền vay không tốt , ngân hàng nhiều khả năng sẽ là người bị thiệt hại trong hoạt động tín dụng .

Nhìn vào cơ cấu cho vay trên để nhận thấy hình thức cho vay không đảm bảo bằng tài sản đối với các DNVVn trong những năm qua chỉ chiếm một phần đáng kể trong cơ cấu cho vay chung . Điều này có thể giải thích dựa trên thực trạng phát triển không ổn định hiện nay của các DNVVN làm cho ngân hàng chưa dám thực hiện cho vay tín chấp đối với DNVVN . Hơn nữa , về phía ngân hàng , do mục tiêu hoạt động an toàn vẫn đặt lên trên mục tiêu tăng trưởng hoạt động tín dụng do đó ngân hàng đã