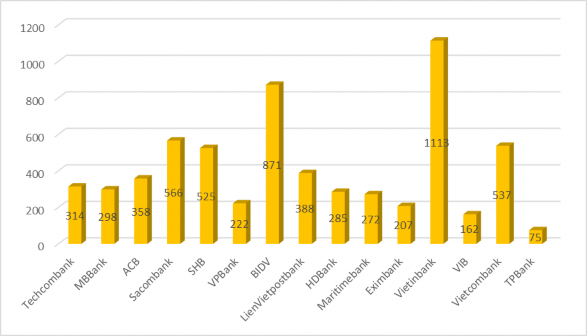

Hình 2.4: Số điểm giao dịch của các NHTMCP Việt Nam tính đến

31.12.2018

(Nguồn: [27])

Năm 2018, Vietinbank dẫn đầu các ngân hàng với số lượng điểm giao dịch lên tới 1.113 điểm trên cả nước. Sacombank đang dẫn đầu về số điểm giao dịch của các NHTMCP tư nhân. Một bước ngoặt đã nâng tầm hơn nữa quy mô hoạt động của Sacombank sau khi sáp nhập thành công vào ngày 01/10/2015 với 563 điểm giao dịch, đứng thứ 5 trong hệ thống ngân hàng tại Việt Nam. Và đến năm 2018, mạng lưới của Sacombank đã lên đến con số 566 điểm giao dịch, trong đó gồm 552 điểm tại 48/63 tỉnh thành Việt Nam và 14 điểm tại 2 nước Lào, Campuchia, tiếp tục duy trì vị trí dẫn đầu trong nhóm ngân hàng TMCP tư nhân.

Mạng lưới giao dịch đồ sộ thực tế đã đem lại nhiều ưu thế vượt trội cho một số NHTMCP Việt Nam như tiếp cận được nhiều đối tượng khách hàng, đẩy mạnh mảng ngân hàng bán lẻ, song gián tiếp đẩy chi phí hoạt động của ngân hàng tăng cao. Cùng với việc mở rộng các điểm giao dịch, các ngân hàng TMCP hiện nay còn hướng tới việc gia tăng độ phủ thương hiệu khắp mọi tỉnh thành

trên toàn quốc và

ở cả

nước ngoài như

Vietinbank, BIDV, Techcombank,

LienVietPostBank cùng với số lượng lớn các điểm giao dịch trên 63 tỉnh thành toàn quốc. Vietcombank, MBBank với số lượng tỉnh thành hoạt động lên đến 53 tỉnh thành hay SHB với khoảng 50 tỉnh thành.

2.1.2 Tài sản của các Ngân hàng thương mại cổ phần Việt Nam

a. Tài sản và tỷ lệ tăng trưởng tài sản

Tài sản của các NHTMCP Việt Nam tăng dần qua các năm. Đến cuối năm 2018, tổng tài sản của các NHTMCP Việt Nam đã chính thức vượt mốc 11 triệu tỷ đồng, tăng 10,62% so với năm 2017. Cụ thể như bảng dưới đây:

Bảng 2.3: Tài sản và tỷ lệ tăng trưởng tài sản của các NHTMCP Việt Nam từ năm 2014 2018

Đơn vị tính: tỷ đồng, %

2014 | 2015 | 2016 | 2017 | 2018 | |

Tổng tài sản | 6.514.900 | 7.319.317 | 8.503.571 | 10.001.790 | 11.064.239 |

Tỷ lệ tăng trưởng | 12,2 | 13,35 | 16,18 | 17,62 | 10,62 |

Có thể bạn quan tâm!

-

Mô Hình “3 Vòng Kiểm Soát” Rủi Ro Tínhdàụnng Củarnhtm

Mô Hình “3 Vòng Kiểm Soát” Rủi Ro Tínhdàụnng Củarnhtm -

Ý Nghĩa Của Việc Nâng Cao Chất Lượng Tín Dụng Của Ngân Hàng Thương Mại

Ý Nghĩa Của Việc Nâng Cao Chất Lượng Tín Dụng Của Ngân Hàng Thương Mại -

Bài Học Rút Ra Trong Công Tác Nâng Cao Chất Lượng Tín Dụng Đối Với Các Ngân Hàng Thương Mại Cổ Phần Việt Nam

Bài Học Rút Ra Trong Công Tác Nâng Cao Chất Lượng Tín Dụng Đối Với Các Ngân Hàng Thương Mại Cổ Phần Việt Nam -

Thực Trạng Chất Lượng Tín Dụng Tại Các Ngân Hàng Thương Mại Cổ Phần Việt Nam

Thực Trạng Chất Lượng Tín Dụng Tại Các Ngân Hàng Thương Mại Cổ Phần Việt Nam -

Nim Của Nhtmcp Việt Nam Và Tỷ Lệ Tăng Trưởng Nim Từ 2014 2018

Nim Của Nhtmcp Việt Nam Và Tỷ Lệ Tăng Trưởng Nim Từ 2014 2018 -

Hệ Số Car Bình Quân Của Các Nhtmcp Việt Nam Từ Năm 2014 – 2018

Hệ Số Car Bình Quân Của Các Nhtmcp Việt Nam Từ Năm 2014 – 2018

Xem toàn bộ 254 trang tài liệu này.

(Nguồn:[20], [21] và theo tính toán của tác giả)

Trong giai đoạn 2014 2018, năm 2017 tổng tài sản của các NHTMCP có tốc độ tăng nhanh nhất là 17,62% so với năm 2016. Năm 2014, với những thành công bước đầu của quá trình tái cấu trúc và những biện pháp kích cầu tín dụng của NHNN nên tăng trưởng tổng tài sản có dấu hiệu hồi phục, với mức 12,2% của toàn hệ thống NHTMCP. Điều này cho thấy hoạt động của các NHTMCP chịu ảnh hưởng khá mạnh của môi trường kinh doanh, mức chống đỡ rủi ro cũng như khả năng thích ứng điều kiện thấp. Đến năm 2018, tổng tài sản của các ngân

hàng cũng tiếp tục tăng trưởng là 10,62% so với năm 2017, tuy nhiên ở mức

khiêm tốn do chính sách thắt chặt tín dụng của Ngân hàng Nhà nước khiến cho tăng trưởng cho vay tại các ngân hàng bị giới hạn

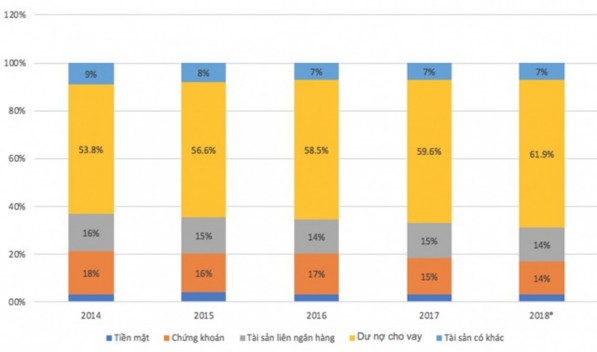

b. Cơ cấu tài sản

Hình 2.1: Cơ cấu tài sản của các NHTMCP Việt Nam từ năm 2014 – 2018

(Nguồn:[20], [46])

Trong cơ cấu tài sản của các NHTMCP Việt Nam thì Dư nợ cho vay (hay Cho vay khách hàng) chiếm tỷ trọng lớn nhất, từ 53,8% năm 2014 đến 61,9% năm 2018. Từ đó cho thấy Cho vay khách hàng vẫn là nghiệp vụ chính của các NH và tiếp tục tăng trưởng năm sau nhiều hơn năm trước

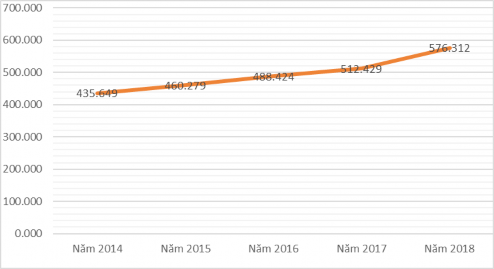

2.1.3 Vốn điều lệ của các Ngân hàng thương mại cổ phần Việt Nam

Đơn vị tính: tỷ đồng

Hình 2.3: Vốn điều lệ của các NHTMCP Việt Nam từ năm 2014 – 2018

(Nguồn: [20])

Từ đầu

năm 2008 đến

nay, các ngân hàng TMCP Việt Nam

bắt

đầu

cuộc đua tăng vốn điều lệ, đây là kết quả tất yếu từ nhiều lý do: thực hiện tăng

vốn

điều

lệ theo quy định

của

Nghị định

141/2006/NĐCP và Nghị định

10/2011/NĐCP ngày 26/01/2011 về việc

sửa

đổi

bổ sung một

số điều

của

Nghị định

141 về ban hành Danh mục mức vốn pháp định của các tổ

chức tín

dụng. Theo đó, mức vốn pháp định của ngân hàng thương mại tối thiểu là 3.000 tỷ đồng.

Tổng vốn điều lệ của các NHTMCP tăng đều qua các năm, năm 2018 có số vốn điều lệ cao nhất trong giai đoạn 5 năm là 476.321 tỷ đồng. Lý do để tăng vốn nhanh đó là trong những năm qua, các ngân hàng đã dùng nhiều cách để tăng vốn tự có, nhằm đáp ứng theo Thông tư 36/2014/TTNHNN quy định về các giới hạn, tỷ lệ đảm bảo an toàn. Vốn điều lệ của các NH chiếm khoảng 70% vốn tự có.

Nguồn tiền được các ngân hàng trông chờ tăng vốn là phát hành cổ phiếu để trả cổ tức, phát hành cổ phiếu riêng lẻ hoặc bán cổ phần cho đối tác chiến lược trong nước và nước ngoài. Cụ thể, BIDV phát hành 102,6 triệu cổ phiếu ESOP; 239,3 triệu cổ phiếu trả cổ tức và 102,6 triệu cổ phiếu phát hành riêng lẻ cho nhà đầu tư. Trong năm 2018, nhiều ngân hàng cũng đã khá thành công với các phiên phát hành trái phiếu dài hạn như ACB, VietinBank, Vietcombank, VPBank. Hạn cuối áp dụng Basel II vào năm 2020 đang đến gần hơn với các ngân hàng, trong đó yêu cầu về vốn tối thiểu là một trong 3 trụ cột chính để đáp ứng tiêu chuẩn Basel II. Nhiều ngân hàng trong khi chưa tăng được vốn điều lệ phải tìm cách cải thiện hệ số CAR bằng việc tái cơ cấu danh mục tài sản theo hướng tập trung vào các tài sản có mức độ rủi ro thấp hơn, cùng với đó tăng cường xóa nợ và trích lập dự phòng chung. Tuy nhiên, tăng vốn điều lệ vẫn là điều bắt buộc để tiếp tục tăng trưởng, cải thiện kết quả kinh doanh và đảm bảo an toàn.

2.1.4 Kết quả hoạt động kinh doanh của các ngân hàng thương mại cổ

phần Việt Nam giai đoạn từ năm 2014 2018

a. Hoạt động huy động vốn

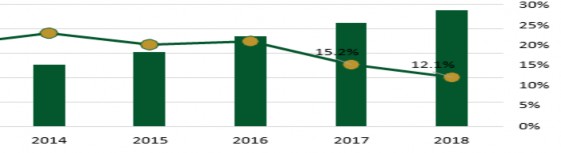

Từ năm 2014 – 2018, tiền gửi huy động của các NHTMCP Việt Nam tăng

chậm lại

theo tốc độ giảm của

tăng trưởng tín dụng.

Trong năm 2018, tăng

trưởng huy động tiền gửi đạt 12,1%, thấp hơn so với năm 2017 (15,2%). Càng về cuối năm 2018, nhu cầu về vốn của các Ngân hàng thương mại cổ phần càng gia tăng do cần đáp ứng một số tiêu chí an toàn như tỷ lệ dư nợ cho vay trên tổng tiền gửi hay tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, bên cạnh đó, các ngân hàng cũng cần trang bị sẵn vốn cho chu kỳ cấp vốn mới. Tổng vốn huy động từ nguồn tiền gửi các khách hàng của các NHTMCP Việt Nam trong năm 2018 đạt 4.756.120 tỷ đồng [20]. Dẫn đầu thị phần tiền gửi huy động từ năm 2014 liên tục là nhóm ba NHTMCP Nhà nước (BIDV, Vietinbank và Vietcombank) khi

chiếm hơn

50% thị phần tiền gửi trong khối các NHTMCP [29].

Cụ thể như

hình dưới đây:

![]()

Hình 2.4: Tiền gửi huy động từ khách hàng và tỷ lệ tăng trưởng tiền gửi huy động từ khách hàng tại NHTMCP Việt Nam năm 2014 – 2018

(Nguồn: [20], [29])

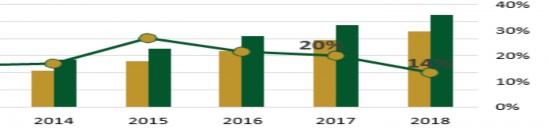

b. Hoạt động cho vay

![]()

Hình 2.5: Dư nợ cho vay khách hàng và tăng trưởng dư nợ cho vay khách hàng tại NHTMCP Việt Nam năm 2014 – 2018

(Nguồn: [20], [29])

Ảnh hưởng từ chính sách thắt chặt tăng trưởng tín dụng đã tác động mạnh

đến tăng trưởng tín dụng trong năm 2018, thấp nhất trong 5 năm từ 2014 – 2018,

tăng trưởng dư nợ cho vay của các NHTMCP đạt mức 14% [29]. Dẫn đầu thị

phần cho vay kể từ năm 2014 là nhóm NHTMCP Nhà nước,

khi tổng

thị phần

luôn chiếm

trên 50%. Trong đó, tổng

dư nợ cho vay khách hàng của

BIDV

chiếm

22,2% tổng

thị phần

cho vay, theo sau là Viettinbank chiếm

20,5% và

Vietcombank 14,4% [29]. Thứ hạng

về thị phần

cho vay giữa

các ngân hàng

không có nhiều thay đổi qua các năm, nhưng với mô hình hoạt động khác biệt

nên thứ hạng về lợi nhuận của nhóm ngân hàng niêm yết cũng khác so với thị phần cho vay

c. Hoạt động thanh toán không dùng tiền mặt

Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030 được Thủ tướng Chính phủ phê duyệt tại Quyết định 986 đặt mục tiêu đẩy mạnh phát triển thanh toán không dùng tiền mặt, tối ưu hóa

mạng lưới ATM và POS. Đến cuối năm 2020, tỷ trọng tiền mặt trên tổng

phương tiện thanh toán

ở dưới mức 10%; đến cuối năm 2025, con số

này rút

xuống còn 8%. Trên thực tế, tỷ trọng tiền mặt lưu thông trên tổng phương tiện thanh toán tại NHTMCP Việt Nam có sự thay đổi theo mùa vụ trong năm, thường tăng cao vào thời điểm đầu năm do nhu cầu tiền mặt chi tiêu dịp tết và sẽ giảm dần đến quý 3. Cụ thể như hình dưới đây:

Hình 2.6: Tiền mặt lưu thông/tổng phương tiện thanh toán tại các NHTMCP Việt Nam từ năm 2014 2018

(Nguồn: [21])

Tính đến tháng 12/2018, tổng phương tiện thanh toán của các NHTMCP Việt Nam đạt 8.757.588 tỷ đồng, tăng 6,9% so với đầu năm. Tỷ trọng tiền mặt lưu thông trên tổng phương tiện thanh toán đạt 12,04%, giảm 0,71% so với cuối

tháng trước và tăng 0,1% so với thời điểm đầu năm. Mức 12,04% cũng đang cao hơn so với cùng kỳ năm ngoái (11,81%). Trong 5 năm qua, tỷ trọng tiền mặt lưu thông trên tổng phương tiện thanh toán không có sự thay đổi rõ rệt, thường dao động từ 11% đến 14% tùy thời điểm trong năm [21]. Điều này cho thấy thói quen sử dụng tiền mặt của người dân chưa có nhiều chuyển biến trong những năm qua.

d. Lợi nhuận trước thuế

Giai đoạt từ năm 2014 – 2018, LNTT của các Ngân hàng đều tăng như bảng dưới đây:

Bảng 2.4: Lợi nhuận trước thuế của 15 NHTMCP Việt Nam năm 2014

2018

Đơn vị tính: tỷ đồng

Ngân hàng | Năm 2014 | Năm 2015 | Năm 2016 | Năm 2017 | Năm 2018 | |

1 | Vietinbank | 7.303 | 7.345 | 8.454 | 9.206 | 6.730 |

2 | Vietcombank | 5.843 | 6.827 | 8.523 | 11.341 | 18.300 |

3 | BIDV | 6.297 | 7.473 | 7.668 | 8.665 | 9.473 |

4 | VPBank | 1.609 | 3.096 | 4.929 | 8.126 | 9.199 |

5 | Techcombank | 1.417 | 2.037 | 3.651 | 8.036 | 10.661 |

6 | SHB | 1.012 | 1.017 | 1.156 | 1.925 | 2.094 |

7 | MBBank | 3.174 | 3.221 | 3.651 | 4.616 | 7.767 |

8 | ACB | 1.215 | 1.314 | 1.667 | 2.656 | 6.389 |

9 | Sacombank | 2.826 | 1.470 | 532 | 1.489 | 2.220 |

10 | HDBank | 622 | 788 | 1.147 | 2.417 | 4.005 |

11 | LienVietPostbank | 535 | 422 | 915 | 1.768 | 1.212 |

12 | VIB | 648 | 655 | 702 | 1.405 | 2.741 |

13 | Maritimebank | 162 | 158 | 164 | 164 | 1.053 |

14 | EximBank | 354 | 61 | 391 | 1.118 | 827 |

15 | TienPhongBank | 535 | 625 | 706 | 125 | 2.258 |

Tổng | 33.552 | 36.509 | 44.256 | 63.057 | 84.929 | |

Tỷ lệ tăng trưởng (%) | 6,00 | 8,81 | 21,22 | 42,48 | 34,69 | |

(Nguồn:[18])

Năm 2014 – 2015 tỷ lệ tăng trưởng LNTT chậm (từ 6% 8,81%). Nguyên nhân là do một số NH sát nhập nên chịu nỗi lo gánh nặng nợ xấu của ngân hàng yếu kém, dẫn đến nguy cơ sụt giảm lợi nhuận, hao tổn danh tiếng, tình huống xấu hơn là thua lỗ. Như việc sáp nhập Habubank vào SHB làm tổng tài sản và

vốn điều lệ của SHB tăng nhưng nợ xấu của Habubank chuyển sang là 8.600 tỷ đồng, tỷ lệ nợ xấu của SHB tăng cao dẫn đến LNTT giảm

3 NHTMCP Nhà nước Vietcombank, VietinBank, BIDV luôn dẫn đầu về

lợi nhuận trong lĩnh vực ngân hàng. Từ

năm 2016 – 2018 vị trí số

một về lợi

nhuận là Vietcombank và ngân hàng này vẫn không ngừng củng cố, ngày càng bỏ xa những ngân hàng còn lại. Năm 2017, lợi nhuật trước thuế của các NHTMCP

tăng kỷ lục, cao nhất trong nhiều năm qua, nhiều NH báo lãi đột biến, như

Vietinbank là 9.206 tỷ đồng, Vietcombank là 11.341 tỷ đồng, đạt mức cao nhất trong lịch sử hơn 30 năm kinh doanh của ngân hàng. Không chỉ nhóm ngân hàng có phần vốn Nhà nước báo lãi lớn, các ngân hàng TMCP tư nhân cũng có những

khoản lợi nhuận cao đột biến năm 2017 như đồng.

HDBank lãi trước thuế 2.417 tỷ

Năm 2018, tăng trưởng LNTT của các ngân hàng giảm hơn so với năm 2017 do chính phủ đã nghiêng về chính sách ổn định tiền tệ trong đó mục tiêu lớn

nhất là

ưu tiên kiềm chế

lạm phát và

ổn định tỷ

giá. Với việc giữ

mức tăng

trưởng tín dụng quanh mức 14% từ 2018 – 2019, NHNN đã yêu cầu đến các ngân hàng thương mại phải tập trung cơ cấu hoạt động cung cấp dòng vốn ngắn hạn và cho vay vốn lưu động còn dòng vốn dài hạn sẽ định hướng phát triển sang thị trường chứng khoán nơi mà thị trường cổ phiếu và trái phiếu sẽ được ưu tiên đẩy mạnh. Vì lý do này mà lợi nhuận ngân hàng đã không còn bứt phá như năm 2017. Cách thức kiếm lợi nhuận của các ngân hàng cũng rất đa dạng và đã giảm bớt sự phụ thuộc tuyệt đối vào hoạt động thu lãi từ cho vay.

e. Thu nhập hoạt động

Năm 2018, trong cơ cấu tổng thu nhập hoạt động của các NHTMCP, thu

nhập lãi thuần đóng vai trò chính. Cụ thể, tổng thu nhập lãi thuần đóng góp

78,2% vào tổng thu nhập hoạt động của các NHTMCP [46]. Tuy nhiên, vai trò của các mảng hoạt động khác đã có nhiều thay đổi trong cơ cấu tổng thu. Mảng hoạt động khác (bao gồm cả thu nhập góp vốn mua cổ phần) của các NHTMCP đóng góp 6,8%. Hoạt động dịch vụ có tỷ trọng đóng góp trong tổng thu là 10,4%. Ở một số ngân hàng, hoạt động dịch vụ tăng trưởng mạnh và tỷ trọng đóng góp