Trong khi đó với mô hình 3 cho thấy với thị phần huy động chưa đưa ra được kết luận vì không có ý nghĩa thống kê với P >0,05. Đối với vốn chủ sở hữu và tăng trưởng tương đối có quan hệ cùng chiều với hiệu quả kỹ thuật. Điều đó cho thấy với các ngân hàng khi vốn chủ sở hữu và tăng trưởng tương đối tăng thì hiệu quả kỹ thuật cũng có xu hướng tăng. Hai yếu tố này tương ứng với giả thuyết 9 và 10 trong mô hình lý thuyết trong chương 2.

Qua 3 kiểm định dựa trên mô hình Tobit đã trả lời được các giả thuyết nghiên cứu về mối quan hệ giữa thị phần, vốn chủ sở hữu, tăng trưởng tương đối với hiệu quả kỹ thuật của các ngân hàng thương mại Việt Nam. Bên cạnh đó, để làm rõ mối quan hệ giữa các yếu tố trong cấu trúc cạnh tranh ngành với nhau dựa trên các giả thuyết trong mô hình lý thuyết chương 2. Tác giả sử dụng mô hình hồi qui tuyến tính để ước lượng thông qua mô hình 4-5-6.

Mô hình 4

Mô hình hồi qui

Bảng 3.14: Kết quả ước lượng mối quan hệ thị phần huy động, vốn chủ sở hữu và tăng trưởng tương đối.

Coef. | S.E | T | P-value | [95% Conf. Interval] | ||

Tăng trưởng tương đối | -0,014 | 0,257 | -0,06 | 0,956 | -0,524 | 0,496 |

Vốn chủ sở hữu | 0,001*** | 0,001 | 7,73 | 0,000 | 0,001 | 0,001 |

Hệ số chặn | -0,089 | 0,442 | -0,20 | 0,840 | -0,966 | 0,787 |

Có thể bạn quan tâm!

-

Kết Quả Ước Lượng Hiệu Quả Kĩ Thuật (Te) Hiệu Quả Kĩ Thuật Thuần (Pe) Và Hiệu Quả Quy Mô (Se) Của Các Ngân Hàng Thương Mại Giai Đoạn 2008-2013

Kết Quả Ước Lượng Hiệu Quả Kĩ Thuật (Te) Hiệu Quả Kĩ Thuật Thuần (Pe) Và Hiệu Quả Quy Mô (Se) Của Các Ngân Hàng Thương Mại Giai Đoạn 2008-2013 -

Số Lượng Các Ngân Hàng Có Hiệu Suất Tăng (Icr), Giảm (Dcr) Và Không Đổi Theo Quy Mô (Cons) Giai Đoạn 2008-2013.

Số Lượng Các Ngân Hàng Có Hiệu Suất Tăng (Icr), Giảm (Dcr) Và Không Đổi Theo Quy Mô (Cons) Giai Đoạn 2008-2013. -

Hiệu Quả Kĩ Thuật Của Các Ngân Hàng Thương Mại

Hiệu Quả Kĩ Thuật Của Các Ngân Hàng Thương Mại -

Nhóm Kiến Nghị Đối Với Chính Phủ Và Ngân Hàng Nhà Nước

Nhóm Kiến Nghị Đối Với Chính Phủ Và Ngân Hàng Nhà Nước -

Nhóm Kiến Nghị Đối Với Các Ngân Hàng Thương Mại Việt Nam

Nhóm Kiến Nghị Đối Với Các Ngân Hàng Thương Mại Việt Nam -

Kodde And Palm (1986), Wald Criteria For Jointly Testing Equality And Inequality Restrictions, Econometrica

Kodde And Palm (1986), Wald Criteria For Jointly Testing Equality And Inequality Restrictions, Econometrica

Xem toàn bộ 180 trang tài liệu này.

Lưu ý: Mức ý nghĩa (*): 10%, (**): 5%, (***): 1%

Nguồn: Tác giả tự tính toán dựa trên BCTC của các NHTM giai đoạn 2009 -2013

Sử dụng mô hình hồi qui để ước lượng mô hình 5 tương ứng với các giả thuyết 3 và 8. Kết quả kiểm định cho thấy khi vốn chủ sở hữu tăng thì thị phần huy động sẽ có xu hướng tăng và ngược lại. Điều này còn thể hiện khi rào cản gia nhập thị trường tăng sẽ làm tăng thị phần của các ngân hàng. Trong khi đó chưa thể đưa ra kết luận về mối qua hệ giữa tăng trưởng tương đối và thị phần huy động vì không có ý nghĩa thống kê (P > 0,05).

Mô hình 5

Mô hình hồi qui

Bảng 3.15: Kết quả ước lượng mối quan hệ thị phần huy động, tổng tài sản và tăng trưởng tương đối.

Coef. | S.E | t | P-value | [95% Conf. Interval] | ||

Tăng trưởng tương đối | 0,048 | 0,129 | 0,37 | 0,710 | -0,207 | 0,303 |

Tổng tài sản | 0,001*** | 1,51e-06 | 15,32 | 0,000 | 0,001 | 0,001 |

Hệ số chặn | -0,008 | 0,193 | -0,04 | 0,967 | -0,391 | 0,375 |

Lưu ý: Mức ý nghĩa (*): 10%, (**): 5%, (***): 1%

Nguồn: Tác giả tự tính toán dựa trên BCTC của các NHTM giai đoạn 2009 -2013

Tương tự như vậy mô hình 5 ứng với giả thuyết 3 và 8. Kết quả kiểm định chỉ ra rằng chưa thể khẳng định thị phần huy động có mối quan hệ với tăng trưởng tương đối do không có ý nghĩa thống kê (P > 0,05). Đối với Tổng tài sản tăng sẽ làm thị phần huy động của các ngân hàng có xu hướng tăng. Điều này cho thấy rào cản thị trường có ảnh hưởng cùng chiều với thị phần của các ngân hàng.

Mô hình 6

Mô hình hồi qui

Bảng 3.16: Kết quả ước lượng mối quan hệ thị phần tín dụng, vốn chủ sở hữu và tăng trưởng tương đối.

Coef. | S.E | T | P-value | [95% Conf. Interval] | ||

Tăng trưởng tương đối | 0,709** | 0,299 | 2,37 | 0,020 | 0,115 | 1,303 |

Vốn chủ sở hữu | 0,001*** | 0,001 | 9,33 | 0,000 | 0,001 | 0,001 |

Hệ số chặn | -1,062** | 0,413 | -2,57 | 0,012 | -1,880 | -0,243 |

Lưu ý: Mức ý nghĩa (*): 10%, (**): 5%, (***): 1%

Nguồn: Tác giả tự tính toán dựa trên BCTC của các NHTM giai đoạn 2009 -2013

Mô hình 6 tương ứng với giả thuyết 3 và 8 trong mô hình lý thuyết. Các kết quả ước lượng đều có ý nghĩa thống kê (P < 0,05). Qua đó có thể thấy khi tăng trưởng tương đối tăng thì thị phần tín dụng của các ngân hàng có xu hướng tăng và ngược lại. Đối với vốn chủ sở hữu của các ngân hàng cũng có quan hệ cùng chiều với thị phần tín dụng.

Mô hình 7

Mô hình hồi qui

Bảng 3.17: Kết quả ước lượng mối quan hệ thị phần tín dụng, tổng tài sản và tăng trưởng tương đối.

Coef. | S.E | t | P-value | [95% Conf. Interval] | ||

Tăng trưởng tương đối | 0,761*** | 0,206 | 3,70 | 0,000 | 0,353 | 1,169 |

Tổng tài sản | 0,001*** | 1,01e-06 | 23,82 | 0,000 | 0,001 | 0,001 |

Hệ số chặn | -0,906** | 0,236 | -3,84 | 0,000 | -1,374 | -0,438 |

Lưu ý: Mức ý nghĩa (*): 10%, (**): 5%, (***): 1%

Nguồn: Tác giả tự tính toán dựa trên BCTC của các NHTM giai đoạn 2009 -2013

Kiểm định mô hình 7 chỉ ra mối tương quan với mô hình lý thuyết 3 và 8 trong chương 2. Các ước lượng trong mô hình đều có ý nghĩa thống kê (P < 0,05). Do đó tăng trưởng tương đối và tổng tài sản có quan hệ cùng chiều với thị phần tín dụng của một ngân hàng.

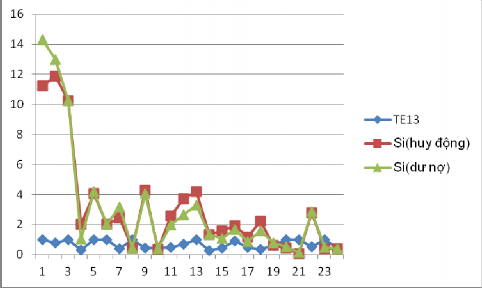

Cùng với việc kiểm định các giả thuyết có thể thấy được mối tương quan trong xu hướng biến động của các biến trong mô hình thông qua đồ thị. Từ đồ thị có thể thấy giả thuyết 10 chỉ ra mối quan hệ giữa thị phần và hiệu quả của các ngân hàng là cùng chiều với nhau.

Đồ thị 3.8: Mối quan hệ giữa thị phần và hiệu quả kỹ thuật năm 2013

Nguồn: Tác giả tính toán dựa trên BCTN của các NHTM

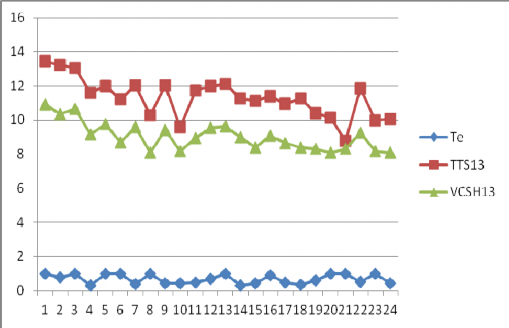

Đồ thị 3.9: Mối quan hệ giữa vốn chủ sở hữu, tổng tài sản và hiệu quả kỹ thuật năm 2013

Nguồn: Tác giả tính toán dựa trên BCTN của các NHTM

Bên cạnh đó với giả thuyết 4 cũng có thể thấy được vốn chủ sở hữu, tổng tài sản của các ngân hàng ảnh hưởng dương tới hiệu quả của các ngân hàng thương mại Việt Nam.

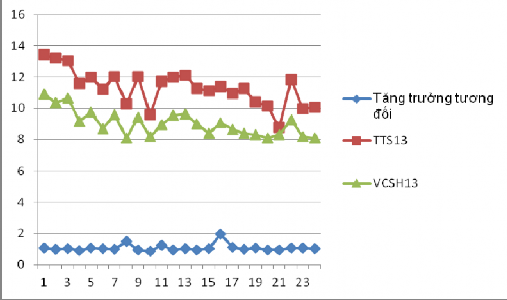

Đồ thị 3.10: Mối quan hệ giữa vốn chủ sở hữu, tổng tài sản và tăng trưởng năm 2013

Nguồn: Tác giả tính toán dựa trên BCTN của các NHTM

Giả thuyết 2 chỉ ra mối quan hệ thuận chiều giữa tổng tài sản, vốn chủ sở hữu và tăng trưởng tương đối của ngân hàng. Điều này cũng đã được thể hiện trên mô hình kiểm định phần trên.

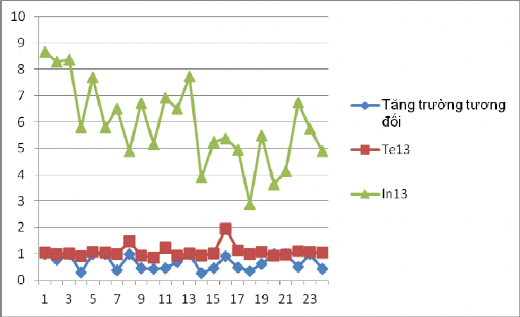

Đồ thị 3.11: Mối quan hệ giữa tăng trưởng tương đối, lợi nhuận và hiệu quả năm 2013

Nguồn: Tác giả tính toán dựa trên BCTN của các NHTM

Cũng có thể thấy, đối với đồ thị 3.10 thì tốc độ tăng trưởng tương đối tăng sẽ tác động làm tăng lợi nhuận và hiệu quả của các ngân hàng thương mại.

Kết quả tính toán của các năm trước cũng đưa ra xu hướng biến động tương tự năm 2013 (phụ lục 7).

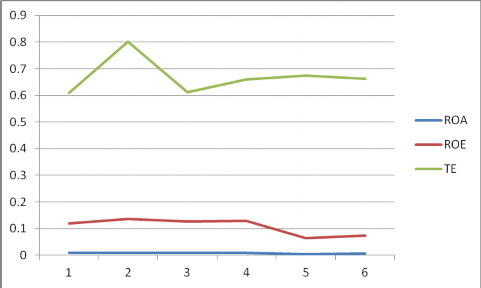

Ngoài các nhân tố tác động tới hiệu quả hoạt động của các ngân hàng đã phân tích ở trên thì việc đánh giá khả năng sinh lợi của ngân hàng là một điều cần thiết. Đặc biệt, trong quá trình tái cơ cấu ngân hàng thì việc phân tích các chỉ số ROA, ROE nhằm đánh giá khả năng cải thiện hiệu quả hoạt động của các ngân hàng. Bên cạnh đó, có thể thấy mối quan hệ giữa ROA, ROE và TE để thấy được mối tương quan trong hiệu quả của việc sử dụng vốn có tác động tới hiệu quả kỹ thuật của các ngân hàng.

Bảng 3.18: Mối quan hệ ROA, ROE và hiệu quả kỹ thuật của các NHTM Việt Nam giai đoạn 2008 - 2013

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

ROA | 0.96% | 1.03% | 0.97% | 0.97% | 0.52% | 0.60% |

ROE | 12.05% | 13.58% | 12.72% | 12.87% | 6.55% | 7.32% |

TE | 0.610 | 0.801 | 0.613 | 0.660 | 0.675 | 0.662 |

Nguồn: Tác giả tự tính từ tổng hợp báo cáo tài chính Dựa vào số liệu tính toán trong Bảng 3.18 cho thấy khả năng sinh lợi của các

ngân hàng thương mại Việt Nam đạt mức cao nhất năm 2009, khi đó các ngân hàng

thương mại bùng nổ, đạt mức tăng trưởng tín dụng cao. Đối với hiệu quả kỹ thuật lúc này cũng cho kết quả tương đồng với khả năng sinh lợi của các ngân hàng. Tỷ lệ ROA và ROE giảm nhẹ trong hai năm tiếp theo 2010 và 2011 do tình hình chung của nền kinh tế diễn ra khủng hoảng. Cùng với thực trạng này cũng cho thấy hiệu quả kỹ thuật sụt giảm. Sang đến năm 2012, khả năng sinh lợi của hệ thống ngân hàng thương mại sụt giảm mạnh. ROE giảm từ 12,87% năm 2011 xuống còn 6,55% năm 2012 và ROA từ 0,97% xuống còn 0,52%. Điều này cho thấy, từ năm 2011 ngành ngân hàng bước vào suy thoái và khủng hoảng, tỷ lệ nợ xấu tăng cao dẫn đến ảnh hưởng tới khả năng sinh lời và hiệu quả kỹ thuật của các ngân hàng. Các chỉ số này được cải thiện đáng kể vào năm 2013 khi bước đầu đạt được những kết quả từ

quá trình tái cơ cấu bằng những biện pháp cứng rắn nhằm làm lành mạnh hóa hệ thống ngân hàng. Từ đó làm cho khả năng sinh lời của các ngân hàng bắt đầu gia tăng. Kết quả này cũng được mô tả bằng sự biến động của các chỉ tiêu thông qua Đồ thị 3.12.

Đồ thị 3.12: Mối quan hệ giữa ROA, ROE và TE giai đoạn 2008 - 2013

Nguồn: Tác giả tính toán dựa trên BCTC của các NHTM

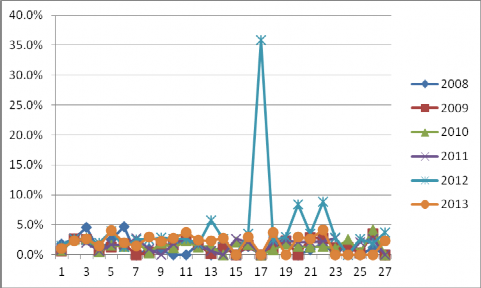

Hiệu quả hoạt động của các ngân hàng bị tác động đáng kể của các khoản nợ xấu. Từ những dữ liệu cho thấy tình hình nợ xấu các ngân hàng biến động qua các năm như đồ thị 3.13.

Đồ thị 3.13: Nợ xấu các ngân hàng thương mại giai đoạn 2008 - 2013

Nguồn: BCTC của các NHTM

Theo báo cáo của ngân hàng Nhà nước từ năm 2008 đến 2012 nợ xấu của các ngân có xu hướng tăng nhanh. Tính đến hết năm 2012 nợ xấu của hệ thống vào khoảng 117.723 tỷ đồng. Trong đó, nợ xấu của các ngân hàng thương mại nhà nước khoảng 54,6 ngàn tỷ đồng; nợ xấu của các ngân hàng thương mại cổ phần là 41 ngàn tỷ đồng. Nợ xấu tăng nhanh chóng là do tác động tiêu cực của cuộc khủng hoảng tài chính và suy thoái kinh tế toàn cầu nên môi trường kinh doanh trong nước gặp nhiều khó khăn. Từ những khó khăn trong hoạt động sản xuất kinh doanh làm cho chất lượng tín dụng suy giảm và nợ xấu tăng nhanh. Bên cạnh đó, các ngân hàng tăng vốn dẫn đến sức ép tăng trưởng tín dụng để đẩm bảo hiệu quả kinh doanh dẫn đến khả năng quản trị rủi ro, giám sát vốn vay bất cập. Từ đó dẫn đến chất lượng các khoản vay thấp làm gia tăng nợ xấu. Sang năm 2013, tình hình nợ xấu đã phần nào được cải thiện do thực hiện đề án tái cơ cấu. Về cơ bản đã phần nào kiểm soát được tình hình của các NHTM cổ phần yếu kém, khả năng chi trả của các ngân hàng được cải thiện đáng kể. Tuy nhiên, việc bóc tách các khoản nợ xấu chưa được cụ thể dẫn đến việc kiểm định mô hình không đem lại được hiệu quả cao.

Tóm lại, việc kiểm định các giả thuyết đề ra để chỉ ra được mối tương quan giữa các biến tác động để từ đó chỉ ra được phương hướng điều chỉnh góp phần tìm kiếm mục tiêu tối ưu của các ngân hàng thương mại Việt Nam trong giai đoạn tới.

Kết luận: Chương 3 đã khái quát tình hình hoạt động của các ngân hàng thương mại Việt Nam trong giai đoạn 2008 – 2013. Nhìn chung, cùng với xu thế chung của của khủng hoảng kinh tế thế giới hoạt động của các ngân hàng thương mại Việt Nam cũng bị ảnh hưởng. Điều đó thể hiện rõ nét trong sự thay đổi của quy mô vốn chủ sở hữu, tổng tài sản và hiệu quả của các ngân hàng. Tuy nhiên, trong đó vẫn có những ngân hàng đạt được hiệu quả trong hoạt động thể hiện khả năng chống đỡ trước khủng hoảng. Từ đó chỉ ra những mặt hạn chế của các ngân hàng dẫn tới tính phi hiệu quả. Chương 3 xây dựng các mô hình để đánh giá tác động của cấu trúc cạnh tranh ngành tới hiệu quả kỹ thuật. Các kết quả đạt được cho thấy mối quan hệ giữa các yếu tố trong cấu trúc ngành và có thể đưa ra nhận định ngành ngân hàng có cấu trúc độc quyền nhóm. Từ những kết quả định lượng này làm tiền đề cho chương 4 đưa ra kiến nghị nâng cao năng lực cạnh tranh nhằm thúc đẩy hiệu quả hoạt động của các ngân hàng thương mại Việt Nam.