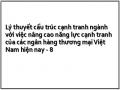

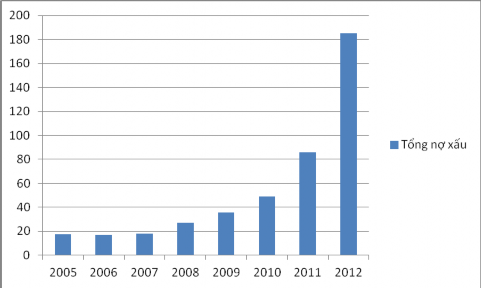

Bảng 3.2: Nợ xấu các NHTM Việt Nam giai đoạn 2005 -2012

Đơn vị: Tỷ đồng, %

2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

Tổng nợ xấu | 17.511 | 17.207 | 18.046 | 26.970 | 35.875 | 49.064 | 85.967 | 185.205 |

Tổng dư nợ | 550.673 | 693.834 | 1.061.551 | 1.242.857 | 1.750.000 | 2.271.500 | 2.504.911 | 3.086.750 |

Tỷ lệ nợ xấu/ tổng dư nợ | 3,18 | 2,48 | 1,70 | 2,17 | 2,05 | 2,16 | 3,3 | 6,0 |

Có thể bạn quan tâm!

-

Lý thuyết cấu trúc cạnh tranh ngành với việc nâng cao năng lực cạnh tranh của các ngân hàng thương mại Việt Nam hiện nay - 7

Lý thuyết cấu trúc cạnh tranh ngành với việc nâng cao năng lực cạnh tranh của các ngân hàng thương mại Việt Nam hiện nay - 7 -

Mô Hình Phân Tích Tác Động Của Cơ Cấu Cạnh Tranh Đến Hiệu Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam

Mô Hình Phân Tích Tác Động Của Cơ Cấu Cạnh Tranh Đến Hiệu Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam -

Đặc Điểm Của Hệ Thống Ngân Hàng Sau Năm 2007 - 2008

Đặc Điểm Của Hệ Thống Ngân Hàng Sau Năm 2007 - 2008 -

Cấu Trúc Ngành Ngân Hàng Và Năng Lực Cạnh Tranh Của Các Ngân Hàng Thương Mại

Cấu Trúc Ngành Ngân Hàng Và Năng Lực Cạnh Tranh Của Các Ngân Hàng Thương Mại -

Kết Quả Ước Lượng Hiệu Quả Kĩ Thuật (Te) Hiệu Quả Kĩ Thuật Thuần (Pe) Và Hiệu Quả Quy Mô (Se) Của Các Ngân Hàng Thương Mại Giai Đoạn 2008-2013

Kết Quả Ước Lượng Hiệu Quả Kĩ Thuật (Te) Hiệu Quả Kĩ Thuật Thuần (Pe) Và Hiệu Quả Quy Mô (Se) Của Các Ngân Hàng Thương Mại Giai Đoạn 2008-2013 -

Số Lượng Các Ngân Hàng Có Hiệu Suất Tăng (Icr), Giảm (Dcr) Và Không Đổi Theo Quy Mô (Cons) Giai Đoạn 2008-2013.

Số Lượng Các Ngân Hàng Có Hiệu Suất Tăng (Icr), Giảm (Dcr) Và Không Đổi Theo Quy Mô (Cons) Giai Đoạn 2008-2013.

Xem toàn bộ 180 trang tài liệu này.

Nguồn: Báo cáo tổng kết hoạt động NHNN Việt Nam 2005 -2012

Đơn vị: Tỷ đồng

Đồ thị 3.6: Nợ xấu của các NHTM Việt Nam giai đoạn 2005 – 2012

Nguồn: Báo cáo tổng kết hoạt động NHNN Việt Nam 2005 -2012

3.2. Những hạn chế của hệ thống ngân hàng thương mại Việt Nam

Trước năm 2007, chứng kiến sự phát triển nhanh chóng của hệ thống ngân hàng Việt Nam về cả quy mô và hiệu quả hoạt động. Sau khi gia nhập WTO môi trường và thể chế hoạt động của NHTM Việt Nam có những chuyển biến tích cực để phù hợp trong môi trường quốc tế. Tuy nhiên, việc gia nhập WTO các ngân hàng gặp nhiều thách thức trong cạnh tranh, bên cạnh đó giai đoạn này cũng chứng kiến cuộc khủng hoảng kinh tế toàn cầu, từ đó có thể thấy những bất cập của hệ thống

ngân hàng Việt Nam trong việc chống đỡ của sự biến động của môi trường bên trong và bên ngoài.

3.2.1. Cơ chế và thể chế còn nhiều hạn chế

Ngân hàng Nhà nước với vai trò là ngân hàng đứng đầu trong hệ thống ngân hàng Việt Nam. Điều này thể hiện vai trò to lớn trong việc kích thích, kiểm soát toàn bộ hệ thống ngân hàng. Nhưng vai trò của Ngân hàng Nhà nước chưa thực sự đủ mạnh để thức hiện chức năng, nhiêm vụ của mình. Hay nói cách khác NHNN chưa có được tính độc lập trong mối quan hệ với Chính phủ để có được vị thế trong xây dựng và vận hành chính sách tiền tệ một cách hiệu quả, cũng như không đảm bảo thực hiện được một số chính sách với ngân hàng thương mại.

Vấn đề tồn tại của các ngân hàng thương mại Việt Nam trong giai đoạn vừa qua là tình hình nợ xấu ở mức cao ảnh hưởng tới hoạt động của toàn hệ thống. Để tháo gỡ vấn đề nợ xấu ngoài những công cụ hỗ trợ cần thiết phải xem xét các thể chế có tính ràng buộc để tháo gỡ các rào cản tìm kiếm các nguồn lực từ bên ngoài. Theo quyết định số 88/2009/QĐ – Ttg ban hành kèm Quy chế góp vốn thì những khống chế về mức sở hữu 30% cổ phần đối với nhà đầu tư ngoại đã được xóa bỏ theo cam kết với tổ chức thương mại thế giới nhưng vẫn còn ngoại lệ đối với một số trường hợp. Tuy nhiên, có thể thấy mức khống chế này còn hạn chế nhiều các nguồn vốn ngoại trong giai đoạn các tổ chức tín dụng Việt Nam đang cần vốn để xử lý các vấn đề nội tại.

Đối với Luật Doanh nghiệp và Luật các tổ chức tín dụng, bộ máy quản trị, điều hành và kiểm soát các ngân hàng thương mại đã xác định gồm Hội đồng quản trị, Ban điều hành, ban kiểm soát,...tuy vậy quan hệ giữa Hội đồng quản trị và ban điều hành cần tách bạch quyền sở hữu và quyền điều hành chưa rõ ràng.

3.2.2. Chất lượng dịch vụ chưa đủ mạnh

Có thể nói, các sản phẩm dịch vụ ngân hàng trong thời gian qua tăng lên tương đối thể hiện các ngân hàng đã có chiến lược cụ thể trong việc phát triển sản phẩm dịch vụ để thu hút khách hàng. Tuy nhiên, có thể thấy các sản phẩm dịch vụ

mới phát triển về số lượng mà chưa chất lượng. Bên cạnh đó các sản phẩm dịch vụ của các ngân hàng thương mại Việt Nam chưa đồng bộ gây khó khăn cho khách hàng trong việc sử dụng sản phẩm dịch vụ. Đơn cử như, việc phát triển thanh toán không dùng tiền mặt là xu thế của các quốc gia trên thế giới nhưng ở Việt Nam việc thực hiện là tương đối khó khi các ngân hàng chưa phát triển đồng bộ giữa phát hành thẻ và công cụ sử dụng thẻ. Với dân số 90 triệu dân thì việc thúc đẩy về số lượng và chất lượng sản phẩm dịch vụ sẽ góp phần thu hút khách hàng nhưng nhiều sản phẩm dịch vụ mới ở mức độ trên truyền thống và chưa phát triển tương xứng với tiềm năng vốn có của ngân hàng. Không những thế việc tiếp cận giữa khách hàng và ngân hàng chưa thuận tiện, ngân hàng chưa tạo niềm tin cho khách hàng bằng thương hiệu mạnh dẫn đến khách hàng hạn chế trong việc sử dụng các sản phẩm dịch vụ của ngân hàng.

3.2.3. Năng lực quản trị và công nghệ còn nhiều hạn chế

Ngân hàng thương mại được coi là mạch máu của nền kinh tế, do đó nêu ắc tách sẽ gây hệ lụy tới toàn bộ nền kinh tế. Trong khi đó, một ngân hàng hoạt động hiệu quả thì vấn đề quản trị ngân hàng đặc biệt quan trọng. Một ngân hàng có năng lực quản trị tốt sẽ tác động tực tiếp tới vị thế của các ngân hàng và thúc đẩy các doanh nghiệp mà ngân hàng cho vay. Năng lực quản trị ngân hàng sẽ giúp các ngân hàng xác định mức chịu đựng của rủi ro và chống đỡ trước các biến động của nền kinh tế. Tuy nhiên, thực tiễn năng lực quản trị ngân hàng ở Việt Nam còn nhiều bất cập. Có thể thấy từ cuối năm 2008, nền kinh tế đối mặt với nhiều khó khăn do tác động của cuộc khủng hoảng kinh tế toàn cầu từ đó tác động tới các ngành nghề làm cho tốc độ tăng trưởng không cao, hiệu quả đầu tư thấp kém, lạm phát biến đổi không ngừng. Điều này tác động tới ngân hàng và phản ánh năng lực quản trị của các ngân hàng chưa cao do đó khó có khả năng chống chọi với các biến động kinh tế. Trong giai đoạn này có thể thấy chất lượng tín dụng của các ngân hàng giảm sút thể hiện ở các khoản nợ xấu gia tăng (Tỷ lệ nợ xấu/tổng dư nợ từ 2,17% năm 2008 lên 6,0% năm 2012). Việc nâng cao vai trò của Hội đồng quản trị trong việc điều hành và tăng cường sự kiểm soát độc lập của ngân hàng thương mại Nhà nước

thông qua Nghị định 59/2009/NĐ –CP về tổ chức và hoạt động của ngân hàng thương mại đã giúp các ngân hàng thương mại nâng phần nào cao hiệu quả hoạt động. Tuy nhiên, vấn đề nội tại trong quản trị ngân hàng chưa được quan tâm đúng mức như quản trị nguồn nhân lực, quản trị rủi ro, quản trị thương hiệu, quản trị khách hàng…Sở dĩ việc quan tâm đến quản trị của ngân hàng không được đúng mức cũng là do nền tảng công nghệ ngân hàng không đồng bộ từ đó dẫn đến thông tin không kịp thời, gây hao phí về thời gian và độ chính xác không cao.

3.2.4. Trình độ cán bộ nhân viên ngân hàng chưa cao

Mặc dù trong những năm vừa qua các ngân hàng đã quan tâm nhiều hơn tới trình độ của nhân viên để đáp ứng tới xu hướng phát triển trong giai đoạn hội nhập. Việc tăng cường kiểm tra trình độ chuyên môn và nâng cao đào tạo năng lực từng năm. Tuy nhiên, với tốc độ phát triển ngày càng nhanh của hoạt động ngân hàng như: công nghệ ngày một hiện đại, việc phát triển các sản phẩm dịch vụ được mở rộng hơn hay tiếp cận với các tổ chức nước ngoài gia tăng đã đòi hỏi cán bộ nhân viên phải có trình độ nhất định. Nhưng việc đáp ứng nhu cầu của nguồn nhân lực các ngân hàng chưa thực sự đồng đều dẫn gia tăng chi phí từ đó ảnh hưởng tới hiệu quả hoạt động của các ngân hàng. Ngoài ra, trình độ cán bộ công nhân viên không chỉ thể hiện ở trình độ chuyên môn mà còn thể hiện ở thái độ, kinh nghiệm, kiến thức khi tiếp xúc với khách hàng vì nó có khả năng tăng hoặc giảm chất lượng sản phẩm dịch vụ khi cung ứng cho khách hàng. Đối với văn hóa kinh doanh của ngân hàng còn yếu kém từ đó tác động tới hoạt động kinh doanh của ngân hàng.

3.2.5. Năng lực cạnh tranh còn yếu

Sau khi gia nhập tổ chức thương mại thế giới, nền kinh tế Việt Nam đã gặt hái được nhiều thành công tuy nhiên cũng gặp phải nhiều khó khăn và thách thức. Đối với ngành ngân hàng, cơ hội phát triển là rất cao nhưng cũng không ít trở ngại buộc các ngân hàng phải tăng cường năng lực của mình để cạnh tranh với các đối thủ. Tiến trình hội nhập tài chính ngân hàng đòi hỏi tự do hóa tài chính trong khi giai đoạn trước đây các ngân hàng thương mại Việt Nam hoạt động trong môi trường

thu hẹp với sự bảo hộ của Chính Phủ và Ngân hàng Nhà nước dẫn đến nhiều khó khăn sẽ phải đương đầu. Trong khi đó, theo Hiệp định thương mại Việt – Mỹ với cam kết tháo dỡ mọi hạn chế đối với các ngân hàng của Mỹ và các điều kiện của tổ chức thương mại thế giới thì ngành ngân hàng cũng phải mở cửa toàn bộ. Các ngân hàng 100% vốn nước ngoài lúc này được phép hoạt động tại thị trường Việt Nam gây áp lực trong cạnh tranh gia tăng. Thực tế cho thấy, trong giai đoạn vừa qua các ngân hàng thương mại Việt Nam đã bộc lộ những yếu kém trong năng lực cạnh tranh với các đối thủ khi tham gia vào thị trường tài chính quốc tế. Đối với các ngân hàng thương mại Việt Nam chỉ có được ưu điểm về hệ thống chi nhánh, phòng giao dịch phủ rộng khắp cả nước và nắm bắt được văn hóa bản địa. Nhưng so với các đối thủ cạnh tranh từ ngân hàng nước ngoài, các ngân hàng Việt Nam kém về năng lực nguồn vốn, trình độ quản trị ngân hàng, công nghệ ngân hàng và tính đa dạng của sản phẩm dịch vụ. Hơn thế nữa trong quá trình tái cơ cấu để nâng cao hiệu quả hoạt động và khả năng cạnh tranh thì hệ thống ngân hàng Việt Nam còn gặp phải vấn đề lớn là tình trạng tham nhũng gia tăng, vấn đề này không chỉ ảnh hưởng tới các ngân hàng mà còn liên lụy đến toàn bộ nền kinh tế.

3.3. Thực trạng cấu trúc cạnh tranh ngành ngân hàng Việt Nam.

Dựa trên khung lý thuyết năm lực lượng cạnh tranh của Micheal Porter, phần này sẽ đánh giá thực trạng cấu trúc cạnh tranh ngành trên 5 yếu tố: i) Mức độ cạnh tranh của các đối thủ hiện tại, ii) Mối đe dọa của những người gia nhập tiềm năng,

iii) Mối đe dọa của các sản phẩm thay thế, iv) Sức mạnh người mua, v) Sức mạnh nhà cung ứng.

3.3.1. Mức độ cạnh tranh của các đối thủ hiện tại:

Tốc độ tăng trưởng của ngành ngân hàng Việt Nam: Kể từ năm 2000 tốc độ tăng trưởng tín dụng của ngành là rất cao, đặc biệt giai đoạn từ 2006 đến 2010 tốc độ tăng trưởng tín dụng lên tới 35% và tốc độ tăng trưởng huy động cũng lên tới 28%. Có thể thấy qua các năm tốc độ tăng trưởng tín dụng thường cao hơn tốc độ tăng trưởng huy động làm cho các ngân hàng phụ thuộc vào nguồn vốn của NHNN

và huy động vốn từ thị trường liên ngân hàng để tài trợ thanh khoản thiếu hụt hoặc tạo nguồn mở rộng tín dụng. Từ đó, làm gia tăng chi phí của các ngân hàng ảnh hưởng tới lợi nhuận và mức độ cạnh tranh gia tăng.

Sự khác biệt về sản phẩm và chi phí chuyển đổi của khách hàng: Có thể thấy đối với các sản phẩm dịch vụ của ngân hàng là tương tự nhau vì vậy khả năng thay thế là rất cao dẫn đến cầu về sản phẩm dịch vụ của ngân hàng là tương đối co giãn. Do đó, khi có sự biến động nhỏ về giá sẽ dẫn đến lượng cầu thay đổi mạnh. Đơn cử như đối với hoạt động thu hút vốn của ngân hàng có nhiều biến động cùng với sự thay đổi của lãi suất ngân hàng. Năm 2008 có thể coi là năm của lãi suất khi lãi suất biến động trái chiều với một biên độ lớn chỉ trong vòng 12 tháng. Diễn biến lãi suất trong năm 2008 gồm 2 giai đoạn chính: cuộc đua lãi suất của các ngân hàng trong nửa đầu năm 2008 và một cuộc đua khác theo chiều hướng ngược lại, đua giảm lãi suất dù kém quyết liệt hơn. Từ mức lãi suất 8,5% vào tháng 1 đã tăng lên 18,5% vào tháng 6. Có một làn sóng ồ ạt người dân rút tiền của ngân hàng có lãi suất thấp và chuyển sang ngân hàng có lãi suất cao. 6 tháng cuối năm các ngân hàng lại vào cuộc đua mới với lãi suất giảm mạnh. Việc điều chỉnh lãi suất huy động giảm mạnh cung dẫn đến lãi suất cho vay cũng giảm theo. Thêm vào đó lượng vốn huy động từ đầu năm khá lớn nên các ngân hàng phải giảm lãi suất cho vay để kích thích người tiêu dùng trong hoạt động sản xuất cũng như cho các doanh nghiệp vay để đầu tư. Bên cạnh đó, chi phí chuyển đổi của khách hàng là không cao không tạo rào cản chuyển đổi của khách hàng sang các ngân hàng khác. Từ đó có thể thấy việc cạnh tranh của các ngân hàng ngày càng gia tăng.

Hàng rào rút khỏi ngành cao: Bắt đầu từ năm 2004 các ngân hàng hoạch định mở rộng mạng lưới chi nhánh là một trong những ưu tiên hàng đầu của các NHTM. Việc mở rộng mạng lưới cho thấy chi phí mua sắm hay thuê mướn mặt bằng đều khá cao so với ngành nghề kinh doanh khác. Thêm vào đó đặc thù của ngân hàng khi mở rộng các điểm giao dịch là các địa điểm phải nằm ở những vị trí dễ giao dịch, dễ quảng bá thương hiệu nên chi phí thường cao. Tại mỗi điểm giao dịch dù lớn hay nhỏ đều phải bỏ chi phí tương tự: đầu tư trụ sở, đầu tư tài sản cố

định, xe cộ, máy móc thiết bị, quảng bá, điện nước,…Đi kèm với chi phí điểm giao dịch là chi phí về nhân sự. Đây là khoản chi phí rất lớn của các ngân hàng thương mại. Việc cạnh tranh của các ngân hàng sẽ có xu hướng gia tăng khi do chi phí cao khi rút lui khỏi ngành.

3.3.2. Mối đe dọa của những người gia nhập tiềm năng

Hệ thống các tổ chức tín dụng Việt Nam bao gồm nhiều loại hình hoạt động khác nhau. Vì vậy, đối với các ngân hàng thương mại hiện tại thì các đối thủ tiềm năng gồm: các ngân hàng mới, các công ty bảo hiểm; các quỹ đầu tư; các ngân hàng nước ngoài; các tổ chức tài chính phi ngân hàng;... Mối đe doạ của những người gia nhập tiềm năng được xác định bằng “độ cao của các hàng rào gia nhập”. Rào cản gia nhập của các đối thủ cạnh tranh tiềm năng gồm có:

Chính sách của Chính phủ là rào cản đầu tiên đối với việc hình thành các ngân hàng mới. Việc yêu cầu về vốn điều lệ bằng vốn pháp định tối thiểu 3000 tỷ đồng và một số yêu cầu trong thành lập chi nhánh, phòng giao dịch nhằm đảm bảo an toàn cho hệ thống chính là một rào cản gia nhập ngành ngân hàng. Tuy nhiên có thể thấy số lượng các ngân hàng vẫn không ngừng tăng lên qua các năm ( Bảng 3.1) chứng tỏ việc gia nhập thị trường ngân hàng có rào cản không cao. Chỉ có năm 2012 số lượng các NHTMCP giảm xuống do hoạt động của một số ngân hàng trong hệ thống không hiệu quả buộc phải tiến hành sát nhập.

Yêu cầu về vốn: Để đáp ứng chỉ tiêu an toàn vốn theo thông lệ Basel II, Ngân hàng Nhà nước đã yêu cầu các NHTM tăng vốn điều lệ lên 3000 tỷ đồng từ đó các NHTM mở rộng tương đối vốn chủ sở hữu (đồ thị 3.1). Việc các ngân hàng nội tại có nguồn vốn lớn sẽ đáp ứng được nhu cầu đầu tư tài chính lớn để có thể cạnh tranh từ đó hình thành rào cản cho các đối thủ cạnh tranh tiềm năng.

Sự khác biệt về sản phẩm dịch vụ: Bên cạnh những sản phẩm dịch vụ truyền thống như tiền gửi và cho vay, đã xuất hiện nhiều sản phẩm mới có nhiều tiện ích cho khách hàng như tăng tiện ích tài khoản cá nhân, phát triển dịch vụ thẻ, phát triển các dịch vụ ngân hàng hiện đại như internet banking, phone banking…Hoạt

động huy động vốn ngày càng đa dạng hơn về hình thức để người gửi tiền có nhiều lựa chọn có lợi cho mình. Ngoài các sản phẩm tiền gửi tiết kiệm có lãi suất cố định truyền thống, các ngân hàng còn đưa ra các sản phẩm tiền gửi được hưởng lãi suất biến động theo tỷ lệ lạm phát, đảm bảo giá trị theo vàng,…Nhiều dịch vụ phát triển thẻ đa tiện ích đã được cung cấp cho khách hàng. Mặc dù sản phẩm dịch vụ là khá đa dạng, nhưng nhìn chung các sản phẩm ngân hàng là tương tự nhau và có khả năng thay thế cao. Chẳng hạn như, dù được đặt tên khác nhau nhưng tài khoản tiết kiệm ở các ngân hàng hầu như là giống nhau. Điểm quan trọng là khi các ngân hàng tạo được lòng tin của khách hàng đối với sản phẩm của mình sẽ tạo được rào cản khi gia nhập của các ngân hàng mới.

Tính kinh tế của quy mô: một ngân hàng đạt tính kinh tế của quy mô thì việc mở rộng sản lượng sẽ làm giảm được chi phí bình quân. Khi đó, việc cung cấp sản phẩm cho một lượng lớn khách hàng sẽ cho phép ngân hàng giảm chi phí và đưa ra mức giá hợp lý. Điều này các hãng mới muốn gia nhập thị trường sẽ bị cản trở do chi phí cao ảnh hưởng tới lợi nhuận kỳ vọng.

Những bất lợi về chi phí mà không phụ thuộc về quy mô: các ngân hàng thương mại hiện tại có những lợi thế về chi phí do vậy các đối thủ tiềm năng của ngân hàng khó có thể sao chép. Các lợi thế này gồm có: Số lượng chi nhánh, phòng giao dịch nhiều tập trung khu đông dân cư; duy trì được mối quan hệ với khách hàng truyền thống; được hưởng lợi từ sự hỗ trợ của Chính phủ; bản quyền về công nghệ sản phẩm… Từ những lợi thế này, các đối thủ tiềm năng muốn gia nhập sẽ bị rào cản về chi phí cao do đó sẽ phải cân nhắc khi cạnh tranh với các đối thủ trong ngành ngân hàng.

3.3.3. Mối đe dọa của các sản phẩm thay thế:

Với xu thế chung thị trường tài chính ngày càng phát triển, đồng hành với sự phát triển sẽ xuất hiện ngày càng nhiều sản phẩm, dịch vụ mới đáp ứng tốt hơn nhu cầu của khách hàng. Có thể thấy, trong giai đoạn hiện nay thay vì gửi tiền vào ngân hàng để hưởng lãi suất theo gói truyền thống, khách hàng có thể tối đa hóa nguồn tiền gửi thông qua nhiều hình thức khác nhau. Các sản phẩm thay thế bất hợp pháp