2.2. Thực trạng rủi ro tín dụng và tại Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh

2.2.1. Thực trạng rủi ro trong hoạt động tín dụng tại Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh

2.2.2.1. Hoạt động tín dụng

Cơ cấu tín dụng theo đối tượng

Bảng 2.4: Dư nợ tín dụng Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh theo đối tượng, giai đoạn 2017-2019

Đơn vị tính: tỷ đồng

Năm 2017 | Năm 2018 | Năm 2019 | ||||

Giá trị | Tỷ trọng (%) | Giá trị | Tỷ trọng (%) | Giá trị | Tỷ trọng (%) | |

DN quốc doanh | 462,28 | 5,23% | 452,24 | 4,23% | 421,71 | 3,68% |

DN ngoài quốc doanh | 7598,89 | 85,97% | 7796,05 | 72,92% | 9096,57 | 79,38% |

Vay tiêu dùng | 777,83 | 8,80% | 2442,95 | 22,85% | 1941,24 | 16,94% |

Tổng cho vay | 8839 | 100% | 10691,24 | 100% | 11459,53 | 100% |

Có thể bạn quan tâm!

-

Giám Sát Rủi Ro Tín Dụng Trong Các Ngân Hàng Thương Mại

Giám Sát Rủi Ro Tín Dụng Trong Các Ngân Hàng Thương Mại -

Những Nhân Tố Ảnh Hưởng Đến Quản Lý Rủi Ro Tín Dụng Trong Ngân Hàng Thương Mại

Những Nhân Tố Ảnh Hưởng Đến Quản Lý Rủi Ro Tín Dụng Trong Ngân Hàng Thương Mại -

Nhân Tố Từ Môi Trường Chính Trị, Văn Hóa - Xã Hội, Tự Nhiên

Nhân Tố Từ Môi Trường Chính Trị, Văn Hóa - Xã Hội, Tự Nhiên -

Đánh Giá Về Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Quân Đội - Chi Nhánh Quảng Ninh

Đánh Giá Về Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Quân Đội - Chi Nhánh Quảng Ninh -

Xếp Hạng Doanh Nghiệp Tại Ngân Hàng Tmcp Quân Đội - Chi Nhánh Quảng Ninh

Xếp Hạng Doanh Nghiệp Tại Ngân Hàng Tmcp Quân Đội - Chi Nhánh Quảng Ninh -

Tổng Hợp Xếp Loại Khách Hàng Doanh Nghiệp Xuất Nhập Khẩu Tại Tại Ngân Hàng Tmcp Quân Đội - Chi Nhánh Quảng Ninh

Tổng Hợp Xếp Loại Khách Hàng Doanh Nghiệp Xuất Nhập Khẩu Tại Tại Ngân Hàng Tmcp Quân Đội - Chi Nhánh Quảng Ninh

Xem toàn bộ 113 trang tài liệu này.

(Nguồn: Báo cáo kết quả hoạt động kinh doanh của Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh , giai đoạn 2017-2019)

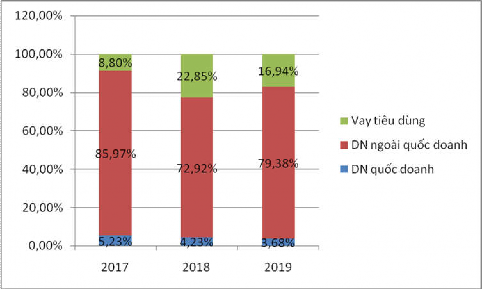

Hình 2.2: Dư nợ tín dụng Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh theo đối tượng, giai đoạn 2017-2019

(Nguồn: Báo cáo kết quả hoạt động kinh doanh của Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh , giai đoạn 2017-2019)

Nhìn vào biểu đồ 2.2. thấy rằng:

Dư nợ cho vay đối với khu vực quốc doanh tại Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh đã có chiều hướng giảm từ năm 2017 với 5,23% chiếm 462,28 tỷ đồng trong tổng dư nợ và xuống còn 3,68 % năm 2019.

Dư nợ đối với các doanh nghiệp ngoài quốc doanh vẫn đang giữ ở mức cao và ổn định trong vòng 3 năm, chiếm tỷ trọng cao trong tổng dư nợ : năm 2017 là 85,97% với dư nợ đạt 7598,89 tỷ đồng, trong năm 2018 mặc với sự hồi phục của nền kinh tế chi nhánh vẫn đạt được kết quả khả quan trong dư nợ cho vay là 7796,05 tỷ đồng và tiếp tục tăng năm 2019 với 9096,57 tỷ đồng chiếm 79,38% tổng dư nợ của cả năm 2019. Cùng với sự gia tăng ổn định của dư nợ cho vay đối với các doanh nghiệp ngoài quốc doanh thì việc mở rộng tín dụng cho vay tiêu dùng trong thời gian qua cũng có kết quả đáng kể: từ mức dư nợ đạt 8,80% trong năm 2017 đã tăng đột biến vào năm 2018 là 22,55% đạt 2442,95 tỷ đồng. Sang năm 2019, có xu hướng giảm do nhu cầu vay tiêu dùng chủ yếu tập trung vay để tập trung vào bất động sản có xu hướng giảm đạt 16,94% chiếm 1941,24 tỷ đồng.

Kết quả của sự dịch chuyển trong tỷ trọng cho vay này là do có định hướng hoạt động tín dụng của Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh xây dựng cho hệ thống chi nhánh và định hướng hoạt động riêng cho Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh:

-Mở rộng cho vay đối với đối tượng là nhóm khách hàng kinh doanh có độ an toàn cao và hiệu quả ( doanh nghiệp vừa và nhỏ, cá thể...).

-Hạn chế cho vay đối với nhóm khách hàng kinh doanh kém hiệu quả (nhóm DNNN địa phương và nhóm DNNN đang chuyển đổi). Thực hiện định hướng này, Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh đã hạn chế cho vay đối với các DNNN trên địa bàn , bên cạnh đó sự cạnh tranh với các NHTM khác trên địa bàn đã là nguyên nhân dẫn tới mức dư nợ cho vay đối với DN quốc doanh ngày càng giảm.

Ngoài ra, Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh còn thực hiện chủ trương tăng cường hoạt động cho vay bán lẻ nhàm đa dạng hóa khách hàng và

sản phẩm tín dụng, chú trọng tới các sản phẩm tín dụng vứi doanh nghiệp vừa và nhỏ, tập trung tới các mảng tín dụng với hình thức cho vay cầm cố, thế chấp tài sản...đáp ứng được nhiều nhu cầu tín dụng tiêu dùng ngày càng gia tăng.

Việc chuyển đổi cơ cấu tín dụng theo hướng hạn chế cho vay các DNNN và đẩy mạnh tín dụng khu vực ngoài quốc doanh và cho vay tiêu dùng của chi nhánh được đánh giá là hợp lý, xuất phát từ thực tế là: đối tượng là DN quốc doanh việc cho vay chủ yếu là dựa trên uy tín chứ không phải là tài sản đảm bảo, chính điều này là một trong những nguyên nhân gay ra rủi ro cho ngân hàng do không có điều kiện ràng buộc các DNNN làm ăn có hiệu quả để trả nợ. Tuy nhiên việc gia tăng trong tín dụng đối với khu vực ngoài quốc doanh và đặc biệt là cho vay tiêu dùng cũng làm gia tăng rủi ro tiềm ẩn nợ quá hạn khi cơ chế quản lý không tốt.

Cơ cấu tín dụng theo thời gian

Bảng 2.5: Dư nợ tín dụng Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh theo thời gian, giai đoạn 2017-2019

Đơn vị tính: tỷ đồng

Năm 2017 | Năm 2018 | Năm 2019 | ||||

Giá trị | Tỷ trọng (%) | Giá trị | Tỷ trọng (%) | Giá trị | Tỷ trọng (%) | |

Tổng cho vay | 8839,00 | 100,00% | 10691,24 | 100,00% | 11459,53 | 100,00% |

Cho vay ngắn hạn | 7332,83 | 82,96% | 8022,71 | 75,04% | 9647,78 | 84,19% |

Cho vay trung hạn | 751,32 | 8,50% | 1197,42 | 11,20% | 1095,53 | 9,56% |

Cho vay dài hạn | 754,85 | 8,54% | 1471,11 | 13,76% | 716,22 | 6,25% |

(Nguồn: Báo cáo kết quả hoạt động kinh doanh của Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh, giai đoạn 2017-2019)

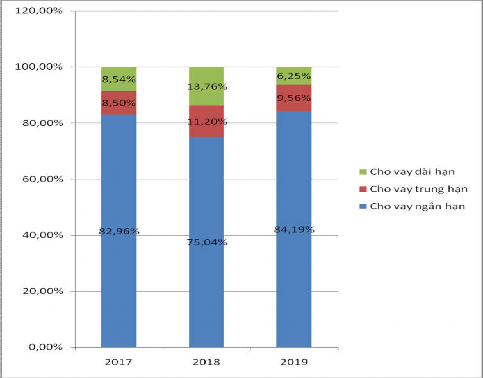

Hình 2.3: Dư nợ tín dụng Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh theo thời gian, giai đoạn 2017-2019

(Nguồn: Báo cáo kết quả hoạt động kinh doanh của Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh, giai đoạn 2017-2019

Nhìn vào biểu đồ trên cho thấy: trong giai đoạn 2017-2018, tỷ trọng cho vay các khoản tín dụng ngắn hạn luôn cao hơn đáng kể so với tỷ trọng cho vay trung và dài hạn. Năm 2017, cho vay ngắn hạn là 7332,83 tỷ đồng chiếm 82,96% tổng dư nợ trong khi cho vay trung và dài hạn là 17,04%. Năm 2018, cho vay ngắn hạn chiếm 75,04% tổng dư nợ và tỷ trọng cho vay trung , dài hạn là 24,96%. Năm 2019, dư nợ cho vay ngắn hạn tăng mạnh đạt 9647,78 tỷ đồng chiếm 84,19% tổng dư nợ, trong khi cho vay trung, dài hạn chiếm 15,81% .

Việc cho vay ngắn hạn của Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh thể hiện bản chât hoạt động của ngân hàng là kinh doanh ngắn hạn trên thị trường tiền tệ. Việc chủ trương tăng dư nợ ngắn hạn tại chi nhánh xuất phát từ việc mở rộng cho vay với các doanh nghiệp vừa và nhỏ trong những năm qua, đi kèm đó là đặc thù kinh doanh của các đơn vị này với nhu cầu đáp ứng vốn lưu động là chủ yếu. Tuy nhiên, không nên tăng tỷ trọng ngắn hạn quá cao vì điều này có thể dẫn tới rủi ro cho ngân hàng khi tập trung vốn tín dụng quá nhiều vào hình thức này.

Cơ cấu tín dụng theo ngành nghề

Bảng 2.6: Dư nợ tín dụng Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh theo thời gian, giai đoạn 2017-2019

Đơn vị tính: tỷ đồng

Năm 2017 | Năm 2018 | Năm 2019 | ||||

Giá trị | Tỷ trọng (%) | Giá trị | Tỷ trọng (%) | Giá trị | Tỷ trọng (%) | |

Tổng cho vay | 8839 | 100,00% | 10691,25 | 100,00% | 11459,54 | 100,00% |

Xây dựng | 1281,66 | 14,50% | 1348,17 | 12,61% | 1649,03 | 14,39% |

Bánbuôn, bán lẻ sửa chữa ô tô xe máy | 1596,32 | 18,06% | 2241,95 | 20,97% | 2361,81 | 20,61% |

Dịch vụ và thương mại | 1516,77 | 17,16% | 1953,29 | 18,27% | 2014,59 | 17,58% |

Công nghiệp và chế biến | 1998,50 | 22,61% | 2348,87 | 21,97% | 2483,28 | 21,67% |

Kinh doanh BDS | 450,79 | 5,10% | 735,56 | 6,88% | 817,06 | 7,13% |

Cho vay tiêu dùng | 768,99 | 8,70% | 1212,39 | 11,34% | 833,11 | 7,27% |

Hoạt động dịch vụ khác | 704,47 | 7,97% | 851,02 | 7,96% | 1300,66 | 11,35% |

(Nguồn: Báo cáo kết quả hoạt động kinh doanh của Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh, giai đoạn 2017-2019

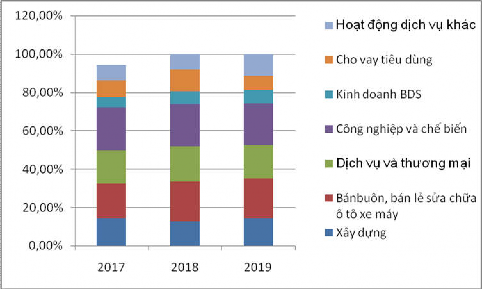

Hình 2.4: Dư nợ tín dụng Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh theo thời gian, giai đoạn 2017-2019

(Nguồn: Báo cáo kết quả hoạt động kinh doanh của Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh, giai đoạn 2017-2019

Từ bảng trên ta thấy sự phân bổ rõ ràng trong cơ cấu tín dụng giữa các nghành và lĩnh vực kinh tế, được thể hiện:

Năm 2017, dư nợ tập trung cao ở các lĩnh vực thương mại, dịch vụ, bán buôn

, bán lẻ sửa chữa oto, xe máy, công nghiệp chế biến khi lần lượt chiếm 17,16%; 18,06%; 22,61% tổng doanh số dư nợ cho vay đối với doanh nghiệp trong năm, mức duy trì tỷ trọng ở các nghành như xây dựng (14,50%), kinh doanh bất động sản(5,10%), cho vay tiêu dùng(8,7%) và các hoạt động dịch vụ khác (7,97%) còn chưa cao.

Năm 2018, dư nợ vẫn tập trung cao ở công nghiệp chế biến, bán buôn bán lẻ sửa chữa oto xe máy và dịch vụ thương mại. Mặc dù, tốc độ tăng trưởng tín dụng năm 2018 tăng lên 15,64% nhưng tỷ trọng dư nợ cho vay đối với ngành công nghiệp chế biến có xu hướng giảm nhẹ đạt 21.97%, trong khi đó bán buôn bán lẻ sửa chữa oto xe máy và cho vay tiêu dùng lại có xu hướng tăng lần lượt đạt 2241,95 tỷ đồng và 1212,39 tỷ đồng. Dư nợ cho vay ở ngành kinh doanh bất động sản đã có chiều hướng tăng mạnh từ 5,1% năm 2017 sang 6,88% tổng dư nợ cho vay năm 2018 và đạt 735,56 tỷ đồng. Tỷ trọng của các ngành khác thì vẫn có xu hướng giảm nhẹ những vẫn duy trì ở mức ổn định như ngành xây dựng (12,61%), và hoạt động dịch vụ khác (11.34%) trong tổng dư nợ cho vay năm 2018.

Năm 2019, cơ cấu tín dụng nhìn chung vẫn tập trung cao ở các lĩnh vực công nghiệp, bán buôn bán lẻ và thương mại dịch vụ. Tuy nhiên, đã có xu hướng thay đổi cơ bản theo chiều hướng gia tăng tỷ trọng với khu vực xây dựng và kinh doanh bất động sản. Trong 2 năm 2018-2019 thì NH MB đã chủ trương hỗ trợ phát triển nhiều dự án xây dựng nên tỷ trọng của những ngành này đang tăng dần xây dựng (14,39%) đạt 1649,03 tỷ đồng trong tổng dư nợ cho vay, và hoạt động kinh doanh bất động sản cũng đạt 817,06 tỷ đồng chiếm 7,27%. Tỷ trọng của các ngành công nghiệp chế biến, dịch vụ và thương mại, bán buôn bán lẻ sửa chữa oto xe máy vẫn duy trì tăng trưởng ổn định chiếm tỷ trọng.

Qua phân tích tình hình hoạt động cho vay của Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh ta thấy được chi nhánh đã tập trung cho vay chủ yếu vào các doanh nghiệp có quy mô hoạt động vừa và nhỏ và chủ yếu ở các ngành công nghiệp

chế biến, thương mại, dịch vụ. Sự tập trung như vậy có thể đem lại rủi ro lớn cho chi nhánh bởi đây là những ngành chịu tác động rất lớn từ biến động thị trường, chính sách, giá cả, cạnh tranh hàng ngoại nhập... Mặc dù cơ cấu tín dụng trong năm 2019 đã dần có sự chuyển hướng sang các lĩnh vực như xây dựng, kinh doanh bất động sản, XNK, May. Sự gia tăng này tập trung quá lớn bởi khoản vay của một số khách hàng có mức dư nợ cao. Tập trung quá lớn vào một số khách hàng đồng nghĩa với nguy cơ rủi ro càng cao. Như vậy, cơ cấu cho vay của chi nhánh chưa được phân bổ một cách hợp lý, cần có sự phân chia tỷ trọng hợp lý và thống nhất hơn qua các năm , đa dạng hóa ngành nghề cho vay, giảm thiểu mức độ tập trung tín dụng đối với mỗi khách hàng.

2.2.2.2. Rủi ro tín dụng

Quy trình tín dụng của gân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh được thực hiện như sau:

Để chuẩn hoá quá trình tiếp xúc, phân tích, cho vay và thu nợ đối với khách hàng, gân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh đặt ra quy trình tín dụng. Đó chính là các bước (hoặc nội dung công việc) mà các bộ tín dụng, các phòng, ban liên quan trong ngân hàng phải thực hiện khi tiến hành tài trợ cho khách hàng. Về cơ bản, một quy trình tín dụng được chia làm ba giai đoạn: trước, trong và sau khi cho vay.

Giai đoạn trước khi cho vay: Trong giai đoạn này, sau khi tiếp nhận hồ sơ xin vay cũng như tiến hành điều tra, thu thập, tổng hợp các thông tin về khách hàng và phương án vay vốn; cán bộ tín dụng sẽ tiến hành phân tích thẩm định khách hàng và phương án xin vay. Nội dung phân tích bao gồm: năng lực pháp lý của khách hàng, tình hình tài chính của khách hàng, phương án sử dụng vốn vay và phương án trả nợ, khả năng đảm bảo tiền vay và các biện pháp quản lý, kiểm soát của ngân hàng.

Giai đoạn trong khi cho vay: Sau khi hợp đồng tín dụng được ký kết và vốn vay được giải ngân, ngân hàng sẽ tiến hành kiểm soát khách hàng theo các nội dung chính như: khách hàng sử dụng tiền vay có đúng mục đích, tiến độ hay không, quá trình sản xuất kinh doanh có những thay đổi bất lợi gì, có dấu hiệu lừa đảo hoặc làm ăn thua lỗ hay không.... Công việc này cho phép ngân hàng thu thập thêm các thông

tin về khách hàng. Nếu các thông tin phản ánh chiều hướng tốt, điều đó cho thấy chất lượng tín dụng đang được bảo đảm.

Giai đoạn sau khi cho vay: Quan hệ tín dụng sẽ kết thúc khi ngân hàng thu hồi hết gốc và lãi của khoản vay. Các khoản tín dụng đảm bảo hoàn trả đầy đủ và đúng hạn là các khoản tín dụng an toàn. Trong một số trường hợp, người vay không hoàn trả nợ hoặc hoàn trả không đầy đủ và đúng hạn. Điều đó có nghĩa là rủi ro tín dụng đã xảy ra. Lúc này cán bộ tín dụng cần xem xét, tìm ra nguyên nhân dẫn đến việc khách hàng không thanh toán nợ cho ngân hàng như đã cam kết trong hợp đồng tín dụng.

Sau đây để đánh giá rủi ro tín dụng của gân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh . Phân tích bảng phân loại nhóm nợ của gân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh dưới đây:

Bảng 2.7: Phân loại nhóm nợ tín dụng xuất nhập khẩu của TMCP Quân Đội - Chi nhánh Quảng Ninh, giai đoạn 2017- 2019

Đơn vị tính: Tỷ đồng,%

Năm 2017 | Năm 2018 | Năm 2019 | ||||

Giá trị | Tỷ trọng (%) | Giá trị | Tỷ trọng (%) | Giá trị | Tỷ trọng (%) | |

Nhóm 1 | 8143,37 | 92,13% | 10148,13 | 94,92% | 10965,62 | 95,69% |

Nhóm 2 | 454,32 | 5,14% | 369,92 | 3,46% | 342,64 | 2,99% |

Nhóm 3 | 150,26 | 1,70% | 89,81 | 0,84% | 66,47 | 0,58% |

Nhóm 4 | 47,73 | 0,54% | 56,66 | 0,53% | 67,61 | 0,59% |

Nhóm 5 | 43,31 | 0,49% | 26,73 | 0,25% | 17,19 | 0,15% |

(Nguồn: Báo cáo kết quả hoạt động kinh doanh của Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh, giai đoạn 2017-2019

Song song với việc đẩy mạnh tốc độ tăng trưởng dư nợ, Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh thường xuyên chú trọng đảm bảo chất lượng của các khoản vay để đảm bảo an toàn hiệu quả trong hoạt động tín dụng. chất lượng tín dụng của Ngân hàng TMCP Quân Đội - Chi nhánh Quảng Ninh được đảm bảo an