CHƯƠNG 2

THỰC TRẠNG HOÀN THIỆN HỆ THỐNG KIỂM SOÁT NỘI BỘ TẠI NHNo&PTNT VIỆT NAM THEO TIÊU CHUẨN QUỐC TẾ COSO

2.1 GIỚI THIỆU CHUNG VỀ NHNo&PTNT VIỆT NAM

2.1.1 Sự hình thành và phát triển của NHNo&PTNT Việt Nam

Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank), tiền thân là Ngân hàng Phát triển Nông nghiệp Việt Nam được thành lập ngày 26/3/1988 theo Nghị định số 53/HĐBT của Hội đồng Bộ Trưởng (nay là Chính phủ) v/v thành lập các ngân hàng chuyên doanh với hoạt động trong lĩnh vực nông nghiệp, nông thôn tại Việt Nam.

Agribank là một NHTM quốc doanh lớn nhất Việt Nam, là doanh nghiệp Nhà nước hạng đặc biệt với thời hạn hoạt động là 99 năm theo mô hình Tổng công ty 90 trên cơ sở Luật các TCTD và chịu sự quản lý trực tiếp của NHNN Việt Nam. Với tên gọi mới, ngoài chức năng của một NHTM, Agribank được xác định thêm nhiệm vụ đầu tư phát triển đối với khu vực nông thôn thông qua việc mở rộng đầu tư vốn trung, dài hạn để xây dựng cơ sở vật chất kỹ thuật cho sản xuất nông, lâm nghiệp, thủy hải sản góp phần thực hiện thành công sự nghiệp công nghiệp hóa - hiện đại hóa nông nghiệp nông thôn.

Năm 2011, thực hiện Quyết định số 214/QĐ - NHNN, ngày 31/01/2011 của Thống đốc NHNN, Agribank chuyển đổi hoạt động sang mô hình Công ty Trách nhiệm hữu hạn một thành viên do Nhà nước làm chủ sở hữu 100 vốn điều lệ.

Sau 31 năm xây dựng và trưởng thành, là NHTM sở hữu 100% vốn Nhà nước, hoạt động của Agribank luôn gắn liền với vai trò thực thi chính sách tiền tệ, tín dụng của Chính phủ, đi đầu thực hiện chủ trương thúc đẩy tăng trưởng tín dụng xanh, xây dựng nền nông nghiệp an toàn, phát triển bền vững, đồng thời thực hiện trách nhiệm an sinh xã hội của doanh nghiệp, đóng góp vào sự phát triển và gia tăng các giá trị sống tích cực cho cộng đồng, trở thành một trong những tổ chức cung cấp

Có thể bạn quan tâm!

-

Vị Trí Của Quản Lý Rủi Ro Trong Mô Hình 03 (04) Tuyến Phòng Thủ

Vị Trí Của Quản Lý Rủi Ro Trong Mô Hình 03 (04) Tuyến Phòng Thủ -

Điều Kiện Để Áp Dụng Tiêu Chuẩn Quốc Tế Coso Khi Thiết Lập Hệ Thống Kiểm Soát Nội Bộ Cho Nhtm

Điều Kiện Để Áp Dụng Tiêu Chuẩn Quốc Tế Coso Khi Thiết Lập Hệ Thống Kiểm Soát Nội Bộ Cho Nhtm -

Kinh Nghiệm Quốc Tế Về Việc Thiết Lập Kiểm Soát Nội Bộ Tại Các Ngân Hàng Theo Tiêu Chuẩn Quốc Tế Coso - Bài Học Cho Nhno&ptnt Việt Nam

Kinh Nghiệm Quốc Tế Về Việc Thiết Lập Kiểm Soát Nội Bộ Tại Các Ngân Hàng Theo Tiêu Chuẩn Quốc Tế Coso - Bài Học Cho Nhno&ptnt Việt Nam -

Thực Trạng Hoàn Thiện Hệ Thống Kiểm Soát Nội Bộ Tại Nhno&ptnt Việt Nam Theo Tiêu Chuẩn Quốc Tế Coso

Thực Trạng Hoàn Thiện Hệ Thống Kiểm Soát Nội Bộ Tại Nhno&ptnt Việt Nam Theo Tiêu Chuẩn Quốc Tế Coso -

Thực Trạng Đánh Giá Rủi Ro Tại Nhno&ptnt Việt Nam

Thực Trạng Đánh Giá Rủi Ro Tại Nhno&ptnt Việt Nam -

Mô Hình 03 Tuyến Phòng Thủ Gắn Với Mô Hình Quản Trị Và Cơ Cấu Bộ Máy Quản Lý Tại Agribank

Mô Hình 03 Tuyến Phòng Thủ Gắn Với Mô Hình Quản Trị Và Cơ Cấu Bộ Máy Quản Lý Tại Agribank

Xem toàn bộ 225 trang tài liệu này.

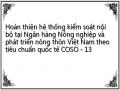

dịch vụ tài chính vi mô lớn nhất tại Việt Nam. Tính đến cuối năm 2019, đầu tư tín dụng cho nông nghiệp, nông thôn đạt 782.154 tỷ đồng, chiếm 69,8% tổng dư nợ của Agribank cho nền kinh tế và chiếm 51 dư nợ tín dụng của toàn ngành ngân hàng cho khu vực nông nghiệp, nông thôn; nợ xấu được duy trì ở mức 1,46% (so với trung bình ngành là 1,89%); hoàn thành xuất sắc mọi chỉ tiêu được giao, trở thành ngân hàng có lợi nhuận cao thứ hai toàn ngành nhằm thực hiện tốt Đề án tái cơ cấu giai đoạn 2016 - 2020. Hiện tại Agribank có cơ cấu tổ chức như sau:

Sơ đồ 2.1 Mô hình quản trị và cơ cấu bộ máy quản lý của Agribank

Nguồn: Báo cáo thường niên năm 2019 của Agribank

Theo đó, Agribank được tổ chức theo mô hình 2 cấp: cấp quản trị điều hành và cấp trực tiếp kinh doanh.

Cơ quan cao nhất là Hội đồng thành viên (HĐTV) gồm 11 thành viên là Chủ tịch và các y viên Hội đồng. Giúp việc trực tiếp cho HĐTV có Ban Thư ký và 04 Uỷ ban (Uỷ ban Quản lý Rủi ro, Uỷ ban chính sách, Uỷ ban nhân sự và Uỷ ban đầu tư). HĐTV và Ban kiểm soát (BKS) gồm trưởng ban và 03 thành viên, có mối quan hệ thông tin, báo cáo qua lại với nhau; đều do Chủ sở hữu là NHNN quyết định quy hoạch, bổ nhiệm, tiền lương, tiền thưởng và các lợi ích khác đối với Chủ tịch, các thành viên HĐTV, Trưởng ban và các thành viên BKS. BĐH gồm TGĐ và 09 Phó Tổng Giám đốc và 01 Kế toán trưởng, hệ thống các ban chuyên môn nghiệp vụ.

Mô hình tổ chức tại Trụ sở chính (TSC) của Agribank đã được sắp xếp lại cho ph hợp với yêu cầu thực tế theo hướng phân định rõ chức năng, nhiệm vụ của các đơn vị, hạn chế chồng ch o, tăng cường khả năng kiểm soát rủi ro trong toàn hệ thống. Hệ thống quy trình nghiệp vụ, quản trị điều hành không ngừng được hoàn thiện, cơ bản lấp đầy lỗ hổng về cơ chế tại Agribank. Nhiều cơ chế quan trọng của ngân hàng này cũng đã được đổi mới, có tính đột phá và mang lại hiệu quả tích cực, tạo hành lang pháp lý và điều kiện thuận lợi cho hoạt động kinh doanh an toàn và hiệu quả.

2.1.2 Khái quát về hoạt động của NHNo&PTNT Việt Nam

Với bề dày lịch sử, Agribank là ngân hàng có quy mô lớn nhất về mạng lưới và số lượng khách hàng trong toàn hệ thống. Với vai trò trụ cột đối với nền kinh tế đất nước, chủ lực trên thị trường tài chính nông nghiệp - nông thôn, Agribank chú trọng mở rộng mạng lưới hoạt động rộng khắp xuống các huyện, xã nhằm tạo điều kiện cho khách hàng ở mọi v ng, miền đất nước dễ dàng và an toàn được tiếp cận nguồn vốn ngân hàng. Tính đến nay, Agribank hiện là NHTM có mạng lưới hoạt động rộng nhất với TSC tại Hà Nội, 03 Văn phòng đại diện khu vực, 01 chi nhánh tại Campuchia, 03 đơn vị sự nghiệp, 05 công ty con, 01 công ty liên kết, 940 chi nhánh (gồm 172 Chi nhánh loại I bao gồm cả Chi nhánh Campuchia, 768 chi nhánh loại II, 1.290 PGD khắp vùng miền tạo điều kiện cho khách hàng được tiếp cận các dịch vụ tài chính và tiện ích ngân hàng; mạng lưới ngân hàng tự động lớn nhất với

3.061 ATM, 81 CDM và 24.554 POS phục vụ cho 12,6 triệu thẻ đang hoạt động. Agribank cũng là ngân hàng có đội ngũ cán bộ lớn nhất trong hệ thống với khoảng gần 40.000 người (chiếm khoảng 40% cán bộ, viên chức ngành ngân hàng cả nước).

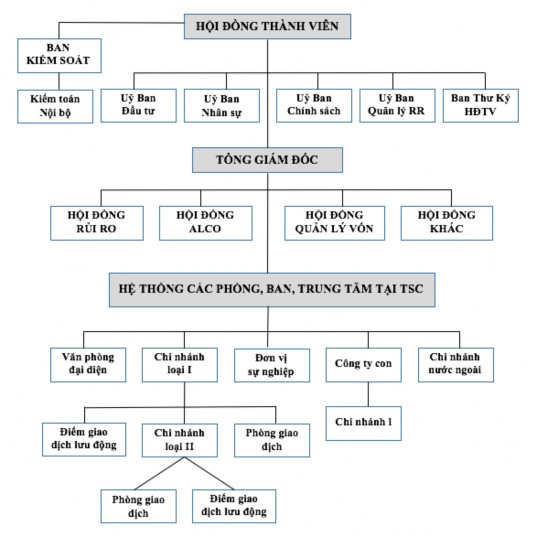

Phát huy lợi thế về mạng lưới, Agribank đã cung cấp gần 220 SPDV ngân hàng trên thị trường và không ngừng cải tiến, bổ sung các SPDV trên nền tảng CNTT hiện đại, góp phần đa dạng hoá hệ thống SPDV, đáp ứng nhu cầu ngày càng đa dạng của khách hàng. Agribank đang từng bước chuyển đổi mô hình kinh doanh từ phụ thuộc vào hoạt động tín dụng sang mô hình kinh doanh dịch vụ đa năng từ đó tăng thu dịch vụ, nâng cao tỷ trọng thu dịch vụ trong cơ cấu thu nhập của ngân hàng. Tính đến nay, Agribank cũng là ngân hàng có quy mô tổng tài sản lớn nhất trong hệ thống, cụ thể:

Biểu đồ 2.1 Tổng tài sản hợp nhất của Agribank từ 2015 - 2019

Đơn vị: Tỷ đồng

(Nguồn: Báo cáo tài chính hợp nhất đã kiểm toán các năm 2015 - 2019)

Tổng tài sản của Agribank liên tục tăng qua các năm góp phần mở rộng quy mô, tăng niềm tin của khách hàng vào năng lực tài chính của Agribank; đồng thời tạo ra những lợi thế cạnh tranh của ngân hàng này với các NHTM khác. Tính từ năm 2016, tổng tài sản của Agribank đã cán mốc trên 01 triệu tỷ đồng. Đến cuối năm 2019, tổng tài sản hợp nhất của Agribank đạt 1.452.181 tỷ đồng, tăng 11 so với năm 2018. Cơ cấu tài sản Có rủi ro được dịch chuyển hiệu quả, giảm 1,34 tỷ trọng tài sản Có rủi ro quy đổi so với năm 2018, tỷ trọng tài sản Có hệ số rủi ro 150% và 200% (cho vay đầu tư, kinh doanh bất động sản) chiếm tỷ trọng dưới 1 tài sản có.

Biểu đồ 2.2 Tổng lợi nhuận trước thuế của Agribank từ 2015 - 2019

Đơn vị: Tỷ đồng

(Nguồn: Báo cáo tài chính hợp nhất đã kiểm toán các năm 2015 - 2019)

Năm 2019, Agribank đạt được kết quả lợi nhuận ở mức cao kỷ lục từ trước đến nay với 13.804 tỷ đồng, đạt 124,7% so với kế hoạch, tăng trưởng 82,8% so với năm 2018 - được xem là con số tăng trưởng ấn tượng so với năm trước. Tiếp nối đà tăng trưởng, năm 2020 Agribank hướng đến mục tiêu lợi nhuận là 14.000 tỷ đồng nhằm thể hiện quyết tâm không ngừng củng cố nền tảng vững chắc sẵn sàng tiến tới cổ phần hoá.

Ngoài ra, Agribank luôn hướng tới mục tiêu tối đa hiệu quả sử dụng vốn gắn với đảm bảo các tỷ lệ an toàn theo quy định của NHNN. Vốn chủ sở hữu hợp nhất toàn hệ thống Agribank được bảo toàn và được tiếp tục bổ sung hàng năm từ lợi nhuận, đến 31/12/2019 đạt 64.028 tỷ đồng, tăng 5.847 tỷ đồng, tương đương 10 so với năm 2018 và gấp 1,4 lần so với thời điểm 31/12/2015. Vốn điều lệ năm 2019 đạt 30.591 tỷ đồng, tăng 118 tỷ đồng so với năm 2018. Agribank luôn hướng tới mục tiêu tối đa hoá hiệu quả sử dụng vốn gắn với đảm bảo các tỷ lệ an toàn theo quy định của NHNN. Đến 31/12/2019, Agribank đều đảm bảo tuân thủ các tỷ lệ an toàn theo quy định; cụ thể: tỷ lệ an toàn vốn đạt 9,2%; tỷ lệ dự trữ thanh khoản 15,8%; tỷ lệ sử dụng vốn ngắn hạn cho vay trung, dài hạn là 29,6%; tỷ lệ dư nợ cho vay trên tổng tiền gửi thường xuyên duy trì ở mức hợp lý tăng khả năng sinh lời của tài sản, đạt 85,8%; tỷ lệ nợ xấu 1,46%. Cụ thể, một số chỉ tiêu tài chính của Agribank đạt được:

Bảng 2.1 Một số chỉ tiêu tài chính của Agribank từ 2015 - 2019

Đơn vị: Tỷ đồng

(Nguồn: Báo cáo tài chính hợp nhất đã kiểm toán các năm 2015 - 2019)

Trong thời gian tiếp theo, Agribank xác định tiếp tục triển khai thành công tái cơ cấu giai đoạn 2; Đề án chiến lược phát triển đến năm 2025, định hướng đến năm 2030; đẩy nhanh tiến độ triển khai thực hiện các dự án CNTT tạo nền tảng kỹ thuật quan trọng cho phát triển dịch vụ ngân hàng điện tử và yêu cầu của công tác quản trị rủi ro; triển khai thực hiện theo lộ trình đảm bảo tuân thủ quy định của NHNN tại Thông tư 13/2018/TT-NHNN, Thông thư 41/2016/TT-NHNN quy định tỷ lệ an toàn vốn đối với ngân hàng và từng bước hướng tới áp dụng các chuẩn mực an toàn theo Basel II; nâng cao năng lực tài chính, năng suất lao động, hướng tới mục tiêu hoạt động hiệu quả để cổ phần hoá thành công.

2.2 THỰC TRẠNG HOÀN THIỆN HỆ THỐNG KIỂM SOÁT NỘI BỘ TẠI NHNo&PTNT VIỆT NAM THEO TIÊU CHUẨN QUỐC TẾ COSO

2.2.1 Cơ sở pháp lý cho việc thiết lập hệ thống Kiểm soát Nội bộ tại các Ngân hàng Thương mại Việt Nam.

2.2.1.1 Các quy định của Ngân hàng Nhà nước

Tính đến thời điểm hiện tại, NHTM là loại hình doanh nghiệp duy nhất tại Việt Nam có các văn bản quy định và hướng dẫn cụ thể về HTKSNB, cụ thể:

Thứ nhất, Luật các Tổ chức tín dụng năm 2010 quy định các TCTD trong đó bao gồm các NHTM phải xây dựng HTKSNB để đảm bảo các yêu cầu sau:

(1) Hiệu quả và an toàn trong hoạt động; bảo vệ, quản lý, sử dụng an toàn, hiệu quả tài sàn và các nguồn lực;

(2) Hệ thống thông tin tài chính và thông tin quản lý trung thực, hợp lý, đầy đủ và kịp thời;

(3) Tuân thủ pháp luật và các quy chế, quy trình, quy định nội bộ.

Thứ hai, Thông tư 13/2018/TT-NHNN quy định về HTKSNB của NHTM được ban hành. Theo đó, HTKSNB là tập hợp cơ chế, chính sách, quy trình, quy định nội bộ, cơ cấu tổ chức của NHTM được xây dựng phù hợp với quy định của Luật các TCTD, Thông tư này và các quy định của pháp luật có liên quan và được tổ chức thực hiện nhằm kiểm soát, phòng ngừa, phát hiện, xử lý kịp thời rủi ro và đạt được yêu cầu đề ra. HTKSNB được quy định nổi bật theo ba tuyến phòng thủ độc lập nhằm kiểm soát, phòng ngừa, phát hiện và xử lý kịp thời rủi ro trong hoạt động ngân hàng. Bên cạnh đó, HTKSNB thực hiện năm chức năng là giám sát của quản lý cấp cao, KSNB, quản lý rủi ro, đánh giá nội bộ về mức đủ vốn và KTNB tương ứng với năm chương trong Thông tư 13/2018/TT-NHNN. Các quy định trong Thông tư 13/2018/TT-NHNN khá cụ thể và rõ ràng, đặc biệt đã thực sự tiệm cận với thông lệ quốc tế về việc xây dựng HTKSNB và phù hợp với thực tế áp dụng Basel II tại Việt Nam. Có thể tổng hợp những nội dung của Thông tư 13/2018/TT- NHNN ở các hình dưới đây:

Hình 2.1 Nội dung của Basel II và Thông tư 13/2018 của NHNN

Nguồn: Tổng hợp theo Basel II và Thông tư 13/2018 của NHNN

Hình 2.2 Hệ thống Kiểm soát nội bộ theo Thông tư 13/2018 của NHNN

Nguồn: Tổng hợp theo Thông tư 13/2018 của NHNN

Hình 2.3 Hệ thống kiểm soát nội bộ với 03 tuyến phòng thủ áp dụng cho các NHTM Việt Nam

Nguồn: Tổng hợp theo TT13/2018/TT-NHNN quy định về HTKSNB