CHƯƠNG 3

KẾT QUẢ NGHIÊN CỨU

3.1. Tình hình kinh tế vĩ mô và hiệu quả tài chính của các ngân hàng thương mại tại Việt Nam

3.1.1. Tình hình kinh tế vĩ mô

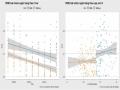

Biểu đồ 3.1: Diễn biến kinh tế vĩ mô và cấu trúc ngành trong giai đoạn nghiên cứu

Nguồn: Kết quả thực hiện từ Rstudio

Diễn biến kinh tế vĩ mô cho thấy cuối 2012 là thời điểm mà Việt Nam chạm đáy tăng trưởng kinh tế (GDP tăng trưởng 5,2%) do ảnh hưởng của cuộc khủng hoảng tài chính toàn cầu. Kể từ đó, nền kinh tế đã có một quá trình tăng tốc liên tục trong vòng 03 năm. Tốc độ tăng trưởng kinh tế chậm lại trong năm 2016 nhưng đã đạt được đỉnh cao mới trong năm 2017 (GDP tăng trưởng 6,8%). Cung tiền luôn được điều chỉnh để điều tiết tốc độ tăng trưởng kinh tế cũng như tỷ lệ lạm phát. Cuối năm 2011, lạm phát trong nước đạt đỉnh sau một năm tăng nhanh, cung tiền M2 nhanh chóng được thắt chặt và tốc độ tăng cung tiền (MSG) đạt đáy 12,1% cùng thời điểm. Đây cũng là tốc độ tăng trưởng thấp nhất của cung tiền trong giai đoạn từ năm 2000 đến 2017. Ngay sau đó, tốc độ tăng cung tiền được đẩy lên trong năm 2012 để ngăn chặn sự suy giảm sâu hơn của tốc độ tăng trưởng kinh tế do tác động của cuộc khủng hoảng kinh tế toàn cầu. Điều này cũng tương đồng với các quốc gia phát triển khi đó cũng đang trong giai đoạn triển khai các gói kích thích kinh tế cuối cùng đối phó với hậu

quả của cuộc khủng hoảng. Ngay sau đó, cung tiền vẫn duy trì tăng trưởng nhẹ trong năm 2013 để hỗ trợ và khi nền kinh tế bắt đầu tăng tốc, tốc độ tăng cung tiền có xu hướng giảm nhẹ, tuy nhiên trong năm 2016, tốc độ tăng cung tiền đã được đẩy lên khi tốc độ tăng trưởng kinh tế suy giảm. Trong năm 2017, GDP đạt tốc độ tăng trưởng cao nhất tính từ hậu khủng hoảng (đạt 6,8%) trong khi tốc độ tăng trưởng cung tiền được cắt giảm (MSG đạt 15%) để kiềm chế lạm phát.

Hệ thống NHTM thông qua hoạt động tín dụng là một kênh truyền dẫn chính sách tiền tệ quan trọng. Các khoản mục tài sản hình thành từ tín dụng chiếm tỷ trọng chủ yếu trong tổng tài sản của NHTM. Mức độ tập trung ngành (concentration – CON) được đo bằng tỷ trọng tổng tài sản của 04 NHTM có tổng tài sản lớn nhất trên tổng tài sản các NHTM trong mẫu đã sụt giảm mạnh từ mức 57,3% năm 2009 xuống 51,4% năm 2010, mặc dù các chỉ tiêu kinh tế vĩ mô vẫn tăng trưởng tốt, và giảm mạnh hơn nữa để chạm đáy vào năm 2011 (đạt 48,2%) khi các điều kiện vĩ mô trở nên bất lợi nhất. Sau năm 2011, CON có xu hướng tăng khá chậm nhưng ổn định, mặc dù vẫn cho thấy ảnh hưởng từ các tác động từ tốc độ tăng trưởng cung tiền, tăng trưởng kinh tế và lạm phát, trong đó GDPG có xu hướng biến động thuận chiều, trong khi MSG và INF có xu hướng biến động nghịch chiều với xu hưởng của CON. Điều này cho thấy BIG4 có thể không tăng trưởng tổng tài sản của mình nhanh bằng các NHTM nhỏ hơn khi cung tiền mở rộng, cũng như nhạy cảm hơn với lạm phát hơn các NHTM nhỏ hơn.

2.1.2. Thực trạng về hiệu quả tài chính của các ngân hàng thương mại tại Việt Nam

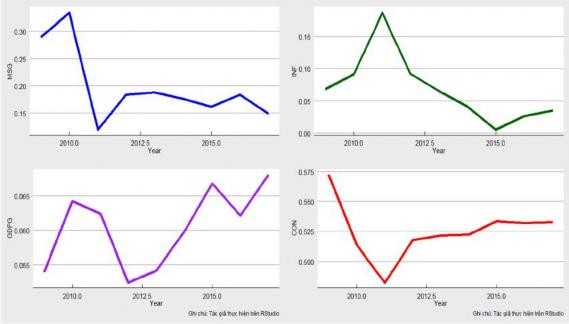

Biểu đồ 3.2: Hiệu quả tài chính các NHTM theo ROA

Nguồn: Kết quả thực hiện từ Rstudio

Mỗi điểm trong đồ thị đại diện cho Biểu đồ 3.2 và 3.3 đại diện mức độ hiệu quả tài chính (ROA và ROE) của một quan sát. Đường hồi quy tuyến tính OLS (đường xu hướng) cùng khoảng tin cậy 95% được trình bày thêm để mô tả trực quan xu hướng thay đổi trong mẫu.

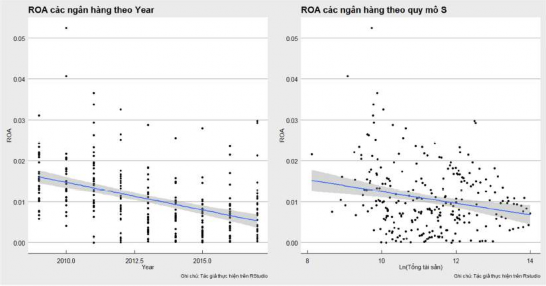

Biểu đồ 3.3: Hiệu quả tài chính các NHTM theo ROE

Nguồn: Kết quả thực hiện từ Rstudio

Đường xu hướng dốc xuống trong các Biểu đồ 3.2 và 3.3 (bên trái) đều cho thấy hiệu quả tài chính theo cả ROA và ROE trung bình của các NHTM tại Việt Nam có xu hướng giảm dần qua các năm. Xu hướng này cũng được cho thấy bởi thống kê mô tả của Le (2017) khi sử dụng mẫu gồm 40 NHTM Việt Nam giai đoạn từ 2005 đến 2015 theo đó, ROA và ROE của các NHTM Việt Nam đạt đỉnh vào năm 2007 và sau đó có xu hướng giảm dần về sau, hoặc tương tự là Thep và Yang (2019). Biểu đồ 3.2 và 3.3 (bên phải) cho thấy ROA các NHTM có xu hướng giảm theo quy mô trong khi ROE có xu hướng tăng theo quy mô. Điều này là do quá trình tăng trưởng quy mô của các NHTM thường đi liền với việc tăng mức độ đòn bẩy tài chính, điều này thường giúp chúng tăng ROE tuy nhiên ROA đạt được thường không cao (Rose, 1999). Tuy nhiên, đây mới chỉ là nhận định ban đầu, tác động cụ thể của quy mô tới các tiêu chí về hiệu quả tài chính sẽ được ước lượng cụ thể sau khi kiểm soát các nhân tố khác.

3.2. Thống kê mô tả

Bảng 3.1: Thống kê mô tả các biến trong mẫu

Obs | Mean | Std. Dev. | Min | Max | |

ROA | 270 | 0,011 | 0,009 | -0,055 | 0,053 |

ROE | 270 | 0,082 | 0,081 | -0,820 | 0,268 |

S | 270 | 11,267 | 1,222 | 8,111 | 14,000 |

CA | 270 | 0,105 | 0,056 | 0,035 | 0,376 |

LDR | 270 | 0,875 | 0,239 | 0,363 | 2,522 |

NIM | 270 | 0,026 | 0,011 | -0,006 | 0,074 |

DIA | 270 | 0,006 | 0,005 | -0,006 | 0,039 |

LPCLR | 270 | 0,010 | 0,008 | -0,010 | 0,050 |

OEAR | 270 | 0,016 | 0,006 | 0,009 | 0,052 |

CON | 270 | 0,525 | 0,022 | 0,482 | 0,573 |

MSG | 270 | 0,199 | 0,064 | 0,121 | 0,333 |

GDPG | 270 | 0,060 | 0,005 | 0,052 | 0,068 |

INF | 270 | 0,068 | 0,050 | 0,006 | 0,186 |

Có thể bạn quan tâm!

-

Các Giả Thuyết Về Sự Khác Biệt Trong Tác Động Đối Với Mô Hình 2:

Các Giả Thuyết Về Sự Khác Biệt Trong Tác Động Đối Với Mô Hình 2: -

Các Phương Pháp Ước Lượng Mô Hình Dữ Liệu Bảng Tĩnh (Static Panel Data)

Các Phương Pháp Ước Lượng Mô Hình Dữ Liệu Bảng Tĩnh (Static Panel Data) -

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 12

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 12 -

Kết Quả Ước Lượng Mô Hình Động Về Tác Động Của Các Nhân Tố Tới Hiệu Quả Tài Chính Của Các Ngân Hàng Thương Mại

Kết Quả Ước Lượng Mô Hình Động Về Tác Động Của Các Nhân Tố Tới Hiệu Quả Tài Chính Của Các Ngân Hàng Thương Mại -

Kiểm Định Khác Biệt Trung Bình Và Phương Sai Hai Nhóm Nhtm

Kiểm Định Khác Biệt Trung Bình Và Phương Sai Hai Nhóm Nhtm -

Kết Quả So Sánh Các Tác Động Đến Roe Của Hai Nhóm Nhtm

Kết Quả So Sánh Các Tác Động Đến Roe Của Hai Nhóm Nhtm

Xem toàn bộ 248 trang tài liệu này.

Nguồn: Kết quả được thực hiện từ Stata 15.1

Kết quả thống kê mô tả về các giá trị trung bình nhóm cho thấy NHTM quy mô lớn thường có tỷ lệ vốn chủ sở hữu (CA) trung bình thấp hơn, hay đòn bẩy tài chính trung bình cao hơn, tỷ lệ chi phí dự phòng tín dụng trên tổng dư nợ ròng (LPCLR) trung bình cao hơn, tuy nhiên tỷ lệ LDR đại diện cho rủi ro thanh khoản, có giá trị trung bình thấp hơn nhóm NHTM quy mô nhỏ. Ngoài ra, nhóm NHTM quy mô lớn cho thấy mức độ biến động (độ lệch chuẩn) ROE cao hơn nhưng ROA biến động thấp hơn so với nhóm NHTM quy mô nhỏ. Kết quả này tương đồng với De Haan và Poghosyan (2012 a,b).

Bảng 3.2: Thống kê mô tả hai nhóm NHTM

Nhóm NHTM quy mô lớn Nhóm NHTM quy mô nhỏ

Biến

Obs Mean Min | Max | test | Obs | Mean Min Max test | ||||||||

(S&K) | (S&K) | |||||||||||

ROA | 118 | 0,010 | 0,01 | 0,000 | 0,030 | 0,033 | 152 | 0,011 | 0,01 | 0,000 | 0,053 | 0,000 |

ROE | 118 | 0,108 | 0,07 | 0,000 | 0,268 | 0,083 | 152 | 0,068 | 0,05 | 0,000 | 0,232 | 0,000 |

S | 118 | 12,412 | 0,69 | 11,521 | 14,000 | 0,003 | 152 | 10,378 | 0,69 | 8,111 | 11,508 | 0,169 |

CA | 118 | 0,071 | 0,02 | 0,035 | 0,131 | 0,068 | 152 | 0,131 | 0,06 | 0,045 | 0,376 | 0,000 |

LDR | 118 | 0,843 | 0,19 | 0,363 | 1,380 | 0,733 | 152 | 0,899 | 0,27 | 0,493 | 2,522 | 0,000 |

NIM | 118 | 0,026 | 0,01 | 0,000 | 0,074 | 0,000 | 152 | 0,026 | 0,01 | -0,006 | 0,065 | 0,000 |

DIA | 118 | 0,006 | 0,00 | -0,006 | 0,028 | 0,000 | 152 | 0,005 | 0,01 | -0,005 | 0,039 | 0,000 |

LPCLR | 118 | 0,012 | 0,01 | -0,010 | 0,045 | 0,000 | 152 | 0,009 | 0,01 | -0,003 | 0,050 | 0,000 |

OEAR | 118 | 0,016 | 0,01 | 0,000 | 0,032 | 0,118 | 152 | 0,016 | 0,01 | 0,004 | 0,052 | 0,000 |

Std. Dev

Joint

Std. Dev

Joint

Nguồn: Kết quả thực hiện từ Stata 15.1

3.3. Kiểm định đa cộng tuyến

Mô hình nghiên cứu cần đảm bảo không có hiện tượng đa cộng tuyến cao xuất hiện. Đa cộng tuyến nghiêm trọng có thể làm sai số chuẩn cũng như khoảng tin cậy của ước lượng lớn, thậm chí có thể làm ước lượng bị sai dấu. Vì vậy, nghiên cứu sẽ tiến hành kiểm tra hiện tượng đa cộng tuyến bằng ma trận tương quan và hệ số phóng đại phương sai (VIF) đối với từng mô hình nghiên cứu.

Đối với các hệ số tương quan cặp giữa các biến giải thích, dấu hiệu đa cộng tuyến cao nếu hệ số tương quan có giá trị tuyệt đối lớn hơn 0,8 (Dong và Minh, 2013). Quan sát các hệ số tương quan cặp giữa các biến giải thích, giá trị lớn nhất thuộc về mối tương quan giữa biến Quy mô và Vốn chủ sở hữu là 0,715. Tuy nhiên, giá trị này vẫn nhỏ hơn 0,8. Vì vậy, bước đầu có thể kết luận chưa tìm thấy đa cộng tuyến cao trong các biến giải thích. Kết quả Bảng 3.3 cho thấy không có hệ số tương quan cặp nào có giá trị lớn hơn 0,8.

Tuy nhiên, để chắc chắn hơn, luận án tiếp tục ước lượng hệ số phóng đại phương sai VIF (Variance Inflation Factor). Một thông lệ chung trong nghiên cứu thực

nghiệm là nếu trong mô hình có hệ số VIF lớn hơn 10 thì có thể kết luận xảy ra hiện tượng đa cộng tuyến cao (Cả và Miên, 2008; Dong và Minh, 2013; Kennedy, 2008). Một số quan điểm chặt chẽ hơn cho rằng khi VIF > 5, mô hình đã có thể xảy ra hiện tượng đa cộng tuyến cao. Vì vậy, luận án sẽ sử dụng ngưỡng VIF > 5 để kết luận hiện tượng đa cộng tuyến cao trong các mô hình.

Bảng 3.4 cho thấy không có hệ số VIF của biến giải thích nào vượt quá 5, giá trị VIF trung bình là 2,32, đối với toàn bộ mẫu, 2,75 đối với mẫu nhóm NHTM quy mô lớn và 2,26 đối với nhóm NHTM quy mô nhỏ khá thấp, một lần nữa xác nhận không xảy ra đa cộng tuyến nghiêm trọng trong mô hình và cho phép thực hiện các ước lượng.

Bảng 3.3: Ma trận tương quan các biến trong mô hình

ROA | ROE | S | CA | LDR | NIM | DIA | LPCLR | OEAR | CON | MSG | GDPG | INF | |

ROE | 0,674 | 1 | |||||||||||

0,000 | |||||||||||||

S | -0,216 | 0,318 | 1 | ||||||||||

0,000 | 0,000 | ||||||||||||

CA | 0,512 | -0,184 | -0,715 | 1 | |||||||||

0,000 | 0,002 | 0,000 | |||||||||||

LDR | 0,278 | 0,094 | -0,207 | 0,366 | 1 | ||||||||

0,000 | 0,123 | 0,001 | 0,000 | ||||||||||

NIM | 0,592 | 0,387 | -0,055 | 0,334 | 0,229 | 1 | |||||||

0,000 | 0,000 | 0,371 | 0,000 | 0,000 | |||||||||

DIA | 0,472 | 0,340 | 0,073 | 0,203 | 0,046 | 0,040 | 1 | ||||||

0,000 | 0,000 | 0,229 | 0,001 | 0,457 | 0,510 | ||||||||

LPCLR | -0,075 | -0,020 | 0,260 | -0,077 | -0,142 | 0,391 | 0,255 | 1 | |||||

0,221 | 0,748 | 0,000 | 0,207 | 0,020 | 0,000 | 0,000 |

ROA | ROE | S | CA | LDR | NIM | DIA | LPCLR | OEAR | CON | MSG | GDPG | INF | |

OEAR | 0,105 | -0,003 | -0,040 | 0,139 | 0,003 | 0,606 | 0,094 | 0,430 | 1 | ||||

0,087 | 0,957 | 0,517 | 0,022 | 0,962 | 0,000 | 0,124 | 0,000 | ||||||

CON | -0,040 | 0,010 | -0,072 | -0,001 | 0,031 | -0,140 | 0,169 | -0,055 | -0,128 | 1 | |||

0,515 | 0,865 | 0,237 | 0,991 | 0,610 | 0,021 | 0,005 | 0,371 | 0,036 | |||||

MSG | 0,276 | 0,220 | -0,249 | 0,171 | 0,206 | -0,099 | 0,246 | -0,227 | -0,238 | 0,432 | 1 | ||

0,000 | 0,000 | 0,000 | 0,005 | 0,001 | 0,104 | 0,000 | 0,000 | 0,000 | 0,000 | ||||

GDPG | -0,111 | 0,012 | 0,211 | -0,215 | 0,003 | -0,083 | -0,039 | 0,075 | -0,119 | -0,209 | -0,216 | 1 | |

0,068 | 0,843 | 0,001 | 0,000 | 0,959 | 0,173 | 0,520 | 0,221 | 0,052 | 0,001 | 0,000 | |||

INF | 0,357 | 0,244 | -0,187 | 0,186 | 0,228 | 0,177 | -0,022 | -0,142 | 0,049 | -0,641 | -0,040 | -0,230 | 1 |

0,000 | 0,000 | 0,002 | 0,002 | 0,000 | 0,004 | 0,716 | 0,020 | 0,427 | 0,000 | 0,509 | 0,000 |

Nguồn: Kết quả thực hiện từ Stata 15.1; Giá trị bên trên là Hệ số tương quan, bên dưới là P_value