Nhóm NHTM | Nhóm NHTM | ||

quy mô lớn | quy mô nhỏ | ||

S | 3,11 | 2,09 | 2,97 |

CA | 3,6 | 1,89 | 3,5 |

LDR | 1,44 | 1,74 | 1,71 |

NIM | 2,35 | 4,53 | 2,04 |

DIA | 1,61 | 2,21 | 1,53 |

LPCLR | 1,66 | 2,46 | 1,39 |

OEAR | 1,98 | 3,34 | 1,9 |

CON | 3,38 | 4,34 | 3,5 |

MSG | 1,64 | 1,43 | 1,8 |

GDPG | 1,6 | 1,56 | 1,71 |

INF | 3,2 | 4,69 | 2,82 |

Mean VIF | 2,32 | 2,75 | 2,26 |

Có thể bạn quan tâm!

-

Các Phương Pháp Ước Lượng Mô Hình Dữ Liệu Bảng Tĩnh (Static Panel Data)

Các Phương Pháp Ước Lượng Mô Hình Dữ Liệu Bảng Tĩnh (Static Panel Data) -

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 12

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 12 -

Tình Hình Kinh Tế Vĩ Mô Và Hiệu Quả Tài Chính Của Các Ngân Hàng Thương Mại Tại Việt Nam

Tình Hình Kinh Tế Vĩ Mô Và Hiệu Quả Tài Chính Của Các Ngân Hàng Thương Mại Tại Việt Nam -

Kiểm Định Khác Biệt Trung Bình Và Phương Sai Hai Nhóm Nhtm

Kiểm Định Khác Biệt Trung Bình Và Phương Sai Hai Nhóm Nhtm -

Kết Quả So Sánh Các Tác Động Đến Roe Của Hai Nhóm Nhtm

Kết Quả So Sánh Các Tác Động Đến Roe Của Hai Nhóm Nhtm -

Kết Quả Các Mô Hình Thay Đổi Tác Động Theo Các Ngưỡng Quy Mô.

Kết Quả Các Mô Hình Thay Đổi Tác Động Theo Các Ngưỡng Quy Mô.

Xem toàn bộ 248 trang tài liệu này.

Bảng 3.4: Hệ số VIF của các biến độc lập

Biến độc lập Toàn bộ mẫu

Nguồn: Kết quả thực hiện từ Stata 15.1

3.4. Kết quả ước lượng mô hình động về tác động của các nhân tố tới hiệu quả tài chính của các ngân hàng thương mại

Kết quả ước lượng cùng các kiểm định đối với Mô hình 1 được trình bày theo bảng dưới đây:

Bảng 3.5: Kết quả ước lượng GMM hệ thống hai bước đối với Mô hình 1 Biến phụ thuộc (Y) ROA ROE

Biến độc lập

Hệ số ước lượng

Sai số chuẩn (Corrected)

Hệ số ước lượng

Sai số chuẩn (Corrected)

0,0665* | 0,034 | 0,2095*** | 0,066 | |||

S | 0,0020*** | 0,001 | 0,0038 | 0,012 | ||

CA | 0,0310*** | 0,009 | -0,4454*** | 0,129 | ||

LDR | -0,0056*** | 0,001 | -0,0457 | 0,031 | ||

NIM | 0,8648*** | 0,057 | 5,9435*** | 0,727 | ||

DIA | 0,7771*** | 0,050 | 8,0944*** | 1,004 | ||

LPCLR | -0,5529*** | 0,055 | -2,5880*** | 0,347 | ||

OEAR | -0,8504*** | 0,085 | -8,9945*** | 1,340 | ||

CON | -0,0392** | 0,017 | 0,3715 | 0,379 | ||

MSG | 0,0078*** | 0,003 | -0,0341 | 0,039 | ||

GDPG | 0,0701*** | 0,025 | 0,4150 | 0,376 | ||

INF | 0,0113* | 0,006 | 0,2665** | 0,109 | ||

_cons | -0,0052 | 0,007 | -0,1538 | 0,180 | ||

Số quan sát | 240 | 240 | ||||

Số nhóm | 30 | 30 | ||||

Số biến công cụ | 29 | 28 | ||||

Wald Test – P.value | 0,000 | 0,000 | ||||

AR(2) Test – P.value | 0,218 | 0,134 | ||||

Sargan Test – P.value | 0,996 | 0,984 | ||||

Hansen Test – P.value | 0,660 | 0,613 |

Nguồn: Kết quả thực hiện từ Stata 15.1

*, ** và *** lần lượt là các ký hiệu tương ứng với các mức ý nghĩa 10%, 5% và 1%.

Kết quả kiểm định:

Số lượng biến công cụ (29 và 28) nhỏ hơn số nhóm, tức số lượng đơn vị chéo

(30) đảm bảo tuân thủ quy tắc ngón tay cái theo Roodman (2009). Kiểm định Wald (P_value = 0,000 < 0,01) cho thấy các tác động khác 0 đồng thời của các biến độc lập có ý nghĩa thống kê tại mức ý nghĩa 1% trong việc giải thích sự thay đổi của biến phụ thuộc (ROA/ROE). Kiểm định Arrelano-Bond cho tự tương quan bậc 2 của sai số (AR2) có P_value lần lượt bằng 0,218 và 0,134 (đều lớn hơn 0,1) cho thấy không xảy ra hiện tượng tự tương quan bậc 2 trong phần dư của mô hình đươc ước lượng. Kiểm định Hansen và Sargan cũng có các giá trị P_value > 0,1 cho thấy các biến công cụ được sử dụng trong mô hình là biến ngoại sinh, tức không có tương quan với sai số của mô hình.

Thảo luận kết quả ước lượng:

Kết quả ước lượng theo GMM hệ thống hai bước cho thấy tác động dương của biến trễ ROA có ý nghĩa thống kê thấp (tại mức ý nghĩa 10%) đến giá trị hiện tại trong khi tác động dương của biến trễ ROE có ý nghĩa thống kê cao tại mức ý nghĩa 1% với độ lớn tác động là 0,2095. Độ lớn tác động của biến trễ đến hiệu quả tài chính kỳ hiện tại khá nhỏ trong trường hợp này hàm ý ngành NHTM Việt Nam có mức độ cạnh tranh tổng thể khá cao16, khiến tác động riêng phần của hiệu quả tài chính kỳ trước tới kỳ này của các NHTM không cao, cũng hàm ý tốc độ điều chỉnh hiệu quả tài chính cao. Có thể thấy mức độ cạnh tranh tổng thể khá cao của toàn ngành NHTM được tạo nên chủ yếu bởi mức độ cạnh tranh cao tại thị trường các hoạt động ngoài lãi. Bảng 3.1 cho thấy giá trị trung bình mẫu của tỷ trọng tổng tài sản chỉ 04 NHTM lớn nhất (CON hay CR4) đã đạt 52,5% toàn bộ mẫu (tương ứng trên 40% toàn ngành), hàm ý mức độ

cạnh tranh trên thị trường truyền thống không cao, do đó mức độ cạnh tranh tổng thể khá cao được tạo nên chủ yếu từ thị trường ngoài lãi17, nó cũng hàm ý tốc độ điều chỉnh nhanh của hiệu quả tài chính tại các NHTM do thu nhập ngoài lãi gây nên. Tại thị trường Việt Nam, các NHTM nước ngoài thường được đánh giá cao hơn các NHTM nội địa về các sản phẩm, dịch vụ ngoài lãi nhờ lợi thế về công nghệ và kinh nghiệm đi trước. Vì vậy, các NHTM nội địa thường phải đối mặt với áp lực cạnh tranh

cao hơn trên các thị trường này so với thị trường truyền thống, nơi mà họ có lợi thế hơn với sự am hiểu về địa bàn, cũng như các mối quan hệ sẵn có với khách hàng giúp

16 Kết quả tác động của biến trễ trong trường hợp này nhỏ hơn Athanasoglou và cộng sự (2008) & Goddard và cộng sự (2004), mặc dù mô hình nghiên cứu khác nhau, dù vậy, vẫn có thể cho rằng ngành NHTM Việt Nam có mức độ cạnh tranh khá cao.

17 Tương đồng với Gischer và Juttner (2001); Demirguc-Kunt và Huizinga (1999) cho rằng so với thị trường các hoạt động truyền thống, các thị trường hoạt động thu phí có mức độ cạnh tranh cao hơn.

chi phí chuyển đổi cao hơn là rào cản giúp cạnh tranh tốt hơn với các NHTM nước ngoài, qua đó duy trì lợi nhuận tốt hơn.

Kết quả này kết hợp với sự khác biệt mức ý nghĩa thống kê của hệ số ước lượng biến trễ giữa ROA và ROE hàm ý tốc độ điều chỉnh ROA nhanh của các NHTM phần lớn do tác động của thu nhập ngoài lãi kỳ hiện tại. Thật vậy, tổng thu nhập của NHTM bao gồm thu nhập từ lãi và các loại thu nhập ngoài lãi. Đối với các NHTM, tổng tài sản không bao gồm các hoạt động ngoại bảng (hoạt động phi truyền thống), dù các hoạt động này cũng mang lại thu nhập ngoài lãi cho NHTM. Vì vậy, việc sử dụng ROA đại diện hiệu quả tài chính có nhược điểm không giúp bộc lộ rõ hiệu quả của các hoạt động ngoại bảng (Goddard và cộng sự, 2004; Athanasoglou và cộng sự, 2008). Thêm vào đó, kết quả cho thấy độ lớn tác động của DIA (đại diện cho thu nhập ngoài lãi cận biên) đến ROA lớn (bằng 0,777) và có ý nghĩa thống kê cao. Điều này hàm ý sự thay đổi của thu nhập ngoài lãi kỳ hiện tại có thể gây nên những biến động khó lường tới ROA kỳ hiện tại (DeYoung và Torna, 2013; De Jonghe và cộng sự, 2015). Do đó, tác động có mức ý nghĩa thống kê thấp của biến trễ đến ROA kỳ hiện tại nhiều khả năng do biến phụ thuộc ROA không tính đến quy mô của các hoạt động phi truyền

thống tại mẫu số18. Khác với ROA, ROE là tiêu chí đo lường hiệu quả tổng hợp của cả

hai loại hoạt động truyền thống và phi truyền thống một cách cân bằng hơn (Goddard và cộng sự, 2004; Olson và Zoubi, 2011) vì nó không gặp phải vấn đề trên.

Quy mô (S) tác động dương đến ROA có ý nghĩa thống kê tại mức 1%, tuy nhiên độ lớn khá nhỏ (0,002). Một cách bình quân, khi tổng tài sản NHTM tăng trưởng 1% giúp ROA tăng 0,002 điểm phần trăm (ceteris paribus), tương đồng với Vu và Nahm (2013); Linh và Trang (2019). Tuy nhiên, tác động này không có ý nghĩa thống kê trong trường hợp ROE. Kết quả về tác động dương rất nhỏ trong trường hợp ROA và không có ý nghĩa thống kê trong trường hợp ROE hàm ý khi tăng trưởng quy mô, bên cạnh việc các NHTM sẽ có lợi thế hơn về tính kinh tế nhờ quy mô và tính kinh tế nhờ phạm vi, thường đi liền với việc phát triển mạng lưới và sự phức tạp hơn trong cơ cấu tổ chức, qua đó gặp phải sự phi hiệu quả lớn hơn trong quản lý, và thường thiếu linh hoạt hơn, do vậy chúng chỉ giảm thiểu được ít chi phí (Berger và cộng sự, 1987; Eichengreen và Gibson, 2001).

Tỷ lệ vốn chủ sở hữu đại diện cho khả năng thanh toán của NHTM. Biến này tác động dương lên ROA nhưng tác động âm lên ROE cho thấy tác động mâu thuẫn nhau giữa hai mục tiêu về hiệu quả quản lý tài sản và hiệu quả sử dụng vốn. Đối với

18 Có thể sử dụng tiêu chí quy mô thanh khoản tạo ra (VD: Liquidity creation theo Berger và Bouwman (2009))

để thay thể Total assets trong các công thức tính ROA, vì nó tính đến quy mô các hoạt động ngoại bảng (OBS).

chỉ tiêu ROA thể hiện hiệu quả quản lý tài sản, việc nâng cao tỷ lệ vốn chủ sở hữu giúp tăng khả năng chịu đựng khi tổn thất phát sinh từ các rủi ro trong hoạt động kinh doanh, đặc biệt là rủi ro tín dụng, qua đó có thể thúc đẩy tăng trưởng tín dụng để thu về lợi nhuận cao hơn (Berger, 1995a). Kết quả này với ROA tương đồng với kết quả của Kosmidou và cộng sự (2008). Bên cạnh đó, quan điểm về chi phí cho rằng việc nâng cao tỷ lệ vốn chủ sở hữu giúp tăng xếp hạng tín nhiệm, qua đó giúp NHTM giảm chi phí vốn (Molyneux, 1993). Đối với ROE, lý thuyết về mối quan hệ đánh đổi giữa rủi ro-lợi nhuận kỳ vọng theo lý thuyết danh mục đầu tư sẽ được áp dụng để giải thích. Khi NHTM nâng cao tỷ lệ vốn chủ sở hữu, rủi ro tổng thể của NHTM được giảm thiểu, qua đó mức sinh lời kỳ vọng cũng không cao bằng trường hợp tỷ lệ vốn chủ sở hữu thấp hơn hay nói cách khác trường hợp sử dụng đòn bẩy tài chính lớn hơn. Kết quả này với ROE tại Việt Nam tương đồng với Tan (2014) với mẫu các NHTM tại Trung Quốc.

Thu nhập lãi cận biên (NIM) tác động dương đến ROA và ROE của các NHTM. Khi NIM tăng tức biên lợi nhuận từ lãi thu được từ các sản phẩm truyền thống như tín dụng và huy động tăng, sẽ giúp NHTM gia tăng lợi nhuận, qua đó ủng hộ quan điểm thông thường, và tương đồng với kết quả của Khan và Hanif (2019). Tỷ lệ thu nhập ngoài lãi trên tổng tài sản (DIA) cũng tác động dương tới hiệu quả tài chính, tương đồng với các kết quả của Hiền và Dũng (2018); DeYoung và Rice (2004); Sufian và Chong (2008); Sufian và Habibullah (2009b); Sufian (2011); Tan và Floros (2012); Khan và cộng sự (2018). Tác động của NIM và DIA là hai tác động dương mạnh nhất tới hiệu quả tài chính của NHTM ở cả ROA và ROE. Trong đó, NIM thể hiện tác động tích cực mạnh nhất trong các nhân tố đến ROA, trong khi tác động dương mạnh nhất là DIA trong trường hợp ROE. Vì ROE là tiêu chí tổng hợp cân xứng hơn cho hiệu quả của hai loại thu nhập, kết quả này cho thấy thu nhập ngoài lãi có tác động biên tới hiệu quả tài chính của các NHTM mạnh hơn so với thu nhập lãi cận biên, ủng hộ luận điểm của Detrich và Wanzenried (2011); Saunders và cộng sự (2016). Nói cách khác, các NHTM sẽ đạt được hiệu quả tài chính cao hơn khi đa dạng hóa sản phẩm hay thu nhập, do đó chúng tính kinh tế theo phạm vi (Economies of Scope) (Tan, 2014), tương đồng với kết quả của Goddard và cộng sự (2013); tuy nhiên ngược lại với kết quả của Chronopoulos và cộng sự (2015).

Tỷ lệ dư nợ trên tiền gửi khác hàng (LDR) tác động âm tại mức ý nghĩa 1% đến cả ROA và ROE. Một NHTM có tỷ lệ LDR cao hơn đặt nó vào vị thế thiếu khả năng chi trả bằng tiền khi khách hàng có nhu cầu rút tiền, do đó có rủi ro thanh khoản cao hơn. Bên cạnh đó, khi tỷ lệ LDR cao (LDR trung bình mẫu là 87,5%), dư địa cho tăng

trưởng tín dụng dựa vào nguồn tiền gửi không còn lớn, tác động tiêu cực tới tăng trưởng lợi nhuận của NHTM. Điều này cũng cho thấy vai trò trọng yếu của nguồn tiền gửi trong việc đáp ứng nhu cầu thanh khoản cũng như tài trợ cho hoạt động tín dụng đối với các NHTM Việt Nam, cũng như mức độ an toàn thanh khoản không cao của các NHTM. Kết quả ước lượng này cũng tương đồng với các kết quả của Chen và cộng sự (2018), Demirgüç-Kunt và Huizinga (1999).

Tỷ lệ chi phí dự phòng rủi ro tín dụng (LPCLR) tác động âm đến cả ROA và ROE của các NHTM. Điều này cho thấy khi chất lượng tín dụng đi xuống sẽ tác động tiêu cực đến hiệu quả tài chính của các NHTM. Kết quả này tương đồng với các kết quả của Khan và Hanif (2019); Athanasoglou và cộng sự (2006); Sufian (2011); Tan và Floros (2012) và Chen và cộng sự (2018).

Tỷ lệ chi phí hoạt động OEAR đại diện cho sự phi hiệu quả quản lý chi phí của NHTM tác động âm mạnh nhất đến cả ROA và ROE. Điều này cho thấy NHTM quản lý chi phí tốt sẽ đạt được hiệu quả tài chính cao, hàm ý ủng hộ giả thuyết Hiệu quả- cấu trúc. Kết quả này tương đồng với các kết quả của Athanasoglou và cộng sự (2006, 2008); Pasiouras và Kosmidou (2007); Liu và Wilson (2010); Goddard và cộng sự (2013); Khan và Hanif (2019); Khan và cộng sự (2018).

Tỷ lệ tập trung thị trường (CON) tác động âm tới ROA có ý nghĩa thống kê tại mức ý nghĩa 5%, trong khi tác động này là dương và không có ý nghĩa thống kê trong trường hợp ROE là biến phụ thuộc. Điều này hàm ý bác bỏ giả thuyết SCP với ROA, trong khi chưa có cơ sở ủng hộ giả thuyết SCP với trường hợp ROE. Kết quả này phù hợp với kết quả so sánh NIM tại Bảng 3.6 sau đây, theo đó, mặc dù nhóm NHTM quy mô lớn có NIM lớn hơn, hàm ý chúng có vị thế trên thị trường truyền thống lớn hơn nhưng sự chênh lệch không có ý nghĩa thống kê, và chưa có cơ sở để khẳng định lợi ích thu được nếu xảy ra hiện tượng thông đồng giữa các NHTM. Bên cạnh đó, kết quả ước lượng biến trễ ROA hàm ý thị trường NHTM có mức độ cạnh tranh khá cao, mặc dù mức độ tập trung thị trường (CON hay CR4) khá cao (52,5%), cho thấy mức độ tập trung thị trường ít có khả năng gây ra tác động âm đến mức độ cạnh tranh trên thị trường, qua đó bác bỏ giả thuyết SCP, ít nhất với trường hợp ROA là biến phụ thuộc. Kết quả này tương đồng với các kết quả của Smirlock (1985); Berger (1995b); Park và Weber (2008); Athanasoglou và cộng sự (2008); Liu và Wilson (2010); Chronopoulos và cộng sự (2015); Tan (2016).

Tác động của tốc độ tăng trưởng cung tiền là dương và có ý nghĩa thống kê cao với trường hợp ROA, trong khi không có ý nghĩa thống kê với ROE. Khi cung tiền

tăng trưởng thường đi liền với chính sách tiền tệ nới lỏng, tạo điều kiện hạ lãi suất, giúp các NHTM tăng trưởng tín dụng tốt hơn, cũng như giúp doanh nghiệp giảm bớt gánh nặng lãi suất có thể dẫn đến khả năng không trả được nợ NHTM đúng thời hạn, tức xảy ra nợ xấu, qua đó giúp tăng lợi nhuận NHTM. Kết quả này tương đồng với các kết quả của Bourke (1989); Sufian và Chong (2008); Obeidat và cộng sự (2013).

Tăng trưởng GDP tác động dương đến cả ROA và ROE của các NHTM, dù trường hợp ROE không có ý nghĩa thống kê. Khi GDP tăng trưởng thường đi cùng với việc tăng tổng cầu của nền kinh tế. Các NHTM Việt Nam với vai trò tài trợ vốn chủ đạo cho nền kinh tế, qua đó được hưởng lợi thông qua sự tăng trưởng cầu của các sản phẩm truyền thống như tín dụng và huy động vốn. Ngoài ra, chúng cũng được hưởng lợi từ sự tăng trưởng về cầu của các dịch vụ như thanh toán, bảo lãnh, cam kết tín dụng và các hoạt động ngoài lãi khác. Kết quả này tương đồng với các kết quả của Pasiouras và Kosmidou (2007); Kosmidou và cộng sự (2008); Sufian và Habibullah (2009b, 2012); Chronopoulos và cộng sự (2015); Caporale và cộng sự (2017); Chen và cộng sự (2018).

Tỷ lệ lạm phát (INF) tác động này là dương đối với cả ROA và ROE của các NHTM, tuy nhiên ý nghĩa thống kê không thật sự cao. Perry (1992); Athanasoglou và cộng sự (2008) chỉ ra rằng tác động của lạm phát chỉ tích cực trong trường hợp lạm phát là “khả đoán”. Một chính sách lạm phát minh bạch và rõ ràng giúp các NHTM thu được lợi ích từ việc chủ động điều chỉnh lãi suất tín dụng và huy động và ngược lại. Trong những năm gần đây, chính sách lạm phát được Ngân hàng Nhà nước ngày càng công khai mục tiêu và các công cụ sử dụng, và được thừa nhận ngày càng tích cực. Điều này đem đến lợi ích cho các NHTM trong việc điều hành lãi suất của mình. Kết quả này tương đồng với các kết quả của Kosmidou và cộng sự (2008); Sufian (2011); Sufian và Habibullah (2012); Caporale và cộng sự (2017).

3.5. Kết quả so sánh hiệu quả tài chính giữa hai nhóm ngân hàng thương mại được phân loại theo quy mô.

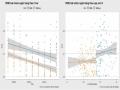

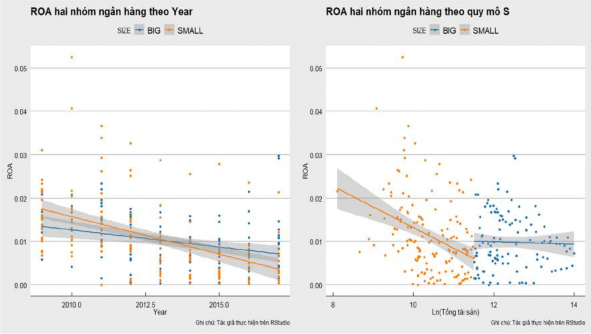

Trước tiên, luận án trình bày Biểu đồ 3.4 và 3.5 mô tả các điểm hiệu quả tài chính của hai nhóm NHTM phân loại theo quy mô. Các biểu đồ được kết hợp với đường hồi quy tuyến tính OLS và khoảng tin cậy 95% cho biết xu hướng hiệu quả tài chính của hai nhóm NHTM theo năm và theo quy mô.

Biểu đồ 3.4 cho thấy hầu hết các giá trị ROA của nhóm NHTM quy mô lớn (BIG) có giá trị nhỏ hơn 2%. Cả hai biểu đồ đều cho thấy cả hai nhóm NHTM đều có ROA giảm theo thời gian, tuy nhiên nhóm NHTM quy mô nhỏ có tốc độ giảm nhanh hơn nhóm NHTM quy mô lớn.

Trong biểu đồ bên trái, đường xu hướng của hai nhóm NHTM cắt nhau vào cuối năm 2013 hàm ý giá trị trung bình ROA của hai nhóm NHTM này được xem là tương đương nhau vào thời điểm đó với dải tin cậy 95% khá hẹp, tức mức độ tin cậy cao, sau năm 2013, giá trị trung bình ROA của nhóm NHTM quy mô lớn cao hơn nhóm NHTM quy mô nhỏ, tuy nhiên dải tin cậy 95% với cả hai nhóm khá rộng. Biểu đồ bên phải lại cho thấy các NHTM quy mô lớn thường có ROA trung bình thấp hơn so với nhóm NHTM quy mô nhỏ vì đường xu hướng của chúng nằm tại tung độ khá thấp so với đường xu hướng của nhóm NHTM quy mô nhỏ.

Ngoài ra, ROA của nhóm NHTM lớn khá ổn định và xấp xỉ mức 1% khi chúng tăng trưởng quy mô, trong khi nhóm NHTM quy mô nhỏ suy giảm ROA mạnh khi chúng tăng trưởng quy mô.

Biểu đồ 3.4: ROA hai nhóm NHTM theo năm và theo quy mô

Nguồn: Kết quả thực hiện từ Rstudio

Biểu đồ 3.5 cho thấy ROE nhóm NHTM quy mô lớn thường cao hơn nhóm NHTM quy mô nhỏ khi so sánh theo năm và theo quy mô. Biểu đồ bên trái cho thấy cả hai nhóm NHTM có ROE giảm dần theo năm và đường xu hướng của chúng khá song song nhau, hàm ý mức độ giảm ROE qua các năm tương tương nhau giữa hai nhóm. Biểu đồ bên phải cho thấy cả hai nhóm NHTM đều tăng ROE khi chúng tăng trưởng quy mô, tuy nhiên ROE bình quân của nhóm NHTM quy mô lớn tăng nhanh hơn so với nhóm NHTM quy mô nhỏ vì đường xu hướng của chúng dốc hơn.