doanh nghiệp cỡ trung bình (13%) và mới thành lập (13%). Hầu hết các khách hàng có quan hệ thanh toán xuất nhập khẩu tại Vietcombank đều đồng thời có quan hệ tín dụng (tỷ lệ 99,93%, gần như tuyệt đối).

2.2 Dịch vụ Ngân hàng TMCP Ngoại thương Việt Nam:

Trong những năm qua, Vietcombank đã mang đến cho khách hàng một danh mục sản phẩm dịch vụ đa dạng và phong phú.

2.2.1 Sản phẩm quản lý tiền:

2.2.1.1 Chuyển tiền trong nước

Vietcombank có khả năng đáp ứng nhu cầu thanh toán đa dạng (chuyển khoản thanh toán tiền hàng hóa, dịch vụ, tiền lương, chi phí điện, nước, điện thoại, phí bảo hiểm, thuế…) của khách hàng vì Vietcombank là thành viên của hệ thống thanh toán bù trừ, hệ thống thanh toán điện tử liên ngân hàng... Với mạng lưới chi nhánh rộng khắp, hệ thống Vietcombank đã trải dài tại hầu hết tất cả các tỉnh thành trong cả nước.

2.2.1.2 Thanh toán lương tự động

Dịch vụ chi hộ lương kết hợp với dịch vụ rút tiền tự động (ATM) cung cấp cho khách hàng giải pháp thanh toán lương nhanh chóng, hoàn hảo đồng thời thực hiện chỉ thị số 20/2007/CT – TTg ngày 24 tháng 08 năm 2007 của Thủ tướng Chính phủ về việc trả lương qua tài khoản cho các đối tượng hưởng lương từ Ngân sách Nhà nước. Đây là bước đệm quan trọng trong công cuộc phòng chống tham nhũng và tiến tới triển khai đề án thanh toán không dùng tiền mặt giai đoạn 2006-2010 và định hướng đến năm 2020 tại Việt Nam. Ngân hàng trích tiền từ tài khoản của doanh nghiệp chuyển vào tài khoản của từng nhân viên đúng theo danh sách lương mà doanh nghiệp cung cấp.

Lợi ích khi sử dụng thẻ là họ vừa khỏi bảo quản, cất giữ tiền mặt vừa tiết kiệm được tiền lương.Bên cạnh đó, họ còn hưởng lãi suất từ phía Ngân hàng.

2.2.1.3Thu chi hộ tiền mặt

Ngân hàng sẽ đến trụ sở hoặc địa điểm do khách hàng yêu cầu để thu, chi hộ tiền mặt. Dịch vụ này giúp khách hàng giảm thiểu chi phí và rủi ro nếu phải vận chuyển tiền mặt đến nộp tại ngân hàng.

2.2.2 Sản phẩm tín dụng:

2.2.2.1 Cho vay ngắn hạn:

Nhằm giúp khách hàng hoạt động hiệu quả trong suốt chu kỳ kinh doanh, Vietcombank sẵn sàng đáp ứng nhu cầu vốn lưu động một cách kịp thời, phù hợp với dòng tiền trong kinh doanh của khách hàng. Vietcombank giúp khách hàng dễ dàng tiếp cận các phương thức cho vay vốn lưu động truyền thống cũng như các sản phẩm đặc thù phù hợp với từng loại hình kinh doanh như: (i) Cho vay từng lần, (ii) cho vay theo hạn mức tín dụng (iii) Cho vay theo hạn mức thấu chi (iv) Cho vay theo hạn mức tín dụng dự phòng…. Và các sản phẩm đặc thù theo hoạt động kinh doanh của khách hàng.

2.2.2.2 Cho vay trung dài hạn

Với kinh nghiệm trong lĩnh vực tín dụng đầu tư phát triển. Với uy tín của mình, Vietcombank đã rất thành công trong vai trò ngân hàng đầu mối dàn xếp các khoản cho vay hợp vốn tài trợ các dự án đầu tư có quy mô lớn.

Các hình thức tín dụng trung dài hạn Vietcombank cung cấp cho khách hàng bao gồm:

• Cho vay đầu tư xây dựng mới

• Cho vay đầu tư mở rộng, đầu tư thiết bị bổ sung

• Cho vay trả nợ nước ngoài

• Cho vay các phương án kinh doanh có thời hạn trên một năm (thi công trả chậm, bán hàng trả chậm…)

2.2.2.3 Dịch vụ bảo lãnh

Khách hàng chuẩn bị tham gia đấu thầu, ký kết một hợp đồng kinh tế cần một ngân hàng uy tín để đảm bảo nghĩa vụ với bên mời thầu, đảm bảo việc thực hiện

đúng các thỏa thuận về chất lượng của sản phẩm do mình sản xuất như đã cam kết với đối tác hay đảm bảo việc hoàn trả tiền ứng trước theo hợp đồng đã k kết. Vietcombank sẽ cung cấp cho khách hàng dịch vụ bảo lãnh trong nước như: Bảo lãnh vay vốn, bảo lãnh thanh toán, bảo lãnh dự thầu, bảo lãnh thực hiện hợp đồng… Khách hàng là các tổ chức chuyên cung cấp hàng hóa và dịch vụ cho đối tác nước ngoài, đang cần một ngân hàng để cam kết với đối tác của mình về việc sẽ thanh toán trong trường hợp họ vi phạm các nghĩa vụ đã thỏa thuận. Vietcombank sẽ tư vấn các sản phẩm bảo lãnh ngoài nước giúp họ có được phương án bảo lãnh

ngoài nước hợp lý nhất.

2.2.3 Dịch vụ thanh toán quốc tế:

2.2.3.1 Chuyển tiền ra nước ngoài (TTR)

Khách hàng muốn thanh toán tiền hàng nhập khẩu, phí dịch vụ, hoa hồng… cho đối tác hay muốn chuyển lợi nhuận, doanh thu được chia và thu nhập về nước (đối với các nhà đầu tư nước ngoài)…Vietcombank sẽ đáp ứng tốt nhất các nhu cầu này thông qua việc xử lý các lệnh chuyển tiền một cách nhanh chóng, chính xác, an toàn với thủ tục đơn giản và mức phí hấp dẫn.

2.2.3.2 Thư tín dụng (L/C)

• Thư tín dụng nhập khẩu:

Khách hàng nhập khẩu hàng hóa và phía đối tác muốn chọn một phương thức thanh toán đảm bảo, Vietcombank sẽ phát hành L/C cho khách hàng và thực hiện thanh toán cho nước ngoài khi nhận bộ chứng từ giao hàng hợp lệ.Vietcombank có thể chuyển L/C đến đối tác của khách hàng với thời gian nhanh nhất và chi phí tiết kiệm nhất.

• Thư tín dụng xuất khẩu:

Khách hàng cần xuất khẩu hàng hóa và muốn được đảm bảo thanh toán?Hãy đề nghị đối tác phát hành L/C và chọn Vietcombank làm ngân hàng thông báo và ngân hàng xác nhận (nếu cần).Vietcombank sẽ xác nhận (nếu có yêu cầu) và thông

báo L/C đến khách hàng trong thời gian nhanh nhất và với chi phí tiết kiệm nhất. Sau khi khách hàng xuất khẩu hàng hóa, bộ chứng từ sẽ được Vietcombank hỗ trợ kiểm tra, hướng dẫn sửa chữa cho hợp lệ, chiết khấu (nếu có nhu cầu) và gửi đi nước ngoài yêu cầu thanh toán.

2.2.3.3 Nhờ thu chứng từ (D/A, D/P)

• Nhờ thu xuất khẩu:

Sau khi xuất khẩu hàng hóa ra nước ngoài, khách hàng có thể sử dụng dịch vụ nhờ thu tại Vietcombank. Vietcombank sẽ chuyển bộ chứng từ ra nước ngoài nhờ thu hộ, theo dòi, nhắc nhở thanh toán, chuyển tiền vào tài khoản và thông báo cho khách hàng khi đối tác nước ngoài thanh toán. Trường hợp trong hợp đồng không chỉ định rò ngân hàng thu hộ, khách hàng sẽ được giới thiệu một trong những ngân hàng có uy tín và có quan hệ đại lý với Vietcombank tại nước nhập khẩu để chọn lựa.

• Nhờ thu nhập khẩu:

Khách hàng nhập khẩu hàng hóa theo phương thức nhờ thu (collection) và muốn lựa chọn ngân hàng thu hộ để tiếp nhận bộ chứng từ nước ngoài chuyển về, thông báo cho khách hàng và thực hiện thanh toán cho nước ngoài theo chỉ định. Vietcombank sẽ đáp ứng nhu cầu trên của khách hàng một cách nhanh nhất.

2.3 Thực trạng huy động vốn của ngân hàng thương mại cổ phần ngoại thương Việt Nam

2.3.1 Sự phát triển ngành ngân hàng:

Hệ thống ngân hàng thương mại (NHTM) Việt Nam đã và đang đóng vai trò trọng yếu trong hệ thống các tổ chức tín dụng (TCTD), bao gồm các NHTM quốc doanh và các NHTM cổ phần. Tính tới tháng 4/2012, hệ thống các TCTD Việt Nam đã có: 01 ngân hàng chính sách xã hội, 01 ngân hàng phát triển, 37 NHTM cổ phần, 5 NHTM nhà nước, 54 chi nhánh ngân hàng nước ngoài, 5 ngân hàng 100% vốn nước ngoài, 5 ngân hàng liên doanh, 17 công ty tài chính, 12 công ty cho thuê tài

chính, 01 quỹ tín dụng nhân dân trung ương, 01 tổ chức tài chính vi mô. Trong đó, hệ thống NHTM đóng vai trò chi phối thị phần tín dụng (86,47% toàn hệ thống)

Trong giai đoạn 2007 - 2010, hệ thống ngân hàng và các TCTD ở nước ta đã phát triển mạnh về lượng. Số lượng các NHTM nội địa đã tăng 5%, chi nhánh ngân hàng nước ngoài tăng 78%, đặc biệt, có thêm 5 ngân hàng 100% vốn nước ngoài. Nếu tính trong giai đoạn 10 năm (2002 - 2012), thì số lượng các chi nhánh ngân hàng nước ngoài đã tăng hơn 2 lần, ngân hàng 100% vốn nước ngoài tăng 5 lần...

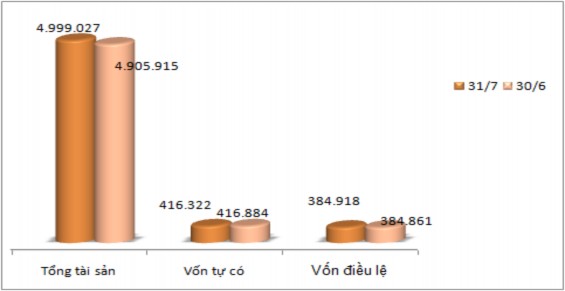

Không chỉ tăng trưởng nhanh về số lượng, hệ thống ngân hàng Việt Nam còn cho thấy sự lớn mạnh vượt bậc về quy mô hoạt động, tổng tài sản của hệ thống ngân hàng tính tới thời điểm 31/7/2012 đạt 4.999.027 tỷ đồng, tăng 1,89% so với thời điểm cuối tháng 6 và tăng 0,79% so với cuối năm 2011.Vốn tự có và vốn điều lệ tuy nhiên đồng loạt giảm nhẹ so với tháng trước, ở mức lần lượt 416.322 tỷ đồng và 384.918 tỷ đồng. So với cuối năm 2011, vốn tự có của toàn hệ thống tăng 6,5% trong khi vốn điều lệ tăng 9,19%

Biểu đồ 1:Tổng tài sản, vốn tự có, vốn điều lệ của toàn hệ thống Nguồn: Ngân hàng Nhà nước

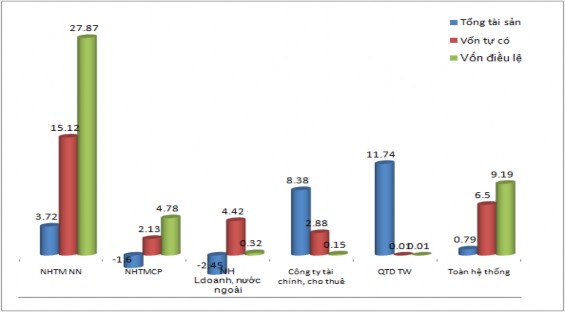

Tuy nhiên, trong khi tổng tài sản của toàn hệ thống tăng thì tài sản của nhóm các ngân hàng thương mại lại giảm 1,6% so với cuối năm trước. Lượng vốn tự có của

nhóm các nhà băng này cũng sụt tới 4,3% so với thời điểm cuối tháng 6 dù tăng 2,13% so với cuối năm2011.

Biểu đồ 2: Tăng trưởng tổng tài sản, vốn tự có, vốn điều lệ của hệ thống ngân hàng tại thời điểm 31/7 so với cuối 2011 (%) (Nhóm NHTMNN gồm cả ngân hàng Vietcombank và Vietinbank)

Nguồn: Ngân hàng Nhà nước

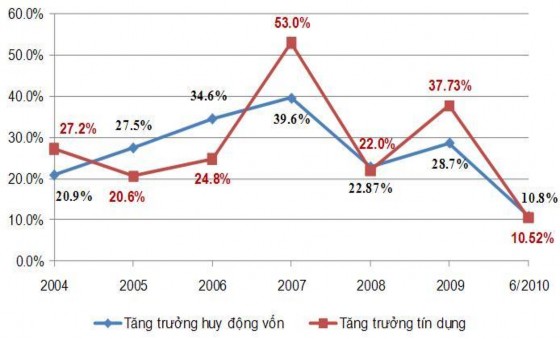

Sự tăng trưởng tập trung trên hai hoạt động chính là huy động vốn và cấp tín dụng. Tốc độ tăng trưởng của hoạt động này ở mức rất cao, đạt trung bình trên 30%/năm trong suốt giai đoạn 2001 – 2010.

Nguyên nhân do nền kinh tế tăng trưởng kèm theo nhận thức và nhu cầu của người dân đối với dịch vụ ngân hàng cũng tăng lên. Người dân hoàn toàn tin tưởng vào các chính sách của nhà nước nên không còn tình trạng tẩu tán, chon giấu tài sản như những năm thuộc thập kỷ 70, 80 mà yên tâm đưa đồng vốn và hoạt động sản xuất kinh doanh, công khai giao dịch qua ngân hàng.

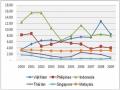

Biểu đồ 3: Tăng trưởng huy động vốn và tăng trưởng tín dụng ở VN Nguồn: Ngân hàng Nhà nước

Biểu đồ trên cho thấy mức độ phát triển rất nhanh chóng của hệ thống ngân hàng Việt Nam. Với mức tăng trưởng gdp bình quân trong khoảng thời gian trên là hơn 7%, có thể thấy rằng mức tăng trưởng của hoạt động huy động vốn và hoạt động tín dụng luôn cao gấp nhiều lần so với mức tăng trưởng GDP.

Tuy nhiên, tỷ lệ này vẫn ở mức thấp hơn so với mức trung bình trong khu vực.Dự báo trong thời gian tới, tốc độ tăng trưởng trong hoạt động này sẽ chậm lại nhưng vẫn ở mức cao gấp hai lần so với mức tăng trưởng GDP thực tế.

Tỷ lệ tiền gửi/ GDP

350%

322%

300%

250%

200%

216%

152%

0%

150%

100%

50%

133% 120%

118% 79%

78%

75%

41%

Tỷ lệ tiền gửi/ GDP

37%

Biểu đồ 4: tỷ lệ tiền gửi/GDP của Việt Nam so với các nước trong khu vực

Nguồn: IMF, ADB

2.3.2 Sơ lược về hoạt động kinh doanh của VCB thời gian qua:

Trước diễn biến phức tạp của thị trường tài chính tiền tệ như trên, VCB cũng chịu ảnh hưởng không nhỏ. Tuy nhiên với trách nhiệm là một trong những NHTM lớn, VCB đã tiên phong trong việc can thiệp và hỗ trợ thị trường một cách toàn diện trên tất cả các mặt: định hướng tăng, giảm lãi suất phù hợp với diễn biến của nền kinh tế; đẩy mạnh tín dụng thanh toán xuất nhập khẩu; cung ứng vốn cho các tập đoàn để tạo lập cân đối lớn, sản xuất các mặt hàng thiết yếu… giúp kiềm chế lạm phát, ổn định kinh tế vĩ mô và tăng trưởng bền vững.

Sơ lược kết quả hoạt động kinh doanh của VCB thời gian qua được thể hiện qua bảng sau:

Bảng 1: Quy mô hoạt động kinh doanh của VCB giai đoạn 2009-2012

Đơn vị tính: Tỷ đồng

2009 | 2010 | 2011 | 2012 | |

Tổng tài sản | 255.496 | 307.621 | 366.722 | 414.670 |

Có thể bạn quan tâm!

-

Giải pháp phát triển hoạt động huy động vốn tiền gửi cho Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - 2

Giải pháp phát triển hoạt động huy động vốn tiền gửi cho Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - 2 -

Các Nhân Tố Quyết Định Đến Quy Mô Nguồn Vốn Huy Động Tiền Gửi

Các Nhân Tố Quyết Định Đến Quy Mô Nguồn Vốn Huy Động Tiền Gửi -

Thực Trạng Huy Động Vốn Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam

Thực Trạng Huy Động Vốn Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam -

Thực Trạng Huy Động Vốn Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam

Thực Trạng Huy Động Vốn Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam -

Giải pháp phát triển hoạt động huy động vốn tiền gửi cho Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - 7

Giải pháp phát triển hoạt động huy động vốn tiền gửi cho Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - 7 -

Cơ Sở Vật Chất Và Mạng Lưới Hoạt Động:

Cơ Sở Vật Chất Và Mạng Lưới Hoạt Động: