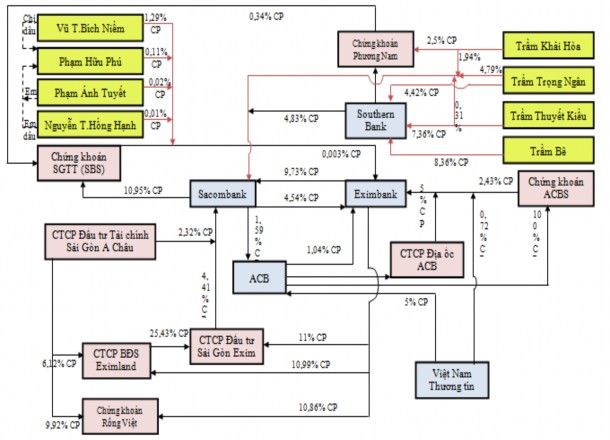

Hình 3.3: Sở hữu chéo của giữa các NHTMCP

Nguồn: Tổng hợp của tác giả

Một dạng của sở hữu chéo khác trong hệ thống các tổ chức tín dụng là dạng có sự tham gia của cả doanh nghiệp lẫn ngân hàng. Quan sát trong hình 3.3 ta có thể thấy có một loạt các công ty như Công ty cổ phần Xúc tiến Đầu tư Tân Việt, Công ty Đầu tư Phát triển Thanh Dương, Công ty TNHH Đầu tư Phúc Tiến, Công ty cổ phần Quản lý quỹ Tín Phát sở hữu đồng thời cả hai ngân hàng Maritime và ngân hàng phát triển Mekong (MDB). Điều đáng nói là quan hệ sở hữu chéo sẽ không xảy ra nếu như ngân hàng Maritime lại không đồng thời nắm giữ 10,16% cổ phần của MDB. Một điểm đáng lưu ý là quan hệ sở hữu giữa ngân hàng và doanh nghiệp có thể dễ dàng dẫn đến quan hệ tín dụng tập trung cho những cổ đông doanh nghiệp chính của ngân hàng đó. Ví dụ như Tổng công ty Hàng Hải Việt Nam nắm giữ 2,52% cổ phần của ngân hàng Maritime, đồng thời có dư nợ 174 tỷ đồng tại ngân hàng này, tương tự như vậy Công ty Cổ phần Vận tải Biển Việt Nam sở hữu 1,09% ngân hàng Maritime và có dư nợ 231,5 tỷ đồng tại ngân hàng.

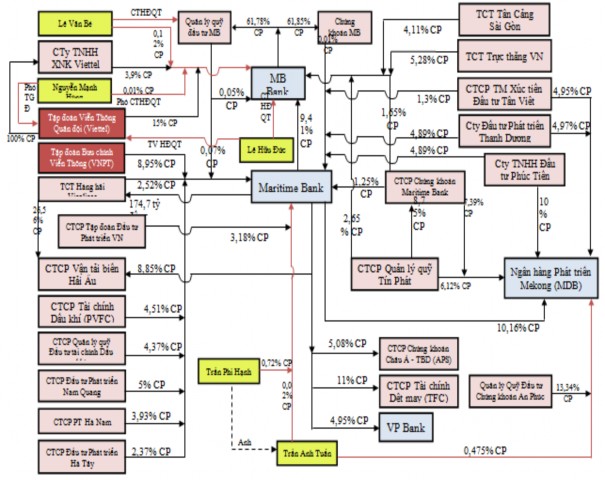

Hình 3.4: Sở hữu chéo của giữa các NHTMCP và doanh nghiệp liên quan

Nguồn: Tổng hợp của tác giả

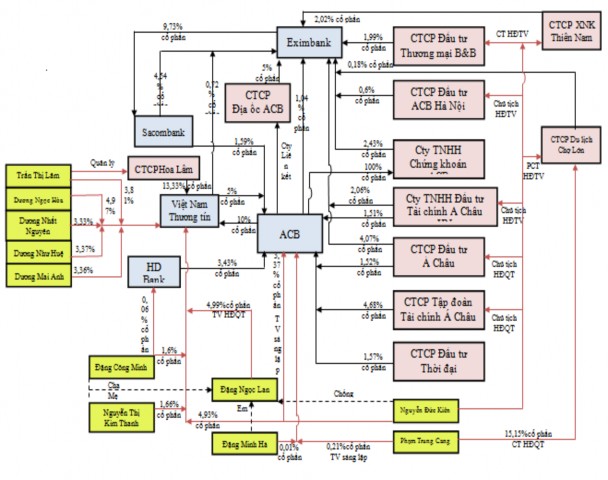

Với mức độ phát triển ngày càng đa dạng của hiện tượng sở hữu chéo, không thể không nhắc tới vai trò của các cá nhân trong hiện tượng này. Các cá nhân có thể thông qua các công ty do mình lập ra hoặc với những cá nhân là họ hàng, người có liên quan để thiết lập nên một mạng lưới sở chéo giữa các ngân hàng. Biểu hiện rõ nét nhất cho mô hình này là trường hợp của ông Nguyễn Đức Kiên trong quan hệ sở hữu đối với ba ngân hàng Việt Nam Thương Tín, ACB và Eximbank. Ông Nguyễn Đức Kiên thành lập các công ty khác nhau và các công ty này sở hữu cổ phần của ngân hàng ACB, đồng thời ông Kiên và người thân trong gia đình (như vợ Đặng Ngọc Lan, em vợ Đặng Minh Hà…) cũng sở hữu cổ phần tại ngân hàng Việt Nam Thương Tín, quan hệ sở hữu chéo này sinh khi hai ngân hàng Việt Nam Thương Tín và ACB cũng sở hữu lẫn nhau với các tỷ lệ lần lượt là 5% và 10%. Với cách thức tương tự ông Kiên cũng sở hữu ngân hàng Eximbank thông qua các công ty của mình (Công ty CP Đầu tư Thương mại B&B, Công ty CP Đầu tư ACB Hà Nội, Công ty CP XNK Thiên Nam) và đồng thời thông qua ngân hàng ACB.

Hình 3.5: Sở hữu chéo của giữa các NHTMCP và cá nhân liên quan

Nguồn: Tổng hợp của tác giả

Sở hữu chéo và đầu tư chéo là hiện tượng thường gặp trong nhiều nền kinh tế trên thế giới. Sở hữu chéo ở mức độ nhất định sẽ mang lại những lợi ích cho bản thân chủ thể TCTD như hỗ trợ nguồn vốn cho hoạt động đầu tư, sản xuất kinh doanh, tạo điều kiện trao đổi kinh nghiệm, nguồn nhân lực, tài chính, công nghệ giữa các đối tác. Tuy nhiên, trong điều kiện các biện pháp quản lý cũng như công cụ thanh tra, giám sát chưa hiệu quả, sở hữu chéo, đầu tư chéo dễ bị lạm dụng, tạo ra chuỗi sở hữu phức tạp, khó kiểm soát, dẫn đến các nguyên tắc quản trị doanh nghiệp, quản trị rủi ro không được tôn trọng, hoạt động kinh doanh kém minh bạch, tiềm ẩn nhiều rủi ro.

3.3. THỰC TRẠNG TÁC ĐỘNG CỦA CẤU TRÚC SỞ HỮU TỚI HIỆU QUẢ HOẠT ĐỘNG CỦA CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

3.3.1. Hiệu quả hoạt động của các ngân hàng thương mại nhà nước

3.3.1.1. Quy mô của các ngân hàng thương mại nhà nước

a. Số lượng các NHTMNN

Trong luận án, tác giả sử dụng cụm từ NHTMNN cho những NHTM có sở hữu nhà nước chiếm cổ phần chi phối bao gồm 4 ngân hàng Agribank, BIDV, Vietcombank và Vietinbank. Giai đoạn 2011-2016 là giai đoạn chứng kiến nhiều biến động liên quan đến nhóm ngân hàng này do ảnh hưởng của quá trình tái cơ cấu hệ thống tài chính mà trọng tâm là các NHTM. Nếu như năm 2011, hệ thống tín dụng có 5 NHTM nhà nước, bao gồm Agribank, Vietcombank, Vietinbank, BIDV và MHB thì tính đến cuối năm 2016, con số này là 7 do sự sáp nhập của MHB vào BIDV và việc NHNN mua lại 3 NHTM yếu kém (GPBank, Oceanbank và CBBank) với giá 0 đồng, biến các NHTMCP thành ngân hàng TNHH một thành viên do nhà nước là chủ sở hữu.

Số lượng các NHTM nhà nước không những không giảm mà lại tăng giai đoạn 2011-2016 vì những yêu cầu bắt buộc trong giai đoạn tái cơ cấu hệ thống ngân hàng. Điều này không phản ánh sự kém hiệu quả trong mục tiêu cổ phần hóa các NHTM theo đề án tái cấu trúc. Bởi lẽ việc cổ phần hóa các NHTM nhà nước vẫn được thực hiện kiên trì qua các năm. Đồng thời, tỷ lệ sở hữu của các ngân hàng này đều được xác định trên 65% chứ không thoái vốn nhà nước hoàn toàn. Trái lại, điều này thể hiện quyết tâm tái cơ cấu của NHNN trong việc lành mạnh hóa các NHTM, nâng cao chất lượng và hiệu quả hoạt động của các ngân hàng.

Tuy có đến 7 NHTM mà nhà nước giữ cổ phần chi phối, song trong khuôn khổ của bài viết, tác giả chỉ phân tích 4 NHTM nhà nước có lịch sử xây dựng và phát triển và có tầm ảnh hưởng đến thị trường tài chính Việt Nam là Agribank, Vietcombank, Vietinbank và BIDV.

b. Tăng trưởng tổng tài sản

Sau quá trình CPH, các ngân hàng trên đều có tốc độ tăng trưởng tài sản dương qua từng năm, ngoại trừ MHB vào năm 2011 và 2012. Trong khối các ngân hàng có cổ phần chi phối của Nhà nước, Agribank là ngân hàng có giá trị tổng tài sản lớn nhất cho đến năm 2014, đạt 396,993 tỷ đồng năm 2008 và tăng lên đến 729,563 tỷ đồng tính đến Quý 1, 2014. Giữa năm 2015, với sự sáp nhập của MHB vào BIDV, ngân hàng này đã vượt qua Agribank về tổng tài sản, trở thành ngân hàng cói gá trị tổng tài sản lớn nhất hệ thống (khoảng 850,669 tỷ đồng ngày 31/12/2015). Năm 2015 cũng là năm chứng kiến sự vươn lên mạnh mẽ của Vietinbank và Vietcombank xét về tổng tài sản, biến Agribank trở thành ngân hàng có tổng tài sản nhỏ nhất trong số 4 ngân hàng NHTMNN. Thứ tự này vẫn được giữ nguyên tính đến hết năm 2016.

Hình 3.6: Tăng trưởng tổng tài sản của các NHTMNN giai đoạn 2011 – 2016

Đơn vị: Tỷ đồng

Hình 3.7: Tăng trưởng vốn chủ sở hữu của các NHTMNN giai đoạn 2011 – 2016

Đơn vị: Tỷ đồng

1,200,000 60,000

1,000,000 50,000

800,000 40,000

600,000 30,000

400,000 20,000

200,000 10,000

0

2011 2012 2013 2014 2015 2016

-

2011 2012 2013 2014 2015 2016

Agribank BIDV Vietinbank Vietcombank

Agribank BIDV Vietinbank Vietcombank

Nguồn: Báo cáo tài chính các NHTMNN Nguồn: Báo cáo tài chính các NHTMNN

c. Tăng trưởng vốn chủ sở hữu

Nhìn chung, vốn chủ sở hữu nhóm NHTMNN tăng qua các năm, trung bình 13% giai đoạn 2011- 2016, trong đó BIDV là ngân hàng có tốc độ tăng trưởng bình quân tuy thấp hơn trung bình nhóm, song lại tương đối đều, khoảng 12% giai đoạn 2011-2016. Cá biệt, năm 2014 có tốc độ tăng trưởng thấp (3%); song năm 2015, con số này là 20%. Việc MHB sáp nhập vào BIDV, kéo theo sáp nhập cả vốn chủ sở hữu có thể là nguyên nhân giải thích cho con số tăng trưởng đột biến này. Nếu như năm 2011, Agribank đồng thời là ngân hàng có vốn chủ sở hữu và tổng tài sản cao nhất nhóm thì năm 2012, Vietcombank đã dẫn đầu về vốn chủ sở hữu. Tính đến cuối năm 2016, Vietinbank là ngân hàng có mức vốn cao nhất trong số ba ngân hàng, và cũng đứng đầu hệ thống với số vốn chủ sở hữu đạt khoảng 55 ngàn tỷ đồng. Xét trên toàn hệ thống thì vốn chủ sở hữu của nhóm NHTMNN đến tháng 12/2016 chiếm 37 % vốn chủ sở hữu toàn hệ thống, mặc dù chỉ có 7 ngân hàng trong tổng số hơn 40 NHTM.

3.3.1.2. Tăng trưởng tín dụng và huy động

Cùng với sự giảm đi của tỷ lệ sở hữu Nhà nước trong hệ thống ngân hàng, thị phần tín dụng của khối các NHTM có cổ phần chi phối của Nhà nước (NHTMNN) cũng giảm dần từ 70.96% năm 2005 xuống còn 54.63% vào cuối năm 2013 và chỉ còn 52.9% cuối năm 2016. Trong khi đó, hoạt động tín dụng của các NHTMCP tăng trưởng mạnh mẽ với thị phần năm 2013 đạt 38.63%, cao gấp gần 2 lần so với năm 2005, và sau đó tăng nhẹ lên mức 40.1% năm 2016. Nhưng với bề dày lịch sử để lại,

khối NHTMNN vẫn chiếm thị phần áp đảo từ trước đến nay, trong cả huy động và cho vay - hai chỉ tiêu chính trong phân định thị phần.

Hình 3.8: Thị phần tín dụng của các khối ngân hàng (%)

Hình 3.9: Thị phần huy động vốn của các khối ngân hàng (%)

60% 60

50% 50

40% 40

30% 30

20%

10%

0%

2011 2012 2013 2014 2015 2016

NHTMNN NHTMCP NHLD, NNg

20

10

0

2011 2012 2013 2014 2015 2016

NHTMNN NHTMCP NH liên doanh, nước ngoài

Nguồn: NHNN Nguồn: NHNN

Theo số liệu từ Ủy ban Kinh tế Quốc hội năm 2011, thị phần huy động vốn của các NHTMNN đã giảm từ 73.9% vào năm 2005 xuống còn xấp xỉ 43.8% vào năm 2011. Rõ ràng, chênh lệch thị phần của khối NHTMNN với khối NHTMCP đã giảm dần, trên cả khía cạnh tín dụng và huy động tiền gửi. Thậm chí, năm 2010 và 2011, huy động vốn nhóm NHTMCP còn vượt qua cả nhóm NHTMNN. Tuy nhiên, đến năm 2015 và 2016, tỷ trọng huy động vốn của khối NHTMNN lại tăng lên tương đối, ở mức 49.1%, trong khi nhóm NHTMCP nắm giữ 43.8% thị phần huy động. Điều này có thể lí giải là do năm 2015 là năm biến động của ngành ngân hàng với hàng loạt các vụ quốc hữu hóa một số ngân hàng yếu kém, hay sáp nhập ngân hàng khiến các khách hàng có có tâm lí gửi tiền tại các NHTMNN với hi vọng có sự đảm bảo chắc chắn hơn.

3.3.1.3. Tình hình thanh khoản

Theo thống kê đến ngày 30/11/2016, tỷ lệ cấp tín dụng so với nguồn vốn huy động của các NHTMNN đang ở mức cao khoảng 94,43%, cao hơn so với mức 79,37% của nhóm NHTMCP. Điều này cũng đồng nghĩa với mức rủi ro cao hơn mà các NHTMNN phải đối mặt, đặc biệt là rủi ro thanh khoản. Giai đoạn 12/2015-11/2016, tỷ lệ cấp tín dụng/huy động của các NHTMNN có giảm nhưng không đáng kể, vẫn ở mức xung quanh 90 đến 100%. Bên cạnh đó, tỷ lệ vốn ngắn hạn cho vay trung, dài hạn của nhóm các NHTMNN thấp hơn so với nhóm các NHTMCP nhưng cũng có xu hướng

tăng lên. Điều này phản ánh phần nào tình trạng khát vốn trung, dài hạn của các NHTM tại Việt Nam nói chung.

Tỷ lệ vốn ngắn hạn cho vay trung, dài hạn tăng tương đối mạnh trong năm 2015 do chính sách nới lỏng mức tối đa vốn ngắn hạn cho vay trung, dài hạn tại Thông tư 36/2014/TT-NHNN từ 30% lên 60%. Tỷ lệ vốn ngắn hạn cho vay trung, dài hạn của nhóm NHTMCP đã tăng mạnh từ khoảng 20% đầu năm 2014 lên 35% vào tháng 09/2015, vượt qua nhóm NHTMNN. Trong khi đó, tỷ lệ cho vay ngắn của các ngân hàng thương mại nhà nước thay đổi không đáng kể.

Hình 3.10: Tình hình thanh khoản của các NHTMNN (%)

Hình 3.11: Tăng trưởng lợi nhuận các NHTMNN (%)

120%

100%

80%

60%

40%

20%

Apr-12

Sep-12 Feb-13 Jul-13 Dec-13 May-14 Oct-14 Mar-15 Aug-15 Jan-16 Jun-16

Nov-16

0%

300

2012 2013 2014 2015 2016

200

100

0

-100

Cấp tín dụng/huy động

Vốn ngắn hạn cho vay trung dài hạn

-200

Agribank BIDV Vietinbank

Vietcombank MHB

3.3.1.4. Khả năng sinh lời

a.Tăng trưởng lợi nhuận

Nguồn: NHNN Nguồn: Báo cáo tài chính các ngân hàng

Tăng trưởng lợi nhuận sau thuế của các ngân hàng giai đoạn 2011-2016 có nhiều biến động, điển hình là MHB và Agribank (hình 2.11). Nếu như năm 2012, Agribank có mức tăng trưởng lợi nhuận sau thuế đạt 17.25% thì năm 2013, lợi nhuận sau thuế sụt giảm 1 nửa so với 2012. Ngoài ra, MHB cũng có lợi nhuận sau thuế tăng giảm thất thường, năm 2012 là năm đột biến với mức lợi nhuận lên đến hơn 312 tỷ đồng, trong khi các năm khác, mức lợi nhuận chỉ trên dưới 100 tỷ đồng. Các ngân hàng khác có mức lợi nhuận cũng tương đối biến động nhưng có phần ít đột biến hơn và có xu hướng khởi sắc qua các năm.

b. Các hệ số sinh lời

Hệ số ROA và ROE của các NHTMNN có sự phân hóa, trong đó Vietcombank và Vietinbank là hai ngân hàng có tỷ lệ này ở mức tương đối cao so với các ngân hàng khác trong nhóm, MHB là ngân hàng có tỷ lệ ROE thấp nhất, đặc biệt là năm 2010,

ROE chỉ đạt 2.52%, bằng 1/11 so với Vietcombank. Năm 2016, kết quả kinh doanh của các ngân hàng nhìn chung khả quan hơn năm trước, thể hiện qua chỉ số ROA, ROE đều tăng trưởng so với 2015. Mức tăng ROE của Vietcombank và Vietinbank tuy chưa lớn nhưng cũng thể hiện sự tăng lên về lợi nhuận của ngân hàng. Đối với BIDV, ROA và ROE đều giảm so với năm trước do ảnh hưởng của việc sáp nhập MHB và vẫn đang trong quá trình tái cơ cấu. Tuy nhiên, với cuộc đua tăng vốn nhằm đáp ứng những yêu cầu tiến tới áp dụng Basel II, ROE trong năm 2017 của các ngân hàng được dự báo sẽ có nhiều biến động.

Bảng 3.10: Hệ số ROA và ROE của các NHTMNN (%)

ROA | ROE | |||||||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

Agribank | 0.64 | 1.00- | 0.48 | - | - | - | 11.71 | 12.6- | 7.42- | - | - | - |

Vietcombank | 1.25 | 1.13 | 0.99 | 0.88 | 0.85 | 0.93 | 17.08 | 12.61 | 10.33 | 10.76 | 12.03 | 14.28 |

Vietinbank | 2.03 | 1.70 | 1.40 | 1.20 | 1.00 | 0.79 | 26.74 | 19.90 | 13.70 | 10.50 | 10.30 | 11.46 |

BIDV | 0.83 | 0.74 | 0.78 | 0.83 | 0.79 | 0.66 | 13.16 | 12.90 | 13.80 | 15.27 | 15.50 | 14.44 |

Có thể bạn quan tâm!

-

Mối Liên Hệ Giữa Cấu Trúc Sở Hữu, Quản Trị Công Ty Và Hiệu Quả Hoạt Động Của Ngân Hàng Thương Mại

Mối Liên Hệ Giữa Cấu Trúc Sở Hữu, Quản Trị Công Ty Và Hiệu Quả Hoạt Động Của Ngân Hàng Thương Mại -

Thay Đổi Về Tỷ Lệ Sở Hữu Cổ Phần Của Nhà Đầu Tư Nước Ngoài So Với Vốn Điều Lệ Tại Một Nhtm Việt Nam

Thay Đổi Về Tỷ Lệ Sở Hữu Cổ Phần Của Nhà Đầu Tư Nước Ngoài So Với Vốn Điều Lệ Tại Một Nhtm Việt Nam -

Sở Hữu Tư Nhân Trong Hệ Thống Ngân Hàng Thương Mại Việt Nam

Sở Hữu Tư Nhân Trong Hệ Thống Ngân Hàng Thương Mại Việt Nam -

Tốc Độ Tăng Trưởng Vốn Chủ Sở Hữu Của Các Nhtmcp

Tốc Độ Tăng Trưởng Vốn Chủ Sở Hữu Của Các Nhtmcp -

Hệ Số Car Và Nợ Xấu Của Nhtm Có Sở Hữu Nước Ngoài

Hệ Số Car Và Nợ Xấu Của Nhtm Có Sở Hữu Nước Ngoài -

Đối Với Sở Hữu Nhà Nước Tại Các Ngân Hàng Thương Mại Việt Nam

Đối Với Sở Hữu Nhà Nước Tại Các Ngân Hàng Thương Mại Việt Nam

Xem toàn bộ 160 trang tài liệu này.

Nguồn: Tổng hợp báo cáo thường niên các ngân hàng

3.3.1.5. Mức độ rủi ro tài chính

a. Tỷ lệ an toàn vốn CAR

Các ngân hàng Vietcombank, Vietinbank, BIDV duy trì hệ số CAR tương đối tốt, thường ở mức trên tiêu chuẩn của NHNN. Trong khi đó, Agribank và MHB có hệ số CAR thấp và còn có xu hướng giảm sút dần. Theo số liệu của Ngân hàng Nhà nước, CAR của hệ thống các tổ chức tín dụng ở mức 12,84% tính đến hết 2016. Trong đó, CAR của nhóm các NHTMNN ở mức 9,92%, thấp hơn CAR của nhóm các NHTMCP là 11,80% và thấp hơn nhiều so với CAR của nhóm ngân hàng liên doanh, nước ngoài là 33,20%.

Bảng 3.11: Hệ số CAR của các NHTMNN (%)

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

Agribank | 8.00 | 9.49 | 9.11 | - | - | - |

Vietcombank | 11.14 | 14.63 | 13.13 | 11.61 | 11.04 | 10.29 |

Vietinbank | 10.57 | 10.33 | 13.17 | 10.40 | 10.58 | 10.58 |

BIDV | 11.07 | 9.65 | 10.23 | 9.07 | 9.81 | 9.65 |

Nguồn: Báo cáo thường niên, báo cáo tài chính của các NHTMNN

b. Tỷ lệ đòn bẩy tài chính

Đòn bẩy tài chính được tính bẳng tỷ lệ giữa TTS bình quân và VCSH bình quân. Là một đặc trưng của ngành ngân hàng, đòn bẩy tài chính của các NHTM nói chung và NHTMNN nói riêng thường rất cao, ở mức từ 10 – 20, lớn hơn rất nhiều so

với trung bình các ngành khác. Trong số các NHTMNN thì BIDV sử dụng đòn bẩy cao hơn cả, ở mức 22.6 lần năm 2016, cao hơn nhiều so với mức xấp xỉ 15 lần của Vietinbank và Vietcombank. Nếu như giai đoạn 2011-2013, Vietcombank và Vietinbank giảm tốc độ huy động vốn, qua đó làm giảm tỷ lệ đòn bẩy tài chính thì tình trạng này đã đảo chiều từ năm 2015 và đến năm 2016, hai ngân hàng này có mức đòn bẩy tăng tương đương nhau.

Hình 3.12: Đòn bẩy tài chính các NHTMNN Hình 3.13: Tỷ lệ nợ xấu của các

25 NHTMNN (%)

7

20

6

15 5

10 4

3

5

2

0

2011 2012 2013 2014 2015 2016

Agribank BIDV

1

0

2007 2008 2009 2010 2011 2012 2013 2014 2015 2016

Vietinbank VietcombankAgribank BIDV Vietinbank Vietcombank

Nguồn: Báo cáo tài chính các ngân hàng Nguồn: Báo cáo tài chính các ngân hàng

c. Tỷ lệ nợ xấu

Agribank và MHB là hai ngân hàng có tỷ lệ nợ xấu cao, năm 2011, tỷ lệ nợ xấu của Agribank là 6,1%, tính đến hết quý III-2012, con số này đã giảm, nhưng vẫn còn ở mức cao là 5,8%. Trong số các NHTMNN thì Vietinbank là ngân hàng có tỷ lệ nợ xấu nhỏ nhất, thường ở mức dưới 1%, riêng năm 2008, là năm cuộc khủng hoảng tài chính toàn cầu nổ ra và năm 2012 - được nhận định là năm chịu ảnh hưởng nặng nề nhất của cuộc đại suy thoái kinh tế toàn cầu, thì tỷ lệ này ở mức trên 1% với lần lượt là 1,58% và 1,46%. Năm 2016, tỷ lệ nợ xấu có phần tăng lên so với năm 2015 nhưng không đáng kể, và vẫn duy trì quanh mức 1%. Trong khi đó, Vietcombank và BIDV, nợ xấu có cùng xu hướng giảm từ năm 2013, từ mức 2.37% (BIDV) và 2.73% (Vietcombank) xuống còn 1.47% (BIDV) và 1.48% (Vietcombank) năm 2016.

Kết luận về hiệu quả tài chính của các NHTMNN trong quá trình CPH

Tóm lại, qua những phân tích hiệu quả tài chính của các NHTMNN ở trên cho thấy quá trình CPH các NHTMNN đã đóng góp một số tác động nhất định đến cải thiện hiệu quả hoạt động của các NHTMNN. Thống kê dưới đây trình bày sự thay đổi về tỷ lệ sở hữu Nhà nước và thay đổi tương ứng của một số chỉ tiêu tài chính bao gồm ROA, ROE và CAR của các NHTMNN trong giai đoạn 9 năm từ năm 2008 đến năm 2016. Trong đó những ô được tô màu thể hiện một sự cải thiện trong hiệu quả tài chính trong năm mà tỷ lệ sở hữu Nhà nước tại ngân hàng đó giảm xuống.

Bảng 3.12: Thay đổi tỷ lệ sở hữu Nhà nước và các chỉ tiêu tài chính của NHTMNN

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | ||

Agribank | Tỷ lệ sở hữu Nhà nước (%) | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

ROA (%) | 0.98 | 0.39 | 1.82 | 0.64 | 1 | 0.48 | ||||

ROE (%) | 19.58 | 18.13 | 5.36 | 11.71 | 12.6 | 7.42 | ||||

CAR (%) | 3.8 | 3.24 | 6.09 | 8 | 9.49 | 9.11 | ||||

Vietcombank | Tỷ lệ sở hữu Nhà nước | 91 | 90 | 77 | 77 | 77 | 77 | 77 | 77 | 77 |

ROA | 1.29 | 1.64 | 1.5 | 1.25 | 1.13 | 0.99 | 0.88 | 0.85 | 0.93 | |

ROE | 19.74 | 25.58 | 22.55 | 17.08 | 12.61 | 10.33 | 10.76 | 12.03 | 14.28 | |

CAR | 8.9 | 8.11 | 9 | 11.14 | 14.63 | 13.13 | 11.61 | 11.04 | 10.29 | |

Vietinbank | Tỷ lệ sở hữu Nhà nước | 90 | 89 | 84 | 82 | 64 | 64 | 64 | 64 | 64 |

ROA | 1.35 | 1.54 | 1.5 | 2.03 | 1.7 | 1.4 | 1.20 | 1.00 | 0.79 | |

ROE | 15.7 | 20.6 | 22.1 | 26.74 | 19.9 | 13.7 | 10.50 | 10.30 | 11.46 | |

CAR | 21.02 | 8.06 | 8.02 | 10.57 | 10.33 | 13.17 | 10.40 | 10.58 | 10.58 | |

BIDV | Tỷ lệ sở hữu Nhà nước | 100 | 100 | 100 | 100 | 96 | 96 | 96 | 95 | 95 |

ROA | 0.73 | 1.04 | 1.13 | 0.83 | 0.74 | 0.78 | 0.83 | 0.79 | 0.66 | |

ROE | 17.86 | 17.96 | 18.11 | 13.16 | 12.9 | 13.8 | 15.27 | 15.50 | 14.44 | |

CAR | 6.62 | 7.85 | 9.32 | 11.07 | 9.65 | 10.23 | 9.07 | 9.81 | 9.65 | |

MHB | Tỷ lệ sở hữu Nhà nước | 100 | 100 | 100 | 100 | 91 | 91 | 91 | - | - |

ROA | 1.48 | 1.27 | 1.58 | 0.39 | 0.82 | 0.28 | 0.31 | - | - | |

ROE | 4.64 | 4.30 | 2.52 | 5.85 | 9.09 | 3.00 | 3.65 | - | - | |

CAR | 5.95 | 5.48 | 14.20 | - | - |

Nguồn: Tổng hợp báo cáo thường niên, báo cáo tài chính của các ngân hàng

Số liệu thống kê cho thấy đối với các ngân hàng Vietcombank, Vietinbank và MHB quá trình CPH với sự giảm xuống của tỷ lệ sở hữu Nhà nước đã gắn với sự cải thiện các chỉ tiêu tài chính cơ bản. Đối với Vietcombank là ngân hàng quốc doanh đầu tiên được CPH sự cải thiện được thể hiện tập trung trong các năm 2009 và 2010. Trong khi đó, Vietinbank là ngân hàng có sự suy giảm tỷ lệ sở hữu Nhà nước nhanh nhất từ

mức 100% năm 2007 xuống còn 64% năm 2013 đã có sự cải thiện liên tục các chỉ số tài chính trong giai 2009 đến 2012 đặc biệt đối với các chỉ tiêu ROE và CAR. Tuy nhiên, sự cải thiện hiệu quả tài chính gắn với quá trình CPH của các NHTMNN đã bị ảnh hưởng khá nhiều bởi những khó khăn chung của hệ thống ngân hàng những năm gần đây. Điều này được thể hiện đặc biệt rõ nét trong trường hợp của ngân hàng BIDV, sau khi giảm tỷ lệ sở hữu Nhà nước từ 100% xuống 96% năm 2012, các chỉ số hiệu quả tài chính của ngân hàng này không những không được cải thiện mà còn có xu hướng đi xuống. ROA, ROE của Vietcombank và Vietinbank cũng sụt giảm so với thời kỳ mới cổ phần hóa. Những chỉ số này cũng có dấu hiệu cải thiện trong năm 2016 như là thành quả của nỗ lực tái cơ cấu trong tổ chức và hoạt động. Cuối cùng, bảng số liệu cũng cho thấy Agribank với tư cách là ngân hàng duy nhất còn lại 100% sở hữu Nhà nước thường có các chỉ số tài chính ở mức kém hiệu quả hơn so với các NHTMNN đã CPH.

3.3.2. Hiệu quả hoạt động của các ngân hàng thương mại cổ phần

3.3.2.1. Quy mô các ngân hàng thương mại cổ phần

a. Tăng trưởng tổng tài sản

Có thể nhận thấy những NHTMCP được thành lập với nguồn vốn tư nhân trong nước thường có tổng tài sản nhỏ hơn so với nhóm NHTMNN. Tuy nhiên, tốc độ tăng trưởng tổng tài sản của các ngân hàng do tư nhân sở hữu lại lớn hơn so với nhóm ngân hàng có sở hữu Nhà nước chi phối.

Bảng 3.13: Tổng tài sản của một số NHTMCP

Đơn vị: Nghìn tỷ đồng

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

MB | 138,831 | 175,610 | 180,381 | 200,489 | 221,042 | 256,259 |

ACB | 281,019 | 176,308 | 166,599 | 179,609 | 201,457 | 233,681 |

Techcombank | 180,531 | 179,934 | 158,897 | 175,902 | 191,994 | 222,770 |

Eximbank | 183,567 | 170,156 | 169,835 | 161,094 | 124,850 | 128,784 |

Sacombank | 141,469 | 152,119 | 161,378 | 189,803 | 292,542 | 333,295 |

SHB | 70,990 | 116,538 | 143,740 | 169,036 | 204,704 | 234,786 |

LiênViệtPostbank | 56,132 | 66,413 | 79,234 | 100,802 | 107,587 | 141,865 |

VPBank | 82,818 | 102,576 | 121,264 | 163,241 | 193,876 | 225,887 |

Maritimebank | 114,375 | 109,293 | 107,115 | 104,369 | 104,311 | 92,605 |

VIB | 96,950 | 65,023 | 76,875 | 80,661 | 84,309 | 104,548 |

Nguồn: Tổng hợp báo cáo tài chính các ngân hàng

Trong giai đoạn 2011 – 2013, ngân hàng ACB, Techcombank và Sacombank là ngân hàng có tổng tài sản lớn nhất trong số những ngân hàng kể trên. Tuy nhiên, chỉ có Sacombank duy trì được đà tăng tổng tài sản trong giai đoạn 2011 – 2013 với tốc độ tăng trưởng bình quân khoảng 7%; ACB và Techcombank cho thấy sự tăng trưởng mạnh mẽ vào năm 2011, nhưng ba năm sau đó, tổng tài sản lại giảm mạnh. Ngược lại với những ngân hàng trên, tổng tài sản của Sacombank tăng mạnh trong năm 2016, đạt mốc 333.295 nghìn tỷ đồng vào cuối năm 2016, dẫn đầu nhóm NHTMCP. MB là ngân hàng có tổng tài sản tăng đều qua các năm, và vươn lên trở thành một trong những ngân hàng có tổng tài sản lớn nhất trong khối các ngân hàng cổ phần tư nhân (256.259 nghìn tỷ đồng). Các ngân hàng có tổng tài sản nhỏ hơn cũng thể hiện xu hướng tăng trưởng mạnh dù có hơi chững lại trong giai đoạn nền kinh tế lâm vào bất ổn. Do tốc độ tăng trưởng tổng tài sản hàng năm cao hơn so với tốc độ tăng trưởng của khối NHTMNN, khối những ngân hàng tư nhân này sẽ trở thành những đối thủ cạnh tranh mạnh, thúc đẩy các ngân hàng do sở hữu Nhà nước chi phối phải đẩy mạnh hiệu quả hoạt động của mình.

Về cơ cấu trong tổng tài sản, tính đến cuối năm 2016, tổng tài sản của những NHTMCP tăng 16.89% so với cuối năm 2015. Cho vay khách hàng cuối quý II chiếm tỷ trọng lớn nhất với tỷ lệ 56.55% tổng tài sản, tăng 1.58% so với cuối năm 2015. Đứng thứ hai là chứng khoán đầu tư, chiếm 22.34% tổng tài sản và tăng 2.62% so với cuối năm 2015. Những số liệu trên cho thấy, cho vay khách hàng vẫn là nghiệp vụ chính của các ngân hàng và trong năm 2015 tiếp tục tăng trưởng. Tuy nhiên, tốc độ tăng trưởng cho vay khách hàng đã giảm và thấp hơn đáng kể so với tốc độ tăng trưởng của chứng khoán đầu tư. Điều này phản ánh một sự dịch chuyển tương đối của nguồn vốn từ cho vay khách hàng sang chứng khoán đầu tư, chủ yếu là trái phiếu Chính phủ và trái phiếu Chính phủ bảo lãnh.

b. Tăng trưởng vốn chủ sở hữu

Tốc độ tăng trưởng VCSH của các NHTMCP không đồng đều giữa các ngân hàng cũng như giữa các năm. Tốc độ này có phần thấp hơn so với nhóm NHTMNN, đạt 13.8% cả giai đoạn 2011-2016, so với trung bình 15.27% của nhóm NHTMNN. Tuy nhiên, năm 2016 so với 2015, nhóm NHTMCP có tốc độ tăng trưởng VCSH 6.71% trong khi nhóm NHTMNN chỉ tăng 5.59%.