quyết định bởi tốc độ tăng trưởng GDP, lãi suất thực cao, chính sách tín dụng, tâm lý đám đông và chi phí đại diện.

Trong khi đó, Rajan và Dhal (2003) sử dụng phân tích hồi quy với dữ liệu bảng cho rằng điều kiện kinh tế vĩ mô (đo lường bằng tốc độ tăng trưởng GDP) và các yếu tố tài chính như: điều khoản tín dụng, quy mô ngân hàng, chính sách tín dụng và lãi suất cho vay tác động rất lớn đến tỷ lệ nợ xấu của ngân hàng thương mại ở Ấn Độ.

Sử dụng dữ liệu bảng cho một vài nước ở khu vực miền Nam sa mạc Sahara, Fofack (2005) tìm thấy bằng chứng thực nghiệm rằng tăng trưởng kinh tế, tỷ giá hối đoái thực, lãi suất thực, lãi thuần và các khoản vay liên ngân hàng là những nhân tố quyết định nợ xấu ở các nước này. Tác giả cho rằng có sự liên kết mạnh mẽ giữa các nhân tố kinh tế vĩ mô và nợ xấu đến tính chất đều đều của nền kinh tế các nước này.

Nghiên cứu gần đây của Hu Jin- Li, Yang Li và Yung- Ho, Chiu (2006) phân tích mối quan hệ giữa nợ xấu và cấu trúc sở hữu của những ngân hàng thương mại ở Đài Loan với bảng dữ liệu bảng cho giai đoạn 1996- 1999. Nghiên cứu này chỉ ra rằng những ngân hàng có tỷ lệ sở hữu nhà nước cao hơn thì tỷ lệ nợ xấu thấp hơn. Hu và cộng sự cũng cho thấy quy mô của các ngân hàng ảnh hưởng tiêu cực đến nợ xấu.

Khemraj và Pasha (2010) dùng phân tích hồi quy tuyến tính tương quan nhằm xác định các nhân tố quyết định đến nợ xấu của hệ thống ngân hàng Guyana trong giai đoạn từ 1994 – 2004. Nghiên cứu cho thấy nhân tố kinh tế vĩ mô như tỷ giá thực, tốc độ tăng trưởng GDP tác động đáng kể vào tỷ lệ nợ xấu, tỷ lệ lạm phát không phải là yếu tố quyết định quan trọng đến nợ xấu của các ngân hàng ở Guyana. Về nhóm biến đặc trưng ngân hàng thì trái với các nghiên cứu trước đây, không có mối quan hệ giữa quy mô ngân hàng và mức độ nợ xấu.

1.3.2. Nghiên cứu thực nghiệm ở Việt Nam:

Bài nghiên cứu “ Phân tích những nhân tố ảnh hưởng đến nợ xấu của các chi nhánh ngân hàng thương mại trên địa bàn tỉnh Vĩnh Long” của tác giả Huỳnh Thị Thu Hiền (2012) chỉ ra 5 nhân tố quan trọng có tác động trực tiếp đến nợ xấu của các ngân hàng thương mại trên địa bàn, đó là: lãi suất cho vay, giá trị tài sản đảm bảo, kinh nghiệm kinh doanh của người quản lý doanh nghiệp, lợi nhuận trung bình trong năm của khách hàng có vay vốn ngân hàng và mức độ ổn định của thị trường.

Có thể bạn quan tâm!

-

Các nhân tố tác động đến nợ xấu tại Ngân hàng TMCP Nam Á - 1

Các nhân tố tác động đến nợ xấu tại Ngân hàng TMCP Nam Á - 1 -

Các nhân tố tác động đến nợ xấu tại Ngân hàng TMCP Nam Á - 2

Các nhân tố tác động đến nợ xấu tại Ngân hàng TMCP Nam Á - 2 -

Các Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Thương Mại:

Các Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Thương Mại: -

Những Kết Quả Đạt Được Trong Giai Đoạn Từ 2009 Đến 2013:

Những Kết Quả Đạt Được Trong Giai Đoạn Từ 2009 Đến 2013: -

Dư Nợ Các Nhóm 2 - 5 Của Ngân Hàng Nam Á Giai Đoạn 2009 – 2013

Dư Nợ Các Nhóm 2 - 5 Của Ngân Hàng Nam Á Giai Đoạn 2009 – 2013 -

Phân Tích Các Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Nam Á Bằng Mô Hình:

Phân Tích Các Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Nam Á Bằng Mô Hình:

Xem toàn bộ 112 trang tài liệu này.

Nghiên cứu của tác giả Lý Thị Ngọc Quyên (2013) đã chỉ ra rằng: có 4 nhân tố tác động một cách có ý nghĩa đến tỷ lệ nợ xấu tại các Ngân hàng thương mại Việt Nam trên địa bàn Thành phố Hồ Chí Minh đó là:

- Nhân tố tự bản thân ngân hàng cho vay: gồm có yếu tố chất lượng thẩm định thấp, đạo đức nghề nghiệp yếu kém, thiếu kiểm tra giám sát sau cho vay và cán bộ tín dụng làm việc thiếu trách nhiệm.

- Nhân tố ngân hàng hậu tăng trưởng nóng: quá trình tăng trưởng tín dụng quá nóng, phát triển nóng của hệ thống NHTM và tình trạng sở hữu chéo

- Nhân tố môi trường kinh doanh và chính sách nhà nước: biến động bất lợi của môi trường kinh doanh.

- Và cuối cùng là nhân tố từ phía khách hàng đi vay: khách hàng sử dụng vốn sai mục đích, khách hàng thiếu thiện chí trả nợ, trình độ năng lực quản lý và điều hành yếu kém của khách hàng.

Thêm vào đó là nghiên cứu của tác giả Nguyễn Thị Huệ (2014) sử dụng dữ liệu bảng và phương pháp hồi quy thích hợp để đo lường các nhân tố tác động đến nợ xấu tại các ngân hàng thương mại cổ phần Việt Nam. Kết quả là biến tỷ lệ tăng trưởng tín dụng, tỷ suất sinh lợi trên vốn chủ sở hữu có quan hệ ngược chiều với tỷ lệ nợ xấu, dự phòng rủi ro tín dụng có quan hệ thuận chiều với tỷ lệ nợ xấu và quy mô ngân hàng có quan hệ ngược chiều với nợ xấu. Đồng thời biến tỷ lệ tăng trưởng

tín dụng có quan hệ phi tuyến với tỷ lệ nợ xấu, tỷ lệ tăng trưởng tín dụng quá cao nợ xấu sẽ gia tăng.

Các nghiên cứu trên là cơ sở gợi ý cho tác giả trong việc lựa chọn và phát triển các biến trong mô hình hồi quy.

1.4. Mô hình nghiên cứu các nhân tố tác động đến nợ xấu tại ngân hàng thương mại cổ phần Nam Á:

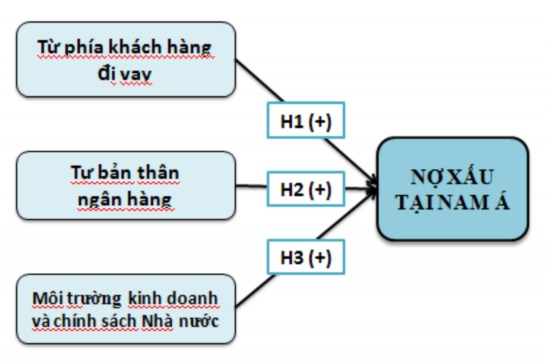

Dựa trên các nhân tố tác động đến nợ xấu đã trình bày ở trên, tác giả xây dựng mô hình nghiên cứu như hình 1.1. Mô hình này biểu diễn các mối quan hệ giữa nhân tố từ khách hàng đi vay, nhân tố từ bản thân ngân hàng và nhân tố môi trường kinh doanh, chính sách Nhà nước đối với nợ xấu của ngân hàng Nam Á.

Hình 1.1: Mô hình nghiên cứu đề xuất

Các giả thuyết:

H1: Nhân tố từ phía khách hàng đi vay có quan hệ thuận chiều với nợ xấu tại ngân hàng TMCP Nam Á

H2: Nhân tố từ bản thân ngân hàng có quan hệ thuận chiều với nợ xấu tại ngân hàng TMCP Nam Á

H3: Nhân tố môi trường kinh doanh và chính sách Nhà nước có quan hệ thuận chiều với nợ xấu tại ngân hàng TMCP Nam Á.

Tác giả sử dụng phương pháp Nghiên cứu phân tích nhân tố khám phá Explore Factor Analysis (EFA) và kiểm định Cronbach’s Alpha để kiểm định mô hình nghiên cứu trên.

- Đánh giá thang đo bằng hệ số tin cậy Cronbach’s alpha

Phương pháp này cho phép người phân tích loại bỏ các biến không phù hợp và hạn chế các biến rác trong quá trình nghiên cứu và đánh giá độ tin cậy của thang đo thông qua hệ số Cronbach’s alpha. Những biến có hệ số tương quan biến tổng nhỏ hơn 0,3 sẽ bị loại. Thông thường thang đo có Cronbach’s alpha từ 0,7 đến 0,8 là sử dụng được. Trường hợp khái niệm đang nghiên cứu là mới thì hệ số Cronbach’s alpha từ 0,6 là có thể chấp nhận được.

- Đánh giá thang đo bằng phân tích nhân tố khám phá EFA (Exploratory Factor Analysis)

Sau khi đánh giá độ tin cậy của thang đo bằng hệ số Cronbach’s alpha và loại đi các biến không đảm bảo độ tin cậy thì chúng ta tiến hành phân tích nhân tố khám phá.

Phân tích nhân tố khám phá là kỹ thuật được sử dụng nhằm thu nhỏ và tóm tắt dữ liệu.

Phân tích nhân tố đề xuất câu trả lời cho bốn câu hỏi chính:

Có bao nhiêu nhân tố để giải thích về chiều hướng mối quan hệ giữa các biến này?

Bản chất của những nhân tố này là gì?

Các nhân tố được giả định đó giải thích được đến mức độ nào các số liệu quan sát được?

Mỗi biến quan sát được giải thích được bao nhiêu phần trăm phương sai?

Trong phân tích nhân tố khám phá, trị số KMO (Kaiser-Meyer-Olkin) là một chỉ số dùng để xem xét sự thích hợp của phân tích nhân tố. Trị số của KMO lớn giữa (0,5 và 1) có ý nghĩa là phân tích nhân tố thích hợp, còn nếu giá trị này nhỏ hơn 0,5 thì phân tích nhân tố có khả năng không thích hợp với các dữ liệu.

Ngoài ra phân tích nhân tố còn dựa vào eigenvalue để xác định số lượng nhân tố. Chỉ những nhân tố có eigenvalue lớn hơn 1 thì mới được giữ lại trong mô hình. Đại lượng eigenvalue đại diện cho lượng biến thiên được giải thích bởi nhân tố. Những nhân tố có eigenvalue nhỏ hơn 1 sẽ không có tác dụng tóm tắt thông tin tốt nhất hơn một biến gốc.

Một phần quan trọng trong bảng phân tích nhân tố là ma trận nhân tố (component matrix) hay ma trận nhân tố khi các nhân tố được xoay (Rotated component matrix). Ma trận nhân tố chứa các hệ số biểu diễn các biến chuẩn hóa bằng các nhân tố.

Hệ số tải nhân tố (factor loading) biểu diễn tương quan giữa các biến và các nhân tố. Hệ số này cho biết nhân tố và biến có liên quan chặt chẽ với nhau. Nghiên cứu sử dụng phương pháp phân tích nhân tố phải có hệ số tải nhân tố phải có trọng số lớn hơn 0,45 thì mới đạt yêu cầu (Anderson, 1998).

- Phân tích hồi qui

Phân tích hồi quy sẽ cho thấy mối quan hệ giữa các biến độc lập và biến phụ thuộc. Mô hình hồi quy sẽ mô tả hình thức của mối liên hệ và qua đó giúp ta dự đoán được mức độ của biến phụ thuộc khi biết trước giá trị của biến độc lập.

Sau khi đánh giá thang đo bằng phân tích Cronbach’s alpha và EFA, tác giả sẽ dựa theo kết quả này để hiệu chỉnh thang đo và hiệu chỉnh mô hình nghiên cứu. Trên cơ sở mô hình nghiên cứu hiệu chỉnh, nếu không có những thay đổi lớn so với

mô hình nghiên cứu ban đầu, tác giả sẽ kiểm định mô hình nghiên cứu bằng phân tích hồi qui đa biến như sau:

NOXAU = β0 + β1*KHACHHANG + β2 *NGANHANG + β3*VIMO

Trong đó: - KHACHHANG : Nhân tố từ phía khách hàng đi vay

- NGANHANG : Nhân tố từ bản thân ngân hàng

- VIMO: Nhân tố môi trường kinh doanh và chính sách Nhà nước

Các biến độc lập (Xi): KHACHHANG, NGANHANG, VIMO

Biến phụ thuộc (NOXAU): Nợ xấu tại ngân hàng TMCP Nam Á

Kết luận chương 1

Chương 1 đã trình bày cơ sở lý thuyết về nợ xấu: khái niệm nợ xấu theo quan điểm thế giới và theo chuẩn mực Việt Nam, đồng thời làm rõ tác động của nợ xấu đến nền kinh tế, hệ thống ngân hàng thương mại. Qua việc tìm hiểu các bài nghiên cứu trong nước và nghiên cứu được thực nghiệm ở các nước, tác giả đã phân tích các nhóm nhân tố tác động đến nợ xấu, từ đó xây dựng mô hình nghiên cứu. Và đây cũng chính là cơ sở cho việc đánh giá thực trạng nợ xấu và các yếu tố tác động đến nợ xấu tại ngân hàng TMCP Nam Á trong các chương tiếp theo.

CHƯƠNG 2: PHÂN TÍCH CÁC NHÂN TỐ TÁC ĐỘNG ĐẾN NỢ XẤU TẠI NGÂN HÀNG TMCP NAM Á

2.1. Giới thiệu về Ngân hàng TMCP Nam Á

2.1.1. Quá trình hình thành và phát triển

Ngân hàng TMCP Nam Á chính thức hoạt động ngày 21/10/1992 theo Quyết định số 0026/NHNN ngày 22/08/1992 của Ngân hàng Nhà nước Việt Nam trên cơ sở hợp nhất ba Hợp tác xã tín dụng An Đông, Thị Nghè và Tân Định. Là một trong những ngân hàng thương mại cổ phần đầu tiên được thành lập sau khi Pháp lệnh về Ngân hàng được ban hành vào năm 1990, trong bối cảnh nước ta đang tiến hành đổi mới kinh tế.

Từ những ngày đầu hoạt động, ngân hàng Nam Á chỉ có 3 chi nhánh với số vốn điều lệ 5 tỷ đồng và gần 50 cán bộ nhân viên. Đến nay, qua những chặng đường phấn đấu đầy khó khăn và thách thức, ngân hàng Nam Á đã không ngừng lớn mạnh, có mạng lưới gồm hơn 50 địa điểm giao dịch trên cả nước. So với năm 1992, vốn điều lệ hiện nay tăng gấp 600 lần, số lượng cán bộ nhân viên tăng gấp 20 lần, phần lớn là các cán bộ trẻ, nhiệt tình được đào tạo chính quy trong và ngoài nước, có năng lực chuyên môn cao.

Ngay khi thành lập ngân hàng Nam Á đã xác định tầm nhìn là trở thành ngân hàng TMCP bán lẻ hàng đầu Việt Nam với khách hàng mục tiêu là cá nhân, doanh nghiệp vừa và nhỏ. Trải qua hơn 20 năm hoạt động với hướng đi phù hợp với mục tiêu đã đề ra, ngân hàng Nam Á đã được người tiêu dùng, cơ quan chức năng công nhận thông qua các giải thưởng có giá trị như: Top Trade Services do Bộ Công Thương trao tặng, Thương hiệu vàng do Bộ Công Thương và Hiệp hội chống hàng giả và Bảo vệ thương hiệu Việt Nam trao tặng. Ngoài ra, ngân hàng còn nhận được giấy chứng nhận “Nhãn hiệu nổi tiếng quốc gia” và “Nhãn hiệu cạnh tranh quốc gia” do Hội sở hữu Trí tuệ Việt Nam trao tặng, và là “Một trong 500 doanh nghiệp lớn nhất Việt Nam” do bảng xếp hạng Top 500 doanh nghiệp lớn nhất Việt Nam