Tại nhóm 1 bao gồm những ngân hàng sau đây: BIDV, Vietcombank, Vietinbank. Đây là nhóm ngân hàng đi lên từ NHTM Nhà nước. Trong nhóm ngân hàng này, Vietinbank là ngân hàng có tổng tài sản lớn nhất cụ thể theo các năm 2010-2015 lần lượt là 367,712 tỷ đồng; 460,603 tỷ đồng ; 503,530 tỷ đồng; 576,368 tỷ đồng; 661,241 tỷ đồng; 779,438 tỷ đồng. Với tổng tài sản đồ sộ như thế thì khả năng thanh khoản, tính thanh khoản và điều kiện nâng cao tính thanh khoản của các ngân hàng này luôn chiếm ưu thế so với những ngân hàng nhóm 2,3. Tại nhóm 2 bao gồm những ngân hàng sau đây ACB, MB, Eximbank, Techcombank, Maritimebank. Đây là những ngân hàng có uy tín và thương hiệu lâu năm trong lĩnh vực ngân hàng.Dẫn đầu trong nhóm này là ACB.Với nguồn nhân lực rất nhỏ bé ban đầu đến nay ACB đã vươn lên chiếm thị phần khá lớn trong hệ thống NHTM Việt Nam với tổng tài sản cụ thể qua các năm 2010-2015 lần lượt là 205,102 tỷ đồng; 281,019 tỷ đồng ; 176,307 tỷ đồng; 166,598 tỷ đồng; 179,609 tỷ đồng; 201,456 tỷ đồng.Nhóm 3 là nhóm ngân hàng cuối cùng.Trong đó SGB và PGBank là hai ngân hàng có tổng tài sản thấp nhất. Như vậy khả năng thanh khoản của ngân cũng được xếp theo tự giảm dần từ nhóm 1 đến nhóm 3. Để cạnh tranh trong thị trường các ngân hàng trong nhóm 2,3 cần có chiến lược kinh doanh hiệu quả, thu hút các nhà đầu tư và cổ đông.

3.2.1.2. Tình hình vốn tự có của các NHTM

Vốn tự có cung cấp nguồn lực cho ngân hàng hoạt động trong thời gian mới bắt đầu hoạt động. Đồng thời, nó là nguồn vốn ổn định và luôn tăng trưởng trong quá trình hoạt động của ngân hàng. Nó chiếm tỷ trọng nhỏ trong tổng nguồn vốn kinh doanh (thông thường từ 10% đến 15%). Tuy nhiên nó lại giữ một vai trò rất quan trọng vì nó là cơ sở để hình thành nên các nguồn vốn khác của ngân hàng, tạo nên uy tín ban đầu, duy trì niềm tin công chúng vào ngân hàng. Vốn tự có quyết định quy mô hoạt động của ngân hàng, là yếu tố để các cơ quan quản lý dựa vào để xác định các tỷ lệ an toàn trong kinh doanh ngân hàng (Giới hạn huy động vốn, giới hạn cho vay, giới hạn đầu tư vào tài sản cố định) (Trần Huy Hoàng, 2011).

Xét về phương diện vốn tự có của các ngân hàng trong khoảng thời gian từ 2010 đến 2015 thì BIDV, Vietcombank, Vietinbank là những ngân hàng có vốn tự có lớn nhất trong tổng số 22 NHTM nghiên cứu trong phạm vi đề tài. Đây là những ngân hàng có vốn cổ phần nhà nước chiếm chủ yếu. Tính thanh khoản của các ngân hàng này thường xuyên được đảm bảo, khả năng giải thể phá sản hầu như không có. Xếp tiếp theo là những ngân hàng như ACB, Eximbank, MBbank. Đây là những ngân hàng có thương hiệu trên thị trường. Các ngân hàng như là KienLongbank, NamAbank, Saigonbank những ngân hàng có vốn tự có thấp nhất. Các ngân hàng này cần có một tầm nhìn chiến lược đột phá thì mới cạnh tranh trong lĩnh vực ngân hàng.

đvt: ngàn tỷ đồng

0 5 10 15 20 25 30 35 40 45

5.3

12.3

ABBank

ACB

30.7 | |||||||

Vietinbank | 41.1 | ||||||

Eximbank | 14.6 | ||||||

HDBank | 6.5 | ||||||

KienLongBank | 3.4 | ||||||

LienVietBank | 6.7 | ||||||

MBBank | 14.9 | ||||||

MaritimeBank | 9.6 | ||||||

NamABank | 3.1 | ||||||

NVB | 3.0 | ||||||

OCB | 3.8 | ||||||

PGBank | 3.0 | ||||||

SeABank | 5.7 | ||||||

SGB | 3.5 | ||||||

SHB | 8.6 | ||||||

Techcombank | 13.4 | ||||||

VCB | 37.1 | ||||||

VIB | 8.0 | ||||||

VietABank | 3.6 | ||||||

VPBank | 8.0 | ||||||

Có thể bạn quan tâm!

-

Vai Trò Của Thanh Khoản Trong Hoạt Động Ngân Hàng

Vai Trò Của Thanh Khoản Trong Hoạt Động Ngân Hàng -

Tổng Hợp Các Nghiên Cứu Nước Ngoài Có Liên Quan

Tổng Hợp Các Nghiên Cứu Nước Ngoài Có Liên Quan -

Khái Quát Về Hệ Thống Ngân Hàng Thương Mại Việt Nam

Khái Quát Về Hệ Thống Ngân Hàng Thương Mại Việt Nam -

Tỷ Lệ Vốn Tự Có So Với Tổng Tài Sản Có Của 22 Nhtm Việt Nam

Tỷ Lệ Vốn Tự Có So Với Tổng Tài Sản Có Của 22 Nhtm Việt Nam -

Tác Động Của Tỷ Lệ Vốn Đến Tỷ Lệ Thanh Khoản

Tác Động Của Tỷ Lệ Vốn Đến Tỷ Lệ Thanh Khoản -

Tỷ Suất Roa Trung Bình Qua Các Năm

Tỷ Suất Roa Trung Bình Qua Các Năm

Xem toàn bộ 104 trang tài liệu này.

Hình 3.2: Vốn tự có trung bình của các NHTM giai đoạn 2010-2015

(Nguồn: Báo cáo tài chính của 22 NHTM năm 2010-2015)

3.2.1.3. Tình hình hoạt động huy động vốn của các NHTM

Hoạt động huy động vốn là một trong những hoạt động chủ yếu và quan trọng nhất của NHTM. Hoạt động này mang lại nguồn vốn để ngân hàng có thể thực hiện các hoạt động khác như cấp tín dụng và cung cấp các dịch vụ ngân hàng cho khách hàng. Nhìn vào bảng cân đối tài sản của ngân hàng thương mại chúng ta thấy rằng nghiệp vụ huy động vốn được phản ánh bên tài sản Nợ. Do vậy, huy động vốn còn được gọi nghiệp vụ tài sản Nợ. (Nguyễn Minh Kiều, 2007)

Nhìn vào số liệu ta thấy, dẫn đầu vẫn là những ngân hàng lớn như BIDV, Vietinbank, Vietcombank. Trong đó BIDV là cao nhất với nguồn vốn huy động giai đoạn 2010-2015 lần lươt là 341,898 tỷ đồng; 381,158 tỷ đồng; 458,081 tỷ đồng; 516,093 tỷ đồng; 616,734 tỷ đồng; 808,334 tỷ đồng. Thấp nhất là các ngân hàng SGB, PGBank, Nam A Bank, VietABank.

Cũng như tổng tài sản, khả năng huy động vốn, cũng thể hiện sức mạnh, thương hiệu và khả năng thanh khoản của ngân hàng.

đvt: ngàn tỷ đồng

0 100 200 300 400 500 600

47.3 | |||||||

ACB | 189.4 | ||||||

BIDV | 520.4 | ||||||

Vietinbank | 517.1 | ||||||

Eximbank | 142.2 | ||||||

HDBank | 64.2 | ||||||

KienLongBank | 16.4 | ||||||

LienVietBank | 67.5 | ||||||

MBBank | 156.1 | ||||||

MaritimeBank | 99.7 | ||||||

NamABank | 22.1 | ||||||

NVB | 26.7 | ||||||

OCB | 28.5 | ||||||

PGBank | 18.4 | ||||||

SeABank | 73.7 | ||||||

SGB | 12.4 | ||||||

SHB | 117.4 | ||||||

Techcombank | 159.5 | ||||||

VCB | 431.1 | ||||||

VIB | 74.9 | ||||||

VietABank | 25.7 | ||||||

VPBank | 112.6 | ||||||

Hình 3.3: Huy động vốn trung bình của các NHTM 2010-2015

(Nguồn: Báo cáo tài chính của 22 NHTM năm 2010-2015)

3.2.1.4. Tình hình hoạt động cho vay của các NHTM

Cho vay là hoạt động mang lại nhiều lợi nhuận nhất cho ngân hàng. Đối với hầu hết các ngân hàng, khoản mục cho vay chiếm quá nửa giá trị tổng tài sản và tạo ra từ 1/2 đến 2/3 nguồn thu của ngân hàng. Đồng thời, rủi ro trong hoạt động ngân hàng có xu hướng tập trung vào danh mục các khoản cho vay.

Xét về tiêu chí cho vay, dẫn đầu vẫn là nhóm các ngân hàng quen thuộc BIDV, Vietcombank, Vietinbank. Trong nhóm này, BIDV là ngân hàng có dư nợ lớn nhất, cụ thể trong giai đoạn 2010-2015, ngân hàng cho vay ra lần lượt là 248,898 tỷ đồng; 288,079 tỷ đồng ; 334,009 tỷ đồng; 384,889 tỷ đồng ; 439,070 tỷ đồng ; 590,917 tỷ đồng. Nhóm ngân hàng cho vay yếu nhất là KienLongbank, VietAbank, Saigonbank. Như vậy đặc điểm hoat động cho vay của 22 ngân hàng

trong đề tài nghiên cứu thì ngân hàng nào có sức mạnh tài chính mạnh thì khả năng cho vay lớn nhất, nhóm ngân hàng có dư nợ ít nhất vẫn là ngân hàng yếu, khả năng thanh khoản kém.

đvt: ngàn tỷ đồng

0 50 100 150 200 250 300 350 400

22.8

107.1

381.0

365.6

262.3

39.3

14.5

55.8

ABBank

Vietinbank | |||

Eximbank | 77.1 | ||

HDBank | 31.2 | ||

KienLongBank | 11.0 | ||

LienVietBank | 28.4 | ||

MBBank | 80.4 | ||

MaritimeBank | 29.0 | ||

NamABank | 11.3 | ||

NVB | 14.3 | ||

OCB | 18.4 | ||

PGBank | 13.3 | ||

SeABank | 25.2 | ||

SGB | 10.9 | ||

SHB | 69.5 | ||

Techcombank | 73.5 | ||

VCB | |||

ACB BIDV

VIB

VietABank VPBank

Hình 3.4: Cho vay trung bình của các NHTM 2010-2015

(Nguồn: Báo cáo tài chính của 22 NHTM năm 2010-2015)

3.2.2. Tình hình thanh khoản của các NHTM Việt Nam qua các chỉ số tài chính

Với nguồn dữ liệu phân tích thu thập được từ các báo cáo tài chính của 22 ngân hàng thương mại trong khoảng thời gian từ 2010-2015, bài nghiên cứu phân tích tình hình các NHTM Việt Nam qua các chỉ số thanh khoản sau đây

o Tỷ lệ an toàn vốn tối thiểu CAR

o Hệ số giới hạn huy động vốn (chỉ số H1)

o Hệ số tỷ lệ vốn tự có so với tổng tài sản có (chỉ số H2)

3.2.2.1. Tỷ lệ an toàn vốn tối thiểu CAR

Tỷ lệ an toàn vốn tối thiệu CAR = Vốn tự có/ Tổng tài sản có rủi ro quy đổi NHNN đã ban hành thông tư 13/2010/TT-NHNN quy định về các tỷ lệ đảm bảo an toàn trong hoạt động của các tổ chức tín dụng. Cụ thể tổ chức tín dụng trừ chi nhánh ngân hàng nước ngoài phải duy trì tỷ lệ an toàn vốn tối thiểu 9% giữa vốn tự có so với tổng tài sản có rủi ro quy đổi của các tổ chức tín dụng.

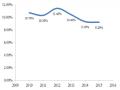

Hình 3.5: Tỷ lệ an toàn vốn tối thiểu CAR của 22 NHTM Việt Nam

(Nguồn: Báo cáo tài chính của 22 NHTM năm 2010-2015 và tính toán của tác giả)

Qua biểu đồ trên, năm 2010 CAR trung bình của nhóm 22 ngân hàng thương mại là 10,68%, năm 2011 là 10,61%, năm 2012 là 11,43%,, năm 2013 là 10,35%, năm, 2014 là 9.3%, năm 2015: 9.22 %. Nguyên nhân chính dẫn đến sự sụt giảm hệ số CAR của 22 ngân hàng thương mại là do các ngân hàng này đã đầu tư quá nhiều vào các khoản mục có rủi ro cao làm cho tổng tài sản có rủi ro của ngân hàng tăng mạnh.

Nhìn vào phụ lục 03 ta thấy ngân hàng có hệ số CAR thấp nhất là ACB vào năm 2011 chỉ đạt 4,3%. Trong 6 năm các ngân hàng ACB, BIDV, SHB, Techcombank, Vietcombank, VPbank luôn có hệ số CAR dưới mức 9% không đạt mức an toàn theo vốn quy định. Có vẻ như các ngân hàng càng tăng quy mô tài sản,

mức độ an toàn càng giảm. Bên canh đó các ngân hàng ở nhóm 3 lại là những ngân hàng có tỷ lệ an toàn vốn cao.Ngân hàng nào có chỉ số cao hơn đồng nghĩa với việc ngân hàng sẽ có lớp đệm dày hơn để bảo vệ mình trước các biến động bất lợi trên thị trường. Tuy nhiên, trong tình hình kinh tế suy giảm, hệ số CAR không còn phản ánh đúng mức độ an toàn của các ngân hàng. Bởi tài sản đảm bảo tại hầu hết các ngân hàng hiện nay chủ yếu là bất động sản nên với tốc độ giảm giá của bất động sản, hệ số CAR sẽ giảm rất nhanh.

3.2.2.2. Hệ số giới hạn huy động vốn (chỉ số H1)

H1 = Vốn tự có / Tổng nguồn vốn huy động.

Hệ số này đưa ra nhằm mục đích giới hạn mức huy động vốn của ngân hàng để tránh tình trạng khi ngân hàng huy động vốn quá nhiều vượt quá mức bảo vệ của vốn tự có làm cho ngân hàng có thể mất khả năng chi trả. Theo pháp lệnh của ngân hàng năm 1990, tổng nguồn vốn huy động của NHTM không được vượt quá 20 lần vốn tự có. Điều đó có nghĩa là H1>=5% (Trần Huy Hoàng, 2011).

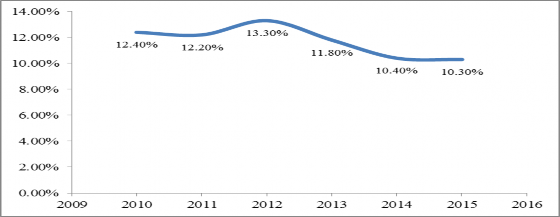

Hình 3.6: Tỷ lệ vốn tự có trên tổng nguồn vốn huy động của 22 NHTM VN

(Nguồn: Báo cáo tài chính của 22 NHTM năm 2010-2015 và tính toán của tác giả)

Qua số liệu thống kê của 22 NHTM Việt Nam, năm 2010 chỉ số H1 trung bình là 12,4%; năm 2011: 12,2%; năm 2012: 13,3%, năm 2013: 11,8%; năm 2014:

10,4%; năm 2015: 10,3%. Chỉ số H1 từ năm 2010 đến năm 2012 tăng, bắt đầu từ năm 2013 lại giảm. Mức giảm này có thể do mức tăng trưởng của vốn tự có chậm hơn mức tăng trưởng của nguồn vốn huy động.

Nhìn vào phụ lục 03 ta thấy một số NHTM lớn như BIDV, VIETINBANK, ACB lại có chỉ số H1 khá thấp. Điều này cho thấy khả năng chống đỡ khi rủi ro xảy ra chưa cao chưa tương xứng với tầm của ngân hàng lớn. Vì vốn tự có được xem như cơ sở quyết định thanh khoản khi rủi ro phát sinh. Bên cạnh đó một số NHTM lại có chỉ số H1 khá cao như SGB, NamABank, KienLongBank. Điều đó có thể là do vốn tự có của ngân hàng tăng nhanh hoặc tạm thời chưa sử dụng đến trong khi nguồn vốn huy động lại giảm. Tuy nhiên chỉ số H1 cao chưa phải là tốt vì nó cho thấy khả năng các ngân hàng đang gặp khó khăn trong huy động vốn hoặc chưa sử dụng hiệu quả nguồn vốn tự có nhàn rỗi.

3.2.2.3 Hệ số tỷ lệ vốn tự có so với tổng tài sản có (chỉ số H2)

H2=Vốn tự có/Tổng tài sản có

Hệ số này được đưa ra để đánh giá mức độ rủi ro của tổng tài sản có của một ngân hàng. Thông thường, ngân hàng nào gặp phải sự sụt giảm về tài sản (do rủi ro xuất hiện) càng lớn thì lợi nhuận của ngân hàng đó càng giảm thấp.Vì vậy, hệ số này cho phép tài sản của ngân hàng sụt giảm ở một mức độ nhất định so với vốn tự có của ngân hàng.

Trong những năm 30, các nhà kinh tế thận trọng đưa ra quy tắc ngón tay cái, cụ thể là Vốn tự có/Tổng tài sản có tối thiểu phải là 10%, tuy nhiên đến cuối thập niên 40, hệ số H2 được các ngân hàng đưa vào sử dụng nhưng với mức tối thiểu là 5%.

Ở Việt Nam, quy chế đảm bảo an toàn kinh doanh đối với các tổ chức tín dụng được ngân hàng nhà nước đưa ra thông qua quyết định 107/QĐ/NH5 (ngày 9/6/1992) buộc các tổ chức tín dụng phải thường xuyên duy trì tỷ lệ tối thiểu giữa vốn tự có so với tổng tài sản có ở mức 5% .