ngân hàng để giao dịch. Khách hàng được hưởng lãi suất tiền gửi tiết kiệm hấp dẫn và có thể rút tiền tại bất kỳ điểm giao dịch nào của BIDV.

Tiền gửi Rút dần:

Sản phẩm tiền gửi rút dần của BIDV sẽ là công cụ giúp khách hàng hoạch định kế hoạch chi tiêu cho tương lai như chu cấp tiền cho con, phụng dưỡng bố mẹ, hay muốn nhận được những khoản tiền cố định hàng kỳ trong tương lai. Khách hàng được hưởng lãi suất hấp dẫn, phù hợp với thị trường và có thể giao dịch tại bất kỳ chi nhánh nào của BIDV trên toàn quốc. Kỳ hạn gửi theo kế hoạch tài chính của khách hàng và định kỳ rút là 1 tháng hoặc 3 tháng/lần.

Tiền gửi Tích lũy Hưu trí:

Khi muốn tích lũy cho mình một khoản tiền trong thời gian đi làm để an tâm cuộc sống lúc nghỉ hưu hoặc muốn tích lũy một khoản tiền để biếu bố mẹ lúc tuổi già khách hàng có thể sử dụng sản phẩm Tích lũy Hưu trí của BIDV để xây dựng kế hoạch tài chính cho mình. Đối tượng được nhắm đến là các khách hàng có nhu cầu tích lũy tiền chuẩn bị cho thời gian nghỉ hưu.

Tiền gửi Tích lũy Bảo An:

Sản phẩm Tích lũy Bảo An của BIDV giúp khách hàng để dành một khoản tiền cố định, định kỳ để thực hiện các kế hoạch tài chính lớn trong tương lai. Đối tượng là khách hàng đang sinh sống và hoạt động hợp pháp tại Việt Nam có nhu cầu tích lũy tiền chuẩn bị cho các kế hoạch chi tiêu lớn trong tương lai.

Tiền gửi Tích lũy Kiều hối:

Từ tháng 8/2011, BIDV triển khai sản phẩm mới là Tiền gửi tích lũy kiều hối, nhằm phục vụ cho những khách hàng chuẩn bị đi lao động xuất khẩu nước ngoài hoặc đang làm việc tại nước ngoài. Đây là các khách hàng có nhu cầu tích luỹ khoản tiền lương được gửi về Việt Nam từ quỹ lương hàng tháng của mình. Những khoản tiền do người lao động làm ra sẽ được tích lũy và không ngừng sinh lời khi hưởng lãi suất hấp dẫn với tài khoản tiền gửi tích lũy kiều hối tại BIDV.

Tiết kiệm dành cho trẻ em "Lớn lên cùng yêu thương":

Tiết kiệm lớn lên cùng yêu thương là sản phẩm tiền gửi tiết kiệm có kỳ hạn được mở đứng tên của trẻ, chuẩn bị đầy đủ cho trẻ để vững tin trong mỗi giai đoạn phát triển của cuộc đời. Tài khoản tiền gửi Lớn lên cùng yêu thương được đứng tên của trẻ em và thuộc quyền sở hữu của trẻ em, giúp trẻ ý thức về tiết kiệm, lập kế hoạch tài chính cá nhân.

Tiền gửi Kinh doanh chứng khoán:

Là sản phẩm tiền gửi thanh toán phục vụ cho các nhà đầu tư chứng khoán mở tài khoản giao dịch tại công ty chứng khoán chỉ định khách hàng thực hiện mở tài khoản tiền gửi tại BIDV thông qua việc sử dụng chương trình thanh toán trực tuyến BIDV@Securities. Đối tượng sử dụng sản phẩm là các cá nhân có tài khoản giao dịch chứng khoán tại Công ty chứng khoán sử dụng sản phẩm BIDV@Securities.

[Nguồn : http://www.bidv.com.vn]

2.3.2. Ngân hàng TMCP Công Thương Việt Nam (VietinBank)

Tiết kiệm tích lũy – Phát Lộc Bảo Tín:

Tiết kiệm Tích lũy–Phát Lộc Bảo Tín đáp ứng được cả hai nhu cầu “tiết kiệm” và “bảo hiểm”. Khi sử dụng sản phẩm này khách hàng được hưởng mức lãi suất tiết kiệm hấp dẫn và hưởng thêm quyền lợi của sản phẩm bảo hiểm nhân thọ Phát Lộc Bảo Tín để mục tiêu tích lũy trong tương lai luôn được đảm bảo. Khách hàng có thể lựa chọn mức tích lũy phù hợp với thu nhập của mình, nhưng không nhỏ hơn 2 triệu đồng mỗi tháng với các thời hạn gửi linh hoạt 1 năm, 2 năm, 3 năm và 5 năm.

Tiết kiệm tích lũy cho con:

Sản phẩm Tiết kiệm tích lũy cho con là món quà của khách hàng dành tặng cho con, với con là người đứng tên trên tài khoản. Qua tài khoản này, các em có thể hình thành thói quen tiết kiệm cũng như học hỏi những điều cơ bản về tài chính, chuẩn bị hành trang cho tương lai. Theo đó, khách hàng và con được hưởng quyền lợi bảo hiểm

do Bảo hiểm VietinBank cung cấp cũng như những lợi ích như một sản phẩm tiết kiệm thông thường.

Tiền gửi kết hợp:

Là gói sản phẩm kết hợp giữa tiền gửi và tiền vay, theo đó khi gửi tiền tại VietinBank, khách hàng hoặc người thân sẽ được hưởng ưu đãi lãi suất cho vay khi vay vốn tại VietinBank. Được hưởng ưu đãi lãi suất tiền vay tương ứng với số tiền gửi trong khoảng thời gian tài khoản tiền gửi được duy trì tại VietinBank.

Tiền gửi ưu đãi tỷ giá:

Tiền gửi ưu đãi tỷ giá là sản phẩm kết hợp dành cho KHCN bán ngoại tệ để gửi tiết kiệm bằng tiền đồng tại VietinBank. Ngoài hưởng tỷ giá bán ưu đãi sau khi bán USD, EUR, khách hàng gửi tiết kiệm số tiền quy đổi này còn được hưởng lãi suất tiết kiệm bằng VND hấp dẫn và tham gia các chương trình khuyến mại hiện hành, các tiện ích gia tăng khác của VietinBank.

Tiền gửi bảo hiểm tỷ giá:

Đây là sản phẩm của VietinBank dành cho khách hàng là cá nhân và tổ chức. Sản phẩm này kết hợp chuyển đổi ngoại tệ và tiền gửi, khách hàng có USD sẽ chuyển đổi tiền gửi từ USD sang EUR trong thời gian gửi và khi đến hạn sẽ được nhận lại số tiền gốc bằng USD cộng với số tiền lãi bằng EUR hoặc VND theo tỷ giá chuyển đổi tương ứng.

Tài khoản du học Đức :

Là ngân hàng Việt Nam đầu tiên có mặt tại Đức với 2 chi nhánh tại Frankfurt và Berlin, VietinBank đã ra mắt sản phẩm tài khoản du học Đức. Tài khoản này mở cho công dân Việt Nam hoặc người nước ngoài sinh sống và hoạt động tại Việt Nam có nhu cầu xin cấp VISA để du học tại CHLB Đức. Đây là tài khoản tiền gửi thanh toán bằng EUR dưới hình thức tài khoản phong toả theo quy định. Sản phẩm đã được Đại sứ quán Đức đánh giá cao vì đã hỗ trợ tích cực các du học sinh Việt Nam du học tại Đức.

[Nguồn : http://www.vietinbank.vn]

2.3.3. Ngân hàng Phát triển nhà đồng bằng sông Cửu Long (MHB)

Tiết kiệm người cao tuổi VND:

Là sản phẩm tiết kiệm đặc biệt ưu đãi dành cho khách hàng cao tuổi với lãi suất hấp dẫn. Đối tượng khách hàng là những công dân Việt Nam hoặc nước ngoài tuổi từ 50 trở lên có đủ điều kiện theo quy định pháp luật hiện hành.

Tiết kiệm phú lộc:

Sản phẩm Tiết kiệm phú lộc có lãi suất luôn cạnh tranh với 4 NHTMNN còn lại. Khách hàng sẽ được rút vốn trước hạn, hưởng lãi suất không kỳ hạn tại thời điểm rút tiền cho số ngày thực gửi. Vào ngày đáo hạn, khách hàng có thể yêu cầu MHB chuyển sang kỳ hạn mới khác với kỳ hạn gửi ban đầu. (Điểm áp dụng: Hà Nội)

Tiết kiệm lãi suất lũy tiến VND, USD:

Với sản phẩm này khách hàng sẽ có một mức lãi suất hấp dẫn và gia tăng tương ứng với số dư tiền gửi. Tiền gửi càng nhiều, lãi suất càng cao. Loại tiền gửi có thể là VND hoặc USD. (Điểm áp dụng: Hà Nội, Gia Lai)

Tiết kiệm thưởng lãi VND:

Những khách hàng có nhu cầu gửi tiền bằng VND định kỳ có thể quản lý tài chính của mình một cách hiệu quả thông qua sử dụng sản phẩm Tiết kiệm thưởng lãi VND. Khách hàng sẽ được cộng thêm một mức lãi suất thưởng hấp dẫn vào mức lãi suất hiện hành tương ứng với số tiền gửi thực tế khi tham gia hình thức tiết kiệm này. (Điểm áp dụng: Cà Mau)

[Nguồn : http://www.mhb.com.vn]

2.3.4. Ngân hàng Nông Nghiệp và Phát triển Nông thôn Việt Nam (Agribank)

Tiết kiệm linh hoạt:

Tiết kiệm linh hoạt là sản phẩm tiết kiệm có kỳ hạn mà trong thời gian gửi, khách hàng được rút gốc linh hoạt một phần hay toàn bộ số tiền gốc trên tài khoản; số

dư còn lại trên tài khoản khách hàng vẫn được nhận lãi theo quy định khi mở tài khoản. Kỳ hạn được tính theo tháng và tối đa là 24 tháng. Số tiền gửi tối thiểu là 1.000.000 VND, 100 USD hay 100 EUR.

Tiết kiệm an sinh:

Tiết kiệm an sinh của Agribank là hình thức tiết kiệm gửi góp, theo đó trong thời hạn của sản phẩm, khách hàng có thể chủ động gửi tiền thành nhiều lần vào tài khoản không theo định kỳ, với số tiền gửi mỗi lần không cố định, hướng đến mục tiêu tích lũy tiền cho những kế hoạch tài chính trong tương lai. Đặc biệt, khách hàng được gửi tiền tích lũy không giới hạn số lần gửi vào tài khoản, tại bất kỳ thời điểm nào trong thời gian tham gia sản phẩm.

Tiết kiệm huởng lãi bậc thang theo luỹ tiến của số dư tiền gửi:

Đây là sản phẩm tiết kiệm có kỳ hạn với lãi suất khách hàng được hưởng gia tăng theo số dư tiền gửi. Số dư thực gửi càng lớn, lãi suất được hưởng càng cao theo mức khuyến khích sau:

Số dư | Mức khuyến khích tối đa | |

Bậc 1 | Từ 100 triệu VND đến dưới 250 triệu VND | 0,02%/tháng |

Bậc 2 | Từ 250 triệu VND đến dưới 500 triệu VND | 0,03%/tháng |

Bậc 3 | Từ 500 triệu VND trở lên | 0,04%/tháng |

Có thể bạn quan tâm!

-

Các Yếu Tố Ảnh Hưởng Đến Hành Vi Người Tiêu Dùng

Các Yếu Tố Ảnh Hưởng Đến Hành Vi Người Tiêu Dùng -

Mô Hình Nghiên Cứu Quyết Định Gửi Tiền Của Khách Hàng

Mô Hình Nghiên Cứu Quyết Định Gửi Tiền Của Khách Hàng -

Quá Trình Hình Thành Và Phát Triển Của Các Nhtmnn Việt Nam

Quá Trình Hình Thành Và Phát Triển Của Các Nhtmnn Việt Nam -

Sở Hữu Nhà Nước Ở Các Nhtmnn Giai Đoạn 2010-2014

Sở Hữu Nhà Nước Ở Các Nhtmnn Giai Đoạn 2010-2014 -

Phân Tích Các Yếu Tố Ảnh Hưởng Đến Quyết Định Gửi Tiền Của Khách Hàng Cá Nhân Tại Các Nhtmnn

Phân Tích Các Yếu Tố Ảnh Hưởng Đến Quyết Định Gửi Tiền Của Khách Hàng Cá Nhân Tại Các Nhtmnn -

Kết Quả Hệ Số Cronbach’S Alpha Sau Khi Loại Biến

Kết Quả Hệ Số Cronbach’S Alpha Sau Khi Loại Biến

Xem toàn bộ 111 trang tài liệu này.

Tiết kiệm học đường:

Đây là hình thức tiết kiệm gửi góp hướng tới mục tiêu tích lũy dài hạn cho nhu cầu học tập của khách hàng hoặc người thân trong tương lai. Theo đó khách hàng sẽ gửi một số tiền nhất định vào tài khoản theo định kỳ để có một số tiền lớn hơn khi đáo hạn. Khách hàng được chủ động lựa chọn kỳ hạn gửi (từ 2 năm đến 18 năm), loại tiền gửi (VND hoặc USD) và ngày định kỳ gửi tiền hàng tháng. Số tiền gửi tối thiểu mỗi kỳ là 100.000 đồng hoặc 10 USD, phù hợp với thu nhập của mọi tầng lớp dân cư, đặc biệt với khách hàng ở vùng nông thôn.

[Nguồn : http://www.agribank.com.vn]

2.3.5. Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank)

Tiết kiệm rút gốc từng phần:

Tiết kiệm rút gốc từng phần là sản phẩm cho phép khách hàng cá nhân có thể rút từng phần tiền gốc trong kỳ hạn gửi mà vẫn được hưởng nguyên lãi suất xác định tại đầu kỳ đối với phần gốc còn lại. Theo đó, khách hàng có thể linh hoạt rút một phần gốc không giới hạn số lần trong kỳ để đáp ứng nhu cầu vốn đột xuất mà không phải tất toán tài khoản. Khách hàng được lựa chọn kỳ hạn gửi 3, 6 hay 12 tháng; loại tiền gửi (VNĐ hoặc USD) với số tiền gửi tối thiểu là 100.000.000 VND hoặc 3000 USD. Số tiền rút gốc tối thiểu mỗi kỳ là 10.000.000 VND hoặc 300 USD.

Tiền gửi trực tuyến:

Sản phẩm cho phép khách hàng gửi/rút tiền tiết kiệm thông qua internet. Sử dụng sản phẩm này, khách hàng có thể truy cập website của Vietcombank để chuyển tiền từ tài khoản Tiền gửi thanh toán (lãi suất thấp) sang tài khoản Tiền gửi trực tuyến (để hưởng lãi suất cao hơn). Với sản phẩm này, khách hàng có thể tiết kiệm tối đa thời gian gửi tiền và tối đa hóa hiệu quả đồng vốn nhàn rỗi, an toàn và hiệu quả.

Tiết kiệm tự động:

Đối tượng của sản phẩm là những khách hàng cá nhân có thu nhập định kỳ và ổn định trên tài khoản không kỳ hạn. Theo đó, số tiền Khách hàng yêu cầu được chuyển tự động theo định kỳ từ tài khoản không kỳ hạn sang tài khoản tiết kiệm tự động với lãi suất cao hơn. Tài khoản tiết kiệm tự động là tài khoản có kỳ hạn do khách hàng đăng ký để định kỳ chuyển tiền vào. Số tiền chuyển vào là bội số của 3.000.000 VND hoặc 300 USD.

[Nguồn : http:// www.vietcombank.com.vn]

2.4. Thực trạng hoạt động các NHTMNN Việt Nam (giai đoạn 2010 – 2014)

2.4.1. Quy mô vốn điều lệ và Tổng tài sản

Trong thời gian qua, cùng với khủng hoảng kinh tế thế giới, khó khăn chung của nền kinh tế và ngành ngân hàng nước ta dẫn đến các NHTMNN cũng gặp rất nhiều thử thách. Tuy nhiên, các NHTMNN đã nổ lực và đạt được tốc độ tăng trưởng cao theo kế hoạch đã đặt ra.

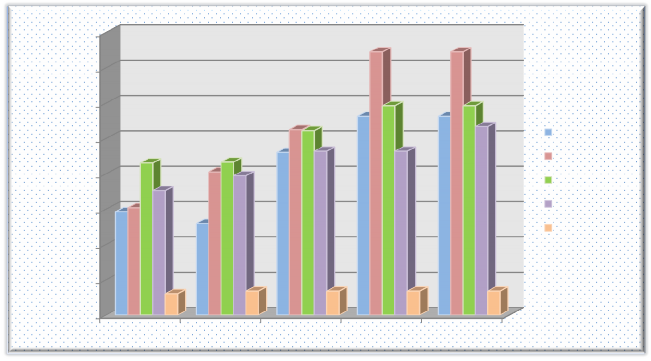

Bảng 2.1: Quy mô Vốn điều lệ và Tổng tài sản các NHTMNN giai đoạn 2010-2014

Đơn vị tính: Tỷ đồng

Tổng tài sản | Vốn điều lệ | |||||||||

Năm NH | 2010 | 2011 | 2012 | 2013 | 2014 | 2010 | 2011 | 2012 | 2013 | 2014 |

BIDV | 366.268 | 405.755 | 484.785 | 548.386 | 650.340 | 14.600 | 12.948 | 23.012 | 28.112 | 28.112 |

VietinBank | 367.712 | 460.604 | 503.530 | 576.368 | 661.132 | 15.172 | 20.230 | 26.218 | 37.234 | 37.234 |

Agribank | 524.000 | 560.000 | 617.859 | 693.517 | 762.869 | 21.511 | 21.629 | 26.079 | 29.605 | 29.605 |

Vietcombank | 307.621 | 366.722 | 414.488 | 468.994 | 576.989 | 17.588 | 19.698 | 23.174 | 23.174 | 26.650 |

MHB | 51.400 | 47.281 | 37.980 | 38.410 | 45.142 | 3.006 | 3.369 | 3.369 | 3.369 | 3.369 |

(Nguồn: BCTC các NHTMNN)

40000.0

35000.0

30000.0

Tỷ đồng

25000.0

20000.0

15000.0

10000.0

BIDV

VietinBank Agribank Vietcombank MHB

5000.0

.0

Năm 2010 Năm 2011 Năm 2012 Năm 2013 Năm 2014

(Nguồn: BCTC các NHTMNN)

Hình 2.1: Quy mô Vốn điều lệ các NHTMNN giai đoạn 2010-2014

Theo Nghị định số 141/2006/NĐ-CP ngày 22/11/2006 do Chính phủ ban hành thì đến cuối năm 2010 mức vốn pháp định các tổ chức tín dụng phải đạt tối thiểu 3.000 tỷ đồng. Qua bảng 2.1 ta có thể nhận thấy các NHTMNN đã đáp ứng yêu cầu và đạt mức tăng vốn điều lệ ấn tượng. Trong đó, Agribank có mức vốn điều lệ lớn nhất năm 2010 và 2011 tương ứng 21.511 và 21.629 tỷ đồng. Đến năm 2013 và 2014, VietinBank đạt mức tăng trưởng vốn điều lệ ấn tượng và đứng đầu trong các NHTMNN với 37.234 tỷ đồng. Trong khi BIDV và Vietcombank cũng có mức vốn điều lệ rất cao qua các năm và năm 2014 tưng ứng đạt mức 28.112 và 26.650 tỷ đồng. Trong 5 NHTMNN, MHB là ngân hàng mới thành lập sau này nên mức vốn điều lệ cũng rất khiêm tốn với mức 3.369 tỷ đồng trong năm 2014.