người nộp thuế. Niềm tin càng cao sẽ củng cố ý định tuân thủ và qua đó đẫn đến gia tăng hành vi tuân thủ thuế.

2.3.3. Lý thuyết thể chế

Thể chế được hiểu là các quy định, điều luật được đặt ra để điều tiết hành vi của chủ thể trong một bối cảnh/môi trường nhất định (North, 1990; Scott, 2013). Các quy định, điều luật có thể được đặt ra một cách chính thức (dạng văn bản quy phạm pháp luật/formal) hoặc một cách không chính thức (dạng luật bất thành văn/informal).

Lý thuyết thể chế thừa nhận rằng các tổ chức hoạt động trong một lĩnh vực xã hội và do đó các yếu tố xã hội cùng với các yếu tố kinh sẽ ảnh hưởng đến hoạt động của tổ chức (Rogers và cộng sự, 2007). Lý thuyết này cho rằng các tổ chức (trong đó có hộ KDCT) sẽ bị ảnh hưởng bởi các yếu tố như hệ thống luật pháp, cơ quan quản lý nhà nước và các chuẩn mực văn hóa liên quan đến lĩnh vực hoạt động. Như vậy, về khía cạnh tuân thủ thế, các tổ chức, cá nhân sẽ bị ảnh hưởng bởi các yếu tố như hệ thống pháp luật về thuế, cơ quan quản lý thuế và các chuẩn mực xã hội về tuân thủ thuế. Khi đó, hành vi tuân thủ thuế của tổ chức liên quan đến sự phản ứng với áp lực từ các kỳ vọng chung của xã hội và hành động của các tổ chức có vị trí, qui mô tương tự khác (Chizema và Buck, 2006).

2.3.4. Lý thuyết công bằng

Adams (1976) một nhà tâm lý học hành vi, ông đã đề xuất lý thuyết công bằng. Theo lý thuyết công bằng thì mọi người sẽ tuân thủ luật pháp nếu họ nhận thức quá trình xây dựng và thực thi luật pháp là công bằng (Tyler, 1990; McKerchar và Evans, 2009). Theo Smith và Kinsey (1987), một hệ thống thuế được định nghĩa là công bằng khi người nộp thuế được đánh thuế dựa trên khả năng chi trả của họ. Tuy nhiên, nhiều nhà nghiên cứu (Gerbing, 1988; Christensen và cộng sự, 1994; Christensen và Weihrich, 1996; Thomas, 2012) cho rằng công bằng thuế là một khái niệm đa chiều. OECD (2010) cho rằng có ba khía cạnh cần xét đến khi đánh giá về tính công bằng:

(i) công bằng phân phối, liên quan đến nhận thức của người nộp thuế rằng chính phủ đóng vai trò là người giám sát tốt và chi tiêu khôn ngoan cho các khoản thu thuế; (ii) công bằng về thủ tục, liên quan đến nhận thức rằng cơ quan thuế tuân thủ nghiêm ngặt các thủ tục đã thiết lập và công bằng trong giao dịch với người nộp thuế; (iii) công bằng về hình phạt (xử phạt) hoặc ưu đãi thuế, liên quan đến nhận thức rằng cơ quan thuế công bằng trong việc áp dụng các hình phạt khi các quy tắc hoặc định mức thuế bị vi phạm. Trong khi công bằng phân phối đề cập nhiều hơn đến công bằng trao đổi giữa chính phủ và người nộp thuế, và do đó có thể được liên kết với lý thuyết trao đổi

tài khóa, công bằng theo thủ tục và theo quy định lại phù hợp hơn với các vấn đề đối xử so sánh và có thể bị ảnh hưởng bởi các cơ quan quản lý thuế (Walsh, 2012), bằng cách nhấn mạnh sự công bằng và minh bạch trong việc xử lý các vấn đề về thuế.

Có thể bạn quan tâm!

-

Tổng Quan Về Các Phương Pháp Nghiên Cứu Áp Dụng Trong Nghiên Cứu Về Hành Vi Tuân Thủ Thuế

Tổng Quan Về Các Phương Pháp Nghiên Cứu Áp Dụng Trong Nghiên Cứu Về Hành Vi Tuân Thủ Thuế -

Khái Niệm, Bản Chất Và Phân Loại Về Tuân Thủ Thuế

Khái Niệm, Bản Chất Và Phân Loại Về Tuân Thủ Thuế -

Phân Biệt Tuân Thủ Thuế Và Không Tuân Thủ Thuế

Phân Biệt Tuân Thủ Thuế Và Không Tuân Thủ Thuế -

Mô Hình Khung Sườn Dốc Trơn Trượt Về Tuân Thủ Thuế - Ssf

Mô Hình Khung Sườn Dốc Trơn Trượt Về Tuân Thủ Thuế - Ssf -

Ảnh Hưởng Của Các Yếu Tố Tâm Lý Xã Hội Đến Hành Vi Tuân Thủ Thuế

Ảnh Hưởng Của Các Yếu Tố Tâm Lý Xã Hội Đến Hành Vi Tuân Thủ Thuế -

Ảnh Hưởng Của Các Yếu Tố Kinh Tế Đến Hành Vi Tuân Thủ Thuế

Ảnh Hưởng Của Các Yếu Tố Kinh Tế Đến Hành Vi Tuân Thủ Thuế

Xem toàn bộ 256 trang tài liệu này.

Người nộp thuế có hành vi tuân thủ thuế cao hơn khi họ nhận thức toàn bộ hệ thống thuế là công bằng và ngược lại (Sour, 2004; GIZ, 2010; OECD, 2010). Ảnh hưởng của nhận thức về tính công bằng của hệ thống thuế đối với quyết định tuân thủ không chỉ giới hạn ở việc cơ quan thuế đối xử với cá nhân người nộp thuế mà còn liên quan đến gánh nặng thuế của các cá nhân khác, cũng như hành vi tuân thủ của các cá nhân khác được họ quan sát (Sour 2004; Walsh, 2012). Tỷ lệ tuân thủ được ghi nhận là sẽ tăng lên khi một cá nhân nhận thấy gánh nặng thuế của mình là “… cùng mức độ với những người khác có thể so sánh…” (Feld và Frey, 2006), giống như việc trốn tránh được quan sát thấy tăng lên khi mọi người trở nên biết rằng gánh nặng thuế của họ lớn hơn những người khác trong cùng nhóm (Spicer và Becker, 1980). Đặc biệt, với tình huống khi người nộp thuế cho rằng hành vi trốn thuế đang phổ biến trong cộng đồng, hành vi này dần trở thành chuẩn mực, và sau đó làm giảm động lực nội tại của họ để đóng góp cho xã hội (Torgler và Schneider 2005) và khi đó hành vi tuân thủ của người nộp thuế cũng giảm đi khi họ nhận thức hệ thống thuế thiếu công bằng.

Như vậy, tuân thủ thuế có thể được xây dựng thông qua sự công bằng về thuế đối với các đối tượng nộp thuế (Mukhlis và cộng sự, 2014) và một hệ thống thuế mạnh mẽ được xây dựng dựa trên sự công bằng sẽ kích thích quản trị tốt (Odd-Helge và Rakner, 2009), giảm bớt bất bình đẳng (Cobham, 2007) và tạo ra ngân sách cho chính phủ (Keen, 2013). Đồng thời khi đạt được sự công bằng trong các vấn đề thuế sẽ giúp xây dựng lòng tin và sự hợp tác lẫn nhau giữa cơ quan thuế và người nộp thuế, từ đó nâng cao tính tuân thủ tự nguyện của người nộp thuế (Kirchler và Hoelzl, 2006; Braithwaite, 2008).

2.3.5. Lý thuyết tâm lý xã hội

Theo James, Murphy (2005) cho rằng sẽ là tốt hơn bên cạnh các yếu tố kinh tế thì cách tiếp cận các yếu tố phi kinh tế trong nghiên cứu về hành vi của người nộp thuế. Khi đó, trọng tâm trong nghiên cứu về tuân thủ thuế cần chuyển từ cách tiếp cận kinh tế sang cách tiếp cận tâm lý xã hội.

Phương pháp tiếp cận tâm lý xã hội được coi là mang lại sự hiểu biết tốt hơn về hành vi của người đóng thuế (Mohdali, 2010) và bởi vì tuân thủ thuế liên quan đến những thứ tồn tại bên trong người nộp thuế. Hơn nữa, nếu xét theo cách tiếp cận tâm

lý được thực hiện trong một nền dân chủ thì mối quan hệ giữa người nộp thuế và cơ quan thuế là một hợp đồng tâm lý (Feld và Dan Frey, 2002).

Lý thuyết tâm lý xã hội (Social and Psychological Theory) có thể được coi là sự tổng hợp của ba chiều (Fjeldstad và cộng sự, 2012): Chiều thứ nhất nhìn nhận việc tuân thủ bị ảnh hưởng bởi hành vi và các chuẩn mực xã hội trong môi trường của người đóng thuế. Tức là, mức độ tương tác xã hội của người nộp thuế với người thân, bạn bè và các tổ chức, hội nhóm trong cộng đồng mà người nộp thuế tham gia sẽ ảnh hưởng đến quyết định tuân thủ của người đó (Fjeldstad và cộng sự, 2012). Do đó, nếu người nộp thuế có quan hệ, giao dịch với một nhóm xã hội có hành vi tuân thủ thuế hoặc không tuân thủ thuế (trốn thuế, tránh thuế) thì rất có thể sẽ làm theo và cũng có thể sẽ thực hiện hành vi trốn thuế, tránh thuế.

Chiều thứ hai được gọi là phương pháp điều trị so sánh. Chiều hướng này tập trung vào khái niệm công bằng. Lực đẩy của nó là việc giảm chênh lệch công bằng được nhận thức sẽ giúp cải thiện việc tuân thủ (McKerchar và Evans, 2009). Những người ủng hộ lý thuyết này khẳng định rằng người nộp thuế sẽ luôn có sự so sánh mình và những người nộp thuế khác. Do đó, nếu một người đóng thuế nhận thấy rằng chính phủ (cơ quan thuế) đối xử với một nhóm nào đó tốt hơn những nhóm khác, thì người nộp thuế thuế đó có khả năng không tuân thủ (D'Arcy 2011).

Chiều hướng thứ ba mang bản chất chính trị. Đây được gọi là tính hợp pháp chính trị. Theo đó, hành vi tuân thủ thuế bị ảnh hưởng bởi mức độ tin tưởng mà người nộp thuế dành cho chính phủ thời đó (Kirchler, Hoelzl và Wahl, 2008; Tayler, 2006). Theo Fjeldstad và cộng sự (2012), “tính hợp pháp có thể được mô tả là niềm tin hoặc niềm tin vào các cơ quan chức năng, thể chế và sự sắp xếp xã hội là phù hợp, đúng đắn, công bằng và hoạt động vì lợi ích chung”. Có nghĩa là, tính hợp pháp được nhìn nhận dựa trên sự tin tưởng, công bằng, công lý và niềm tin. Torgler và Schneider (2007) trong nghiên cứu của họ đã lưu ý rằng các cơ quan thuế và chính phủ có tính hợp pháp càng cao thì mức độ tuân thủ thuế càng cao.

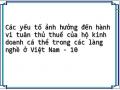

2.3.6. Lý thuyết hành động hợp lý và lý thuyết hành vi có kế hoạch

Ajzen và Fishbein (1975) xây dựng lý thuyết hành động hợp lý (TRA) nhằm trả lời các vấn đề liên quan đến hành vi của con người nói chung. TRA xem xét các mối quan hệ giữa niềm tin, thái độ, động cơ, ý định và hành vi. Trong đó ý định là nhân tố có trước và sẽ dẫn tới hành vi. TRA cho rằng trước khi quyết định một hành vi nào đó mọi người sẽ cân nhắc và xem xét những kết quả và hậu quả có thể xảy ra

nếu thực hiện các hành vi đó và mọi người sẽ lựa chọn thực hiện những hành vi nào có khả năng mang lại kết quả như mong muốn.

Niềm tin tác động tới việc thực hiện hành vi

Thái độ

Đánh giá tác động

Niềm tin mang tính chuẩn tắc

định hành vi

Chuẩn mực chủ quan

Động cơ tuân thủ

Hình 2.2: Mô hình lý thuyết hành động hợp lí (TRA)

Nguồn: Ajzen và Fishbein (1975)

TRA cho rằng ý định thực hiện hành vi nào đó chịu sự tác động bởi hai nhân tố là “thái độ đối với hành vi” đó và “chuẩn chủ quan” hay là những tác động, quan điểm của xã hội đến hành vi. Thái độ đối với hành vi được định nghĩa là ý kiến của một người về việc tán thành hay không tán thành đối với hành vị cụ thể nào đó. Chuẩn mực chủ quan là nhận thức của một cá nhân về cách mà hầu hết mọi người quan trọng (người thân, bạn bè, đồng nghiệp, đối tác kinh doanh) đối với người đó cho rằng anh ta /cô ta nên hay không nên thực hiện hành vi (Fishbein và Ajzen, 1975).

Dưới góc độ tâm lý xã hội, TTT là một dạng hành vi có ý thức của con người, vì thế nhiều tác giả đã sử dụng lý thuyết hành động hợp lý là lý thuyết nên tảng cho nghiên cứu của mình (Hanno và Violette, 1996; Hai và See, 2011). Tuy nhiên, TRA cho rằng hành vi có thể được thực hiện hay không thực hiện hoàn toàn phụ thuộc vào lý trí, nên có những ý kiến cho rằng chính nhận định này làm giới hạn việc áp dụng TRA khi nghiên cứu những hành vi nhất định (Buchan, 2005). Chính vì vậy, để khắc phục điểm này, lý thuyết hành vi có kế hoạch (TPB) ra đời. TPB là lý thuyết mở rộng từ TRA (Ajzen và Fishbein, 1975; Ajzen và Fishbein, 1980).

Hình 2.3: Mô hình lý thuyết hành vi có kế hoạch (TPB)

Nguồn: Ajzen ( 1991)

Với hành vi tuân thủ thuế, TPB cho rằng ý định thực hiện hành vi tuân thủ thuế được xác định bởi ba yếu tố chính: (1) thái độ đối với hành vi đó (ví dụ: liệu một người có đánh giá hành vi nộp thuế thuận lợi hay không), (2) Các chuẩn mực xã hội do những người thân cận nắm giữ (ví dụ như gia đình và bạn bè có dung túng cho việc trốn thuế hay không) và (3) nhận thức được kiểm soát hành vi (ví dụ: liệu có những ràng buộc bên ngoài ảnh hưởng đến quyết định tuân thủ hay không tuân thủ thuế, chẳng hạn như cơ hội trốn tránh hoặc kiến thức về cách làm như vậy ). Trong đó:

Thái độ (Attitude)

Thái độ đối với hành vi liên quan đến mức độ đánh giá tích cực hay tiêu cực trong quá trình phát triển hành vi (Ajzen và Fishbein, 1980). Trong khi đó, gốc rễ của thái độ đối với nghĩa vụ thuế không chỉ nằm ở các yếu tố kinh tế, thể chế và chính trị thuần túy (Andreoni và cộng sự, 1998; Kim, 2008) mà còn biểu hiện ở khía cạnh đạo đức về thuế hoặc nghĩa vụ công dân (Torgler, 2002, 2007). Vì thế, với hành vi tuân thủ thuế, thái độ thường gắn liền với tinh thần thuế - “động cơ nội tại để nộp thuế xuất phát từ quan điểm đạo đức của người nộp thuế khi nhìn nhận đóng thuế là một nghĩa vụ đóng góp cho xã hội” (Cummings và cộng sự, 2009). Điều này, có thể hiểu người nộp thuế có tinh thần thuế cao hơn có ý định thực hiện hành vi tuân thủ cao hơn. Khi đó, người nộp thuế tự

nguyện nộp thuế ngay cả trong điều kiện cưỡng chế thuế thấp do động cơ nội tại của họ, bắt nguồn từ nhận thức rằng nộp thuế là nghĩa vụ (Cummings và cộng sự, 2009).

Chuẩn mực chủ quan (Subjective Norms)

Chuẩn mực chủ quan là nhận thức của một cá nhân về áp lực xã hội đối với việc nên hay không nên thực hiện hành vi (Ajzen, 1991). Hay có thể hiểu, chuẩn mực chủ quan là nhận thức của một cá nhân về cách mà hầu hết mọi người quan trọng (người thân, bạn bè, đồng nghiệp, đối tác kinh doanh) đối với người đó cho rằng anh ta /cô ta nên hay không nên thực hiện hành vi (Fishbein và Ajzen, 1975). Đối với hành vi tuân thủ thuế, chuẩn mực chủ quan đối với tuân thủ thuế có thể được hiểu là những người quan trọng với người nộp thuế ủng hộ việc tuân thủ thuế thì sẽ tác động đến hành vi tuân thủ thuế của người nộp thuế. Hay có thể hiểu, những người quan trọng với người nộp thuế có thái độ tích cực đối với việc tuân thủ thuế, thì người nộp thuế sẽ có hành vi tuân thủ thuế và ngược lại (Basri và cộng sự, 2012).

Nhận thức kiểm soát hành vi (Perceived Behavioural Control)

Nhận thức kiểm soát hành vi có thể được mô tả là sự nhận biết là “dễ dàng hay khó khăn” để thực hiện các hành vi (Ajzen, 1991). Nhận thức kiểm soát hành vi liên quan đến khả năng kiểm soát của một cá nhân trong việc thực hiện hành vi (Chen, 2007; Kang và cộng sự, 2006). Do đó, cá nhân có xu hướng kiểm soát bản thân tốt hơn thường có ý định thực hiện hành vi tốt hơn (Ajzen, 1991).

Ý định (Intention)

Ý định được giả định để nắm bắt các yếu tố động lực ảnh hưởng đến hành vi, chúng cho biết cá nhân đã cố gắng như thế nào để sẵn sàng thử và đã nỗ lực nhiều như thế nào để thực hiện hành vi (Ajzen, 1991). Một khi cá nhân có ý định hành vi mạnh mẽ hơn thì họ sẽ có khuynh hướng thực hiện hành vi cao hơn. Ý định là đại diện của mặt nhận thức về sự sẵn sàng để cá nhân thực hiện một hành vi nhất định.

Hành vi (Behaviour)

Hành vi là phản ứng quan sát được của một cá nhân trong một tình huống nhất định với một mục tiêu được đưa ra (Ajzen, 1991). Hành vi là một chức năng của ý định và nhận thức về việc kiểm soát hành vi, trong đó kiểm soát hành vi được dự đoán ảnh hưởng trung bình đến ý định hành vi.

Dựa trên kết quả tổng quan, tác giả nhận thấy từ lý thuyết được phát triển bởi (Ajzen, 1991) rất nhiều nhà nghiên cứu đã áp dụng TPB trong các nghiên cứu về tuân thủ thuế như Bobek và Hatfield, (2003), Jackson và Milliron, (1986a); Trivedi và cộng

sự (2005); Benk và cộng sự (2010); Damayanti, (2012); Natrah Saad (2012); Abdul Hamid, (2014); Damayanti và cộng sự (2015); Andi Nurwanah và cộng sự (2018); Malik và Younus (2020); Taing và Chang, (2020). Trong đó, kết quả các nghiên cứu trước đã chỉ ra hành vi tuân thủ thuế của người nộp thuế bị ảnh hưởng bởi rất nhiều các yếu tố như Tinh thần thuế, niềm tin, chuẩn mực xã hội, nhận thức kiểm soát hành vi... Vì thế, có thể khẳng định lý thuyết hành vi có kế hoạch đóng vai trò quan trọng trong việc giải thích các hành vi tuân thủ của người nộp thuế.

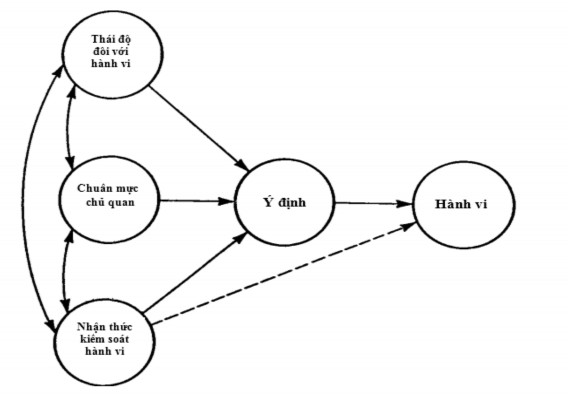

2.3.7. Mô hình Fischer về tuân thủ thuế

Jackson và Milliron (1986), trong lần xem xét trước đó của họ về 43 nghiên cứu tuân thủ thuế được thực hiện từ năm 1974 đến năm 1985, đã xác định 14 biến chính của hành vi tuân thủ, bao gồm: tuổi; giới tính; giáo dục; mức thu nhập; nguồn thu nhập; nghề nghiệp; ảnh hưởng ngang hàng; đạo đức học; công bằng; sự phức tạp; liên hệ cơ quan thuế; các biện pháp trừng phạt; xác suất phát hiện; và thuế suất.

Dựa trên 14 nhân tố này, Fischer và cộng sự (1992) đã nhóm thành 4 nhóm nhân tố trong mô hình mở rộng gọi là mô hình Fischer .

Hình 2.4: Mô hình tuân thủ thuế của Fischer

Nguồn: Fischer và cộng sự (1992)

Trong mô hình mô hình Fischer, thì 4 nhóm nhân tố này bao gồm:

- Nhóm nhân tố về nhân khẩu học như tuổi, giới tính, giáo dục

- Nhóm nhân tố về cơ hội không tuân thủ thuế như mức thu nhập, nguồn thu nhập và nghề nghiệp

- Nhóm nhân tố về thái độ và nhận thức như sự công bằng của hệ thống thuế, ảnh hưởng của những người xung quanh

- Nhóm nhân tố về cấu trúc thuế, hệ thống thuế như: Sự phức tạp của hệ thống thuế, khả năng bị phát hiện gian lận thuế và xử phạt, mức thuế suất

Như vậy, từ các nhận tố trên có thể thấy mô hình tuân thủ thuế của Fischer là mô hình có sự kết hợp giữa các nhân tố kinh tế, xã hội học, tâm lý học. Dựa trên kết quả tổng quan các công trình nghiên cứu có liên quan, tác giả nhận thấy mô hình Fischer (1992) đã được khá nhiều nghiên cứu sử dụng và đã có những biến đổi cho phù hợp như Sinnasamy và cộng sự (2015), Lidija Hauptman và cộng sự (2015), Chau và Leung (2009), Chan và cộng sự (2000) trong nghiên cứu về hành vi tuân thủ thuế.

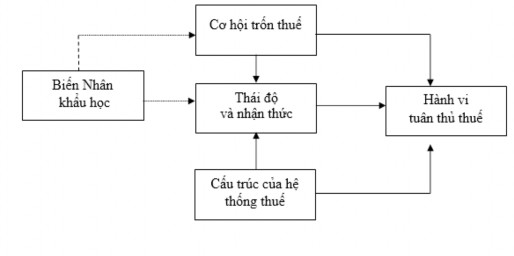

2.3.8. Mô hình khung sườn dốc trơn trượt về tuân thủ thuế

Mô hình khung sườn dốc trơn trượt (Slippery Slope Framework - SSF) về tuân thủ thuế được giới thiệu bởi Kirchler, Hoelzl và Wahl (2008) và là kết quả tích hợp của nghiên cứu thực nghiệm từ kinh tế học, xã hội học và tâm lý học. SSF xác định hai yếu tố trung tâm ảnh hưởng đến sự tuân thủ của người nộp thuế, đó là nhận thức về quyền lực của cơ quan thuế và niềm tin vào cơ quan thuế (Kogler, Batrancea, Nichita, Pantya, Belianin và Kirchler, 2013). Quyền lực của cơ quan thuế được định nghĩa là nhận thức của người nộp thuế “về năng lực của cơ quan thuế trong việc phát hiện và trừng phạt tội phạm về thuế” (Wahl, Kastlunger, và Kirchler, 2010). Niềm tin vào cơ quan thuế là nhận thức của người nộp thuế rằng “cơ quan thuế đáng tin cậy và làm việc vì lợi ích chung” (theo Kirchler và cộng sự, 2008). Mặc dù cả hai yếu tố đều có thể kích thích sự tuân thủ, nhưng chất lượng của sự tuân thủ có thể bao gồm từ sự tuân thủ bắt buộc đến sự tuân thủ tự nguyện (Xem hình 2.4).

Mô hình SSF đề xuất ở đây bắt đầu từ ý tưởng rằng trong một xã hội thì môi trường thuế có thể thay đổi liên tục giữa môi trường đối kháng và môi trường hợp tác. Trong một môi trường đối kháng, người nộp thuế và cơ quan thuế làm việc chống lại nhau; trong một môi trường hợp tác, người nộp thuế và cơ quan thuế làm việc cùng nhau.

Môi trường đối kháng có thể được đặc trưng bởi thái độ “cảnh sát và kẻ cướp”- thái độ của cả hai bên: cơ quan thuế coi người nộp thuế là ‘kẻ cướp’ cố gắng trốn tránh bất cứ khi nào họ có thể và cần bị kiểm tra; người nộp thuế cảm thấy bị chính quyền bắt bớ (“cảnh sát”) và cảm thấy có quyền trốn (Braithwaite, 2003a). Trong một môi trường như vậy, khoảng cách xã hội (Bogardus, 1928) có thể là lớn, ít tôn trọng và ít cảm xúc tích cực đối với các cơ quan quản lý thay mặt cho các cá nhân và nhóm. Việc tuân thủ tự nguyện có thể không đáng kể và các cá nhân có thể sử dụng đến việc cân nhắc “hợp lý” về chi phí và lợi ích của việc trốn tránh.