Các tác động từ cuộc khủng hoảng kinh tế toàn cầu kết hợp với những khó khăn nội tại nền kinh tế trong nước và các chính sách tái cơ cấu ngành ngân hàng khiến cho tốc độ tăng trưởng lợi nhuận chậm lại. Trong khi đó, ngành ngân hàng vẫn liên tục thúc đẩy tăng trưởng quy mô tổng tài sản, để thực hiện điều này các ngân hàng buộc phải tăng quy mô số lượng nhân viên dẫn đến chi phí lương và chi phí quản lý (chi phí văn phòng phẩm, công tác phí, mua sắm tài sản…) cũng tăng theo tương ứng. Điều này dẫn đến tỷ lệ CIR liên tục tăng và duy trì quanh mức 50% trong những năm gần đây.

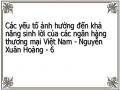

Biến lrisk đại điện rủi ro thanh khoản:

110%

100%

98%

99%

102%

Có thể bạn quan tâm!

-

Một Số Đặc Điểm Của Các Ngân Hàng Thương Mại Việt Nam Trong Giai Đoạn Nghiên Cứu

Một Số Đặc Điểm Của Các Ngân Hàng Thương Mại Việt Nam Trong Giai Đoạn Nghiên Cứu -

Mức Vốn Pháp Định Áp Dụng Đối Với Từng Loại Hình Tctd

Mức Vốn Pháp Định Áp Dụng Đối Với Từng Loại Hình Tctd -

Khả Năng Sinh Lời Của Các Nhtm Việt Nam Giai Đoạn 2006 – 2017

Khả Năng Sinh Lời Của Các Nhtm Việt Nam Giai Đoạn 2006 – 2017 -

Kết Quả Hồi Quy Và Kiểm Định Lựa Chọn Mô Hình Bảng 4.6: Kết Quả Hồi Quy Với Roaa

Kết Quả Hồi Quy Và Kiểm Định Lựa Chọn Mô Hình Bảng 4.6: Kết Quả Hồi Quy Với Roaa -

Tổng Hợp Bằng Chứng Thực Nghiệm

Tổng Hợp Bằng Chứng Thực Nghiệm -

Hạn Chế Của Đề Tài Và Đề Xuất Hướng Nghiên Cứu Mới

Hạn Chế Của Đề Tài Và Đề Xuất Hướng Nghiên Cứu Mới

Xem toàn bộ 115 trang tài liệu này.

89%

91%

93%

90%

90%

88%

87%

87%

82%

85%

80%

70%

60%

50%

2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017

Hình 4.11: Tỷ lệ dư nợ cho vay trên huy động các NHTM giai đoạn 2006 – 2017

Nguồn: Tính toán của tác giả từ BCTC của 23 NHTM trong mẫu nghiên cứu

Biến lrisk có giá trị trung bình 91,74% với độ lệch chuẩn 26,63%, khoảng biến thiên lớn từ 37,19% đến 251,77% cho thấy sự khác biệt lớn về khẩu vị rủi ro thanh khoản giữa các NHTM.

Rủi ro thanh khoản của các NHTM được đo lường bằng tỷ số dư nợ cho vay trên tổng tiền gửi (LDR). Trong giai đoạn 2006 – 2017, tỷ lệ LDR xoay quanh mức 90%. Trong năm 2006, 2007 hoạt động tín dụng và huy động đều tăng trưởng mạnh mẽ, các NHTM ồ ạt đưa ra các chính sách đẩy mạnh tín dụng và huy động. Những

thuận lợi về kinh tế thế giới và trong nước khiến thanh khoản của ngành ngân hàng trong thời gian này khá dồi dào.

Đến năm 2008, hệ thống NHTM chịu ảnh hưởng nặng nề từ cuộc khủng hoảng tài chính. Tín dụng bị thắt chặt nên sụt giảm mạnh, hoạt động huy động tiền gửi tổ chức kinh tế dân cư dù có giảm nhưng vẫn trong tầm kiểm soát của các ngân hàng, tỷ lệ LDR năm 2008 vẫn ổn định ở mức 88%. Những năm sau đó dù hoạt động tín dụng tăng nhẹ trở lại, tuy nhiên tình hình huy động vốn từ thị trường 1 trở nên khó khăn hơn rất nhiều dù các ngân hàng đã liên tục điều chỉnh tăng lãi suất tiền gửi. Theo báo cáo NHNN lãi suất huy động trong năm 2009 đã điều chỉnh tăng 1% - 2% so với cuối năm 2008. Tình hình huy động càng trở nên căng thẳng trong năm 2011. Để cải thiện tình hình thanh khoản, các chương trình ưu đãi tăng lãi suất tiền gửi liên tục được tung ra, thậm chí một số ngân hàng đã vượt rào tìm cách lách quy định trần lãi suất của NHNN. Tỷ lệ LDR tăng mạnh lên quanh mức 100% trong thời gian 2009 – 2011, trong đó năm 2011 tỷ lệ LDR đã tăng lên mức cao 102%. Trong thời gian này nhiều ngân hàng nhỏ gặp khó khăn về thanh khoản đã phải dùng nguồn huy động vốn từ thị trường 2 (huy động từ các TCTD khác và NHNN) để bù đắp cho thị trường 1.

Tình hình thanh khoản của ngành ngân hàng đã dần dần được cải thiện trong giai đoạn 2012 – 2014, tỷ lệ LDR đã điều chỉnh giảm dần qua các năm và giảm xuống mức 82% trong năm 2014. Tỷ lệ LDR dần tăng trở lại trong những năm gần đây lên gần mức 90% do hệ thống ngân hàng đã dần ổn định. Hoạt động cho vay và huy động được cải thiện, các ngân hàng đã trở nên cẩn trọng hơn trong hoạt động tín dụng và đẩy mạnh xử lý nợ để thu hồi vốn, tình hình thanh khoản cũng dần ổn định hơn.

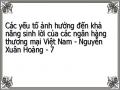

Biến busmix đại điện mức độ hỗn hợp kinh doanh:

Biến busmix có giá trị trung bình 0,74% với độ lệch chuẩn 0,62%, khoảng biến thiên lớn từ -0,59% đến 4,45% cho thấy sự chênh lệch lớn về thu nhập ngoài lãi giữa các NHTM.

1.40%

1.20%

1.17%

1.02%

1.00%

0.93%

0.92%

0.86%

0.80%

0.75%

0.77% 0.72%

0.65%

0.70%

0.65%

0.60%

0.39%

0.40%

0.20%

2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017

Hình 4.12: Tỷ lệ Thu nhập ngoài lãi trên tổng tài sản các NHTM giai đoạn 2006 – 2017

Nguồn: Tính toán của tác giả từ BCTC của 23 NHTM trong mẫu nghiên cứu

Chỉ tiêu thu nhập ngoài lãi trên tổng tài sản được sử dụng để đo lường mức độ hỗn hợp kinh ngành ngân hàng, đánh giá mức độ đóng góp của các khoản thu nhập ngoài lãi vào danh mục thu nhập của ngân hàng. Tỷ lệ thu nhập ngoài lãi trên tổng tài sản ở mức khá thấp, dao động trong khoảng từ 0.39% - 1.17% trong giai đoạn 2006 – 2017. Tỷ lệ này đạt mức cao nhất trong năm 2009 (đạt 1.17%), giảm dần trong những năm sau đó, và dao động trong biên độ hẹp từ 0.65% - 0.86% trong những năm gần đây từ 2013 - 2017. Các ngân hàng vẫn tập trung vào các nghiệp vụ kinh doanh truyền thống như huy động, cho vay dẫn đến nguồn thu nhập chủ yếu chiếm tỷ trọng lớn vẫn là từ các khoản thu nhập lãi. Hay nói cách khác mức độ hỗn hợp kinh doanh của ngành ngân hàng chưa cao.

Biến hhi đại điện mức độ tập trung thị trường trong ngành ngân hàng:

Biến hhi có giá trị trung bình 0,11 với độ lệch chuẩn 0,02, giá trị trung bình này nhỏ hơn nhiều so với 1 cho thấy thị trường ngành ngân hàng của Việt Nam có mức độ cạnh tranh cao.

Theo nghiên cứu “Tập trung thị trường trong lĩnh vực ngân hàng tại Việt Nam” của tác giả Nguyễn Thế Bính trong giai đoạn 2008 – 2014 thì mức độ tập trung thị trường trong hệ thống ngân hàng ở các tiêu chí: tổng tài sản, huy động và cho vay hầu hết đều có xu hướng giảm trong giai đoạn 2008 – 2011 và tăng nhẹ trong giai đoạn 2011 – 2014. Mức độ tập trung thị trường trong ngành ngân hàng dịch chuyển dần từ tập trung vừa phải (tương ứng với mức cạnh tranh trung bình) sang thị trường không mang tính tập trung (tương ứng với mức độ cạnh tranh cao). Tuy nhiên, trong giai đoạn 2011 – 2014, NHNN đã đưa ra các chính sách tái cấu trúc hệ thống ngân hàng, hoạt động hợp nhất và sáp nhập trong ngành ngân hàng xảy ra khá sôi động. Điều này dẫn đến số dư tổng tài sản, huy động và cho vay của một số ngân hàng bất ngờ tăng mạnh, dẫn đến hiệu ứng gia tăng thị phần của một số ngân hàng. Kết quả là mức độ tập trung có điều chỉnh nhưng vẫn ở mức vừa phải.

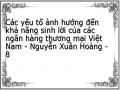

Biến growth đại điện tăng trưởng kinh tế:

GDP

8%

7%

7.10%

7%

6.40% 6.20%

6.70%

6.80%

6%

5.70%

6.00%

6.20%

5.40%

5.20% 5.40%

5%

4%

3%

2%

1%

0%

2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017

Hình 4.13: Tốc độ tăng trưởng kinh tế Việt Nam giai đoạn 2006 – 2017

Nguồn: Tác giả tổng hợp từ dữ liệu của IMF

Biến growth có giá trị trung bình là 6,18% với độ lệch chuẩn 0,62%, khoảng biến thiên nhỏ từ 5,20% đến 7,10% cho thấy tốc độ tăng trưởng kinh tế của Việt Nam tương đối ổn định.

Kinh tế Việt Nam ghi dấu ấn tăng trưởng mạnh mẽ trong năm đầu tiên gia nhập WTO với tốc độ tăng trưởng GDP đạt mức 7.1%, cao nhất trong hơn một thập niên trước đó. Dòng tiền đầu tư từ nước ngoài và chính sách thúc đẩy kinh tế trong nước là những điều kiện thuận lợi cho nền kinh tế tăng trưởng. Tuy nhiên, đến năm 2008 cuộc khủng hoảng kinh tế tại Mỹ lan rộng và gây ảnh hưởng trên quy mô toàn cầu, tác động mạnh đến kinh tế trong nước. GDP năm 2008 chỉ còn tăng trưởng 5.7% và tiếp tục giảm xuống 5.4% trong năm 2009. Để cải thiện tình hình, Chính phủ đã ban hành các chính sách hỗ trợ, thúc đẩy kinh tế phát triển. Cụ thể, trong năm 2009, NHNN đã đưa ra các chính sách hỗ trợ lãi suất cho các cá nhân, tổ chức vay vốn ngân hàng để mở rộng hoạt động sản xuất, kinh doanh. Đây được đánh giá là một trong những biện pháp kích thích kinh tế với chi phí thấp, đạt được mục tiêu là hỗ trợ doanh nghiệp duy trì và tiếp tục mở rộng hoạt động sản xuất kinh doanh, ngăn chặn suy giảm kinh tế.

Đến năm 2010, tốc độ tăng trưởng kinh tế khởi sắc trở lại với GDP đạt 6.4%. Kinh tế thế giới có những chuyển biến tích cực, kết quả của các chính sách kích cầu được ban hành trước đó, cụ thể tốc độ tăng trưởng kinh tế Mỹ đạt 2.8%, cao nhất kể từ năm 2007. Các nền kinh tế lớn ở Châu Á như Trung Quốc, Nhật, Hàn Quốc đều tăng trưởng khá tốt. Kết quả từ các chính sách kích cầu năm 2009 và chính sách tiền tệ nới lỏng là một trong những nguyên nhân thúc đẩy kinh tế tăng trưởng trở lại trong năm 2010. Tuy nhiên, đến năm 2011, do tình hình lạm phát tăng cao khiến NHNN buộc phải thực hiện chính sách tiền tệ thắt chặt trở lại. Trong giai đoạn 2011

– 2014, tốc độ tăng trưởng kinh tế chỉ xoay doanh mức 6%, từ năm 2015 tốc độ GDP mới ghi nhận mức tăng trên 6% và đạt mức tăng ấn tượng trong năm 2017.

Năm 2017, kinh tế Việt Nam đã có sự tăng trưởng vượt bậc với tốc độ tăng trưởng kinh tế đạt 6.8%, cao nhất kể từ năm 2008. Đây được đánh giá là thời điểm khởi đầu cho một chu kỳ tăng trưởng mới.

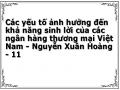

Biến inflation đại điện tỷ lệ lạm phát:

Tốc độ tăng trưởng CPI

25.00% 23.10%

20.00%

18.70%

15.00%

9.20%

10.00%

7.50% 8.30%

9.10%

6.70%

6.60%

5.00%

4.10%

2.70% 3.50%

0.60%

0.00%

2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017

Hình 4.14: Tỷ lệ lạm phát Việt Nam giai đoạn 2006 – 2017

Nguồn: Tác giả tổng hợp từ dữ liệu của IMF

Biến inflation có giá trị trung bình là 8,34% với độ lệch chuẩn 6,24%, khoảng biến thiên từ 0,60% đến 23,10% cho thấy mức độ dao động lớn của tỷ lệ lạm phát trong khoảng thời gian nghiên cứu.

Tỷ lệ lạm phát tại Việt Nam trong 2 năm 2006, 2007 ở mức khá cao lần lượt đạt 7.5% và 8.3%. Đến năm 2008, lạm phát tăng vọt mạnh mẽ lên đến 23.1%. Đây là hệ quả kéo theo sau một khoảng thời gian dài thực hiện các chính sách ưu tiên thúc đẩy tăng trưởng kinh tế của Chính phủ. Chính sách tài khóa và chính sách tiền tệ liên tục mở rộng trong giai đoạn 2001 – 2006. Tín dụng ngân hàng được thúc đẩy tăng mạnh nhằm cung cấp nguồn vốn cho nền kinh tế để mở rộng hoạt động sản xuất kinh doanh, kết quả là tổng phương tiện thanh toán trong nền kinh tế tăng cao.

Các ngân hàng đua nhau giảm lãi suất huy động, cho vay và liên tục đưa ra các chính sách ưu đãi nhằm tăng khả năng cạnh tranh để thu hút nguồn vốn. Tín dụng tăng trưởng quá nóng nhưng chất lượng tín dụng chưa cao là một trong những nguyên nhân gây sức ép lên lạm phát và những hệ lụy tiêu cực cho nền kinh tế những năm sau này. Bên cạnh đó, với bước ngoặc gia nhập WTO trong năm 2007 đã thu hút một lượng vốn đầu tư nước ngoài tăng mạnh. Vốn đầu tư trực tiếp FDI và gián tiếp gia tăng gấp nhiều lần trong năm 2007 khiến cho NHNN buộc phải bán tiền đồng Việt Nam để mua tiền đô la Mỹ, vô hình chung càng gia tăng lượng cung tiền cho nền kinh tế, gây ảnh hưởng đến tình hình lạm phát thêm nghiêm trọng.

Tình hình lạm phát giảm sốc trong năm 2009 khi CPI giảm xuống còn 6.7% và tăng trở lại trong năm 2010. Với những ảnh hưởng từ cuộc khủng hoảng kinh tế Mỹ và những yếu kém nội tại trong nền kinh tế sau một khoảng thời gian dài đẩy mạnh tăng trưởng kinh tế, Chính phủ đã buộc phải thực hiện các chính sách tài khóa và tiền tệ thắt chặt.

Lạm phát trở thành vấn đề nóng của nền kinh tế khi quay đầu tăng mạnh trở lại vào năm 2011 với mức tăng lên đến 18.7%. Mặc dù trong năm 2011, tăng trưởng tín dụng đã chậm lại và tổng phương tiện thanh toán cũng có mức tăng thấp hơn nhiều so với những năm trước nhưng lạm phát vẫn ghi nhận mức tăng mạnh. Nguyên nhân một phần xuất phát do tác động trễ của chính sách tài khóa và chính sách tiền tệ nới lỏng trong 2 năm trước đó, giá cả hàng một số mặt hàng quan trọng thiết yếu như điện, than, xăng dầu…bị điều chỉnh tăng.

Kể từ năm 2012 trở về sau tình hình lạm phát đã dần được cải thiện với tốc độ CPI ghi nhận dưới mức 4.2% kể từ năm 2013 đến năm 2017.

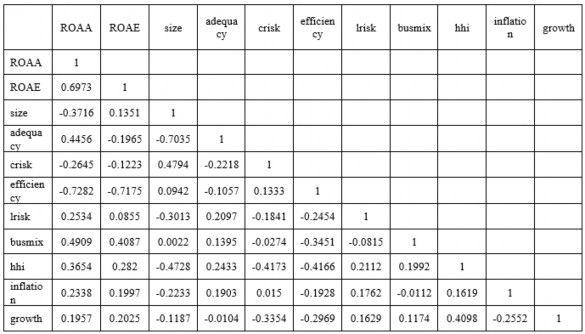

4.2.2 Kết quả phân tích tương quan

Bảng 4.4: Ma trận tương quan tuyến tính giữa các cặp biến

Nguồn: Kết quả phân tích mẫu dữ liệu nghiên cứu từ phần mềm Stata 12 (phụ lục 2)

Hệ số tương quan thể hiện mối quan hệ giữa các biến trong mô hình, dấu của hệ số cho biết mối tương quan là cùng chiều hay ngược chiều (hệ số mang dấu âm). Như vậy có thể thấy các biến độc lập lrisk, busmix, hhi, inflation, growth tác động cùng chiều đến cả ROAA và ROAE, biến crisk và efficiency tác động ngược chiều đến cả ROAA và ROAE, biến size tác động ngược chiêu đến ROAA nhưng cùng chiều đến ROAE, biến adequacy tác động cùng chiều đến ROAA nhưng ngược chiều đến ROAE. Xét tương quan giữa các biến độc lập có thể thấy có hiện tượng đa cộng tuyến nhưng không nghiêm trọng do các hệ số tương quan có trị tuyệt đối nhỏ hơn 0,8 (cao nhất là 0,7035, chuẩn so sánh theo Farrar & Glauber (1967)).

Đồng thời xét theo chỉ số VIF (Variance Inflation Factor), tức nhân tử phóng đại phương sai, có thể thấy hiện tượng đa cộng tuyến trong mô hình không nghiêm trọng do VIF của tất cả các biến độc lập đều nhỏ hơn 10 (Gujrati, 2003).