ngân hàng VietABank năm 2011); trong khi ngân hàng có tỷ lệ thanh khoản thấp nhất là ngân hàng MSB trong năm 2014 với tỷ lệ là 36,3%. Biến động giá trị tính thanh khoản so với giá trị trung bình của chỉ số là khoảng 20,4%.

Giá trị trung bình của biến độc lập tiền gửi khách hàng (DEP) là 0,664, giá trị nhỏ nhất là 0,227 và giá trị lớn nhất là 6,140. Độ lệch chuẩn của chỉ tiêu này ở các ngân hàng là 0,496. Điều này cho thấy, trung bình tỷ lệ tiền gửi sẽ chiếm khoảng 66,4% tổng tài sản của các ngân hàng. Từ đó, có thể thấy rằng nhìn chung tiền gửi của khách hàng sẽ có vai trò rất quan trọng trong hoạt động của các ngân hàng, là nguồn tài trợ chính trong các nguồn tài trợ của các ngân hàng thương mại cổ phần.

Giá trị trung bình của biến độc lập rủi ro tín dụng (CR) là 0,013, giá trị nhỏ nhất là 0,001 và giá trị lớn nhất là 0,038. Độ lệch chuẩn của chỉ tiêu này ở các ngân hàng là 0,006. Điều này cho thấy, trung bình tỷ lệ dư nợ xấu trên tổng dư nợ tín dụng sẽ ở mức khoảng 1,3%.

Sau khi thực hiện thống kê mô tả các chuỗi dữ liệu, tác giả tiếp sẽ lấy logarithm các chuỗi dữ liệu của GDP, quy mô tổng tài sản của ngân hàng. Việc lấy logarithm các chuỗi dữ liệu nhằm làm trơn (giảm tính biến động) của các chuỗi dữ liệu trong mô hình. Bên cạnh đó, các chuỗi dữ liệu được lấy logarithm sẽ có đơn vị là phần trăm khi phát biểu ý nghĩa nên đây cũng sẽ là cách để đồng nhất đơn vị các biến số trong mô hình hồi quy.”

4.1.2. Phân tích ma trận tương quan

Tác giả sử dụng hệ số tương quan đơn biến để xem xét mối quan hệ giữa các biến độc lập và biến phụ thuộc trong mô hình. Từ kết quả phân tích, tác giả sẽ thấy được mối tương quan đơn biến giữa các biến phụ thuộc với các biến độc lập trong mô hình hồi quy đề xuất.

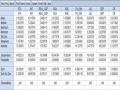

Bảng 4.2 Bảng ma trận tương quan giữa các biến số

Sample: 2007 2018 | |||||||||

Included observations: 240 | |||||||||

Correlation | |||||||||

Probabilit y | ETA | INF | GDP | ROA | ROE | SIZE | LIQ | DEP | CR |

ETA | 1.0000 | ||||||||

----- | |||||||||

INF | 0.2222 | 1.0000 | |||||||

0.0005 | ----- | ||||||||

GDP | - 0.2502 | -0.7010 | 1.0000 | ||||||

0.0001 | 0.0000 | ----- | |||||||

ROA | 0.8558 | 0.2210 | -0.2885 | 1.0000 | |||||

0.0000 | 0.0006 | 0.0000 | ----- | ||||||

ROE | - 0.0757 | 0.1994 | -0.2996 | 0.3703 | 1.0000 | ||||

0.2429 | 0.0019 | 0.0000 | 0.0000 | ----- | |||||

SIZE | - 0.5059 | - 0.35273 | 0.5164 | -0.2631 | 0.2147 | 1.0000 | |||

0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0008 | ----- | ||||

LIQ | 0.0231 | 0.1736 | -0.2081 | 0.0259 | 0.1475 | -0.1478 | 1.0000 | ||

0.7219 | 0.0070 | 0.0012 | 0.6898 | 0.0223 | 0.0220 | ----- | |||

DEP | 0.8143 | 0.0052 | 0.0019 | 0.841 | 0.0252 | -0.1277 | -0.2167 | 1.0000 | |

0.0000 | 0.9359 | 0.9771 | 0.0000 | 0.6982 | 0.0482 | 0.0007 | ----- | ||

CR | - 0.0564 | 0.0054 | 0.1030 | -0.0136 | 0.0044 | 0.3454 | -0.2452 | 0.0538 | 1.0000 |

0.3843 | 0.9335 | 0.1116 | 0.8345 | 0.9454 | 0.0000 | 0.0001 | 0.4066 | ----- | |

Có thể bạn quan tâm!

-

Tóm Tắt Các Nghiên Cứu Quốc Tế Tiêu Biểu Về An Toàn Vốn

Tóm Tắt Các Nghiên Cứu Quốc Tế Tiêu Biểu Về An Toàn Vốn -

Mô Tả Các Biến Và Kỳ Vọng Dấu Của Các Biến Độc Lập Trong Mô Hình

Mô Tả Các Biến Và Kỳ Vọng Dấu Của Các Biến Độc Lập Trong Mô Hình -

Mô Hình Các Ảnh Hưởng Cố Định (Fixed Effective Model – Fem)

Mô Hình Các Ảnh Hưởng Cố Định (Fixed Effective Model – Fem) -

Các Kết Quả Kiểm Định Lựa Chọn Mô Hình Phù Hợp Nhất Với Mẫu Dữ Liệu3

Các Kết Quả Kiểm Định Lựa Chọn Mô Hình Phù Hợp Nhất Với Mẫu Dữ Liệu3 -

Bảng Tổng Hợp Kết Quả Hồi Quy Tác Động Của Các Nhân Tố Vĩ Mô Và Các Nhân Tố Nội Tại Đến An Toàn Vốn Của Các Ngân Hàng

Bảng Tổng Hợp Kết Quả Hồi Quy Tác Động Của Các Nhân Tố Vĩ Mô Và Các Nhân Tố Nội Tại Đến An Toàn Vốn Của Các Ngân Hàng -

Các yếu tố ảnh hưởng đến an toàn vốn của các Ngân hàng thương mại cổ phần Việt Nam - 12

Các yếu tố ảnh hưởng đến an toàn vốn của các Ngân hàng thương mại cổ phần Việt Nam - 12

Xem toàn bộ 142 trang tài liệu này.

Nguồn: Theo tính toán của tác giả từ phần mềm Eviews

Ghi chú: Các biến trong bảng kết quả lần lượt tương ứng như sau: ETA: An toàn vốn của ngân hàng – biến phụ thuộc; GDP: Logarithm của tổng sản lượng quốc nội thực – biến độc lập; INF: Tỷ lệ lạm phát – biến độc lập; ROA: Tỷ suất

sinh lợi trên tổng tài sản – biến độc lập; ROE: Tỷ suất sinh lợi trên tổng tài sản – biến độc lập; SIZE: Logarithm của quy mô tài sản của ngân hàng – biến độc lập; LIQ: Thanh khoản của ngân hàng – biến độc lập; DEP: Tỷ lệ tiền gửi khách hàng

– biến độc lập; CR: Rủi ro tín dụng – biến độc lập. Trong bảng tương quan, dòng trên là hệ số tương quan, dòng bên dưới là kết quả của giá trị thống kê p – value. Ký hiệu *,** và *** cho thấy các biến số có mức ý nghĩa thống kê lần lượt là 10%, 5% và 1%.

Kết quả ma trận tương quan giữa các biến số được trình bày trong bảng 4.2. Với mức ý nghĩa thống kê 10%, trong mối quan hệ đơn biến của các biến số độc lập với tỷ lệ an toàn vốn (ETA), có thể thấy:

- An toàn vốn có quan hệ tương quan âm có ý nghĩa thống kê đối với các biến độc lập logarithm của GDP (GDP), logarithm của quy mô tổng tài sản (SIZE). Điều này cho thấy khi GDP gia tăng hay tổng tài sản của các ngân hàng gia tăng sẽ làm giảm tính thanh khoản của các ngân hàng thương mại cổ phần ở Việt Nam.

- An toàn vốn có quan hệ tương quan dương có ý nghĩa thống kê đối với các biến độc lập lạm phát (INF), tỷ suất sinh lợi trên tổng tài sản (ROA) và tỷ lệ tiền gửi khách hàng (DEP). Điều này cho thấy khi lạm phát gia tăng, ROA gia tăng hay tỷ lệ tiền gửi trên tổng tài sản của các ngân hàng gia tăng sẽ làm gia tăng an toàn vốn của các ngân hàng thương mại cổ phần ở Việt Nam

- An toàn vốn không có mối quan hệ tương quan có ý nghĩa thống kê với các biến độc lập, tỷ suất sinh lợi trên vốn chủ sở hữu (ROE), tính thanh khoản (LIQ) và rủi ro tín dụng (CR). Điều này cho thấy việc tỷ suất sinh lợi trên vốn chủ sở hữu gia tăng, tính thanh khoản gia tăng hay rủi ro tín dụng gia tăng sẽ không tác động đến tính thanh khoản của các ngân hàng thương mại cổ phần ở Việt Nam.

![]()

Phân tích mối quan hệ đa biến giữa các biến số với an toàn vốn của các ngân hàng

“Sau khi phân tích mối quan hệ đơn biến giữa các biến số độc lập và các biến

phụ thuộc, tác giả tiếp tục thực hiện phân tích mối quan hệ đa biến giữa các yếu tố vĩ mô nền kinh tế và các yếu tố nội tại doanh nghiệp với an toàn vốn của các ngân

hàng thương mại. Đầu tiên, tác giả sẽ thực hiện lần lượt các hồi quy mô hình lý thuyết theo 03 phương pháp phân tích là mô hình hồi quy OLS gộp (Pooled OLS), mô hình hồi quy các ảnh hưởng cố định (FEM) và mô hình hồi quy các ảnh hưởng ngẫu nhiên (REM). Tiếp đó, tác giả sẽ thực hiện lần lượt các kiểm định để xem phương pháp phân tích nào là phù hợp nhất trong điều kiện mẫu dữ liệu của tác giả, từ đó tác giả sẽ phân tích kết quả theo phương pháp phân tích hồi quy phù hợp nhất. Trong phần này, tác giả sẽ trình bày kết quả của phương phân tích hồi quy phù hợp nhất và các kiểm định cho thấy phương pháp hồi quy này là tốt nhất trong điều kiện mẫu dữ liệu tác giả thu thập được. Các kết quả của 02 mô hình còn lại sẽ được trình bày trong phụ lục của luận văn.

Đầu tiên, tác giả sẽ thực hiện phân tích hồi quy đa biến về tác động của các nhân tố vĩ mô đến tỷ lệ an toàn vốn. Sau đó, tác giả hồi quy phân tích tác động của các nhân tố nội tại đến tỷ lệ an toàn vốn. Cuối cùng, tác giả hồi quy đồng thời các yếu tố vĩ mô và các yếu tố nội tại tác động đến an toàn vốn của các ngân hàng thương mại Việt Nam. Các kết quả hồi quy lần lượt được trình bày như sau:”

4.2.1. Kết quả hồi quy mô hình đa biến các yếu tố vĩ mô tác động đến an toàn vốn của các ngân hàng thương mại

4.2.1.1. Kết quả hồi quy tác động của các yếu tố vĩ mô tác động đến an toàn vốn

Bảng 4.3: Kết quả hồi quy tác động của các nhân tố vĩ mô đến an toàn vốn

của các ngân hàng

Pooled OLS | FEM | REM | |

Hằng số | 2,6431 | 2,623 | 2,6282 |

(p-value) | 0,032 | 0,019 | 0,019 |

GDP | -0,1662** | -0,1649** | -0,1652** |

(p-value) | 0,036 | 0,023 | 0,021 |

INF | 0,0019 | 0,0019 | 0,0019 |

(p-value) | 0,296 | 0,241 | 0,242 |

R2 | 0,0669 | 0,0669 | 0,0669 |

“Nguồn: Tác giả tổng hợp từ phân tích trên Phần mềm Stata.

Ghi chú: Các biến trong bảng kết quả lần lượt tương ứng như sau: ETA: An toàn vốn của ngân hàng – biến phụ thuộc; GDP: Logarithm của tổng sản lượng quốc nội thực – biến độc lập; INF: Tỷ lệ lạm phát – biến độc lập. Ký hiệu *,** và

*** cho thấy các biến số có mức ý nghĩa thống kê lần lượt là 10%, 5% và 1%.

Bảng 4.3 cho thấy tác động của các biến số vĩ mô nền kinh tế đến an toàn vốn của các ngân hàng thương mại theo 3 phương pháp. Các kiểm định cho thấy phương pháp REM là tốt nhất trong trường hợp phân tích tác động của các biến số vĩ mô nền kinh tế đến an toàn vốn của các ngân hàng thương mại (Kết quả các kiểm định được trình bày ở mục 4.2.1.2). Với mức ý nghĩa 10%, kết quả cho thấy:

- Đối với tác động của GDP: Kết quả cho thấy hệ số của GDP là -0,1652 và có ý nghĩa thống kê (p – value = 0,021). Điều này cho thấy khi GDP thực tăng lên 1% thì mức độ an toàn vốn của các ngân hàng thương mại sẽ giảm đi 0,1652%.

- Đối với tác động của tỷ lệ lạm phát (INF): Hệ số tác động của biến INF đến an toàn vốn của các ngân hàng không có ý nghĩa thống kê (p – value = 0,242). Điều này cho thấy khi chỉ xem xét riêng tác động của các yếu tố vĩ mô, chưa thể đưa ra kết luận về mối quan hệ giữa lạm phát và mức độ an toàn vốn của các ngân hàng thương mại.”

2

“Hệ số R trong kết quả hồi quy chỉ đạt 0,0696, tức là các nhân tố vĩ mô trong luận văn chỉ phản ánh được 6,96% sự biến động của an toàn vốn trong các ngân hàng thương mại.

4.2.1.2. Các kết quả kiểm định lựa chọn mô hình phù hợp nhất với mẫu dữ liệu2

Trong phần này, tác giả sẽ trình bày các kết quả kiểm định mô hình để cho thấy mô hình hồi quy được lựa chọn (được phân tích ở trên) là mô hình tốt nhất trong trưởng hợp dữ liệu mà tác giả thu thập.

(i) Kiểm định lựa chọn giữa mô hình Pooled OLS và mô hình các ảnh hưởng cố định (FEM)

Bảng 4.4 Kết quả kiểm định lựa chọn giữa mô hình Pooled OLS và mô hình các ảnh hưởng cố định (FEM)”

Giá trị | |

Thống kê F | 3,54 |

Giá trị P – value | 0.000 |

“Nguồn: Tác giả tổng hợp từ phân tích trên Phần mềm Stata.

Giả thuyết H0: Không có sự khác biệt giữa các ngân hàng trong mẫu dữ liệu khảo sát (Không có sự khác biệt giữa mô hình Pooled OLS và mô hình FEM)

Với mức ý nghĩa 10%, kết quả kiểm định thống kê F trong việc lựa chọn giữa mô hình Pooled OLS và mô hình các ảnh hưởng cố định (FEM) cho thấy bác bỏ giả thuyết H0, tức là mô hình FEM tốt hơn mô hình Pooled OLS. Điều này cho thấy khi đưa thêm biến giả ngân hàng vào sẽ phản ánh tốt hơn sự khác biệt giữa các ngân hàng trong mẫu khảo sát.

(ii) Kiểm định lựa chọn giữa mô hình Pooled OLS và mô hình các ảnh hưởng ngẫu nhiên (REM)

2 Các kiểm định cơ bản còn lại của mô hình hồi quy được trình bày trong phụ lục kết quả

Bảng 4.5 Kết quả kiểm định lựa chọn giữa mô hình Pooled OLS và mô hình các ảnh hưởng ngẫu nhiên (REM)”

Giá trị | |

Thống kê Chi bình phương | 36,56 |

Giá trị P – value | 0.000 |

“Nguồn: Tác giả tổng hợp từ phân tích trên Phần mềm Stata.

Giả thuyết H0: Không có sai số tiềm ẩn trong mẫu dữ liệu khảo sát (Không có sự khác biệt trong sai số giữa mô hình Pooled OLS và mô hình REM)

Với mức ý nghĩa 10%, kết quả kiểm định thống kê Chi bình phương trong việc lựa chọn giữa mô hình Pooled OLS và mô hình các ảnh hưởng ngẫu nhiên (REM) cho thấy bác bỏ giả thuyết H0, tức là mô hình REM tốt hơn mô hình Pooled OLS. Điều này cho thấy trong mô hình hồi quy có một số thành phần sai số tiềm ẩn mà mô hình Pooled OLS không phản ánh được.”

“(iii) Kiểm định lựa chọn giữa mô hình các ảnh hưởng ngẫu nhiên (REM) và mô hình các ảnh hưởng cố định (FEM)

Bảng 4.6 Kết quả kiểm định lựa chọn giữa mô hình các ảnh hưởng ngẫu nhiên (REM) và mô hình các ảnh hưởng cố định (FEM)

Giá trị | |

Thống kê Chi bình phương | 27,15 |

Giá trị P – value | 0.0007 |

Nguồn: Tác giả tổng hợp từ phân tích trên Phần mềm Stata”

“Giả thiết H0: Không có mối quan hệ tương quan tung độ gốc và các biến độc lập trong mô hình hồi quy (Không có sự khác biệt đáng kể giữa mô hình FEM và mô hình REM)

Với mức ý nghĩa 10%, kết quả kiểm định thống kê Chi bình phương (Hausman test) trong việc lựa chọn giữa mô hình các ảnh hưởng cố định (FEM) và mô hình các ảnh hưởng ngẫu nhiên (REM) cho thấy chấp nhận giả thuyết H0, tức là mô hình REM tốt hơn mô hình FEM khi thực hiện hồi quy tác động của các yếu tố vĩ mô đến an toàn vốn của các ngân hàng thương mại

4.2.2. Kết quả hồi quy các nhân tố nội tại đến an toàn vốn của các ngân hàng

4.2.2.1. Kết quả hồi quy tác động của các nhân tố nội tại đến an toàn vốn của các ngân hàng thương mại

Bảng 4.7: Kết quả hồi quy tác động của các nhân tố nội tại đến an toàn vốn

của các ngân hàng”

Pooled OLS | FEM | REM | |

Hằng số | 0,3097 | 0,4291 | 0,3409 |

SIZE | -0,0304*** | -0,0431*** | -0,0337*** |

(p-value) | 0,000 | 0,000 | 0,000 |

ROA | 4,9785*** | 4,8227** | 4,8650** |

(p-value) | 0,000 | 0,000 | 0,000 |

ROE | -0,4143*** | -0,4725*** | -0,4304*** |

(p-value) | 0,000 | 0,000 | 0,000 |

CR | 0,4530 | -0,0469 | 0,2374 |

(p-value) | 0,123 | 0,883 | 0,434 |

DEP | 0,0049 | 0,0041 | 0,0070 |

(p-value) | 0,599 | 0,670 | 0,454 |

LIQ | 0,0196** | 0,0174 | 0,0190* |

(p-value) | 0,027 | 0,123 | 0,054 |

R2 | 0,9362 | 0,9233 | 0,9349 |

“Nguồn: Tác giả tổng hợp từ phân tích trên Phần mềm Stata.

Ghi chú: Các biến trong bảng kết quả lần lượt tương ứng như sau: ETA: An toàn vốn của ngân hàng – biến phụ thuộc; ROA: Tỷ suất sinh lợi trên tổng tài sản – biến độc lập; ROE: Tỷ suất sinh lợi trên tổng tài sản – biến độc lập; SIZE: Logarithm của quy mô tài sản của ngân hàng – biến độc lập; LIQ: Thanh khoản của ngân hàng – biến độc lập; DEP: Tỷ lệ tiền gửi khách hàng – biến độc lập; CR: Rủi ro tín dụng – biến độc lập. Ký hiệu *,** và *** cho thấy các biến số có mức ý nghĩa thống kê lần lượt là 10%, 5% và 1%.