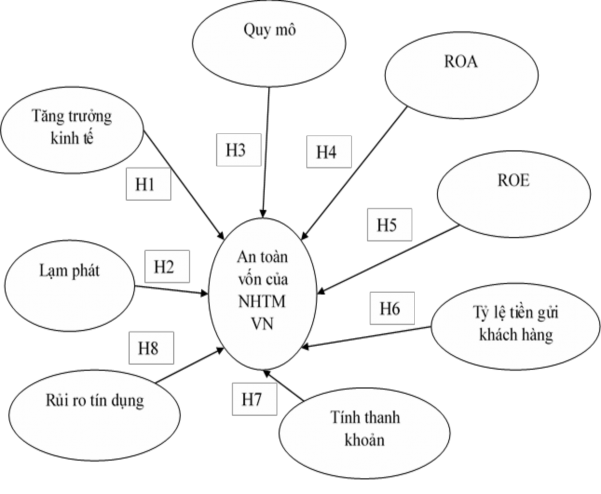

“Hình 3.2 Mô hình nghiên cứu định lượng

Từ việc xây dựng cơ sở nghiên cứu, các giả thuyết nghiên cứu và cách xây dựng các biến số, tác giả sẽ đưa ra phương trình hồi quy cụ thể như sau:

𝐸𝑇𝐴𝑖,𝑡 = 𝛽0 + 𝛽1. 𝑆𝐼𝑍𝐸𝑖,𝑡 + 𝛽2. 𝑅𝑂𝐴𝑖,𝑡 + 𝛽3. 𝑅𝑂𝐸𝑖,𝑡 + 𝛽4. 𝐶𝑅𝑖,𝑡 + 𝛽5. 𝐷𝐸𝑃𝑖,𝑡

+ 𝛽6. 𝐿𝐼𝑄𝑖,𝑡 + 𝛽7. 𝐺𝐷𝑃𝑡 + 𝛽8. 𝐼𝑁𝐹𝑡 + 𝑢𝑖,𝑡

lập

Trong đó:

ETA: An toàn vốn của ngân hàng thương mại – Biến phụ thuộc SIZE: Quy mô của ngân hàng thương mại – Biến độc lập

ROA: Tỷ suất sinh lợi trên tổng tài sản của ngân hàng thương mại – Biến độc

ROE: Tỷ suất sinh lợi trên vốn cổ phần của ngân hàng thương mại – Biến độc lập

CR: Rủi ro tín dụng của ngân hàng thương mại – Biến độc lập

DEP: Tỷ lệ tiền gửi khách hàng của ngân hàng thương mại – Biến độc lập LIQ: Tính thanh khoản của ngân hàng thương mại – Biến độc lập

GDP: Giá trị GDP thực của nền kinh tế – Biến độc lập INF: Tỷ lệ lạm phát của nền kinh tế – Biến độc lập”

𝛽0: Tung độ gốc (hệ số chặn của phương trình hồi quy)

𝛽𝑖 (𝑣ớ𝑖 𝑖 = 1, … 8): Hệ số hồi quy của các biến số độc lập trong mô hình hồi

quy.

![]()

i: Ký hiệu tương ứng với ngân hàng thứ i t: Ký hiệu tương ứng với năm thứ t

𝑢𝑖,𝑡: Sai số của mô hình hồi quy

Các phương pháp ước lượng hồi quy sử dụng trong bài luận văn

“Trong luận văn này, tác giả sử dụng phương pháp phân tích dữ liệu theo

dạng bảng. Theo Gujarati (2009), phương pháp dữ liệu bảng có một số ưu điểm hơn so với dữ liệu chuỗi thời gian và dữ liệu chéo trong việc phân tích dữ liệu. Cụ thể như sau:

- Dữ liệu bảng có thể xem xét được tính không đồng nhất của các đối tượng trong mẫu dữ liệu thu thập. Trong trường hợp này, tác giả có thể xem xét được tính đặc thù của các biến số theo từng đối tượng khảo sát. Các đối tượng khảo sát ở đây có thể là từng cá nhân, doanh nghiệp, quốc gia…

- Do dữ liệu bảng là sự kết hợp các chuỗi dữ liệu theo không gian và thời gian nên các thông tin thu thập từ việc khảo sát sẽ trở nên đa dạng hơn. Ngoài ra, trong dữ liệu bảng, khả năng xảy ra hiện tượng đa cộng tuyến giữa các biến số cũng sẽ ít hơn.

- Sử dụng dữ liệu bảng trong việc phân tích sẽ giúp mở rộng số quan sát hơn. Trong một số trường hợp của chuỗi thời gian (thường là các chuỗi dữ liệu theo năm), dữ liệu thường sẽ bị hạn chế về số lượng quan sát. Khi đó, việc sử dụng các

dữ liệu dạng bảng sẽ giúp mở rộng hơn số quan sát thông qua đặc tính mở rộng về mặt không gian dữ liệu. Điều này sẽ giúp giảm thiểu sự sai lệch trong các ước tính.”

“Thông thường, khi thực hiện hồi quy dữ liệu dạng bảng, có 03 phương pháp phân tích thường được sử dụng là phương pháp hồi quy OLS gộp (Pooled OLS), mô hình các ảnh hưởng cố định (Fixed Effective Model – FEM) và mô hình các ảnh hưởng ngẫu nhiên (Random Effective Model – REM). Đây là các phương pháp truyền thống trong phân tích dữ liệu bảng, được sử dụng trong hầu hết các nghiên cứu. Do đó, trong luận văn này, tác giả cũng sẽ sử dụng 03 phương pháp này để ước lượng, phân tích đánh giá tác động của các nhân tố vĩ mô và vi mô đến an toàn vốn của các ngân hàng thương mại trong nước.

3.4.1. Mô hình Pooled OLS

Đây là phương pháp tiếp cận bình phương bé nhất thông thường trong hồi quy dữ liệu bảng. Phương pháp này sẽ bỏ qua các đặc tính về không gian và thời gian của các chuỗi dữ liệu dạng bảng. Nói cách khác, phương pháp này sẽ không xem xét các đặc tính về không gian và thời gian của các đối tượng trong mẫu khảo sát. Tuy nhiên, thông thường phương pháp này dễ xảy ra hiện tượng tự tương quan giữa các chuỗi dữ liệu (điều này được thể hiện qua giá trị thống kê Durbin Watson khá thấp).

3.4.2. Mô hình các ảnh hưởng cố định (Fixed Effective Model – FEM)

Mô hình các ảnh hưởng cố định xem xét đặc điểm của các chuỗi dữ liệu theo đơn vị không gian (tính đặc thù riêng của từng đối tượng trong mẫu dữ liệu). Do đó, giá trị tung độ gốc sẽ thay đổi theo từng đối tượng nhưng hệ số độ dốc vẫn được giả định là hằng số đối với các đối tượng.”

“Đặt Yi,t = (Y1,i,…, Yn,i ) đại diện cho biến phụ thuộc của n đối tượng trong i năm; Xi,t = (x1,i, …, xn,i) là đại diện cho các biến độc lập của n đối tượng trong i năm. Khi đó, mô hình ước lượng sẽ có dạng như sau:

𝑌𝑖,𝑡 = 𝛽1𝑖 + 𝛽2𝑋𝑖,𝑡 + 𝑢𝑖,𝑡 (1)

Ký hiệu i trong tung độ gốc cho thấy sự khác nhau trong tung độ gốc. Sự khác biệt này sẽ phản ánh đặc điểm riêng của từng đối tượng. Giá trị tung độ gốc của mỗi đối tượng không thay đổi theo thời gian (bất biến theo thời gian).

Về mặt kỹ thuật, so với mô hình Pooled OLS, mô hình FEM đưa thêm biến giả theo công ty để xem xét xem có sự khác biệt giữa các đối tượng trong mẫu khảo sát hay không. Do đó, nếu biến giả đưa thêm vào không có ý nghĩa thống kê, mô hình FEM sẽ chính là mô hình Pooled OLS.

3.4.3. Mô hình các ảnh hưởng ngẫu nhiên (Random Effective Model – REM)

Theo Gujarati (2009), việc đưa thêm biến giả vào mô hình sẽ làm mất đi một bậc tự do của dữ liệu. Ngoài ra, theo ông, những người làm nghiên cứu có thể đưa một sai số ước tính vào trong mô hình để biểu thị sự khác biệt về tung độ gốc giữa các đối tượng thay cho việc đưa biến giả này. Khi đó, mô hình (1) sẽ được biểu thị như sau:”

“𝑌𝑖,𝑡 = 𝛽1𝑖 + 𝛽2𝑋𝑖,𝑡 + 𝑢𝑖,𝑡 (2)

Với 𝛽1𝑖 = 𝛽1 + 𝑒𝑖 i = 1, 2, …, n

𝑒

Trong đó, 𝑒𝑖 là sai số ngẫu nhiên với một giá trị trung bình bằng 0 và phương sai bằng 𝜎2

Khi đó, các đối tượng trong mẫu khảo sát sẽ có sự khác biệt với nhau về thành phần 𝑒𝑖. Các 𝑒𝑖 này là các giá trị không quan sát được. Các giá trị 𝑒𝑖 này không có tương quan với nhau và không bị tự tương quan giữa các đơn vị theo không gian và thời gian.

Trong trường hợp này, giá trị phương sai của sai số trong các ước tính sẽ bao

gồm 2 thành phần là 𝜎2 và 𝜎2. Nếu 𝜎2 = 0 thì tức là không có sự khác biệt giữa mô

𝑢 𝑒 𝑒

hình Pooled OLS và mô hình REM.

Để thực hiện việc lựa chọn giữa mô hình FEM và mô hình REM, Hausman (1978) đã xây dựng một kiểm định nhằm xem xét việc lựa chọn giữa hai mô hình này. Giả thuyết H0: không có sự khác biệt đáng kể giữa mô hình FEM và mô hình REM (trong trường hợp này lựa chọn mô hình REM). Nói cách khác, trong trường hợp này, tung độ gốc (ngẫu nhiên) của từng đơn vị không tương quan với

các biến độc lập. Khi bác bỏ giả thuyết H0 tức là có sự khác biệt đáng kể giữa mô hình FEM và mô hình REM (khi đó mô hình FEM tốt hơn), tức là tung độ gốc của từng cá nhân có thể tương quan với một hay nhiều biến độc lập.”

![]() KẾT QUẢ NGHIÊN CỨU

KẾT QUẢ NGHIÊN CỨU

“Trong phần kết quả nghiên cứu, luận văn sẽ trình bày các kết quả phân tích số liệu đã thu thập. Cụ thể, trong chương này, bước thứ nhất, tác giả sẽ phân tích thống kê mô tả các dữ liệu nghiên cứu. Việc phân tích thống kê mô tả sẽ giúp tác giả có được cái nhìn tổng quan về các chỉ tiêu trong dữ liệu nghiên cứu đã thu thập. Tiếp đó, tác giả sẽ thực hiện phân tích mối quan hệ đơn biến giữa các biến số trong mô hình nghiên cứu, trong đó, tác giả sẽ tập trung xem xét mối quan hệ của các biến số độc lập đến biến phụ thuộc thông qua việc phân tích tương quan Pearson (ma trận tương quan). Sau đó, tác giả sẽ xem xét tác động của các biến số độc lập đến biến phụ thuộc trong mô hình hồi quy đa biến.

![]()

Thống kê mô tả số liệu

4.1.1. Phân tích, thống kê mô tả số liệu

Bước đầu tiên trong quá trình phân tích, tác giả sẽ thực hiện thống kê mô tả đặc điểm số liệu, từ đó sẽ giúp tác giả có được cái nhìn ban đầu về đặc điểm dữ liệu của các ngân hàng trong mẫu khảo sát. Kết quả thống kê mô tả đặc điểm mẫu dữ liệu được trình bày trong bảng 4.1 ở dưới đây như sau:”

Bảng 4.1. Kết quả thống kê mô tả

Đơn vị tính | Trung bình | Trung vị | Lớn nhất | Nhỏ nhất | Độ lệch chuẩn | |

ETA | Tỷ số | 0,102 | 0,083 | 1 | 0,030 | 0,094 |

INF | % | 8,011 | 7,228 | 18,679 | 3,540 | 4,508 |

RGDP | Tỷ VND | 2.480.000 | 2.440.000 | 3.490.000 | 1.680.000 | 592.000 |

ROA | Tỷ số | 0,013 | 0,010 | 0,195 | 0 | 0,018 |

ROE | Tỷ số | 0,130 | 0,123 | 0,462 | 0,001 | 0,088 |

TAI_SAN | Tỷ VND | 179.000 | 103.000 | 1.310.000 | 3.480 | 233.000 |

LIQ | Tỷ số | 0,870 | 0,849 | 1,572 | 0,363 | 0,204 |

Có thể bạn quan tâm!

-

Các Tài Liệu Nghiên Cứu Nước Ngoài

Các Tài Liệu Nghiên Cứu Nước Ngoài -

Tóm Tắt Các Nghiên Cứu Quốc Tế Tiêu Biểu Về An Toàn Vốn

Tóm Tắt Các Nghiên Cứu Quốc Tế Tiêu Biểu Về An Toàn Vốn -

Mô Tả Các Biến Và Kỳ Vọng Dấu Của Các Biến Độc Lập Trong Mô Hình

Mô Tả Các Biến Và Kỳ Vọng Dấu Của Các Biến Độc Lập Trong Mô Hình -

Kết Quả Hồi Quy Mô Hình Đa Biến Các Yếu Tố Vĩ Mô Tác Động Đến An Toàn Vốn Của Các Ngân Hàng Thương Mại

Kết Quả Hồi Quy Mô Hình Đa Biến Các Yếu Tố Vĩ Mô Tác Động Đến An Toàn Vốn Của Các Ngân Hàng Thương Mại -

Các Kết Quả Kiểm Định Lựa Chọn Mô Hình Phù Hợp Nhất Với Mẫu Dữ Liệu3

Các Kết Quả Kiểm Định Lựa Chọn Mô Hình Phù Hợp Nhất Với Mẫu Dữ Liệu3 -

Bảng Tổng Hợp Kết Quả Hồi Quy Tác Động Của Các Nhân Tố Vĩ Mô Và Các Nhân Tố Nội Tại Đến An Toàn Vốn Của Các Ngân Hàng

Bảng Tổng Hợp Kết Quả Hồi Quy Tác Động Của Các Nhân Tố Vĩ Mô Và Các Nhân Tố Nội Tại Đến An Toàn Vốn Của Các Ngân Hàng

Xem toàn bộ 142 trang tài liệu này.

Tỷ số | 0,664 | 0,635 | 6,140 | 0,227 | 0,475 | |

CR | Tỷ số | 0,013 | 0,012 | 0,038 | 0,001 | 0,006 |

“Nguồn: Theo tính toán của tác giả từ phần mềm Eviews 9

Ghi chú: Các biến trong bảng kết quả lần lượt tương ứng như sau: ETA: An toàn vốn của ngân hàng – biến phụ thuộc; RGDP: Tổng sản lượng quốc nội thực – biến độc lập; INF: Tỷ lệ lạm phát – biến độc lập; ROA: Tỷ suất sinh lợi trên tổng tài sản – biến độc lập; ROE: Tỷ suất sinh lợi trên tổng tài sản – biến độc lập; TAI_SAN: Quy mô tài sản của ngân hàng – biến độc lập; LIQ: Thanh khoản của ngân hàng – biến độc lập; DEP: Tỷ lệ tiền gửi khách hàng – biến độc lập; CR: Rủi ro tín dụng – biến độc lập.

Kết quả thống kê mô tả giữa các biến số theo bảng 4.1 của 20 ngân hàng thương mại cổ phần trong giai đoạn từ năm 2007 đến năm 2018 (tương ứng 240 quan sát) cho thấy:

Giá trị trung bình của biến phụ thuộc an toàn vốn (ETA) là 0,102, giá trị nhỏ nhất là 0,030 trong khi giá trị lớn nhất là 1. Điều này cho thấy, trung bình tỷ lệ an toàn vốn cấp 1 của các ngân hàng là 10,4%, tức là nguồn tài trợ từ vốn cổ phần trên tổng tài sản rủi ro của các ngân hàng thương mại chiếm khoảng 10,2%. Ngân hàng có chỉ số ETA lớn nhất là 1 (mã ngân hàng MBB trong năm 2007 và 2008); ngân hàng có chỉ số ETA thấp nhất trong một năm là 3,03% (ngân hàng VPB năm 2009). Độ lệch chuẩn của chỉ tiêu này ở các ngân hàng là 0,094.

Giá trị trung bình của biến độc lập tỷ lệ lạm phát (INF) là khoảng 8,011%/năm, giá trị nhỏ nhất là khoảng 3,540%/ năm, giá trị lớn nhất là khoảng 18,679%/ năm và độ lệch chuẩn là 4,508 %. Điều này cho thấy trung bình tỷ lệ lạm phát hàng năm của Việt Nam là 8,418%. Năm 2008 là năm có tỷ lệ lạm phát cao nhất với giá trị khoảng 18,679%, trong khi năm 2018 là năm có tỷ lệ lạm phát thấp nhất là 3,540%.

Giá trị trung bình của biến độc lập GDP (RGDP) là 2.480 ngàn tỷ đồng, giá trị nhỏ nhất là 1.680 ngàn tỷ đồng, giá trị lớn nhất là 3.490 ngàn tỷ đồng và độ lệch chuẩn là 592 ngàn tỷ đồng. Điều này cho thấy trung bình giá trị GDP hàng năm của

Việt Nam là 2.480 ngàn tỷ đồng. Năm 2007 là năm có GDP thấp nhất với giá trị khoảng 1.680 ngàn tỷ đồng, trong khi năm 2018 là năm có giá trị GDP cao nhất khoảng 3.490 ngàn tỷ đồng.

Giá trị trung bình của biến độc lập tỷ suất sinh lợi trên tổng tài sản (ROA) là 0,013, giá trị nhỏ nhất là 0,0002 trong khi giá trị lớn nhất là 0,195. Độ lệch chuẩn của ROA ở các ngân hàng là 0,018. Điều này cho thấy, trung bình tỷ suất sinh lợi trên tổng tài sản của các ngân hàng là 1,33%. Ngân hàng có ROA lớn nhất trong 1 năm là 19,5% (mã ngân hàng MBB trong năm 2008); tuy nhiên cũng có một số ngân hàng có chỉ số ROA rất thấp trong một năm nào đó, thậm chí là gần bằng 0 (ngân hàng NVB năm 2015).

Giá trị trung bình của biến độc lập tỷ suất sinh lợi trên vốn cổ phần (ROE) là 0,130, giá trị nhỏ nhất là 0,001 trong khi giá trị lớn nhất là 0,462. Độ lệch chuẩn của ROE ở các ngân hàng là 0,088. Điều này cho thấy, trung bình tỷ suất sinh lợi trên vốn cổ phần của các ngân hàng là 12,9%. Ngân hàng có ROE lớn nhất trong 1 năm là 46,2% (mã ngân hàng VPB trong năm 2009); trong khi ngân hàng có chỉ số ROE thấp nhất trong một năm nào đó có tỷ lệ là 0,1% (ngân hàng NVB năm 2012).

Giá trị trung bình của biến độc lập quy mô ngân hàng (TAI_SAN) là 179.000 tỷ đồng với giá trị nhỏ nhất là 3.480 tỷ đồng, giá trị lớn nhất là 1.310.000 tỷ đồng và độ lệch chuẩn là 233.000 tỷ đồng. Điều này cho thấy, trung bình quy mô tổng tài sản của các ngân hàng trong mẫu khảo sát là 162 ngàn tỷ đồng. Ngân hàng có quy mô tổng tài sản cao nhất trong một năm là 1.310 ngàn tỷ đồng (mã ngân hàng BID trong năm 2018); ngân hàng có quy mô tổng tài sản thấp nhất trong một năm là 3,48 ngàn tỷ đồng (ngân hàng MBB năm 2007). Biến động giá trị tài sản so với giá trị trung bình của các ngân hàng trong mẫu khảo sát là 233.000 tỷ đồng.”

“Giá trị trung bình hàng năm của biến độc lập tính thanh khoản (LIQ) là khoảng 0,870, giá trị nhỏ nhất là khoảng 0,363, giá trị lớn nhất là khoảng 1,572, độ lệch chuẩn là 0,204. Điều này cho thấy trung bình các ngân hàng trong mẫu khảo sát có tổng số dư tín dụng chiếm khoảng 87% tổng số dư tiền gửi. Ngân hàng có tổng số dư tín dụng cao nhất so với tổng số dư tiền gửi chiếm khoảng 157,2% (mã