ảnh hưởng của các nhân tố tác động đến việc trích lập các khoản dự phòng cho các rủi ro trong hoạt động của Ngân hàng, hoặc các khoản hoàn nhập số dự phòng đã lập. Tương tự, Bảng cân đối kế toán cũng không thể cung cấp những thông tin thích hợp và trung thực về tình trạng tài chính của ngân hàng nếu Bảng cân đối kế toán có các chỉ tiêu thể hiện đánh giá tăng nợ phải trả và đánh giá giảm tài sản hoặc các khoản dự phòng.

Tóm lại, kế toán phân loại nợ và trích lập dự phòng rủi ro tín dụng hiện nay tại các ngân hàng thương mại Việt Nam vẫn chưa thể hiện được tính đầy đủ và minh bạch. Công tác kế toán trích lập dự phòng rủi ro tín dụng còn chịu nhiều ảnh hưởng từ các bên khiến cho việc ghi nhận nghiệp vụ, đánh giá phân loại nợ và trích lập dự phòng rủi ro tín dụng của kế toán không hợp lý và đầy đủ. Về lâu dài, điều này có thể sẽ ảnh hưởng đến khả năng thanh toán và chất lượng hoạt động của ngân hàng.

4.2 Kết quả nghiên cứu

4.2.1 Thống kê mô tả

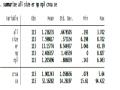

Bảng 4.4 trình bày thống kê mô tả cho các ngân hàng mẫu được thu thập trong nghiên cứu. Trong đó, người nghiên cứu trình bày giá trị nhỏ nhất, lớn nhất, giá trị trung bình và độ lệch chuẩn của các biến được sử dụng trong phân tích.

Theo số liệu thống kê mô tả của tất cả các biến trong bảng thống kê mô tả. Tỷ lệ trích lập dự phòng rủi ro tín dụng (ALL) của các ngân hàng dao động từ 0.193 đến 3,702 với mức trung bình là 1.24 trong giai đoạn 2008 - 2012. Điều này cho thấy các ngân hàng thương mại Việt Nam thực hiện trích lập dự phòng rủi ro tín dụng khá đồng đều. Qua kết quả thống kê của ALL cho thấy ước tính cao nhất của mức trích lập dự phòng rủi ro tín dụng là 3,7% tổng dư nợ và bình quân các ngân hàng đều trích lập dự phòng rủi ro tín dụng khoản 1,24 % tổng dư nợ. Điều này có thể là do các ngân hàng có những quy định riêng về việc trích lập dự phòng rủi ro tín dụng mà coi nhẹ việc phân loại nợ và trích lập dự phòng theo quy định.

Bảng 4.4-Bảng thống kê mô tả

Giá trị nhỏ nhất | Giá trị lớn nhất | Giá trị trung bình | Độ lệch chuẩn | |

Tỷ lệ trích lập dự phòng trên tổng dư nợ (ALL) | 0,193 | 3,702 | 1,236 | 0,648 |

Quy mô ngân hàng (SIZE) | 6,298 | 8,702 | 7,598 | 0,573 |

Tỷ lệ vốn chủ sở hữu trên tổng tài sản (ER) | 3,046 | 41,390 | 13,158 | 8,545 |

Tỷ lệ nợ xấu trên tổng dư nợ (NP) | 0 | 8,827 | 2,406 | 1,465 |

Tỷ lệ nợ xấu trên tổng tài sản (NPL) | 0,143 | 6,043 | 1,206 | 0,886 |

Tỷ lệ thu nhập trước thuế và dự phòng trên tổng tài sản (CROA) | 0,078 | 5,640 | 1,901 | 1,059 |

Tỷ lệ tổng dư nợ trên vốn (CE) | 15,610 | 94,422 | 52,163 | 14,262 |

Số quan sát | 115 | |||

Có thể bạn quan tâm!

-

Xây Dựng Giả Thuyết Nghiên Cứu Và Xác Định Biến Số Nghiên Cứu

Xây Dựng Giả Thuyết Nghiên Cứu Và Xác Định Biến Số Nghiên Cứu -

Thực Trạng Dự Phòng Rủi Ro Tín Dụng Của Các Ngân Hàng Thương Mại Việt Nam Hiện Nay

Thực Trạng Dự Phòng Rủi Ro Tín Dụng Của Các Ngân Hàng Thương Mại Việt Nam Hiện Nay -

Thực Trạng Trích Lập Dự Phòng Rủi Ro Tín Dụng Và Trình Bày Rủi Ro Tín Dụng Trên Bctc Trong Ngân Hàng Thương Mại Tại Việt Nam

Thực Trạng Trích Lập Dự Phòng Rủi Ro Tín Dụng Và Trình Bày Rủi Ro Tín Dụng Trên Bctc Trong Ngân Hàng Thương Mại Tại Việt Nam -

Bổ Sung Quy Định Về Mức Lập Dự Phòng Rủi Ro Tín Dụng Cho Các Ngân Hàng Thương Mại.

Bổ Sung Quy Định Về Mức Lập Dự Phòng Rủi Ro Tín Dụng Cho Các Ngân Hàng Thương Mại. -

Trình Bày Rủi Ro Tín Dụng Trên Bctc Của Ngân Hàng

Trình Bày Rủi Ro Tín Dụng Trên Bctc Của Ngân Hàng -

Các nhân tố tác động đến mức trích lập dự phòng rủi ro tín dụng và việc trình bày dự phòng rủi ro tín dụng trên BCTC tại các ngân hàng thương mại Việt Nam - 13

Các nhân tố tác động đến mức trích lập dự phòng rủi ro tín dụng và việc trình bày dự phòng rủi ro tín dụng trên BCTC tại các ngân hàng thương mại Việt Nam - 13

Xem toàn bộ 118 trang tài liệu này.

Nguồn: Báo cáo phân tích dữ liệu từ phần mềm STATA

Tỷ lệ vốn chủ sở hữu trên tổng tài sản có mức trung bình là 13,158% ngụ ý rằng hầu hết các ngân hàng chủ yếu sử dụng nguồn vốn vay phục vụ cho hoạt động của ngân hàng, còn nguồn vốn chủ sở hữu lại rất thấp. Trong đó, ngân hàng có tỷ lệ an toàn vốn cao nhất là 41,39% và thấp nhất là 3,046%.

Tỷ lệ nợ xấu trên tổng dư nợ bình quân là 2,406% có nghĩa là mức nợ xấu mà các ngân hàng bình quân phải chịu chỉ chiếm 2,406 trên tổng dư nợ. Con số này cho thấy các NHTM Việt Nam trong giai đoạn này kiểm soát nợ xấu khá tốt, và ngân hàng có nợ xấu cao nhất cũng chỉ chiếm 8,827% tổng dư nợ. Tương tự như vậy, trung bình tỷ lệ nợ xấu trên tổng tài sản của các ngân hàng là 1,206%, lớn nhất

là 6,043% và nhỏ nhất là 0,143%. Con số chứng tỏ trong giai đoạn này, các ngân hàng vẫn có đủ khả năng để kiểm soát nợ xấu.

Tỷ lệ thu nhập trước thuế và dự phòng trên tổng tài sản của các ngân hàng có mẫu trung bình là 1,901%, có nghĩa là mỗi đồng đầu tư vào tài sản sẽ tạo ra 0,019 đồng thu nhập trước thuế và dự phòng. Tỷ lệ này đạt tối đa là 5,64% và tối thiểu là 0,078%. Kết quả cho thấy hiệu quả hoạt động của ngân hàng cũng không cao và có thể do ảnh hưởng từ cuộc khủng hoảng kinh tế thế giới từ năm 2008 và tình trạng suy thoái trong nước hiện nay.

Giá trị trung bình của tỷ lệ tổng dư nợ cho vay trên vốn là 52,163% cho ngân hàng bình quân đang phải gánh chịu một khoản nợ chiếm 52,163% nguồn vốn. Thậm chí, dư nợ tối đa trên vốn là 94,422% chứng tỏ phần lớn nguồn vốn của ngân hàng là dành cho hoạt động cho vay. Điều này cho thấy các ngân hàng có rủi ro khá lớn khi phần lớn ngân hàng được tài trợ bởi nợ hơn là vốn chủ sở hữu.

4.2.2 Ma trận hệ số tương quan

Xây dựng ma trận hệ số tương quan nhằm xác định được sự tác động cũng như mức độ tác động của các biến độc lập với nhau theo từng cặp. Điều này giúp ta nhận ra các biến độc lập nào có tương quan với nhau tức là ảnh hưởng đến nhau trong mô hình (xem bảng 4.5)

Theo dữ liệu thu được thì hệ số tương quan giữa các cặp biến có khoảng từ 0,0071 đến 0,6512. Trong đó, hệ số tương quan cao nhất là 0,6512 thể hiện mối tương quan giữa biến quy mô ngân hàng tỷ lệ vốn chủ sở hữu trên tổng tài sản. Mối tương quan giữa hai biến khá cao là do khi quy mô ngân hàng tăng lên đồng nghĩa với tổng tài sản sẽ tăng lên. Khi tổng tài sản gia tăng sẽ làm cho tỷ lệ vốn chủ sở hữu trên tổng tài sản giảm. Tuy nhiên, theo lý thuyết về tương quan và hồi quy, thì hệ số tương quan cặp giữa các biến độc lập lớn hơn 0,8 là tương quan mạnh, nếu nằm trong khoản từ 0,4 - 0,8 thì tương quan trung bình và nhỏ hơn 0,4 là tương quan yếu (Cao Hào Thi, 2011). Như vậy, hệ số tương quan 0.6512 giữa SIZE và ER là hoàn toàn có thể chấp nhận được. Bên cạnh đó, hệ số tương quan thấp giữa các

cặp biến độc lập cũng góp phần xác nhận thêm cho sự phù hợp của mô hình nghiên cứu khi hiện tượng đa cộng tuyến sẽ khó xảy ra hơn khi chạy mô hình hồi quy cho tương quan giữa các nhân tố tác động và tỷ lệ lập dự phòng trong ngân hàng.

Bảng 4.5-Ma trận hệ số tương quan giữa các biến

SIZE | ER | NP | NPL | CROA | CE | |

SIZE | 1,0000 | |||||

ER | -0,6512 | 1,0000 | ||||

NP | -0,0476 | 0,0071 | 1,0000 | |||

NPL | -0,0730 | 0,0077 | -0,0506 | 1,0000 | ||

CROA | -0,1448 | 0,2941 | -0,0268 | 0,0976 | 1,0000 | |

CE | -0,0211 | -0,0909 | -0,1020 | 0,4388 | 0,3068 | 1,0000 |

Nguồn: Báo cáo phân tích dữ liệu từ phần mềm STATA

4.2.3 Kết quả nghiên cứu

4.2.3.1 Kiểm định Hausman

Thực hiện kiểm định Hausman (Hausman test) là thao tác mà người nghiên cứu phải thực hiện nhằm lựa chọn mô hình phù hợp với nghiên cứu từ hai mô hình nhân tố tác động cố định (FEM) và mô hình nhân tố tác động ngẫu nhiên (REM). Nếu kết quả kiểm định có p-value < 5% thì mô hình FEM được lựa chọn và ngược lại. Từ kết quả kiểm định cho thấy mô hình các nhân tố tác động cố định (FEM) là mô hình phù hợp cho nghiên cứu này vì Prob>chi2 = 0,0000 < 1% (Mô hình có mức ý nghĩa là 1%). Ta có kết quả kiểm định Hausman như sau:

Bảng 4.6-Kiểm định Hausman

Hồi quy theo (FEM) | Hồi quy theo (ECM) | Mức độ khác biệt (b-B) | |||

Hệ số hồi quy (b) | Mức ý nghĩa | Hệ số hồi quy (B) | Mức ý nghĩa | ||

SIZE | 0,5457 | 0,002 | 0,6112 | 0,000 | -0,0655 |

ER | -0,0861 | 0,258 | -0,0030 | 0,643 | -0,0056 |

NP | 0,0174 | 0,404 | 0,0213 | 0,305 | -0,0039 |

NPL | 0,3689 | 0,000 | 0,3801 | 0,000 | -0,0112 |

CROA | 0,0163 | 0,711 | 0,0564 | 0,153 | -0,0401 |

CE | -0,0067 | 0,084 | -0,0054 | 0,092 | -0,0013 |

H0: Sự khác biệt giữa các hệ số hồi quy là không đáng kể | |||||

chi2(6): 50,11 | |||||

Prob>chi2: 0,0000 | |||||

Nguồn: Báo cáo phân tích dữ liệu từ phần mềm STATA

4.2.3.2. Kết quả hồi quy theo FEM

Dựa trên mô hình nghiên cứu được lựa chọn là mô hình FEM, người nghiên cứu tiến hành thực hiện việc ước lượng tham số hàm hồi quy. Kết quả hồi quy được trình bày trong bảng 4.7 thể hiện kết quả ước lượng từ phần mềm Stata11 về mối tương quan giữa biến phụ thuộc là dự phòng rủi ro tín dụng và các biến phụ thuộc lần lượt là quy mô ngân hàng và nợ xấu trên tổng tài sản. Còn các biến lãi suất cho vay bình quân, thu nhập trước thuế và dự phòng, hệ số rủi ro tài chính và nợ xấu trên tổng dư nợ thì không thể hiện sự ảnh hưởng có ý nghĩa thống kê đến mức lập dự phòng rủi ro tín dụng của ngân hàng thương mại. Dưới đây là chi tiết kết quả nghiên cứu về các nhân tố ảnh hưởng đến mức trích lập dự phòng rủi ro tín dụng của các ngân hàng thương mại Việt Nam trong giai đoạn từ năm 2008 đến 2012.

Bảng 4.7-Kết quả hồi quy với mô hình tác động cố định

Hệ số hồi quy (Coef.) | t-test | Mức ý nghĩa (P>|t|) | |

SIZE | 0,5457 | 3,28 | 0,002 |

ER | -0,0861 | -1,14 | 0,258 |

NP | 0,0174 | 0,84 | 0,404 |

NPL | 0,3689 | 8,61 | 0,000 |

CROA | 0,0163 | 0,37 | 0,711 |

CE | -0,0067 | -1,75 | 0,084 |

cons | -2,9644 | -2,10 | 0,038 |

Số lượng quan sát: 115 | |||

R2: 0,5774 | |||

Kiểm định F (F-test): 0,0000 | |||

Kiểm định phần dư (u_i =0): 0,0000 | |||

Nguồn: Báo cáo phân tích dữ liệu từ phần mềm STATA

Coef. là hệ số tác động của biến độc lập lên biến phụ thuộc. P>|t| cho biết ý nghĩa thống kê của biến độc lập, tức là xác định mức ý nghĩa thống kê chung theo ngành kinh tế. Theo kết quả thì các biến có ý nghĩa thống kê bao gồm:

Biến quy mô (SIZE) và nợ xấu (NPL) có mức ý nghĩa 1% vì (P>|t|) < 1% Biến hệ số rủi ro tài chính (CE) có mức ý nghĩa 10% vì (P>|t|) < 10% Hàm hồi quy với mô hình tác động cố định:

ALLit = i + 0,5457 SIZEit + 0,3689 NPLit – 0,0067 CEit

Mô hình giải thích được 57,74% sự tác động của các yếu tố đến tỷ lệ trích lập dự phòng rủi ro tín dụng trong ngân hàng. Trong đó, các biến của mô hình được giải thích như sau :

Quy mô ngân hàng (SIZE)

Quy mô ngân hàng có mối tương quan dương với mức trích lập dự phòng rủi ro tín dụng của NHTM Việt Nam và có ý nghĩa thống kê tại mức ý nghĩa 1% trong mô hình. Kết quả nghiên cứu thực nghiệm chỉ ra rằng các NHTM Việt Nam càng mở rộng quy mô thì thì mức trích lập dự phòng rủi ro tín dụng càng tăng.

Sự tác động của biến quy mô ngân hàng đến mức lập dự phòng rủi ro tín dụng nhất quán với kết quả nghiên cứu của Grace T. Chen và các cộng sự (2005), Asokan Anvàarajan và các cộng sự (2005), và Mahmuod O. Ashour và các cộng sự (2011). Đồng thời kết quả này cũng ủng hộ cho giả thuyết nghiên cứu và kỳ vọng của đề tài. Kết quả thực nghiệm cho thấy biến quy mô có tác động rất mạnh đến mức lập dự phòng rủi ro tín dụng trong ngân hàng với hệ số tương quan là 0,5457. Điều này là cho thấy khi ngân hàng mở rộng quy mô thì tài sản dành cho mục đích tín dụng càng tăng. Và khi đó mức trích lập dự phòng rủi ro cũng tăng tương ứng.

Kết quả nghiên cứu phản ánh đúng thực trạng của hệ thống ngân hàng Việt Nam khi mà những ngân hàng có quy mô lớn như BID, VCB, CTG đều có mức trích lập dự phòng rủi ro tín dụng là rất lớn, vượt xa các ngân hàng có quy mô nhỏ khác (xem bảng 4.4)

Tỷ lệ vốn chủ sở hữu trên tổng tài sản cuối năm trước (ER)

Kết quả nghiên cứu chỉ ra mối tương quan ngược chiều giữa tỷ lệ vốn chủ sở hữu trên tổng tài sản và mức trích lập dự phòng rủi ro tín dụng trong ngân hàng thương mại Việt Nam với hệ số tương quan là âm 0,0086. Mối tương quan âm này chỉ ra rằng tỷ lệ vốn chủ sở hữu trên tổng tài sản của ngân hàng cuối năm trước mà giảm thì mức trích lập dự phòng rủi ro tín dụng sẽ gia tăng trong năm nay và ngược lại. Kết quả này trái ngược với kỳ vọng của bài nghiên cứu và bác bỏ giả thuyết về

mối tương quan thuận giữa tỷ lệ vốn chủ sở hữu trên tổng tài sản và mức trích lập dự phòng rủi ro tín dụng mà nghiên cứu đưa ra.

Kết quả thực nghiệm của bài nghiên cứu cũng trái ngược với kết quả nghiên cứu thực nghiệm Larry và Ifterkhar Hasan (2003) khi chứng minh được sự tác động thuận chiều của tỷ lệ vốn chủ sở hữu trên tổng tài sản đến mức trích lập dự phòng rủi ro tín dụng.

Nợ xấu (NP và NPL)

Nợ xấu có mối tương quan thuận chiều với mức trích lập dự phòng rủi ro tín dụng của các NHTM Việt Nam. Kết quả nghiên cứu chỉ ra rằng các ngân hàng có nợ xấu càng cao thì mức trích lập dự phòng rủi ro tín dụng là càng cao. Và kết quả nghiên cứu thực nghiệm theo hai biến NP và NPL cho hai kết quả khác nhau. Biến NPL (nợ xấu trên tổng tài sản) đã chứng minh điều này là chính xác trong trường hợp của các ngân hàng thương mại Việt Nam và có ý nghĩa thống kê ở mức ý nghĩa 1%. Kết quả này phù hợp với dấu kỳ vọng và giả thuyết nghiên cứu khi biến NPL khi cho thấy sự tương quan thuận giữa nợ xấu và mức trích lập dự phòng rủi ro tín dụng với mức hệ số tương quan là 0,3689 và mức độ tác động của nợ xấu đến mức trích lập dự phòng rủi ro tín dụng là rất mạnh. Kết quả này cũng phù hợp với các kết quả nghiên cứu trước đây của Larry và Ifterkhar Hasan (2003) và Daniel Pérez và các cộng sự (2011). Các nghiên cứu này cho lời khuyên là các ngân hàng nên tập trung nhiều hơn vào việc xử lý nợ xấu trong ngân hàng.

Bên cạnh đó, kết quả thực nghiệm của NP cũng phù hợp với nghiên cứu của Grace T. Chen và các cộng sự (2005), Asokan Anvàarajan và các cộng sự (2005) và cũng ủng hộ giả thuyết nghiên cứu đưa ra khi thể hiện mối tương quan thuận giữa nợ xấu và mức trích lập dự phòng rủi ro tín dụng với hệ số tương quan là 0,0174. Tuy nhiên, NP lại không có ý nghĩa thống kê trong mô hình. Nhưng kết quả này lại phù hợp với kết quả nghiên cứu của Podder và Al Mamun (2004) và Mohd Yaziz Bin Mohd Isa (2011) khi chứng minh là nợ xấu không có tác động đến mức trích