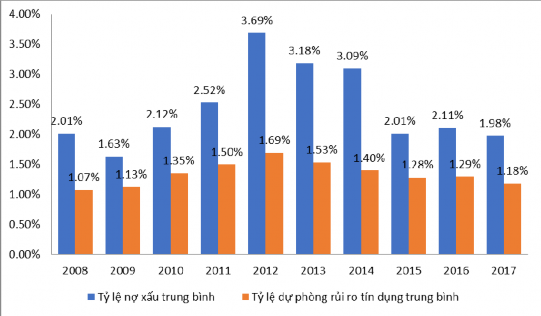

3.2.5. Tỷ lệ dự phòng rủi ro tín dụng

Tỷ lệ dự phòng rủi ro tín dụng của các NHTM Việt Nam được xác định bằng dự phòng rủi ro tín dụng (gồm dự phòng chung và dự phòng cụ thể) chia cho tổng dư nợ tín dụng. Tuỳ thuộc vào mức độ rủi ro của các khoản cho vay, ngân hàng phải trích lập dự phòng theo quy định. Theo quy định của NHNN (thông tư 02/2013/TT-NHNN) "các NHTM phải trích lập dự phòng chung với tỷ lệ 0,75% trên tổng dư nợ từ nhóm 1 đến nhóm 4 và dự phòng riêng cho từng nhóm nợ theo các tỷ lệ : nhóm 1-Nợ đủ tiêu chuẩn – 0% ; nhóm 2 - Nợ cần chú ý - 5% ; Nhóm 3- Nợ dưới tiêu chuẩn- 20% ; Nhóm 4 – Nợ nghi ngờ - 50% ; Nhóm 5 – Nợ có khả năng mất vốn – 100%."

Bảng 3.9 Thống kê mô tả tỷ lệ dự phòng rủi ro tín dụng trung bình của các NHTM Việt Nam trong mẫu nghiên cứu

Giá trị trung bình | Trung vị | Độ lệch chuẩn | Giá trị lớn nhất | Giá trị nhỏ nhất | |

2008 | 0.01066 | 0.00764 | 0.00910 | 0.04341 | 0.00128 |

2009 | 0.01125 | 0.00973 | 0.00746 | 0.03836 | 0.00186 |

2010 | 0.01353 | 0.01126 | 0.00691 | 0.03701 | 0.00723 |

2011 | 0.01495 | 0.01246 | 0.00694 | 0.03974 | 0.00829 |

2012 | 0.01692 | 0.01587 | 0.00697 | 0.04082 | 0.00809 |

2013 | 0.01531 | 0.01397 | 0.00668 | 0.03355 | 0.00661 |

2014 | 0.01395 | 0.01193 | 0.00542 | 0.02740 | 0.00544 |

2015 | 0.01280 | 0.01122 | 0.00571 | 0.03372 | 0.00741 |

2016 | 0.01293 | 0.01134 | 0.00648 | 0.04290 | 0.00820 |

2017 | 0.01181 | 0.01117 | 0.00321 | 0.02320 | 0.00829 |

Có thể bạn quan tâm!

-

Các Văn Bản Pháp Luật Quy Định Về Car Của Hệ Thống Tctd Việt Nam

Các Văn Bản Pháp Luật Quy Định Về Car Của Hệ Thống Tctd Việt Nam -

So Sánh Cách Tính Vốn Tự Có Trong Thông Tư 36 Và Thông Tư 41

So Sánh Cách Tính Vốn Tự Có Trong Thông Tư 36 Và Thông Tư 41 -

Quy Mô Tài Sản Của Các Nhtm Việt Nam So Với Quy Mô Tài Sản Trung Bình Trong Mẫu Nghiên Cứu Năm 2017

Quy Mô Tài Sản Của Các Nhtm Việt Nam So Với Quy Mô Tài Sản Trung Bình Trong Mẫu Nghiên Cứu Năm 2017 -

Thực Trạng Về Các Yếu Tố Vĩ Mô Nền Kinh Tế Tác Động Tới An Toàn Vốn

Thực Trạng Về Các Yếu Tố Vĩ Mô Nền Kinh Tế Tác Động Tới An Toàn Vốn -

Các Nhân Tố Tác Động Tới An Toàn Vốn Của Các Nhtm Việt Nam

Các Nhân Tố Tác Động Tới An Toàn Vốn Của Các Nhtm Việt Nam -

Thống Kê Mô Tả Các Biến Nghiên Cứu

Thống Kê Mô Tả Các Biến Nghiên Cứu

Xem toàn bộ 160 trang tài liệu này.

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu trên phần mềm Stata14

Bảng số liệu thống kê mô tả về tỷ lệ dự phòng rủi ro tín dụng trung bình của các NHTM Việt Nam trong mẫu nghiên cứu cho thấy, tỷ lệ dự phòng rủi ro tín dụng trung bình cao nhất vào các năm 2011-2014 và có xu hướng giảm dần từ năm 2012-2017. Tỷ lệ dự phòng rủi ro tín dụng trung bình cao ở các năm 2011-2014 là hoàn toàn phù hợp với tỷ lệ nợ xấu của các NHTM Việt Nam trong giai đoạn này (Hình 3.8). Nợ xấu cao dẫn đến chi phí trích lập dự phòng rủi ro tín dụng tăng nhanh và gây ra tình trạng "lỗ chồng lỗ", kết quả mặc dù có lãi nhưng nhiều NHTM Việt Nam có vốn chủ sở hữu âm trong giai đoạn này (Trần Thọ Đạt và Lê Thanh Tâm, 2016). Từ năm 2014-2017, NHTM Việt Nam đã dần kiểm soát được nợ xấu ở mức giới hạn đề ra là 3%. Chính vì vậy, tỷ lệ dự phòng rủi ro tín dụng trung bình cũng giảm dần.

Hình 3.10 Tỷ lệ nợ xấu trung bình và tỷ lệ dự phòng rủi ro tín dụng trung bình của các NHTM Việt Nam trong mẫu nghiên cứu

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu

Mức trích lập dự phòng rủi ro tín dụng của các NHTM Việt Nam, bao gồm trích lập dự phòng chung và trích lập dự phòng riêng theo từng nhóm nợ. Đối với trích lập dự phòng chung mức trích lập dự phòng phụ thuộc quy mô hoạt động tín dụng. Khi quy mô hoạt động tín dụng ngày càng mở rộng thì mức trích lập sẽ càng cao. Mức trích lập dự phòng riêng theo từng nhóm nợ phụ thuộc vào việc phân nhóm các khoản nợ theo mức độ rủi ro của các khoản nợ. Tuy nhiên, theo đánh giá của các nhà nghiên cứu việc phân nhóm các khoản nợ, đặc biệt là nợ xấu chưa phản ánh đúng và do đó không được trích lập dự phòng đầy đủ (Trần Thọ Đạt và Lê Thanh Tâm, 2016). Điều này, tiềm ẩn những rủi ro đối với các NHTM Việt Nam và gây ra những hâu quả khó lường. Khi xảy ra rủi ro tín dụng, các NHTM sẽ không có đủ quỹ dự phòng để bù đắp tổn thất.

3.2.6. Khả năng thanh khoản

Khả năng thanh khoản của ngân hàng là khả năng sẵn sàng thanh toán chi trả, thanh toán cho yêu cầu đến hạn và bất thường của khách hàng và bù đắp tổn thất khi xảy ra rủi ro trong hoạt động kinh doanh. Đảm bảo khả năng khoản luôn là yêu cầu cần thiết đối với các ngân hàng. Khả năng thanh khoản là yếu tố quan trọng phản ánh sự an toàn trong hoạt động ngân hàng. Khả năng thanh khoản của NHTM có thể xem xét thông qua chỉ tiêu tỷ lệ thanh khoản (được tính bằng tài sản thanh khoản trên tổng tài sản).

NHTM là người đi vay để cho vay, do đó, việc đảm bảo nghĩa vụ thanh toán chi trả khi người gửi tiền rút tiền. Việc không đảm bảo khả năng thanh toán không những ảnh hưởng tới uy tín của ngân hàng mà còn ảnh hưởng tới sự sống còn của ngân hàng. Chính vì vậy, mục tiêu cuối cùng của việc đưa ra quy định về an toàn vốn cũng là nhằm đảm bảo khả năng thanh toán chi trả của ngân hàng, đảm bảo rằng ngân hàng có đủ tiền để thanh toán cho người gửi tiền khi xảy ra rủi ro. Các cơ quan quản lý thường quan tâm nhiều tới khả năng thanh khoản của các ngân hàng và đưa ra nhiều quy định về khả năng thanh khoản của ngân hàng.

Bảng 3.10 Thống kê mô tả về tỷ lệ thanh khoản trung bình của NHTM Việt Nam trong mẫu nghiên cứu

Giá trị trung bình | Trung vị | Độ lệch chuẩn | Giá trị lớn nhất | Giá trị nhỏ nhất | |

2008 | 0.28450 | 0.26640 | 0.12546 | 0.56400 | 0.07212 |

2009 | 0.23947 | 0.24502 | 0.10630 | 0.49266 | 0.06181 |

2010 | 0.23367 | 0.24072 | 0.07022 | 0.35486 | 0.10837 |

2011 | 0.24895 | 0.26808 | 0.09722 | 0.42287 | 0.06622 |

2012 | 0.20996 | 0.17139 | 0.10443 | 0.50313 | 0.06278 |

2013 | 0.18319 | 0.17373 | 0.09514 | 0.41510 | 0.05158 |

2014 | 0.17377 | 0.14466 | 0.09948 | 0.41859 | 0.04543 |

2015 | 0.13587 | 0.13273 | 0.06502 | 0.29046 | 0.01911 |

2016 | 0.12572 | 0.11944 | 0.05344 | 0.24543 | 0.05412 |

2017 | 0.14356 | 0.14270 | 0.05966 | 0.33450 | 0.04502 |

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu trên phần mềm Stata14

Số liệu trên cho thấy, khả năng thanh khoản của các NHTM Việt Nam có xu hướng giảm trong giai đoạn 2008-2017. Tỷ lệ thanh khoản trung bình của các NHTM Việt Nam giai đoạn 2008-2012 ở mức trên 20%, đảm bảo theo thông lệ quốc tế Moody’s và CAMELS là trên 20% (Việt Nam không có tiêu chuẩn cụ thể về tỷ lệ thanh khoản). Tuy nhiên, giai đoạn 2013-2017, tỷ lệ thanh khoản trung bình của các NHTM Việt Nam giảm xuống mức dưới 20%, năm 2015, 2016, 2017 tỷ lệ thanh khoản lần lượt là : 14,39% ; 12,72% ; 14,44% . Đồng thời, còn có sự chênh lệch khá lớn về tỷ lệ thanh khoản của các NHTM, nhiều ngân hàng có tỷ lệ thanh khoản thấp hơn nhiều so với tiêu chuẩn quốc tế. Như vậy, có thể thấy khả năng đáp ứng nhu cầu rút tiền mặt dự tính và bất thường của khách hàng tại các NHTM Việt Nam ngày càng giảm, điều này tiềm ẩn rủi ro mất khả năng thanh toán của các NHTM Việt Nam. Theo nhận định của Trần Thọ Đạt và Lê Thanh Tâm (2016), sở dĩ có tình trạng này là do: "(i) nhiều NHTM nắm giữ nhiều khoản nợ xấu, khoản phải đòi khác có tính thanh khoản thấp, (ii) tâm lý "dựa dẫm" vào NHNN và Bảo hiểm tiền gửi khiến nhiều NHTM không muốn nắm giữ quá nhiều tài sản thanh khoản."

3.2.7. Khả năng sinh lời

Khả năng sinh lời của ngân hàng được phản ánh thông qua các chỉ tiêu như: Thu nhập lãi biên (NIM) ; Tỷ suất lợi nhuận trên tổng tài sản (ROA) và tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE). Trong đó, theo Casu et al. (2015) ROE là chỉ số quan trọng nhất cho khả năng sinh lợi và tiềm năng tăng trưởng của một ngân hàng. Đây là tỷ suất lợi nhuận cho cổ đông hoặc tỷ lệ phần trăm lợi nhuận trên mỗi đồng vốn cổ phần đã đầu tư vào ngân hàng. ROE càng cao chứng tỏ việc sử dụng vốn chủ sở hữu càng có hiệu quả. ROE cao tạo động lực, cơ hội cho các NHTM tăng quy mô vốn. Việc duy trì tỷ lệ vốn cao giúp các ngân hàng tránh được việc phải phát hành thêm cổ phiếu thường mới trong thời gian ngắn. Bởi khi tỷ lệ vốn thấp, để tăng tỷ lệ vốn các ngân hàng chỉ có thể huy động vốn một cách nhánh chóng bằng cách phát hành cổ phiếu thường mới, điều này có thể làm tăng chi phí giao dịch hoặc giảm giá cổ phiếu (Berger et al., 2008).

Bảng 3.11 Thống kê mô tả về ROE của NHTM Việt Nam trong mẫu nghiên cứu

Giá trị trung bình | Trung vị | Độ lệch chuẩn | Giá trị lớn nhất | Giá trị nhỏ nhất | |

2008 | 0.111329 | 0.087630 | 0.075135 | 0.315260 | 0.00550 |

2009 | 0.140097 | 0.125225 | 0.064723 | 0.284840 | 0.04288 |

2010 | 0.140701 | 0.135905 | 0.067411 | 0.291200 | 0.03550 |

2011 | 0.101768 | 0.114064 | 0.144216 | 0.268235 | -0.56326 |

2012 | 0.082715 | 0.071998 | 0.056307 | 0.219988 | 0.00068 |

2013 | 0.065871 | 0.057653 | 0.044340 | 0.156358 | 0.00325 |

2014 | 0.065496 | 0.056032 | 0.046465 | 0.152364 | 0.00254 |

2015 | 0.053424 | 0.053764 | 0.076604 | 0.214211 | -0.23912 |

2016 | 0.036127 | 0.071715 | 0.224839 | 0.257475 | -1.06930 |

2017 | 0.099790 | 0.088900 | 0.074375 | 0.277100 | 0.00680 |

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu trên phần mềm Stata14

Số liệu thống kê cho thấy, ROE trung bình của các NHTM Việt Nam trong giai đoạn 2008-2017 thấp hơn so với tiêu chuẩn quốc tế về ROE. Theo thông lệ quốc tế (Moody’s và CAMELS), hoạt động ngân hàng được coi là hiệu quả nếu ROE≥15%. Từ sau khủng hoảng tài chính thế giới 2008-2010 đến nay, ROE trung bình của các NHTM Việt Nam liên tục giảm, và ngày càng có khoảng cách lớn so với tiêu chuẩn quốc tế về ROE. Đặc biệt, giai đoạn 2015-2016 ROE trung bình của các NHTM chỉ đạt mức 5,3% - 3,6%. Năm 2017, là một năm khả quan về khả năng sinh lời trên vốn chủ sở hữu của các NHTM Việt Nam khi ROE đạt mức cao hơn nhiều so với các năm liền trước, ROE năm 2017 đạt khoảng 10%.

Bảng số liệu thống kê cũng cho thấy, mặc dù ROE trung bình của các NHTM Việt Nam giai đoạn 2008-2017 ở mức thấp và không đảm bảo tiêu chuẩn thông lệ quốc tế về ROE, tuy nhiên cũng có một số NHTM đạt được mức trên 15%. ROE ở mức thấp cho thấy hoạt động của các NHTM chưa thực sự hiệu quả đồng thời ảnh hưởng tới khả năng tăng vốn của các NHTM cũng như đe doạ khả năng đảm bảo an toàn vốn của các NHTM.

Nguyên nhân dẫn tới khả năng sinh lời của các NHTM Việt Nam ở mức thấp và có xu hướng giảm trong những năm gần đây chủ yếu do khả năng sinh lời của tài sản của các ngân hàng ở mức thấp và có xu hướng giảm, mặc dù tỷ lệ đòn bẩy của các ngân hàng có xu hướng gia tăng trong giai đoạn 2008-2017.

Tỷ suất sinh lời trên tổng tài sản của ngân hàng (ROA) được xác định bằng lợi nhuận sau thuế trên tổng tài sản bình quân. ROA là chỉ tiêu phản ánh hiệu quả hoạt động của các NHTM, khả năng tạo ra lợi nhuận từ các tài sản của ngân hàng. Theo thông lệ quốc tế (Moody’s và CAMELS), hoạt động của ngân hàng được coi là hiệu quả nếu ROA ≥1%.

Bảng 3.12 Thống kê mô tả về ROA trung bình của NHTM Việt Nam trong mẫu nghiên cứu

Giá trị trung bình | Trung vị | Độ lệch chuẩn | Giá trị lớn nhất | Giá trị nhỏ nhất | |

2008 | 0.013984 | 0.01206 | 0.01185 | 0.05952 | 0.00174 |

2009 | 0.015742 | 0.01611 | 0.00719 | 0.04352 | 0.00415 |

2010 | 0.014408 | 0.01275 | 0.00934 | 0.05540 | 0.00256 |

2011 | 0.010124 | 0.01190 | 0.01496 | 0.02628 | -0.05993 |

2012 | 0.008513 | 0.00734 | 0.00559 | 0.01967 | 9.86E-05 |

2013 | 0.006055 | 0.00463 | 0.00430 | 0.01467 | 0.00024 |

2014 | 0.005852 | 0.00558 | 0.00395 | 0.01314 | 0.00025 |

2015 | 0.004193 | 0.00449 | 0.00510 | 0.01342 | -0.01478 |

2016 | 0.004265 | 0.00545 | 0.00821 | 0.01862 | -0.03078 |

2017 | 0.007229 | 0.00610 | 0.00631 | 0.02550 | 0.00030 |

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu trên phần mềm Stata14

Bảng số liệu trên cho thấy, trong giai đoạn từ năm 2008-2011, ROA trung bình của các NHTM Việt Nam ở mức trên 1% đảm bảo theo thông lệ quốc tế. Tuy nhiên ROA trung bình trong giai đoạn 2012-2017 giảm xuống dưới mức 1%. Ngoài ra, số liệu bảng thống kê còn cho thấy sự khác biệt lớn về ROA của các NHTM, thậm chí năm 2015-2016, có ngân hàng có ROA âm như : Ngân hàng Đông Á. Như vậy, có thể thấy hoạt động của các NHTM Việt Nam chưa thực sự có hiệu quả, khả năng sinh lời từ tài sản còn thấp so với các tiêu chuẩn quốc tế. Sở dĩ có tình trạng trên là do :

Thứ nhất, do hoạt động cho vay chưa có hiệu quả.

Cho vay là hoạt động chính chủ yếu của các NHTM Việt Nam, tỷ trọng dư nợ cho vay trên tổng tài sản trung bình ở mức cao trên 50% (Bảng 3.6), tốc độ tăng trưởng dư nợ cho vay ở mức cao (đặc biệt giai đoạn 2008-2010 tốc độ tăng trưởng dư nợ cho vay trên 35%). Tuy nhiên, cùng với tăng trưởng cho vay ở mức cao thì tỷ lệ nợ xấu và tốc độ tăng nợ xấu cũng ở mức cao. Giai đoạn 2010-2012, tốc độ tăng nợ xấu trên 30%, đặc biệt năm 2010 tốc độ tăng nợ xấu lên tới 52,69%. Tỷ lệ nợ xấu giai đoạn 2012-2014 vượt quá giới hạn an toàn 3%, giai đoạn 2015-2017 tỷ lệ nợ xấu được kiểm soát dưới 3% (Bảng 3.7). Chính vì vậy, đã làm giảm thu lãi (thu nhập lãi biên trung bình của các NHTM Việt Nam trong mẫu nghiên cứu giảm từ mức trên 3% vào các năm 2008-2012 xuống mức dưới 3% vào các năm gần đây 2013-2017) và tăng chi phí dự phòng rủi ro tín dụng. Do dó làm khả năng sinh lời từ các khoản cho vay cũng như làm giảm khả năng sinh lời của tổng tài sản của các NHTM Việt Nam.

Thu nhập lãi biên (NIM) được tính bằng thu nhập lãi thuần chia cho tài sản có sinh lãi bình quân. NIM là chỉ tiêu đánh giá hiệu quả hoạt động của các NHTM, cụ thể là hiệu quả hoạt động cho vay của NHTM. Căn cứ vào dữ liệu nghiên cứu cho thấy, NIM trung bình của các NHTM Việt Nam trong mẫu nghiên cứu có xu hướng giảm trong giai đoạn 2008-2017, từ mức trên 3% vào các năm 2008-2012, xuống mức dưới 3% vào các năm 2013-2016, sang năm 2017 có sự gia tăng trở lại, NIM năm 2017 là 3,08%. Nguyên nhân dẫn đến giảm NIM là do hoạt động tín dụng kém hiệu quả, đồng thời các ngân hàng ngày càng chịu sức ép cạnh tranh.

Thứ hai, thu nhập từ hoạt động dịch vụ thấp

Quá trình hội nhập quốc tế và mở cửa thị trường tài chính, tạo ra nhiều cơ hội đối với các NHTM Việt Nam. Các NHTM Việt Nam có cơ hội được tiếp cận với nhiều nguồn vốn, công nghệ hiện đại, kinh nghiệm, kỹ thuật và trình độ quản lý hiện đại của các NHTM trên thế giới. Nhờ đó, các NHTM Việt Nam không ngừng mở rộng quy mô hoạt động và chất lượng dịch vụ cung ứng. Để cung cấp cho khách hàng các dịch vụ có chất lượng và nhiều tiện ích các NHTM Việt Nam đã không ngừng đầu tư vào công nghệ hiện đại. Chính vì vậy, làm tăng chi phí hoạt động dịch vụ và làm giảm thu nhập ròng từ hoạt động dịch vụ trong ngắn hạn.

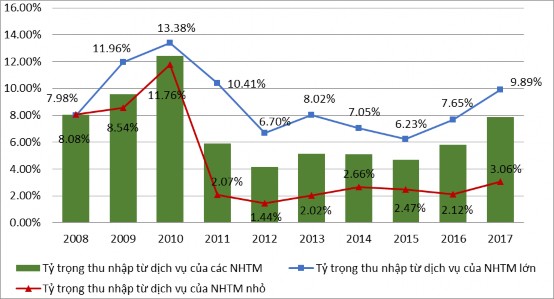

Thu nhập từ hoạt động dịch vụ của các NHTM Việt Nam nhìn chung ở mức thấp, tỷ trọng thu nhập từ hoạt động dịch vụ trong tổng thu nhập hoạt động của các ngân hàng trung bình dưới 10%. Đồng thời, có sự khác biệt lớn về thu nhập từ dịch vụ giữa nhóm ngân hàng có quy mô lớn và nhóm ngân hàng có quy mô nhỏ (theo tiêu chí

phân nhóm của NHNN trong thông tư 52/2018/TT-NHNN, quy định về xếp hạng các NHTM, NHTM có quy mô lớn là NHTM có quy mô tài sản trên 100.000 tỷ đồng, NHTM có quy mô nhỏ là NHTM có quy mô tài sản từ 100.000 tỷ đồng trở xuống).

Hình 3.11 Tỷ trọng thu nhập từ hoạt động dịch vụ của các NHTM trong mẫu nghiên cứu

Nguồn : Tác giả tính toán từ dữ liệu nghiên cứu

Số liệu hình 3.11 cho thấy, tỷ trọng thu nhập từ hoạt động dịch vụ (xác định bằng thu nhập từ hoạt động dịch vụ trên tổng thu nhập hoạt động) của các NHTM Việt Nam có xu hướng giảm trong những năm gần đây. Tỷ trọng thu nhập từ hoạt động dịch vụ giai đoạn 2011-2017 có xu hướng giảm so với giai đoạn trước đó 2008-2010.

Các NHTM có quy mô nhỏ có tỷ trọng thu nhập từ hoạt động dịch vụ khoảng 2%, thấp hơn nhiều so với các NHTM có quy mô lớn (tỷ trọng thu nhập từ hoạt động dịch vụ khoảng 7%). Lý do, là bởi chi phí thực hiện dịch vụ của các NHTM có quy mô nhỏ và NHTM quy mô lớn là tương đồng nhau (hình 3.12), tuy nhiên, do lợi thế về quy mô hơn nên thu nhập ròng từ hoạt động dịch vụ của NHTM quy mô lớn cao hơn các NHTM có quy mô nhỏ.

Tuy nhiên, thị trường Việt Nam còn khá nhiều tiềm năng (tỷ lệ khách hàng sử dụng dịch vụ ngân hàng còn ở mức thấp) mà các ngân hàng có thể khai thác, tăng thu nhập từ hoạt động dịch vụ. Thông qua đó, góp phần làm tăng khả năng sinh lời từ tài sản của ngân hàng.

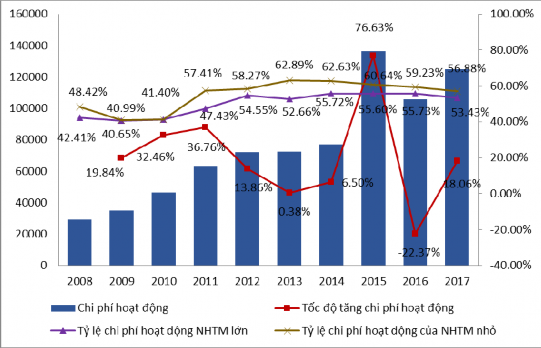

Thứ ba, chi phí hoạt động của các NHTM Việt Nam ngày càng tăng.

Chi phí hoạt động của các NHTM Việt Nam bao gồm chi phí nhân viên, chi phí khấu hao và khấu trừ, chi phí hoạt động khác. Chi phí hoạt động không ngừng gia tăng và chiếm tỷ trọng cao trong tổng thu nhập hoạt động của các NHTM. Nhìn chung, tỷ lệ chi phí hoạt động của NHTM có quy mô lớn và NHTM có quy mô nhỏ là tương đồng nhau, trung bình chiếm khoảng 50% trong tổng chi phí của các NHTM.

Hình 3.12 Chi phí hoạt động của các NHTM Việt Nam trong mẫu nghiên cứu

Nguồn: Tác giả tính toán từ dữ liệu nghiên cứu

Căn cứ vào hình 3.12 cho thấy, chi phí hoạt động của các NHTM tăng với tỷ lệ tăng khá cao trong giai đoạn 2008-2011, do yêu cầu của quá trình tái cơ cấu hệ thống tổ chức tín dụng, đồng thời tác động của quá trình mở cửa hoạt động ngân hàng ở giai đoạn này. Sau đó, tốc độ tăng chi phí hoạt động chững lại và sang năm 2015 chi phí hoạt động gia tăng đột biến lên tới 76,63%. Nguyên nhân do các NHTM ngày càng mở rộng mạng lưới hoạt động, ứng dụng các kỹ thuật hiện đại trong quá trình cung ứng dịch vụ ngân hàng, đặc biệt là các NHTM thí điểm tính CAR theo Basel II. Chi phí hoạt động giảm ở năm 2016 so với 2015 và tăng trở lại vào năm 2017. Nhìn chung, tuỳ thuộc vào yêu cầu và chiến lược hoạt động của các NHTM ở từng thời kỳ, chi phí hoạt động biến động không ngừng trong giai đoạn 2008-2017. Tuy nhiên, có thể thấy, tỷ lệ chi phí hoạt động trên tổng thu nhập hoạt động của các NHTM Việt Nam ở mức khá cao trung bình trên 50%. Chính vì vậy, đã làm giảm khả năng sinh lời trên tổng tài sản của NHTM Việt Nam trong thời gian qua.