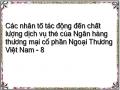

Biểu đồ 3.1. Cơ cấu cổ đông của Vietcombank

Nguồn: Báo cáo thường niên của VCB

3.1.3 Kết quả hoạt động kinh doanh Ngân hàng thương mại cổ phần Ngoại Thương Việt Nam giai đoạn 2011 - 2014

Cùng với định hướng ban đầu là ngân hàng chuyên doanh phục vụ kinh tế đối ngoại, sau khi trở thành ngân hàng đa năng, Vietcombank tập trung vào mảng bán buôn. Tuy nhiên, trong những năm gần đây, thị trường bán lẻ ngày càng hấp dẫn vì vẫn chưa được các ngân hàng quan tâm hợp lý. Do đó, Vietcombank hiện nay đang phát triển theo chiến lược ngân hàng bán lẻ. Với định hướng chính sách linh hoạt, hiệu quả, Vietcombank đã đạt được các kết quả kinh doanh khả quan.

Bảng 3.1. Bảng tổng hợp kết quả hoạt động của Vietcombank (2011 – 2014)

Đơn vị tính | Năm | ||||

2011 | 2012 | 2013 | 2014 | ||

Tổng tài sản | Tỷ đồng | 366.722 | 414.488 | 468.994 | 576.989 |

Vốn chủ sở hữu | Tỷ đồng | 28.639 | 41.547 | 42.386 | 43.351 |

Huy động vốn | Tỷ đồng | 241.700 | 303.942 | 334.259 | 422.204 |

Dư nợ | Tỷ đồng | 209.418 | 241.163 | 278.357 | 323.332 |

Có thể bạn quan tâm!

-

Các nhân tố tác động đến chất lượng dịch vụ thẻ của Ngân hàng thương mại cổ phần Ngoại Thương Việt Nam - 2

Các nhân tố tác động đến chất lượng dịch vụ thẻ của Ngân hàng thương mại cổ phần Ngoại Thương Việt Nam - 2 -

Ý Nghĩa Của Việc Nâng Cao Chất Lượng Dịch Vụ Thẻ

Ý Nghĩa Của Việc Nâng Cao Chất Lượng Dịch Vụ Thẻ -

Lược Khảo Các Nghiên Cứu Trước Có Liên Quan Đến Chất Lượng Dịch Vụ Thẻ Của Ngân Hàng Thương Mại

Lược Khảo Các Nghiên Cứu Trước Có Liên Quan Đến Chất Lượng Dịch Vụ Thẻ Của Ngân Hàng Thương Mại -

Thực Trạng Hoạt Động Thẻ Của Các Ngân Hàng Thương Mại Tại Việt Nam Giai Đoạn 2011 - 2104

Thực Trạng Hoạt Động Thẻ Của Các Ngân Hàng Thương Mại Tại Việt Nam Giai Đoạn 2011 - 2104 -

Tốc Độ Tăng Trưởng Của Máy Atm Và Pos Của Vietcombank (2011 - 2014)

Tốc Độ Tăng Trưởng Của Máy Atm Và Pos Của Vietcombank (2011 - 2014) -

Kết Quả Kiểm Định Mô Hình Nghiên Cứu Các Nhân Tố Tác Động Đến Chất Lượng Dịch Vụ Thẻ Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt

Kết Quả Kiểm Định Mô Hình Nghiên Cứu Các Nhân Tố Tác Động Đến Chất Lượng Dịch Vụ Thẻ Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt

Xem toàn bộ 112 trang tài liệu này.

% | 2.03 | 2,40 | 2,73 | 2,31 | |

Lợi nhuận trước thuế | Tỷ đồng | 5.697 | 5.764 | 5.743 | 5.876 |

Nguồn: Tổng hợp từ báo cáo thường niên của Vietcombank (2011 - 2014)

Tổng tài sản

Biểu đồ 3.2. Tổng tài sản và tốc độ tăng trưởng tổng tài sản của Vietcombank (2011 - 2014)

Đơn vị tính: Tỷ đồng, %

700,000

600,000

25.00

23.03 % 576,989

20.00

500,000 468,994

414,488

400,000

366,722

15.00

TỔNG TÀI SẢN

300,000

13.03 %

13.15 %

10.00

200,000

TỐC ĐỘ TĂNG TRƯỞNG TỔNG TÀI SẢN

5.00

100,000

0

0.00

2011 2012 2013 2014

Nguồn: Tổng hợp từ báo cáo thường niên Vietcombank (2011 - 2014)

Tổng tài sản của VCB liên tục tăng trong giai đoạn 2011 - 2014. Năm 2012, 2013 đều tăng 13% so với năm trước đó. Riêng năm 2014 tăng 23% so với cùng kỳ năm trước. Năm 2014, các khoản mục trong tổng tài sản đều tăng. Trong đó, tiền gửi tại và cho vay các tổ chức tín dụng khác có mức tăng khá mạnh, tăng 59,22% so với năm trước và

mục cho vay và ứng trước khách hàng đã tăng 18,08% so năm 2013. Ngoài ra, những khoản mục khác đều có thay đổi.

Huy động vốn

Biểu đồ 3.3. Huy động vốn và tốc độ tăng trưởng huy động vốn của Vietcombank (2011 - 2014)

Đơn vị tính: Tỷ đồng, %

450,000

422,204 30.00

400,000

350,000

300,000

250,000

200,000

150,000

100,000

50,000

0

25.75%

303,942

334,259

26.31%

25.00

20.00

241,700

HUY ĐỘNG VỐN

15.00

9.97%

10.00

TỐC ĐỘ TĂNG TRƯỞNG HUY ĐỘNG VỐN

5.00

0.00

2011

2012

2013

2014

Nguồn: Tổng hợp từ báo cáo thường niên Vietcombank (2011 - 2014)

Công tác huy động vốn luôn được mọi ngân hàng coi trọng. VCB chú trọng chính sách huy động vốn phải phù hợp với quy định của NHNN, chi phí hợp lý nhưng vẫn thu hút khách hàng. Giai đoạn 2011 - 2014, huy động vốn của VCB tăng liên tục qua các năm. Năm 2014 đã tăng 26% so với năm trước. Lãi suất của VCB luôn ở mức thấp so với thị trường nhưng mức huy động vốn luôn tăng vì VCB đang thực hiện cơ cấu nguồn vốn chuyển dịch theo hướng thu hút nguồn vốn giá rẻ. VCB đã chủ động tiếp cận nguồn tiền gửi không kỳ hạn, tiền gửi thanh toán để tăng đồng thời hiệu quả hoạt động và vốn huy động. Bên cạnh các sản phẩm huy động vốn truyền thống, VCB tăng cường cung cấp các dịch vụ thanh toán chuyên thu/ chuyên chi cho Kho bạc nhà nước, Bảo hiểm xã

hội để thu hút nguồn vốn. Từ năm 2014, VCB hợp tác với Tổng cục thuế triển khai dịch vụ nộp thuế điện tử. VCB đã hợp tác với tất cả các Công ty điện lực miền Bắc, miền Trung, miền Nam, Công ty điện lực Hồ Chí Minh triển khai dịch vụ thu tiền điện qua nhiều kênh như: tại quầy, máy ATM, internet banking, mobile banking. Đặc biệt, khách hàng có thể đăng ký thu hộ tiền điện tự động bằng dịch vụ Auto - Debit. Bằng cách này, hệ thống ngân hàng sẽ tự động trích tiền từ tài khoản khách hàng thanh toán tiền điện khi khách hàng phát sinh nợ với Công ty điện lực. Các dịch vụ này không những giúp phát triển khách hàng mới, tăng nguồn vốn không kỳ hạn, mà còn khẳng định vị thế ngân hàng hàng đầu, tiên phong cung cấp các dịch vụ hiện đại và tiện ích cho khách hàng. Việc chú trọng tạo mối quan hệ với các tổ chức, tập đoàn có mạng lưới toàn quốc, nguồn thu ổn định được VCB đẩy mạnh triển khai thực hiện toàn hệ thống nhằm tạo ra hiệu quả huy động vốn tốt hơn.

Hoạt động tín dụng

Biểu đồ 3.4. Dư nợ cho vay và tốc độ tăng trưởng du nợ cho vay của Vietcombank (2011 - 2014)

Đơn vị tính: Tỷ đồng, %

350,000

323,332

18

16.16%

300,000

15.16%

15.42%

278,357

16

14

250,000

241,163

209,418

100,000

50,000

0

12

10

8

6

4

2

0

DƯ NỢ

200,000

150,000

TỐC ĐỘ TĂNG TRƯỞNG DƯ NỢ

2011 2012 2013 2014

Nguồn: Tổng hợp từ báo cáo thường niên Vietcombank (2011 - 2014)

Tương tự như 2 chỉ tiêu trên, dư nợ cho vay của VCB tăng trưởng đều đặn và tốc độ tăng trưởng ở mức cao. Việc phát triển tín dụng của ngân hàng đòi hỏi phải tuân thủ quy định của ngân hàng và đảm bảo an toàn vốn. Do đó, VCB thực hiện tăng trưởng tín dụng có chọn lọc các dự án tốt, có khả năng thu hồi vốn tốt, không tăng dư nợ ồ ạt. Bên cạnh đó, song với việc giảm lãi suất huy động, lãi suất cho vay cũng giảm theo sao cho vừa linh hoạt đáp ứng nhu cầu khách hàng, vừa mang lại hiệu quả cho hoạt động kinh doanh. VCB phát huy vai trò là ngân hàng thương mại hàng đầu tài trợ vốn cho các dự án trọng điểm như dầu khí, điện lực, nông nghiệp, cơ sở hạ tầng quan trọng. Với xuất phát điểm là ngân hàng bán buôn, tỷ trọng dư nợ bán buôn luôn cao hơn so với nhóm doanh nghiệp nhỏ và vừa và nhóm tín dụng thể nhân. Tuy nhiên, hiện nay VCB đang định hướng chuyển dịch cơ cấu tín dụng theo hướng tăng nhóm doanh nghiệp nhỏ và vừa và thể nhân.

Bên cạnh nhiệm vụ phải tăng trưởng tín dụng, công tác quản trị rủi ro tín dụng được quan tâm chú trọng hơn. Khi các doanh nghiệp hoạt động không tốt làm xuất hiện nợ xấu trong hệ thống ngân hàng. Không nằm ngoài tình hình chung khi tỷ lệ nợ xấu của VCB giai đoạn 2011 - 2012 liên tục tăng, riêng năm 2014 đã giảm nhẹ vì đã có những động thái kiên quyết trong công tác xử lý thu hồi nợ. Hệ số an toàn vốn tối thiểu CAR giai đoạn 2011 - 2014 lần lượt là 11,14%; 14,83%; 13,13%; 11,61% đáp ứng yêu cầu của NHNH (tối thiểu 9%).

Biểu đồ 3.5. Tỷ lệ nợ xấu giai đoạn 2011 - 2014 của Vietcombank

Đơn vị tính: %

3.00

2.73%

2.50

2.40%

2.31%

2.03%

2.00

1.50

1.00

0.50

0.00

2011

2012

2013

2014

Nguồn: Tổng hợp từ báo cáo thường niên Vietcombank (2011 - 2014)

Hoạt động dịch vụ khác

Bảng 3.2. Bảng tổng hợp kết quả hoạt động dịch vụ khác của Vietcombank (2011 – 2014)

Đơn vị tính | 2011 | 2012 | 2013 | 2014 | |

Doanh số thanh toán xuất nhập khẩu | Tỷ USD | 38.88 | 38.81 | 41.6 | 48.14 |

Thị phần thanh toán xuất nhập khẩu | % | 19.2 | 17 | 15.8 | 16.32 |

Doanh số mua bán ngoại tệ | Tỷ USD | 34.5 | 24.1 | 26.3 | 28.9 |

Doanh số chuyển tiền kiều hối | Tỷ USD | 1.43 | 1.23 | 1.3 | 1.35 |

Nguồn: Tổng hợp từ báo cáo thường niên Vietcombank (2011 - 2014)

![]() Thanh toán quốc tế: Là ngân hàng đầu tiên tại Việt Nam cung cấp dịch vụ thanh toán quốc tế. Tính đến hết năm 2014, Vietcombank đã hợp tác với 1853 ngân

Thanh toán quốc tế: Là ngân hàng đầu tiên tại Việt Nam cung cấp dịch vụ thanh toán quốc tế. Tính đến hết năm 2014, Vietcombank đã hợp tác với 1853 ngân

hàng đại lý tại 176 quốc gia và vùng lãnh thổ trên toàn thế giới. Nhờ mạng lưới ngân hàng đại lý rộng lớn, các dịch vụ chuyển tiền quốc tế, dịch vụ nhờ thu và L/C được thực hiện nhanh chóng, chính xác, chi phí thấp. Nhiều doanh nghiệp xuất nhập khẩu đã chọn các dịch vụ thanh toán quốc tế của Vietcombank. Tuy nhiên, với tốc độ phát triển của các ngân hàng thương mại khác, họ cũng đã không ngừng phát triển mạng lưới ngân hàng đại lý và cải tiến công nghệ hiện đại. Điều này khiến cho doanh số thanh toán quốc tế của VCB vẫn tăng nhưng thị phần lại sụt giảm. Các doanh nghiệp có nhiều sự lựa chọn hơn nhưng sự cạnh tranh của ngành ngân hàng ngày càng khốc liệt. Doanh số thanh toán xuất nhập khẩu của VCB chỉ giảm nhẹ trong năm 2012, và tăng trở lại trong năm 2013 và 2014. Thị phần thanh toán xuất nhập khẩu của VCB giai đoạn 2011 - 2013 lần lượt là 19,2%; 17% và 15,8%. Tuy thị phần này vẫn có thể xem là lớn nhưng đã có sự sụt giảm vì sự cạnh tranh mạnh mẽ đến từ các đối thủ. Năm 2014, Vietcombank đã có sự trở lại ấn tượng. Nhờ doanh số thanh toán xuất nhập khẩu tăng mạnh 16%, lần đầu tiên sau nhiều năm thị phần của Vietcombank đã tăng trở lại 16,32%. Đây cũng là năm đầu tiên Vietcombank gia tăng thị phần thanh toán xuất nhập khẩu sau nhiều năm giảm sút do sự cạnh tranh của các ngân hàng khác. Tuy thị phần này vẫn thấp nếu so sánh với các năm trước, nhưng sự phục hồi này cũng được xem là tín hiệu tốt cho VCB, là kết quả cho các cố gắng của toàn thể nhân viên.

![]() Kinh doanh ngoại tệ: Vì đặc tính biến động không ngừng của tỷ giá, VCB luôn coi trọng quản lý rủi ro về ngoại hối. Bên cạnh sản phẩm mua/ bán ngoại tệ giao ngay, ngân hàng ngày càng chú trọng các công cụ phái sinh, các hợp đồng kỳ hạn, hoán đổi... để vừa hạn chế các tác động của biến động tỷ giá đến hoạt động ngân hàng, vừa cung cấp thêm nhiều sản phẩm đa dạng, phục vụ tốt hơn nhu cầu khách hàng. Nhờ lợi thế cạnh tranh này, cộng với thế mạnh thanh toán quốc tế đã đề cập, nhiều doanh nghiệp đã chọn Vietcombank để mua/ bán ngoại tệ. Nguồn

Kinh doanh ngoại tệ: Vì đặc tính biến động không ngừng của tỷ giá, VCB luôn coi trọng quản lý rủi ro về ngoại hối. Bên cạnh sản phẩm mua/ bán ngoại tệ giao ngay, ngân hàng ngày càng chú trọng các công cụ phái sinh, các hợp đồng kỳ hạn, hoán đổi... để vừa hạn chế các tác động của biến động tỷ giá đến hoạt động ngân hàng, vừa cung cấp thêm nhiều sản phẩm đa dạng, phục vụ tốt hơn nhu cầu khách hàng. Nhờ lợi thế cạnh tranh này, cộng với thế mạnh thanh toán quốc tế đã đề cập, nhiều doanh nghiệp đã chọn Vietcombank để mua/ bán ngoại tệ. Nguồn

ngoại tệ của ngân hàng luôn được quản trị tốt, đảm bảo được nhu cầu thanh toán của khách hàng. Doanh số kinh doanh ngoại tệ của VCB năm 2012 giảm mạnh 30% so với năm 2011. Việc sụt giảm này một phần do tình hình kinh tế năm 2012 nhìn chung có nhiều khó khăn và sự cạnh tranh về nguồn ngoại tệ từ các ngân hàng thương mại khác, đặc biệt là các ngân hàng nước ngoài tăng mạnh. Các đối thủ đều chủ động chào đón khách hàng bằng lãi suất hấp dẫn. Hiện nay, mảng kinh doanh ngoại tệ đã bị chia nhỏ nhiều hơn, nên thị phần của VCB không còn áp đảo như trước. Tuy nhiên, trước áp lực hội nhập, Vietcombank đã chủ động đa dạng hóa đối tượng khách hàng và các sản phẩm dịch vụ. Kết quả năm 2013, 2014 doanh số kinh doanh ngoại tệ đã tăng lần lượt 9% và 10% so với năm trước, đóng góp không nhỏ vào tổng lợi nhuận của ngân hàng.

![]() Dịch vụ chuyển tiền kiều hối: Đối với các nước đang phát triển như Việt Nam, bên cạnh các nguồn FDI và ODA thì kiều hối giữ một vai trò đáng kể. Kiều hối góp phần giúp tăng cung ngoại tệ, tăng mức sống một bộ phận người dân và là một nguồn huy động ngoại tệ giá rẻ đối với ngân hàng thương mại. Với sự gia tăng của cộng đồng người Việt ở nước ngoài, ngân hàng nhà nước cho phép người thụ hưởng có thể nhận kiều hối bằng ngoại tệ hoặc VND, cộng thêm các chính sách khuyến khích khác, lượng kiều hối đổ về Việt Nam ngày càng tăng. Không đứng ngoài xu thế này, Vietcombank luôn chú tâm phát triển dịch vụ chuyển tiền kiều hối. Trong giai đoạn 2011 - 2014, doanh số chuyển tiền kiều hối bị sụt giảm nhiều trong năm 2012 vì nhiều khó khăn như đã đề cập ở trên. Vietcombank mất dần thị phần bởi các ngân hàng đối thủ. Nhận ra những khó khăn, cạnh tranh ngày càng gay gắt, ngân hàng đã thực hiện nhiều thay đổi, đa dạng hóa sản phẩm, áp dụng mức phí cạnh tranh. Hiện nay, Vietcombank đang hợp tác cùng MoneyGram có 350.000 đại lý trên toàn cầu. Bên cạnh đó, khách hàng tại Bắc Mỹ có thêm sự lựa chọn dịch vụ UniTeller và TNMonex. Và năm 2013, mảng dịch vụ này của Vietcombank đã bắt đầu đà tăng trưởng trở lại với

Dịch vụ chuyển tiền kiều hối: Đối với các nước đang phát triển như Việt Nam, bên cạnh các nguồn FDI và ODA thì kiều hối giữ một vai trò đáng kể. Kiều hối góp phần giúp tăng cung ngoại tệ, tăng mức sống một bộ phận người dân và là một nguồn huy động ngoại tệ giá rẻ đối với ngân hàng thương mại. Với sự gia tăng của cộng đồng người Việt ở nước ngoài, ngân hàng nhà nước cho phép người thụ hưởng có thể nhận kiều hối bằng ngoại tệ hoặc VND, cộng thêm các chính sách khuyến khích khác, lượng kiều hối đổ về Việt Nam ngày càng tăng. Không đứng ngoài xu thế này, Vietcombank luôn chú tâm phát triển dịch vụ chuyển tiền kiều hối. Trong giai đoạn 2011 - 2014, doanh số chuyển tiền kiều hối bị sụt giảm nhiều trong năm 2012 vì nhiều khó khăn như đã đề cập ở trên. Vietcombank mất dần thị phần bởi các ngân hàng đối thủ. Nhận ra những khó khăn, cạnh tranh ngày càng gay gắt, ngân hàng đã thực hiện nhiều thay đổi, đa dạng hóa sản phẩm, áp dụng mức phí cạnh tranh. Hiện nay, Vietcombank đang hợp tác cùng MoneyGram có 350.000 đại lý trên toàn cầu. Bên cạnh đó, khách hàng tại Bắc Mỹ có thêm sự lựa chọn dịch vụ UniTeller và TNMonex. Và năm 2013, mảng dịch vụ này của Vietcombank đã bắt đầu đà tăng trưởng trở lại với