- Khả năng đáp ứng (responsiveness): thể hiện sự sẵn sàng của nhân viên trong việc giúp đỡ và cung cấp dịch vụ kịp thời cho khách hàng.

- Tính đảm bảo (assuarance): thể hiện qua trình độ chuyên môn và cử chỉ lịch thiệp, nhã nhặn của nhân viên và khả năng truyền đạt, tạo ra sự tín nhiệm nơi khách hàng.

- Sự đồng cảm (empathy): thể hiện sự quan tâm, chăm sóc đến từng cá nhân khách hàng.

1.4.2. Mô hình SERVPEF (Cronin và Taylor, 1992)

Các nhà nghiên cứu cũng nghi ngờ giá trị của SERVQUAL trong việc đo lường các yếu tố mong đợi. Trong khi sự cảm nhận có thể định nghĩa và đo lường một cách dễ dàng dựa trên niềm tin của khách hàng về những dịch vụ họ đã sử dụng, sự mong đợi có thể được hiểu theo nhiều cách và vì vậy, có thể được giải thích khác nhau đối với những tác giả và những nhà nghiên cứu khác nhau (Dasholkar và cộng sự, 2000; Babakus và Boller, 1992; Teas, 1993).

Cronin và Taylor (1992) là hai trong những nhà nghiên cứu đã có nhiều ý kiến phản bác SERVQUAL. Từ kết quả nghiên cứu thực nghiệm, Cronin và Taylor đã đề xuất mô hình SERVPERF và cho rằng sử dụng mô hình này tốt hơn SERVQUAL. Người được hỏi tỏ ra bối rối khi trả lời câu hỏi hai lần trên phiên bản kỳ vọng và cảm nhận của SERVQUAL (Bouman và Van der Wiele, 1992), từ đó giảm chất lượng số liệu. Với các nghiên cứu thực nghiệm trên ngành công nghiệp, họ đã chứng minh được rằng mô hình SERVPERF chỉ đo lường “sự cảm nhận”, ưu việt hơn SERVQUAL trong việc đo lường chất lượng dịch vụ.

Quester và Romaniuk (1997) đã thực hiện so sánh hai mô hình SERVQUAL và SERVPERF trong bối cảnh ngành công nghiệp Quảng cáo của Úc. Giả thuyết đặt ra là mô hình SERVQUAL sẽ cho kết quả tốt hơn SERVPERF, nhưng kết quả tìm thấy không ủng hộ giả thuyết đó.

Theo mô hình SERVPERF:

Chất lượng dịch vụ (Quality) = Mức độ cảm nhận (Perception)

Kết luận này đã được đồng tình bởi các tác giả khác như Lee và cộng sự (2000), Brady và cộng sự (2002).Mô hình SERVPERF cũng sử dụng 22 mục phát biểu tương tự

như phần hỏi về cảm nhận của khách hàng trong mô hình SERVQUAL nhưng bỏ qua phần hỏi về kỳ vọng.

Mô hình SERVPERF được đánh giá là mô hình hiệu quả do tính ngắn gọn và giảm được số mục hỏi đi một nửa và dễ hiểu đối với người trả lời (Hartline và Ferrell, 1996; Babakus và Boller, 1992; Bolton và Drew, 1991). Mặt khác, nhiều nghiên cứu thực nghiệm cũng đã khẳng định sự ổn định của mô hình SERVPERF so với SERVQUAL khi triển khai trên thực tế.

1.5. Mô hình nghiên cứu đề xuất để đánh giá chất lượng tín dụng của Agribank- chi nhánh Phú Vang

Theo kinh nghiệm của các nghiên cứu trước đây thì mô hình SERVQUAL là mô hình phổ biến và được sử dụng nhiều trong các nghiên cứu về khách hàng. Mô hình này rất có ích trong việc khái quát hóa các tiêu chí đo lường chất lượng dịch vụ nhưng vẫn có nhiều nhược điểm (Babakus & Boller, 1992; Brown & cộng sự, 1993; Buttle, 1996; Genestre & Herbig, 1996; Gilmore & Carson, 1992; Robinson, 1999; Hemmasi và cộng sự, 1994).

Chính vì vậy nếu áp dụng triệt để đo lường chất lượng dịch vụ ngân hàng thì sẽ không thích hợp ở những khía cạnh sau:

Khó khả thi do các tiêu chí đo lường mang tính chung chung.

Đo lường quy trình cung cấp nhiều hơn là kết quả thực hiện dịch vụ.

Không xem xét đến các yếu tố bên ngoài cũng như hoạt động marketing mà chỉ chú trọng đến yếu tố “nội tại” mà thôi.

Việc so sánh khoảng cách giữa chất lượng kỳ vọng và chất lựơng cảm nhận rất khó xác định do việc phải xem xét nhiều thang điểm và không xác định trực tiếp dựa vào thực tế thực hiện dịch vụ.

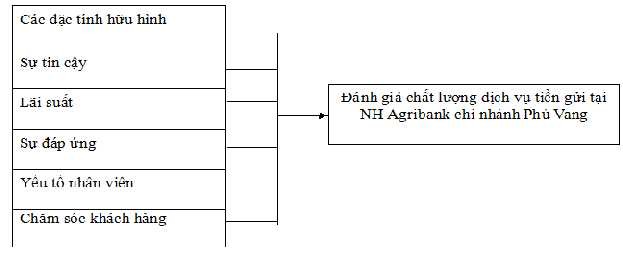

Tuy nhiên do đặc thù của dịch vụ ngân hàng nói chung và dịch vụ tiền gửi nói riêng như đã nêu ở trên nên nghiên cứu dựa trên các biến số có sẵn trong mô hình SERVPERF (có điều chỉnh lại và bổ sung thêm biến cho phù hợp với nghiên cứu một số biến), xác định 6 nhóm nhân tố để đo lường chất lượng dịch vụ tiền gửi là : Các đặc tính hữu hình, Sự tin cậy, Lãi suất, Sự đáp ứng, yếu tố nhân viên, Chăm sóc khách hàng.

Hình 3. Mô hình nghiên cứu chất lượng dịch vụ tiền gửi

Với ý nghĩa của các nhân tố:

- Đặc tính hữu hình: Thể hiện qua sự hiện diện của các trang thiết bị phục vụ cho dịch vụ và nhân viên.

- Sự tin cậy: Thể hiện khả năng thực hiện dịch vụ đã cam kết phù hợp và đúng thời hạn từ lần đầu tiên.

- Sự đáp ứng: Thể hiện sự sẵn sàng của nhân viên trong việc giúp đỡ và cung cấp dịch vụ kịp thời cho khách hàng.

- Lãi Suất: Là mức tiền lãi mà ngân hàng trả cho các nhân hay tổ chức khi gửi tiền vào ngân hàng.

- Yếu tố nhân viên: Thê hiện trình độ chuyên môn, phong cách làm việc và tính chuyên nghiệp của nhân viên.

- Chăm sóc khách hàng: Thê hiện các chương trình khuyến mãi, ưu đãi cho khách hàng và sự quan tâm của ngân hàng dành cho khách hàng vào các dịp lễ lớn.

CHƯƠNG 2

ĐÁNH GIÁ CHẤT LƯỢNG TIỀN GỬI TẠI NGÂN HÀNG NÔNG NGHIỆP VÀ PHÁT TRIỂN NÔNG THÔN CHI NHÁNH PHÚ VANG

2.1. Tổng quan về Ngân hàng Nông Nghiệp và Phát triển Nông thôn Thừa Thiên Huế- chi nhánh Phú Vang

2.1.1. Tổng quan về ngân hàng Nông Nghiệp Và Phát Triển Nông thôn việt Nam

Tên tổ chức: NGÂN HÀNG NÔNG NGHIỆP VÀ PHÁT TRIỂN NÔNG THÔN VIỆT NAM

Địa chỉ: Số 36 đường Nguyễn Cơ Thạch, Mý Đình, Từ Liêm, Hà Nội

Website http://Agribank.com.vn

Sứ mệnh: “ Agribank - Mang phồn thịnh đến khách hàng”

Tầm nhìn: Agribank phần đấu tiếp tục là ngân hàng thương mại hàng đầu giữ vai trò chủ đạo trong phát triển kinh tế Việt Nam, đặc biệt là khu vực công nghiệp, nông thôn.

Giá trị cốt lõi:

- Định hướng khách hàng là nền tảng của mọi hoạt động

- Văn hóa agribank là: Trung thực, kĩ cương, sáng tạo, chất lượng và hiểu quả

- Chất lượng và sản phẩm dịch vụ tốt nhất, liên tục được cải tiến, đáp ứng nhu cầu của khách hàng.

- Kết hợp hài hòa lợi ích khách hàng, nhân viên và cổ đông là đảm bảo thành công của ngân hàng

- Bên cạnh nhiệm vụ kinh doanh, Agribank còn thể hiện trách nhiệm của xã hội của một doanh nghiệp lớn đối với an sinh xã hội của đất nước.

2.1.2. Lịch sử hình thành và phát triển của chi nhánh ngân hàng Nông Nghiệp Và Phát Triển Nông Thôn huyện Phú Vang

Là một trong những ngân hàng ra đời sớm trên địa bàn tỉnh Bình- Trị -Thiên từ sau ngày hoàn toàn giải phóng miền Nam thống nhất đất nước. Ngân hàng Nông Nghiệp và Phát triển Nông thôn (Agribank ) Thừa Thiên Huế - chi nhánh Phú Vang

ban đầu tồn tại dưới hình thức là chi nhánh Ngân hàng nông nghiệp huyện Hương Phú, sau đó là NHNN&PTNT huyện Hương Phú.

Đến năm 1990 chi nhánh NHNN&PTNT huyện Phú Vang mới chính thức được thành lập trên cơ sở chia tách chi nhánh NHNN&PTNT huyện Hương Phú thành hai. Đó là chi nhánh NHNN&PTNT huyện Hương Thủy và chi nhánh NHNN&PTNT huyện Phú Vang. Thời gian đầu vừa mới thành lập trụ sở của chi nhánh ngân hàng đặt tại khu vực Chợ Mai thuộc địa giới của xã Phú Thượng. Năm 2005, do huyện Phú Vang lại chia tách địa giới hành chính nên một lần nữa chi nhánh của ngân hàng được chuyển về huyện lỵ Phú Đa, là trung tâm hành chính mới của toàn huyện Phú Vang và tồn tại cho đến ngày nay. Trải qua hơn 20 năm thành lập và phát triển, NHNN&PTNT huyện Phú Vang hiện nay là một trong những đơn vị mạnh trong hệ thống Agribank trên địa bàn toàn tỉnh. Hoạt động với chiến lược kinh doanh tiền tệ trong lĩnh vực nông nghiệp và đặc biệt địa bàn đứng chân của chi nhánh là huyện Phú Vang – một huyện trọng điểm của toàn tỉnh về nông - lâm - ngư nghiệp, có điều kiện tự nhiên thuận lợi trong việc phát triển nông nghiệp. Do đó việc đầu tư gắn với sản xuất nông - lâm- ngư

- nghiệp là yếu tố quan trọng và then chốt quyết định đến thành công trong hoạt động kinh doanh của chi nhánh.

Trong những năm qua, dưới sự lãnh đạo của thường vụ Huyện ủy, Hội đồng nhân dân, Ủy ban nhân dân huyện Phú Vang và sự phối hợp chặt chẽ giữa các ban ngành trong huyện, đặc biệt là sự lãnh đạo trực tiếp của NHNN&PTNT tỉnh, cùng với sự phấn đấu của tập thể cán bộ công nhân viên, NHNN&PTNT chi nhánh huyện Phú Vang đã hoàn thành xuất sắc nhiệm vụ được giao, đáp ứng nhu cầu vốn và góp phần phát triển kinh tế huyện nhà ngày một đi lên.

2.1.3. Chức năng và nhiệm vụ của ngân hàng Nông Nghiệp và Phát triển Nông thôn Thừa Thiên Huế- chi nhánh Phú Vang

Chức năng: Kinh doanh tiền tệ tín dụng và các dịch vụ ngân hàng đối với khách hàng trong nước và nước ngoài. Thực hiện tín dụng tài trợ chủ yếu cho nông nghiệp nông thôn.

Nhiệm vụ:

- Huy động vốn tạm thời nhàn rỗi của các doanh nghiệp, các tổ chức kinh tế, dân cư thông qua các hình thức góp vốn, tiết kiệm, phát hành trái phiếu.

- Cho vay đối với các doanh nghiệp, cá nhân, tổ chức kinh tế nhằm phục vụ sản xuất kinh doanh dưới hình thức cho vay bằng tiền mặt hay bằng hàng hóa.

- Ngân hàng Nông Nghiệp và Phát triển Nông thôn Thừa Thiên Huế- chi nhánh Phú Vang là đầu mối tiếp nhận các khoản vốn đầu tư ủy thác từ Nhà nước, nước ngoài giúp huyện Phú Vang phát triển kinh tế - xã hội.

2.1.4. Cơ cấu tổ chức của chi nhánh

GIÁM ĐỐC

P. GIÁM ĐỐC I

P. GIÁM ĐỐC II

Cơ cấu của chi nhánh ngân hàng Nông Nghiệp và Phát triển Nông thôn Thừa Thiên Huế- chi nhánh Phú Vang gồm một chi nhánh chính đặt tại huyện lỵ Phú Đa và hai phòng giao dịch trực thuộc là phòng giao dịch Phú Thuận (địa phận thị trấn Thuận An) và phòng giao dịch Chợ Mai (Phú Thượng).

PHÒNG TỔ CHỨC HÀNH CHÍNH

PHÒNG KINH DOANH

PHÒNG TÍN DỤNG

PHÒNG GIAO DỊCH PHÚ THUẬN

PHÒNG GIAO DỊCH CHỢ MAI

PHÒNG KẾ TOÁN KHO QUỸ VÀ BỘ PHẬN VI TÍNH

![]()

![]()

![]()

![]()

![]()

Chú thích:

: Quan hệ trực tuyến

: Quan hệ chức năng

Hình 4. Sơ đồ cơ cấu tổ chức ngân hàng Nông Nghiệp và Phát triển Nông thôn Thừa Thiên Huế- chi nhánh Phú Vang

2.1.5. Chức năng, nhiệm vụ của các Phòng ban

-Ban Giám Đốc

Ban Giám Đốc bao gồm một Giám Đốc và hai phó Giám Đốc giúp việc. Ban Giám Đốc trực tiếp điều hành và quyết định toàn bộ các hoạt động của ngân hàng, tiếp nhận các chỉ thị các nghi quyết của cấp trên sau đó phổ biến cho các cán bộ công nhân viên. Đồng thời chịu trách nhiệm pháp lý về mọi hoạt động của ngân hàng. Trong đó, Giám Đốc ngân hàng là người điều hành cao nhất, chịu trách nhiệm về mọi hoạt động trước Giám Đốc NHNN&PTNT Tỉnh Thừa Thiên Huế. Chịu trách nhiệm quản lý mọi mặt của ngân hàng, điều hành các hoạt động nhịp nhàng và hiệu quả.

Phó Giám Đốc thứ nhất phụ trách về kế toán, kho quỹ, hành chính, bảo vệ an toàn tài sản không để thất thoát, được quy định ủy quyền khi Giám Đốc đi công tác.

Phó Giám Đốc thứ hai phụ trách kinh doanh, tổ chức các hoạt động kinh doanh của ngân hàng.

-Phòng tổ chức hành chính

Có nhiệm vụ về mặt tổ chức hành chính, quản lý quỹ tiền lương, quản lý mọi hoạt động của cán bộ công nhân viên như: sắp xếp bố trí nhân sự, quản lý tiền lương, vấn đề xã hội cho công nhân viên chức. Tham mưu cho ban Giám Đốc trong việc kỷ luật, thưởng đối với cán bộ công nhân viên ở chi nhánh.

-Phòng kinh doanh

Quản lý và kiểm soát toàn bộ hoạt động kinh doanh của chi nhánh, theo dõi nguồn vốn và tình hình sử dụng vốn. Đồng thời nắm bắt nhu cầu trên thị trường về vốn tiền tệ để có kế hoạch huy động nguồn vốn nhằm cho vay và thu nợ phù hợp. Ngoài ra, còn có khả năng tham mưu cho ban Giám Đốc trong việc đề ra các chiến lược huy động nguồn vốn. Quản lý và điều hành nguồn vốn, phân tích độ nhạy cảm của thị trường khi có những chuyển biến xấu có thể làm ảnh hưởng đến các hoạt động kinh doanh đã đề ra nhằm đạt mục tiêu có mức hiệu quả cao nhất.

-Phòng tín dụng

Phòng tín dụng là bộ phận trực tiếp xét duyệt cho vay và bổ sung vốn lưu động. Trực tiếp theo dõi việc phát tiền vay, thu nợ, thu lãi, kiểm tra quá trình sử dụng vốn vay của đơn vị. Phòng tín dụng là phòng thường xuyên làm việc trực tiếp với khách

hàng, do đó đòi hỏi đội ngũ làm việc phải là những người có trình độ cao, có tâm huyết với nghề và phải nhạy cảm trong công việc nhằm nắm bắt được nhu cầu tâm lý của khách hàng để từ đó ra quyết định cho vay một cách chính xác và linh hoạt. Bên cạnh đó phòng tín dụng còn kiêm nhiệm thêm việc thẩm định các dự án đầu tư của nhà nước trên địa bàn huyện Phú Vang khi có yêu cầu của cơ quan ban ngành.

-Phòng kế toán kho quỹ và bộ phận vi tính

Phòng kế toán kho quỹ có nhiệm vụ kiểm tra các chứng từ hợp lệ, ghi sổ và chuyển cho bộ phận kho quỹ. Bộ phận kho quỹ trực tiếp nhận và giao tiền mặt, ngân phiếu tại NNNH, thu phát tiền mặt, ngân phiếu cho khách hàng khi có chứng từ kế toán hợp lệ.

Bộ phận vi tính có nhiệm vụ lưu trữ chứng từ, thông tin về toàn bộ hoạt động kinh doanh của chi nhánh. Bên cạnh đó bộ phận này còn chịu trách nhiệm về hoạt động của phần mềm quản lý trong ngân hàng được hoạt động một cách thông suốt và hiệu quả.

-Phòng giao dịch trực thuộc

Như đã nói ở phần trên, ngân hàng Nông Nghiệp và Phát triển Nông thôn Thừa Thiên Huế- chi nhánh Phú Vang bao gồm hai phòng giao dịch trực thuộc là phòng giao dịch Chợ Mai và phòng giao dịch Phú Thuận. Việc mở thêm hai phòng giao dịch đó là yêu cầu khách quan, vì huyện Phú Vang là một huyện có địa bàn rộng, nên việc có thêm các phòng giao dịch tạo điều kiện cho nhân dân trong toàn huyện có thể tiếp xúc với ngân hàng một cách thuận lợi nhất và cũng giúp cho ngân hàng dễ dàng hơn trong việc kinh doanh của mình. Cả hai phòng giao dịch này hoạt động với mô hình như một chi nhánh ngân hàng thu nhỏ tại địa phương.

2.1.6. Tình hình lao động tại ngân hàng Nông Nghiệp và Phát triển Nông thôn Thừa Thiên Huế- chi nhánh Phú Vang

Nguồn nhân lực luôn là yếu tố quan trọng quyết định mọi sự thành bại trong hoạt động kinh doanh của bất cứ đơn vị nào. Sự thay đổi về nhân lực tác động đến bộ máy tổ chức cũng như thể hiện được quy mô hoạt động của đơn vị.

Thông qua bảng 1, có thể thấy tổng số lao động tại tại ngân hàng Nông Nghiệp và Phát triển Nông thôn Thừa Thiên Huế- chi nhánh Phú Vang biến động nhẹ qua các năm. Cụ thể như năm 2012 số lao động tăng 1 người tương ứng 2,7% so với năm 2011 là 37 người, năm 2013 thì số nhân viên củng giữ nguyên như năm 2012.

Phân theo giới tính ta thấy có sự chênh lệch lớn giữa tỷ lệ Nam - Nữ năm 2011 là 67,56% -32,44%. Tỷ lệ này có biến động nhẹ qua 2 năm tiếp theo. Điều này cho thấy công việc của các cán bộ tín dụng đòi hỏi sức khỏe, áp lực công việc cao, hơn nữa với vị trí NH trên địa bàn Phú Vang khá xa trung tâm thành phố, việc đi lại gặp khó khăn cho nên nam giới phù hợp hơn với đặc thù công việc. Bên cạnh đó số lượng nhân viên nữ vẫn đáp ứng tốt các công việc giao dịch đòi hỏi sự nhẹ nhàng, khéo léo, đặc biệt là các bộ phận giao dịch, tư vấn…

Theo tính chất công việc thì chỉ có bộ phận trực tiếp tăng số lượng qua 3 năm, cụ thể là năm 2011 có 35 nhân viên chiếm 94,59%, năm 2012 và năm 2013 tăng thêm 1 người đạt mức 36 nhân viên chiếm 94,73%. Trong khi đó số lương nhân viên phụ trách công việc gián tiếp trong NH vẫn giữ mức 2 nhân viên sau 3 năm.

Nhìn chung, đội ngũ cán bộ của NH Agribank chi nhánh Phú Vang đáp ứng yêu cầu của công việc, cán bộ có trình độ đại học chiếm trên 89%. Ngoài số lượng nhân viên lâu năm, giàu kinh nghiệm, đa phần lao động của NH là những nhân viên trẻ, năng động và sáng tạo. NH đã và đang đầu tư hơn nữa vào nhân tố con người như việc tổ chức các khóa đào tạo ngắn hạn cho nhân viên và có những hoạt động làm phát huy hơn nữa nhân tố này.

Khóa luận tốt nghiệp GVHD: Th.S Hoàng Thanh Long

Bảng 1. Tình hình lao động của Ngân hàng giai đoạn 2011-2013

Đơn vị tính: Người

2011 | 2012 | 2013 | 2012/2011 | 2013/2012 | ||||||

SL | % | SL | % | SL | % | +/- | % | +/- | % | |

Tổng số CBNV | 37 | 100 | 38 | 100 | 38 | 100 | 1 | 2,7 | 0 | 0 |

1. Theo giới tính | ||||||||||

Nam | 25 | 67,56 | 26 | 68,4 | 26 | 68,4 | 1 | 4 | 0 | 0 |

Nữ | 12 | 32,44 | 12 | 31,6 | 12 | 31,6 | 0 | 0 | 0 | 0 |

2. Theo tính chất công việc | ||||||||||

Trực tiếp | 35 | 94,59 | 36 | 94,73 | 36 | 94,73 | 1 | 2,85 | 0 | 0 |

Gián tiếp | 2 | 5,41 | 2 | 5,27 | 2 | 5,27 | 0 | 0 | 0 | 0 |

3. Tlheo trình độ | ||||||||||

Trên Đại học, Đại học | 33 | 89,19 | 34 | 89,47 | 34 | 89,47 | 1 | 3,03 | 0 | 0 |

Cao Đẳng | 3 | 8,10 | 3 | 7,9 | 3 | 7,9 | 0 | 0 | 0 | 0 |

Trung cấp, Lao động phổ thông | 1 | 2,71 | 1 | 2,63 | 1 | 2,63 | 0 | 0 | 0 | 0 |

Có thể bạn quan tâm!

-

Đánh giá chất lượng dịch vụ tiền gửi tiết kiệm tại ngân hàng nông nghiệp và phát triển nông thôn Thừa Thiên Huế -chi nhánh phú vang giai đoạn 2011 - 2013 - 1

Đánh giá chất lượng dịch vụ tiền gửi tiết kiệm tại ngân hàng nông nghiệp và phát triển nông thôn Thừa Thiên Huế -chi nhánh phú vang giai đoạn 2011 - 2013 - 1 -

Đánh giá chất lượng dịch vụ tiền gửi tiết kiệm tại ngân hàng nông nghiệp và phát triển nông thôn Thừa Thiên Huế -chi nhánh phú vang giai đoạn 2011 - 2013 - 2

Đánh giá chất lượng dịch vụ tiền gửi tiết kiệm tại ngân hàng nông nghiệp và phát triển nông thôn Thừa Thiên Huế -chi nhánh phú vang giai đoạn 2011 - 2013 - 2 -

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Giai Đoạn 2011 - 2013

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Giai Đoạn 2011 - 2013 -

Nguồn Vốn Huy Động Theo Đối Tượng Khách Hàng Của Nhnn&ptnt Thừa Thiên Huế - Chi Nhánh Phú Vang Giai Đoạn 2011-2013

Nguồn Vốn Huy Động Theo Đối Tượng Khách Hàng Của Nhnn&ptnt Thừa Thiên Huế - Chi Nhánh Phú Vang Giai Đoạn 2011-2013 -

Kiểm Định Độ Tin Cậy Đối Với Các Biến Quan Sát

Kiểm Định Độ Tin Cậy Đối Với Các Biến Quan Sát

Xem toàn bộ 82 trang tài liệu này.

(Nguồn: phòng kế toán NHNN&PTNT Thừa Thiên huế - chi nhánh Phú Vang)

SVTH: Lê Hoàng Sĩ - K44 TKKD26

Khóa luận tốt nghiệp GVHD: Th.S Hoàng Thanh Long

2.2. Tình hình hoạt động kinh doanh của ngân hàng Nông Nghiệp và Phát triển Nông thôn Thừa Thiên Huế- chi nhánh Phú Vang giai đoạn 2011-2013

Giai đoạn 2010-2013 tình hình hoạt động của chi nhánh Phú Vang đã đạt được một số kết quả sau:

2.2.1. Tình hình tài sản và nguồn vốn của NH giai đoạn 2011- 2013

Tình hình tài sản và nguồn vốn là một trong những nhân tố quan trọng giúp đánh giá sự phát triển và tiềm năng của ngân hàng. Qua bảng số liệu 2, nhìn chung ta thấy tổng tài sản và nguồn vốn của ngân hàng tăng liên tục qua 3 năm về giá trị tuyệt đối, và tốc độ tăng qua 3 năm khá cao và tích cực.

Cụ thể năm 2012 tổng tài sản tăng 49.399 triệu đồng so với năm 2011, tương ứng 23,61%. Năm 2013 tăng 51.926 triệu đồng so với năm 2012 tương ứng 20,08%. Tài sản tập trung chủ yếu ở lĩnh vực tín dụng. Ngân hàng đã tích cực đầu tư và cho khách hàng vay 193.862 triệu đồng năm 2011 và chỉ đến năm 2013 con số này đạt 292.278 triệu đồng. Tổng tài sản tăng dần qua các năm thể hiện được tiềm lực phát triển của chi nhánh là khá tốt. Ngân hàng sử dụng một cách hiệu quả đồng vốn của mình.

Về nguồn vốn: tỷ trọng nguồn vốn huy động lớn, chiếm đa phần tổng nguồn vốn. Có được đều này do các năm vừa qua NH đã linh hoạt áp dụng các cơ chế ưu đãi về lãi suất nhằm đảm bảo tối đa hóa lợi nhuận cho khách hàng gửi tiền, đồng thời duy trì các chính sách chăm sóc khách hàng cũng như chú trọng công tác marketing, quảng cáo, tuyên truyền và khuyến mãi.

Vậy ta có thể thấy hoạt động kinh doanh của ngân hàng ngày càng hiệu quả, có những chuyển biến tích cực và ngày càng khẳng định vị trí của mình trên thị trường.

SVTH: Lê Hoàng Sĩ - K44 TKKD27

Bảng 2. Tình hình tài sản và nguồn vốn của Ngân hàng giai đoạn 2011 - 2013

Đơn vị tính: Triệu đồng

Năm 2011 | Năm 2012 | Năm 2013 | 2012/2011 | 2013/2012 | ||||||

GT | % | GT | % | GT | % | +/- | % | +/- | % | |

A. TỔNG TÀI SẢN | 209.22 | 100 | 258.619 | 100 | 310.545 | 100 | 49.399 | 23,61 | 51.926 | 20,08 |

1. Vốn kinh doanh và các khoản đầu tư | 4.536 | 2,17 | 3.226 | 1,25 | 4.931 | 1,59 | -1.31 | -28,88 | 1.705 | 52,85 |

2. Hoạt động tín dụng | 193.862 | 92,66 | 243.958 | 94,33 | 292.278 | 94,12 | 50.096 | 25,84 | 48.320 | 19,81 |

3. Tài sản cố định | 7.592 | 3,63 | 8.261 | 3,19 | 9.862 | 3,18 | 0.669 | 8,81 | 1.601 | 19,38 |

4. Tài sản khác | 3.230 | 1,54 | 3.174 | 1,23 | 3.474 | 1,11 | -0.056 | -1,73 | 0.300 | 9,45 |

B. TỔNG NGUỒN VỐN | 209.22 | 100 | 258.619 | 100 | 310.545 | 100 | 49.399 | 23,61 | 51.926 | 20,08 |

1. Các khoản phải trả | 83.951 | 40,13 | 125.764 | 48,63 | 162.747 | 52,41 | 41.813 | 49,81 | 36.983 | 29,41 |

2. Hoạt động thanh toán | 110.263 | 52,70 | 115.350 | 44,60 | 127.512 | 41,06 | 5.087 | 4,61 | 12.162 | 10,54 |

3. Nguồn vốn CSH | 10.211 | 4,88 | 11.235 | 4,34 | 11.945 | 3,85 | 1.024 | 10,03 | 710 | 6,32 |

4. Nguồn vốn khác | 4.795 | 2,29 | 6.270 | 2,42 | 8.332 | 2,68 | 1.475 | 30,76 | 2.062 | 32,89 |

(Nguồn: phòng kế toán NHNN&PTNT Thừa Thiên huế - chi nhánh Phú Vang)