Tiên Phong | TPB | SBI Ven Holding Pte.Ltd, Singapore | 5.0% | |

Tổ chức Tài chính Quốc tế (IFC) | 5.0% | |||

Quỹ đầu tư PYN Elite Fund | 5.0% | |||

12 | Xuất Nhập Khẩu | EIB | Sumitomo Mitsui Banking Corporation | 15.0% |

Có thể bạn quan tâm!

-

Tổng Quan Lý Thuyết Và Các Nghiên Cứu Thực Nghiệm

Tổng Quan Lý Thuyết Và Các Nghiên Cứu Thực Nghiệm -

Thực Trạng Hoạt Động Góp Vốn Của Nhà Đầu Tư Nước Ngoài Vào Ngân Hàng

Thực Trạng Hoạt Động Góp Vốn Của Nhà Đầu Tư Nước Ngoài Vào Ngân Hàng -

Quy Mô Tổng Tài Sản, Tổng Cho Vay Và Vốn Chủ Sở Hữu Của Các Ngân Hàng Tmcp Việt Nam Giai Đoạn 2012-2018

Quy Mô Tổng Tài Sản, Tổng Cho Vay Và Vốn Chủ Sở Hữu Của Các Ngân Hàng Tmcp Việt Nam Giai Đoạn 2012-2018 -

Kết Quả Phân Tích Mô Hình Hồi Quy Với Hai Biến Độc Lập Service Và Interbank

Kết Quả Phân Tích Mô Hình Hồi Quy Với Hai Biến Độc Lập Service Và Interbank -

Giải Pháp Nâng Cao Khả Năng Tham Gia Góp Vốn Của Nhà Đầu Tư Nước Ngoài

Giải Pháp Nâng Cao Khả Năng Tham Gia Góp Vốn Của Nhà Đầu Tư Nước Ngoài -

Các nhân tố ảnh hưởng đến sự tham gia góp vốn của nhà đầu tư nước ngoài vào ngân hàng thương mại cổ phần Việt Nam - 9

Các nhân tố ảnh hưởng đến sự tham gia góp vốn của nhà đầu tư nước ngoài vào ngân hàng thương mại cổ phần Việt Nam - 9

Xem toàn bộ 86 trang tài liệu này.

(Nguồn: Tác giả tổng hợp từ BCB, BCTN của các ngân hàng)

3.3. Đánh giá chung về hoạt động góp vốn của NĐTNN vào ngân hàng TMCP Việt Nam giai đoạn 2012-2018

3.3.1. Những kết quả đạt được

Thứ nhất, số lượng ngân hàng TMCP có cổ đông nước ngoài chiếm phần lớn qua các năm (Năm 2012 là 16 trên tổng 28 ngân hàng TMCP; năm 2013, 2017 và 2018 là 17 trên 29 ngân hàng TMCP; năm 2014 và 2015 là 16 trên 29 ngân hàng TMCP).

Thứ hai, hoạt động mua lại cổ phần ngân hàng Việt Nam của NĐTNN đều dựa trên tinh thần hợp tác đôi bên cùng có lợi, ngân hàng nội địa không bắt buộc phải trở thành đơn vị trực thuộc hay phải thành lập pháp nhân mới mà chỉ dừng lại ở các cam kết hỗ trợ cùng nhau phát triển. Qua đó, các NĐTNN tận dụng được nguồn nhân lực và lượng khách hàng hiện có từ các ngân hàng trong nước làm cơ sở phát triển thêm về sau. Còn các ngân hàng trong nước giải quyết được áp lực tăng vốn từ NHNN, góp phần gia tăng thị phần, quy mô.

Thứ ba, công nghệ ngân hàng, quản trị, kiểm soát rủi ro,... có những bước phát triển nhất định, một phần đến từ sự chuyển giao, học hỏi kinh nghiệm của đối tác nước ngoài. Điều này góp phần nâng cao năng lực cạnh tranh của những ngân hàng trong nước.

Thứ tư, mặc dù có nhiều nguyên nhân ảnh hưởng đến kết quả hoạt động của các ngân hàng, tuy nhiên nhìn chung trong giai đoạn 2012-2018 cho thấy tình hình hoạt động khả quan của các ngân hàng TMCP như đã phân tích trong phần 3.2.1 của nghiên cứu. Không thể phủ nhận rằng dù ít hay nhiều thì sự tham gia của các NĐTNN cũng đã đóng góp thêm phần nào đó cho sự cải thiện trong hiệu quả hoạt động của các ngân hàng.

Thứ năm, khi hoạt động của các ngân hàng hiệu quả, lợi nhuận ngày càng tăng, đồng nghĩa với việc khoản nộp cho ngân sách Nhà nước cũng sẽ tăng theo.

3.3.2. Những mặt hạn chế

Thứ nhất, dù mong muốn tìm kiếm cho mình các đối tác đầu tư chiến lược nước ngoài nhưng không phải ngân hàng nào cũng có thể tiếp cận được với nguồn vốn từ các NĐTNN này. Điển hình như thất bại trong thương vụ giữa Ngân hàng Dầu khí toàn cầu (GPBank) và Ngân hàng United Overseas Bank (UOB) của Singapore năm 2014 khi cả hai cuối cùng lại không thỏa thuận được giá. Sau đó GPBank được mua lại bởi NHNN với giá 0 đồng.

Thứ hai, đã có nhiều NĐTNN quan tâm đến việc tìm cơ hội đầu tư vào các ngân hàng Việt Nam. Và dường như họ không quan tâm nhiều đến quy mô, chỉ cần ngân hàng hoạt động ổn, nợ xấu ở mức chấp nhận được. Nhưng họ vẫn còn nhiều e ngại về vấn đề giới hạn sở hữu của NĐTNN tại ngân hàng chưa được nới rộng và các thủ tục pháp lý.

Thứ ba, không phải hoạt động góp vốn nào của NĐTNN cũng mang đến sự cải thiện về mặt chuyển giao công nghệ, kinh nghiệm quản lý, quản trị rủi ro,... Mặc dù vẫn có những trường hợp cải thiện nhưng vẫn chưa thật sự đạt được như mong muốn ban đầu.

3.3.3. Nguyên nhân của những hạn chế

Thứ nhất, NĐTNN muốn mua số lượng lớn nhưng với giá thấp, ngân hàng trong nước lại muốn bán theo giá thị trường, số lượng thì bị giới hạn theo quy định

của Chính phủ. Điều này dẫn đến đôi bên không thỏa thuận được về giá. Mặt khác, không cùng chung chiến lược, định hướng phát triển thì các bên cũng không đi đến được thỏa thuận hợp tác sau cùng.

Thứ hai, giới hạn tỷ lệ sở hữu của NĐTNN tại các ngân hàng trong nước còn hạn chế (Không quá 30% theo quy định của Chính phủ). Điều này khiến cho nhiều NĐTNN e ngại. Trong nhiều trường hợp, họ không thể đóng góp nhiều về mặt quản trị hay điều hành ngân hàng, do đó không tác động được nhiều đến hiệu quả hoạt động của ngân hàng.

Thứ ba, chúng ta vẫn chưa thể xác định được hết các động cơ mà NĐTNN tham gia vào thị trường ngân hàng Việt Nam nên còn khá dè dặt trong hành lang và thủ tục pháp lý. Điều này phần nào gây cản trở, khó khăn cho họ dù cho có ý định đầu tư.

Thứ tư, chúng ta cũng chưa hoàn toàn tìm ra được những yếu tố cũng như yêu cầu mà NĐTNN quan tâm nhiều và ảnh hưởng đến quyết định đầu tư của họ vào các ngân hàng TMCP Việt Nam là gì nên chưa thật sự chủ động trong khâu chuẩn bị để có thể đón nhận được dòng vốn đầu tư từ họ.

Tóm tắt chương 3

Chương này, qua những phân tích về thực trạng hoạt động góp vốn của nhà đầu tư nước ngoài vào ngân hàng TMCP Việt Nam giai đoạn 2012-2018, tác giả đã đưa ra được bức tranh chi tiết về diễn biến của hoạt động đầu tư nước ngoài trong giai đoạn 2012-2018. Cũng từ những kết quả phân tích, tác giả đã đúc kết lại những mặt đạt được cũng như những hạn chế còn tồn tại, qua đó tìm ra nguyên nhân của những hạn chế góp phần làm cơ sở xây dựng nên các giải pháp trong chương 5.

CHƯƠNG 4: PHƯƠNG PHÁP, DỮ LIỆU VÀ KẾT QUẢ PHÂN TÍCH NHÂN TỐ ẢNH HƯỞNG ĐẾN SỰ THAM GIA GÓP VỐN CỦA NHÀ ĐẦU TƯ NƯỚC NGOÀI VÀO

NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN VIỆT NAM

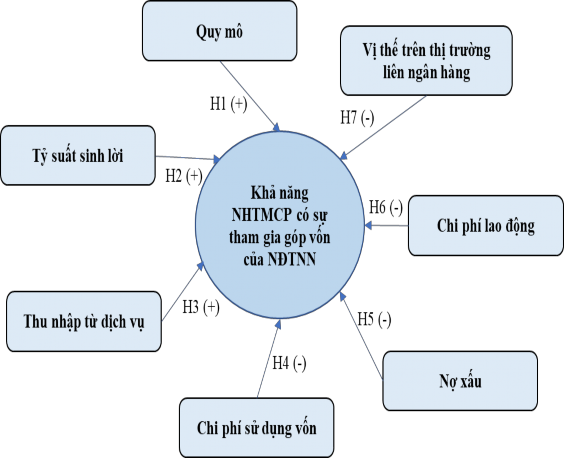

4.1. Mô hình nghiên cứu

Trên cơ sở xem xét các nghiên cứu thực nghiệm và khung lý thuyết đã phân tích, tác giả thiết lập mô hình và các giả thuyết nghiên cứu như sau:

Hình 4.1. Mô hình và các giả thuyết nghiên cứu

Trong đó, các chỉ tiêu đo lường cho mỗi biến:

Chỉ tiêu đo lường | Kí hiệu | Kỳ vọng dấu | |

Quy mô | Tổng tài sản của ngân hàng | SIZE | (+) |

Tỷ suất sinh lời | Lợi nhuận trên tổng tài sản của ngân hàng | ROA | (+) |

Thu nhập từ dịch vụ | Thu nhập thuần từ dịch vụ trên tổng thu nhập hoạt động | SERVICE | (+) |

Chi phí sử dụng vốn | Chi phí lãi trên tổng lợi nhuận của ngân hàng | INTPAID | (-) |

Nợ xấu | Nợ xấu trên tổng vốn cho vay của ngân hàng | BADLOAN | (-) |

Chi phí lao động | Tiền chi trả cho nhân viên trên tổng lợi nhuận của ngân hàng | LABORCOST | (-) |

Vị thế cho vay | Số dư ròng liên ngân hàng (Cho vay các TCTD - Vay các TCTD) trên tổng tài sản của ngân hàng | INTERBANK | (-) |

Mô hình viết dưới dạng biểu thức:

𝑷(𝒀 = 𝟏)

𝐥𝐧 [𝑷(𝒀 = 𝟎)] = 𝜷𝟎 + 𝜷𝟏𝑹𝑶𝑨 + 𝜷𝟐𝑩𝑨𝑫𝑳𝑶𝑨𝑵 + 𝜷𝟑𝑺𝑰𝒁𝑬 + 𝜷𝟒𝑺𝑬𝑹𝑽𝑰𝑪𝑬 + 𝜷𝟓𝑳𝑨𝑩𝑶𝑹𝑪𝑶𝑺𝑻

+ 𝜷𝟔𝑰𝑵𝑻𝑷𝑨𝑰𝑫 + 𝜷𝟕𝑰𝑵𝑻𝑬𝑹𝑩𝑨𝑵𝑲

Trong đó, Y là biến phụ thuộc có dạng nhị phân, nhận giá trị 0 nếu ngân hàng không có cổ đông nước ngoài ở năm sau và nhận giá trị 1 nếu ngân hàng có cổ đông nước ngoài ở năm sau.

4.2. Phương pháp nghiên cứu:

Bước 1: Xác định danh sách các ngân hàng TMCP

Tác giả lấy danh sách các ngân hàng TMCP còn hoạt động tại thời điểm cuối năm 2018 dựa trên bảng thống kê được công bố trên website của NHNN Việt Nam. Trong danh sách 31 ngân hàng TMCP được công bố, có hai ngân hàng TMCP là ngân hàng TMCP Đông Á và ngân hàng TMCP Việt Nam Thương Tín tác giả không tìm được dữ liệu đầy đủ về BCTC trong giai đoạn 2012-2016 do các ngân hàng này không công bố. Nên số lượng ngân hàng TMCP tác giả đưa vào quá trình phân tích cho bài nghiên cứu của mình là 29 ngân hàng TMCP.

Bước 2: Xác định kích thước mẫu

Trong phân tích hồi quy, theo nghiên cứu của Tabachnick và Fidell (1996) đã chỉ ra rằng để phân tích hồi quy đạt được kết quả với đủ độ tin cậy thì số lượng mẫu nên thỏa mãn công thức n ≥ 8m + 50 với n là số lượng mẫu và m là số biến độc lập trong mô hình. Trong bài nghiên cứu này, tác giả xây dựng mô hình nghiên cứu bao gồm bảy biến độc lập (ROA, BADLOAN, SIZE, SERVICE, LABORCOST, INTPAID, INTERBANK). Do đó để đảm bảo đủ độ tin cậy thì kích thước mẫu phải đạt tối thiểu n = 8*7+50 = 106 và tác giả đã chọn mẫu với kích thước n = 144 trong bài nghiên cứu của mình. Với 29 ngân hàng TMCP được đưa vào phân tích, mỗi ngân hàng tác giả lấy dữ liệu từ năm 2012 đến năm 2016 (tương ứng 05 năm), riêng ngân hàng TMCP Đại Chúng Việt Nam được thành lập từ năm 2013 nên chỉ lấy dữ liệu từ năm 2013 đến năm 2016 (tương ứng 04 năm).

Bước 3: Thu thập BCTC đã được kiểm toán của các ngân hàng TMCP

Tác giả lấy BCTC đã kiểm toán được công bố trên website của 29 ngân hàng. Một số chỉ tiêu cần thông tin để tính toán nhưng không được công bố trên BCTC thì tác giả lấy thông tin thêm thông qua bản cáo bạch, báo cáo thường niên,… tất cả cũng được lấy từ website của các ngân hàng này.

Bước 4: Lấy dữ liệu để tính toán

Từ các BCTC, báo cáo thường niên, bản cáo bạch, … của các ngân hàng đã được thu thập ở Bước 3, tác giả tiến hành lấy số liệu để tính toán các chỉ tiêu cho mô hình nghiên cứu.

Bước 5: Xử lý dữ liệu đã được tính toán thông qua công cụ IBM SPSS Statistics

Phân tích hồi quy nhị phân Binary Logistic: Giải quyết vấn đề đặt ra trong nghiên cứu đó là: nhân tố nào ảnh hưởng đến sự tham gia góp vốn của nhà đầu tư nước ngoài vào ngân hàng TMCP ở Việt Nam? Và tác động chi tiết của nó như thế nào? Dựa trên những tác động này để đưa ra giải pháp cụ thể nhằm mang đến sự thành công cho một ngân hàng TMCP có được NĐTNN, qua đó ngân hàng biết được mình cần phải làm những gì, chuẩn bị ra sao khi muốn là bên được đầu tư. Bên cạnh đó, dựa trên mô hình nghiên cứu, tác giả đưa ra được dự báo cho năm 2019 về những ngân hàng khả năng có hoặc không có sự tham gia góp vốn của nhà đầu tư nước ngoài.

Kiểm định mô hình: Thực hiện các kiểm định về mức độ phù hợp, mức độ giải thích và mức độ dự báo tính chính xác của mô hình để xem xét mô hình có giải thích được cho tập dữ liệu tại Việt Nam cũng như những dự báo mà mô hình đưa ra có đủ độ tin cậy hay không.

4.3. Báo cáo kết quả nghiên cứu

4.3.1. Mô tả bộ dữ liệu

Bảng 4.1. Thống kê mô tả bộ dữ liệu

Giá trị nhỏ nhất | Giá trị lớn nhất | Giá trị trung bình | Độ lệch chuẩn | |

ROA | 0.0002 | 0.0265 | 0.0073 | 0.0055 |

BADLOAN | 0.0034 | 0.0881 | 0.0248 | 0.0148 |

SIZE | 13,283,249 | 1,006,380,635 | 157,318,434 | 195,584,718 |

SERVICES | (0.1450) | 0.2190 | 0.0468 | 0.0507 |

LABORCOST | 0.4138 | 139.3678 | 7.3667 | 16.3349 |

INTPAID | 1.9001 | 553.6779 | 28.4614 | 64.3502 |

INTERBANK | (0.2197) | 0.1808 | (0.0174) | 0.0530 |

(Nguồn: Tổng hợp và phân tích của tác giả từ phần mềm SPSS)

4.3.2. Phân tích hồi quy nhị phân Binary Logistic