hiện ở tỉ lệ thu nhập góp vốn đầu tư dài hạn trên mỗi đồng vốn góp rất thấp và có xu hướng giảm trong 3 năm gần đây (Bảng 2.7).

Như vậy, có thể đánh giá cơ cấu TSC sinh lời của Agribank mặc dù chiếm tỉ trọng lớn và có xu hướng tăng qua các năm, tuy nhiên mức sinh lợi của mỗi loại TSC đều giảm và nợ xấu tăng cao là một trong những nguyên nhân khó khăn về thanh khoản cho Agribank.

Bảng 2.7. Khả năng sinh lời của hoạt động góp vốn đầu tư dài hạn

Đơn vị: Tỉ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

Góp vốn đầu tư dài hạn bình quân | 2534 | 2357 | 2472 | 3215 | 3107 | 2679 | 2651 |

Thu nhập t góp vốn mua cổ phần | 40 | 34 | 51 | 202 | 119 | 61 | 70 |

TN t góp vốn mua CP/ vốn góp ( ) | 1.58 | 1.44 | 2.06 | 6.28 | 3.83 | 2.28 | 2.64 |

Có thể bạn quan tâm!

-

Khái Quát Đặc Điểm Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Khái Quát Đặc Điểm Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam -

Hệ Thống Thông Tin Alm Của Nh Nông Nghiệp Và Phát Triển Nông Thôn Vn

Hệ Thống Thông Tin Alm Của Nh Nông Nghiệp Và Phát Triển Nông Thôn Vn -

Thị Phần Vốn Huy Động T Thị Trường 1 Của Các Nhtmvn

Thị Phần Vốn Huy Động T Thị Trường 1 Của Các Nhtmvn -

Tỉ Lệ Sử Dụng Nguồn Vốn Ngắn Hạn Để Cho Vay Trung Dài Hạn

Tỉ Lệ Sử Dụng Nguồn Vốn Ngắn Hạn Để Cho Vay Trung Dài Hạn -

Đánh Giá Chất Lượng Quản Trị Tài Sản Nợ , Tài Sản Có Của Nh Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Đánh Giá Chất Lượng Quản Trị Tài Sản Nợ , Tài Sản Có Của Nh Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam -

Tỉ Lệ Gia Tăng Nợ Xấu Và Tỉ Lệ Nợ Xấu Trên Tổng Dư Nợ

Tỉ Lệ Gia Tăng Nợ Xấu Và Tỉ Lệ Nợ Xấu Trên Tổng Dư Nợ

Xem toàn bộ 169 trang tài liệu này.

Nguồn: [25]

Thứ hai, cơ c u TSC không sinh lời

Các TSC không sinh lời của Agribank thể hiện ở các chỉ tiêu: Chỉ số trạng thái tiền mặt, trạng thái ngân quỹ, chỉ số chứng khoán thanh khoản, tỉ trọng TSCĐ và TSC khác.

- Chỉ số tr ng thái tiền mặt và tr ng thái ngân quỹ

Bảng 2.2 cho thấy, chỉ số trạng thái tiền mặt của Agribank có biến động nhẹ, nhìn chung là tương đối ổn định qua các năm. Như chúng ta đã biết, tiền mặt là loại TSC tính thanh khoản cao nhất nhằm đáp ứng nhu cầu rút tiền của khách hàng và chi tiêu của bản thân ngân hàng, song đây lại là tài sản không sinh lời nên việc dự trữ tiền mặt cần duy trì ở mức hợp lí mà theo văn bản qui định của Basel (BCBS) - các nguyên tắc tăng cường quản trị doanh nghiệp trong ngân hàng, tháng 10/2010, chỉ số tiền mặt nên trong khoảng 2-3%. So với mức này thì Agribank đã duy trì tiền mặt ở mức thấp, điều đó sẽ làm tăng khả năng sinh lời cho ngân hàng, song có ảnh hưởng đến khả năng chi trả hay không thì còn phụ thuộc vào việc NH nắm giữ các tài sản tương đương tiền khác ở mức bao nhiêu.

Cụ thể ta sẽ xét đến chỉ số ngân quỹ của ngân hàng. Trái với chỉ số tiền mặt, chỉ số ngân quỹ của Agribank có những biến động lớn ở những thời điểm căng thẳng về thanh khoản và xu hướng chung là giảm qua các năm, đặc biệt sụt giảm mạnh ở năm 2010, 2011. Đó là do sự thay đổi về cơ cấu ngân quỹ của Agribank. Bảng 2.8 cho thấy tiền gửi tại NHNN luôn chiếm tỉ trọng lớn trong ngân quỹ của ngân hàng. Tuy nhiên thành phần này cũng có biến động sụt giảm mạnh ở những thời kì mà ngân hàng gặp khó khăn về thanh khoản, huy động vốn giảm sút.

Bảng 2.8. Cơ cấu ngân quỹ của Agribank

Đơn vị: %

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

Tiền mặt | 16.0 | 14.5 | 34.1 | 27.7 | 15.3 | 21.4 | 37.8 |

TG KKH tại TCTD khác | 6.35 | 11.05 | 13.89 | 11.90 | 2.71 | 3.65 | 3.87 |

TG thanh toán tại NHNN | 77.63 | 74.47 | 51.99 | 60.38 | 81.97 | 74.92 | 58.33 |

Tổng ngân quỹ | 36419 | 45832 | 22631 | 28886 | 49554 | 41698 | 28183 |

Nguồn: [25]

Theo Qui chế Dự trữ bắt buộc của NHNN ban hành thì các TCTD phải duy trì dự trữ bắt buộc trên tài khoản tiền gửi thanh toán tại NHNN và theo nguyên tắc là số dư bình quân của tài khoản tiền gửi thanh toán trong kì duy trì dự trữ bắt buộc không thấp hơn tiền dự trữ bắt buộc trong kì. Tiền dự trữ bắt buộc trong kì được tính toán trên cơ sở số dư tiền gửi huy động bình quân của t ng loại tiền gửi phải dự trữ bắt buộc tại Hội sở chính và các chi nhánh của TCTD trong kì xác định dự trữ bắt buộc và tỉ lệ dự trữ bắt buộc tương ứng được Thống đốc NHNN qui định trong t ng thời kì. Trên thực tế, các TCTD nói chung và Agribank nói riêng thường duy trì số dư trên tài khoản tiền gửi thanh toán tại NHNN v a đủ dự trữ bắt buộc theo qui định của NHNN. Vậy sự sụt giảm mạnh của tiền gửi tại NHNN năm 2010, 2011cả về số tuyệt đối và số tương đối với tốc độ nhanh hơn sự tăng lên của các thành phần còn lại làm cho chỉ số ngân quỹ sụt giảm mạnh, có thể lí giải bởi sự sụt giảm mạnh của vốn huy động (Biểu đồ 2.1) - đối tượng chịu dự trữ bắt buộc theo qui định của NHNN trong 2 năm 2010 và 2011.

- Chỉ số chứng khoán thanh khoản

Kết quả tính toán ở bảng 2.2 và 2.9 cho thấy, chỉ số chứng khoán thanh khoản của Agribank duy trì ở mức thấp và có sự sụt giảm mạnh vào năm 2009, 2010 sau đó có tăng dần lên nhưng vẫn còn ở mức thấp hơn năm 2008. T năm 2009, Agribank đã không còn nắm giữ tín phiếu NHNN nữa mà chủ yếu là nắm giữ trái phiếu chính phủ và tín phiếu kho bạc, đây là các chứng khoán có độ rủi ro thấp và tính thanh khoản cao nhất trong các loại chứng khoán song chúng thường có mức lãi suất thấp.

Bảng 2.9. Chỉ số chứng khoán thanh khoản

Đơn vị: Tỉ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

Tín phiếu NHNN | 8773 | 0 | 0 | 0 | 0 | 0 | 0 |

Tín phiếu KB | 9463 | 2701 | 3162 | 614 | 978 | 867 | 0 |

Chứng khoán CP | 14453 | 15111 | 16743 | 26768 | 30712 | 33987 | 30255 |

Tổng tài sản | 391520 | 466020 | 519759 | 558371 | 612905 | 693355 | 794414 |

Chỉ số CK thanh khoản ( ) | 8.35 | 3.82 | 3.83 | 4.88 | 5.17 | 5.03 | 3.81 |

Nguồn: [25]

Chỉ số chứng khoán thanh khoản của Agribank giảm qua các năm mặc dù có thể sẽ làm tăng khả năng sinh lời của tài sản nhưng mặt khác sẽ ảnh hưởng đến tính chủ động trong việc tìm nguồn để bù đắp khi thiếu hụt thanh khoản.

- Tỉ trọng TSCĐ

Tỉ trọng TSCĐ của Agribank có xu hướng tăng qua các năm nhưng không mạnh và chiếm tỉ trọng nhỏ trong tổng tài sản, tăng t 0,9 năm 2008 lên 1,3 năm 2013 (Bảng 2.2). Điều đó chứng tỏ Agribank cũng đã quan tâm đến đầu tư cơ sở vật chất phục vụ hoạt động kinh doanh của ngân hàng và có sự kiểm soát, quản trị trong giới hạn cho phép nhằm tăng hiệu quả sử dụng TSCĐ nói riêng và tài sản nói chung của ngân hàng.

- Tỉ trọng TSC khác

TSC khác của Agribank chiếm tỉ trọng nhỏ và có xu hướng giảm qua các

năm t 3,1 năm 2008 xuống còn 2,9 năm 2014 thể hiện ngân hàng đã tăng cường thu hồi các khoản phải thu, giảm bị chiếm dụng vốn góp phần làm cho cơ cấu tài sản của ngân hàng hợp lí hơn.

Thứ ba, hiệu quả sử dụng tài sản

Bảng 2.2 cũng cho thấy hiệu quả sử dụng tài sản của Agribank là chưa cao thể hiện ở các chỉ tiêu thu nhập t TSC sinh lời/TSC sinh lời và thu nhậphoạt động/TSC đều giảm qua các năm. Trong đó điều đáng chú ý là tỉ lệ thu nhập hoạt động/TSC luôn lớn hơn tỉ lệ thu nhập t TSC sinh lời/TSC sinh lời chứng tỏ hiệu quả sử dụng của TSC sinh lời là chưa cao, điều đó cũng phản ánh là cơ cấu TSC chưa hợp lí.

Mối tương quan giữa TSC và TSN

Trong quá trình thực hiện LM, gribank cũng đã quan tâm tới việc đảm bảo mối tương quan giữa TSC và TSN thể hiện ở việc đưa ra các chỉ tiêu kế hoạch về huy động vốn và sử dụng vốn và căn cứ vào tình hình thực tế để điều chỉnh lại cơ cấu TSC và TSN sao cho hợp lí nhằm đảm bảo các qui định của NHNN, đảm bảo mục tiêu lợi nhuận và an toàn. Kết quả điều chỉnh mối tương quan này thể hiện ở các chỉ tiêu cơ bản sau:

- Tỉ trọng TSC sinh lời/Vốn huy động

Bảng 2.10. Tỉ trọng TSC sinh lời/vốn huy động

Đơn vị: Tỉ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

TSC sinh lời | 328109 | 390373 | 447043 | 471873 | 524178 | 611484 | 722015 |

Vốn huy động | 352405 | 426140 | 464963 | 491264 | 527787 | 603709 | 700124 |

TSC sinh lời/VHĐ (%) | 93.11 | 91.61 | 96.15 | 96.05 | 99.32 | 101.29 | 103.13 |

CL lãi suất bình quân | 5.06 | 3.89 | 4.21 | 5.43 | 4.78 | 3.14 | 3.14 |

Nguồn: [25]

Bảng 2.10 cho thấy tỉ trọng TSC sinh lời/vốn huy động có xu hướng tăng nhanh qua các năm thậm chí là đạt mức trên 100 trong năm 2013 và 2014, điều đó chứng tỏ Agribank đã tận dụng triệt để vốn huy động để đầu tư vào các tài sản nhằm đem lại thu

nhập bù đắp chi phí cho nguồn vốn. Tuy nhiên chênh lệch lãi suất bình quân lại có xu hướng giảm thể hiện việc cân đối giữa TSC và TSN là chưa hợp lí.

- Tỉ lệ dư nợ cho vay/Vốn huy động

Như bảng 2.2 đã cho thấy, cho vay là tài sản chiếm tỉ trọng lớn nhất trong tổng tài sản của Agribank và cũng là tài sản đem lại thu nhập chủ yếu cho ngân hàng, tài sản này được tài trợ t vốn huy động, trên thực tế Agribank đã thực hiện cân đối giữa cho vay và vốn huy động trên cơ sở dựa vào chỉ tiêu tăng trưởng vốn huy động để quyết định chỉ tiêu tăng trưởng dư nợ cho vay.

Bảng 2.11. Tỉ lệ cấp tín dụng t vốn huy động

Đơn vị: Tỉ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

Dư nợ cho vay | 287198 | 361661 | 422005 | 449945 | 476215 | 533147 | 600378 |

Vốn huy động | 352405 | 426140 | 464963 | 491264 | 527787 | 603709 | 700124 |

Dư nợ cho vay/VHĐ ( ) | 81.50 | 84.87 | 90.76 | 91.59 | 90.23 | 88.31 | 85.75 |

Tỉ lệ cấp TD bằng VND (%) | 82.4 | 89.5 | 91.6 | 92.7 | 90.7 | 88.5 | 85.1 |

Tỉ lệ cấp TD bằng ngoại tệ (%) | 73.7 | 54.6 | 83.7 | 78.2 | 83.1 | 83.7 | 98.1 |

Nguồn: [25]

Bảng 2.11 cho thấy tỉ lệ cấp tín dụng t nguồn vốn huy động của Agribank có xu hướng tăng qua các năm với một con số rất lớn (trên 81 đến trên 91 ), điều đó thể hiện vốn huy động dùng chủ yếu là để cấp tín dụng, một mặt chứng tỏ Agribank đã mở rộng được cho vay phục vụ nền kinh tế nhưng mặt khác cũng thể hiện việc huy động vốn còn có những hạn chế, đặc biệt là huy động vốn bằng ngoại tệ trong 3 năm trở lại đây có xu hướng giảm làm cho tỉ lệ cấp tín dụng bằng ngoại tệ tăng đáng kể. Tuy nhiên chất lượng tín dụng trên thực tế chưa cao như đã phân tích ở bảng 2.4 sẽ làm giảm hiệu quả sử dụng vốn của ngân hàng, giảm tính thanh khoản của tài sản. Nhận thức được điều đó, Agribank đã có điều chỉnh thu hẹp dần tỉ lệ cấp tín dụng/vốn huy động và tỉ lệ này đã có xu hướng giảm t năm 2013 trở lại

đây, tuy nhiên vẫn ở mức tương đối cao.

Khả năng sinh lời

Có thể đánh giá khả năng sinh lời qua chỉ tiêu thu nhập lãi cận biên (NIM). Qua bảng 2.12 cho thấy, chỉ tiêu thu nhập lãi cận biên (NIM) của Agribank không ổn định và có xu hướng sụt giảm mạnh trong 3 năm trở lại đây, tức là tốc độ tăng thu nhập lãi ròng không tăng tương xứng với tốc độ tăng tài sản.

Điều này được lí giải bởi hai lí do cơ bản: khả năng sinh lời - tạo ra thu nhập- của TSC sụt giảm, mặc dù tỉ trọng TSC sinh lời có xu hướng tăng như đã phân tích ở bảng 2.2; về cơ cấu TSN, Agribank chưa khai thác được các nguồn vốn chi phí thấp trên thị trường 1 nên phải tăng cường đi vay trên thị trường 2 dẫn đến chi phí lãi tăng, tức là chi phí lãi tài trợ cho TSC tăng trong khi thu nhập tạo ra t TSC giảm làm cho NIM giảm.

Bảng 2.12. Thu nhập lãi cận biên của Agribank

Đơn vị: Tỉ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

Thu nhập lãi | 42185 | 41778 | 53484 | 67628 | 64298 | 52132 | 57541 |

Chi phí lãi | 29900 | 30118 | 36623 | 44430 | 41427 | 34191 | 35790 |

Tài sản Có | 391520 | 466020 | 519759 | 558371 | 612905 | 693355 | 794414 |

TSC bình quân | 352453 | 428770 | 492889.5 | 539065 | 585638 | 653130 | 743885 |

NIM (%) | 3.49 | 2.72 | 3.42 | 4.30 | 3.91 | 2.75 | 2.92 |

Nguồn: [25]

2.2.2.2. Quản trị rủi ro thanh khoản của Agribank

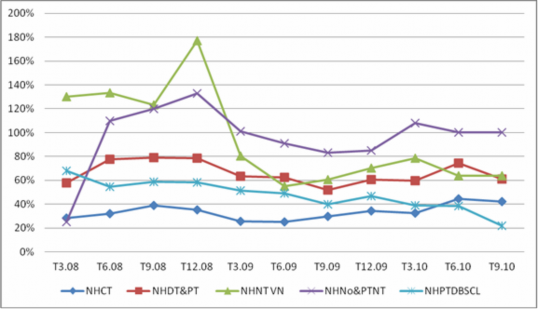

Qua phân tích cơ cấu TSN và TSC của Agribank ở trên, có thể thấy được khả năng thanh khoản của Agribank cũng có những giai đoạn gặp khó khăn tuy chưa rơi vào khủng hoảng nhưng Agribank cũng đã phải có những chi phí tốn kém để duy trì nó. Để minh chứng cho điều này có thể xem xét trên hai khía cạnh sau: Các chỉ tiêu thanh khoản được duy trì như thế nào? Các tín hiệu thị trường phản ánh khả năng thanh khoản của ngân hàng ra sao?

a. Các chỉ số thanh khoản của Agribank

Với hệ thống thông tin, cơ sở dữ liệu hiện tại của Agribank, mới đủ để áp dụng phương pháp để đánh giá khả năng thanh khoản là phương pháp chỉ số thanh khoản mà chưa đáp ứng được điều kiện để sử dụng phương pháp hiện đại là phương pháp thang đáo hạn. Kết quả của việc quản trị rủi ro thanh khoản thể hiện ở các chỉ tiêu sau:

- Các chỉ số về cơ c u TSN, TSC phản ánh khả năng thanh khoản của Agribank :

Như đã phân tích trong mục 2.2.2.1, các chỉ số này bao gồm: chỉ số cơ cấu tiền gửi (biểu đồ 2.3 và biểu đồ 2.6), các chỉ số trạng thái tiền mặt, trạng thái ngân quỹ; chỉ số chứng khoán thanh khoản và tỉ trọng cho vay/tổng tài sản (bảng 2.2). Qua đó, cho thấy ở những giai đoạn khó khăn về thanh khoản của Agribank chủ yếu là do cơ cấu TSN, TSC không hợp lí. Tỉ trọng cho vay quá cao trong khi chất lượng tín dụng giảm sút nghiêm trọng làm giảm khả năng thanh khoản của Agribank. Trong khi đó, huy động trên thị trường 1 gặp nhiều khó khăn dẫn đến Agribank phải huy động trên thị trường 2. Biểu đồ 2.3 cho thấy tỉ trọng huy động trên thị trường 2 mặc dù là một con số khiêm tốn nhưng lại có xu hướng tăng qua các năm. Rõ ràng rằng, việc mở rộng tín dụng quá mức, không tương xứng với tốc độ tăng huy động vốn dẫn đến những căng thẳng về thanh khoản buộc Agribank phải vay nhiều trên thị trường 2, t đó làm cho “vị thế ròng” của Agribank trên thị trường 2 có sự thay đổi.

Trước tiên là xét đến chỉ số vị thế ròng của Agribank đối với các TCTD khác. Chỉ số này được tính bằng chênh lệch giữa “tiền gửi tại và cho vay TCTD khác” với “tiền gửi của và vay TCTD khác”. Nếu chỉ số này dương thể hiện Agribank gửi tiền và cho vay TCTD khác nhiều hơn là đi vay TCTD khác và ngược lại.

Nhìn vào biểu đồ 2.12 ta thấy vị thế ròng của Agribank với các TCTD khác có nhiều biến động qua các quý trong giai đoạn v a qua nhưng nhìn chung có xu hướng tăng lên tức là chuyển t vị thế là người “đi vay” (quý 4/08, quý 2/09 – quý 4/09) sang vị thế là người “cho vay” đối với các TCTD khác, điều đó thể hiện rõ vai

trò của Agribank là một NH lớn mạnh, có uy tín trên thị trường liên ngân hàng.

50000

40000

30000

20000

10000

0

-10000

-20000

-30000

Q4/0 Q1/0 Q2/0 Q3/0 Q4/0 Q1/1 Q2/1 Q3/1 Q4/1 Q1/1 Q2/1 Q3/1 Q4/1 Q1/1 Q2/1 Q3/1 Q4/1 Q1/1 Q2/1 Q3/1 Q4/1

8 9 9 9 9 0 0 0 0 1 1 1 1 2 2 2 2 3 3 3 3

Vị thế ròng với TCTD ≠ -1083 7088 -1409 -9423 -1850 7377 10280 15181 20959 21724 9994 16110 8871 9802 6613 5651 10254 9485 9503 6933 16340

Vị thế ròng trên TT 2 27165 44246 17479 2034 7616 15683 21615 34975 11793 4331 -566 12685 -6937 -6004 12788 19985 28145 16137 21514 25009 29232

T đồng

Biểu đồ 2.12. Vị thế ròng của Agribank

Nguồn: [31]

Tuy nhiên nếu xét chỉ số vị thế ròng trên thị trường 2 của Agribank thì lại có xu hướng giảm. Vị thế ròng trên thị trường 2 ở đây được xác định gồm vị thế ròng đối với các TCTD khác và các giao dịch với NHNN, tức là bằng chênh lệch giữa “tiền gửi tại NHNN, tiền gửi và cho vay TCTD khác” với “vay NHNN và tiền gửi, vay các TCTD khác”. Như vậy, nếu vị thế này dương phản ánh NH sử dụng vốn nhiều hơn huy động vốn trên thị trường 2 và ngược lại nếu vị thế này âm tức NH huy động vốn trên thị trường 2 nhiều hơn, điều đó cũng phản ánh thanh khoản của NH trong tình trạng căng thẳng.

Biểu đồ 2.12 cũng cho thấy mặc dù vị thế ròng trên thị trường 2 của Agribank chủ yếu là dương song có mức độ biến động tương đối lớn giữa các quý trong năm và có xu hướng giảm dần, thậm chí có những thời điểm giảm xuống mức âm như quý 2/2011 và quý 4/2011. Ở các thời điểm t quý 3/2010 trở về trước ta đều thấy đường đồ thị biểu diễn vị thế ròng trên thị trường 2 của Agribank nằm trên đường vị thế ròng đối với các TCTD khác, điều đó có nghĩa là các giao dịch của Agribank với NHNN luôn ở vị thế dương. Song t quý 4/2010 đến quý 1 năm 2012

thì vị thế ròng trên thị trường 2 lại thấp hơn vị thế ròng đối với các TCTD khác, có nghĩa là Agribank vay NHNN nhiều hơn trong khi với các TCTD khác thì Agribank vẫn đứng ở vị thế là người cho vay. Điều đó thể hiện việc cân đối vốn của Agribank chưa tốt tuy nhiên cũng thể hiện khả năng tiếp cận nguồn vốn vay NHNN của Agribank là rất lớn. T quý 2/2012 đến nay thì các giao dịch với các TCTD khác và với NHNN đều ở trạng thái dương thể hiện tính thanh khoản của Agribank không còn tình trạng căng thẳng nữa.

- Chỉ số cho vay ròng/Tổng tiền gửi

Bảng 2.13 cho thấy Agribank đã đầu tư vào hoạt động cho vay ở mức rất cao, thậm chí quá ồ ạt ở những năm 2009-2011, điều này ảnh hưởng đến tính thanh khoản của ngân hàng đặc biệt là trong điều kiện nợ xấu của ngân hàng chưa giải quyết được như đã phân tích ở Bảng 2.4 và Biểu đồ 2.11.

Bảng 2.13. Chỉ số cho vay ròng/tổng tiền gửi

Đơn vị: Tỉ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

Cho vay ròng | 278288 | 356963 | 413451 | 429264 | 454810 | 521703 | 569792 |

Tiền gửi | 316197 | 358084 | 400070 | 423332 | 507865 | 590911 | 662046 |

CV ròng/Tiền gửi (%) | 88.01 | 99.69 | 103.34 | 101.40 | 89.55 | 88.29 | 86.07 |

Nguồn: [25]

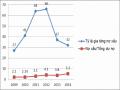

- Tỉ lệ khả năng chi trả

Trong giai đoạn nghiên cứu của luận án (2008-2014) các tỉ lệ về khả năng chi trả do NHNN qui định có sự thay đổi theo 2 văn bản của NHNN, đó là Quyết định 457/2005/QĐ-NHNN ngày 19 tháng 4 năm 2005, về việc ban hành "Qui định về các tỉ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng" và Thông tư 13/2010/TT-NHNN ngày 20/5/2010, về việc ban hành "Qui định về các tỉ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng", bắt đầu có hiệu lực t 1/10/2010. Theo 2 văn bản này thì các NHTM phải đảm bảo 2 tỉ lệ về khả năng chi trả: Tỉ lệ khả năng chi trả của ngày hôm sau và tỉ lệ khả năng chi trả 7 ngày tới.

+ Tỉ lệ khả năng chi trả ngày hôm sau:

Đánh giá việc chấp hành tỉ lệ khả năng chi trả ngày hôm sau của Agribank sẽ chia thành 2 giai đoạn: Giai đoạn 1 t 2008 đến hết tháng 9/2010 và giai đoạn 2 t tháng 10/2010 đến hết 2014. Số liệu được lấy tại các thời điểm báo cáo ngày cuối tháng thể hiện ở Biểu đồ 2.13.

Biểu đồ 2.13. Tỉ lệ khả năng chi trả ngày hôm sau của Agribank

Đơn vị: %

Nguồn: Báo cáo các chỉ tiêu thanh khoản của Agribank

Nhìn vào biểu đồ 2.13 ta thấy, tỉ lệ khả năng chi trả 1 tháng theo QĐ 457 qui định mức tối thiểu là 25 đã được Agribank chấp hành tốt, thậm chí vượt xa so với mức NHNN qui định, có thời điểm lên đến 133 . Tuy nhiên sang đến giai đoạn áp dụng Thông tư 13/2010/TT-NHNN t tháng 10/2010 của NHNN với qui định tỉ lệ TSC thanh toán ngay tính trên tổng Nợ phải trả tối thiểu là 15% thì Agribank lại không đạt được, tỉ lệ này luôn thấp hơn 15 và thường dao động trong khoảng 10 – 13 cho đến hết tháng 9/2012.

Một trong những nguyên nhân ở đây là xuất phát t cách tính các chỉ tiêu này. Cả 2 chỉ tiêu này đều tính tỉ lệ giữa TSC thanh toán ngay tức là tử số đều là “TSC thanh toán ngay” nhưng theo Quyết định 457/2005/QĐ-NHNN thì tính trên TSN thanh toán trong vòng 1 tháng còn theo Thông tư 13/2010/TT-NHNN thì tính

trên Tổng nợ phải trả, như vậy 2 chỉ số này có sự khác nhau rất nhiều về mẫu số (chính vì vậy mới có mức qui định tối thiểu là khác nhau). Nhưng quan trọng hơn là trong thành phần “TSC thanh toán ngay” ở 2 chỉ số này cũng có sự khác nhau. Về cơ bản, theo QĐ 457/2005/QĐ-NHNN “TSC thanh toán ngay” có tính đến các khoản cho vay có đảm bảo và không có đảm bảo đến hạn thanh toán trong vòng 1 tháng, các hối phiếu của bộ chứng t thanh toán hàng xuất khẩu đã được ngân hàng nước ngoài chấp nhận thanh toán, có thời hạn còn lại t 01 tháng trở xuống, các khoản phải thu đến hạn, trong khi những thành phần này không được tính trong “TSC thanh toán ngay” theo Thông tư 13/2010/TT-NHNN.

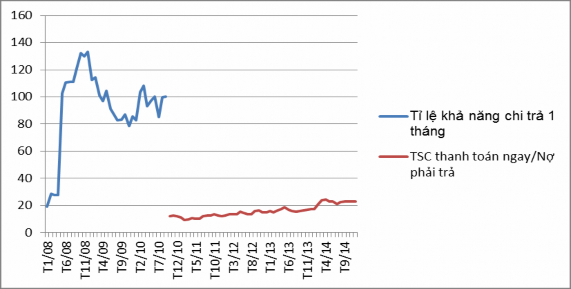

Biểu đồ 2.14. Tỉ lệ khả năng chi trả 1 tháng của khối NHTM NN

Nguồn: Báo cáo các chỉ tiêu thanh khoản của các NH

Đối với Agribank, như đã thấy, cơ cấu tài sản của NH chủ yếu là các khoản cho vay trong khi đó tỉ lệ ngân quỹ, tỉ lệ chứng khoán thanh khoản đều ở mức thấp, dẫn đến “TSC thanh toán ngay” nếu tính theo QĐ 457/2005/QĐ-NHNN sẽ lớn hơn rất nhiều so với “TSC thanh toán ngay” tính theo Thông tư 13/2010/TT-NHNN. Hơn nữa, theo QĐ 457/2005/QĐ-NHNN thì TSN đến hạn thanh toán trong 1 tháng tới đều được các NH báo cáo trên cơ sở thời hạn hợp đồng trong khi giai đoạn đó các NH nói chung cũng như Agribank nói riêng vẫn được phép áp dụng các sản

phẩm tiền gửi tiện ích cho khách hàng, tạo điều kiện cho khách hàng gửi tiền được rút trước hạn mà vẫn được hưởng lãi suất cao dẫn đến kì hạn thực tế khác xa với kì hạn danh nghĩa làm cho nghĩa vụ thanh toán thực tế của NH luôn ở mức cao hơn nhiều so với nghĩa vụ theo hợp đồng. T đó cho thấy việc Agribank cũng như rất nhiều NH khác (Biểu đồ 2.14) duy trì tỉ lệ khả năng chi trả theo QĐ 457/2005/QĐ- NHNN ở mức cao hơn nhiều so với qui định của NHNN chưa hẳn đã là tốt và phản ánh chính xác về vấn đề thanh khoản của NH. Và thực tế là khi chuyển sang thực hiện qui định theo Thông tư 13/2010/TT-NHNN của NHNN với một yêu cầu mức dự trữ tính trên tổng nợ phải trả (chứ không tính trên nợ phải trả trong 1 tháng) là 15% thì Agribank đã không đáp ứng được.

+ Tỉ lệ khả năng chi trả 7 ngày

Biểu đồ 2.15. Tỉ lệ khả năng chi trả 7 ngày của Agribank

9.0

8.0

7.0

6.0

5.0

4.0

3.0

2.0

Tỷ lệ khả năng chi trả 7 ngày VND

Tỷ lệ khả năng chi trả 7 ngày USD

Tỷ lệ khả năng chi trả 7 ngày EUR

1.0

0.0

Đơn vị: %

T10/10

T1/11 T4/11 T7/11 T10/11 T1/12 T4/12 T7/12 T10/12 T1/13 T4/13 T7/13 T10/13 T1/14 T4/14 T7/14

T10/14

Nguồn: Báo cáo các chỉ tiêu thanh khoản của Agribank

Theo QĐ 457/2005/QĐ-NHNN và Thông tư 13/2010/TT-NHNN, tỉ lệ khả năng chi trả 7 ngày tới tối thiểu phải bằng 1 khi kết thúc ngày. Trên thực tế, trong giai đoạn QĐ 457/2005/QĐ-NHNN còn hiệu lực, rất nhiều ngân hàng trong đó có