quy mô Ngân hàng (Bank’s size), tỷ suất sinh lợi (Profitability), tài sản hữu hình (Tangibility) và tính thanh khoản (Liquidity) lên đòn đẩy tài chính. Chỉ riêng nhân tố tấm chắn thuế phi nợ (Non-debt tax shield) thì tác động cùng chiều nhưng lại không có ý nghĩa thống kê với đòn bẩy tài chính của Ngân hàng.

Mô hình nghiên cứu: bài nghiên cứu dựa trên quy mô mẫu của 7 Ngân hàng đang hoạt động tại Pakistan bao gồm: Ngân hàng nhà nước, Ngân hàng chuyên môn hóa, Ngân hàng tư nhân, Ngân hàng Hồi giáo, Ngân hàng nước ngoài, Ngân hàng có quy mô tài chính nhỏ và tổ chức tài chính phát triển. Dữ liệu được tập hợp từ báo cáo tài chính hàng năm của các Ngân hàng trong giai đoạn từ 2006 – 2009. Việc phân tích số liệu dựa trên phương pháp mô tả, phân tích tương quan và hồi quy đa biến. Mô hình nghiên cứu như sau:

LEVi,t = β0 + β1SIZEi,t + β2PROFi,t + β3TANi,t + β4NTSi,t + β5LIQi,t + e

Trong đó:

LEVi,t: là đòn bẩy tài chính đại diện cho CTV và được đo lường bằng tổng nợ/tổng tài sản.

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến cấu trúc vốn của hệ thống ngân hàng thương mại tại Việt Nam - 1

Các nhân tố ảnh hưởng đến cấu trúc vốn của hệ thống ngân hàng thương mại tại Việt Nam - 1 -

Các nhân tố ảnh hưởng đến cấu trúc vốn của hệ thống ngân hàng thương mại tại Việt Nam - 2

Các nhân tố ảnh hưởng đến cấu trúc vốn của hệ thống ngân hàng thương mại tại Việt Nam - 2 -

Các Nghiên Cứu Trước Đây Về Các Nhân Tố Tác Động Đến Cấu Trúc Vốn Ngành Tài Chính – Ngân Hàng

Các Nghiên Cứu Trước Đây Về Các Nhân Tố Tác Động Đến Cấu Trúc Vốn Ngành Tài Chính – Ngân Hàng -

Công Trình Nghiên Cứu Của Nguyễn Hoàng Châu (2011) Về “Nhân Tố Tác Động Đến Cấu Trúc Vốn Tại Các Ngân Hàng Thương Mại Việt Nam”

Công Trình Nghiên Cứu Của Nguyễn Hoàng Châu (2011) Về “Nhân Tố Tác Động Đến Cấu Trúc Vốn Tại Các Ngân Hàng Thương Mại Việt Nam” -

Bảng Tóm Tắt Các Giả Thuyết Nghiên Cứu

Bảng Tóm Tắt Các Giả Thuyết Nghiên Cứu -

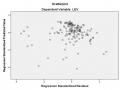

Kết Quả Kiểm Định Các Nhân Tố Tác Động Đến Cấu Trúc Vốn Của Các Ngân Hàng Thương Mại Tại Việt Nam

Kết Quả Kiểm Định Các Nhân Tố Tác Động Đến Cấu Trúc Vốn Của Các Ngân Hàng Thương Mại Tại Việt Nam

Xem toàn bộ 109 trang tài liệu này.

Các biến độc lập:

SIZEi,t: là biến quy mô Ngân hàng được đo lường bằng logarit của tổng tài sản.

PROFi,t: là biến tỷ suất sinh lợi được đo lường bằng lợi nhuận trước thuế/tổng tài sản.

TANi,t: là biến tài sản hữu hình đo lường bằng tài sản cố định/tổng tài sản. NTSi,t: là biến tấm chắn thuế phi nợ được đo lường bằng khấu hao/tổng tài sản. LIQi,i: là biến tính thanh khoản đo lường bằng VCSH/tổng tài sản.

Kết quả nghiên cứu: bài nghiên cứu đã phát hiện ra rằng nhân tố tính thanh khoản và tỷ suất sinh lợi có mối tương quan ngược chiều với đòn bẩy tài chính và

có ý nghĩa thống kê tại mức 0% và 5%. Trong khi đó, biến quy mô Ngân hàng và tấm chắn thuế tác động cùng chiều với đòn bẩy tài chính và có ý nghĩa về mặt thống kê. Chỉ riêng biến tài sản hữu hình không có ý nghĩa thống kê.

2.1.4. Công trình nghiên cứu của Sajid Gul, Muhammad Bilal Khan, Nasir Razzaq và Naveed Saif (2012) về “các đặc điểm doanh nghiệp ảnh hưởng đến cấu trúc vốn trong lĩnh vực Ngân hàng và bảo hiểm - trường hợp tại Pakistan”

Nội dung nghiên cứu: bài viết cung cấp thêm một bằng chứng về lý thuyết CTV liên quan đến một nước đang phát triển cũng như đưa ra mô hình CTV của các công ty trong lĩnh vực Ngân hàng và bảo hiểm tại Pakistan. Bài nghiên cứu đã tìm thấy rằng cả hai lý thuyết đánh đổi và lý thuyết trật tự phân hạng là những lý thuyết phù hợp với CTV cho hai lĩnh vực trên, trong khi có rất ít bằng chứng để hỗ trợ cho lý thuyết chi phí đại diện. Mẫu nghiên cứu gồm 22 Ngân hàng và 24 công ty bảo hiểm được niêm yết trên thị trường chứng khoán Karachi, trong giai đoạn từ năm 2002 đến 2009. Biến phụ thuộc là biến tỷ lệ nợ (đòn bẩy tài chính). Trong khi đó, các biến giải thích là quy mô (Size), khả năng tăng trưởng (Growth), tính thanh khoản (Liquidity), tỷ suất sinh lợi (Profitability), tấm chắn thuế phi nợ (Non-debt tax shield) và tài sản hữu hình (Tangibility of assets). Bài viết đã sử dụng mô hình hồi quy theo phương pháp bình phương bé nhất (OLS) để xác định ảnh hưởng của những đặc tính công ty lên CTV.

Mô hình nghiên cứu: bằng việc ứng dụng mô hình hồi quy theo phương pháp bình phương bé nhất (OLS), bài nghiên cứu đang cố gắng để kiểm tra những đặc tính công ty khác nhau sẽ có tác động lên đòn bẩy tài chính công ty. Mô hình giả định rằng với vấn đề CTV của tất cả các công ty thì tương tự nhau và không có ý nghĩa ngành hay thời gian tác động đến đòn bẩy tài chính. Phương trình theo dạng chung được đưa ra như sau:

DRit = α + β1SIZEit + β2GROWTHit + β3NDTSit + β4LIQUIDITYit + β5TANGIBILITYit + β6PROFITABILITYit + εit………(ii)

Trong đó:

DRit là đòn bẩy tài chính đại diện cho CTV được xác định bởi tỷ lệ nợ của công ty i tại thời điểm t. Bài nghiên cứu đã sử dụng biến phụ thuộc là tỷ lệ nợ DRit

= Tổng nợ/tổng tài sản. Có rất nhiều định nghĩa về đòn bẩy tài chính trong các bài nghiên cứu về CTV doanh nghiệp, ví dụ như tổng nợ hay nợ dài hạn chia cho tổng tài sản. Ở Pakistan, theo Shah và Hijazi (2004) phần lớn các công ty có quy mô nhỏ hơn vì thế tiếp cận thị trường vốn là khó khăn cho các nhà nghiên cứu, bởi vì các công ty nhỏ có những khó khăn về chi phí và kỹ thuật vì vậy nợ ngắn hạn chiếm tỷ lệ cao hơn trong tổng nợ do vậy đã sử dụng công thức tổng nợ/tổng tài sản để đo lường CTV cho bài nghiên cứu này.

Các tác giả trong bài nghiên cứu cũng cho rằng, CTV là một tổ hợp các yếu tố của nợ và vốn cổ phần của công ty được doanh nghiệp sử dụng để tạo vốn cho các tài sản của mình, việc tìm ra được một tỷ lệ phù hợp giữa việc sử dụng nợ và VCSH để tài trợ cho tài sản sẽ giúp cho các doanh nghiệp phải đối mặt với các vấn đề phá sản và khủng hoảng tài chính.

Các biến độc lập tác động lên CTV là:

Biến quy mô - SIZEit = thể hiện quy mô công ty i tại thời điểm t và được đo lường = logarit của tổng tài sản.

Biến cơ hội tăng trưởng - GROWTHit = (tổng tài sản năm t1 - tổng tài sản năm t0)/ tổng tài sản năm t0.

Biến tấm chắn thuế phi nợ - NDTSit = chi phí khấu hao/tổng tài sản. Biến tính thanh khoản – LIQUIDITYit = tài sản ngắn hạn/nợ ngắn hạn. Biến tài sản hữu hình – TANGIBILITYit = tài sản cố định/tổng tài sản.

Biến tỷ suất sinh lợi – PROFITABILITYit = lợi nhuận trước thuế/tổng tài sản.

Kết quả nghiên cứu: cho thấy rằng cổ phần của tổng nợ/tổng tài sản trong lĩnh vực Ngân hàng (#85,7%) cao hơn so với lĩnh vực bảo hiểm (#52%). Bằng chứng này chỉ ra rằng các công ty trong lĩnh vực Ngân hàng dựa vào đòn bẩy tài chính nhiều hơn là so với vốn cổ phần. Tỷ suất sinh lợi (Profitability) và tính thanh khoản (Liquidity) có ý nghĩa và tác động ngược chiều lên đòn bẩy tài chính trong cả hai lĩnh vực. Tương tự như vậy, quy mô (Size) và cơ hội tăng trưởng (Growth) thì có mối quan hệ cùng chiều với đòn bẩy tài chính trong cả hai lĩnh vực. Tài sản hữu hình (Tangability of assets) có ý nghĩa và tương quan cùng chiều với biến phụ thuộc trong lĩnh vực bảo hiểm, nhưng lại tương quan ngược chiều với biến phụ thuộc trong lĩnh vực Ngân hàng. Biến tấm chắn thuế phi nợ (Non-debt tax shield) không có ý nghĩa về mặt thống kê khi đánh giá tác động lên đòn bẩy tài chính.

2.1.5. Công trình nghiên cứu của Thian Cheng Lim (2012) về “việc xác định cấu trúc vốn - bằng chứng thực nghiệm từ các công ty tài chính được niêm yết tại Trung Quốc”

Nội dung nghiên cứu: bài viết nghiên cứu đến việc xác định CTV của các công ty dịch vụ tài chính ở Trung Quốc. Tác giả sử dụng mô hình hồi quy liên quan đến các dữ liệu kế toán cho 36 công ty tài chính cổ phần được niêm yết (bao gồm Ngân hàng, bảo hiểm và công ty đầu tư) trong giai đoạn từ năm 2005 đến 2009, một nghiên cứu thực nghiệm về việc xác định CTV trong ngành tài chính được tiến hành. Kết quả nêu lên rằng tỷ suất sinh lợi (Profitability), quy mô công ty (Firm size), tấm chắn thuế phi nợ (Non-debt tax shields), tính biến thiên thu nhập (Earnings volatility) và cổ phần cố định (Non-circulating shares) là những nhân tố có ý nghĩa trong lĩnh vực tài chính. Tuy nhiên, biến quy mô công ty tương quan cùng chiều với đòn bẩy tài chính doanh nghiệp. Một điều cũng được tìm thấy rằng những đặc tính tổ chức của đất nước Trung Quốc ảnh hưởng tới quyết định lựa chọn CTV. Trong khi điều này đã xác nhận rằng việc xác định CTV của các công ty tài chính cũng tương tự như các ngành khác, quyền sở hữu vốn nhà nước có quy mô lớn cũng ảnh hưởng đến việc lựa chọn CTV.

Mô hình nghiên cứu: mẫu nghiên cứu lấy từ 36 công ty tài chính được niêm yết tại Trung Quốc trong giai đoạn từ năm 2005 đến 2009, dữ liệu được lấy từ bảng báo cáo tài chính và báo cáo thường niên. Bài viết sử dụng phương pháp hồi quy tuyến tính đa biến và tất cả các biến độc lập được đưa vào hồi quy cùng một lúc. Để xác minh độ chính xác của kết quả dưới đây, phương pháp bậc thang cũng được chấp nhận. Kết quả tương tự nhau thu được từ hai phương pháp. Mô hình hồi quy được nêu như sau:

Yit = α + PROFitβ1 + TANGitβ2 + SIZEitβ3 + NDTSitβ4 + GROWTHitβ5 + EVOLitβ6

+ NCSitβ7 + εit

Trong đó:

Yit: đòn bẩy tài chính (LEV và LLEV) trong đó: LEV được đo lường bằng tổng nợ/tổng tài sản và LLEV được đo lường bằng nợ dài hạn/tổng tài sản.

Tỷ suất sinh lợi (Profitability) = thu nhập trước thuế và lãi vay/tổng tài sản. Tài sản hữu hình (Tangibility asset) = tài sản cố định/tổng tài sản.

Quy mô công ty (Firm size) = logarit của tổng tài sản.

Tấm chắn thuế phi nợ (Non-debt tax shields) = khấu hao/tổng tài sản.

Cơ hội tăng trưởng (Growth opportunities) = (tổng tài sản năm t1 - tổng tài sản năm t0)/tổng tài sản năm t0.

Tính biến thiên thu nhập (Earnings volatility) = độ lệch chuẩn của tỷ số lợi nhuận ròng trên tài sản.

Cổ phần cố định (Non-circulating shares) = cổ phần cố định/tổng cổ phần.

Kết quả nghiên cứu: mối tương quan giữa các biến nghiên cứu và đòn bẩy tài chính như sau:

+ Tỷ suất sinh lợi có mối tương quan ngược chiều với đòn bẩy tài chính nhưng không có ý nghĩa với đòn bẩy tài chính dài hạn.

+ Quy mô công ty tương quan cùng chiều với đòn bẩy tài chính, nhưng tương quan ngược chiều với đòn bẩy tài chính dài hạn.

+ Mối tương quan giữa tấm chắn thuế phi nợ và tỷ số vốn vay là tương quan ngược chiều và có ý nghĩa.

+ Mối tương quan ngược chiều tồn tại giữa tính biến thiên thu nhập và nợ.

+ Cổ phần cố định tương quan ngược chiều với đòn bẩy tài chính.

2.1.6. Công trình nghiên cứu của Hoa Nguyen và Zainab Kayani (2013) về “Xác định cấu trúc vốn của các Ngân hàng ở Châu Á – so sánh giữa các quốc gia phát triển và quốc gia đang phát triển”

Nội dung nghiên cứu: bài nghiên cứu hướng tới việc xác định CTV của các Ngân hàng tại các nước thuộc khu vực Châu Á. Bên cạnh đó, bài viết cũng tìm hiểu sự khác biệt tiềm tàng giữa tỷ lệ đòn bẩy tài chính cũng như sự ảnh hưởng của những nhân tố lên đòn bẩy tài chính tương ứng của các Ngân hàng trong hai nhóm là những nước phát triển (bao gồm: Nhật, Đài Loan, Hàn Quốc, Israel, Bahrain) và nước đang phát triển (bao gồm: Pakistan, Ấn Độ, Thái Lan, Sri Lanka, Lebanon).

Mô hình nghiên cứu: mẫu nghiên cứu bao gồm dữ liệu của 61 Ngân hàng niêm yết từ 10 Quốc gia Châu Á bao gồm 5 nước phát triển và 5 nước đang phát triển, giai đoạn nghiên cứu từ năm 2000 đến 2012. Nguồn dữ liệu được thu thập từ bảng cân đối kế toán và báo cáo thu nhập của các Ngân hàng cũng như giá chứng khoán và cổ tức được chi trả thông qua nguồn của Reuter, Ngân hàng thế giới, Central Intelligence Agency (CIA), KPMG và World Factbook. Bài viết đã sử dụng mô hình hồi quy đa biến với sự hỗ trợ của phần mềm Eview 7 để kiểm định mức ý nghĩa, tác động cùng hay ngược chiều và tầm quan trọng của mỗi biến lên đòn bẩy tài chính cả về giá trị sổ sách và giá trị thị trường. Mô hình nghiên cứu được thể hiện sau đây:

Levi,t = α + β1ln(Sizei,t-1) + β2Profiti,t-1 + β3MTBi,t-1 + β4Colli,t-1 + β5Divi,t-1 + β6ln(AssRiski,t-1) + β7GDPit + β8Inflit + β9Spreadit + β10Taxit + β11ln(MktRiskit) + εit

Trong đó:

Levi,t : biến đòn bẩy tài chính của Ngân hàng thứ i tại thời điểm t, đây là biến phụ thuộc. LEV được đo lường bằng hai công thức như sau:

+ Đòn bẩy tài chính theo giá trị sổ sách = 1 – (VCSH theo giá trị sổ sách/tổng tài sản theo giá trị sổ sách).

+ Đòn bẩy tài chính theo giá trị thị trường = 1 – [VCSH theo giá trị thị trường (=số lượng cổ phiếu * giá chứng khoán vào cuối năm)/giá trị Ngân hàng theo thị trường (= VCSH theo giá trị thị trường + nợ ngắn hạn theo giá trị sổ sách)].

Các biến độc lập gồm có:

Sizei,t-1: biến quy mô Ngân hàng bằng tổng tài sản theo giá trị sổ sách.

Profiti,t-1: biến lợi nhuận của Ngân hàng được đo lường bằng lợi nhuận thuần/tổng tài sản theo giá trị sổ sách.

MTBi,t-1: biến tỷ lệ giá trị thị trường trên giá trị sổ sách được đo lường bằng tổng tài sản theo giá trị thị trường/tổng tài sản theo giá trị sổ sách.

Colli,t-1: biến tài sản thế chấp = (tổng tài sản - nợ vay)/tổng tài sản theo giá thị sổ sách.

Divi,t-1: là biến giả = 1 nếu trong năm Ngân hàng thực hiện việc chi trả cổ tức.

AssRiski,t-1: là biến rủi ro tài sản được đo lường = độ lệch chuẩn có hiệu chỉnh của giá chứng khoán hàng ngày * (VCSH theo giá trị thị trường/giá trị của Ngân hàng theo thị trường).

GDPit: là biến tổng sản phẩm quốc nội = tỷ lệ phần trăm tăng trưởng hàng năm của tổng sản phẩm quốc nội.

Inflit: là biến lạm phát = tỷ lệ phần trăm thay đổi hàng năm của chỉ số giá tiêu dùng.

Spreadit: là biến chênh lệch trong cấu trúc kỳ hạn lãi suất = lãi suất của 10 năm

– lãi suất kỳ 3 tháng của trái phiếu chính phủ như trong bài nghiên cứu của Gropp và Heider.

Taxit: là biến tỷ suất thuế.

MktRiskit: là biến rủi ro thị trường chứng khoán = độ lệch chuẩn được hiệu chỉnh của chỉ số giá hàng ngày của thị trường chứng khoán quốc gia.

Kết quả nghiên cứu: Nhìn chung, kết quả thu được thì hoàn toàn tương đồng với các nghiên cứu trước đây, hầu hết các nhân tố Ngân hàng thì có ý nghĩa trong việc giải thích quyết định CTV của Ngân hàng, trong khi đó các nhân tố mang tính vĩ mô thì ít ảnh hưởng hơn. Khi kiểm tra biến phụ thuộc là đòn bẩy tài chính theo giá trị thị trường và theo giá trị sổ sách riêng lẻ, ý nghĩa thống kê của các biến cũng như mối tương quan về dấu và tầm quan trọng thì khá là phù hợp. Đối với các Ngân hàng ở các nước phát triển, biến tài sản thế chấp, quy mô Ngân hàng, rủi ro tài sản, giá trị thị trường trên giá trị sổ sách, rủi ro thị trường và chênh lệch trong cấu trúc kỳ hạn lãi suất đều có ý nghĩa về mặt thống kê trong việc giải thích cả về đòn bẩy tài chính theo giá trị thị trường và đòn bẩy tài chính theo giá trị sổ sách, trong khi đó biến cổ tức và tỷ lệ tăng trưởng tổng sản phẩm quốc nội chỉ có khả năng giải thích đối với đòn bẩy tài chính theo giá trị thị trường. Đối với các Ngân hàng thuộc các quốc gia mới nổi, kết quả hoàn toàn phù hợp khi các biến chi trả cổ tức, quy mô, rủi ro tài sản, giá trị sổ sách trên giá trị thị trường, lợi nhuận và thuế đều có ý nghĩa thống kê tại 1% trong việc giải thích đòn bẩy tài chính cả về giá trị thị trường và giá trị sổ sách. Trong khi đó, biến tỷ lệ lạm phát thì không có ý nghĩa về mặt thống kê. Một điểm đáng chú ý khác là sự tác động của các biến riêng lẻ lên tỷ lệ đòn bẩy tài