Ngân hàng thương mại Nhà nước, Ngân hàng đầu tư: 3.000 tỷ đồng... Chi nhánh ngân hàng nước ngoài: 15 triệu USD. Đối với loại hình Công ty tài chính đến năm 2008 là 300 tỷ đồng, năm 2010 là 500 tỷ đồng…

Cụ thể, đối với các tổ chức tín dụng được cấp phép thành lập và hoạt động sau ngày Nghị định 141/2006/NĐ-CP có hiệu lực và trước ngày 31/12/2008, thì phải đảm bảo có ngay số vốn điều lệ thực góp hoặc được cấp tối thiểu tương đương mức vốn pháp định quy định cho năm 2008. Các tổ chức tín dụng được cấp giấy phép thành lập và hoạt động sau ngày 31/12/2008 phải đảm bảo có ngay vốn điều lệ thực góp hoặc được cấp tối thiểu tương đương mức vốn pháp định quy định cho năm 2010. Chính phủ giao Thống đốc Ngân hàng Nhà nước quyết định xử lý, kể cả việc thu hồi Giấy phép thành lập và hoạt động đối với tổ chức tín dụng có số vốn điều lệ thực góp hoặc được cấp thấp hơn mức vốn pháp định tương ứng đối với từng loại hình tổ chức tín dụng quy định cho từng thời kỳ.

Về tỷ lệ tối đa vốn ngắn hạn dùng để cho vay trung dài hạn, theo Nghị định 457/2005QĐ ngày 19 tháng 04 năm 2005, các ngân hàng thương mại được phép sử dụng là 40% và các tổ chức tín dụng khác là 30%. Tuy nhiên đứng trước cuộc khủng hoảng tài chính toàn cầu bắt nguồn từ Mỹ tháng 12 năm 2008 và những tín hiệu tăng trưởng nóng của tín dụng trong nước sau gói hỗ trợ lãi suất của chính phủ, ngày 10 tháng 08 năm 2009, Thống đốc Ngân hàng nhà nước ban hành thông tư 15/2009/TT-NHNN quy định về tỷ lệ tối đa sử dụng vốn ngắn hạn để cho vay trung dài hạn của các tổ chức tín dụng hoạt động tại Việt nam trừ các quỹ tín dụng nhân dân cơ sở. theo đó, tỷ lệ này được quy định tại Thông tư cụ thể như sau:

- Ngân hàng thương mại: 30%

- Công ty tài chính và công ty cho thuê tài chính: 30%

- Quỹ tín dụng nhân dân trung ương: 20%

So với quy định về tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn, dài hạn của tổ chức tín dụng tại Quy định về các tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng ban hành theo Quyết định số 457/2005/QĐ-NHNN ngày 19/4/2005 của Thống đốc Ngân hàng Nhà nước, Thông tư đã quy định cụ thể về các nguồn vốn ngắn hạn, nguồn vốn trung hạn, dài hạn của tổ chức tín dụng và cách xác định tỷ lệ nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn của tổ chức tín dụng.

2.3.2 Thực trạng bảo toàn vốn tự có của các NHTMCP VN

Trong những năm đầu của thế kỷ mới, khi nhà nước vẫn đang từng bước thoả thuận với các nước trong tổ chức thương mại thế giới về việc Việt Nam ra nhập WTO, thì các doanh nghiệp trong nước cũng từng bước thay đổi mình để chuẩn bị cho quá trình Việt nam hội nhập_Cơ hội thì lớn nhưng thách thức cũng rất lớn.

Riêng trong lĩnh vực tài chính_ngân hàng, từ năm 1990, cơ chế đổi mới ngân hàng được hoàn thiện thông qua việc công bố hai Pháp lệnh ngân hàng vào ngày 24.5.1990 (Pháp lệnh Ngân hàng Nhà nước VN và Pháp lệnh ngân hàng, hợp tác xã tín dụng và công ty tài chính) đã chính thức chuyển cơ chế hoạt động của hệ thống NHVN từ “một cấp” sang “hai cấp”. Theo đó, Ngân hàng Nhà nước (NHNN) thực thi nhiệm vụ quản lý nhà nước về tiền tệ, tín dụng, thanh toán, ngoại hối và ngân hàng; là ngân hàng duy nhất được phát hành tiền, là ngân hàng của các ngân hàng, là ngân hàng của Nhà nước… Còn hoạt động kinh doanh tiền tệ, tín dụng, dịch vụ ngân hàng do các tổ chức tín dụng thực hiện. Các tổ chức tín dụng bao gồm: ngân hàng thương mại quốc doanh, ngân hàng thương mại cổ phần, ngân hàng liên doanh, chi nhánh ngân hàng nước ngoài, hợp tác xã tín dụng, công ty tài chính. Tháng 12.1997 trước yêu cầu cao của thực tiễn hai Pháp lệnh ngân hàng đã được Quốc hội nâng lên thành hai luật về ngân hàng là luật Ngân hàng nhà nước và Luật các tổ chức tín dụng(có hiệu lực từ ngày 01.10.1998) và sau đó Luật NHNN và Luật các TCTD được sửa đổi và bổ sung vào năm 2003, năm 2004.

Trải qua chặng đường trên, hệ thống NHTMCP VN đã không ngừng phát triển về quy mô (vốn điều lệ không ngừng gia tăng, mạng lưới chi nhánh…), chất lượng hoạt động và hiệu quả trong kinh doanh. Mạng lưới ngân hàng thương mại VN đến cuối năm 2005 đã có những bước phát triển mạnh phủ khắp các quận, huyện, tỉnh thành. Hệ thống NHTM ở nước ta bao gồm: 5 NHTM nhà nước (Ngân hàng chính sách xã hội, Ngân hàng đầu tư và phát triển VN, Ngân hàng phát triển VN, Ngân hàng nông nghiệp và phát triển nông thôn, Ngân hàng phát triển nhà đồng bằng sông Cửu Long), 39 NHTM cổ phần đô thị và nông thôn, 24 chi nhánh ngân hàng nước ngoài, 05 ngân hàng liên doanh, 05 ngân hàng 100% vốn tại VN và 01 Quỹ tín dụng nhân dân. Trong đó Ngân hàng nông nghiệp và phát triển nông thôn VN có mạng lưới rộng nhất với hơn 100 chi nhánh cấp 1 và 2.000 chi nhánh cấp 2-4 phủ khắp huyện và cả hệ thống ngân hàng lưu động. Hệ thống NHTMCP VN đã có những đóng góp quan trọng cho sự ổn định và tăng trưởng kinh tế ở nước ta trong nhiều năm qua. Với nhiều hình thức huy động vốn tương đối đa dạng, NHTMCP VN đã huy động vốn hàng trăm tỷ đồng (năm 2005 tăng gấp 30 lần so với năm 1990-trên

600.000 tỷ đồng, tại TP.HCM các NHTMCP huy động đến cuối năm 2005 là 184.600 tỷ đồng gấp 2,8 lần so với năm 2001) từ các nguồn vốn trong xã hội. Tăng dư nợ cho vay với mọi thành phần kinh tế (dư nợ năm 2005 tăng 40 lần so với năm 1990, tại TP.HCM dư nợ cho vay cuối năm 2005 của các NHTMCP

170.200 tỷ đồng gấp 3 lần so với năm 2001). Tăng đầu tư vào những chương trình trọng điểm quốc gia, qua đó góp phần thúc đẩy chuyển dịch cơ cấu kinh tế, thực hiện công nghiệp hóa hiện đại hóa đất nước, kiểm soát lạm phát, thúc đẩy kinh tế tăng trưởng liên tục với tốc độ cao (GDP tăng bình quân 7.5% trong 5 năm 2001-2005). Góp phần tạo công ăn việc làm cho xã hội (trong 5 năm 2001-2005 cả nước tạo việc làm cho 7,5 triệu lao động), góp phần xóa đói giảm nghèo (tỷ lệ hộ nghèo còn 7%) và làm giàu hợp pháp. Nhiều dịch vụ tiện ích (chi lương, thu chi hộ, thanh toán chuyển khoản, chuyển tiền tự động, dịch vụ ngân hàng điện tử, dịch vụ thẻ…) và nhiều sản phẩm mới xuất hiện đã đáp ứng nhu cầu tiêu dùng của dân cư và sản xuất kinh doanh của mọi thành phần kinh tế.

Vốn điều lệ của các ngân hàng thương mại Việt Nam không ngừng gia tăng, ngân hàng thương mại Nhà Nước (NHTMNN) sau nhiều lần bổ sung vốn đã nâng tổng vốn chủ sở hữu của 05 NHTMNN lên trên 20.000 tỷ đồng tăng gấp 3 lần so với thời điểm cuối năm 2000. Vốn điều lệ của NHTMCP được gia tăng đáng kể từ lợi nhuận giữ lại, sáp nhập, các quỹ bổ sung vốn điều lệ, phát hành thêm cổ phiếu… từ đó giúp tổng vốn điều lệ NHTMCP đến cuối năm 2005 tăng gấp 5 lần so với năm 2000, nhiều NHTMCP có vốn điều lệ trên 500 tỷ đồng-1.000 tỷ đồng.

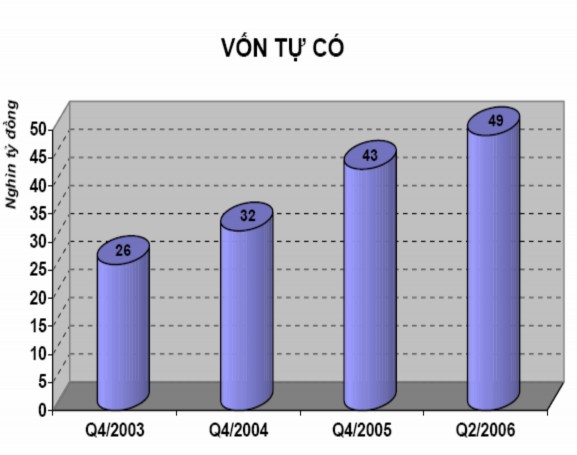

Dựa trên các số liệu thống kê của cơ quan quản lý, ta có bảng số liệu tổng hợp sau về quy mô vốn tự có và tổng tài sản có của hệ thống ngân hàng thương mại VN trước khi ra nhập WTO như sau:

Bảng 2.1 : Tổng hợp quy mô vốn tự có và tổng tài sản của NHTMVN

Đơn vị tính: nghìn tỷ đồng

Q4/2003 | Q4/2004 | Q4/2005 | Q2/2006 | |

Vốn tự có | 26 | 32 | 43 | 49 |

Tổng tài sản | 539.42 | 672.27 | 841.488 | 944.123 |

Có thể bạn quan tâm!

-

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 1

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 1 -

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 2

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 2 -

Thực Trạng Công Tác Bào Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp Vn

Thực Trạng Công Tác Bào Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp Vn -

Đánh Giá Chung Về Những Thành Tựu Và Tồn Tại Trong Công Tác Bảo Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp

Đánh Giá Chung Về Những Thành Tựu Và Tồn Tại Trong Công Tác Bảo Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp -

Các Giải Pháp Nhằm Nâng Cao Hiệu Quả Công Tác Bảo Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp Việt Nam

Các Giải Pháp Nhằm Nâng Cao Hiệu Quả Công Tác Bảo Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp Việt Nam -

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 7

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 7

Xem toàn bộ 69 trang tài liệu này.

Từ bảng số liệu ta có các biểu đồ như sau:

Biểu đồ 2.1:

Nguồn:www.div.gov.vn/Bulletin/ /2007/1/Ban_ve_tang_von_tu_co.pdf

Như vậy nhìn trực quan vào biểu đồ ta có thể thấy từ năm 2003 đến năm 2006, hệ thống ngân hàng thương mại Việt Nam đã có sự tăng trưởng khá và ổn định về quy mô vốn tự có (Từ 26.000 tỷ đồng năm 2003 đã tăng thành

49.000 tỷ đồng vào quý 2/2006)

Biểu đồ 2.2:

Nguồn:www.div.gov.vn/Bulletin/ /2007/1/Ban_ve_tang_von_tu_co.pdf

Tỷ trọng vốn tự có/tổng tài sản của các ngân hàng thương mại nhìn chung còn thấp chỉ đạt trên dưới 5%. Để đảm bảo hiệu quả sử dụng các nguồn vốn và đảm bảo phòng ngừa rủi ro trong kinh doanh thì các ngân hàng thương mại nên tăng tỷ lệ này nên khoảng từ 8% - 10 % là hợp lý

2.3.3. Thực trạng phát triển vốn tự có của các NHTMCP VN

Hoạt động của các ngân hàng sau một năm gia nhập WTO vẫn diễn biến bình thường, ngoại trừ sự tăng trưởng khá nhanh của mỗi ngân hàng. Điều này dường như khác so với dự báo về những thuận lợi và thách thức sau khi Việt Nam là thành viên chính thức của WTO. Nhưng trên thực tế, trong chiều sâu của sự biến chuyển nội tại, các ngân hàng đang có sự chuyển mình rất lớn.

Độ sâu tài chính của các ngân hàng thương mại (NHTM) đã tăng rất đáng kể, thể hiện ở các chỉ số tổng tiền gửi/GDP và tổng dư nợ/GDP ngày càng tăng.

Nếu năm 2006 tổng tiền gửi/GDP là 78,4% so với mức 66,7% năm 2005 (tăng khoảng 12%), tín dụng/GDP tăng khoảng 5% thì năm 2007 tốc độ tăng này đã mạnh hơn nhiều, chỉ số tăng lần lượt là khoảng 92,4% và 84,6%.

Xét về năng lực tài chính thể hiện ở quy mô vốn điều lệ, cũng có tốc độ tăng nhanh hơn năm 2006 (năm 2006 vốn điều lệ của hệ thống ngân hàng tăng 44% so với năm 2005, thì năm 2007 tăng 54% so với 2006, nhất là khối NHTM nhà nước tăng 59%, vượt xa con số 2% của năm 2006 so với 2005). Các chi nhánh ngân hàng nước ngoài cũng có sự tăng trưởng nhanh về quy mô vốn, tài sản có trong năm 2007, đưa thị phần tín dụng và huy động năm 2007 tăng khoảng 0,4% so với năm 2006, trong khi thời điểm trước năm 2006 thị phần của khối này hầu như không thay đổi.

Bên cạnh các chỉ số tài chính thể hiện tốc độ phát triển và độ sâu tài chính của hệ thống ngân hàng trong năm 2007, chúng ta cũng thấy rò tính cạnh tranh trong hệ thống ngân hàng ở khía cạnh khác như mức độ sôi động của thị trường tiền tệ và thị trường vốn. Sự cạnh tranh để chiếm lĩnh thị trường của các NHTM cũng khá gay gắt, thể hiện ở việc các đơn vị đã mở thêm nhiều chi nhánh, phòng giao dịch, điểm giao dịch. Mức độ mở tăng nhanh so với năm 2006 (riêng TP. HCM chỉ trong tháng 10 đã có hơn 20 chi nhánh ngân hàng, phòng và điểm giao dịch được mở). Đồng thời, các NHTM cũng đa dạng hoá các sản phẩm dịch vụ, mở rộng thực hiện các nghiệp vụ phái sinh. Nhiều NHTMCP đã nới lỏng các điều kiện vay vốn để thu hút khách hàng và đa dạng hoá các sản phẩm đầu tư tín dụng như mở rộng lĩnh vực cho vay tiêu dùng (mua nhà đất, sửa chữa nhà ở, mua ô tô...).

Xu hướng hình thành tập đoàn tài chính từ các NHTM đã có bước phát triển trong năm 2007. Cùng với việc đa dạng hoá hoạt động ra nhiều lĩnh vực như bảo hiểm, tài chính, thuê mua tài chính..., một số NHTM đang tích cực mở rộng thị trường ra nước ngoài.

Quay lại với đề tài tăng quy mô vốn tự có, trong năm 2007 tất cả các ngân hàng thương mại đều xây dựng cho mình một kế hoạch tăng vốn cụ thể và đã đạt được những thành công nhất định.

Sau đây là một bảng tổng hợp các thông số về tình hình tăng vốn tự có của một số ngân hàng tiêu biểu trong năm. Các số liệu trong bảng thống kê từ các báo cáo tài chính của các ngân hàng công bố.

Bảng 2.2 : Tổng hợp tình hình tăng vốn tự có:

Đơn vị: nghìn tỷ đồng

12/06 | 12/07 | 12/0612/07 | 12/06 | 12/07 | 12/0612/07 | 12/06 | 12/07 | |

Agribank | 238.5 | 321.5 | 2.56 10.45 | 1.07 | 3.25 | 235.94 311.1 | 1.08 | 3.36 |

Vietcombank | 166.9 | 196.1 | 11.1212.98 | 6.66 | 6.62 | 155.78 183.1 | 7.14 | 7.09 |

BIDV | 161.2 | 204.5 | 7.55 11.63 | 4.68 | 5.69 | 153.65 192.8 | 4.91 | 6.03 |

Vietinbank | 135.4 | 175 | 5.61 10.2 | 4.14 | 5.83 | 129.8 164.8 | 4.32 | 6.19 |

ACB | 44.6 | 85.4 | 1.69 6.25 | 3.79 | 7.32 | 42.91 79.15 | 3.93 | 7.89 |

Sacombank | 24.8 | 64.6 | 2.8 5.6 | 11.29 | 8.67 | 22 59 | 12.72 | 9.49 |

Eximbank | 18.3 | 33.7 | 1.95 6.3 | 10.66 | 18.69 | 16.35 27.4 | 11.92 | 23 |

Techcombank | 17.32 | 39.56 | 1.76 3.57 | 10.16 | 9.02 | 15.56 36 | 11.31 | 9.92 |

VIB | 16.5 | 39.3 | 1.19 2.18 | 7.21 | 5.55 | 15.31 37.12 | 7.77 | 5.87 |