Một trong những nguyên nhân quan trọng làm cho lãi suất trên thị trường liên ngân hàng thời gian qua tăng nóng là quản trị điều hành vốn của nhiều ngân hàng cổ phần chưa hiệu quả và chưa phù hợp.

Để thấy rò thực trạng vấn đề này, cần phân tích cơ cấu nguồn vốn của ngân hàng thương mại dựa trên báo cáo tài chính 2007 đã được kiểm toán. Bản báo cáo này theo quy định của Ngân hàng Nhà nước đang được các ngân hàng thương mại công bố công khai trên phương tiện thông tin đại chúng. Ngân hàng Thương mại Cổ phần Nông thôn Mỹ Xuyên thời điểm hết năm 2007, tổng tiền gửi và vay tổ chức tín dụng khác lên tới 624 tỷ đồng, tăng mạnh so với 166 tỷ đồng của năm 2006. Trong khi đó, vốn huy động từ khách hàng chỉ có 328,7 tỷ đồng, tăng hơn 3 lần so với mức 109 tỷ đồng cuối năm 2006. Như vậy trong cơ cấu nguồn vốn 952,7 tỷ đồng thì vốn huy động trên thị trường 2, tức là trên thị trường liên ngân hàng chiếm tới 65,5%. Cũng tại thời điểm này, dư nợ cho vay khách hàng là 1.266 tỷ đồng, tăng hơn 4 lần so với mức 392,9 tỷ đồng cuối năm 2006. Ngân hàng Thương mại Cổ phần Gia Định có quy mô rất khiêm tốn trong hệ thống ngân hàng thương mại cổ phần, cũng tính đến hết năm 2007 tổng số tiền gửi và tiền vay của tổ chức tín dụng khác là 840 tỷ đồng, gấp 5 lần mức 168 tỷ đồng hết năm 2006; trong khi đó, tiền gửi và huy động từ khách hàng chỉ đạt 417 tỷ đồng, tăng rất chậm so với mức 332 tỷ đồng năm trước. Tính chung trong cơ cấu nguồn vốn huy động 1.257 tỷ đồng, thì vốn đi vay trên thị trường liên ngân hàng chiếm tới 66,8%; trong khi dư nợ cho vay khách hàng là 1.049 tỷ đồng, tăng 2 lần so với năm 2006.

Nhìn vào cơ cấu nguồn vốn huy động, một số ngân hàng thương mại cổ phần khác mới chuyển từ nông thôn lên đô thị, ngân hàng thương mại cổ phần quy mô nhỏ cũng có tỷ trọng vốn đi vay trên thị trường liên ngân hàng cao tương tự như hai ngân hàng thương mại cổ phần nói trên. Một ngân hàng khác thuộc nhóm quy mô khá, đó là Ngân hàng Thương mại Cổ phần Quốc tế, cũng tính đến hết năm 2007 có tổng số tiền gửi và tiền vay các tổ chức tín dụng khác là 12.846,6 tỷ đồng, tăng hơn 4 lần so với mức 3.429,3 tỷ đồng cuối năm 2006. Vốn huy động từ khách hàng là 17.686,7 tỷ đồng, tăng khoảng 1,7 lần so với

mức 9.813,5 tỷ đồng cuối năm 2006. Tương tự, trong cơ cấu nguồn vốn huy động là 27.500,2 tỷ đồng thì vốn huy động trên thị trường liên ngân hàng chiếm 46,7%. Về sử dụng vốn, riêng dư nợ cho vay khách hàng là 16.611 tỷ đồng, tăng 1,7 lần so với mức 9.058,2 tỷ đồng. Tuy nhiên, ngân hàng thương mại cổ phần Quốc tế cũng có số dư tiền gửi tại các tổ chức tín dụng khác là 12.347 tỷ đồng, gấp gần 4 lần năm 2006.

Cũng thuộc nhóm có quy mô khá, Ngân hàng Thương mại Cổ phần Kỹ Thương đến hết năm 2007 có tổng tiền gửi và tiền vay của tổ chức tín dụng khác là 8.458,9 tỷ đồng, tăng gần 1,7 lần so với mức 5.077,8 tỷ đồng cuối năm 2006. Vốn huy động từ tiền gửi của khách hàng là 24.476,6 tỷ đồng, tăng khoảng 2,5 lần so với mức 9.566 tỷ đồng cuối năm 2006. Như vậy, trong tổng nguồn vốn huy động là 32.934,9 tỷ đồng, thì vốn huy động trên thị trường liên ngân hàng chiếm 25,7%. Tuy nhiên, cũng tại thời điểm nói trên Ngân hàng Thương mại Cổ phần Kỹ Thương có số dư tiền gửi tại tổ chức tín dụng khác là 9.303,6 tỷ đồng, lớn hơn số tiền huy động trên thị trường liên ngân hàng. Dư nợ cho vay đến hết năm 2007 là 20.486 tỷ đồng, tăng 2,4 lần so với mức 8.696 tỷ đồng cuối năm 2006.

Ngân hàng Thương mại Cổ phần Nhà Hà Nội, đến hết năm 2007 có tổng số dư tiền gửi và tiền vay tổ chức tín dụng khác là 10.805,5 tỷ đồng, gấp hơn 2 lần so với mức 4.858 tỷ đồng cuối năm 2006. Vốn huy động của khách hàng là 8.467 tỷ đồng, tăng 1,7 lần so với mức 4.484,8 tỷ đồng cuối năm 2006.

Có thể bạn quan tâm!

-

Thực Trạng Công Tác Bào Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp Vn

Thực Trạng Công Tác Bào Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp Vn -

Thực Trạng Bảo Toàn Vốn Tự Có Của Các Nhtmcp Vn

Thực Trạng Bảo Toàn Vốn Tự Có Của Các Nhtmcp Vn -

Đánh Giá Chung Về Những Thành Tựu Và Tồn Tại Trong Công Tác Bảo Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp

Đánh Giá Chung Về Những Thành Tựu Và Tồn Tại Trong Công Tác Bảo Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp -

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 7

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 7 -

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 8

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 8

Xem toàn bộ 69 trang tài liệu này.

Như vậy, trong tổng nguồn vốn huy động 15.290,3 tỷ đồng thì vốn huy động trên thị trường liên ngân hàng chiếm tỷ trọng 70,7%. Tuy nhiên, Ngân hàng Thương mại Cổ phần Nhà Hà Nội cũng có số dư tiền gửi và cho vay tổ chức tín dụng khác là 10.894 tỷ đồng, gấp 3 lần năm 2006. Tại thời điểm này, dư nợ cho vay khách hàng là 9.285,8 tỷ đồng, tăng gấp 1,9 lần năm 2006.

Về mức độ vay vốn và hiệu quả kinh doanh: Nhìn qua số liệu trong bảng cân đối tài chính đã được kiểm toán nói trên về góc độ quản trị điều hành vốn có thể rút ra một số nhận xét:

Một là, càng các ngân hàng nhỏ, ngân hàng mới chuyển từ nông thôn lên đô thị thì mức độ vay mượn vốn trên thị trường liên ngân hàng càng lớn hơn và tốc độ gia tăng cao. Việc vay nợ này chủ yếu là ngắn hạn, với lãi suất cao, nên hiệu quả kinh doanh hạn chế vì thu nhập từ chênh lệch giữa lãi suất đi vay và lãi suất cho vay thấp.

Hai là, mức độ đi vay ngắn hạn trên thị trường liên ngân hàng quá lớn thì rủi ro thanh khoản ở mức độ rất cao. Khi có những biến động trên thị trường tiền tệ, như: Ngân hàng Nhà nước tăng tỷ lệ dự trữ bắt buộc, các ngân hàng thương mại phải mua một khối lượng lớn tín phiếu bắt buộc, các ngân hàng thương mại cho vay chủ yếu là ngân hàng thương mại Nhà nước và một số ngân hàng thương mại cổ phần có quy mô lớn, tiến hành thu hồi nợ và hạn chế hay ngừng cho vay ra, làm cho các ngân hàng thương mại thiếu hụt tạm thời thanh khoản. Khi đó, các ngân hàng thương mại thường đi vay trên thị trường liên ngân hàng phải chạy đôn chạy đáo đi vay các ngân hàng thương mại khác với bất cứ lãi suất nào, hoặc tăng lãi suất huy động vốn trên thị trường. Đây là nguyên nhân của đợt lãi suất trên thị trường liên ngân hàng tăng lên tới 30% thậm chí 40%/năm và lãi suất huy động vốn từ dân cư và các tổ chức kinh tế trên thị trường tăng lên tới 12%/năm trong khoảng thời gian từ ngày 18/2- 1/4/2008 vừa qua.

Ba là, khả năng huy động vốn trên thị trường 1, tức là thị trường thu hút tiền gửi của khách hàng của các ngân hàng thương mại cổ phần quy mô nhỏ rất hạn chế. Nguyên nhân chủ yếu do màng lưới hẹp, thương hiệu và uy tín hạn chế, dịch vụ ngân hàng chưa phát triển, năng lực cạnh tranh thấp,... Trong khi đó, nhu cầu tăng trưởng dư nợ cao, cần nhanh chóng mở rộng quy mô, nên phải đi vay mượn trên thị trường liên ngân hàng ở mức độ lớn.

Bốn là, các ngân hàng thương mại cho vay lớn trên thị trường liên ngân hàng là những ngân hàng có chiến lược quản trị nguồn vốn rất rò ràng. Các ngân hàng thương mại này định hướng một tỷ lệ cho vay nhất định đối với khách hàng. Bởi vì cho vay trực tiếp khách hàng thường có mức độ rủi ro cao hơn cho vay món nhỏ chi phí lớn hơn, thời gian cho vay dài. Trong khi đó, cho vay ngân hàng thương mại mại khác trên thị trường liên ngân hàng rủi ro ít hơn, chi phí thấp hơn. Các món vay thường ngắn hạn: 1 tuần, 2 tuần, 1 tháng, 3 tháng, 6 tháng. Món vay lại lớn nên chi phí thấp.

Năm là, các ngân hàng thương mại quy mô khá và lớn thường đa dạng hoạt động trên thị trường liên ngân hàng, nhận tiền gửi của các tổ chức tín dụng khác và lại cho vay tổ chức tín dụng khác. Với uy tín và sự năng độ kinh doanh, các ngân hàng thương mại này đi vay, hay nhận được tiền gửi của ngân hàng thương mại khác với lãi suất thấp hơn, thời gian dài hơn, sau đó đem cho vay ngân hàng thương mại nhỏ có nhu cầu với lãi suất cao hơn và thời gian ngắn hơn. Tuy chênh lệch lãi suất không lớn nhưng do số tiền cho vay lớn nên cũng đem lại một khoản thu nhập đáng kể. Trong bối cảnh cạnh tranh và rủi ro tiềm ẩn thì chiến lược kinh doanh này cho phép tối đa hoá lợi nhuận của ngân hàng thương mại. Tuy nhiên, khi có diễn biến bất thường trên thị trường tiền tệ thì thường gây ảnh hưởng, tác động dây chuyền, tạo căng thẳng và tăng lãi suất trên thị trường liên ngân hàng.

Sáu là, hầu hết các ngân hàng thương mại cổ phần có tốc độ tăng trưởng tín dụng rất nóng, gấp 2-4 lần, thậm chí tới 7-8 lần năm trước. Tốc độ tăng quá nhanh đó đi kèm với tiềm ẩn rủi ro về tín dụng, vượt quá khả năng quản lý của mình.

Từ thực tế nói trên cũng như từ thực tế cơn sốt nóng trên thị trường tiền tệ thời gian qua, đòi hỏi các ngân hàng thương mại cần có chiến lược quản trị điều hành nguồn vốn hiệu quả, phù hợp với thông lệ quốc tế và luôn sẵn sàng

chủ động đối phó với mọi tình huống, cần chủ động khống chế tỷ lệ đi vay nợ trên thị trường liên ngân hàng.

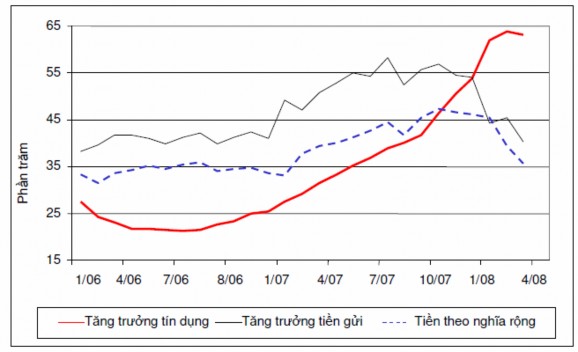

Biểu đồ 2.8: Tăng Trưởng Tiền Tệ và Tín Dụng

(Nguồn: theo số liệu của Ngân hàng nhà nước và IMF)

Kết luận chương 2:

Chương 2 khép lại với việc nêu ra và phân tích các vấn đề đang tồn tại trong công tác bảo toàn vốn tại các ngân hàng thương mại cổ phần Việt Nam trước những biến động nhanh chóng của nền kinh tế toàn cầu và thế giới tài chính trong thời gian gần đây. Những tồn tại này bắt nguồn từ những thực tại trong quá khứ mang tính đặc thù của đất nước, kèm theo những quan điểm mang tính áp đặt trong công tác điều hành, quản trị ở bản thân các đơn vị và cả các cơ quan quản lý nhà nước.

Tuy nhiên nếu bỏ qua những đặc thù trên, những hạn chế vốn có thì các ngân hàng thương mại đã đạt được những thành tựu vượt bật trong những năm vừa qua, những nỗ lực không ngừng để đưa nền tài chính của nước ta càng hoàn thiện hơn trong xu thế hội nhập cạnh tranh gay gắt và góp phần làm hoàn thiện hơn các chính sách điều tiết kinh tế của Nhà nước. Những nỗ lực cạnh tranh của các NHTMCP đã làm cho nền tài chính của đất nước ngày càng vững mạnh hơn trong những năm tiếp theo. Các giải pháp mang tính chủ động từ phía các NHTMCP này góp phần vào công tác điều hành kinh tế từ Chính phủ, Ngân hàng nhà nước, các cơ quan quản lý kinh tế có liên quan sẽ được nêu ra trong chương 3.

Chương 3: CÁC GIẢI PHÁP NHẰM NÂNG CAO HIỆU QUẢ CÔNG TÁC BẢO TOÀN VÀ PHÁT TRIỂN VỐN TỰ CÓ CỦA CÁC NHTMCP VIỆT NAM

3.1 CÁC KIẾN NGHỊ ĐỐI VỚI CÁC NHTMCP VN

3.1.1 Xây dựng cơ cấu huy động và cho vay hợp lý: theo quy định hiện tại của Ngân hàng nhà nước thì các ngân hàng thương mại được phép sử dụng tối đa 30% nguồn vốn ngắn hạn để cho vay trung – dài hạn, quy định này đã được thắt chặt hơn từ mức 40% trước đó theo Quy định 457/2005/QĐ-NHNN ngày 19/04/2005. Dựa trên điều kiện thực tế của mỗi ngân hàng mà Ban quản trị xây dựng cho mình một chiến lược kinh doanh hợp lý trong điều kiện cạnh tranh càng gay gắt. Các điều kiện ở đây bao gồm: vốn tự có, mạng lưới chi nhánh hoạt động, mạng lưới khách hàng hiện tại và tiềm năng, hình ảnh, tên tuổi, hệ thống chương trình công nghệ áp dụng, đội ngũ nhân lực quản trị điều hành và thực hiện, chiến lược marketing và kinh doanh…Còn nhớ trong thời kỳ xảy ra tình trạng mất thanh khoản ở một số ngân hàng thương mại cổ phần nhỏ thì các ngân hàng thương mại ở Việt Nam đã mất đi phương hướng hoạt động của mình vì sự ảnh hưởng từ ngân hàng bạn. Vì vậy, các ngân hàng đã nhảy vào cuộc đua tăng lãi suất huy động mà hiệu quả sử dụng vốn hầu như không có. Sự mất tính thanh khoản cục bộ này bắt nguồn từ việc cân đối vốn bất hợp lý ở một số ngân hàng khi đã giải ngân dài hạn ồ ạt để né tránh chỉ thị 03 về cho vay chứng khoán, vào lĩnh vực bất động sản cuối năm 2007. Và khi Ngân hàng Nhà nước triển khai các biện pháp can thiệp để kìm chế lạm phát thì hiện tượng mất thanh khoản đã xãy ra. Hay nói cách khác là các ngân hàng thương mại đã vi phạm các tỷ lệ trong đảm bảo an toàn vốn, sử dụng quá mức cho phép các nguồn vốn ngắn hạn để cho vay trung – dài hạn.

3.1.2 Tuân thủ các chuẩn mực kiểm soát an toàn vốn: Hiện nay, các tỷ lệ bảo đảm an toàn trong hoạt động của các tổ chức tín dụng được thực hiện theo quy định tại Quyết định số 457/2005/QĐ-NHNN ngày 19/4/2005 của Ngân hàng Nhà nước. Việc phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi

ro tín dụng trong hoạt động ngân hàng của các tổ chức tín dụng được thực hiện theo quy định tại Quyết định số 493/2005/QĐ-NHNN ngày 22/4/2005 của Ngân hàng Nhà nước. Các quy định này được xây dựng trên cơ sở áp dụng chuẩn mực và thông lệ quốc tế phổ biến và thực tiễn hoạt động ngân hàng tại Việt Nam. Tuy nhiên, cùng với sự phát triển ngày càng nhanh, mạnh và hội nhập quốc tế ngày càng sâu rộng của hệ thống ngân hàng Việt Nam thì các quy định này đã bộc lộ nhiều điểm hạn chế và kém hiệu quả trong việc bảo đảm an toàn hoạt động và quản lý rủi ro tín dụng của các tổ chức tín dụng Việt Nam.

Theo đó, các ngân hàng thương mại Việt Nam gặp phải các vấn đề cơ bản sau:

Về quản trị rủi ro tín dụng: Chưa có nhiều tổ chức tín dụng xây dựng chiến lược tín dụng tổng thể và kế hoạch khả thi để thực hiện chiến lược này, điều này ảnh hưởng rất nhiều đến việc phát triển nguồn lực và ưu tiên đầu tư chiều sâu để tạo vị thế cạnh tranh cho từng tổ chức tín dụng. Các tổ chức tín dụng chưa xác định được chính xác mức độ rủi ro hiện có và rủi ro tiềm tàng do một số hạn chế như phân loại nợ theo tiêu chí định lượng là chủ yếu, dẫn tới tỷ lệ nợ xấu chưa phản ánh đúng chất lượng tín dụng thực tế. Hệ thống thông tin quản trị còn yếu, chưa hỗ trợ việc phân tích chất lượng tín dụng. Chưa lượng hoá được rủi ro tín dụng của các đối tác thanh toán cũng như chưa đánh giá thường xuyên năng lực của cán bộ tín dụng và mức độ ảnh hưởng đến chất lượng tín dụng. Nhiều tổ chức tín dụng đã xây dựng cẩm nang tín dụng nhưng chưa có cơ chế kiểm tra, giám sát hiệu quả việc thực hiện cẩm nang này. Hệ thống xếp hạng tín dụng là cốt lòi của hệ thống quản lý rủi ro tín dụng, nhưng chưa có nhiều tổ chức tín dụng xây dựng được hệ thống này để hỗ trợ việc thẩm định, áp dụng chính sách khách hàng, giám sát khách hàng, phân loại nợ trên cơ sở kết hợp phân tích yếu tố định tính và định lượng theo thông lệ quốc tế. Chức năng kiểm tra tín dụng độc lập chưa được phát huy và sử dụng hiệu quả.

Về quản trị rủi ro thanh khoản: các chiến lược quản lý thanh khoản của hầu hết các tổ chức tín dụng đều rất bao quát. Các tổ chức tín dụng chưa