vốn tự có Dec-06

vốn tự có Dec-07

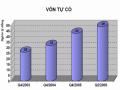

Tăng trưởng vốn tự có của các ngân hàng năm

2007

14

12

10

8

6

4

2

0

Ngân hàng

Nghìn tỷ đồng

Từ bảng số liệu trên ta có các biểu đồ sau: Biểu đồ 2.3:

Agribank

Vietcombank

BIDV

Vietinbank

ACB

Sacombank

Eximbank

Techcombank

VIB

Từ biểu đồ trên, ta thấy trong số 9 ngân hàng thì trong năm 2006 mới chỉ có ngân hàng Vietcombank có số vốn tự có trên 10 nghìn tỷ đồng (11.12 nghìn tỷ) nhưng đến năm 2007 thì đã có 4 ngân hàng có số vốn tự có trên 10 nghìn tỷ đồng đó là: Agribank (10.45 nghìn tỷ), Vietcombank(12.98 nghìn tỷ), BIDV(11.63 nghìn tỷ) và Vietinbank(10.2 nghìn tỷ).

Trong 9 ngân hàng trên thì Agribank dẫn đầu về tốc độ tăng trưởng vốn( trên 300% từ 2.56 nghìn tỷ lên 10.45 nghìn tỷ), tiếp đó là ACB( 270%), Eximbank(223%), Techcombank(102.8%), sacombank (100%)...

Biểu đồ 2.4:

Vốn tự có/Tổng tài sản (%) Dec-06

Vốn tự có/Tổng tài sản (%) Dec-07

%

Vốn tự có/Tổng tài sản(%)

20

18

16

14

12

10

8

6

4

2

0

Ngân hàng

Vốn tự có/Nợ phải trả(%) Dec-06

Vốn tự có/Nợ phải trả(%) Dec-07

%

Vốn tự có/ nợ phải trả(% )

25

20

15

10

5

0

Ngân Hàng

Agribank

Vietcombank

BIDV

Vietinbank

AC

Sacombank

Eximbank

Techcombank

VI

Agribank

Vietcombank

BIDV

Vietinbank

ACB

Sacombank

Eximbank

Techcombank

VIB

B

B

Biểu đồ 2.5:

Qua hai biểu đồ trên ta thấy tỷ trọng vốn tự có/ tổng tài sản và vốn tự có /nợ phải trả của các ngân hàng là khá đồng đều khoảng từ 6%-12%. Cá biệt có Agribank, hai tỷ lệ này là khá thấp chưa đạt đến 5%, và ngân hàng Eximbank có tỷ lệ khá cao(vốn tự có/tổng tài sản 2007 là trên 18%;vốn tự có/ nợ phải trả 2007 khoảng 23%). Như ta đã biết vốn tự có có vai trò rất quan trọng. Nó đảm bảo cho ngân hàng tránh được những rủi ro trong kinh doanh. Vì thế mà các ngân hàng cần duy trì một tỷ lệ vốn tự có/ tổng tài sản một cách hợp lý khoảng 8% đến 10%. Mặt khác vốn tự có/ nợ phải trả cho ta biết được cán cân vốn_nợ của ngân hàng. Khi các ngân hàng sử dụng các biện pháp tăng vốn, huy động vốn sẽ gây ra sự mất cân đối cán cân này. Nếu tỷ lệ vốn tự có/nợ phải trả quá cao thì tức là ngân hàng đang kinh doanh phần lớn bằng nguồn vốn của mình, khá độc lập với thị trường vốn nhưng nếu như vậy lại dẫn đến chi phí sử dụng vốn cao vì không tận dụng được vốn của người khác để kinh doanh. Nếu vốn tự có/nợ phải trả thấp tức là ngân hàng phụ thuộc khá nhiều vào thị trường vốn dẫn đến sức ép của nợ nần, tăng rủi ro cho hoạt động kinh doanh. Song nếu quản lý và sử dụng tốt nguồn vốn vay thì sẽ mang lại khoản lợi nhuận lớn.

2.4 ĐÁNH GIÁ CHUNG VỀ NHỮNG THÀNH TỰU VÀ TỒN TẠI TRONG CÔNG TÁC BẢO TOÀN VÀ PHÁT TRIỂN VỐN TỰ CÓ CỦA CÁC NHTMCP

2.4.1 Những thành tựu đạt được:

Những thành tựu trong công tác bào toàn và phát triển vốn tự có của các ngân hàng thương mại được thể hiện qua quy mô nguồn vốn tự có của các đơn vị theo thời gian. Chúng ta đánh giá công tác này thông qua các con số vốn tự có của một vài đơn vị tiêu biểu tại khu vực thành phố Hồ Chí Minh trong năm 2008, một trung tâm tài chính- kinh tế quan trọng của đất nước.

Tính đến đầu năm 2008, nguồn vốn tự có của các ngân hàng thương mại trên địa bàn thành phố đạt gần 28.230 tỷ đồng, tăng hơn 90% so với cùng kỳ năm trước. Riêng vốn điều lệ của các ngân hàng chiếm trên 23.000 tỷ đồng, tăng gần 77% so với năm trước. Trong số này, một ngân hàng có vốn điều lệ hơn 4.000 tỷ đồng là Sài Gòn Thương Tín (Sacombank), ba ngân hàng có hơn

2.000 tỷ đồng là Xuất nhập khẩu Việt Nam (Eximbank), Á châu (ACB) và An Bình (ABBank).

Trên địa bàn thành phố còn có 5 ngân hàng có vốn điều lệ hơn 1.000 tỷ đồng và 7 nhà băng khác có mức vốn điều lệ trên 500 tỷ đồng. Tổng tài sản có của các ngân hàng thương mại này đạt hơn 395.770 tỷ đồng, tăng hơn gấp đôi so với một năm trước.

Ngoài ra ta có thể đánh giá công tác phát triển nguồn vốn này qua kết quả hoạt độnh kinh doanh hằng năm của các đơn vị. Một kết quả hoạt động kinh doanh tốt là cơ sở để duy trì và mở rộng nguồn vốn tự có trong quá trình hoạt động của mình. Những số liệu về kết quả kinh doanh của một số đơn vị tiêu biểu trong năm 2008 sau đây giúp cho chúng ta hiểu thêm về công tác bảo toàn và phát triển vốn.

Theo kết quả kinh doanh năm 2008 mà Ngân hàng Công thương Việt Nam (Vietinbank) công bố ngày 11/1, tổng tài sản của ngân hàng này tăng 18%, vốn tự có đạt hơn 10.800 tỷ đồng, lợi nhuận đạt 1.563 tỷ đồng; trích dự phòng rủi ro 1,500 tỷ đồng. Tính đến hết 31/12/2008, Vietinbank đạt số dư nguồn vốn huy động 174,6 nghìn tỷ đồng, trong đó số dư vốn VND là 146,1 nghìn tỷ đồng, tăng gần 20,000 nghìn tỷ đồng so với đầu năm. Dư nợ cho vay và đầu tư đạt 180,3 nghìn tỷ đồng, tăng gần 27,8 nghìn tỷ đồng; hoạt động cho vay và đầu tư chiếm tỷ trọng 92% tổng tài sản có. Cũng tính đến hết năm 2008, dư nợ cho vay nền kinh tế của Vietinbank đạt 119,9 nghìn tỷ đồng, tăng 18,4%; nợ xấu là

1.303 tỷ đồng, chiếm 1,09% tổng dư nợ…Trước đó, vào ngày 10/1, Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank) công bố kết quả kinh doanh năm 2008, với tổng nguồn vốn tài sản đạt 386,8 nghìn tỷ đồng, tăng

18,3% so với đầu năm (nguồn vốn tự có đạt 20.989 tỷ đồng, tăng 9,7%); lợi nhuận trước thuế tăng 43%; quỹ tiền lương tăng 32%. Lãi suất đầu vào thực tế bình quân/tháng tăng 0,3%; dư nợ cho vay, đầu tư tăng trưởng 14,2% so với đầu năm 2007. Đặc biệt, năm 2008 Agribank giảm tuyệt đối nguồn vốn vay Ngân hàng Nhà nước tới 99% (hiện chỉ còn 25,000 tỷ đồng). Năm 2008, tổng tài sản của Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) đạt trên 243,8 nghìn tỷ đồng, huy động vốn đạt 201,1 nghìn tỷ đồng, tổng tín dụng đạt 158,4 nghìn tỷ đồng, dư nợ tín dụng cho vay nền kinh tế đạt 149,4 nghìn tỷ đồng, kiểm soát tăng trưởng tín dụng theo đúng chỉ đạo, kiềm chế tốc độ tăng trưởng tín dụng ở mức 27%. Năm qua, thu dịch vụ ròng của ngân hàng này đạt 1.953 tỷ đồng, doanh số mua bán ngoại tệ ước đạt 41 tỷ USD…Bên cạnh đó, các ngân hàng như: Ngân hàng Thương mại Cổ phần Nhà Hà Nội (HabuBank) và Ngân hàng Thương mại Cổ phần Sài Gòn (SCB)… vừa công bố kết quả kinh doanh năm 2008.Tổng vốn điều lệ của HabuBank đạt 2.800 tỷ đồng, tổng tài sản đạt 24.863 tỷ đồng, tổng huy động vốn ước đạt 19.758 tỷ đồng, tổng dư nợ đạt 10.000 tỷ đồng và lợi nhuận trước thuế đạt 525 tỷ đồng. Tính đến 31/12/2008, vốn điều lệ và các quỹ của SCB đạt 2.526 tỷ đồng; tổng tài sản

38.598 tỷ đồng, vượt 49% so với năm 2007; tổng huy động vốn 34.392 tỷ đồng, vượt 51% so với năm 2007; dư nợ tín dụng 23.278 tỷ đồng, vượt 20% so với năm 2007. Lợi nhuận trước thuế của ngân hàng đạt 658 tỷ đồng, vượt 83% so với năm 2007 và vượt kế hoạch lợi nhuận điều chỉnh 2008.

2.4.2 Những tồn tại :

2.4.2.1 Quy mô vốn tự có quá nhỏ: Phần lớn các ngân hàng thương mại (NHTM) có vốn tự có thấp và không đạt tiêu chuẩn an toàn vốn. Vốn tự có của các NHTM mới chiếm 5,4% tổng nguồn vốn của các tổ chức tín dụng(TCTD) trong đó vốn điều lệ chiếm 3,4%. Ngân hàng có vốn tự có cao nhất là Ngân hàng Nông nghiệp và Phát triển nông thôn (NN&PTNT), khoảng 250 triệu USD và thấp nhất là các NHTM cổ phần nông thôn, khoảng 5 triệu USD. Trong khi đó, ngân hàng trung bình trong khu vực có mức vốn tự có xấp xỉ 1 tỷ USD. Hệ thống NHTM VN hội nhập quốc tế trong điều kiện điểm xuất

phát thấp về trình độ phát triển. Các NHTM yếu về nguồn vốn, trình độ chuyên môn quản lý, cơ cấu tổ chức và cơ chế hoạt động. Năng lực cạnh tranh thấp, tỷ lệ an toàn vốn bình quân khoảng 3,72% trong khi theo thông lệ quốc tế thì tỷ lệ an toàn vốn bình quân tối thiểu 8%. Vốn tự có của NHTM VN nhỏ hơn rất nhiều so với các ngân hàng trong khu vực. Ngần hàng có vốn tự có lớn nhất chỉ khoảng 200 triệu USD, bằng 1/5 vốn tự có của ngân hàng các nước trong khu vực. Tốc độ tăng vốn tự có của các NHTM còn thấp trong khi tốc độ tăng tài sản hiện nay bình quân tăng từ 20%-25% nếu không có những biện pháp thiết thực tăng vốn tự có với lộ trình cụ thể thì e rằng NHTM VN khó đạt được tỷ lệ an toàn vốn. Năng lực tài chính của các NHTM còn quá yếu, do vậy khó có thể đủ tiềm lực về vốn khi tham gia hội nhập chỉ trừ một số ngân hàng có quy mô vốn lớn, tuy nhiên số ngân hàng này chiếm tỷ lệ rất ít.

2.4.2.2 Huy động vốn ngắn hạn, cho vay dài hạn: đây là tình hình chung trên thị trường tiền tệ Việt Nam hiện nay. Nếu nhìn nhận thị trường chứng khoán là nơi để các doanh nghiệp huy động vốn trung và dài hạn phục vụ cho yêu cầu sản xuất kinh doanh thì thị trường chứng khoán Việt Nam chưa làm được. Năm 2006 khép lại với sự phát triển nhanh chóng của TTCK trong đó góp phần đáng kể cho sự thành công cho các doanh nghiệp nhà nước IPO, chuyển đổi mô hình hoạt động. Tuy nhiên sang đầu năm 2007, sự sụt dốc nhanh chóng của TTCK đã đẩy các doanh nghiệp vào sự bế tắc trong việc huy động vốn, các kế hoạch IPO bị trì hoãn vô thời hạn nhằm hạn chế nguồn cung cổ phiếu vốn đã trở nên dồi dào. Đến thời điểm này cùng với điều kiện kinh tế của Việt Nam bị tác động mạnh mẽ từ kinh tế toàn cầu như: giá dầu liên tiếp phá kỷ lục, khủng hoãng dưới tiêu chuẩn của Mỹ…kéo theo lạm phát của Việt Nam cao kỷ lục trong vòng một thập kỷ trở lại. Song song đó ngân hàng nhà nước tiến hành nhiều biện pháp để bình ổn thị trường tiền tệ như: đặt ra mức huy động trần lãi suất huy động và cho vay của các tổ chức tín dụng, phát hành tín phiếu bắt buộc, khống chế tốc độ tăng trưởng tín dụng ở mức 30% trong năm 2008 sau khi tăng quá nóng cuối năm 2007.

Trước sự thay đổi liên tục trong các chính sách điều hành của Chính phủ và tình hình biến động phức tạp của lạm phát, người gửi tiền hiện tại chỉ dám gửi vào các kỳ hạn ngắn nhằm thích nghi kịp thời với sự thay đổi bất ngờ từ các chính sách. Điều này đã đẩy các ngân hàng vào các cuộc đua huy động vốn chủ yếu ở các kỳ hạn ngắn. Trái ngược với người gửi tiền, các doanh nghiệp đi vay nhận thấy rằng cần phải vay dài hạn để phòng ngừa rủi ro lãi suất. Chính sự trái ngược này cộng với việc cho vay vốn ồ ạt vào cuối năm 2006 vào lĩnh vực bất động sản, lĩnh vực cần các nguồn vốn trung và dài hạn, nhằm “hợp thức hoá” tỷ lệ cho vay theo chỉ thị 03 về kiểm soát cho vay chứng khoán của Chính phủ. Kết hợp các yếu tố trên đây đã dẫn đến hệ quả là các tổ chức tài chính huy động vốn ngắn hạn, sau đó cho vay dài hạn và khả nặng mất thanh khoản về kỳ hạn ở một số ngân hàng thương mại cổ phần nhỏ đã xảy ra. Lãi suất trên thị trường vốn liên ngân hàng lên đến 30%/năm cho kỳ hạn vay qua đêm (overnight) đã minh chứng cho việc quản lý vốn yếu kém của một số tố chức tín dụng ở Việt Nam thời gian qua.

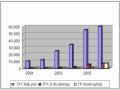

Biểu đồ 2.6: Các mốc lãi suất cơ bản trong thời gian qua

(Nguồn: Thomson – Reuters)

Bảng 2.7: Các loại lãi suất cơ bản của Việt Nam

7.0 | 8.5 | 10.0 | 11.0 | 12.0 | 13.0 | 14.0 | 12.0 | 8.75 | |

LSCK | 6.0 | 7.5 | 9.0 | 10.0 | 11.0 | 12.0 | 13.0 | 11.0 | 6.0 |

LSTCK | 8.0 | 9.5 | 11.0 | 12.0 | 13.0 | 14.0 | 15.0 | 13.0 | 7.5 |

Có thể bạn quan tâm!

-

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 2

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 2 -

Thực Trạng Công Tác Bào Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp Vn

Thực Trạng Công Tác Bào Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp Vn -

Thực Trạng Bảo Toàn Vốn Tự Có Của Các Nhtmcp Vn

Thực Trạng Bảo Toàn Vốn Tự Có Của Các Nhtmcp Vn -

Các Giải Pháp Nhằm Nâng Cao Hiệu Quả Công Tác Bảo Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp Việt Nam

Các Giải Pháp Nhằm Nâng Cao Hiệu Quả Công Tác Bảo Toàn Và Phát Triển Vốn Tự Có Của Các Nhtmcp Việt Nam -

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 7

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 7 -

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 8

Bảo toàn và phát triển vốn tự có tại ngân hàng thương mại cổ phần Việt Nam - 8

Xem toàn bộ 69 trang tài liệu này.

Các loại Lãi suất chính (%)

Ngày tháng01/02/0922/12/0805/12/0821/11/0805/11/0821/10/0811/06/0819/05/0801/02/08

(Nguồn: Thomson – reuters ngày 23 tháng 01 năm 2009)

2.4.2.3 Quản trị điều hành vốn của nhiều ngân hàng thương mại cổ phần chưa phù hợp và chưa hiệu quả: