Kết luận chương 2

Chương 2 đã trình bày lý thuyểt thu nhập từ lãi, thu nhập ngoài lãi, đa dạng hoá nguồn thu, sở hữu nhà nước tác động đến rủi ro và lợi nhuận ngân hàng. Bên cạnh đó, chương cũng tổng kết được các lý thuyết về tác động của đa dạng hoá thu nhập đến lợi nhuận, rủi ro ngân hàng. Phần cuối chương 2 đã xây dựng 2 mô hình nghiên cứu. Tiếp theo chương 3 sẽ trình bày bộ dữ liệu, phuơng pháp nghiên cứu.

Chương 3: Dữ liệu và phương pháp nghiên cứu

Tiếp theo chương 2, chương 3 sẽ giới thiệu về phương pháp và mô hình nghiên cứu cùng các biến nghiên cứu.

3.1 Dữ liệu nghiên cứu

Bài nghiên cứu sử dụng dữ liệu của 29 NHTM tại Việt Nam giai đoạn năm 2006 – 2016. Dữ liệu nghiên cứu được lấy từ cơ sở dữ liệu Bankscope và báo cáo tài chính của các ngân hàng công bố. Các NHTM 100% vốn nước ngoài, ngân hàng hợp tác xã Việt Nam, Ngân hàng chính sách, Ngân hàng liên doanh, NHTM cổ phần Bản Việt, NHTM cổ phần Việt Nam thương tín không được chọn vào mẫu nghiên cứu vì số liệu của các loại ngân hàng này không được cập nhật trong dữ liệu bankscope và báo cáo tài chính công bố không cung cấp đầy đủ thông tin trong 05 năm liên tục. Bài nghiên cứu loại bỏ dữ liệu của các ngân hàng: Ngân hàng TNHH MTV Dầu khí toàn cầu, ngân hàng TNHH MTV Đại dương, ngân hàng TNHH MTV Xây dựng Việt Nam vì báo cáo tài chính các ngân hàng này sau khi được nhà nước mua lại thì đều không cung cấp thông tin dữ liệu cho bài nghiên cứu đồng thời các ngân hàng này đang trong giai đoạn tái cấu trúc nên dữ liệu đưa vào bài nghiên cứu sẽ bị sai lệch. Dữ liệu 29 ngân hàng từ năm 2006 – 2016 được tổ chức dưới dạng dữ liệu bảng.

3.2 Phương pháp nghiên cứu

Bài nghiên cứu được sử dụng phương pháp ước lượng thông qua hồi quy dữ liệu bảng, sử dụng kiểm định Hausman test để lựa chọn phương pháp ước lượng cố định (Fixed effects) hay ước lượng ngẫu nhiên (Radom Effects).

Có thể bạn quan tâm!

-

Ảnh hưởng của đa dạng hóa nguồn thu và sở hữu nhà nước đến lợi nhuận và rủi ro của các ngân hàng thương mại tại Việt Nam - 2

Ảnh hưởng của đa dạng hóa nguồn thu và sở hữu nhà nước đến lợi nhuận và rủi ro của các ngân hàng thương mại tại Việt Nam - 2 -

Mô Hình Các Hình Thức Sở Hữu Ngân Hàng Tại Việt Nam

Mô Hình Các Hình Thức Sở Hữu Ngân Hàng Tại Việt Nam -

Sở Hữu Nhà Nước Ảnh Hưởng Đến Lợi Nhuận Và Rủi Ro Ngân Hàng

Sở Hữu Nhà Nước Ảnh Hưởng Đến Lợi Nhuận Và Rủi Ro Ngân Hàng -

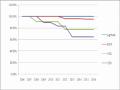

Tỷ Lệ Sở Hữu Nhà Nước Tại Các 4 Ngân Hàng Tmcp Nhà Nước Nắm Giữ Trên 50% Vốn Điều Lệ Qua Các Năm

Tỷ Lệ Sở Hữu Nhà Nước Tại Các 4 Ngân Hàng Tmcp Nhà Nước Nắm Giữ Trên 50% Vốn Điều Lệ Qua Các Năm -

Kết Quả Kiểm Định Tác Động Đa Dạng Hóa Nguồn Thu Và Sở Hữu Nhà Nước Đến Lợi Nhuận Của Ngân Hàng Roe

Kết Quả Kiểm Định Tác Động Đa Dạng Hóa Nguồn Thu Và Sở Hữu Nhà Nước Đến Lợi Nhuận Của Ngân Hàng Roe -

Ảnh hưởng của đa dạng hóa nguồn thu và sở hữu nhà nước đến lợi nhuận và rủi ro của các ngân hàng thương mại tại Việt Nam - 8

Ảnh hưởng của đa dạng hóa nguồn thu và sở hữu nhà nước đến lợi nhuận và rủi ro của các ngân hàng thương mại tại Việt Nam - 8

Xem toàn bộ 80 trang tài liệu này.

Dữ liệu bảng

Dữ liệu bảng là sự kết hợp của dữ liệu chéo và dữ liệu thời gian. Để thu thập nên dữ liệu bảng thì cần phải thu thập nhiều đối tượng (units) giống nhau trong cùng một hoặc nhiều thời điểm. Sử dụng dữ liệu bảng có hai ưu điểm lớn như:

- Dữ liệu bảng cho các kết quả ước lượng các của tham số trong mô hình tin cậy hơn;

- Dữ liệu bảng cho phép người sử dụng xác định và đo lường tác động mà không thể được xác định và đo lường khi sử dụng dữ liệu chéo hoặc dữ liệu thời gian.

- Do việc kết hợp chuỗi thời gian của các quan sát chéo, dữ liệu bảng cho chúng ta dữ liệu nhiều thông tin hơn, tính biến thiên nhiều hơn, ít hiện tượng đa cộng tuyến giữa các biến hơn, nhiều bậc tự do hơn cùng hiệu quả cao hơn.

Phương pháp ước lượng tác động cố định:

Mô hình hồi quy tác động cố định được cho bởi công thức: Yit = β1Xit1 + β2Xit2 + νi + εit

So sánh với mô hình hồi quy tuyến tính cổ điển sai số của mô hình được tách làm hai thành phần. Thành phần νi đại diện cho các yếu tố không quan sát được khác nhau giữa các đối tượng nhưng không thay đổi theo thời gian. Thành phần εit đại diện cho những yếu tố không quan sát được khác nhau giữa các đối tượng và thay đổi theo thời gian.

Để đánh giá tác động của các biến độc lập X1 và X2 lên biến phụ thuộc Y, ước lượng tác động cố định sử dụng sự thay đổi trong X1, X2, và Y theo thời gian. Gọi Zi là kí hiệu cho một biến không quan sát được khác nhau giữa các đối tượng nhưng không đổi theo thời gian và vì vậy bao gồm cả phần sai số trong đó. Bởi vì Zi không thay đổi theo thời gian nên nó không thể gây ra bất kì sự thay đổi nào trong Yit. Vì không thay đổi theo thời gian nên Zi không thể giải thích bất kì sự thay đổi nào trong Yit theo thời gian.

Phương pháp ước lượng tác động ngẫu nhiên

Mô hình hồi quy tác động ngẫu nhiên được cho bởi công thức sau: Yit = β1Xit1 + β2Xit2 + νi + μit

Trong đó μit = ωi + εit là thành phần sai số μit không tương quan với bất kì biến giải thích nào trong mô hình với εit là số hạng sai số ngẫu nhiên có một giá trị trung bình bằng 0 phương sai bằng σ2ε với các thành phần sai số cá nhân không tương quan nhau và không tự tương quan giữa các đơn vị. Để kết quả ước lượng không chệch và hiệu quả với mô hình này, chúng ta có thể sử dụng ước lượng GLS

khả thi để khắc phục hiện tượng sai số nhiễu tự tương quan gọi là ước lượng ngẫu nhiên.

Sự khác nhau giữa phương pháp hồi quy tác động cố định và phương pháp hồi quy tác động ngẫu nhiên: Trong phương pháp hồi quy tác động cố định, mỗi đơn vị theo không gian có giá trị tung độ gốc cố định riêng nên sẽ có n giá trị tương ứng với n đơn vị. Còn đối với mô hình hồi quy tác động ngẫu nhiên, tung độ gốc β1 tiêu biểu cho giá trị trung bình của tất cả các tung độ gốc và sai số εi tiêu biểu cho sự sai lệch ngẫu nhiên của từng tung độ gốc so với giá trinh trung bình (Damodar N. Gujarati, 2002).

Kiểm định Hausman

Kiểm định Hausman được sử dụng để lựa chọn phương pháp ước lượng phù hợp giữa hai phương pháp ước lượng tác động cố định và tác động ngẫu nhiên (Baltagi, 2008). Giả thuyết H0 cho rằng không có sự tương quan giữa sai số đặc trưng giữa các đối tượng (vi) với các biến giải thích Xit trong mô hình. Ước lượng tác động ngẫu nhiên là hợp lý theo giả thuyết H0 tuy nhiên lại không phù hợp ở giả thuyết thay thế. Ước lượng tác động cố định là hợp lý cho cả giả thuyết H0 và giả thuyết thay thế. Tuy nhiên, trong trường hợp giả thuyết H0 bị bác bỏ thì ước lượng tác động cố định là phù hợp hơn so với ước lượng tác động ngẫu nhiên. Ngược lại, chưa có đủ bằng chứng để bác bỏ H0 nghĩa là không bác bỏ được sự tương quan giữa sai số và các biến giải thích thì ước lượng tác động cố định không còn phù hợp và ước lượng ngẫu nhiên sẽ được ưu tiên sử dụng.

3.3 Biến nghiên cứu

Biến đo lường lợi nhuận ngân hàng:

Để đại diện lợi nhuận của ngân hàng, ta sử dụng 2 biến ROA và ROE (Taha,1999)

- ROA: là chỉ số đo lường khả năng các NHTM quản lý, sử dụng nguồn lực tài chính để tạo ra lợi nhuận. ROA được tính theo công thức:

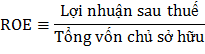

- ROE: Là chỉ số phản ánh hiệu quả của vốn chủ sở hữu, đo lường hiệu quả đầu tư của vốn chủ sở hữu, phản ánh khả năng tạo ra lợi nhuận từ một đồng vốn mà nhà đầu tư đầu tư vào ngân hàng. ROE được tính theo công thức:

Lợi nhuận sau thuế trên tổng tài sản và lợi nhuận sau thuế trên tổng vốn chủ sở hữu để đo lường hiệu quả kinh doanh

Biến đo lường rủi ro ngân hàng:

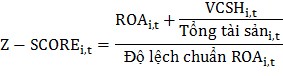

- Rủi ro phá sản: Thước đo chỉ số rủi ro phá sản được sử dụng là Z-SCORE đại diện cho sự mất khả năng thanh toán. Chỉ số này đo lường tính ổn định và sẽ tỷ lệ nghịch với rủi ro phá sản hay mất khả năng thanh toán của ngân hàng. Khi Z- SCORE càng cao thì xác suất phá sản càng thấp (B. Williams& L.Prather, 2010)

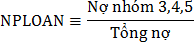

- Rủi ro tín dụng: Sử dụng tỷ lệ nợ xấu như một thước đo rủi ro tín dụng của ngân hàng. Nợ xấu ngân hàng bao gồm nợ nhóm 3, nhóm 4, nhóm 5. Chỉ số NPLOAN càng cao thì sẽ dẫn đến rủi ro tín dụng càng cao (Boyd &Graham,1988).

Biến đo lường đa dạng hóa nguồn thu ngân hàng:

- Theo Laeven và Levine (2007), Chronopoulos et al. (2011) và Elyasiani and Wang (2012), HHI (Herfindahl Hirschman index), được dùng để đo lường đa dạng hóa nguồn thu ngân hàng. Đa dạng hóa nguồn thu ngân hàng được thể hiện như sau:

![]()

Totinc là tổng thu nhập ngân hàng, totinc = non + net với non là thu nhập ngoài lãi (bao gồm 5 nguồn thu từ : lãi từ hoạt động dịch vụ, lãi từ hoạt động kinh doanh ngoại hối, lãi từ mua bán chứng khoán, lãi từ góp vốn mua cổ phần, và lãi từ hoạt

động khác) và net là thu nhập lãi ròng. Chỉ số HHI càng cao thì mức độ đa dạng hóa càng cao.

Biến đo lường ảnh hưởng nhà nước (OWN):

- Được thể hiện thông qua tỷ lệ phần trăm số lượng cổ phiếu nắm giữ bởi nhà nước / Tổng số lượng cổ phiếu hiện hành của ngân hàng. Tỷ lệ này càng cao chứng tỏ mức độ ảnh hưởng của nhà nước lên doanh nghiệp càng lớn (Huang và các cộng sự 2011; Lee S., 2008).

Các biến kiểm soát:

- EQUITY: Biến đo lường tỷ lệ vốn chủ sở hữu trên tổng tài sản và thể hiện mức độ đòn bẩy tài chính của ngân hàng. Tuy nhiên, đòn bẩy tài chính cao cũng dẫn đến rủi ro cao. (Theo Sanya và Wofle ,2011; Chiorazzo et al, 2008; Stiroh, 2004)

- SIZE: Biến đại diện cho những ảnh hưởng của quy mô ngân hàng trong mô hình nghiên cứu và được tính bằng logarit tự nhiên của tổng tài sản ngân hàng. Các ngân hàng lớn phải quản lý rủi ro và đa dạng hóa các cơ hội tốt hơn (DeYoung và Rice, 2004)

- COST: Được đo bằng chi phí hoạt động trên tổng tài sản thể hiện hiệu quả hoạt động của ngân hàng, chỉ số này càng cao thể hiện hiệu quả trong hoạt động càng kém. Các ngân hàng có hiệu quả hoạt động kém ít có khả năng đa dạng hóa doanh thu và do đó làm giảm lợi nhuận ngân hàng. Doanh thu chỉ đủ để chi trả cho chi phí hoạt động. (Aisha mohammed Sissy và các cộng sự , 2016)

- LOAN: Là tỷ lệ tổng dư nợ trên tổng tài sản. Biến này đại diện cho tác động cho vay ảnh hưởng đến lợi nhuận và rủi ro ngân hàng (Stiroh, 2004)

- GDP: Được tính bằng tỷ lệ tăng trưởng thu nhập quốc gia. Đây là biến kiểm soát kinh tế nói chung để cho thấy ảnh hưởng của sự phát triển kinh tế, sự ổn định vĩ mô và các khuôn khổ thể chế đến hoạt động của ngân hàng ở một quốc gia (Aisha mohammed Sissy và các cộng sự, 2016)

- INF: Cũng như GDP, đây là một biến kiểm soát vĩ mô cho thấy ảnh hưởng của các yếu tố ngoại sinh đến tình hình hoạt động của một ngân hàng.

3.4 Mô hình nghiên cứu:

Dựa vào lý thuyết và các giả thuyết đã được xây dựng ở chương 2, đề tài áp dụng mô hình nghiên cứu của Sanya và Wofle (2010), Aisha Mohammed Sissy (2016), M. Cornett (2005) để xác định đa dạng hóa nguồn thu và sở hữu nhà nước ảnh hưởng đến rủi ro và lợi nhuận tại các ngân hàng. Sự tác động của đa dạng hóa nguồn thu và sở hữu nhà nước ảnh hưởng đến lợi nhuận được đo lường qua biến ROA và ROE ( mô hình nghiên cứu 1, 2). Sự tác động của đa dạng hóa nguồn thu và sở hữu nhà nước ảnh hưởng đến rủi ro được đo lường qua biến Z- SCORE và NPLOAN (mô hình nghiên cứu 3,4). Trong đó các mô hình lần lượt kiểm định giả thuyết H1 sự tác động của đa dạng hóa nguồn thu (HHI) và biến sở hữu nhà nước (OWN) có ảnh hưởng đến lợi nhuận (ROA,ROE) và rủi ro (Z-SCORE, NPLOAN),cụ thể như sau:

Mô hình 1:

ROAi,t= β0 + β1HHI i,t+ β2OWNi,t + β3 EQUITYi,t + β4 SIZEi,t + β5 COSTi,t + β6LOANi,t + β7GDPi,t + β8INFi,t + εi,t (1)

Mô hình 2:

ROEi,t= β0 + β1HHI i,t+ β2OWNi,t + β3 EQUITYi,t + β4 SIZEi,t + β5 COSTi,t + β6LOANi,t + β7GDPi,t + β8INFi,t + εi,t (2)

Mô hình 3:

Z-scorei,t= β0 + β1HHI i,t+ β2OWNi,t + β3 EQUITYi,t + β4 SIZEi,t + β5 COSTi,t + β6LOANi,t + β7GDPi,t + β8INFi,t + εi,t (3)

Mô hình 4:

NPLOANi,t= β0 + β1HHI i,t+ β2OWNi,t + β3 EQUITYi,t + β4 SIZEi,t + β5 COSTi,t +

β6LOANi,t + β7GDPi,t + β8INFi,t + εi,t (4) Trong đó:

Chỉ số i biểu thị ngân hàng và t là thời gian (năm); β0 là hằng số đại diện cho tác động đối với ngân hàng, β1, β2, β3, β4, β5, β6, β7, β8 biểu thị hệ số tương quan của rủi ro và lợi nhuân đối với đa dạng hóa nguồn thu (hhidiv) và sở hữu nhà nước (OWN);tỷ lệ vốn chủ sở hữu trên tổng tài sản EQUITY; quy mô ngân hàng SIZE;

chi phí hoạt động trên tổng tài sản COST; dư nợ trên tổng tài sản LOAN; tổng sản phẩm quốc nội GDP và lạm phát INF đều là biến phụ thuộc của mô hình 1,2,3,4.