Kỳ cho kết quả rằng tỷ suất sinh lợi của cổ phiếu ngành ngân hàng chịu tác động mạnh của rủi ro thị trường được đo lường bằng chỉ số ISEindex 100.

Tiếp theo để xét tính phù hợp của mô hình OLS, tác giả thực hiện kiểm định hiệu ứng ARCH đối với phần dư từ phương trình hồi quy của từng cổ phiếu để tìm ra mô hình phù hợp cho bài nghiên cứu. Tác giả kiểm định hiệu ứng ARCH đối với phần dư với mỗi phương trình OLS của cổ phiếu ngân hàng. Ta có:

H0: Phần dư không có hiệu ứng ARCH H1: Phần dư có hiệu ứng ARCH

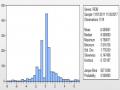

Nếu bình phương phần dư trong mô hình (1) có tự tương quan hay phương sai có điều kiện thay đổi, giả thuyết H0 sẽ bị bác bỏ. Cột cuối cùng của bảng 4.2 thể hiện kết quả kiểm định ARCH được thực hiện bởi Eviews 8.0. Kết quả kiểm định cho thấy phần dư của 7/8 cổ phiếu ngân hàng có hiệu ứng ARCH (ngoại trừ cổ phiếu của Ngân hàng Vietcombank – VCB). Sự xuất hiện của tự tương quan hay phương sai có điều kiện thay đổi sẽ vi phạm giả thiết cổ điển của mô hình OLS vì dự hiện diện của hiệu ứng ARCH ngụ ý rằng hệ số OLS không được ước lượng một cách hiệu quả và ảnh hưởng đến kết quả kiểm định ý nghĩa thống kê là không đáng tin cậy. Do vậy, lựa chọn mô hình GARCH (1,1) là sự xuất hiện phù hợp để ước lượng dữ liệu có hiệu ứng ARCH này. Theo nghiên cứu của Saadet Kasman, Gulin Vardar và Gokce Tunc (2011), thì chuỗi dữ liệu tại thị trường của Thổ Nhĩ Kỳ cũng có hiệu ứng ARCH 14/14 biến nghiên cứu của mô hình và tác giả đã thực hiện dùng mô hình GARCH (1,1) để ước lượng nghiên cứu của mình.

4.3. Kết quả hồi quy tỷ suất sinh lợi theo mô hình GARCH (1,1)

Mô hình hồi quy : 𝑟𝑡 = 𝛾0 + 𝛾1𝑀𝑅𝐾𝑡 + 𝛾2𝐼𝑁𝑇𝑡 + 𝛾3𝐹𝑋𝑡 + 𝜀𝑡 (2)

𝜎2 = 𝛼

+ 𝛼 𝜀2 + 𝛽𝜎2

𝑡 0

1 𝑡−1

𝑡−1

Bảng 4.3. Kết quả ước lượng tỷ suất sinh lợi theo mô hình GARCH (1,1)

𝛾0 | 𝛾1 | 𝛾2 | 𝛾3 | 𝛼0 | 𝛼1 | β | |

ACB | -0.0340 | 0.5316*** | -0.0067*** | 0.2876 | 0.0698 | 0.1149 | 0.8584 |

(0.1349) | (0.0000) | (0.0065) | (0.6458) | (0.0000) | (0.0000) | (0.0000) | |

CTG | -0.0653** | 1.0102*** | 0.0026 | 0.3232 | 0.1178 | 0.1407 | 0.8135 |

(0.0392) | (0.0000) | (0.3281) | (0.5100) | (0.0000) | (0.0000) | (0.0000) | |

EIB | -0.0244 | 0.5148*** | -0.0059** | 0.7217 | 0.2029 | 0.1711 | 0.7693 |

(0.4747) | (0.0000) | (0.0106) | (0.3039) | (0.0000) | (0.0000) | (0.0000) | |

MBB | -0.0155 | 0.7033*** | -0.0015 | -0.0141 | 0.0632 | 0.0733 | 0.8868 |

(0.5638) | (0.0000) | (0.4739) | (0.9767) | (0.0000) | (0.0000) | (0.0000) | |

NVB | -0.0711 | 0.0859 | -0.0046 | -0.0524 | 1.1579 | 0.2102 | 0.6990 |

(0.3124) | (0.2270) | (0.4601) | (0.9857) | (0.0000) | (0.0000) | (0.0000) | |

SHB | -0.0785* | 1.1344*** | 0.0003 | 0.4165 | 0.1187 | 0.0966 | 0.8769 |

(0.0740) | (0.0000) | (0.9367) | (0.6927) | (0.0000) | (0.0000) | (0.0000) | |

STB | -0.0353 | 0.0650*** | -0.0109*** | -0.3449 | 0.6230 | 0.2745 | 0.5822 |

(0.3324) | (0.0000) | (0.0009) | (0.7817) | (0.0000) | (0.0000) | (0.0000) | |

Số trường hợp có ý nghĩa thống kê | 2/7 | 6/7 | 3/7 | 0/7 | 7/7 | 7/7 | 7/7 |

Có thể bạn quan tâm!

-

Tóm Tắt Về Dữ Liệu Nghiên Cứu Được Sử Dụng Trong Mô Hình

Tóm Tắt Về Dữ Liệu Nghiên Cứu Được Sử Dụng Trong Mô Hình -

Mô Hình Phương Sai Có Điều Kiện Của Sai Số Thay Đổi Tự Hồi Quy (Arch)

Mô Hình Phương Sai Có Điều Kiện Của Sai Số Thay Đổi Tự Hồi Quy (Arch) -

Thống Kê Mô Tả Và Kết Quả Kiểm Định Tính Dừng

Thống Kê Mô Tả Và Kết Quả Kiểm Định Tính Dừng -

Kết Quả Ước Lượng Biến Động Tỷ Suất Sinh Lợi Theo Mô Hình Garch (1,1)

Kết Quả Ước Lượng Biến Động Tỷ Suất Sinh Lợi Theo Mô Hình Garch (1,1) -

Ảnh hưởng của biến động lãi suất và tỷ giá đến tỷ suất sinh lợi và biến động tỷ suất sinh lợi cổ phiếu tại ngân hàng thương mại Việt Nam - 9

Ảnh hưởng của biến động lãi suất và tỷ giá đến tỷ suất sinh lợi và biến động tỷ suất sinh lợi cổ phiếu tại ngân hàng thương mại Việt Nam - 9 -

Ảnh hưởng của biến động lãi suất và tỷ giá đến tỷ suất sinh lợi và biến động tỷ suất sinh lợi cổ phiếu tại ngân hàng thương mại Việt Nam - 10

Ảnh hưởng của biến động lãi suất và tỷ giá đến tỷ suất sinh lợi và biến động tỷ suất sinh lợi cổ phiếu tại ngân hàng thương mại Việt Nam - 10

Xem toàn bộ 96 trang tài liệu này.

Ghi chú: ***, **, * kết quả có ý nghĩa thống kê ở mức ý nghĩa 1%, 5%, 10% Nguồn: Kết quả hồi quy từ phần mềm Eviews 8.0

Các kết quả hệ số ước lượng từ mô hình GARCH (1,1) được thể hiện ở bảng 4.3 của bài nghiên cứu.

Trong phương trình trung bình của mô hình GARCH (1,1)

- Giá trị hệ số γ1 thể hiện sự tác động của tỷ suất sinh lợi thị trường lên tỷ suất sinh lợi của cổ phiếu các Ngân hàng. Các hệ số γ1 của mô hình hầu hết có ý nghĩa thống kê tại mức ý nghĩa 1% (ngoài trừ cổ phiếu Ngân hàng Quốc Dân NVB không có ý nghĩa thống kê) và có tác động mạnh đối với chỉ số cổ phiếu ngành Ngân hàng, các hệ số γ1 đều có giá trị dương thể hiện tác động cùng chiều. Như vậy tương tự với kết quả ước lượng trong mô hình OLS và như mong đợi của bài nghiên cứu, biến tỷ suất sinh lợi của chỉ số thị trường giải thích phần lớn và tác động cùng chiều đến tỷ suất sinh lợi cổ phiếu ngành Ngân hàng.

- Giá trị hệ số γ2 thể hiện sự tác động của biến động lãi suất qua đêm bình quân liên ngân hàng lên tỷ suất sinh lợi của cổ phiếu các Ngân hàng. Các hệ số γ2 có giá trị âm và có ý nghĩa thống kê đối với cổ phiếu ACB, EIB và cổ phiếu STB, tức là lãi suất qua đêm bình quân liên ngân hàng có tác động ngược chiều đối với tỷ suất sinh lợi của các cổ phiếu này. Từ kết quả trên cho thấy rằng tỷ suất sinh lợi có mối quan hệ ngược chiều đối với sự thay đổi của lãi suất, tuy nhiên sự tác động ở mức độ thấp hơn so với tỷ suất sinh lợi thị trường.

- Giá trị hệ số γ3 thể hiện sự tác động của biến động tỷ giá hối đoái đối với tỷ suất sinh lợi của các cổ phiếu Ngân hàng. Các hệ số này không có ý nghĩa thống kê đối với tất cả các trường hợp nghiên cứu. Từ kết quả trên cho thấy chưa có bằng chứng cho thấy biến động tỷ giá hối đoái tác động đến tỷ suất sinh lợi cổ phiếu ngành ngân hàng.

Trong phương trình phương sai có điều kiện, kết quả hồi quy từ mô hình GARCH (1,1) cho thấy:

- Hệ số chặn α0 có giá trị dương và có ý nghĩa thống kê ở mức ý nghĩa 1% trong tất cả 7 cổ phiếu ngân hàng và chỉ số cổ phiếu ngành Ngân hàng (7/7 trường hợp nghiên cứu) cho thấy rằng tồn tại nhân tố không thay đổi theo thời gian, có ý nghĩa thống kê trong quá trình tác động đến tỷ suất sinh lợi cổ phiếu Ngân hàng.

- Tham số ARCH α1 và tham số GARCH β đáp ứng điều kiện của phương trình là không âm và có ý nghĩa thống kê trong tất cả các trường hợp nghiên cứu tại mức ý nghĩa 1%. Tổng các giá trị của tham số ARCH α1 và tham số GARCH β nhỏ hơn 1 thỏa mãn điều kiện của mô hình GARCH. Tham số GARCH β có giá trị lớn hơn so với tham số ARCH α1, có ý nghĩa rằng sự biến động của tỷ suất sinh lợi của cổ phiếu ngành Ngân hàng nhạy cảm hơn đối với các giá trị trễ của chính nó hơn là so với những cú sốc mới. Điều đó có ý nghĩa rằng biến động của tỷ suất sinh lợi của cổ phiếu ngành Ngân hàng tại thời điểm t chịu sự ảnh hưởng của chính nó tại thời điểm t-1 là mạnh hơn so với những cú sốc. Cổ phiếu có xu hướng chuỗi trong một khoảng thời gian nhất định vì thế biến động tỷ suất sinh lợi chịu tác động của chính nó trong quá khứ là hoàn toàn phù hợp.

Tổng quát nghiên cứu ước lượng từ mô hình GARCH (1,1) cho thấy rằng tỷ suất sinh lợi của chỉ số giá thị trường tác động mạnh hơn lên tỷ suất sinh lợi của cổ phiếu ngân hàng so với lãi suất và tỷ giá hối đoái. Hay có thể nói rằng tỷ suất sinh lợi của chỉ số giá trị trường (đại diện cho rủi ro thị trường, rủi ro danh mục thị trường) là nhân tố có tác động mạnh và đóng vai trò trọng yếu trong việc xác định tỷ suất sinh lợi của cổ phiếu ngành ngân hàng. Theo phương trình phương sai có điều kiện trong mô hình GARCH (1,1) còn cho thấy rằng tỷ suất sinh lợi trong quá khứ cũng là một trong những nhân tố ảnh hưởng và dùng để xác định tỷ suất sinh lợi của cổ phiếu ngân hàng ở thời điểm hiện tại. Sự thay đổi của lãi suất hầu hết có mối tương quan ngược chiều so

với tỷ suất sinh lợi của cổ phiếu, nhưng sự tác động này là yếu hơn. Kết quả này có mối liên hệ khá tốt với bài nghiên cứu đã được kiểm định của Saadet Kasman, Gulin Vardar và Gokce Tunc (2011).

Tác động của tỷ suất sinh lợi chỉ số giá thị trường tác động rất mạnh đến hầu hết các cổ phiếu ngân hàng (có ý nghĩa ở mức ý nghĩa 1%). Có thể thấy rằng cổ phiếu NVB của Ngân hàng Quốc Dân ở cả hai mô hình OLS và mô hình GARCH (1,1) đều không có ý nghĩa thống kê, cổ phiếu NVB rất ít được giao dịch trên thị trường chứng khoán Việt Nam, biến động giá của cổ phiếu này gần như cực kỳ thấp. Giá của cổ phiếu được duy trì cùng một mức giá trong thời gian dài vì vậy do chính sự gần như không được giao dịch trên thi trường như trên làm cho tác động của thị trường đến cổ phiếu này gần như rất ít. Trong số các ngân hàng bị tác động có thể thấy cổ phiếu ngân hàng Sài Gòn Hà Nội (SHB) có hệ số là 1.1344 là bị tác động mạnh nhất, các ngân hàng còn lại có hệ số tác động thấp hơn. Trong những ngân hàng nghiên cứu thì Ngân hàng Ngoại Thương Việt Nam – VCB là chuỗi dữ liệu không có có hiệu ứng ARCH vì thế không chạy mô hình GARCH (1,1) tuy nhiên tại kết quả ước lượng mô hình OLS tỷ suất sinh lợi của chỉ số giá thị trường có tác động rất mạnh đến tỷ suất sinh lợi của cổ phiếu ngân hàng này.

Biến động của lãi suất chỉ có tác động đến các cổ phiếu ACB, cổ phiếu EIB và cổ phiếu STB. Các Ngân hàng TMCP Á Châu (ACB), Ngân hàng TMCP Xuất nhập khẩu Việt Nam (EIB), ngân hàng TMCP Sài gòn Thương tín (STB) hiện là những ngân hàng có tổng tài sản lớn nhất thuộc nhóm ngân hàng TMCP tư nhân trong thời gian nghiên cứu. Hoạt động của các ngân hàng này chủ yếu là hoạt động truyền thống là huy động và cho vay. Tỷ trọng các hoạt động truyền thống chiếm tỷ trọng cao trong hoạt động kinh doanh của các ngân hàng này. Năm 2017, Hệ số đo Tỷ lệ dư nợ tín dụng/Tổng nguồn vốn huy động của các Ngân hàng TMCP Á Châu (ACB), Ngân hàng TMCP Xuất nhập khẩu Việt Nam (EIB), ngân hàng TMCP Sài gòn Thương tín (STB) lần lượt

là 71%, 68%, 60%. Theo Nguyễn Thị Ngọc Trang và cộng sự (2014) nghiên cứu về chính sách tiền tệ và truyền dẫn lãi suất bán lẻ ở Việt Nam chỉ ra rằng khi chính sách tiền tệ của ngân hàng nhà nước được điều chỉnh (ví dụ như lãi suất chiết khấu) thì lãi suất trên thị trường (ví dụ như lãi suất vay mượn giữa các ngân hàng) sẽ bị tác động. Khi đó, ngân hàng thương mại có thể thay đổi lãi suất bán lẻ (chẳng hạn như lãi suất tiền gửi và lãi suất cho vay) để giảm thiểu chi phí do lãi suất trên thị trường thay đổi, nhờ sự thay đổi đó mà các ngân hàng kiểm soát được lợi nhuận. Quá trình này được gọi là truyền dẫn lãi suất (Wang & Lee, 2009; Wang & Nguyen, 2010). Bài nghiên cứu cho thấy khi lãi suất liên ngân hàng tăng thì sẽ truyền dẫn không hoàn toàn vào lãi suất tiền gửi và lãi suất cho vay (lãi suất bán lẻ) làm lãi suất này cũng tăng theo. Từ đó những lãi suất này sẽ ảnh hưởng đến chi phí vốn của các ngân hàng. Khi lãi suất liên ngân hàng biến động sẽ ảnh hưởng đến lãi suất tiền gửi và cho vay cũng tăng theo, tác động mạnh tới hoạt động của các ngân hàng có tỷ trọng hoạt động truyền thống (hoạt động cho vay chiếm tỷ trọng cao trong hoạt động dịch vụ của ngân hàng) cao. Điều này có thể giải thích tại sao tỷ suất sinh lợi các ngân hàng TMCP tư nhân như Ngân hàng ACB, STB, EIB lại chịu tác động bởi sự thay đổi trong lãi suất bình quân liên ngân hàng.

Ngoài ra, từ kết quả hồi quy cho thấy, không có bằng chứng về sự tác động của sự thay đổi tỷ giá hối đoái đến tỷ suất sinh lợi của cổ phiếu các ngân hàng. Một số kết quả nghiên cứu trước đây cho thấy biến động tỷ giá dẫn đến sự gia tăng trong biến động tỷ suất sinh lợi cổ phiếu ngân hàng (Choi và cộng sự, 1992) áp dụng mô hình ba nhân tố nghiên cứu tác động đến tỷ suất sinh lợi cổ phiếu Ngân hàng Mỹ hoặc trường hợp nợ danh nghĩa vượt quá tài sản danh nghĩa bằng ngoại tệ, một sự giảm giá đồng nội tê (tỷ giá tăng) sẽ làm giảm lợi nhuận của ngân hàng từ đó làm giảm giá cổ phiếu ngân hàng (Hahm, 2004; Saadet Kasman, Gulin Vardar và Gokce Tunc, 2011). Saadet Kasman, Gulin Vardar và Gokce Tunc (2011) nghiên cứu tác động của lãi suất, tỷ giá hối đoái

lên tỷ suất sinh lợi và biến động tỷ suất sinh lợi cua cổ phiếu ngành ngân hàng tại Thổ Nhĩ Kỳ kết quả rằng những thay đổi lãi suất và tỷ giá hối đoái các tác động tiêu cực (tác động ngược chiều) và đáng kể lên tỷ suất sinh lợi cổ phiếu ngành ngân hàng. Kết quả nghiên cứu trước đây cho thấy tỷ giá có tác động ngược chiều đến tỷ suất sinh lợi của cổ phiếu ngân hàng bởi vì sự giảm giá của nội tệ sẽ tác động đến giá trị các tài sản mà ngân hàng đang nắm giữ. Phần tiếp theo tác giả đưa ra giải thích cho kết quả nghiên cứu tại Việt Nam bằng cách nhìn lại diễn biến của tỷ giá hối đoái của Việt Nam trong giai đoạn nghiên cứu 2011-2017.

Trong khoảng thời gian 2011-2015, cơ chế tỷ giá đã được Ngân hàng Nhà nước thay đổi. Ngân hàng Nhà nước bắt đầu tác động nhiều vào thị trường ngoại tệ bằng cách mua bán, ổn định khoảng chênh lệch lãi suất VNĐ và USD với mục đích cho người dân thấy việc giữ tiền VNĐ là tốt hơn so với tiền USD. Từ diễn biến trên cho thấy tỷ giá hối đoái USD/VND trong giai đoạn 2011 – 2015 trong bài nghiên cứu gần như không biến động nhiều theo diễn biến thị trường, vì vậy đánh giá tác động của biến động của tỷ giá lên tỷ suất sinh lợi cổ phiếu ngân hàng là khá khó.

Trong giai đoạn 2016 – 2017, NHNN đã thay đổi chính sách tiền tệ, thay vì tỷ giá bình quân liên ngân hàng sử dụng trước đây, thị trường tài chính Việt Nam có tỷ giá trung tâm do NHNN công bố hàng ngày. Cách thức điều hành tỷ giá mới cho phép tỷ giá biến động linh hoạt hàng ngày theo diễn biến cung cầu ngoại tệ trong nước, biến động trên thị trường thế giới, nhưng vẫn đảm bảo vai trò quản lý của NHNN theo định hướng điều hành chính sách tiền tệ. Với việc điều hành tỷ giá mang tính chủ động và linh hoạt hơn, tỷ giá và thị trường ngoại tệ giai đoạn 2016 - 2017 đã ổn định hơn so với giai đoạn trước, tỷ giá giao dịch của các ngân hàng thương mại diễn biến linh hoạt trong biên độ cho phép. Vì vậy từ năm 2016, tỷ giá đã có những biến động linh hoạt hơn kèm theo với thị trường, tuy nhiên do giai đoạn số liệu từ năm 2016 - 2017 là

không lớn vì vậy bài nghiên cứu chưa đưa ra một bằng chứng nào mạnh mẽ về sự tác động của biến động tỷ giá lên tỷ suất sinh lợi của cổ phiếu ngân hàng.

4.4. Kết quả ước lượng mức độ biến động tỷ suất sinh lợi với GARCH (1,1)

Mô hình hồi quy : 𝑟𝑡 = 𝛾0 + 𝜀𝑡 (3)

𝜎2 = 𝛼

+ 𝛼

𝜀2 + 𝛽𝜎2 + 𝜃

𝐼𝑁𝑇2 + 𝜃

𝐹𝑋2

𝑡 0

1 𝑡−1

𝑡−1

1 𝑡

2 𝑡