quả này hoàn toàn phù hợp với giả thuyết 2: TSSL của cổ phiếu sẽ tỷ lệ thuận với điểm số F_Score. Có nghĩa là những cổ phiếu giá trị có điểm số F_Score cao sẽ cho TSSL cao hơn những cổ phiếu có điểm số F_Score thấp. Và cũng phù hợp với kết quả nghiên cứu của Piotroski (2000), Mohr (2012), Galdi và cộng sự (2013), Hyde (2014) và Võ Thị Quý & Bùi Thanh Trúc (2015).

4.2. Kết quả nghiên cứu chiều hướng tác động của kỳ hạn đầu tư đến tỷ suất sinh lời của danh mục cổ phiếu trong đầu tư giá trị trên thị trướng chứng khoán Việt Nam

4.2.1 Kết quả thống kê mô tả

NCS thực hiện thống kê mô tả cho 471 quan sát (là số lượng các cổ phiếu giá trị theo các năm từ 5/2007 đến 5/2017, sau khi lọc ra từ 1,667 quan sát) để kiểm định sự phù hợp của dữ liệu nghiên cứu. Theo kết quả thống kê mô tả ở bảng (4.22) cho thấy, dữ liệu dùng để phân tích không có những yếu tố đột biến; sai số mẫu, độ lệch chuẩn, skewness và kurtosis, và mức độ tin cậy đều ở mức ổn định. Dữ liệu đều xoay quanh giá trị trung bình và phù hợp để thực hiện phân tích và đưa ra kết quả nghiên cứu.

Dữ liệu nghiên cứu và bảng thống kê có sự lệch pha thời gian nhau 1 năm là bởi vì thời điểm tính toán TSSL của cổ phiếu giá trị sẽ sau thời điểm tính điểm số F_Score và PEG để lọc danh mục cổ phiếu là 1 năm và thời điểm để tính toán TSSL của năm n là bắt đầu tư từ tháng 5 của năm n đến tháng 5 của năm (n+1) (xem giải thích chi tiết tại bảng 3.3).

Bảng 4.22: Kết quả thống kê TSSL của cổ phiếu giá trị từ 2008 - 2016

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |||

Mean | (0.2243) | 0.8176 | (0.3708) | 0.2081 | 0.1194 | 0.4604 | 0.3766 | 0.3545 | 0.1546 |

Standard Error | 0.0641 | 0.2697 | 0.0269 | 0.0820 | 0.0693 | 0.0557 | 0.0796 | 0.1099 | 0.0407 |

Standard Deviation | 0.3139 | 1.0446 | 0.1902 | 0.5498 | 0.4650 | 0.3820 | 0.6420 | 1.0773 | 0.3731 |

Sample Variance | 0.0986 | 1.0913 | 0.0362 | 0.3022 | 0.2162 | 0.1459 | 0.4122 | 1.1605 | 0.1392 |

Kurtosis | 0.9526 | 8.3874 | 0.1275 | 17.412 | 5.1619 | 0.2615 | 14.633 | 31.257 | 1.1149 |

Skewness | 0.9745 | 2.5982 | 0.6205 | 3.4614 | 1.8649 | 0.1159 | 3.3357 | 5.2268 | 0.0443 |

Range | 1.3726 | 4.4146 | 0.8664 | 3.6249 | 2.5766 | 1.7803 | 4.3506 | 8.1728 | 2.2997 |

Minimum | (0.7688) | (0.225) | (0.6985) | (0.517) | (0.623) | (0.366) | (0.492) | (0.783) | (0.894) |

Maximum | 0.6038 | 4.1889 | 0.1679 | 3.1072 | 1.9534 | 1.4139 | 3.8578 | 7.3889 | 1.4051 |

Sum | (5.3840) | 12.264 | (18.540) | 9.364 | 5.371 | 21.636 | 24.482 | 34.033 | 12.985 |

Count | 24 | 15 | 50 | 45 | 45 | 47 | 65 | 96 | 84 |

Có thể bạn quan tâm!

-

Tác Động Của Nhân Tố Giá Trị Và Nhân Tố Chất Lượng Đến Tssl Của Cổ Phiếu Trong Đầu Tư Giá Trị Trên Ttck Việt Nam

Tác Động Của Nhân Tố Giá Trị Và Nhân Tố Chất Lượng Đến Tssl Của Cổ Phiếu Trong Đầu Tư Giá Trị Trên Ttck Việt Nam -

T_Test Của Tssl Danh Mục Cổ Phiếu Giá Trị (Có 0 < Peg < 1) So Với Tssl Của Danh Mục Thị Trường

T_Test Của Tssl Danh Mục Cổ Phiếu Giá Trị (Có 0 < Peg < 1) So Với Tssl Của Danh Mục Thị Trường -

Kết Quả Kiểm Định Các Biến Trong Mô Hình Hồi Quy

Kết Quả Kiểm Định Các Biến Trong Mô Hình Hồi Quy -

Kỳ Hạn Đầu Tư Và Hệ Số Sharpe Của Danh Mục Cổ Phiếu Giá Trị

Kỳ Hạn Đầu Tư Và Hệ Số Sharpe Của Danh Mục Cổ Phiếu Giá Trị -

Duy Trì Kỳ Hạn Đầu Tư Dài Đối Với Nhà Đầu Tư Giá Trị

Duy Trì Kỳ Hạn Đầu Tư Dài Đối Với Nhà Đầu Tư Giá Trị -

Doanh Nghiệp Niêm Yết Đạt Chuẩn Công Bố Thông Tin 2012-2017

Doanh Nghiệp Niêm Yết Đạt Chuẩn Công Bố Thông Tin 2012-2017

Xem toàn bộ 211 trang tài liệu này.

Confidence

0.1326 0.5785 0.0541 0.1652 0.1397 0.1121 0.1591 0.2183 0.0810

Level(95.0%)

(Nguồn: tính toán của NCS)

4.2.2. Kỳ hạn đầu tư và tỷ suất sinh lời của danh mục cổ phiếu trong đầu tư giá trị

Dựa trên dữ liệu nghiên cứu, NCS chia dữ liệu thành 5 giai đoạn, mỗi giai đoạn có kỳ hạn đầu tư tối đa là 5 năm để xem xét và đánh giá mối quan hệ giữa kỳ hạn đầu tư và TSSL trung bình hàng năm ở từng kỳ hạn.

Bảng 4.23: TSSL trung bình nhân theo năm tại từng kỳ hạn của danh mục cổ phiếu giá trị

TSSL trung bình nhân theo năm tại từng kỳ hạn của danh mục cổ phiếu giá trị | Trung bình | |||||

n | 2008-12 | 2009-13 | 2010-14 | 2011-15 | 2012-16 | |

1 | -22.43% | 81.76% | -37.08% | 20.81% | 11.94% | 11.00% |

2 | 18.74% | 6.94% | -12.82% | 16.29% | 27.85% | 11.40% |

3 | -3.92% | 11.38% | -5.24% | 25.46% | 31.04% | 11.74% |

4 | 1.75% | 11.52% | 5.58% | 28.41% | 32.13% | 15.88% |

5 | 3.71% | 17.70% | 11.33% | 29.79% | 28.62% | 18.23% |

(Nguồn: tính toán của NCS)

Kết quả phân tích dữ liệu tại bảng 4.23 cho thấy rằng trong cả 5 giai, đều thể hiện xu hướng tăng lên của TSSL trung bình khi kỳ hạn nắm giữ danh mục cổ phiếu giá trị tăng lên. Nếu xét ở góc độ tính trung bình cho cả năm giai đoạn, thì TSSL trung bình có xu

hướng tăng lên rất rõ ràng khi kỳ hạn nắm giữ dài, điều này có thể thấy rõ ràng tại hình 4.3, cụ thể TSSL trung bình cho kỳ hạn đầu tư 1 năm là 11%, 2 năm là 11.4%, 3 năm là 11.74%, 4 năm là 15.88% và 5 năm là 18.23%.

Hình 4.3: TSSL của danh mục cổ phiếu giá trị tại từng kỳ hạn đầu tư

20.00%

18.00%

16.00%

14.00%

12.00%

10.00%

8.00%

6.00%

4.00%

2.00%

0.00%

18.23%

15.88%

11.00%

11.40%

11.74%

1 2 3 4 5

(Nguồn: theo NCS tính toán)

Kết quả này phù hợp với nghiên cứu của Bennyhoff (2009) khi sử dụng dữ liệu chứng khoán Mỹ từ 1926 đến 2007 đã chỉ ra rằng tỷ suất sinh lợi trung bình hàng năm của chứng khoán có khuynh hướng tăng lên khi kỳ hạn đầu tư dài hơn và ngược lại. Ngoài ra, kết quả phân tích trên cũng phù hợp với nhận định của Smith (1924) và Treynor (1976) khi cho rằng giá trị nội tại của nhóm cổ phiếu này sẽ tăng mạnh theo thời gian dẫn đến giá cả và TSSL của nhóm cổ phiếu này cũng tăng mạnh theo thời gian; và Kritzman (1994) cho rằng trong khoảng thời gian dài, lợi nhuận trên trung bình có xu hướng bù đắp lại lợi nhuận dưới trung bình, vì vậy, xác suất mất tiền trong đầu tư dài hạn thấp hơn so với đầu tư ngắn hạn. Nhìn vào kết quả phân tích tại bảng 4.23, nếu nhà đầu tư nắm giữ danh mục cổ phiếu giá trị từ 4 năm trở lên trong 5 giai đoạn thì chắc chắn 100% đều có lời.

4.2.3. Tỷ suất sinh lời theo kỳ hạn đầu tư của danh mục cổ phiếu trong đầu tư giá trị so với TSSL của danh mục thị trường

Bảng 4.24 cho thấy kết quả thông kê và phân tích TSSL trung bình của danh mục thị trường trong 5 giai đoạn tại các kỳ hạn đầu tư từ 1 đến 5 năm. Tại kỳ hạn đầu tư 1 năm, hầu hết 5 giai đoạn đều có TSSL âm, tính trung bình cho cả 5 giai đoạn là - 6.17%; mức TSSL này tăng qua các kỳ hạn 2, 3 và 4 năm, tuy nhiên, vẫn duy trì ở mức âm cho đến kỳ hạn 5 năm thì TSSL này mới đạt được mức dương 0.17%.

Bảng 4.24: TSSL trung bình nhân theo năm tại từng kỳ hạn của danh mục thị trường

TSSL trung bình nhân theo năm tại từng kỳ hạn của danh mục thị trường (Rm) | Trung bình | |||||

n | 2008 - 2012 | 2009 - 2013 | 2010 - 2014 | 2011 - 2015 | 2012 - 2016 | |

1 | -44.28% | -35.43% | 63.13% | -11.38% | -2.91% | -6.17% |

2 | -40.02% | 2.63% | 20.23% | -7.24% | -1.41% | -5.16% |

3 | -16.27% | -2.27% | 11.97% | -4.85% | 5.10% | -1.27% |

4 | -15.08% | -2.43% | 8.88% | 0.71% | 2.88% | -1.01% |

5 | -12.77% | -1.92% | 10.91% | -0.15% | 4.78% | 0.17% |

![]()

(Nguồn: tính toán của NCS)

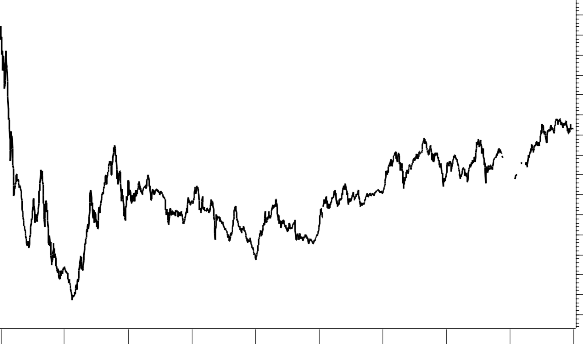

Như vậy, tổng thể TSSL trung bình của thị trường trong giai đoạn 2008 - 2016 ở mức rất thấp; điều này có thể lý giải là do trong các năm đầu của cuộc khủng hoảng 2007 - 2009, chỉ số VN-Index của TTCK Việt Nam giảm rất mạnh; trong khi đó, các năm sau, chỉ số VN-Index có tăng lại nhưng mức tăng không cao vượt trội so với mức giảm của giai đoạn trước nên dẫn đến TSSL trung bình của thị trường trong toàn bộ giai đoạn 2008 - 2016 ở mức rất thấp và các kỳ hạn ngắn gần những năm đầu khủng hoảng đều bị âm (xem hình 4.4).

Hình 4.4: Diễn biến VN-Index từ 2008 đến 2016

^VNINDEX (664.170, 665.490, 663.390, 664.870, +0.15002)

2008 2009 2010 2011 2012 2013 2014 2015 2016

950

900

850

800

750

700

650

600

550

500

450

400

350

300

250

200

Nguồn: vẽ từ Metastock

Theo bảng 4.25, mức chênh lệch giữa TSSL trung bình của danh mục cổ phiếu giá trị so với TSSL thị trường bình quân tại các kỳ hạn đầu tư từ 1 năm đến 5 năm cụ thể như sau: 17.17%; 16.56%, 13.01%, 16.88%, và 18.06%. Như vậy, có thể thấy rằng danh mục cổ phiếu giá trị có TSSL vượt trội hơn thị trường; và TSSL vượt trội này gia tăng cùng với độ dài của kỳ hạn đầu tư.

Bảng 4.25: So sánh TSSL trung bình của danh mục cổ phiếu giá trị với TSSL của danh mục thị trường tại từng kỳ hạn đầu tư

TSSL trung bình tại từng kỳ hạn của danh mục CP giá trị | TSSL trung bình tại từng kỳ hạn của danh mục thị trường | Chênh lệch | |

1 | 11.00% | -6.17% | 17.17% |

2 | 11.40% | -5.16% | 16.56% |

3 | 11.74% | -1.27% | 13.01% |

4 | 15.88% | -1.01% | 16.88% |

5 | 18.23% | 0.17% | 18.06% |

(Nguồn: tính toán của NCS)

Điều này là do hai nguyên nhân chính sau:

- TSSL của cổ phiếu giá trị cao hơn TSSL của toàn thị trường. Các nghiên cứu về hiệu quả của đầu tư giá trị như Fama và French (1998), Piotroski (2000), Mohr (2012), Novy-Marx (2013), Galdi và cộng sự (2013), Phạm Hữu Hồng Thái và Nguyễn Vũ Hồng Phượng (2015), Võ Thị Quý & Bùi Thanh Trúc (2015), đều tìm thấy rằng TSSL của cổ phiếu giá trị cao vượt trội so với thị trường.

- TSSL của cổ phiếu giá trị có khuynh hướng tăng mạnh theo kỳ hạn nắm giữ. Theo Smith (1924), và Treynor (1976) thì giá trị nội tại của nhóm cổ phiếu này sẽ tăng mạnh theo thời gian dẫn đến giá cả và TSSL của nhóm cổ phiếu này cũng tăng mạnh theo thời gian. Vì vậy, việc đầu tư kỳ hạn dài vào các cổ phiếu giá trị sẽ mang lại TSSL vượt trội so với lãi suất phi rủi ro và thị trường.

Điều đặc biệt trong khi phân tích ở mục này là NCS nhận thấy rằng TTCK Việt Nam không hiệu quả, TSSL bình quân được tạo ra trên toàn thị trường trong giai đoạn nghiên cứu thấp hơn so với lãi suất phi rủi ro.

4.2.4. Tỷ suất sinh lời theo kỳ hạn đầu tư của danh mục cổ phiếu giá trị so với lãi suất phi rủi ro

Bảng 4.26 cho thấy kết quả thống kê và phân tích lãi suất phi rủi ro trung bình trong 5 giai đoạn tại các kỳ hạn đầu tư từ 1 đến 5 năm. Tuy nhiên, khác với TSSL trung bình tại các kỳ hạn của danh mục thị trường, lãi suất phi rủi ro trung bình lại có xu hướng giảm dần khi kỳ hạn đầu tư tăng lên; điều này có thể giải thích là do giai đoạn đầu của mẫu nghiên cứu (năm 2008) thị trường đang trong thời kỳ khủng hoảng nên rủi ro của thị trường tăng cao, vì vậy, nhà đầu tư đòi hỏi một lãi suất phi rủi ro cao; trong khi đó, các năm sau, cuộc khủng hoảng được khắc phục, nên rủi ro trên thị trường giảm, do đó, nhà đầu tư yêu cầu một TSSL thấp hơn.

Bảng 4.26: Lãi suất phi rủi ro trung bình nhân theo năm tại từng kỳ hạn

Lãi suất phi rủi ro trung bình nhân theo năm tại từng kỳ hạn (Rf) | Trung bình | |||||

n | 2008-12 | 2009-13 | 2010-14 | 2011-15 | 2012-16 | |

1 | 12.13% | 8.04% | 11.15% | 12.35% | 8.82% | 10.50% |

2 | 10.07% | 9.58% | 11.75% | 10.57% | 7.72% | 9.94% |

3 | 10.43% | 10.50% | 10.76% | 9.24% | 6.82% | 9.55% |

4 | 10.90% | 10.08% | 9.72% | 8.18% | 6.17% | 9.01% |

5 | 10.48% | 9.38% | 8.77% | 7.38% | 5.83% | 8.37% |

![]()

(Nguồn: tính toán của NCS)

Hình 4.5 vẽ đồ thị của TSSL trung bình của danh mục cổ phiếu giá trị, danh mục thị trường và lãi suất phi rủi ro trung bình tại các kỳ hạn từ 1 đến 5. Theo đó, ta có thể thấy rằng đường TSSL trung bình của danh mục cổ phiếu giá trị ở cao nhất, tiếp đến là lãi suất phi rủi ro và thấp nhất là TSSL bình quân của danh mục thị trường. Bên cạnh đó, chúng ta cũng có thể thấy rằng chênh lệch của TSSL bình quân của danh mục cổ phiếu giá trị so với TSSL bình quân của danh mục thị trường và lãi suất phi rủi ro đều có khuynh hướng gia tăng theo độ dài của kỳ hạn đầu tư.

20.00%

15.88%

15.00%

18.23%

11.00%

11.40%

11.74%

10.00%

10.50%

9.94%

9.55%

9.01%

5.00%

8.37%

-1.01%

0.17%

0.00%

-5.00%

-1.27%

-6.17%

-5.16%

-10.00%

KỲ HẠN ĐẦU TƯ

TSSL trung bình tại từng kỳ hạn của danh mục CP giá trị

TSSL trung bình tại từng kỳ hạn của danh mục thị trường

TSSL phi rủi trung bình tại từng kỳ hạn

TSSL

Hình 4.5: TSSL trung bình của danh mục cổ phiếu giá trị, danh mục thị trường và lãi suất phi rủi ro tại từng kỳ hạn

(Nguồn: theo tính toán NCS)

Cụ thể, theo bảng 4.27, mức chênh lệch giữa TSSL trung bình của danh mục cổ phiếu giá trị so với lãi suất phi rủi ro bình quân tại các kỳ hạn đầu tư từ 1 năm đến 5 năm cụ thể như sau: 0.5%; 1.46%, 2.19%, 6.89%, và 9.86%.

Bảng 4.27: So sánh TSSL trung bình của danh mục cổ phiếu giá trị với lãi suất phi rủi ro trung bình tại từng kỳ hạn đầu tư

TSSL trung bình tại từng kỳ hạn của danh mục CP giá trị | Lãi suất phi rủi trung bình tại từng kỳ hạn | Chênh lệch | |

1 | 11.00% | 10.50% | 0.50% |

2 | 11.40% | 9.94% | 1.46% |

3 | 11.74% | 9.55% | 2.19% |

4 | 15.88% | 9.01% | 6.87% |

5 | 18.23% | 8.37% | 9.86% |

(Nguồn: tính toán của NCS)

Như vậy, có thể thấy rằng danh mục cổ phiếu giá trị có hiệu quả vượt trội hơn lãi suất phi rủi ro; và hiệu quả vượt trội này gia tăng cùng với độ dài của kỳ hạn đầu tư. Điều này là do hai nguyên nhân cơ bản:

- TSSL thực của các cổ phiếu thường cao hơn lãi suất phi rủi ro. Markowitz (1952), Sharpe (1991) và Fama & French (1992) cho rằng khi đầu tư vào cổ phiếu, các nhà đầu tư đều kỳ vọng một mức sinh lời cao hơn lãi suất phi rủi ro (thường sử dụng lãi suất tín phiếu kho bạc hoặc trái phiếu dài hạn của chính phủ), nguyên nhân là do cổ phiếu có mức rủi ro cao hơn, nên cần phải có một mức sinh lời cao hơn để bù đắp rủi ro. Chứng minh thực nghiệm trên TTCK Mỹ trong giai đoạn dài từ 1963 - 2011, Li, Liu, Bianchi & Su (2012)cho thấy rằng phần lớn các cổ phiếu đều có TSSL vượt trội so với lãi suất phi rủi ro và tỷ lệ các cổ phiếu có TSSL vượt trội tăng mạnh theo kỳ hạn đầu tư và đạt mức 95% nếu các cổ phiếu được nắm giữ trên 15 năm.

- TSSL của cổ phiếu giá trị có khuynh hướng tăng mạnh theo kỳ hạn nắm giữ. Theo Smith (1924), và Treynor (1976) thì giá trị nội tại của nhóm cổ phiếu này sẽ tăng mạnh theo thời gian dẫn đến giá cả và TSSL của nhóm cổ phiếu này cũng tăng mạnh theo thời gian. Từ hai nguyên nhân này dẫn đến mức độ vượt trội của TSSL của cổ phiếu giá trị so với lãi suất phi rủi ro sẽ tăng theo kỳ hạn nắm giữ.