Biểu đồ 3.4: Mối tương quan giữa lãi suất tái cấp vốn và lãi suất huy động tại Agribank giai đoạn 2008-2015

18

16

14

12

10

8

6

4

2

2008 2009 2010 2011 2012 2013 2014 2015

1M 6M 12M

18M 24M LSTCV

(Nguồn: Agribank, Ngân hàng Nhà nước Việt Nam giai đoạn 2008-2015) Năm 2008, lãi suất huy động của Agribank luôn cao hơn so với lãi suất tái cấp vốn của NHNN do lãi suất huy động của Agribank luôn biến động tăng mạnh và đặc biệt đạt mức 17,5% ở các tháng 7, tháng 8. Tuy nhiên ở những tháng cuối của năm 2008, lãi suất huy động của Agribank đã bám sát với lãi suất tái cấp vốn. Giai đoạn từ năm 2009-2011, lãi suất huy động của Agribank chênh lệch cao hơn lãi suất tái cấp vốn khoảng 3-4%. Nguyên nhân do lãi suất huy động của Agribank năm 2009 biến động theo đường cong lãi suất với việc lãi suất huy động kỳ hạn càng dài thì càng cao, cụ thể lãi suất huy động dao động từ 6%-8.6%, riêng 3 tháng cuối năm 2009 do nhu cầu thanh khoản cao nên lãi suất huy động tăng mạnh lên đến 10,4%. Diễn biến thị trường tiền tệ cuối năm 2010- đầu năm 2011 cho thấy, do thanh khoản của các TCTD ở mức thấp nên nhiều TCTD đua nhau tăng lãi suất huy động để tranh giành thị phần, thu hút nguồn tiền nhàn rỗi của dân cư và các tổ chức kinh tế, gây xáo trộn thị trường tiền tệ. Trong xu thế đó, lãi suất huy động của Agribank các kỳ hạn cũng tăng cao lên đến 14%/năm. Đặc biệt giai đoạn 2011- 2013, lãi suất huy động của Agribank đã theo sát được với sự thay đổi của lãi suất tái cấp vốn và lãi suất tái cấp vốn có cao hơn lãi suất huy động, thể hiện đúng bản chất của lãi suất tái cấp vốn là dẫn dắt điều chỉnh lãi suất thị trường của NHNN. Giai đoạn 2013-2015,

Agribank luôn đi đầu trong việc hạ lãi suất huy động thấp hơn so với mức trần quy định của NHNN. Điển hình là lãi suất huy động kỳ hạn 1 tháng đã thấp hơn nhiều so với lãi suất tái cấp vốn, chỉ đạt 4-5%/năm, chênh lệch thấp hơn so với lãi suất tái cấp vốn khoảng 2-3%.

Điều này cho thấy cơ chế điều hành trần lãi suất huy động của NHNN có vai trò quan trọng trong việc ổn định mặt bằng lãi suất thị trường trong những thời điểm thanh khoản của các TCTD gặp khó khăn, từng bước giảm mặt bằng lãi suất theo mục tiêu điều hành CSTT của NHNN. Tuy nhiên trần lãi suất huy động cũng có một số hạn chế như có giai đoạn đã gây thiệt hại cho người gửi tiết kiệm do lãi suất tiền gửi thực âm. Vì vậy các kênh đầu tư khác như chứng khoán, bất động sản, vàng trở nên hấp dẫn hơn và một số NHTM phá rào trần lãi suất huy động bằng cách chi thêm hoa hồng, nhận đầu tư ủy thác trá hình...Điều này dẫn đến thanh khoản căng thẳng và các ngân hàng đua nhau cạnh tranh lãi suất ngầm. Vì vậy, lãi suất tái cấp vốn của NHNN có những thời điểm thấp hơn so với lãi suất huy động của Agribank và không bám sát được diễn biến lãi suất thị trường.

Biểu đồ 3.5: Mối tương quan giữa lãi suất tái cấp vốn và lãi suất cho vay tại Agribank giai đoạn 2008-2015

22

20

18

16

14

12

10

8

6

2008 2009 2010 2011 2012 2013 2014 2015

LSNH LSTDH LSTCV

(Nguồn: Agribank, Ngân hàng Nhà nước Việt Nam giai đoạn 2008-2015) Lãi suất cho vay của Agribank luôn cao hơn nhiều so với lãi suất tái cấp vốn của NHNN. Nguyên nhân là do lãi suất huy động ở những năm 2008 và giai đoạn 2010-

2012 luôn tăng cao do diễn biến thị trường biến động mạnh dẫn đến lãi vay cũng phải tăng cao. Đỉnh điểm năm 2008 lãi suất tái cấp vốn chỉ đạt có 15%/năm thì lãi suất cho vay đạt gần 21%/năm hay đầu năm 2011 lãi suất tái cấp vốn cũng chỉ có 14%/năm nhưng lãi suất cho vay đạt đến 20%/năm. Lãi suất cho vay của Agribank luôn cố bám sát lãi suất tái cấp vốn nhưng vẫn luôn chênh lệch cao hơn khoảng từ 3-5% ở những thời kỳ lãi suất cho vay tăng mạnh. Đặc biệt đầu 2013 cho đến nay, lãi suất tái cấp vốn đã giảm chỉ còn 6,5%/năm mặc dù lãi suất cho vay ngắn hạn giảm còn 10%/năm, lãi suất cho vay trung dài hạn giảm chỉ 12 %/năm do Agribank luôn đi đầu trong giảm mạnh lãi suất cho vay nhằm hỗ trợ và khôi phục sản xuất, giúp phục hồi tăng trưởng của nền kinh tế.

3.4.2 Truyền dẫn từ lãi suất tái chiết khấu đến lãi suất huy động và lãi suất cho vay

Biểu đồ 3.6: Mối tương quan giữa lãi suất tái chiết khấu và lãi suất huy động tại Agribank giai đoạn 2008-2015

18

16

14

12

10

8

6

4

2

2008 2009 2010 2011 2012 2013 2014 2015

1M 6M 12M

18M 24M LSTCK

(Nguồn: Agribank, Ngân hàng Nhà nước Việt Nam giai đoạn 2008-2015) Lãi suất huy động của Agribank luôn cao hơn so với lãi suất tái chiết khấu của NHNN. Lãi suất tái chiết khấu tăng cao đến 13%/năm vào những tháng giữa năm 2008 đồng thời lãi suất huy động của Agribank cũng tăng cao do lạm phát có dấu hiện tăng trở lại, đỉnh điểm đạt gần 19%/năm. Trước tình hình đó, NHNN chủ động thực hiện CSTT thắt chặt nhằm ổn định kinh tế, kiềm chế lạm phát. Nhờ các biện

pháp chỉ đạo quyết liệt của NHNN mà cuối năm 2008- đầu năm 2009, lãi suất huy động của Agribank tiến sát với lãi suất tái chiết khấu, lãi suất huy động đã giảm mạnh xuống chỉ còn trong khoảng 7-8%/năm. Sang năm 2010, lãi suất tái chiết khấu có chiều hướng giảm dần dao động trong khoảng từ 5%-6%/năm, tuy nhiên lãi suất huy động của Agribank vẫn chênh lệch cao hơn lãi suất tái chiết khấu đến gần 5% do lãi suất huy động lại có chiều hướng gia tăng trở lại. Bước sang năm 2011, diễn biến kinh tế vĩ mô nhiều khó khăn, lạm phát tăng cao, hệ thống ngân hàng đối mặt với những rủi ro ngày càng gia tăng, nổi bật là rủi ro tín dụng, rủi ro tỷ giá và rủi ro lãi suất, nhiều TCTD gặp khó khăn về thanh khoản do nợ xấu tăng cao, gây mất an toàn hệ thống ngân hàng. Lãi suất tái chiết khấu tăng gần 12-13%, lãi suất Agribank tăng đến gần 14%/năm. Lạm phát đã đạt đỉnh năm 2011 thì sang năm 2013, lạm phát giảm kéo theo mặt bằng lãi suất sẽ giảm theo, vì vậy lãi suất tái chiết khấu cũng giảm mạnh, đạt 4%/năm. Do nguồn vốn huy động của Agribank dồi dào, tính thanh khoản tốt, vì vậy Agribank chủ động điều chỉnh giảm lãi suất huy động các kỳ hạn các kỳ hạn ngắn, còn lãi suất huy động kỳ hạn dài cũng giảm nhằm giảm thiểu chi phí huy động vốn.

Biểu đồ 3.7: Mối tương quan giữa lãi suất tái chiết khấu và lãi suất cho vay tại Agribank giai đoạn 2008-2015

24

20

16

12

8

4

2008 2009 2010 2011 2012 2013 2014 2015

LSNH LSTDH LSTCK

(Nguồn: Agribank, Ngân hàng Nhà nước Việt Nam giai đoạn 2008-2015)

Lãi suất cho vay của Agribank luôn cao hơn nhiều so với lãi suất tái chiết khấu của NHNN. Có những giai đoạn lạm phát tăng cao, tình hình kinh tế bất ổn như năm 2008, cuối 2011- đầu 2012, lãi suất cho vay của Agribank không thể theo kịp sự thay đổi của lãi suất tái chiết khấu nên có sự chênh lệch lớn giữa lãi suất tái chiết khấu và lãi suất cho vay là khá lớn gần 7%-8%/năm. Trước tình hình đó, NHNN đã triển khai nhiều biện pháp đồng bộ nhằm đạt mục tiêu là giảm mặt bằng lãi suất cho vay, tháo gỡ khó khăn cho doanh nghiệp và hộ dân, tiến hành điều chỉnh linh hoạt lãi suất tái chiết khấu, kết hợp các biện pháp hành chính phù hợp với diễn biến thị trường. Cùng với nỗ lực giảm lãi suất tái chiết khấu của NHNN, Agribank cũng tiến hành giảm lãi suất cho vay xuống thấp nhất chỉ dao động khoảng 10-12%/năm bằng việc triển khai hàng loạt chương trình tín dụng với lãi suất ưu đãi cho các lĩnh vực ưu tiên như nông, lâm, ngư nghiệp nhằm tạo điều kiện thuận lợi cho khách hàng tiếp cận với nguồn vốn ngân hàng dễ dàng, góp phần khơi thông dòng tín dụng, tháo gỡ khó khăn cho hoạt động sản xuất kinh doanh.

Kết luận chương 3

Chương 3 trình bày thực trạng truyền dẫn từ chính sách lãi suất của NHNN đến lãi suất huy động và lãi suất cho vay tại Agribank giai đoạn 2008-2015. Đây là giai đoạn nền kinh tế khủng hoảng tài chính năm 2008 nên tình hình kinh tế khó khăn, NHNN phải liên tục sử dụng các công cụ để điều hành nền kinh tế ổn định đến năm 2012 thì lạm phát mới hạ nhiệt. Vì vậy lãi suất cũng diễn biến bất ổn theo tình hình lạm phát, tăng cao lên tục từ 2009-2012 trên 14%/năm. Trên cơ sở phân tích thực trạng mối quan hệ giữa lãi suất tái cấp vốn, tái chiết khấu đến lãi suất huy động và lãi suất cho vay tại Agribank cho thấy lãi suất đóng vai trò quan trọng trong việc điều hành CSTT của NHNN. Chương tiếp theo sẽ vận dụng mô hình ARDL để nghiên cứu truyền dẫn từ chính sách lãi suất của NHNN đến lãi suất huy động và lãi suất cho vay của Agribank trong dài hạn và ngắn hạn dưới góc độ định lượng.

CHƯƠNG 4. PHƯƠNG PHÁP, DỮ LIỆU VÀ KẾT QUẢ NGHIÊN CỨU

Giới thiệu chương 4

Ở chương 4 sử dụng mô hình ARDL để nghiên cứu truyền dẫn từ chính sách lãi suất của NHNN đến lãi suất huy động, lãi suất cho vay tại Agribank trong dài hạn và ngắn hạn. Các bước thực hiện gồm kiểm định tính dừng, kiểm định đồng liên kết và xác định độ trễ của mô hình. Cuối cùng là đo lường mức độ truyền dẫn từ lãi suất tái cấp vốn đến lãi suất huy động, lãi suất cho vay trong dài hạn và ngắn hạn; Mức độ truyền dẫn từ lãi suất tái chiết khấu đến lãi suất huy động, lãi suất cho vay trong dài hạn và ngắn hạn, tốc độ điều chỉnh về trạng thái cân bằng dài hạn và xem xét có sự bất cân xứng trong truyền dẫn lãi suất trong ngắn hạn hay không.

4.1 Mô hình tự hồi quy phân phối trễ ARDL

Có nhiều mô hình nghiên cứu về truyền dẫn lãi suất trên thế giới như mô hình hiệu chỉnh cân bằng ECM, mô hình VECM, VAR, SVAR hay các biến thể khác của mô hình VAR. Khi tiếp xúc với chuỗi dữ liệu thời gian, chúng ta phải xét đến tính dừng của dữ liệu. Tuy nhiên, việc kiểm định tính dừng trong chuỗi dữ liệu thời gian là có độ tin cậy thấp. Liên quan đến vấn đề này, phương pháp nhận được nhiều sự quan tâm trong những năm gần đây là phương pháp kiểm định biên tự hồi quy và phân phối trễ, hay còn gọi là kiểm định biên ARDL của tác giả Pesaran và Shin (1999), sau đó được tiếp tục phát triển bởi Shin và các cộng sự (2001). Kiểm định ARDL có ưu điểm sau:

- Yêu cầu một kích thước mẫu nhỏ hơn so với các phương pháp kiểm định đồng liên kết theo các phương pháp khác.

- Nếu kiểm định nghiệm đơn vị được xem là bước cần thiết trong các phương pháp kiểm định đồng liên kết, thì trong phương pháp này không cần thiết và có thể bỏ qua, các biến có thể tích hợp tạo bậc 0 hoặc 1. Mối quan hệ dài hạn được kiểm định dựa trên hai giá trị biên. Trong đó, biên dưới là điểm giới hạn mà tất cả các biến đều tích hợp ở bậc 0 và biên trên là điểm giới hạn mà tất cả các biến đều tích hợp ở bậc 1.

- Cách tiếp cận ARDL cung cấp các ước lượng dài hạn không thiên lệch nếu một số các hồi quy mô hình là nội sinh.

- Cung cấp phương pháp đánh giá tác động trong ngắn hạn và dài hạn của một biến lên biến khác.

Vì vậy, luận văn sử dụng mô hình ARDL để nghiên cứu mức độ truyền dẫn từ chính sách lãi suất của ngân hàng nhà nước đến lãi suất huy động, lãi suất cho vay tại Agribank trong ngắn hạn và dài hạn.

4.2 Phương pháp nghiên cứu

Phương pháp thống kê mô tả: Dựa vào dữ liệu thu thập giai đoạn 2008-2015 để phân tích mối quan hệ giữa các biến trong mô hình nghiên cứu.

Phương pháp tiếp cận mô hình hồi quy phân phối trễ ARDL:

Bước 1: Kiểm tra tính dừng của chuỗi dữ liệu để chắc chắn rằng không có biến nào tích hợp ở bậc 2. Bởi vì hồi quy có thể là giả mạo nếu các biến dừng ở vi phân bậc

2. Nếu các chuỗi cùng dừng sau khi lấy sai phân bậc 1, chuyển qua kiểm định quan hệ đồng liên kết giữa các chuỗi dữ liệu theo phương pháp kiểm định đường bao (Bound Test). Kiểm định đường bao dựa theo phương trình sau:

Δyt = β0 + Σ βiΔyt-i + ΣγjΔxt-j + θ1yt-1 + θ2xt-1 + et (1)

Giả thuyết:

H0: Không tồn tại mối quan hệ đồng liên kết, tức là giữa các biến không tồn tại mối quan hệ trong dài hạn.

H1: Tồn tại mối quan hệ đồng liên kết, tức là giữa các biến tồn tại mối quan hệ trong dài hạn.

Để kiểm định giả thuyết H0, so sánh giá trị thống kê F( F-statistic) với giá trị giới hạn đường bao dưới (ứng với giả định tất cả các biến đều tích hợp ở bậc 0) và giá trị đường bao trên( ứng với giả định tất cả các biến đều tích hợp bậc 1).

+ Nếu F > giá trị đường bao trên ứng với I(1) thì giả thuyết H0 bị bác bỏ. Kết luận có tồn tại mối quan hệ đồng liên kết.

+ Nếu F < giá trị đường bao dưới ứng với I(0) thì H0 được chấp nhận. Kết luận không tồn tại mối quan hệ đồng liên kết.

+ Nếu giá trị đường bao dưới < F < giá trị đường bao trên thì không rút ra được kết luận.

Bước 2: Xác định độ trễ tối ưu

Bước 3: Ước lượng phương trình dài hạn theo mô hình ARDL. Mối quan hệ dài hạn giữa lãi suất huy động, lãi suất cho vay của Agribank và lãi suất điều hành của NHNN được mô tả như sau:

yt = α0 + α1xt + ԑt (2)

Trong đó:

yt ( biến phụ thuộc): lãi suất huy động hoặc lãi suất cho vay. xt ( biến độc lập): lãi suất tái cấp vốn hoặc tái chiết khấu.

ԑt : sai số hay phần dư.

α0 : hệ số tự do cho biết giá trị trung bình của y sẽ thay đổi như thế nào khi x=0.

α1 : hệ số đo lường mức độ truyền dẫn trong dài hạn. (theo Rousseas 1985). Mức độ truyền dẫn dài hạn là hoàn toàn nếu về mặt thống kê α1 =1.

Pt (2) là mô hình được xây dựng trong dài hạn. Khi CSTT thay đổi, NHNN sẽ không điều chỉnh lãi suất điều hành của họ ngay lập tức. Lãi suất ngắn hạn được mong đợi sẽ điều chỉnh nhanh hơn lãi suất trung và dài hạn bởi vì lãi suất trung và dài hạn phụ thuộc vào lãi suất ngắn hạn trong tương lai cũng như lãi suất ngắn hạn hiện tại.

Bước 4: Ước lượng hệ số ngắn hạn theo mô hình hiệu chỉnh sai số không giới hạn UECM

Để phân tích sự biến động của lãi suất huy động, lãi suất cho vay của Agribank trước sự thay đổi của lãi suất tái cấp vốn, lãi suất tái chiết khấu thì áp dụng mô hình hiệu chỉnh sai số cấu trúc UECM.

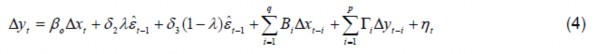

Phương trình hiệu chỉnh sai số không giới hạn UECM tổng quát có dạng như sau:

![]() (3)

(3)

Trong đó:

∆xt : sai phân bậc 1

εt-1=![]() : sai số hiệu chỉnh của mô hình ECM, thể hiện sự bất cân bằng tại thời điểm (t-1) và nó thể hiện phần dư của mối quan hệ dài hạn cho bởi phương trình (1).

: sai số hiệu chỉnh của mô hình ECM, thể hiện sự bất cân bằng tại thời điểm (t-1) và nó thể hiện phần dư của mối quan hệ dài hạn cho bởi phương trình (1).

υt: sai số.

β0: đo lường tỷ lệ của cơ chế truyền dẫn, βi và γi: hệ số điều chỉnh biến động.

δ: tốc độ điều chỉnh sai số khi tỷ lệ này khác mức cân bằng của chúng.

Dấu của δ được mong đợi là âm do tính chất tự điều chỉnh về giá trị trung bình của lãi suất. Giá trị tuyệt đối δ cho biết mức độ nhanh chậm của việc loại bỏ sự mất cân bằng trong việc thiết lập lãi suất bán lẻ. Khi độ co giãn của cầu về các sản phẩm của NHTM càng lớn, chi phí để giữ mức lãi suất NHTM lệch khỏi mức cân bằng càng cao và mức độ điều chỉnh của lãi suất huy động, lãi suất cho vay đối với thay đổi của lãi suất điều hành càng nhanh.

MAL (mean adjustment lag) - độ trễ điều chỉnh bình quân của quá trình điều chỉnh đến điểm cân bằng, được tính theo công thức của Hendry (1995). Đối với trường hợp đặc biệt của một mô hình ARDL, công thức được đơn giản như sau:

MAL = (β0 -1) / δ

MAL là trung bình có trọng số của tất cả độ trễ và nó đo lường tốc độ mà lãi suất NHTM phản ứng đến biến động của lãi suất chính sách. Theo nghiên cứu của Chong, 2005 và Scholnick, 1996 cho rằng trong ngắn hạn thì điều chỉnh có thể là bất đối xứng. Nói một cách khác, tốc độ điều chỉnh có thể là khác nhau khi lãi suất trên mức cân bằng và khi lãi suất thấp hơn mức cân bằng. Để kiểm định cho sự tồn tại của những điều chỉnh bất cân xứng trong lãi suất huy động, lãi suất cho vay của NHTM, biến giả λ được thêm vào công thức (3). λ =1 nếu phần dư εt-1 là dương và ngược lại sẽ là 0. Phương trình bất cân xứng trong ngắn hạn là như sau:

Trong đó:

δ2: tốc độ hiệu chỉnh sai số khi lãi suất cao hơn giá trị cân bằng.

δ3: tốc độ hiệu chỉnh sai số khi lãi suất thấp hơn giá trị cân bằng.

Để kiểm tra tính tồn tại việc điều chỉnh tính bất cân xứng, tác giả sử dụng kiểm định tiêu chuẩn Wald để xác định xem δ2 có khác biệt đáng kể với δ3 hay không. Như với trường hợp hiệu chỉnh bất cân xứng, chúng ta có thể xác định độ trễ hiệu chỉnh trung bình bất cân xứng (MAL) cho sự truyền dẫn hoàn toàn từ lãi suất thị trường tiền tệ bán lẻ sử dụng trong công thức Hendry (1995). Đối với trường hợp đặc biệt của mô hình ARDL thì được tính như sau:

MAL+= ( β0 -1) / δ2

MAL- =( β0 -1) / δ3

Với MAL+ biểu diễn cho độ trễ hiệu chỉnh trung bình khi lãi suất bán lẻ trên giá trị cân bằng và MAL - đại diện cho độ trễ hiệu chỉnh trung bình khi lãi suất bán lẻ dưới giá trị cân bằng.

4.3 Thu thập và xử lý dữ liệu

Dữ liệu nghiên cứu gồm:

- Biến phụ thuộc là lãi suất huy động của Agribank các kỳ hạn 1 tháng (HĐ1M), 6 tháng (HĐ6M), 12 tháng (HĐ12M), 18 tháng (HĐ18M), 24 tháng (HĐ24M) và lãi suất cho vay của Agribank gồm lãi suất cho vay ngắn hạn (CVNH), lãi suất cho vay trung dài hạn (CVTDH) do Agribank công bố, thu thập từ các thông báo điều chỉnh lãi suất huy động, lãi suất cho vay của Agribank giai đoạn từ tháng 01/2008 – tháng 12 /2015.

- Biến độc lập là lãi suất điều hành của NHNN bao gồm lãi suất tái cấp vốn (đại diện cho lãi suất trần), lãi suất tái chiết khấu (đại diện cho lãi suất sàn) do NHNN Việt Nam công bố, thu thập từ trang cổng thông tin chính thức của NHNN: www.sbv.gov.vn.

- Thời gian nghiên cứu từ tháng 01/2008 đến tháng 12/2015.

- Cỡ mẫu là một chuỗi gồm 96 tháng.

4.4 Thống kê mô tả dữ liệu

Bảng 4.1: Kết quả thống kê mô tả lãi suất huy động và lãi suất cho vay tại Agribank giai đoạn 2008-2015

Đơn vị tính: %

1M | 6M | 12M | 18M | 24M | NH | TDH | |

Trung bình | 8,993021 | 9,666979 | 10,04052 | 9,738542 | 9,755000 | 12,98328 | 14,08740 |

Trung vị | 8,140000 | 8,640000 | 9,650000 | 9,730000 | 9,730000 | 11,20000 | 12,72500 |

Lớn nhất | 17,50000 | 17,50000 | 17,50000 | 17,50000 | 17,50000 | 21,00000 | 21,00000 |

Nhỏ nhất | 4,000000 | 5,300000 | 6,000000 | 6,200000 | 6,300000 | 9,000000 | 10,50000 |

Độ lệch | 3,844662 | 3,297293 | 3,038562 | 2,452714 | 2,403539 | 3,456668 | 3,257457 |

Hệ số bất đối xứng | 0,415382 | 0,649823 | 0,601143 | 0,728301 | 0,808288 | 0,832536 | 0,655379 |

Hệ số độ nhọn | 2,016644 | 2,464302 | 2,605022 | 3,542912 | 3,690190 | 2,343457 | 2,082540 |

Jarque- Bera | 6,628637 | 7,904205 | 6,405992 | 9,665761 | 12,35871 | 12,81404 | 10,23927 |

Xác suất | 0,036359 | 0,019214 | 0,040640 | 0,007964 | 0,002072 | 0,001650 | 0,005978 |

Tổng | 863,3300 | 928,0300 | 963,8900 | 934,9000 | 936,4800 | 1246,395 | 1352,390 |

Bình phương tổng | 1404,235 | 1032,854 | 877,1215 | 571,5014 | 548,8148 | 1135,112 | 1008,047 |

Quan sát | 96 | 96 | 96 | 96 | 96 | 96 | 96 |

Có thể bạn quan tâm!

-

Truyền dẫn từ chính sách lãi suất của ngân hàng nhà nước đến lãi suất huy động và lãi suất cho vay tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam - 1

Truyền dẫn từ chính sách lãi suất của ngân hàng nhà nước đến lãi suất huy động và lãi suất cho vay tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam - 1 -

Truyền dẫn từ chính sách lãi suất của ngân hàng nhà nước đến lãi suất huy động và lãi suất cho vay tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam - 2

Truyền dẫn từ chính sách lãi suất của ngân hàng nhà nước đến lãi suất huy động và lãi suất cho vay tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam - 2 -

Thực Trạng Sự Truyền Dẫn Từ Chính Sách Lãi Suất Của Ngân Hàng Nhà Nước Đến Lãi Suất Huy Động Và Lãi Suất Cho Vay Tại Ngân Hàng Nông Nghiệp Và

Thực Trạng Sự Truyền Dẫn Từ Chính Sách Lãi Suất Của Ngân Hàng Nhà Nước Đến Lãi Suất Huy Động Và Lãi Suất Cho Vay Tại Ngân Hàng Nông Nghiệp Và -

Chọn Độ Trễ Tối Ưu Cho Các Biến Trong Mô Hình Bảng 4.8: Kiểm Định Độ Trễ Tối Ưu

Chọn Độ Trễ Tối Ưu Cho Các Biến Trong Mô Hình Bảng 4.8: Kiểm Định Độ Trễ Tối Ưu -

Hạn Chế Của Đề Tài Và Hướng Nghiên Cứu Tiếp Theo

Hạn Chế Của Đề Tài Và Hướng Nghiên Cứu Tiếp Theo -

Truyền dẫn từ chính sách lãi suất của ngân hàng nhà nước đến lãi suất huy động và lãi suất cho vay tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam - 7

Truyền dẫn từ chính sách lãi suất của ngân hàng nhà nước đến lãi suất huy động và lãi suất cho vay tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam - 7

Xem toàn bộ 68 trang tài liệu này.

(Nguồn: Phụ lục 01) Bảng 4.2: Kết quả thống kê mô tả lãi suất tái cấp vốn , lãi suất tái chiết khấu của NHNN Việt Nam giai đoạn 2008-2015

Đơn vị tính: %

TCV | TCK | |

Trung bình | 9,119792 | 7,145833 |

Trung vị | 8,000000 | 6,000000 |

Lớn nhất | 1,500000 | 1,300000 |

Nhỏ nhất | 6,500000 | 4,500000 |

Độ lệch | 2,880739 | 2,937880 |

Hệ số bất đối xứng | 1,014121 | 1,023415 |

Hệ số độ nhọn | 2,506139 | 2,491016 |

Jarque-Bera | 1,743066 | 1,779431 |

Xác suất | 0,000164 | 0,000137 |

Tổng | 8,755000 | 6,860000 |

Bình phương tổng | 7,883724 | 8,199583 |

(Nguồn: Phụ lục 01)

- Giá trị trung bình của các biến lãi suất huy động kỳ hạn ngắn 1M, 6M, 12M tăng dần, lãi suất huy động kỳ hạn dài như 18M, 24M thì giảm dần, LSCV trung dài hạn thì cao hơn ngắn hạn. Trung bình của lãi suất tái chiết khấu là 7,145833%, lãi suất tái cấp vốn là 9,119792%.

- Hai giá trị thống kê gồm hệ số bất đối xứng ( Skewness) và hệ số độ nhọn (Kurtosis) giúp chúng ta hình dung về hình dáng của phân phối. Skewness là chỉ số đo lường độ lệch của phân phối, nếu: Skewness =0: phân phối cân xứng, Skewness

>0: phân phối lệch phải, Skewness <0: phân phối lệch trái.

Kurtosis đo mức độ tập trung tương đối của các quan sát quanh trung tâm của nó, nếu: Kurtosis =3: phân phối tập trung ở mức độ bình thường, Kurtosis >3: phân phối tập trung hơn mức độ bình thường ( hình đa giác cao và nhọn với 2 đuôi hẹp, Kurtosis <3: phân phối tập trung ít hơn bình thường ( hình đa giác tù với hai đuôi dài).

Tất cả các biến gồm lãi suất huy động, lãi suất cho vay, lãi suất tái cấp vốn, lãi suất tái chiết khấu đều lệch phải và đều phân phối tập trung ít hơn bình thường với hình đa giác tù với hai đuôi dài.

Bảng 4.3: Ma trận tương quan giữa lãi suất tái cấp vốn, lãi suất tái chiết khấu với lãi suất huy động, lãi suất cho vay tại Agribank giai đoạn 2008-2015

Đơn vị tính: %

HĐ1M | HĐ6M | HĐ12M | HĐ18M | HĐ24M | CVNH | CVTDH | TCV | TCK | |

HĐ1M | 1 | 0,9860002 5 | 0,9775580 7 | 0,9594494 8 | 0,9601005 2 | 0,92831843 | 0,8871444 5 | 0,85451099 | 0,85341449 |

HĐ6M | 0,9860002 5 | 1 | 0,9833814 6 | 0,9580505 2 | 0,9572202 8 | 0,93106680 | 0,8917593 0 | 0,86680512 | 0,86454221 |

HĐ12M | 0,9775580 7 | 0,9833814 6 | 1 | 0,9713554 2 | 0,9699700 2 | 0,93104467 | 0,9021858 6 | 0,88115188 | 0,88360978 |

HĐ18M | 0,9594494 8 | 0,9580505 2 | 0,9713554 2 | 1 | 0,9986966 4 | 0,88771795 | 0,8584250 2 | 0,82539956 | 0,81836423 |

HĐ24M | 0,9601005 2 | 0,9572202 8 | 0,9699700 2 | 0,9986966 4 | 1 | 0,89112600 | 0,8544532 | 0,83071860 | 0,82370299 |

CVNH | 0,9283184 3 | 0,9310668 0 | 0,9310446 7 | 0,8877179 5 | 0,8911260 0 | 1 | 0,9782011 0 | 0,89211298 | 0,90256330 |

CVTDH | 0,8871444 5 | 0,8917593 0 | 0,9021858 6 | 0,8584250 2 | 0,8544532 | 0,97820110 | 1 | 0,86147700 | 0,87114330 |

TCV | 0,8545109 9 | 0,8668051 2 | 0,8811518 8 | 0,8253995 6 | 0,8307186 0 | 0,89211298 | 0,8614770 0 | 1 | 0,98795120 |

TCK | 0,8534144 9 | 0,8645422 1 | 0,8836097 8 | 0,8183642 3 | 0,8237029 9 | 0,90256330 | 0,8711433 0 | 0,98795120 | 1 |

(Nguồn: Phụ lục 01)

- Ma trận tương quan cho thấy lãi suất huy động các kỳ hạn và lãi suất cho vay ngắn hạn, trung dài hạn có mối tương quan chặt chẽ với nhau và tương quan với lãi suất

tái cấp vốn hoặc lãi suất tái chiết khấu. Điều này cho phép xây dựng hàm hồi quy tuyến tính giữa các chuỗi lãi suất huy động hoặc lãi suất cho vay với lãi suất tái cấp vốn hoặc tái chiết khấu.

4.5 Kiểm định mô hình tự hồi quy phân phối trễ ARDL

4.5.1 Kiểm định tính dừng của chuỗi dữ liệu qua phương pháp kiểm định nghiệm đơn vị

Trước khi phân tích mô hình cần phải thực hiện kiểm định tính dừng của các biến để tránh trường hợp tương quan giả, dẫn đến các kiểm định thống kê bị sai lệch. Xét mô hình sau: Yt = ρYt-1 + µt ( -1≤ ρ ≤1) (5) Yt là một chuỗi dừng thì giá trị trung bình, phương sai và đồng phương sai (ở các độ trễ khác nhau) sẽ giống nhau ở bất cứ thời điểm nào.

Giả thiết:

H0: ρ =1 ( Yt là chuỗi không dừng) H1: ρ <1 (Yt là chuỗi dừng)

Phương trình (5) tương đương với phương trình sau: Yt – Yt-1 = ρYt-1 – Yt-1 + µt

∆Yt = ( ρ -1 )Yt-1 + µt

∆Yt = δ + µt

Như vậy các giả thiết trên có thể viết lại như sau: H0: δ =0 ( Yt là chuỗi không dừng)

H1: δ <0 (Yt là chuỗi dừng)

Dickey Fuller cho rằng giá trị t ước lượng của hệ số Yt-1 sẽ theo phân phối xác suất τ ( tau statistic, τ = giá trị δ ước lượng/ sai số của hệ số δ ). Kiểm định thống kê τ còn được gọi là kiểm định Dickey Fuller ( DF). Nếu như | τ | > | τα | (giá trị τ tra bảng) thì bác bỏ H0, tức là chuỗi Yt dừng. Yt được gọi là liên kết bậc 1 nếu ∆Yt là chuỗi dừng, ký hiệu I(1). Tuy nhiên, do có thể có hiện tượng tương quan chuỗi giữa các ut do thiếu biến, nên người ta thường sử dụng kiểm định DF mở rộng là ADF.

Bảng 4.4: Kết quả kiểm định tính dừng của chuỗi gốc lãi suất huy động, lãi suất cho vay bằng phương pháp ADF

Đơn vị tính: %

Chuỗi gốc | t-Statistic | Prob* | Kết luận |

HĐ1M | -2,027167 | 0,2749 | Không dừng |

HĐ6M | -2,357899 | 0,1565 | Không dừng |

HĐ12M | -1,392710 | 0,5828 | Không dừng |

HĐ18M | -1,563726 | 0,4971 | Không dừng |

HĐ24M | -1,615662 | 0,4707 | Không dừng |

CVNH | -1,826436 | 0,3657 | Không dừng |

CVTDH | -2,066375 | 0,2587 | Không dừng |

TCV | -2,570517 | 0,1028 | Không dừng |

TCK | -1,551138 | 0,5035 | Không dừng |

(Nguồn: Phụ lục 02) Bảng 4.5: Kết quả kiểm định tính dừng của chuỗi sai phân lãi suất huy động, lãi suất cho vay bằng phương pháp ADF

Đơn vị tính: %

Chuỗi sai phân | t-Statistic | Prob* | Kết luận |

HĐ1M | -12,585569 | 0,0000 | Dừng |

HĐ6M | -11,58997 | 0,0000 | Dừng |

HĐ12M | -15,07362 | 0,0000 | Dừng |

HĐ18M | -14,64223 | 0,0000 | Dừng |

HĐ24M | -14,86575 | 0,0000 | Dừng |

CVNH | -7,787872 | 0,0000 | Dừng |

CVTDH | -12,64119 | 0,0000 | Dừng |

TCV | -10,39409 | 0,0000 | Dừng |

TCK | -9,973895 | 0,0000 | Dừng |

(Nguồn: Phụ lục 02)

Tính dừng của chuỗi gốc phản ánh mối quan hệ mang tính dài hạn xung quanh kỳ vọng và phương sai của chúng. Còn tính dừng của chuỗi sai phân phản ánh mối quan hệ mang tính ngắn hạn xung quanh kỳ vọng và phương sai của chúng. Kết quả cho thấy chuỗi sai phân mới có tính dừng, vì vậy chỉ có thể xem xét trong ngắn hạn. Nếu các chuỗi gốc kết hợp với nhau dưới dạng các vectơ có phần dư ổn định thì có nghĩa là tồn tại mối quan hệ dài hạn. Để kiểm tra điều này, cần thực hiện kiểm định đồng liên kết.

4.5.2 Kiểm định đồng liên kết

Bảng 4.6: Kết quả kiểm định đường bao

Đơn vị tính: %

Mức ý nghĩa | 10% | 5% | 2.5% | 1% | |||

I1 | 3,51 | 4,16 | 4,79 | 5,58 | |||

I0 | 3,02 | 3,62 | 4,18 | 4,94 | |||

TCK | HĐ1M | HĐ6M | HĐ12M | HĐ18M | HĐ24M | CVNH | CVTDH |

F-statistic | 9,5058 | 13,326 | 19,787 | 15,522 | 17,213 | 69,24 | 26,612 |

TCV | HĐ1M | HĐ6M | HĐ12M | HĐ18M | HĐ24M | CVNH | CVTDH |

F-statistic | 19,4348 | 13,4721 | 35,998 | 24,0446 | 5,6063 | 24,485 | 24,495 |

(Nguồn: Phụ lục 03) Giá trị thống kê F của tất cả các biến lãi suất huy động, lãi suất cho vay trong mối tương quan với lãi suất tái cấp vốn, lãi suất tái chiết khấu đều lớn hơn giá trị đường bao trên I1 tương ứng với mức ý nghĩa là 5%. Vì vậy, giả thuyết H0 bị bác bỏ, có nghĩa là tồn tại mối quan hệ trong dài hạn giữa các biến trong mô hình.

4.5.3 Kiểm định chẩn đoán và kiểm định phần dư

Để mô hình ước lượng đáng tin cậy thì phần dư của mô hình phải không có hiện tượng tự tương quan và phương sai thay đổi. Vì vậy, tác giả tiến hành kiểm định Lagrange để phát hiện hiện tượng tự tương quan và kiểm định White để phát hiện hiện tượng phương sai thay đổi.

Giả thuyết: