- NH TMCP Miền Tây, NH TMCP Liên Việt quy định độ tuổi trên 22 tuổi và thời hạn kết thúc khoản vay không quá 60 tuổi; có đầy đủ giấy tờ pháp lý sở hữu như sổ đỏ, sổ hồng và không nằm trong khu quy hoạch, tranh chấp, nhà ở, đất ở tại các vị trí dễ mua bán, chuyển nhượng.

Việc quy định độ tuổi cho vay và một số quy định khác ở các ngân hàng trên cho thấy chính sách cho vay BĐS tương đối chặt chẽ, theo định hướng chủ trương không nới lỏng cho vay BĐS của ngân hàng cho vay.

-Phương thức cho vay

- Đối với các khoản vay có thời hạn ngắn, thông thường là khoản vay với mục đích sửa chữa nhà, trang trí nội thất, các ngân hàng thường cho vay theo phương thức cho vay từng lần.

- Đối với các khoản vay có thời hạn trung – dài hạn, thông thường là các khoản vay với mục đích xây dựng, mua nhà thì các ngân hàng thường cho vay theo phương thức trả góp.

2.1.2. Lãi suất

Các NHTM ở Việt Nam áp dụng chính sách lãi suất linh hoạt. Đối với mỗi sản phẩm tín dụng tiêu dùng BĐS, mỗi ngân hàng lại có mức lãi suất riêng, khác nhau. Phương thức áp dụng lãi suất cũng linh hoạt, phụ thuộc vào thời hạn của khoản vay là ngắn, trung hay dài hạn mà lựa chọn phương thức lãi suất cố định hay thả nổi, tùy thuộc vào thỏa thuận của ngân hàng và khách hàng, không trái quy định của pháp luật.

Đối với sản phẩm tín dụng BĐS nhằm mục đích mua nhà, các NHTM Việt Nam hầu hết đều áp dụng chính sách lãi suất cho vay như sau: năm đầu tiên áp dụng theo lãi suất ngắn hạn do ngân hàng công bố tại thời điểm giải ngân, các năm sau áp dụng theo biểu lãi suất do Tổng giám đốc ban hành theo từng thời kỳ.

Đến giữa tháng 5/2010, lãi suất cho vay mua nhà ở các NHTM Việt Nam dao động khoảng 14% - 15,5%/năm (cá biệt có MB là từ 13,7% -

14,5%/năm), đã giảm so với nửa đầu tháng 4/2010 (dao động khoảng 16% - 18%/năm).

Bảng 1: Mức lãi suất cho vay tiêu dùng BĐS ở một số NHTM trong thời gian 1/4/2010 và 12/5/2010

Đơn vị: %/năm

1/4/2010 | 12/5/2010 | |

Habubank | 18 | 15,5 |

Vietinbank | 18 | 14 |

VPbank | 17 | 14,5 |

ACB | 17 | 15 |

SHB | 16 - 18 | 14- 15,5 |

SeABank | 16 - 17 | 14 - 15 |

ABBank | 17,5 - 18,5 | 14,6 - 15,6 |

Sacombank | 16 - 17 | 15 |

OCB | 17 - 18 | 14 - 15 |

Có thể bạn quan tâm!

-

Chính sách tín dụng đối với cho vay bất động sản ở các ngân hàng thương mại Việt Nam hiện nay - 1

Chính sách tín dụng đối với cho vay bất động sản ở các ngân hàng thương mại Việt Nam hiện nay - 1 -

Chính sách tín dụng đối với cho vay bất động sản ở các ngân hàng thương mại Việt Nam hiện nay - 2

Chính sách tín dụng đối với cho vay bất động sản ở các ngân hàng thương mại Việt Nam hiện nay - 2 -

Các Nhân Tố Ảnh Hưởng Đến Tính Hiệu Lực Của Chính Sách Tín Dụng Đối Với Cho Vay Bất Động Sản

Các Nhân Tố Ảnh Hưởng Đến Tính Hiệu Lực Của Chính Sách Tín Dụng Đối Với Cho Vay Bất Động Sản -

Tỷ Lệ Cho Vay Bđs Của Một Số Ngân Hàng Tại Hà Nội Đến Hết 31/12/2009.

Tỷ Lệ Cho Vay Bđs Của Một Số Ngân Hàng Tại Hà Nội Đến Hết 31/12/2009. -

Chính sách tín dụng đối với cho vay bất động sản ở các ngân hàng thương mại Việt Nam hiện nay - 6

Chính sách tín dụng đối với cho vay bất động sản ở các ngân hàng thương mại Việt Nam hiện nay - 6 -

Chính sách tín dụng đối với cho vay bất động sản ở các ngân hàng thương mại Việt Nam hiện nay - 7

Chính sách tín dụng đối với cho vay bất động sản ở các ngân hàng thương mại Việt Nam hiện nay - 7

Xem toàn bộ 58 trang tài liệu này.

(Nguồn: Tác giả tổng hợp từ số liệu lãi suất của các ngân hàng, có tham khảo thêm http://vneconomy.vn/20100411105151870P0C6/lai-suat-cho-vay-vnd-se-pho-bien- duoi-15nam.htm).

2.1.3. Hạn mức cho vay

Đối với mỗi sản phẩm tín dụng tiêu dùng BĐS, các Ngân hàng đều giao quyền cho các Giám đốc chi nhánh tự quyết định mức cho vay căn cứ theo nhu cầu vay vốn, khả năng hoàn trả nợ của khách hàng và khả năng nguồn vốn của ngân hàng. Song, hạn mức cho vay không được vượt quá chính sách chung của ngân hàng đối với mỗi sản phẩm.

Hạn mức cho vay đối với mỗi sản phẩm tiêu dùng BĐS ở các ngân hàng là không giống nhau, căn cứ theo giá trị tài sản đảm bảo, tổng giá trị căn nhà.

- Trường hợp tài sản đảm bảo bằng chính ngôi nhà định mua, rất nhiều ngân hàng quy định hạn mức cho vay lên đến 70% giá trị căn nhà như:

Vietcombank, NH TMCP Nam Việt, NH TMCP Hàng Hải, MHB, Habubank, SHB, ACB, PGbank, NH TMCP Liên Việt, SeABank, Gpbank, OCB, NH TMCP Miền Tây... Một số ít ngân hàng nới lỏng hơn trong cho vay BĐS, có hạn mức cho vay cao hơn, điển hình là NH TMCP Quân Đội, Oceanbank, NH TMCP Đại Tín, Sacombank, NH TMCP Phương Nam với 80% giá trị căn nhà; NH TMCP Sài Gòn và ABbank là 90% giá trị căn nhà. Cá biệt ở Vietinbank, NH TMCP Đông Á, hạn mức cho vay mua nhà dự án lại rất thấp, chỉ là 50% giá trị căn nhà.

- Trong trường hợp tài sản đảm bảo bằng tài sản khác thì giá trị cho vay tăng lên. Hạn mức cho vay lớn nhất có thể lên đến 100% giá trị ngôi nhà theo quy định của Vietcombank, NH TMCP Nam Việt, BIDV. Còn lại các ngân hàng khác thì hạn mức cho vay thấp hơn. Ví dụ như: ở NH TMCP Hàng Hải là 90% giá trị nhà, MHB là 85% giá trị nhà, ở NH TMCP Đông Á là 80% giá trị nhà (tài sản đảm bảo khác) và 95% giá trị nhà (tài sản đảm bảo là sổ tiết kiệm Đông Á nhưng không vượt quá 95% trị giá sổ tiết kiệm). Hạn mức cho vay càng lớn thể hiện ngân hàng cho vay có chính sách càng nới lỏng hơn trong cho vay BĐS. Vietcombank, BIDV là hai trong những ngân hàng lớn nhất Việt Nam, nguồn vốn cho vay BĐS lớn nên chính sách cho vay BĐS thoáng hơn đại đa số các ngân hàng khác là điều dễ hiểu.

- Ngoài ra, nhiều ngân hàng cũng ràng buộc hạn mức cho vay theo giá trị tài sản thế chấp (tài sản đảm bảo). Trong đó, VPbank quy định mức cho vay thắt chặt hơn, không vượt quá 65% giá trị tài sản thế chấp. Một số ngân hàng khác thì hạn mức cho vay trên giá trị tài sản thế chấp (tài sản đảm bảo) thoáng hơn, lên đến 70% giá trị tài sản thế chấp như ở Eximbank (nhưng không quá 90% giá trị sổ tiết kiệm tại Eximbank), Saigonbank, NH TMCP Tiên Phong, NH TMCP Đông Á, VIB. NH TMCP Sài Gòn, ABbank thì không vượt quá 75% giá trị tài sản đảm bảo. Cá biệt có Sacombank (với sản phẩm “cho vay an

cư – an cư lạc nghiệp”), OCB hạn mức cho vay lên tới 80% giá trị tài sản đảm bảo, 100% số dư tiền gửi tiết kiệm có kỳ hạn do OCB phát hành.

- Bên cạnh đó, một số ngân hàng cũng có những điều kiện riêng của ngân hàng mình. Cụ thể:

NH TMCP Hàng Hải quy định mức cho vay tối đa với 3 sản phẩm cho vay mua nhà người có thu nhập cao, trung bình, thấp lần lượt là 2 tỷ đồng; 1,2 tỷ đồng; 500 triệu đồng. Việc quy định 3 mức vay tối đa với 3 đối tượng thu nhập là hoàn toàn phù hợp, tuy nhiên 2 tỷ lại là một con số tương đối nhỏ đối với đối tượng thu nhập cao. Điều đó cho thấy NH TMCP Hàng Hải tỏ ra khá siết chặt trong cho vay BĐS.

MHB quy định cho vay không có bảo đảm bằng tài sản: không quá 12 tháng thu nhập thực tế của người vay và không quá 200 triệu đồng. Không có bảo đảm bằng tài sản vẫn có thể vay tới 200 triệu đồng cho thấy MHB có chính sách cho vay BĐS tương đối thoáng.

Techcombank quy định hạn mức cho vay không quá 4 tỷ đồng, tối thiểu là 30 triệu đồng với xây, sửa nhà và 100 triệu đồng với mua nhà, chuyển quyền sử dụng đất. So với nhiều ngân hàng thì quy định về cho vay BĐS của Techcombank nới lỏng hơn rất nhiều.

VIB quy định mức cho vay với sản phẩm “ngôi nhà lập nghiệp” không vượt quá 2 tỷ đồng.

NH TMCP Miền Tây cho vay không quá 50% giá trị thẩm định nền nhà, tối thiểu 75 triệu đồng.

Việc quy định mức cho vay tối đa và tối thiểu ở trên thể hiện sự chặt chẽ hơn trong chính sách cho vay BĐS của ngân hàng cho vay. Mức cho vay tối đa để hạn chế rủi ro, đảm bảo về hạn mức nguồn vốn cho vay của ngân hàng… Mức cho vay tối thiểu để đảm bảo mức sinh lợi tối thiểu ngân hàng đề ra. Việc quy định hai mức tối đa và tối thiểu ở mỗi ngân hàng trên là khác

nhau, nhằm đạt những mục tiêu, những yêu cầu về sinh lời, hạn chế rủi ro khác nhau ở mỗi ngân hàng.

2.1.4. Tài sản đảm bảo

Các NHTM đều rất thoáng trong quy định tài sản đảm bảo. Mọi loại tài sản đảm bảo gồm: tài sản cầm cố, tài sản thế chấp, bảo lãnh bằng tài sản của bên thứ ba đều được chấp nhận. Riêng đối với loại tín dụng mua nhà thì hầu hết các ngân hàng yêu cầu thế chấp bằng chính căn nhà mà khách hàng vay vốn để mua. Điều này nhằm hạn chế rủi ro cho ngân hàng, căn nhà mua được ngân hàng thẩm định, dùng làm tài sản đảm bảo thì tương đối an toàn.

2.1.5. Thời hạn cho vay

Các ngân hàng quy định thời hạn cho vay tối đa đối với mỗi sản phẩm tín dụng tiêu dùng BĐS. Thời hạn cho vay tối đa này ở các ngân hàng cũng khác nhau trên cơ sở chính sách của mỗi ngân hàng.

- Đối với vay xây, sửa chữa, nâng cấp nhà, thời hạn cho vay ngắn hơn cho vay mua nhà dự án. Cụ thể:

- Một số ngân hàng có chính sách cho vay thoáng hơn với thời hạn cho vay dài hạn như ở Techcombank, NH TMCP Nam Việt, Sacombank, VIB, NH TMCP Đông Á (với vay xây dựng nhà) là 10 năm; ACB là 7 năm.

- Một số khác thì chặt chẽ hơn trong chính sách cho vay, thời hạn cho vay ngắn hơn như NH TMCP Đại Tín, MHB, VPbank, NH TMCP Miền Tây, NH TMCP Đông Á (với vay sửa chữa nhà) là 5 năm.

Đối với vay mua nhà, mua nhà dự án thì các ngân hàng quy định thời hạn cho vay tối đa dài hơn. Cụ thể:

- Cao nhất là Sacombank với thời hạn 25 năm nếu mua nhà để ở, 20 năm với chuyển nhượng BĐS. Một số ngân hàng cũng quy định thời hạn vay lên đến 20 năm như: Vietcombank, Vietinbank, NH TMCP Việt Á, ABbank, NH TMCP Liên Việt, Techcombank, NH TMCP Nam Việt, NH TMCP Đông Á.

- Nhiều ngân hàng giới hạn thời hạn vay thấp hơn, chỉ là 15 năm như: BIDV, MHB, SeABank, NH TMCP Quân Đội, NH TMCP Sài Gòn, SHB,

OCB, NH TMCP Kiên Long, NH TMCP Tiên Phong, NH TMCP Hàng Hải (với người thu nhập cao, trung bình), VIB.

- Một số ngân hàng tỏ ra cẩn trọng hơn trong cho vay BĐS, với thời hạn vay mua nhà tối đa chỉ là 10 năm như: Eximbank, NH TMCP Nam Á, Gpbank, Oceanbank, NH TMCP Đại Tín, VPbank, ACB, NH TMCP Miền Tây.

2.2. Đối với cho vay kinh doanh (cho vay theo dự án) BĐS

2.2.1. Các yếu tố cơ bản

-Đối tượng vay vốn

Đối với loại hình tín dụng kinh doanh BĐS (gồm xây dựng khu đô thị mới, chung cư, trung tâm thương mại…) thì chỉ áp dụng cho đối tượng khách hàng doanh nghiệp có dự án đầu tư BĐS và được phép đầu tư dự án BĐS theo quy định của pháp luật.

-Nguyên tắc cho vay

Thứ nhất, khách hàng phải cam kết hoàn trả vốn (gốc) và lãi với thời gian xác định trong hợp đồng tín dụng ký kết với ngân hàng.

Thứ hai, khách hàng phải cam kết sử dụng tín dụng theo đúng mục đích được thoả thuận với ngân hàng, không trái với quy định của pháp luật và các quy định khác của ngân hàng cấp trên.

Thứ ba, ngân hàng tài trợ dựa trên dự án (phương án) có hiệu quả. Phương án hoạt động có hiệu quả của người vay minh chứng cho khả năng thu hồi vốn đầu tư và có lãi để trả nợ ngân hàng. Các khoản tài trợ của ngân hàng phải gắn liền với việc hình thành tài sản của người vay.

-Điều kiện cho vay

Quy định về điều kiện cho vay kinh doanh BĐS ở các ngân hàng là khá giống nhau. Về cơ bản, không khác nhau là mấy, chỉ một số ít ngân hàng đưa ra thêm một số điều kiện khác.

Các điều kiện này gồm:

Thứ nhất, các ngân hàng chỉ cho vay đối với những doanh nghiệp có đầy đủ năng lực pháp luật dân sự, năng lực hành vi dân sự và chịu trách nhiệm dân sự theo quy định của pháp luật, đáp ứng đầy đủ các điều kiện của pháp luật Việt Nam và của ngân hàng cho vay.

Thứ hai, các ngân hàng yêu cầu mục đích sử dụng vốn vay phải theo đúng mục đích của sản phẩm tín dụng đối với cho vay BĐS mà khách hàng đã ký kết với ngân hàng; đó là xây dựng các dự án BĐS như công trình khu đô thị mới, trung tâm thương mại, tòa nhà văn phòng, khu chung cư, biệt thự, văn phòng cho thuê hoặc tổ hợp trung tâm thương mại và văn phòng. Ngân hàng không tài trợ cho các hoạt động khác.

Thứ ba, doanh nghiệp phải có khả năng tài chính đảm bảo trả nợ trong thời hạn cam kết, có mức vốn tự có tham gia vào dự án vay vốn. Mỗi ngân hàng có quy định riêng ở ngân hàng mình. Ví dụ như: VPbank quy định khách hàng phải có mức vốn tự có tối thiểu tham gia là 30% tổng mức vốn đầu tư cho dự án. Trong khi đó Gpbank quy định thoáng hơn, khách hàng phải có khả năng tài chính tham gia vào phương án vay vốn tối thiểu 15% nhu cầu vốn của dự án.

Thứ tư, có dự án, phương án đầu tư có hiệu quả kèm phương án trả nợ khả thi. Các ngân hàng căn cứ vào phương án đầu tư và phương án trả nợ để xác định dự án khả thi, hiệu quả nhất để đi đến quyết định có hay không cho vay vốn.

Thứ năm, thực hiện các quy định về bảo đảm tiền vay theo quy định của Chính phủ, Ngân hàng Nhà nước Việt Nam và hướng dẫn của ngân hàng.

Thứ sáu, doanh nghiệp vay vốn phải có trụ sở làm việc cùng tỉnh, thành phố với ngân hàng cho vay.

Ngoài ra, một số ngân hàng còn có những quy định riêng như:

HDBank quy định: Doanh nghiệp phải được cấp giấy chứng nhận quyền sử dụng đất hoặc quyết định giao đất, bản đồ địa chính xác định ranh giới khu đất, quy hoạch chi tiết được duyệt bởi các cấp có thẩm quyền; có phương án đền bù, giải phóng mặt bằng mới nhất được duyệt bởi cấp có thẩm quyền. Việc mua bán nền nhà hoặc nhà (do đơn vị xây) đều thông qua HDBank cho đến khi đơn vị thanh toán xong nợ vay với HDBank. Doanh nghiệp phải có chức năng kinh doanh BĐS, có uy tín và năng lực điều hành, quản lý dự án. Các quy định này chặt chẽ hơn, nhằm giảm thiểu rủi ro tín dụng cho ngân hàng, cho thấy HDBank rất thận trọng trong cho vay kinh doanh BĐS.

Pgbank quy định khách hàng không có nợ quá hạn tại các tổ chức tín dụng khác. Quy định này một phần đảm bảo khả năng trả nợ của khách hàng, song việc có thể kiểm tra nợ quá hạn của khách hàng tại các tổ chức tín dụng khác lại không phải đơn giản.

Techcombank quy định sản phẩm “cho vay đầu tư kinh doanh BĐS” chỉ dành cho đối tượng khách hàng là các chủ đầu tư có đăng ký kinh doanh về đầu tư kinh doanh BĐS hợp pháp tại Việt Nam. Quy định này hạn chế đối tượng vay vốn, cho thấy Techcombank có chủ trương thắt chặt cho vay kinh doanh BĐS. Những chủ đầu tư không có đăng ký kinh doanh về đầu tư kinh doanh BĐS hợp pháp tại Việt Nam thì không thể vay vốn.

-Phương thức cho vay

Đối với tín dụng tài trợ dự án xây dựng, các ngân hàng hiện nay áp dụng đa dạng phương thức cho vay: cho vay từng lần, cho vay theo dự án đầu tư, cho vay hợp vốn tùy thuộc chính sách của mỗi ngân hàng. Cụ thể:

HDbank áp dụng cả 3 loại cho vay trên.

NH TMCP Đông Á chỉ áp dụng cho vay theo món hoặc cho vay theo dự án đầu tư.

NH TMCP Nam Việt chỉ cho vay theo món với sản phẩm “cho vay thực hiện dự án nhà ở, đất ở”.

ABbank chỉ áp dụng cho vay theo dự án đầu tư hoặc cho vay hợp vốn.

2.2.2. Lãi suất

Lãi suất cho vay được xác đinh dựa trên biểu lãi suất cho vay hiện hành của mỗi ngân hàng. Tùy từng trường hợp cụ thể, lãi suất sẽ được xác định trên cơ sở thoả thuận giữa Ngân hàng và khách hàng, không trái quy định pháp luật.

Vào thời điểm nửa đầu tháng 4/2010 thì lãi suất cho vay trung – dài hạn đối với doanh nghiệp ở SHB là 15% - 16%/năm, SeAbank (chi nhánh TPHCM) là 15% - 17%/năm, OCB là 14% - 16%/năm.

Đến nay (tính đến thời điểm 12/5/2010) thì mức lãi suất này đã hạ xuống: ở SHB còn 14% - 15%/năm, SeABank là 14% - 15,5%/năm, OCB là 13,5% - 14,5%/năm.

2.2.3. Hạn mức cho vay

Mức vay xác định căn cứ vào nhu cầu vay vốn, khả năng trả nợ, biện pháp đảm bảo tiền vay (giá trị tài sản đảm bảo, phạm vi bảo đảm thực hiện nghĩa vụ đã được xác định…). Trên cơ sở đó, với mỗi dự án, mỗi khách hàng mà các ngân hàng và khách hàng thỏa thuận được số tiền vay là khác nhau. Mỗi ngân hàng bên cạnh đó cũng có những chính sách cho vay riêng như:

HDBank tạo điều kiện cho khách hàng có quan hệ vay vốn thường xuyên, uy tín với mức cho vay đến 80% giá trị tài sản thế chấp.

Vietcombank, MHB, Sacombank, SeABank, Gpbank quy định số tiền cho vay có thể lên đến 85% tổng chi phí đầu tư dự án và không giới hạn quy mô.

PGbank có thể đáp ứng tối đa 70% giá trị phương án (nếu giá trị tài sản đủ bảo đảm cho số tiền vay).

NH TMCP Miền Tây quy định, đối với tài sản hình thành từ vốn vay, mức cho vay không quá 70% giá trị tài sản.

NH TMCP Liên Việt quy định tỷ lệ cho vay tối đa 80% nhu cầu vốn của dự án, 95% giá trị tài sản bảo đảm.

2.2.4. Tài sản đảm bảo

Các ngân hàng quy định tài sản đảm bảo là toàn bộ tài sản hình thành từ vốn vay và vốn tự có của Dự án đầu tư. Ngoài ra, một số ngân hàng có chính sách thoáng hơn về tài sản đảm bảo như Vietcombank và Techcombank.

Ở Vietcombank, khách hàng có thể dùng các tài sản khác ngoài dự án (như đảm bảo bằng số dư tài khoản tiền gửi, các giấy tờ có giá, động sản, bất động sản khác không thuộc Dự án, bảo lãnh bằng tài sản của bên thứ ba) làm biện pháp bảo đảm tiền vay bổ sung cho vốn vay.

Techcombank chấp nhận tài sản đảm bảo là hợp đồng thuê đất giữa chủ đầu tư và Cơ quan nhà nước có thẩm quyền.

2.2.5. Thời hạn cho vay

Các NHTM Việt Nam đều rất linh hoạt trong quy định thời hạn cho vay tài trợ xây dựng. Thời hạn cho vay tùy thuộc vào nhu cầu khách hàng và kết quả thẩm định của cán bộ tín dụng, căn cứ vào thời gian thu hồi vốn của dự án. Thời hạn cho vay này không được quá thời hạn hoạt động còn lại theo giấy phép kinh doanh hoặc giấy phép đầu tư tại Việt Nam. Có thể thấy sự khác nhau trong quy định thời hạn cho vay kinh doanh BĐS ở một số ngân hàng như sau:

Vietcombank, MHB, ABbank quy định thời hạn cho vay linh hoạt, từ 1 năm đến tối đa là 15 năm.

Techcombank, NH TMCP Liên Việt quy định thời hạn vay vốn dài, từ 1 năm trở lên, tối đa là 10 năm.

HDBank, OCB quy định thời hạn vay cho phép khách hàng được thỏa thuận theo 3 loại: ngắn hạn, trung hạn và dài hạn.

Sacombank cho vay với thời hạn trung, dài hạn phù hợp với thời gian hoạt động của dự án đầu tư.

SeABank chỉ cho vay với thời hạn dài hạn: từ 5 đến 15 năm.

NH TMCP Nam Việt, NH TMCP Đại Tín quy định thời hạn cho vay không quá 5 năm.

NH TMCP Miền Tây quy định thời hạn vay vốn không quá 6 năm.

Như vậy có thể thấy, đa số các ngân hàng nhỏ siết chặt thời gian cho vay BĐS hơn trong khi các ngân hàng lớn thì nới lỏng thời gian cho vay BĐS hơn.

3. Thực trạng thực hiện chính sách tín dụng đối với cho vay bất động sản ở các NHTM Việt Nam hiện nay.

3.1. Dư nợ cho vay BĐS

Vào nửa cuối năm 2009, trong bối cảnh thị trường nhà, đất chưa thực sự ổn định và chủ trương kiểm soát chặt của NHNN khi quy định cho vay kinh doanh BĐS không vượt quá lãi suất 10%/năm vào tháng 10/2009, các ngân hàng đã siết lại tín dụng cho lĩnh vực BĐS. Ngày 12/11/2009, NHNN có công văn số 8883/NHNN-CSTT, yêu cầu các ngân hàng không được thực hiện lãi suất thỏa thuận đối với các khoản cho vay để đầu tư BĐS, tài sản tài chính. Vì thế, đối với các sản phẩm tín dụng trong lĩnh vực này, các ngân hàng đã hạn chế dần. Cuối năm 2009, nhiều ngân hàng thậm chí đã dừng hẳn hoạt động cho vay đối với BĐS. Mặc dù như thế, dư nợ tín dụng trong hoạt động cho vay BĐS năm 2009 vẫn tăng so với các năm trước, với tổng dư nợ tín dụng BĐS toàn ngành xấp xỉ 200000 tỷ đồng, tương đương gần 10,8 tỷ USD (tỷ giá 18479 đồng/USD) hay bằng 11,76% tổng dư nợ tín dụng nền kinh tế năm 20093.

3 http://www.baomoi.com/Info/Bat-dong-san-vung-trung-tin-dung-ngan-hang/147/3787353.epi

Bảng 2: Dư nợ cho vay BĐS của các NHTM Việt Nam giai đoạn 2007 – 2009

2007 | 2008 | 2009 | |

Dư nợ BĐS (tỷ đồng) | 121932 | 137945 | 199573 |

Tỷ trọng/Tổng dư nợ | 10% | 10,2% | 11,76% |

(Nguồn: Tác giả tổng hợp từ Báo cáo thường niên năm 2007,2008 của Ngân hàng Nhà nước Việt Nam và tham khảo thêm http://www.baomoi.com/Info/Bat-dong-san- vung-trung-tin-dung-ngan-hang/147/3787353.epi )

Qua số liệu ở bảng trên, ta thấy dư nợ cho vay BĐS năm 2009 tăng khoảng 45% so với năm 2008 và khoảng 64% so với năm 2007. Theo đó, tỷ trọng dư nợ cho vay BĐS trên tổng dư nợ toàn nền kinh tế cũng tăng qua các năm từ 2007 đến 2009. Rõ ràng, cho vay BĐS ngày càng chiếm một vị trí quan trọng hơn trong hoạt động tín dụng của ngân hàng.

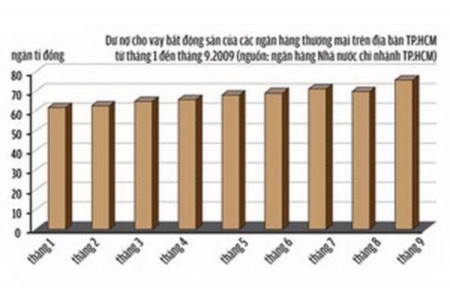

Biểu đồ 1: Dư nợ cho vay BĐS của các NHTM trên địa bàn TPHCM từ tháng 1 đến tháng 9/2009.

(Nguồn: http://www.diaoconline.vn/tinchitiet/57/18160/tphcm-cho-vay-bat-dong- san-lien-tuc-tang/ )

Xét trên địa bàn TPHCM, dư nợ cho vay BĐS của các ngân hàng liên tục tăng qua các tháng, thấp nhất ở mức 60000 tỷ đồng, cao nhất ở mức gần 76000 tỷ đồng.

Nếu xem xét dư nợ BĐS phân theo địa bàn thì TPHCM và Hà Nội là hai địa bàn có dư nợ cho vay BĐS của khối ngân hàng lớn nhất. Đến cuối năm 2009, dư nợ cho vay BĐS tại TP HCM đạt khoảng 70.000 tỉ đồng, chiếm tỉ trọng khoảng 15% tổng dư nợ cho vay của địa bàn. Tương tự, dư nợ cho vay BĐS của Hà Nội đạt khoảng 32.000 tỉ đồng, chiếm tỉ trọng gần 10%/tổng dư nợ cho vay của địa bàn. Các địa bàn khác thì tỉ lệ cho vay bất động sản dao động từ 8% - gần 14%/tổng dư nợ cho vay của địa bàn. Ví dụ như các NHTM

trên địa bàn Bà Rịa - Vũng Tàu có số dư nợ cho vay mua bán bất động sản hơn 2.920 tỷ đồng, chiếm 13,4% tổng dư nợ cho vay các thành phần kinh tế4.

Đánh giá thêm về thời hạn dư nợ BĐS cho thấy dư nợ tín dụng BĐS trung và dài hạn chiếm tỷ lệ cao trong tổng dư nợ tín dụng BĐS toàn ngành. Đến cuối năm 2009, ở cả TPHCM và Hà Nội, tỷ lệ này đều vào khoảng 75%5.

Dư nợ cho vay BĐS có tài sản đảm bảo chiếm tỷ trọng lớn. Hiện nay hoạt động tín dụng ngân hàng nói chung và hoạt động tín dụng BĐS nói riêng vẫn chủ yếu cho vay dựa trên tài sản bảo đảm chiếm tỷ trọng rất lớn. Đối với tín dụng BĐS tỷ lệ này chiếm trên 80% trong đó phần lớn là các tài sản bảo đảm được thế chấp bằng bất động sản với giá trị tài sản thế chấp gấp trên 2,5 lần so với dư nợ cho vay đối với lĩnh vực BĐS. Như vậy, việc sử dụng tài sản bảo đảm để thu hồi nợ vay với tỷ trọng cao như các ngân hàng đang áp dụng hiện nay đã góp phần nào đó hạn chế rủi ro đối với ngân hàng khi thị trường BĐS biến động giảm. Tuy nhiên, việc áp dụng hình thức cho vay có bảo đảm bằng tài sản như vậy, lại cho thấy đằng sau nó là khả năng đánh giá khách

4 http://www.mof.gov.vn/Default.aspx?tabid=612&ItemID=66624

5 http://vneconomy.vn/2008111809416624P0C6/739-du-no-cho-vay-bat-dong-san-tap-trung-tai-tphcm-va- ha-noi.htm

hàng, đánh giá thị trường BĐS của các ngân hàng vẫn còn hạn chế. Xu hướng cho vay dựa trên việc thẩm định dự án vay vốn khả thi, mức độ tín nhiệm của khách hàng, khả năng quản trị rủi ro trong hoạt động ngân hàng liên quan đến hoạt động cho vay đối với lĩnh vực BĐS mới chính là chìa khóa, nền tảng cơ bản để hoạt động tín dụng bất động sản của các ngân hàng đạt hiệu quả. Điều này chính là thách thức lớn cho hoạt động tín dụng bất động sản của các ngân hàng trên địa bàn nói riêng và trên cả nước nói chung.

Năm 2009, NHNN đã có chỉ đạo rõ ràng là “kiểm soát chặt chẽ vốn cho vay lĩnh vực phi sản xuất, (cho vay kinh doanh BĐS, cho vay kinh doanh, đầu tư CK, cho vay tiêu dùng)”. Trong nhiệm vụ và giải pháp trọng tâm năm 2010, cấp độ của chỉ đạo trên đã có phần nhẹ hơn: “ Hạn chế cho vay các nhu cầu vốn thuộc các lĩnh vực sản xuất”.

Đến đầu tháng 1/2010, tình hình cho vay BĐS của các NHTM chưa có sự cải thiện rõ rệt do tình hình thiếu nguồn vốn huy động. Đến ngày 26/2/2010, khi thông tư số 07/2010/TT-NHNN ngày 26/2/2010 của Thống đốc NHNN quy định về cho vay bằng đồng Việt Nam theo lãi suất thỏa thuận của tổ chức tín dụng đối với khách hàng được ban hành và có hiệu lực, cơ chế thỏa thuận lãi suất này giúp các ngân hàng thiết kế các sản phẩm cho vay dài hơi, nới lỏng tín dụng đối với cho vay BĐS hơn so với giai đoạn trước. Thêm vào đó, nguồn vốn đầu tư , tiết kiệm trong dân cư sẽ chuyển mạnh sang BĐS do các sàn vàng buộc phải đóng cửa từ cuối tháng 3/2010. Nguồn vốn huy động sẽ dần cải thiện hơn và vì thế các ngân hàng cũng nới lỏng chiếc “vòng kim cô” trong cho vay BĐS. Khác với những tháng cuối năm 2009, hiện điều kiện tín dụng được các ngân hàng đưa ra thoáng hơn. Trong đó có việc kéo dài thời gian tài trợ vốn cho khách hàng cá nhân vay mua nhà, đất trả góp. ACB là một điển hình, với thời gian hỗ trợ vốn cho cá nhân vay mua bất động sản trả góp được nâng lên tối đa trên 10 năm, thay vì chỉ 7 năm như hồi trước Tết. Lãi suất cho vay cũng điều chỉnh giảm, mức cao nhất còn 17%/năm so

với cuối năm 2009 là 18 - 19%/năm. Song, lãi suất cho vay của các ngân hàng hiện nay vẫn khá cao. Tính đến hết tháng 3/2010, lãi suất cho vay trung, dài hạn theo cơ chế thỏa thuận khoảng 14-15%/năm đối với nhóm NHTM Nhà nước, khoảng 15-17%/năm đối với nhóm NH TMCP, cá biệt có một số ngân hàng quy mô nhỏ cho vay với lãi suất khá cao, khoảng 18-20%/năm. Đến ngày 14/ 4/2010, thông tư số 12/2010/TT-NHNN ra đời thay thế cho thông tư số 01/2010/TT-NHNN hướng dẫn TCTD cho vay bằng đồng Việt Nam với khách hàng theo lãi suất thỏa thuận đã giúp hạ mặt bằng lãi suất cho vay BĐS xuống còn khoảng 14%-15%. Do vậy, tuy đến thời điểm làm khóa luận chưa có một báo cáo hay một thông báo chính thức về số liệu cụ thể dư nợ BĐS, song có thể thấy khả năng cho vay BĐS được nới lỏng hơn, có thể dự báo vốn tín dụng ngân hàng vào BĐS giữ được nhịp tăng nhẹ.

Đánh giá thêm về dư nợ cho vay BĐS 4 tháng đầu năm 2010, qua thực tế cho thấy, tín dụng BĐS trung và dài hạn vẫn chiếm tỷ lệ cao vì các ngân hàng không chủ trương cho vay đầu tư, đầu cơ nên các khoản tín dụng BĐS kỳ hạn ngắn thường không được xét duyệt. Bên cạnh đó, dư nợ cho vay BĐS có tài sản đảm bảo chiếm tỷ trọng lớn vì hiện nay, hầu hết các ngân hàng yêu cầu khách hàng phải có tài sản đảm bảo thì mới cho vay.

3.2. Tỷ trọng cho vay BĐS

Năm 2009, tỷ trọng dư nợ cho vay BĐS/tổng dư nợ nền kinh tế của toàn ngành là 11,76%6. Con số này cho thấy các ngân hàng quản lý hoạt động cho vay khá chắc để đảm bảo an toàn, tránh rủi ro cho ngân hàng khi thị trường bất động sản còn chưa thực sự ổn định.

6 http://www.baomoi.com/Info/Bat-dong-san-vung-trung-tin-dung-ngan-hang/147/3787353.epi