Công tác đào tạo có thể được thực hiện định kỳ tại trung tâm đào tạo của Hội sở dành cho cán bộ tân tuyển và cán bộ nghiệp vụ, hoặc Chi nhánh tự đào tạo nội bộ nếu có điều kiện. Kinh nghiệm thực tiễn cho thấy không có phương pháp và công cụ phân tích nào có thể hoàn toàn thay thế được kỹ năng và kinh nghiệm của đội ngũ chuyên gia phân tích tín dụng.

Nâng cao nhận thức của Ban lãnh đạo ngân hàng và đội ngũ chuyên viên tác nghiệp về vai trò của công cụ XHTD đối với phòng ngừa rủi ro và thiết lập danh mục cho vay hiệu quả. Vận dụng công cụ XHTD doanh nghiệp kếp hợp với các biện pháp khác như tài sản đảm bảo an toàn và trích lập dự phòng rủi ro.

Kết luận các vấn đề nghiên cứu của Chương III:

Trong chương này, đề tài đã giới thiệu chi tiết hướng dẫn của NHNN về XHTD KHDN để làm căn cứ cho mô hình đề xuất sửa đổi bổ sung.

Từ đó, đề tài đã cố gắng xây dựng mô hình chấm điểm XHTD đối với KHDN dựa trên những phân tích mô hình đang áp dụng tại LienVietPostBank, tiến tới hoàn thiện tính khả thi của việc phân loại nợ dựa vào phương pháp định tính theo Điều 7 của Quyết định 493/2005/QĐ-NHNN ngày 22/04/2005. Đề tài có tham khảo những tiến bộ của mô hình dự đoán khả năng phá sản doanh nghiệp của Altman, mô hình XHTD của các NHTM trong nước làm cơ sở đề xuất cho những sửa đổi bổ sung, góp phần hoàn thiện hệ thống XHTD KHDN của LienVietPostBank.

Kiểm chứng lại mô hình sửa đổi bổ sung trong chương này cũng đã chứng minh tính chính xác, hợp lý và hữu dụng của mô hình đề xuất này đối với LienVietPostBank. Tuy nhiên, để mô hình sửa đổi bổ sung phát huy hiệu quả, LienVietPostBank cần phải hoàn thiện mô hình XHTD theo các giải pháp kèm theo của đề tài.

KẾT LUẬN

Đề tài “Hoàn thiện Hệ thống Xếp hạng tín dụng Khách hàng Doanh nghiệp tại Ngân hàng TMCP Bưu điện Liên Việt” đã giải quyết được các vấn đề sau:

Hệ thống hóa và hoàn thiện các lý luận về quản trị rủi ro tín dụng thông qua hệ thống XHTD của NHTM, trong đó chủ yếu là hệ thống XHTD khách hàng doanh nghiệp.

Đề tài đã phân tích và đánh giá được thực trạng hệ thống XHTD khách hàng doanh nghiệp đang áp dụng tại LienVietPostBank, qua đó cho thấy những thành tựu đạt được cũng như những hạn chế còn tồn tại cần sửa đổi bổ sung phù hợp với những thay đổi nhanh chóng của điều kiện môi trường kinh doanh hiện nay. Bằng cách đối chiếu với các mô hình chấm điểm XHTD doanh nghiệp của các tổ chức định mức tín nhiệm quốc tế và các ngân hàng trong nước, kết hợp với kinh nghiệm thực tiễn chuyên môn, và tìm hiểu nghiên cứu mô hình của các nhà kinh tế trên thế giới, từ đó đề tài đề xuất những sửa đổi bổ sung nhằm hoàn thiện hệ thống XHTD nội bộ khách hàng doanh nghiệp của LienVietPostBank.

Đề tài cũng đã đưa thêm được những kiến nghị về các biện pháp hỗ trợ cần thiết để hệ thống xếp hạng tín dụng doanh nghiệp của LienVietPostBank phát huy hiệu quả.

Nhìn chung thì mô hình XHTD doanh nghiệp do đề tài đề xuất đã đáp ứng được yêu cầu quản trị rủi ro tín dụng theo Hiệp ước Basel II và Điều 7 của Quyết định 493/2005/QĐ-NHNN ngày 22/04/2005 về phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro tín dụng.

Tuy nhiên, do giới hạn về thời gian thực hiện, khả năng tiếp cận dữ liệu của ngân hàng và dữ liệu thống kê ngành còn hạn chế nên đề tài này cần được tiếp tục nghiên cứu chuyên sâu hơn nữa để có thể đưa vào vận dụng trong thực tiễn. Hướng nghiên cứu phát triển đề tài này trong tương lai là xây dựng thành các mô hình đa biến dựa trên kết quả của đề tài này, cập nhật cơ sở dữ liệu theo các nhóm ngành nghề, cùng với việc phân tích báo cáo tài chính của doanh nghiệp chủ yếu dựa trên dòng tiền và vận dụng mô hình điểm số tín dụng Z phản ánh nguy cơ phá sản của doanh nghiệp mà giáo sư Altman đã công bố đang được nhiều quốc gia áp dụng.

Vấn đề hoàn thiện XHTD nói chung và chuẩn hóa mô hình chấm điểm XHTD nội bộ khách hàng doanh nghiệp nói riêng đã và đang được các NHTM đặt nhiều quan tâm nhằm góp phần giảm thiểu rủi ro trong kinh doanh, nâng cao chất lượng công tác tín dụng của bản thân từng ngân hàng, đây chính là thuận lợi giúp đề tài này có thể tiếp tục nghiên cứu phát triển trong tương lai.

TÀI LIỆU THAM KHẢO

Tiếng Việt

Báo cáo thường niên Chỉ số tín nhiệm Việt Nam (2010), Báo cáo của Phòng Thương mại & Công nghiệp Việt Nam (VCCI).

Lâm Minh Chánh (2007), Dùng chỉ số Z để ước tính Hệ số Tín Nhiệm, www.saga.vn.

Nguyễn Đăng Dờn (2010), Quản trị Ngân hàng thương mại hiện đại, NXB Thống kê.

Trần Huy Hoàng (2007), Quản Trị Ngân Hàng Thương Mại, NXB Thống kê.

Nguyễn Thành Huyên (2008), Xếp hạng tín dụng tại Vietcombank.

Ngân hàng Nhà nước Việt Nam, Báo cáo Tình hình thực hiện nghiệp vụ phân tích, xếp hạng tín dụng doanh nghiệp năm 2007.

Trần Đắc Sinh (2002), Định mức tín nhiệm tại Việt Nam, NXB Lao Động.

Lê Tất Thành, Xây dựng mô hình dự báo hạng mức tín nhiệm các doanh nghiệp Việt Nam ngành sản xuất, Xếp hạng tín nhiệm Ngành hàng tiêu dùng lâu bền, www.rating.com.vn

Tài liệu nội bộ về hoạt động tín dụng của LienVietPostBank.

Tài liệu nội bộ về xếp hạng tín dụng của Vietcombank.

Tài liệu nội bộ về xếp hạng tín dụng của Vietinbank.

Tài liệu nội bộ về xếp hạng tín dụng của ACB.

Các văn bản: Luật Tổ chức Tín Dụng 2010, Luật Doanh Nghiệp, Luật Ngân Hàng Nhà Nước 2010, hệ thống các văn bản dưới luật khác liên quan đến hoạt động của ngân hàng thương mại.

Thông tin tổng hợp từ các trang websites: www.sbv.gov.vn/wps/portal/vn, www.en.wikipedia.org/, www.rating.com.vn/, www.cicb.vn/, www.cic.vn, www.crv.com.vn, www.thesaigontimes.vn

Tiếng Anh

Altman (2003), The use of Credit scoring Models and the Importance of a Credit Culture, New York University, USA.

Standard & Poor’s (2008), Corporate Ratings Criteria, Standard & Poor’s

Ciaran Walsh (2006), Key management ratios.

Nassim Nicholas Taleb (2007), The Black swan – The impact of the highly improbalble.

Standard & Poor’s (2009), Vietnam Ratings Direct.

PHỤ LỤC I TIÊU CHUẨN TÍNH ĐIỂM XHTD DOANH NGHIỆP CỦA LIENVIETPOSTBANK

Bảng I.1: Chấm điểm quy mô doanh nghiệp của LienVietPostBank

| Ngành Tiêu chí | NÔNG- LÂM- NGƯ NGHIỆP | THƯƠNG MẠI-DỊCH VỤ | CÔNG NGHIỆP NẶNG | CÔNG NGHIỆP NHẸ | ĐẦU TƯ XDCB | Điểm |

| Doanh thu thuần (đơn vị: tỷ đồng/năm) | > 250 150 – 250 100 – 149 75 – 99 50 – 74 30 – 49 10 – 29 < 10 | > 100 80 – 100 60 – 79 40 – 59 25 – 39 15 – 24 5 – 14 < 5 | > 500 400 – 500 330 – 399 250 – 329 170 – 249 100 – 169 50 – 99 < 50 | > 400 350 – 400 300 – 349 220 – 299 150 – 219 80 – 149 20 – 79 < 20 | > 330 280 – 330 230 – 280 180 – 230 130 – 180 80 – 130 30 – 80 30 | 35 30 25,5 21 16,5 12,5 8,5 4,5 |

| Vốn chủ sở hữu (đơn vị: tỷ đồng) | > 70 50 – 70 40 – 49 30 – 39 20 – 29 10 – 19 5 – 9 < 5 | > 40 30 – 40 20 – 29 15 – 19 10 – 14 5 – 9 1 – 4 < 1 | > 400 340 – 400 260 – 339 180 – 259 100 – 179 50 – 99 10 – 49 < 10 | > 200 150 – 200 100 – 149 75 – 99 50 – 74 30 – 49 5 – 29 < 5 | > 100 85 – 100 70 – 85 55 – 70 40 – 55 25 – 40 10 – 25 10 | 30 26 22 18,5 14,5 11 7,5 4 |

| Tổng tài sản (đơn vị: tỷ đồng) | > 200 120 – 200 80 – 119 60 – 79 40 – 59 25 – 39 10 – 24 < 10 | > 80 65 – 80 50 – 64 35 – 49 25 – 34 15 – 24 3 – 14 < 3 | > 1500 1200 – 1500 1000 – 1199 750 – 999 500 – 749 250 – 499 50 – 249 < 50 | > 400 300 – 400 200 – 299 150 – 199 100 – 149 60 – 99 10 – 59 < 10 | > 400 340 – 400 280 – 339 220 – 279 160 – 219 100 – 159 40 – 99 < 40 | 20 17,5 15 12,5 10 7,5 5 2,5 |

| Số lao động (trung bình số người/năm) | > 500 400 – 500 300 – 399 200 – 299 150 – 199 100 – 149 50 – 99 < 50 | > 250 200 – 250 160 – 199 120 – 159 80 – 119 50 – 79 20 – 49 < 20 | > 700 600 – 700 500 – 599 400 – 499 300 – 399 200 – 299 100 – 199 < 100 | > 500 420 – 500 350 – 419 270 – 349 200 – 269 120 – 199 50 – 119 < 50 | > 1000 850 – 1000 710 – 849 570 – 709 430 – 569 290 – 429 150 – 289 < 150 | 15 13 11 9 7 5,5 4 2,5 |

| Quy mô Lớn Vừa Nhỏ | Tổng điểm ≥ 86,5 36,5 – 86,4 < 36,5 |

Có thể bạn quan tâm!

-

Mục Tiêu Của Việc Hoàn Thiện Hệ Thống Xếp Hạng Tín Dụng Khách Hàng Doanh Nghiệp Của Lienvietpostbank

Mục Tiêu Của Việc Hoàn Thiện Hệ Thống Xếp Hạng Tín Dụng Khách Hàng Doanh Nghiệp Của Lienvietpostbank -

Chấm Điểm Các Chỉ Tiêu Tài Chính Xhtd Doanh Nghiệp Theo Đề Xuất Sửa Đổi Của Đề Tài

Chấm Điểm Các Chỉ Tiêu Tài Chính Xhtd Doanh Nghiệp Theo Đề Xuất Sửa Đổi Của Đề Tài -

Điểm Tổng Hợp Xhtd Doanh Nghiệp Theo Đề Xuất Sửa Đổi Của Đề Tài

Điểm Tổng Hợp Xhtd Doanh Nghiệp Theo Đề Xuất Sửa Đổi Của Đề Tài -

Hoàn thiện hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại ngân hàng TMCP bưu điện Liên Việt - 12

Hoàn thiện hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại ngân hàng TMCP bưu điện Liên Việt - 12 -

Hoàn thiện hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại ngân hàng TMCP bưu điện Liên Việt - 13

Hoàn thiện hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại ngân hàng TMCP bưu điện Liên Việt - 13 -

Hoàn thiện hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại ngân hàng TMCP bưu điện Liên Việt - 14

Hoàn thiện hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại ngân hàng TMCP bưu điện Liên Việt - 14

Xem toàn bộ 127 trang tài liệu này.

(Nguồn: Ngân hàng TMCP Bưu điện Liên Việt)

PHỤ LỤC I

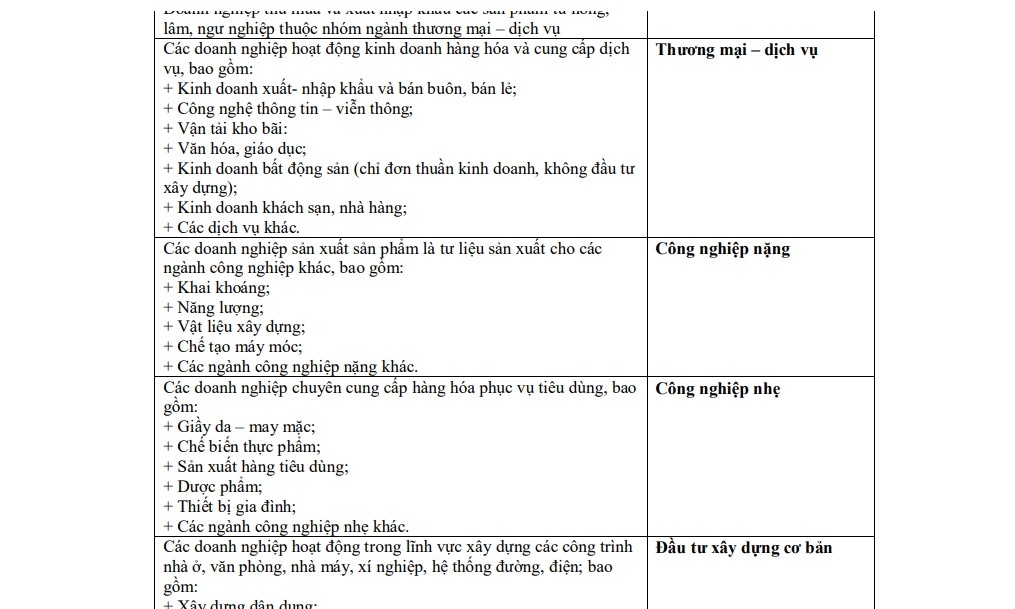

Bảng I.2: Xác định doanh nghiệp theo lĩnh vực, ngành nghề kinh doanh của LienVietPostBank

| Sản phẩm, lĩnh vực hoạt động chính của doanh nghiệp | Phân loại theo nhóm ngành |

| Các doanh nghiệp hoạt động khai thác, đánh bắt các sản phẩm từ nông, lâm, ngư nghiệp, bao gồm: + Trồng trọt và chăn nuôi; + Trồng rừng, khai thác gỗ và các sản phẩm lâm sản khác; + Khai thác, nuôi trồng thủy sản. Doanh nghiệp chế biến các sản phẩm từ nông, lâm, ngư nghiệp thuộc nhóm ngành công nghiệp nhẹ. Doanh nghiệp thu mua và xuất nhập khẩu các sản phẩm từ nông, lâm, ngư nghiệp thuộc nhóm ngành thương mại – dịch vụ | Nông, lâm, ngư nghiệp |

| Các doanh nghiệp hoạt động kinh doanh hàng hóa và cung cấp dịch vụ, bao gồm: + Kinh doanh xuất- nhập khẩu và bán buôn, bán lẻ; + Công nghệ thông tin – viễn thông; + Vận tải kho bãi: + Văn hóa, giáo dục; + Kinh doanh bất động sản (chỉ đơn thuần kinh doanh, không đầu tư xây dựng); + Kinh doanh khách sạn, nhà hàng; + Các dịch vụ khác. | Thương mại – dịch vụ |

| Các doanh nghiệp sản xuất sản phẩm là tư liệu sản xuất cho các ngành công nghiệp khác, bao gồm: + Khai khoáng; + Năng lượng; + Vật liệu xây dựng; + Chế tạo máy móc; + Các ngành công nghiệp nặng khác. | Công nghiệp nặng |

| Các doanh nghiệp chuyên cung cấp hàng hóa phục vụ tiêu dùng, bao gồm: + Giầy da – may mặc; + Chế biến thực phẩm; + Sản xuất hàng tiêu dùng; + Dược phẩm; + Thiết bị gia đình; + Các ngành công nghiệp nhẹ khác. | Công nghiệp nhẹ |

| Các doanh nghiệp hoạt động trong lĩnh vực xây dựng các công trình nhà ở, văn phòng, nhà máy, xí nghiệp, hệ thống đường, điện; bao gồm: + Xây dựng dân dụng; + Xây dựng công nghiệp; + Xây dựng hệ thống giao thông; + Kinh doanh bất động sản từ chính các dự án xây dựng. | Đầu tư xây dựng cơ bản |

(Nguồn: Ngân hàng TMCP Bưu điện Liên Việt)

PHỤ LỤC I

Bảng I.3: Bảng điểm chỉ tiêu tài chính của doanh nghiệp nhóm ngành Nông, lâm, ngư nghiệp theo LienVietPostBank

| STT | Chỉ tiêu | Tỷ trọng (%) | Quy mô doanh nghiệp | ||||||||||||||

| Lớn | Vừa | Nhỏ | |||||||||||||||

| 100 | 80 | 60 | 40 | 20 | 100 | 80 | 60 | 40 | 20 | 100 | 80 | 60 | 40 | 20 | |||

| ≥ | ≥ | ≥ | ≥ | < | ≥ | ≥ | ≥ | ≥ | < | ≥ | ≥ | ≥ | ≥ | < | |||

| 1 | Khả năng thanh toán ngắn hạn (lần) | 15 | 1,8 | 1,4 | 1,0 | 0,6 | 0,6 | 1,9 | 1,5 | 1,1 | 0,8 | 0,8 | 2,0 | 1,6 | 1,3 | 1,0 | 1,0 |

| 2 | Khả năng thanh toán nhanh (lần) | 15 | 1,0 | 0,7 | 0,5 | 0,3 | 0,3 | 1,2 | 1,0 | 0,7 | 0,4 | 0,4 | 1,3 | 1,1 | 0,8 | 0,5 | 0,5 |

| 3 | Tốc độ tăng trưởng doanh thu (%) | 6 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 |

| 4 | Tốc độ tăng trưởng lợi nhuận (%) | 6 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 |

| 5 | Biên lợi nhuận ròng (%) | 7 | 3,0 | 2,5 | 2,0 | 1,5 | 1,5 | 4,0 | 3,5 | 3,0 | 2,5 | 2,5 | 5,0 | 4,5 | 4,0 | 3,5 | 3,5 |

| 6 | Chỉ số ROA (%) | 4 | 5,5 | 5,0 | 4,5 | 4,0 | 4,0 | 6,0 | 5,5 | 5,0 | 4,5 | 4,5 | 6,5 | 6,0 | 5,5 | 5,0 | 5,0 |

| 7 | Chỉ số ROE (%) | 4 | 11,0 | 10,0 | 9,0 | 8,0 | 8,0 | 13,0 | 11,6 | 10,3 | 9,0 | 9,0 | 15,0 | 13,3 | 11,6 | 10,0 | 10,0 |

| 8 | Hệ số tự tài trợ (%) | 15 | 50 | 45 | 35 | 30 | 30 | 55 | 50 | 45 | 40 | 40 | 60 | 55 | 50 | 45 | 45 |

| 9 | Vòng quay các khoản phải thu (lần) | 8 | 5,0 | 4,0 | 3,0 | 2,0 | 2,0 | 6,0 | 5,0 | 4,0 | 3,0 | 3,0 | 7,0 | 6,0 | 5,0 | 4,0 | 4,0 |

| 10 | Vòng quay hàng tồn kho (lần) | 8 | 4,0 | 3,1 | 2,3 | 1,5 | 1,5 | 4,5 | 3,6 | 2,8 | 2,0 | 2,0 | 5,0 | 4,1 | 3,3 | 2,5 | 2,5 |

| 11 | Vòng quay vốn lưu động (lần) | 8 | 2,8 | 2,2 | 1,6 | 1,0 | 1,0 | 3,2 | 2,5 | 1,9 | 1,3 | 1,3 | 3,5 | 2,8 | 2,1 | 1,5 | 1,5 |

| 12 | Hiệu quả sử dụng tài sản (lần) | 4 | 1,8 | 1,6 | 1,3 | 1,0 | 1,0 | 2,0 | 1,7 | 1,4 | 1,0 | 1,0 | 2,2 | 1,8 | 1,4 | 1,0 | 1,0 |

(Nguồn: Ngân hàng TMCP Bưu điện Liên Việt)

Bảng I.4: Bảng điểm chỉ tiêu tài chính của doanh nghiệp nhóm ngành Thương mại – Dịch vụ theo LienVietPostBank

| STT | Chỉ tiêu | Tỷ trọng (%) | Quy mô doanh nghiệp | ||||||||||||||

| Lớn | Vừa | Nhỏ | |||||||||||||||

| 100 | 80 | 60 | 40 | 20 | 100 | 80 | 60 | 40 | 20 | 100 | 80 | 60 | 40 | 20 | |||

| ≥ | ≥ | ≥ | ≥ | < | ≥ | ≥ | ≥ | ≥ | < | ≥ | ≥ | ≥ | ≥ | < | |||

| 1 | Khả năng thanh toán ngắn hạn (lần) | 15 | 2,2 | 1,7 | 1,2 | 0,8 | 0,8 | 2,4 | 1,9 | 1,4 | 1,0 | 1,0 | 2,7 | 2,2 | 1,7 | 1,2 | 1,2 |

| 2 | Khả năng thanh toán nhanh (lần) | 15 | 1,4 | 1,1 | 0,8 | 0,5 | 0,5 | 1,5 | 1,2 | 0,9 | 0,6 | 0,6 | 1,6 | 1,3 | 1,0 | 0,7 | 0,7 |

| 3 | Tốc độ tăng trưởng doanh thu (%) | 6 | 35 | 30 | 25 | 20 | 20 | 35 | 30 | 25 | 20 | 20 | 35 | 30 | 25 | 20 | 20 |

| 4 | Tốc độ tăng trưởng lợi nhuận (%) | 6 | 35 | 30 | 25 | 20 | 20 | 35 | 30 | 25 | 20 | 20 | 35 | 30 | 25 | 20 | 20 |

| 5 | Biên lợi nhuận ròng (%) | 7 | 7,0 | 6,5 | 6,0 | 5,5 | 5,5 | 7,5 | 7,0 | 6,5 | 6,0 | 6,0 | 8,0 | 7,5 | 7,0 | 6,5 | 6,5 |

| 6 | Chỉ số ROA (%) | 4 | 6,5 | 6,0 | 5,5 | 5,0 | 5,0 | 7,0 | 6,5 | 6,0 | 5,5 | 5,5 | 7,5 | 7,0 | 6,5 | 6,0 | 6,0 |

| 7 | Chỉ số ROE (%) | 4 | 17,0 | 14,6 | 12,3 | 10,0 | 10,0 | 16,0 | 14,0 | 12,0 | 10,0 | 10,0 | 15,0 | 13,3 | 11,6 | 10,0 | 10,0 |

| 8 | Hệ số tự tài trợ (%) | 15 | 60 | 55 | 50 | 45 | 45 | 65 | 60 | 55 | 50 | 50 | 65 | 60 | 55 | 50 | 50 |

| 9 | Vòng quay các khoản phải thu (lần) | 8 | 6,0 | 5,5 | 5,0 | 4,5 | 4,5 | 7,0 | 6,5 | 6,0 | 5,5 | 5,5 | 7,5 | 7,0 | 6,5 | 6,0 | 6,0 |

| 10 | Vòng quay hàng tồn kho (lần) | 8 | 7,0 | 6,5 | 6,0 | 5,5 | 5,5 | 8,0 | 7,5 | 7,0 | 6,5 | 6,5 | 9,0 | 8,5 | 8,0 | 7,5 | 7,5 |

| 11 | Vòng quay vốn lưu động (lần) | 8 | 5,0 | 4,3 | 3,6 | 3,0 | 3,0 | 5,0 | 4,3 | 3,6 | 3,0 | 3,0 | 5,0 | 4,3 | 3,6 | 3,0 | 3,0 |

| 12 | Hiệu quả sử dụng tài sản (lần) | 4 | 2,0 | 1,6 | 1,3 | 1,0 | 1,0 | 3,0 | 2,3 | 1,7 | 1,1 | 1,1 | 4,0 | 3,0 | 2,1 | 1,2 | 1,2 |

(Nguồn: Ngân hàng TMCP Bưu điện Liên Việt)

Bảng I.5: Bảng điểm chỉ tiêu tài chính của doanh nghiệp nhóm ngành Công nghiệp nặng theo LienVietPostBank

| STT | Chỉ tiêu | Tỷ trọng (%) | Quy mô doanh nghiệp | ||||||||||||||

| Lớn | Vừa | Nhỏ | |||||||||||||||

| 100 | 80 | 60 | 40 | 20 | 100 | 80 | 60 | 40 | 20 | 100 | 80 | 60 | 40 | 20 | |||

| ≥ | ≥ | ≥ | ≥ | < | ≥ | ≥ | ≥ | ≥ | < | ≥ | ≥ | ≥ | ≥ | < | |||

| 1 | Khả năng thanh toán ngắn hạn (lần) | 15 | 2,0 | 1,5 | 1,0 | 0,5 | 0,5 | 2,2 | 1,6 | 1,2 | 0,8 | 0,8 | 2,4 | 1,9 | 1,4 | 1,0 | 1,0 |

| 2 | Khả năng thanh toán nhanh (lần) | 15 | 1,2 | 0,9 | 0,6 | 0,4 | 0,4 | 1,3 | 1,0 | 0,7 | 0,5 | 0,5 | 1,4 | 1,1 | 0,8 | 0,5 | 0,5 |

| 3 | Tốc độ tăng trưởng doanh thu (%) | 6 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 |

| 4 | Tốc độ tăng trưởng lợi nhuận (%) | 6 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 |

| 5 | Biên lợi nhuận ròng (%) | 7 | 5,5 | 5,0 | 4,5 | 4,0 | 4,0 | 6,0 | 5,5 | 5,0 | 4,5 | 4,5 | 6,5 | 6,0 | 5,5 | 5,0 | 5,0 |

| 6 | Chỉ số ROA (%) | 4 | 6,0 | 5,0 | 4,0 | 3,0 | 3,0 | 6,5 | 5,5 | 4,5 | 3,5 | 3,5 | 7,0 | 5,8 | 4,6 | 3,5 | 3,5 |

| 7 | Chỉ số ROE (%) | 4 | 12,0 | 10,6 | 9,3 | 8,0 | 8,0 | 13,0 | 11,6 | 10,3 | 9,0 | 9,0 | 14,0 | 12,6 | 11,3 | 10,0 | 10,0 |

| 8 | Hệ số tự tài trợ (%) | 15 | 55 | 50 | 40 | 30 | 30 | 55 | 50 | 45 | 35 | 35 | 60 | 55 | 50 | 45 | 45 |

| 9 | Vòng quay các khoản phải thu (lần) | 8 | 5,5 | 5,0 | 4,5 | 4,0 | 4,0 | 6,0 | 5,5 | 5,0 | 4,5 | 4,5 | 6,5 | 6,0 | 5,5 | 5,0 | 5,0 |

| 10 | Vòng quay hàng tồn kho (lần) | 8 | 4,5 | 4,0 | 3,5 | 2,5 | 2,5 | 5,0 | 4,5 | 4,0 | 3,5 | 3,5 | 5,5 | 5,0 | 4,5 | 4,0 | 4,0 |

| 11 | Vòng quay vốn lưu động (lần) | 8 | 3,5 | 3,0 | 2,5 | 2,0 | 2,0 | 3,5 | 3,0 | 2,5 | 2,0 | 2,0 | 3,5 | 3,0 | 2,5 | 2,0 | 2,0 |

| 12 | Hiệu quả sử dụng tài sản (lần) | 4 | 1,8 | 1,5 | 1,2 | 1,0 | 1,0 | 1,8 | 1,5 | 1,2 | 1,0 | 1,0 | 1,8 | 1,5 | 1,2 | 1,0 | 1,0 |

Bảng I.6: Bảng điểm chỉ tiêu tài chính của doanh nghiệp nhóm ngành Công nghiệp nhẹ theo LienVietPostBank

| STT | Chỉ tiêu | Tỷ trọng (%) | Quy mô doanh nghiệp | ||||||||||||||

| Lớn | Vừa | Nhỏ | |||||||||||||||

| 100 | 80 | 60 | 40 | 20 | 100 | 80 | 60 | 40 | 20 | 100 | 80 | 60 | 40 | 20 | |||

| ≥ | ≥ | ≥ | ≥ | < | ≥ | ≥ | ≥ | ≥ | < | ≥ | ≥ | ≥ | ≥ | < | |||

| 1 | Khả năng thanh toán ngắn hạn (lần) | 15 | 2,1 | 1,6 | 1,1 | 0,6 | 0,6 | 2,3 | 1,8 | 1,3 | 0,9 | 0,9 | 2,5 | 2,0 | 1,5 | 1,1 | 1,1 |

| 2 | Khả năng thanh toán nhanh (lần) | 15 | 1,3 | 1,0 | 0,7 | 0,4 | 0,4 | 1,4 | 1,1 | 0,8 | 0,5 | 0,5 | 1,5 | 1,2 | 0,9 | 0,6 | 0,6 |

| 3 | Tốc độ tăng trưởng doanh thu (%) | 6 | 30 | 25 | 20 | 15 | 15 | 30 | 25 | 20 | 15 | 15 | 30 | 25 | 20 | 15 | 15 |

| 4 | Tốc độ tăng trưởng lợi nhuận (%) | 6 | 30 | 25 | 20 | 15 | 15 | 30 | 25 | 20 | 15 | 15 | 30 | 25 | 20 | 15 | 15 |

| 5 | Biên lợi nhuận ròng (%) | 7 | 6,0 | 5,5 | 5,0 | 4,5 | 4,5 | 6,5 | 6,0 | 5,5 | 5,0 | 5,0 | 6,5 | 6,0 | 5,5 | 5,0 | 5,0 |

| 6 | Chỉ số ROA (%) | 4 | 6,0 | 5,0 | 4,0 | 3,0 | 3,0 | 6,5 | 5,6 | 4,8 | 4,0 | 4,0 | 7,0 | 6,0 | 5,0 | 4,0 | 4,0 |

| 7 | Chỉ số ROE (%) | 4 | 12,0 | 11,0 | 10,0 | 9,0 | 9,0 | 13,0 | 12,0 | 11,0 | 10,0 | 10,0 | 14,0 | 13,0 | 12,0 | 11,0 | 11,0 |

| 8 | Hệ số tự tài trợ (%) | 15 | 50 | 45 | 40 | 35 | 35 | 50 | 47 | 44 | 40 | 40 | 50 | 47 | 42 | 37 | 37 |

| 9 | Vòng quay các khoản phải thu (lần) | 8 | 6,0 | 5,5 | 4,0 | 4,5 | 4,5 | 7,0 | 6,5 | 6,0 | 5,5 | 5,5 | 7,5 | 7,0 | 6,5 | 6,0 | 6,0 |

| 10 | Vòng quay hàng tồn kho (lần) | 8 | 5,0 | 5,0 | 4,0 | 3,0 | 3,0 | 6,0 | 5,1 | 4,3 | 3,5 | 3,5 | 7,0 | 6,0 | 5,0 | 4,0 | 4,0 |

| 11 | Vòng quay vốn lưu động (lần) | 8 | 4,0 | 3,3 | 2,6 | 2,0 | 2,0 | 4,0 | 3,3 | 2,6 | 2,0 | 2,0 | 4,0 | 3,3 | 2,6 | 2,0 | 2,0 |

| 12 | Hiệu quả sử dụng tài sản (lần) | 4 | 2,0 | 1,6 | 1,3 | 1,0 | 1,0 | 2,2 | 1,8 | 1,4 | 1,0 | 1,0 | 2,4 | 1,9 | 1,4 | 1,0 | 1,0 |

Bảng I.7: Bảng điểm chỉ tiêu tài chính của doanh nghiệp nhóm ngành Đầu tư xây dựng cơ bản theo LienVietPostBank

| STT | Chỉ tiêu | Tỷ trọng (%) | Quy mô doanh nghiệp | ||||||||||||||

| Lớn | Vừa | Nhỏ | |||||||||||||||

| 100 | 80 | 60 | 40 | 20 | 100 | 80 | 60 | 40 | 20 | 100 | 80 | 60 | 40 | 20 | |||

| ≥ | ≥ | ≥ | ≥ | < | ≥ | ≥ | ≥ | ≥ | < | ≥ | ≥ | ≥ | ≥ | < | |||

| 1 | Khả năng thanh toán ngắn hạn (lần) | 15 | 1,9 | 1.4 | 0,9 | 0,5 | 0,5 | 2,1 | 1,6 | 1,1 | 0,6 | 0,6 | 2,3 | 1,7 | 1,2 | 0,7 | 0,7 |

| 2 | Khả năng thanh toán nhanh (lần) | 15 | 0,8 | 0,5 | 0,3 | 0,1 | 0,1 | 1,0 | 0,7 | 0,5 | 0,3 | 0,3 | 1,2 | 0,9 | 0,7 | 0,5 | 0,5 |

| 3 | Tốc độ tăng trưởng doanh thu (%) | 6 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 |

| 4 | Tốc độ tăng trưởng lợi nhuận (%) | 6 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 | 25 | 20 | 15 | 10 | 10 |

| 5 | Biên lợi nhuận ròng (%) | 7 | 7,5 | 7,0 | 6,0 | 5,0 | 5,0 | 8,5 | 7,5 | 6,5 | 5,5 | 5,5 | 9,0 | 7,5 | 6,5 | 5,5 | 5,5 |

| 6 | Chỉ số ROA (%) | 4 | 6,0 | 5,0 | 4,0 | 3,0 | 3,0 | 6,5 | 5,5 | 4,5 | 3,5 | 3,5 | 7,0 | 5,8 | 4,6 | 3,5 | 3,5 |

| 7 | Chỉ số ROE (%) | 4 | 15,0 | 12,0 | 10,0 | 8,0 | 8,0 | 17,0 | 14,0 | 11,0 | 9,0 | 9,0 | 18,0 | 15,0 | 12,0 | 10,0 | 10,0 |

| 8 | Hệ số tự tài trợ (%) | 15 | 40 | 35 | 30 | 25 | 25 | 35 | 31 | 28 | 25 | 25 | 35 | 31 | 28 | 25 | 25 |

| 9 | Vòng quay các khoản phải thu (lần) | 8 | 4,0 | 3,3 | 2,6 | 2,0 | 2,0 | 4,5 | 4,0 | 2,6 | 2,2 | 2,2 | 4,5 | 3,8 | 3,1 | 2,5 | 2,5 |

| 10 | Vòng quay hàng tồn kho (lần) | 8 | 3,0 | 2,5 | 2,0 | 1,5 | 1,5 | 3,5 | 3,0 | 2,5 | 2,0 | 2,0 | 4,0 | 3,5 | 3,0 | 2,5 | 2,5 |

| 11 | Vòng quay vốn lưu động (lần) | 8 | 2,0 | 1,5 | 1,0 | 0,8 | 0,8 | 2,0 | 1,5 | 1,0 | 0,8 | 0,8 | 2,5 | 2,0 | 1,5 | 1,0 | 1,0 |

| 12 | Hiệu quả sử dụng tài sản (lần) | 4 | 1,2 | 1,0 | 0,8 | 0,6 | 0,6 | 1,6 | 1,3 | 1,0 | 0,7 | 0,7 | 1,6 | 1,3 | 1,0 | 0,7 | 0,7 |

PHỤ LỤC I

Bảng I.8: Bảng điểm đánh giá nhóm chỉ tiêu Trình độ quản lý và môi trường nội bộ theo LienVietPostBank

| Chỉ tiêu | Điểm ban đầu | Trọng số | |||||

| 100 | 80 | 60 | 40 | 20 | |||

| 1 | Lịch sử tư pháp của người đứng đầu DN/Chủ DN | Lý lịch tư pháp tốt, chưa từng có tiền án, tiền sự | Đã từng có nghi vấn, kiếu nại không chính thức | Đã từng có tiền án, tiền sự | Hiện tại đang là đối tượng nghi vấn pháp luật hoặc đang bị truy tố | 2% | |

| 2 | Trình độ học vấn của người đứng đầu DN/Chủ DN | Trên Đại học | Đại học | Cao đẳng | Trung cấp | Dưới Trung cấp, không có thông tin | 2% |

| 3 | Kinh nghiệm, năng lực điều hành và chất lượng quản lý của Chủ DN/Ban lãnh đạo | Nhiều kinh nghiệm, có trình độ, điều hành doanh nghiệp tốt, bộ máy lãnh đạo ổn định | Kinh nghiệm và chất lượng quản lý ở mức khá, bộ máy lãnh đạo ổn định | Có ít kinh nghiệm, chất lượng quản lý DN ở mức trung bình, bộ máy lãnh đạo thiếu ổn định | Đội ngũ lãnh đạo thiếu kinh nghiệm và quản lý kém | 5% | |

| 4 | Uy tín, quan hệ của Chủ DN trên thị trường, với các cơ quan liên quan | Có uy tín trên thương trường, mối quan hệ rất tốt với các cơ quan liên quan, có thể tận dụng cho sự phát triển DN | Quan hệ bình thường | Quan hệ không tốt | 4% | ||

| 5 | Môi trường kiểm soát nội bộ, cơ cấu tổ chức của DN | Các quy trình kiểm soát nội bộ và quy trình hoạt động được thiết lập, cập nhật và kiểm tra thường xuyên, phát huy hiệu quả cao trên thực tế. Cơ cấu tổ chức tốt | Các quy trình kiểm soát nội bộ được thiết lập nhưng không được cập nhật và kiểm tra thường xuyên. Cơ cấu tổ chức tốt | Các quy trình kiểm soát nội bộ tồn tại nhưng chưa được thực hiện toàn diện trong thực tế. Cơ cấu tổ chức còn có hạn chế nhất định | Các quy trình kiểm soát nội bộ tồn tại nhưng không được chính thức hoá hay được ghi chép. Cơ cấu tổ chức còn nhiều hạn chế | Không có môi trường kiểm soát nội bộ. Cơ cấu tổ chức chưa hoàn thiện | 2% |

| 6 | Môi trường nhân sự nội bộ của DN | Rất tốt | Tốt | Khá | Trung bình | Kém | 3% |

| 7 | Tầm nhìn chiến lược kinh doanh của doanh nghiệp | Có tầm nhìn và chiến lược kinh doanh rõ ràng và có tính khả thi cao trong thực tế | Có tầm nhìn và chiến lược KD, tuy nhiên tính khả thi trong 1 số trường hợp còn hạn chế | Không có thông tin do khách hàng từ chối cung cấp vì lý do bảo mật | Không có chiến lược cụ thể cho từng giai đoạn | 2% |

(Nguồn: Ngân hàng TMCP Bưu điện Liên Việt)

Bảng I.9: Bảng điểm đánh giá nhóm chỉ tiêu Các nhân tố bên ngoài doanh nghiệp theo LienVietPostBank

| Chỉ tiêu | Điểm ban đầu | Trọng số | |||||||

| 100 | 80 | 60 | 40 | 20 | |||||

| 1 | Triển vọng phát triển ngành | Đang trong giai đoạn hoặc có triển vọng phát triển cao | Tương đối phát triển và có triển vọng | Ổn định | Có dấu hiệu suy thoái hoặc đang suy thoái | 2% | |||

| 2 | Ảnh hưởng từ chính sách của Nhà nước, Chính phủ, Chính quyền địa phương | Có chính sách bảo hộ/khuyến khích/ưu đãi và doanh nghiệp tận dụng hiệu quả chính sách | Có chính sách bảo hộ/khuyến khích/ưu đãi nhưng doanh nghiệp chưa tận dụng hiệu quả chính sách | Không có chính sách riêng hoặc không chịu ảnh hưởng nhiều từ chính sách (nếu có) | Hạn chế phát triển | 3% | |||

| 3 | Tính ổn định nguồn nguyên đầu vào | của liệu | Rất ổn định | Tương đối ổn định hoặc có biến động nhưng ít ảnh hưởng đến hoạt động kinh doanh và lợi nhuận của DN | Không định, hưởng đến động doanh, nhuận | ổn ảnh lớn hoạt kinh lợi | 2% | ||

| 4 | Khả năng sản phẩm của doanh nghiệp bị thay thế bởi các “sản phẩm thay thế” theo đánh giá của CBĐG | Rất khó, thị trường chưa có sản phẩm thay thế trong vòng 1 năm tới | Tương khó | đối | Bình thường | Tương đối dễ | Rất dễ, trên thị trường có rất nhiều sản phẩm thay thế cho người tiêu dùng lựa chọn | 1% | |

| 5 | Khả năng gia nhập thị trường (cùng ngành/ lĩnh vực) của các DN mới theo đánh giá của CBĐG | Rất khó | Khó, đòi hỏi đầu tư vốn và lao động lớn, trình độ cao | Bình thường | Tương đối dễ | Rất dễ | 1% | ||

| 6 | Mức độ phụ thuộc của hoạt động kinh doanh của DN vào các điều kiện tự nhiên | Rất ít phụ thuộc | Có phụ thuộc nhưng ảnh hưởng không đáng kể | Phụ thuộc nhiều | Phụ thuộc hoàn toàn | 1% | |||

| (Nguồn: Ngân hàng TMCP Bưu điện Liên Việt) | |||||||||

Bảng I.10: Bảng điểm đánh giá nhóm chỉ tiêu Quan hệ với TCTD theo LienVietPostBank

| Chỉ tiêu | Điểm ban đầu | Trọng số | |||||||

| 100 | 80 | 60 | 40 | 20 | |||||

| 1 | Tình hình nợ quá hạn/ tổng dư nợ tại hiện tại của DN tại các TCTD | 0% | Dưới 3% | Từ 3% dưới 5% | đến | Từ 5% đến dưới 10% | ≥10% | 4% | |

| 2 | Số lần cơ cấu lại nợ (bao gồm gốc và lãi) trong 12 tháng qua tại các TCTD | 0 lần | 1 lần | 2 lần | 3 lần | Trên 3 lần | 4% | ||

| 3 | Số lần chậm trả lãi trong 12 tháng qua tại các TCTD | 0 lần | 1 – 2 lần | 3 – 4 lần | 5 – 6 lần | Trên 6 lần | 4% | ||

| 4 | Số lần các cam kết mất khả năng/chậm thanh toán (L/C, bảo lãnh, các cam kết khác) trong 12 tháng qua tại các TCTD | 0 lần | 1 lần | 2 lần | Trên 2 lần | 3% | |||

| 5 | Mức độ quan hệ tín dụng với Ngân hàng Liên Việt (%) | ≥ 80% | ≥ 50% | ≥ 30% | < 30% | 4% | |||

| 6 | Lịch sử trả nợ của DN với Ngân hàng Liên Việt | Luôn trả đúng hạn | nợ | Đã từng bị chuyển nợ quá hạn/cơ cấu lại thời gian trả nợ hoặc trong tổng dư nợ hiện tại đang có nợ quá hạn | 4% | ||||

| 7 | Sử dụng vốn vay sai mục đích khi vay vốn tại NH Liên Việt | Chưa từng dụng vốn mục đích | sử sai | Đã từng sử dụng vốn sai mục đích | 3% | ||||

| 8 | Tình hình cung cấp thông tin theo yêu cầu của Ngân hàng Liên Việt trong 12 tháng qua | Luôn cung cấp thông tin đầy đủ, chính xác và đúng thời hạn. Tích cực hợp tác trong cung cấp ttin | Thông tin cung cấp đạt mức độ yêu cầu. Hợp tác ở mức độ trung bình | Không đầy đủ hoặc không đúng hẹn | Không hợp tác hoặc cung cấp thông tin sai lệnh | 2% | |||

| 9 | Tỷ trọng số dư tiền gửi bình quân (12 tháng qua)/Dư nợ bình quân của DN tại LienVietPostBank (12 tháng qua) | ≥20% | Từ đến 20% | 10% dưới | Từ 5% dưới 10% | đến | Từ 2% đến dưới 5% | <2% | 4% |

| 10 | Số lượng trung bình các giao dịch với Ngân hàng Liên Việt | > 6 | 5 – 6 | 3 – 4 | < 2 | 3% | |||

(Nguồn: Ngân hàng TMCP Bưu điện Liên Việt)

Bảng I.11: Bảng điểm đánh giá nhóm chỉ tiêu Các đặc điểm hoạt động của doanh nghiệp theo LienVietPostBank

| Chỉ tiêu | Điểm ban đầu | Trọng số | |||||

| 100 | 80 | 60 | 40 | 20 | |||

| 1 | Vị thế và khả năng | Có thương hiệu | Có thương | Đang tạo | Doanh nghiệp | 5% | |

| cạnh tranh của doanh | đăng ký ở trong | hiệu nhưng | dựng hình | nhỏ, hoạt | |||

| nghiệp trên thị trường | hoặc ngoài | được biết đến | ảnh. Sản | động ở phạm | |||

| nước, được biết | ở mức độ | phẩm/dịch vụ | vi hẹp, chưa | ||||

| đến rộng rãi và | thông thường, | chiếm thị | quan tâm đến | ||||

| phổ biến trên | vị trí thuộc | phần nhỏ. | thương hiệu, | ||||

| thị trường, vị trí | nhóm phát | Sức ép cạnh | khả năng | ||||

| thuộc nhóm dẫn | triển ổn định. | tranh lớn, khả | cạnh tranh ở | ||||

| đầu thị trường | Chịu sự cạnh | năng cạnh | mức thấp | ||||

| về thị phần và | tranh nhưng | tranh ở mức | |||||

| uy tín. Xu | có hướng | trung bình. | |||||

| hướng phát | phát triển rõ | ||||||

| triển tốt, gần | ràng để cải | ||||||

| như không có | thiện vị thế. | ||||||

| rủi ro bị thay | |||||||

| thế hay giảm vị | |||||||

| thế | |||||||

| 2 | Phạm vi hoạt động | Toàn quốc và | Chỉ trong | Trong phạm | Trong phạm | 4% | |

| của doanh nghiệp | có hoạt động | phạm vi | vi miền | vi tỉnh/thành | |||

| (phạm vi tiêu thụ sản | xuất khẩu (nếu | Việt nam | phố | ||||

| phẩm) | chỉ XK sang | hoặc cả | |||||

| phạm vi biên | phạm vi | ||||||

| giới lân cận thì | biên giới | ||||||

| thuộc mức | lân cận | ||||||

| dưới) | |||||||

| 3 | Mối quan hệ với nhà | Hoàn toàn chủ | Có lệ thuộc, | Lệ thuộc | 3% | ||

| cung cấp | động và có | tuy nhiên vẫn | nhiều vào nhà | ||||

| nhiều phương | có khả năng | cung cấp | |||||

| án lựa chọn đầu | thu xếp nếu | ||||||

| vào | có biến động | ||||||

| từ nhà cung | |||||||

| cấp | |||||||

| 4 | Mối quan hệ với đối | Thị trường đầu | Mối quan hệ | Doanh nghiệp | 5% | ||

| tác đầu ra | ra rất lớn. | bình thường, | chỉ có 1 số ít | ||||

| Doanh nghiệp | hai bên đều | đối tác đầu | |||||

| không bị lệ | cần dựa vào | ra, rất lệ | |||||

| thuộc vào một | nhau để cùng | thuộc vào các | |||||

| số ít các đối tác | phát triển | đối tác đó. | |||||

| đầu ra, hoàn | |||||||

| toàn chủ động | |||||||

| phát triển bán | |||||||

| hàng |

| 5 | Chất lượng báo cáo tài chính | Báo cáo trung thực, đầy đủ, có kiểm toán, gửi đúng hạn | Báo cáo trung thực, đầy đủ, gửi đúng hạn nhưng không được kiểm toán độc lập | Chất lượng trung bình, phản ánh được cơ bản tình hình tài chính DN, tuy nhiên thiếu đầy đủ và không gửi đúng hạn | Chất lượng kém, có báo cáo nhưng cần chỉnh sửa cập nhật nhiều để phản ánh đúng thực tế | Chất lượng rất kém (không trung thực, thiếu) | 4% |

| 6 | Áp dụng mô hình quản lý hiện đại (ISO) và quy trình công nghệ tiên tiến | Đã triển khai áp dụng ≥ 01 năm | Bắt đầu/mới triển khai áp dụng dưới 01 năm | Không áp dụng | 2% | ||

| 7 | Thành tích được công nhận rộng rãi | Thường xuyên nhận được các giải thưởng của các tổ chức có uy tín | Từng nhận được các giải thưởng nhưng không thường xuyên | Chưa từng nhận được các giải thưởng của các tổ chức | 2% | ||

| 8 | Xu hướng lưu chuyển tiền thuần | Có xu hướng tăng (lưu chuyển tiền thuần trong kỳ dương) | Có xu hướng giảm (lưu chuyển tiền thuần trong kỳ dương) | Có xu hướng tăng (lưu chuyển tiền thuần trong kỳ âm) | Có xu hướng giảm (lưu chuyển tiền thuần trong kỳ âm) hoặc CBTD không có thông tin | 4% | |

| 9 | Nguồn trả nợ của DN theo đánh giá của CBĐG | Nguồn trả nợ đáng tin cậy, doanh nghiệp hoàn toàn có khả năng trả nợ đúng hạn | Nguồn trả nợ không ổn định, doanh nghiệp có thể sẽ đề nghị cơ cấu lại thời gian trả nợ | Nguồn trả nợ không chắc chắn, doanh nghiệp gặp khó khăn trong việc tìm nguồn trả nợ | 6% |

(Nguồn: Ngân hàng TMCP Bưu điện Liên Việt)

PHỤ LỤC II

KẾT QUẢ CHẤM ĐIỂM XHTD DOANH NGHIỆP CỦA CÔNG TY CP B THEO MÔ HÌNH CỦA LIENVIETPOSTBANK

| Bảng II.1: Chấm điểm các chỉ tiêu tài chính của Công ty CP B | |||||

| Chỉ tiêu | Đơn vị | Giá trị | Điểm ban đầu | Trọng số | Điểm trọng số |

| Khả năng thanh toán | |||||

| 12. Khả năng thanh toán ngắn hạn | Lần | 1,06 | 40 | 15% | 6 |

| 13. Khả năng thanh toán nhanh | Lần | 0,86 | 80 | 15% | 12 |

| Tốc độ tăng trưởng | |||||

| 14. Tốc độ tăng trưởng doanh thu | % | 11,4 | 40 | 6% | 2,4 |

| 15. Tốc độ tăng trưởng lợi nhuận | % | 15,73 | 60 | 6% | 3,6 |

| Khả năng sinh lời | |||||

| 16. Biên lợi nhuận ròng | % | 1,61 | 20 | 7% | 1,4 |

| 17. Chỉ số ROA | % | 1,7 | 20 | 4% | 0,8 |

| 18. Chỉ số ROE | % | 13,08 | 60 | 4% | 2,4 |

| Khả năng tự tài trợ | |||||

| 19. Hệ số tự tài trợ | % | 13,02 | 20 | 15% | 3 |

| Chỉ tiêu hoạt động | |||||

| 20. Vòng quay các khoản phải thu | Lần | 1,94 | 20 | 8% | 1,6 |

| 21. Vòng quay hàng tồn kho | Lần | 5,27 | 100 | 8% | 8 |

| 22. Vòng quay vốn lưu động | Lần | 1,23 | 60 | 8% | 4,8 |

| 23. Hiệu quả sử dụng tài sản | Lần | 1,06 | 60 | 4% | 2,4 |

| Tổng điểm trọng số | 48,4 | ||||

| (Nguồn: Trích từ dữ liệu tiếp cận của LienVietPostBank) |