CHƯƠNG 2: THỰC TRẠNG CÔNG TÁC THANH TRA, GIÁM SÁT TRÊN CƠ SỞ RỦI RO CỦA NGÂN HÀNG NHÀ NƯỚC VIỆT NAM ĐỐI VỚI CÁC TỔ CHỨC TÍN DỤNG

2.1. KHÁI QUÁT VỀ HỆ THỐNG CÁC TỔ CHỨC TÍN DỤNG VIỆT NAM VÀ HOẠT ĐỘNG THANH TRA, GIÁM SÁT CỦA NGÂN HÀNG NHÀ NƯỚC VIỆT NAM ĐỐI VỚI CÁC TỔ CHỨC TÍN DỤNG

2.1.1. Khái quát về tổ chức và hoạt động của hệ thống các tổ chức tín dụng tại Việt Nam

Theo quy định tại Điều 4 Luật các TCTD năm 2010, TCTD bao gồm: ngân hàng, TCTD phi ngân hàng, tổ chức tài chính vi mô và quỹ tín dụng nhân dân.

Tính đến thời điểm 31/12/2018, tại Việt Nam có 49 ngân hàng (bao gồm 02 ngân hàng chính sách, 04 NHTM Nhà nước (01 Ngân hàng 100% vốn Nhà nước, 03 NHTM mua bắt buộc), 31 NHTMCP trong nước (03 ngân hàng do Nhà nước nắm giữ trên 50% vốn điều lệ và 28 NHTMCP khác), 09 ngân hàng 100% vốn nước ngoài, 02 ngân hàng liên doanh và 01 ngân hàng hợp tác xã); 26 TCTD phi ngân hàng (gồm 16 công ty tài chính và 10 công ty cho thuê tài chính); 04 tổ chức tài chính vi mô và 1.183 Quỹ tín dụng nhân dân; 49 chi nhánh Ngân hàng nước ngoài (trong đó không bao gồm 04 chi nhánh đã có Quyết định thu hồi Giấy phép và đang trong quá trình thanh lý là ANZ Bank chi nhánh Hà Nội, Woori Bank chi nhánh Hà Nội, Woori chi nhánh TP. Hồ Chí Minh, Standard Chartered Bank chi nhánh Hà Nội) và 52 Văn phòng đại diện. Mạng lưới hoạt động của các TCTD đã trải rộng tới nhiều tỉnh, thành phố trên cả nước, cụ thể: tính đến thời điểm 31/12/2018, khối Ngân hàng thương mại có 2763 chi nhánh, 7482 phòng giao dịch. Luật các TCTD năm 2010 (Điều 98, 108, 112, 118, 119-122, 123) đã quy định cụ thể hoạt động của từng loại hình TCTD.

Tính đến cuối năm 2018, tổng tài sản của hệ thống các TCTD đạt trên 11.000 nghìn tỷ đồng, tăng 10,62% so với năm 2017. Vốn điều lệ đạt gần 600 nghìn tỷ đồng, tăng 12,47% so với năm 2017. Vốn chủ sở hữu đạt gần 800 nghìn tỷ đồng, tăng 15,3% so với năm 2017.

Chất lượng tài sản được cải thiện: Tỷ lệ nợ xấu nội bảng tiếp tục có xu hướng giảm, năm 2018 ở mức dưới 2%. Tỷ lệ ROA và ROE toàn hệ thống đã liên tục được cải thiện qua các năm. Trong đó, tính đến cuối 2018, ROA toàn hệ thống đã đạt 0,89%, ROE toàn hệ thống đạt 11,81%.

Bên cạnh đó, hình thức pháp lý của các TCTD cũng được quy định rõ ràng hơn tại Điều 6 của Luật các TCTD năm 2010, gồm: công ty cổ phần; công ty trách nhiệm hữu hạn; hình thức hợp tác xã.

Trải qua hơn 65 năm hình thành và phát triển, hệ thống các TCTD phát triển cả về số lượng, loại hình hoạt động, quy mô mạng lưới, phương thức quản trị điều hành; huy động vốn và cho vay tăng nhanh, sản phẩm, dịch vụ ngân hàng từng bước được đa dạng hoá, góp phần tích cực thúc đẩy chuyển dịch cơ cấu kinh tế, phát triển nền kinh tế theo hướng công nghiệp hóa, hiện đại hóa. Bên cạnh những thành tựu đã đạt được, hệ thống TCTD vẫn còn tồn tại một số yếu kém như: tiềm lực tài chính thấp so với nhu cầu, chất lượng tài sản thấp, thu nhập từ hoạt động tín dụng là chủ yếu, cơ cấu tổ chức chưa thực sự hợp lý, trình độ quản lý điều hành, quản trị rủi ro còn hạn chế, công nghệ ngân hàng còn có khoảng cách đáng kể so với trình độ của khu vực và thế giới... Bên cạnh đó, cùng với những biến động khó lường từ thị trường tài chính thế giới, những xu hướng tác động mạnh mẽ đến hoạt động ngân hàng như sự tác động của cuộc cách mạng công nghiệp lần thứ 4, xu thế hội nhập kinh tế quốc tế, tài chính toàn diện... và những yếu kém nội tại của nền kinh tế tiếp tục đặt ra không ít thách thức cho ngành Ngân hàng Việt Nam nói chung và hệ thống các TCTD nói riêng.

2.1.2. Khái quát về công tác thanh tra, giám sát của Ngân hàng Nhà nước Việt Nam đối với các tổ chức tín dụng

2.1.2.1. Sơ lược về tổ chức bộ máy và nhân sự của Thanh tra, giám sát ngân hàng

a) Sơ lược về tổ chức bộ máy của Thanh tra, giám sát ngân hàng

Thanh tra, giám sát ngân hàng là một đơn vị trực thuộc NHNN Việt Nam, được xác định và sử dụng là một trong những công cụ quan trọng hàng đầu trong quản lý nhà nước của NHNN Việt Nam.

Hoạt động thanh tra, giám sát của NHNN Việt Nam đối với các TCTD được thực hiện bởi CQTTGSNH và các NHNN Chi nhánh tỉnh, thành phố (ngoại trừ địa bàn Hà Nội và TP.Hồ Chí Minh.

Mô hình tổ chức của thanh tra, giám sát ngân hàng từng bước được đổi mới. Từ năm 2009 đến nay, có thể được chia làm 03 giai đoạn: (i) Giai đoạn từ tháng 8/2009 đến tháng 7/2014; (ii) Giai đoạn từ tháng 8/2014 đến tháng 6/2019; (iii) Giai đoạn sau tháng 6/2019 (do phạm vi nghiên cứu của Luận án từ năm 2009 đến 31/12/2018 nên nghiên cứu sinh chỉ đề cập đến hai giai đoạn thuộc phạm vi thời gian nghiên cứu).

* Giai đoạn từ tháng 8/2009 đến tháng 7/2014

- CQTTGSNH được thành lập theo Quyết định số 83/2009/QĐ/TTg ngày

27/5/2009 của Thủ tướng Chính phủ (có hiệu lực từ ngày 01/8/2009) với 247 cán bộ trên cơ sở tổ chức lại 4 đơn vị trực thuộc NHNN, bao gồm: Thanh tra ngân hàng, Vụ Các ngân hàng, Vụ Các TCTD hợp tác và Trung tâm thông tin phòng chống rửa tiền; có chức năng: (i) thanh tra hành chính, thanh tra chuyên ngành và giám sát chuyên ngành về ngân hàng trong các lĩnh vực thuộc phạm vi quản lý nhà nước của NHNN;

(ii) tham mưu, giúp Thống đốc NHNN quản lý nhà nước đối với các TCTD, tổ chức tài chính quy mô nhỏ, hoạt động ngân hàng của các tổ chức khác; (iii) thực hiện phòng, chống rửa tiền theo quy định của pháp luật. CQTTGSNH gồm 8 đơn vị trực thuộc.

- Thanh tra, giám sát NHNN Chi nhánh: Là một đơn vị tương đương cấp phòng, thuộc tổ chức bộ máy của NHNN Chi nhánh. Thanh tra, giám sát NHNN Chi nhánh chịu sự lãnh đạo, chỉ đạo của Giám đốc NHNN Chi nhánh, chịu sự hướng dẫn nghiệp vụ của CQTTGSNH.

- Phân cấp quản lý giữa CQTTGSNH và Thanh tra, giám sát NHNN Chi nhánh tỉnh, thành phố

+ CQTTGSNH thực hiện giám sát và thanh tra: Trụ sở chính, sở giao dịch, các công ty trực thuộc hạch toán độc lập của các TCTD nhà nước; Quỹ tín dụng nhân dân Trung ương; các ngân hàng liên doanh, chi nhánh ngân hàng nước ngoài, các TCTD phi ngân hàng và ngân hàng 100% vốn nước ngoài; hoạt động ngân hàng của các tổ chức không phải là TCTD do NHNN cấp giấy phép; các đơn vị thuộc trách nhiệm giám sát và thanh tra của Thanh tra, giám sát NHNN Chi nhánh khi xét thấy cần thiết.

+ Thanh tra, giám sát NHNN Chi nhánh chịu trách nhiệm giám sát và thanh tra trên địa bàn gồm: các chi nhánh, công ty trực thuộc của các TCTD Nhà nước; các TCTD cổ phần của Nhà nước và nhân dân; Quỹ tín dụng nhân dân; hoạt động ngân hàng của các tổ chức khác không phải là TCTD được các cấp có thẩm quyền cấp giấy phép (theo uỷ quyền); Văn phòng đại diện của TCTD nước ngoài tại Việt Nam. Thanh tra, giám sát NHNN Chi nhánh chịu sự hướng dẫn về mặt nghiệp vụ của CQTTGSNH.

* Giai đoạn từ tháng 8/2014 đến tháng 6/2019

- Thanh tra, giám sát ngân hàng được tổ chức và hoạt động theo quy định tại Nghị định số 26/2014/NĐ-CP ngày 07/4/2014 của Chính phủ về tổ chức và hoạt động của thanh tra, giám sát ngân hàng (có hiệu lực từ ngày 01/6/2014) và Quyết định 35/2014/QĐ-TTg ngày 12/6/2014 của Thủ tướng Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của CQTTGSNH trực thuộc NHNN Việt Nam (có hiệu lực từ 01/8/2014) và các Quyết định của Thống đốc NHNN quy định cơ cấu tổ chức, nhiệm vụ và quyền hạn của NHNN Chi nhánh các tỉnh, thành phố được ban hành

căn cứ theo Nghị định số 26/2014/NĐ-CP. Theo đó, mô hình tổ chức thanh tra, giám sát ngân hàng của Việt Nam vẫn bao gồm CQTTGSNH trực thuộc NHNN và Thanh tra, giám sát NHNN Chi nhánh nhưng cơ cấu tổ chức và chức năng, nhiệm vụ của CQTTGSNH và Thanh tra, giám sát NHNN Chi nhánh đã có sự thay đổi lớn.

CQTTGSNH được mở rộng với việc thành lập thêm 3 đơn vị đầu mối là 2 Cục tại: TP.Hà Nội (Cục Thanh tra, giám sát ngân hàng TP.Hà Nội), TP.Hồ Chí Minh (Cục Thanh tra, giám sát ngân hàng TP.HCM); và Vụ Tổ chức cán bộ (Vụ Tổ chức cán bộ) so với trước nâng số đơn vị trực thuộc lên 11 đơn vị. Đồng thời, tách phần lớn chức năng thanh tra, giám sát của NHNN Chi nhánh TP.Hà Nội và NHNN Chi nhánh TP.Hồ Chí Minh sang 02 đơn vị của CQTTGSNH (Cục Thanh tra, giám sát ngân hàng TP.Hà Nội, Cục Thanh tra, giám sát ngân hàng TP.HCM). Thanh tra, giám sát NHNN Chi nhánh tại tỉnh, thành phố trực thuộc Trung ương nơi không có Cục Thanh tra, giám sát ngân hàng thuộc CQTTGSNH thực hiện như trước đây.

- Phân cấp quản lý giữa CQTTGSNH và Thanh tra, giám sát NHNN Chi nhánh tỉnh, thành phố

Sự phân cấp quản lý giữa CQTTGSNH và Thanh tra, giám sát NHNN Chi nhánh trong giai đoạn này có sự thay đổi so với thời kỳ trước: Tại CQTTGSNH, ngoài đối tượng thanh tra, giám sát trước đây đã bổ sung thêm các đối tượng giám sát và thanh tra như: tổ chức hoạt động thông tin tín dụng; công ty quản lý tài sản của các TCTD Việt Nam; Bảo hiểm tiền gửi. Đối với các đối tượng có trụ sở tại TP.Hà Nội và TP.HCM như: NHTMCP, Quỹ tín dụng nhân dân, văn phòng đại diện các TCTD nước ngoài sẽ thuộc chức năng nhiệm vụ của 02 Cục Thanh tra, giám sát tại TP.Hà Nội và TP.HCM. NHNN Chi nhánh TP.Hà Nội và NHNN Chi nhánh TP.HCM thì không còn chức năng thanh tra, giám sát do các chức năng này được tách ra và chuyển về thành 2 Cục trực thuộc CQTTGSNH.

b) Sơ lược về nhân sự của Thanh tra, giám sát ngân hàng

- Đến 31/12/2018, tổng số cán bộ trong toàn hệ thống thanh tra, giám sát ngân hàng là 1.332 cán bộ, trong đó tại CQTTGSNH là 547 cán bộ và tại thanh tra NHNN Chi nhánh tỉnh, thành phố là 785 cán bộ. Tổng số cán bộ được cấp ngạch thanh tra viên cao cấp là 12 cán bộ, ngạch thanh tra viên chính và tương đương là 190 cán bộ, ngạch thanh tra viên và tương đương là 960 cán bộ, công chức và người lao động khác là 170 cán bộ.

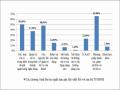

- Hàng năm, NHNN (CQTTGSNH) rất chú trọng đào tạo, bồi dưỡng cho cán bộ làm công tác thanh tra, giám sát. Nguồn nhân lực thực hiện công tác thanh tra, giám sát ngân hàng và việc đào tạo, bồi dưỡng nguồn nhân lực thể hiện qua các năm như sau:

Bảng 2.1: Thống kê số lượng cán bộ và số lượt đào tạo, bồi dưỡng cán bộ thanh tra, giám sát ngân hàng từ năm 2009 đến năm 2018

Thực trạng cán bộ | Đào tạo, bồi dưỡng (lượt) | |||||

Tổng số | Thanh tra viên cao cấp và tương đương | Thanh tra viên chính và tương đương | Thanh tra viên và tương đương | Số cán bộ, công chức, viên chức và người lao động | ||

2009 | 924 | 1 | 131 | 340 | 452 | 395 |

2010 | 1171 | 6 | 139 | 1016 | 10 | 410 |

2011 | 1171 | 6 | 145 | 1020 | 0 | 172 |

2012 | 1259 | 4 | 199 | 1056 | 0 | 344 |

2013 | 1348 | 4 | 190 | 1128 | 26 | 245 |

2014 | 1341 | 4 | 184 | 946 | 207 | 137 |

2015 | 1311 | 12 | 166 | 932 | 201 | 204 |

2016 | 1314 | 14 | 206 | 894 | 200 | 201 |

2017 | 1286 | 13 | 191 | 940 | 142 | 203 |

2018 | 1332 | 12 | 190 | 960 | 170 | 186 |

Có thể bạn quan tâm!

-

Khuôn Khổ Pháp Lý Cho Hoạt Động Thanh Tra, Giám Sát Các Tổ Chức Tín Dụng

Khuôn Khổ Pháp Lý Cho Hoạt Động Thanh Tra, Giám Sát Các Tổ Chức Tín Dụng -

Khuôn Khổ Pháp Lý Cho Hoạt Động Thanh Tra, Giám Sát Các Tổ Chức Tín Dụng

Khuôn Khổ Pháp Lý Cho Hoạt Động Thanh Tra, Giám Sát Các Tổ Chức Tín Dụng -

Bài Học Kinh Nghiệm Cho Việt Nam Về Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Đối Với Các Tổ Chức Tín Dụng

Bài Học Kinh Nghiệm Cho Việt Nam Về Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Đối Với Các Tổ Chức Tín Dụng -

Thực Trạng Công Tác Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Đối Với Các Tổ Chức Tín Dụng

Thực Trạng Công Tác Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Đối Với Các Tổ Chức Tín Dụng -

Trình Độ, Năng Lực Của Đội Ngũ Cán Bộ, Công Chức Thanh Tra, Giám Sát

Trình Độ, Năng Lực Của Đội Ngũ Cán Bộ, Công Chức Thanh Tra, Giám Sát -

Thực Trạng Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Việt Nam Đối Với Các Tổ Chức Tín Dụng

Thực Trạng Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Việt Nam Đối Với Các Tổ Chức Tín Dụng

Xem toàn bộ 240 trang tài liệu này.

(Nguồn: Do nghiên cứu sinh tổng hợp từ các báo cáo về hoạt động thanh tra, giám sát ngân hàng hàng năm của CQTTGSNH)

2.1.2.2. Về công tác thanh tra, giám sát ngân hàng

Trong gần 10 năm qua, hoạt động thanh tra, giám sát của NHNN luôn được cải tiến, kiện toàn để nâng cao hiệu quả và hiệu lực. Qua công tác thanh tra, giám sát, an toàn hệ thống được kiểm soát, quyền lợi hợp pháp của người gửi tiền được bảo vệ; niềm tin của công chúng vào hệ thống từng bước được cải thiện, kỷ luật kỷ cương của ngành Ngân hàng từng bước được nâng cao. Cụ thể:

a) Về công tác thanh tra

- CQTTGSNH bắt đầu nghiên cứu thực hiện phương pháp thanh tra trên cơ sở rủi ro từ năm 2009. Tại thời điểm này, pháp luật Việt Nam chưa có quy định về phương pháp thanh tra trên cơ sở rủi ro. Do đó, việc triển khai phương pháp này mới chủ yếu được thực hiện thí điểm và bước đầu áp dụng đối với khối TCTD nước ngoài trên cơ sở vận dụng linh hoạt các thông lệ quốc tế (hệ thống chuẩn mực 25 nguyên tắc về thanh tra, giám sát ngân hàng, các quy định về quản lý rủi ro, quản trị doanh nghiệp do Ủy ban Basel đề xuất) và sổ tay thanh tra trên cơ sở rủi ro do CIDA (tổ chức quốc tế hỗ trợ NHNN) xây dựng nhằm đảm bảo phù hợp với thực tiễn hoạt động của các TCTD nước ngoài tại Việt Nam.

Sau khi Luật NHNN năm 2010 ban hành và có hiệu lực từ ngày 01/01/2011, cùng hàng loạt các văn bản hướng dẫn, hoạt động thanh tra, giám sát ngân hàng đã có nhiều thay đổi theo hướng tích cực và ngày càng hoàn thiện hơn. Hoạt động thanh tra, giám sát ngân hàng được triển khai trên nguyên tắc thanh tra, giám sát việc chấp hành quy định pháp luật (gọi tắt là thanh tra, giám sát tuân thủ) và thanh tra, giám sát rủi ro (hay là thanh tra, giám sát trên cơ sở rủi ro). Tuy nhiên, trên thực tế hoạt động thanh tra tuân thủ vẫn là chủ yếu; hoạt động thanh tra trên cơ sở rủi ro cũng mới chỉ từng bước được áp dụng và chủ yếu đối với khối các TCTD nước ngoài.

- Căn cứ diễn biến tình hình tiền tệ, tín dụng - ngân hàng, yêu cầu thực hiện nhiệm vụ chính trị của NHNN và định hướng thanh tra của Thanh tra Chính phủ, hàng năm Thống đốc NHNN ban hành Kế hoạch thanh tra để thống nhất thực hiện trong toàn ngành. Trên cơ sở Kế hoạch thanh tra, CQTTGSNH triển khai tại Cơ quan, đồng thời, chỉ đạo, hướng dẫn, phối hợp với NHNN Chi nhánh tỉnh, thành phố thực hiện Kế hoạch thanh tra thống nhất trên toàn hệ thống.

Nội dung Kế hoạch thanh tra có điều chỉnh theo yêu cầu thực tế hàng năm cho phù hợp với tình hình thực tiễn và yêu cầu quản lý của NHNN trong từng thời kỳ, về cơ bản nhằm đánh giá việc tuân thủ pháp luật trong công tác quản trị, điều hành; các nghiệp vụ chính của TCTD như hoạt động cấp tín dụng, hoạt động huy động vốn, hoạt động ngoại hối, góp vốn mua cổ phần; việc chấp hành quy định về tăng vốn điều lệ, chuyển nhượng cổ phần, cổ phiếu, tỷ lệ sở hữu cổ phần; việc chấp hành các tỷ lệ đảm bảo an toàn... (chi tiết tại Phụ lục 3 – Nội dung thanh tra từ năm 2009 đến năm 2018).

- Từ năm 2011 đến nay, với nguyên tắc thanh tra toàn bộ (Khoản 3 Điều 51 Luật NHNN), CQTTGSNH đã bắt đầu thực hiện thí điểm một số cuộc thanh tra pháp nhân đối với các TCTD có quy mô hoạt động lớn, nhiều chi nhánh trên địa bàn toàn quốc nhằm có thể đánh giá tổng thể hoạt động của TCTD. Đặc biệt từ khi NHNN bắt đầu thực hiện cơ cấu lại hệ thống các TCTD thì công tác thanh tra pháp nhân đã được đẩy mạnh nhằm mục tiêu đánh giá đúng thực trạng hoạt động, mức độ an toàn, lành mạnh của TCTD, xác định TCTD yếu kém cần phải xử lý và đề xuất giải pháp cơ cấu lại phù hợp với điều kiện cụ thể của từng TCTD. Trong đó, các Kết luận thanh tra pháp nhân từ năm 2012 đến nay đã đánh giá được rủi ro tài chính, ảnh hưởng đến các chỉ số an toàn vốn; chất lượng hoạt động quản trị điều hành, kiểm soát, kiểm toán nội bộ; đưa ra các kiến nghị, giải pháp yêu cầu TCTD phải thực hiện để đảm bảo yêu cầu về vốn và hiệu quả hoạt động khi thực hiện quá trình cơ cấu lại. Kết quả thanh tra đã hỗ trợ đắc lực cho hoạt động cơ cấu lại hệ thống các

TCTD giai đoạn 2011- 2015 và giai đoạn 2016-2020.

Các cuộc thanh tra do CQTTGSNH trực tiếp hoặc do NHNN Chi nhánh tỉnh/thành phố thực hiện. Qua công tác thanh tra, kiểm tra, Thanh tra, giám sát ngân hàng đã phát hiện nhiều hạn chế, sai phạm của các TCTD. Nội dung các sai phạm phát hiện qua thanh tra tập trung chủ yếu vào hoạt động cấp tín dụng, phân loại nợ và trích lập dự phòng; huy động vốn; ban hành quy định nội bộ; kế toán – tài chính và đầu tư, mua bán tài sản cố định; kiểm toán, kiểm soát nội bộ; vi phạm về hoạt động ngoại hối, an toàn kho quỹ...

Căn cứ kết quả các cuộc thanh tra, kiểm tra trực tiếp tại các TCTD, các Kết luận thanh tra đã đưa ra các kiến nghị, yêu cầu TCTD khắc phục tồn tại, sai phạm. Đồng thời, căn cứ mức độ sai phạm được phát hiện, Thanh tra giám sát ngân hàng toàn hệ thống đã ban hành các quyết định xử phạt vi phạm hành chính đối với TCTD và doanh nghiệp, cá nhân; áp dụng các biện pháp xử lý như: yêu cầu khắc phục vi phạm, kiểm điểm xử lý cán bộ; hạn chế mở rộng mạng lưới, tăng trưởng tín dụng; trường hợp nghiêm trọng chuyển hồ sơ sang cơ quan công an hoặc đưa vào kiểm soát/ giám sát đặc biệt.

Số lượng các cuộc thanh tra cùng các kiến nghị, xử phạt vi phạm hành chính hàng năm được thống kê như sau:

Bảng 2.2: Tổng số cuộc thanh tra, kết luận thanh tra, kiến nghị, xử phạt vi phạm hành chính qua công tác thanh tra từ năm 2009 đến năm 2018

Số cuộc thanh tra, kiểm tra | Số kết luận | Số kiến nghị | Tổng số tiền xử phạt (triệu đồng) | Ghi chú | |||

Tổng số | Cơ quan | NHNN Chi nhánh | |||||

2009 | 1200 | 70 | 1100 | 400 | |||

2010 | 1300 | 30 | 1200 | 3600 | 800 | ||

2011 | 1600 | 40 | 1500 | 4700 | 2100 | ||

2012 | 1100 | 30 | 1100 | 6700 | 5000 | ||

2013 | 1500 | 15 | 1500 | 10100 | 1500 | ||

2014 | 1200 | 25 | 1200 | 100 | 10900 | 1800 | |

2015 | 1600 | 200 | 1400 | 1500 | 9500 | 3300 | |

2016 | 1300 | 130 | 1200 | 1200 | 10100 | 8300 | |

2017 | 1100 | 140 | 1000 | 1200 | 9800 | 9200 | |

2018 | 1200 | 110 | 1100 | 1100 | 9800 | 10000 |

(Nguồn: Do nghiên cứu sinh tổng hợp từ các báo cáo về hoạt động thanh tra, giám sát ngân hàng hàng năm của CQTTGSNH, trong đó số lượng các cuộc thanh tra, kiểm tra được làm tròn số)

b) Về công tác giám sát

Căn cứ tình hình thực tiễn và chỉ đạo của Thống đốc NHNN, công tác giám sát cũng được cải thiện qua các năm và ngày càng tăng tính kết nối chặt chẽ với công tác thanh tra nhằm kịp thời phát hiện, cảnh báo các rủi ro, sai phạm trong hoạt động của các TCTD.

- Về nội dung giám sát: Năm 2009, nội dung giám sát cơ bản bao gồm: Định kỳ hàng tháng, quý, tiếp nhận, xử lý thông tin số liệu về tình hình hoạt động của các TCTD từ Cục Công nghệ tin học ngân hàng và NHNN Chi nhánh 63 tỉnh, thành phố; trên cơ sở đó, phân tích, tổng hợp số liệu phục vụ cho công tác thanh tra tại chỗ và giám sát đối với hoạt động của các TCTD; tổng hợp, phân tích và có đánh giá, dự báo tình hình hoạt động của các TCTD. Nội dung giám sát dần được mở rộng: năm 2011, áp dụng giám sát theo CAMELS đối với một số TCTD lớn, đến năm 2013, hoạt động giám sát được mở rộng đến các công ty con, công ty liên kết, các chi nhánh hoạt động ở nước ngoài của TCTD để đánh giá toàn diện hoạt động của TCTD. Để phục vụ cho công tác cơ cấu lại các TCTD theo Đề án cơ cấu lại hệ thống các TCTD giai đoạn 2011-2015 ban hành kèm theo Quyết định số 254/QĐ-TTg ngày 01/3/2012 và Đề án cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2016-2020 ban hành kèm theo Quyết định số 1058/QĐ-TTg ngày 19/7/2017 của Chính phủ, từ năm 2016 đến năm 2018, NHNN tăng cường giám sát chặt chẽ các TCTD yếu kém, các TCTD bị kiểm soát đặc biệt, giám sát triển khai Đề án cơ cấu lại và kế hoạch xử lý nợ xấu của các TCTD. Ngoài ra, từ năm 2017, NHNN tập trung giám sát việc chấp hành các tỷ lệ, giới hạn an toàn hoạt động ngân hàng ở tầm vĩ mô toàn hệ thống và vi mô từng TCTD; tập trung giám sát các lĩnh vực tiềm ẩn nhiều rủi ro, sai phạm.

- Về nguồn thông tin: năm 2009, nguồn thông tin phục vụ công tác giám sát chủ yếu là thông tin số liệu về tình hình hoạt động của các TCTD từ Cục Công nghệ tin học ngân hàng và NHNN Chi nhánh 63 tỉnh, thành phố. Năm 2011, nguồn thông tin được mở rộng với việc xây dựng chương trình khai thác các chỉ tiêu từ file cân đối tài khoản kế toán ngày của các TCTD và phối hợp với CIC xây dựng kho thông tin dữ liệu giám sát thuộc CQTTGSNH được kết nối với kho dữ liệu của CIC. Tiếp đó, năm 2013, NHNN phối hợp với Ủy ban Chứng khoán để theo dõi, giám sát việc chuyển nhượng cổ phần lớn, có dấu hiệu bất thường; đồng thời, CQTTGSNH đã phối hợp với CIC xây dựng các phần mềm ứng dụng và khai thác thông tin, sản phẩm của CIC nhằm tăng cường nguồn thông tin giám sát. Từ năm 2014, nhằm phục vụ hiệu quả hơn cho công tác cơ cấu lại và xử lý nợ xấu của hệ thống TCTD, NHNN đã tăng cường tiến hành trao đổi thông tin với các cơ quan thanh tra, giám sát nước ngoài để giám sát chặt chẽ TCTD Việt Nam ở nước ngoài và TCTD nước ngoài ở Việt Nam và