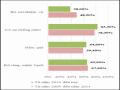

- Về tính kịp thời: Nhìn biểu đồ cho thấy tính kịp thời của cơ chế phối hợp, chia sẻ thông tin trong nội bộ CQTTGSNH ở 02 giai đoạn mới ở mức độ trên dưới trung bình so với yêu cầu công việc: tỷ lệ ý kiến cho rằng tính kịp thời đáp ứng yêu cầu công việc ở mức trung bình của 2 giai đoạn (từ năm 2009 đến năm 2014 và giai đoạn từ năm 2014 đến thời điểm khảo sát) lần lượt là 61,4% và 45,1%; ở mức trên trung bình của 02 giai đoạn lần lượt là: 25,7% và 37,8%. Theo đó, giai đoạn từ năm 2014 đến thời điểm khảo sát có sự cải thiện hơn so với giai đoạn trước đây nhưng cũng ở mức độ chưa cao.

- Về tính hiệu quả: Sự thay đổi về tính hiệu quả cũng diễn biến tương tự tính kịp thời của 2 giai đoạn: tỷ lệ ý kiến cho rằng tính hiệu quả đáp ứng yêu cầu công việc ở mức trung bình của 2 giai đoạn lần lượt là 68,1% và 48,1%; ở mức trên trung bình của 2 giai đoạn lần lượt là: 23,2% và 37,0%.

* Tính kịp thời, tính hiệu quả của cơ chế phối hợp, chia sẻ thông tin giữa CQTTGSNH và NHNN Chi nhánh

Biểu đồ 2.9: Đánh giá về tính kịp thời của cơ chế phối hợp, chia sẻ thông tin giữa CQTTGSNH với NHNN Chi nhánh Từ năm 2014 đến nay 39.80% 42.20% Từ năm 2009 đến 62.10% 25.8 năm 2014 0% 50% Không có tính kịp thời/hiệu quả Tính kịp thời/hiệu quả đáp ứng yêu cầu công việc ở Nguồn: Kết quả khảo sát |

Có thể bạn quan tâm!

-

Bài Học Kinh Nghiệm Cho Việt Nam Về Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Đối Với Các Tổ Chức Tín Dụng

Bài Học Kinh Nghiệm Cho Việt Nam Về Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Đối Với Các Tổ Chức Tín Dụng -

Thực Trạng Công Tác Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Việt Nam Đối Với Các Tổ Chức Tín Dụng

Thực Trạng Công Tác Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Việt Nam Đối Với Các Tổ Chức Tín Dụng -

Thực Trạng Công Tác Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Đối Với Các Tổ Chức Tín Dụng

Thực Trạng Công Tác Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Đối Với Các Tổ Chức Tín Dụng -

Thực Trạng Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Việt Nam Đối Với Các Tổ Chức Tín Dụng

Thực Trạng Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro Của Ngân Hàng Nhà Nước Việt Nam Đối Với Các Tổ Chức Tín Dụng -

Nội Dung Về Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro

Nội Dung Về Thanh Tra, Giám Sát Trên Cơ Sở Rủi Ro -

Các Công Cụ Được Nghiên Cứu, Ứng Dụng Trong Hoạt Động Giám Sát

Các Công Cụ Được Nghiên Cứu, Ứng Dụng Trong Hoạt Động Giám Sát

Xem toàn bộ 240 trang tài liệu này.

- Kết quả khảo sát cũng cho thấy, tính hiệu quả, kịp thời của cơ chế phối hợp, chia sẻ thông tin giữa CQTTGSNH với NHNN Chi nhánh tỉnh/thành phố cũng có diễn biến tương tự như cơ chế phối hợp, chia sẻ thông tin trong nội bộ CQTTGSNH. Tuy nhiên từ sau năm 2014 trở đi, thì tỷ lệ đánh giá tính hiệu quả/kịp thời ở mức độ trung bình chỉ còn chiếm khoảng 40% và mức trên trung bình chiếm khoảng 42,7%. Điều này thể hiện rằng ở giai đoạn này thì cơ chế phối hợp, chia sẻ thông tin giữa CQTTGSNH với NHNN Chi nhánh có dấu hiệu tốt hơn so với cơ chế phối hợp, chia sẻ thông tin trong nội bộ CQTTGSNH.

Như vậy, sự ra đời và hoàn thiện cơ cấu, tổ chức của CQTTGSNH là một bước tiến quan trọng trong tiến trình đổi mới tổ chức và hoạt động của thanh tra, giám sát ngân hàng theo hướng tiệm cận hơn với thông lệ, chuẩn mực quốc tế và phù hợp với thực tiễn phát triển của ngành ngân hàng trong giai đoạn hiện nay. Hoạt động thanh tra, giám sát ngân hàng đã có một bước tiến mới theo nguyên tắc tập trung, thống nhất hơn trong chỉ đạo, thực hiện nhiệm vụ từ Trung ương tới địa phương bởi các đối tượng thanh tra, giám sát có tầm ảnh hưởng lớn đến hệ thống và trên 2 địa bàn trọng điểm tại TP.Hà Nội và TP.Hồ Chí Minh đều thuộc sự quản lý trực tiếp từ các đơn vị thuộc CQTTGSNH. Sự đổi mới về cơ cấu, tổ chức của hệ thống thanh tra, giám sát ngân hàng đã tạo điều kiện thuận lợi bước đầu cho việc thực hiện thanh tra, giám sát trên cơ sở rủi ro tại Việt Nam. Tuy nhiên, cần tiếp tục cải thiện cơ chế phối hợp, chia sẻ thông tin giữa các đơn vị thuộc CQTTGSNH và các NHNN Chi nhánh tỉnh, thành phố (và đây cũng là lý do để cải tổ CQTTGSNH lần thứ ba kể từ khi thành lập).

2.2.1.3. Trình độ, năng lực của đội ngũ cán bộ, công chức thanh tra, giám sát

Lực lượng cán bộ, công chức thanh tra, giám sát là điều kiện hàng đầu để có thể triển khai thanh tra, giám sát trên cơ sở rủi ro. Trong giai đoạn nghiên cứu, hầu hết các cán bộ thanh tra có trình độ từ đại học trở lên và phẩm chất đạo đức tốt, có ý thức trau dồi kiến thức để đáp ứng nhiệm vụ thanh tra, giám sát ngân hàng trong thời kỳ mới. Tuy nhiên, trình độ năng lực của cán bộ cũng còn hạn chế về một số lĩnh vực như ngoại ngữ, tin học, hiểu biết về sản phẩm dịch vụ ngân hàng.

Kết quả khảo sát về trình độ năng lực của đội ngũ cán bộ, công chức thanh tra, giám sát trên 4 lĩnh vực: (i) Các chương trình đào tạo chuyên môn; (ii) Khả năng sử dụng ngoại ngữ; (iii) Khả năng sử dụng tin học và (iv) Mức độ hiểu biết các sản phẩm dịch vụ ngân hàng, như sau:

* Các chương trình đào tạo chuyên môn

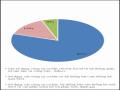

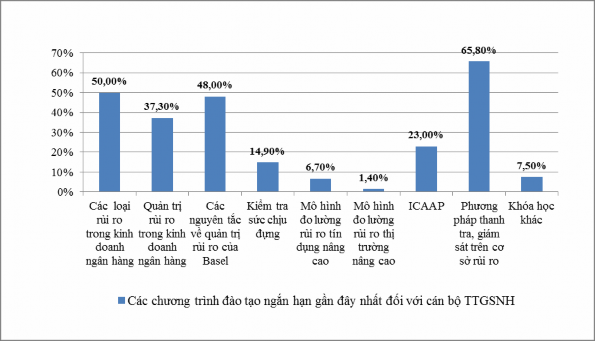

Biểu đồ 2.10: Các chương trình đào tạo ngắn hạn trong thời gian gần đây nhất

Nguồn: Kết quả khảo sát Theo kết quả khảo sát đa phần các cán bộ thanh tra, giám sát được đào tạo chuyên môn thiên về xu hướng quản lý vi mô hơn là quản lý vĩ mô. Kết quả khảo sát cho thấy hơn 50% cán bộ được đào tạo các chương trình ngắn hạn chủ yếu tập trung ở các chương trình vi mô: (i) thanh tra, giám sát trên cơ sở rủi ro; (ii) các loại rủi ro trong kinh doanh ngân hàng và (iii) các nguyên tắc quản trị rủi ro

của Basel.

Trong khi đó các chương trình vĩ mô và yêu cầu toán học cao chỉ chiếm tỷ lệ đào tạo khá khiêm tốn: (i) kiểm tra sức chịu đựng (14,9%); (ii) mô hình đo lường rủỉ ro tín dụng nâng cao (6,7%) và (iii) mô hình đo lường rủi ro thị trường nâng cao (1,4%).

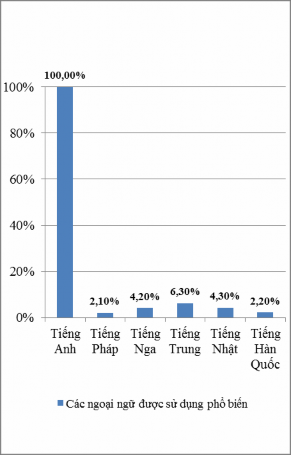

* Về khả năng sử dụng ngoại ngữ

Tiếng Anh vẫn là ngoại ngữ được sử dụng phổ biến nhất trong công tác chuyên môn của cán bộ thanh tra, giám sát ngân hàng với tỷ lệ đạt 100% sử dụng. Các ngoại ngữ còn lại đều có tỷ lệ sử dụng dưới 10%. Trong đó, cao nhất là tiếng Hoa tỷ lệ sử dụng là 6,3%, tiếp đến là tiếng Nhật (4,3%), và tiếng Nga (4,2%). Tiếng Hàn Quốc và tiếng Pháp có tỷ lệ sử dụng thấp nhất lần lượt là 2,2% và 2,1%.

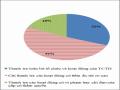

Biểu đồ 2.12: Đánh giá về mức độ thành thạo các ngoại ngữ của cán bộ của thanh tra, giám sát ngân hàng Tiếng Hàn Quốc 100.0% Tiếng Nhật 100.0% Tiếng Trung 33.3% 33.3% 33.3% Tiếng Nga 50.0% 50.0% Tiếng Pháp 100.0% Tiếng Anh 36.8% 34.5% 23.0% 5.7% 0% 20% 40% 60% 80% 100% Hạn chế trong giao tiếp Giao tiếp thành thạo nhưng chưa sử dụng được cho công việc chuyên môn Có khả năng sử dụng ngoại ngữ ở mức độ khá cho công việc chuyên môn Sử dụng ngoại ngữ thành thạo cho công việc chuyên môn |

Nguồn: Kết quả khảo sát

Về khả năng sử dụng thành thạo các loại ngoại ngữ thì có thể thấy, tiếng Anh là tiếng được sử dụng ở mức độ thành thạo cao nhất, khi cán bộ thanh tra đều có thể sử dụng tiếng Anh từ giao tiếp cho đến sử dụng cho công việc chuyên môn. Tuy nhiên chỉ có 5,7% số cán bộ được khảo sát sử dụng tiếng Anh thành thạo cho công việc chuyên môn (chiếm tỷ lệ thấp nhất). Trong khi đó 36,8% số cán bộ được khảo sát hạn chế trong giao tiếp tiếng Anh và 34,5% cán bộ có thể giao tiếp tiếng Anh thành thạo nhưng chưa sử dụng được cho công việc chuyên môn. Tiếp đến là tiếng Trung, có mức độ thành thạo cao thứ 2, và cũng có thể sử dụng thành thạo cho công việc chuyên môn. Tiếng Nga có mức độ thành thạo cao thứ 3, nhưng chỉ có thể áp dụng vào giao tiếp còn chưa sử dụng được cho công việc chuyên môn. Tiếng Nhật, tiếng Hàn, tiếng Pháp đều chỉ được sử dụng ở mức hạn chế trong giao tiếp.

* Về khả năng sử dụng tin học

Kết quả khảo sát cũng cho thấy đa phần cán bộ thanh tra, giám sát ngân hàng chỉ sử dụng tin học ở mức căn bản, và cũng rất ít khi sử dụng đến các công cụ định lượng phục vụ cho hoạt động thanh tra giám sát. Một trong những nguyên nhân đó là tỷ lệ cán bộ thanh tra, giám sát ngân hàng tham gia vào các khóa đào tạo ngắn hạn về việc sử dụng các mô hình định lượng cũng rất ít, chính vì vậy nên khả năng sử dụng các công cụ, phần mềm định lượng là hạn chế.

Đồng thời, việc sử dụng tin học hạn chế cũng tác động đến việc ứng dụng các phần mềm hỗ trợ cho công tác chuyên môn của cán bộ CQTTGSNH. Khi có đến 80% cán bộ được khảo sát chỉ sử dụng phần mềm ở mức là các phần mềm soạn thảo văn bản. Và chỉ có 20% số cán bộ được khảo sát là sử dụng các công cụ cơ bản và hệ thống báo cáo thống kê SG4, trong đó chủ yếu là cán bộ có thời gian công tác trước năm 2009.

* Về mức độ hiểu biết các sản phẩm dịch vụ ngân hàng

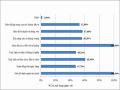

Biểu đồ 2.13: Đánh giá về mức độ hiểu biết của các sản phẩm dịch vụ ngân hàng

Các sản phẩm, dịch vụ dựa trên công

nghệ số

36.10%

31.30%

Các sản phẩm, dịch vụ về thanh toán

38.10%

45.20%

Các sản phẩm, dịch vụ về cho vay

25.30%

60.20%

Các sản phẩm, dịch vụ về huy động

37.60%

50.60%

0%

20% 40% 60% 80% 100%

Chưa hiểu biết về các sản phẩm dịch vụ

Hiểu biết về các sản phẩm dịch vụ ở mức độ thấp Hiểu biết về các sản phẩm dịch vụ ở mức trung bình

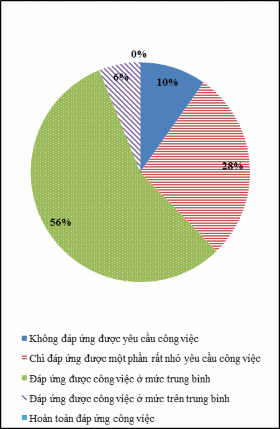

Nguồn: Kết quả khảo sát Theo kết quả khảo sát, đa phần các cán bộ được khảo sát có mức độ am hiểu nhiều nhất về các sản phẩm dịch vụ cho vay, tiếp đến là các sản phẩm dịch vụ huy động. Mức độ hiểu biết thứ 3 là các nhóm sản phẩm dịch vụ thanh toán. Trong khi đó đối với các sản phẩm dịch vụ dựa trên công nghệ số thì có mức độ hiểu biết thấp nhất vì đây là nhóm sản phẩm dịch vụ mới, đòi hỏi cán bộ phải có kiến thức sâu về

hoạt động công nghệ.

Thực trạng trên đây cho thấy trình độ năng lực của đội ngũ cán bộ, công chức thanh tra, giám sát còn nhiều bất cập, khiến thanh tra, giám sát ngân hàng gặp nhiều khó khăn trong quá trình thực hiện nhiệm vụ thanh tra, giám sát trên cơ sở rủi ro.

2.2.1.4. Nguồn cơ sở dữ liệu và hệ thống công nghệ thông tin hỗ trợ hoạt động thanh tra, giám sát trên cơ sở rủi ro

Theo từng giai đoạn phát triển, nguồn cơ sở dữ liệu phục vụ công tác thanh tra, giám sát đã có bước chuyển biến về số lượng và chất lượng thông tin. Ban đầu thông tin giám sát chủ yếu từ việc khai thác báo cáo của các TCTD, từ kết luận thanh tra và từ CIC, các kênh thông tin khác cũng từng bước được quan tâm như: trao đổi với Ủy ban Chứng khoán Nhà nước, với các cơ quan quản lý nước ngoài, từ kiểm toán độc lập. Tuy nhiên, mức độ trao đổi cũng còn hạn chế, tần suất thấp. Theo Báo cáo kết quả thực hiện Dự án tự đánh giá Thanh tra ngân hàng theo 25 nguyên tắc cơ bản của Ủy ban Basel của Công ty kiểm toán Ernst & Young áp dụng tại Việt Nam thời điểm năm 2011 và theo Báo cáo đánh giá tuân thủ chi tiết Nguyên tắc cốt lõi Basel cho giám sát ngân hàng hiệu quả của Việt Nam của Chương trình Đánh giá khu vực tài chính Việt Nam năm 2013 của WB/IMF, thanh tra, giám sát ngân hàng phần lớn không tuân thủ nguyên tắc số 1 – “Mục tiêu, tính độc lập, quyền hạn, tính minh bạch và sự hợp tác”, theo đó, Việt Nam chưa có một cơ chế chính thức về việc chia sẻ thông tin và tổng hợp rủi ro trong một số tổ chức có hoạt động tại tất cả các lĩnh vực ngân hàng, chứng khoán, bảo hiểm, quỹ đầu tư...; chưa có quy định rõ quyền của CQTTGSNH trong việc thu thập thông tin từ các công ty thuộc Tập đoàn tài chính trong trường hợp cần thiết. Cho đến nay, việc chia sẻ thông tin cũng được cải thiện thông qua việc ký các Biên bản ghi nhớ (MOU) giữa NHNN và các Bộ, ngành liên quan nhưng việc thực hiện cũng mới chỉ mang tính hình thức, chưa có một cơ chế phối hợp, chia sẻ thông tin hiệu quả thật sự.

Việc thu thập và xử lý thông tin dữ liệu đã giảm dần phương pháp thủ công nhờ ứng dụng công nghệ thông tin. NHNN đã đưa vào hoạt động hai hệ thống quản lý thông tin hiện đại là hệ thống quản trị văn bản và công việc của NHNN (Edoc) và hệ thống báo cáo thống kê mới SG4, thực sự đã nâng cao một bước đáng kể năng lực các hệ thống công nghệ trong Ngân hàng. Hệ thống báo cáo SG4 đã mang đến một diện mạo mới trong quá trình thu thập, tổng hợp số liệu theo các chỉ tiêu quản lý, đặc biệt là các chỉ tiêu giám sát ngân hàng, tạo ra những bước tiến đáng kể trong việc quản lý dữ liệu, phục vụ hoạt động phân tích, đánh giá trong công tác thanh tra, giám sát trên cơ sở rủi ro. An toàn thông tin vẫn được đảm bảo bởi Cục Công nghệ

thông tin cũng như chưa có những sự cố đáng kể ảnh hưởng đến an toàn trong hoạt động của NHNN. Tuy nhiên, thông tin, dữ liệu mới chủ yếu được xử lý bằng các công cụ văn phòng như Word, Excel và thiếu các phần mềm hỗ trợ trong phân tích, đánh giá, mức độ tự động hóa thấp.

Kết quả khảo sát như sau:

a) Nguồn thông tin phục vụ công tác thanh tra, giám sát

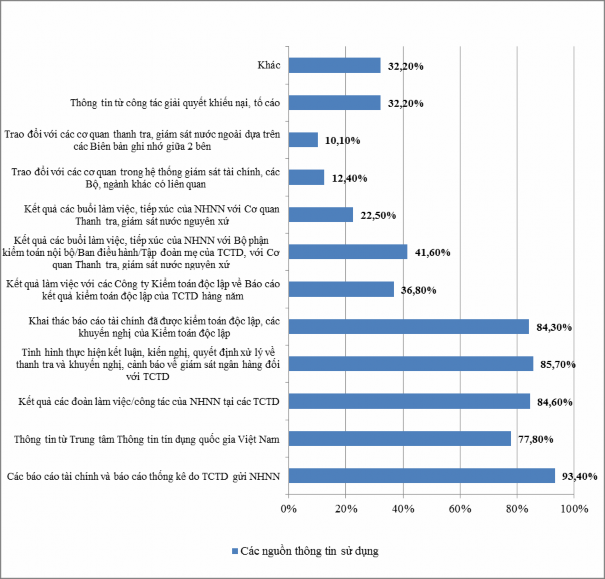

Biểu đồ 2.14: Các nguồn thông tin phục vụ công tác thanh tra, giám sát

Nguồn: Kết quả khảo sát

Thông tin phục vụ cho công tác thanh tra, giám sát ngân hàng trước hết đến từ việc giám sát từ xa thông qua các báo cáo tài chính, báo cáo thống kê do TCTD gửi cho NHNN. Có đến 93,4% cán bộ được khảo sát là sử dụng nguồn dữ liệu này đầu tiên.

Tiếp đó, các nguồn thông tin dữ liệu được ưu tiên sử dụng là: (i) Tình hình thực hiện các kết luận, kiến nghị, quyết định xử lý về thanh tra và khuyến nghị, cảnh báo về giám sát ngân hàng đối với TCTD; (ii) Kết quả các đoàn làm việc/công tác của NHNN tại các TCTD; (iii) Khai thác báo cáo tài chính đã được kiểm toán độc lập, các khuyến nghị của Kiểm toán độc lập; (iv) Thông tin từ Trung tâm Thông tin tín dụng quốc gia Việt Nam (có trên 75% cán bộ được khảo sát sử dụng các nguồn thông tin này).

Các nguồn thông tin khác như làm việc với các cơ quan quản lý nước ngoài, hoặc từ các cơ quan cấp Bộ khác, hay từ giải quyết khiếu nại tố cáo vẫn ít được sử dụng (dưới 40% cán bộ được khảo sát sử dụng các nguồn thông tin này).

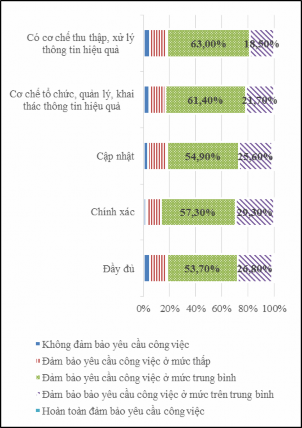

b) Chất lượng thông tin dữ liệu và hạ tầng công nghệ, hệ thống tổng hợp báo cáo số liệu

Biểu đồ 2.16: Đánh giá về hạ tầng công nghệ, hệ thống tự động tổng hợp báo cáo, số liệu

Nguồn: Kết quả khảo sát |

Đánh giá về chất lượng thông tin, dữ liệu phục vụ công tác thanh tra, giám sát ngân hàng, đa phần ý kiến đều cho rằng chỉ đáp ứng yêu cầu công việc ở mức độ trung bình.