ngoại tệ và khan hiếm VNĐ trong ngắn hạn. NHNN sử dụng nguồn tiền tái cấp vốn để thực hiện nghiệp vụ hoán đổi ngoại tệ với các NHTM như một công cụ mở rộng lượng tiền cung ứng nhằm điều hành thị trường theo mục tiêu chính sách tiền tệ. Đến năm 1998, giao dịch hoán đổi đã chính thức đi vào hoạt động ở Việt Nam theo Quyết định số 17/1998/QĐ-NHNN 7 ngày 10/1/1998, nhưng nghiệp vụ này mới chỉ được tiến hành giữa các NHTM, Ngân hàng Đầu tư và Phát triển với NHNN, và giữa NHTM, Ngân hàng Đầu tư và Phát triển với các tổ chức kinh tế. Trong suốt quá trình phát triển của thị trường hoán đổi ngoại hối, NHNN cũng đưa ra những đổi mới trong tư tưởng quản lý, tạo điều kiện cho thị trường hoán đổi phát triển hơn. Như vào ngày 8/12/2004, Quyết định số 1452/2004/QĐ-NHNN của Thống đốc NHNN điều chỉnh giao dịch hối đoái của các tổ chức tín dụng (TCTD) được phép hoạt động ngoại hối đã chính thức có hiệu lực thi hành và thay thế Quyết định số 17/1998/QĐ-NHNN7 với nhiều điểm đổi mới tích cực hơn. Quyết định mới về giao dịch hối đoái này không quy định quá chi tiết, chặt chẽ và áp đặt các nội dung về kỹ thuật giao dịch, điều khoản hợp đồng, đặt cọc, phí giao dịch và xử lý vi phạm như trước kia mà chỉ nêu ra định nghĩa và các nguyên tắc chung. Cả quy định trước đây về điều kiện và thủ tục xin cấp giấy phép giao dịch hoán đổi cũng được bãi bỏ. Ngày 28/5/2004, Thống đốc NHNN Việt Nam đã ký ban hành Quyết định số 648/2004/QĐ-NHNN về việc sửa đổi bổ sung Quyết định số 679/2002/QĐ-NHNN liên quan đến giao dịch ngoại tệ của các TCTD được phép kinh doanh ngoại tệ. Theo Quyết định mới này, giới hạn về thời hạn giao dịch ngoại tệ hoán đổi đã được rỡ bỏ đối với các giao dịch giữa các loại ngoại tệ với nhau và cho phép thực hiện theo thông lệ quốc tế, đồng thời mở rộng từ mức 7 - 180 ngày như trước đây lên mức 3 - 365 ngày đối với các giao dịch giữa đồng Việt Nam và các loại ngoại tệ nhằm đáp ứng các nhu cầu đa dạng của doanh nghiệp và ngân hàng, khuyến khích thị trường hoán đổi ngoại hối Việt Nam phát triển. Tuy nhiên, điểm đổi mới đáng

chú ý nhất của Quyết định này là thay đổi cơ bản về cách thức quản lý mức tỷ giá trong các giao dịch hoán đổi giữa đôla Mỹ và đồng Việt Nam. Theo đó, tỷ giá kỳ hạn giữa VNĐ và USD không còn bị khống chế bằng việc quy định mức trần cứng áp dụng cho từng kỳ hạn trên cơ sở tỷ lệ % gia tăng so với trần tỷ giá giao ngay theo tính toán chủ quan của NHNN trong từng thời kỳ như trước đây mà cho phép TCTD và doanh nghiệp tự do xác định và thoả thuận trong phạm vi mức tỷ giá kỳ hạn được tính theo thông lệ quốc tế, trên cơ sở chênh lệch giữa hai mức lãi suất hiện hành của hai đồng tiền giao dịch là đồng Việt Nam và đôla Mỹ. Hai mức lãi suất hiện hành được lựa chọn ở đây được quy định thống nhất là mức lãi suất cơ bản bình quân năm của đồng Việt Nam do NHNN công bố (VINBOR) và lãi suất mục tiêu bình quân do Cục Dự trữ Liên bang Mỹ công bố. Như vậy, sự ra đời của Quyết định mới với bước chuyển đổi cơ bản trong phương pháp quản lý các giao dịch hoán đổi ngoại tệ đã có tác động tích cực hơn trong việc đảm bảo quyền lợi và lợi ích của các TCTD và các doanh nghiệp trên thị trường ngoại hối hoán đổi, tăng tính linh hoạt, chủ động của họ trước những rủi ro của thị trường khi có sự thay đổi đột ngột về tỷ giá, lãi suất, giúp hạn chế mức lỗ của TCTD và khách hàng. Ngày 22/07/2003, NHNN đã ra công văn số 779/NHNN-QLNH quy định các tổ chức tín dụng chỉ được phép quyết định tỷ giá mua và bán giao ngay, tỷ giá giao dịch kì hạn, hoán đổi, nhưng không được thực hiện thu phí trong giao dịch ngoại tệ với khách hàng. Có thể nói quy định này đã tạo một thuận lợi lớn trong việc phát triển nghiệp vụ hoán đổi tiền tệ. Bởi lẽ việc miễn phí giao dịch hoán đổi tiền tệ đã khiến sản phẩm này trở nên hấp dẫn hơn, thu hút các chủ thể là các nhà kinh doanh xuất nhập khẩu, các nhà đầu tư, cho vay trong nước và quốc tế. Bên cạnh đấy, Nhà nước cũng dần ban hành các chính sách, quy định hướng dẫn, nhằm hoàn chỉnh khung pháp lý cho thị trường phái sinh hiện nay, chẳng hạn như Quyết định số 29/2006/QĐ-NHNN về Chế độ kế toán nghiệp vụ phái sinh tiền tệ ở các NHTM; Quyết định số 16/2007/QĐ-

NHNN về Chế độ báo cáo tài chính đối với các TCTD việc công bố thông tin về công cụ tài chính phái sinh trên báo cáo tài chính đối với các TCTD đã ở mức đầy đủ, chi tiết cần thiết cho những ai quan tâm.

Nhưng dù đã xuất hiện trên thị trường ngoại hối Việt Nam hơn mười năm nay, các nghiệp vụ phái sinh như hoán đổi, kì hạn vẫn chưa thực sự phát triển, và chỉ chiểm tỷ lệ nhỏ trong các giao dịch ngoại hối. Trong thời gian đầu, hầu như chỉ có các ngân hàng nước ngoài là những ngân hàng tiên phong cung cấp sản phẩm hoán đổi tiền tệ như ngân hàng HSBC, ngân hàng Standard Charter, ngân hàng Citibank, và ngân hàng Việt Nam duy nhất là ngân hàng Đầu tư và Phát triển Việt Nam (BIDV)… Cho đến thời điểm hiện nay, đã bắt đầu có sự tham gia của các NHTM Việt Nam như ngân hàng Quân đội, ngân hàng Sài Gòn Thương Tín, ngân hàng TMCP Ngoại thương Việt Nam, ngân hàng TMCP Kỹ thương Việt Nam, Ngân hàng TMCP Xuất nhập khẩu Việt Nam…Số lượng ngân hàng cung cấp sản phẩm hoán đổi tiền tệ, cũng với số lượng khách hàng biết đến sản phẩm này ngày càng nhiều. TUy nhiên nhìn chung, hoạt động giao dịch hoán đổi tiền tệ giữa NHTM và khách hàng và giữa NHTM với nhau có diễn ra nhưng số lượng giao dịch ít, phạm vi hẹp, doanh số thấp và chỉ chiếm tỉ trọng nhỏ trong kinh doanh ngoại tệ. Theo số liệu của Viện chiến lược phát triển thuộc Bộ kế hoạch và đầu tư, tỷ lệ doanh thu từ các sản phẩm phái sinh trên tổng doanh thu của các ngân hàng thương mại trong năm 2000 là 15,4% và đến năm 2006 cũng chỉ tăng lên đến 17,5%. Trong đó, hoán đổi tiền tệ chiếm tỷ lệ rất nhỏ.

Trên thực tế, cho đến nay, số lượng doanh nghiệp biết đến và sử dụng sản phẩm này vẫn chưa nhiều. Riêng với hoán đổi chéo tiền tệ, phải đến năm 2004, lần đầu tiên sản phẩm này mới được thực hiện giữa ngân hàng HSBC và một công ty đa quốc gia với khoản tiền giao dịch lên tới 15 triệu USD trên thị trường Việt Nam. Trong giao dịch hoán đổi này, ngân hàng HSBC sẽ nhận

đôla Mĩ từ khách hàng và đưa cho khách hàng VNĐ. Giao dịch hoán đổi cuối cùng diễn ra vào tháng 12/2007. Với giao dịch này, khách hàng đã đạt được mức lãi suất cạnh tranh nhất trên thị trường nội địa cho việc vay vốn bằng VNĐ có kỳ hạn 3 năm mà không phải chịu bất cứ rủi ro nào về tỷ giá USD/VNĐ. Tại thời điểm đó, động thái này đã gây không ít chú ý trong giới tài chính nội địa, vì đã tạo ra một nền tảng cho các giao dịch phát sinh trong tương lai ở Việt Nam - một trong những thị trường đang phát triển năng động nhất tại châu Á. Ngân hàng HSBC cũng là một trong những ngân hàng triển khai sản phẩm hoán đổi tiền tệ sớm nhất ở Việt Nam. Thế nhưng doanh thu từ hoán đổi tiền tệ chỉ chiếm tỷ lệ rất nhỏ trong tổng doanh thu của ngân hàng HSBC. Việc triển khai sản phẩm này của ngân hàng không thực sự thuận lợi dù ngân hàng cũng thường tổ chức các buổi hội thảo, giới thiệu sản phẩm tới khách hàng. Có trường hợp thực hiện giao dịch hoán đổi chéo tiền tệ, ngân hàng HSBC phải mất tới 6 tháng để giải thích và thỏa thuận với khách hàng.

Ngay chính trên thị trường liên ngân hàng, giao dịch hoán đổi tiền tệ cũng chưa thực sự được chú trọng đến như một công cụ kinh doanh và phòng ngừa rủi ro hiệu quả. Hoạt động hoán đổi mới chủ yếu diễn ra giữa một số NHTM lớn, uy tín trong lĩnh vực thanh toán quốc tế và tài trợ xuất khẩu như Ngân hàng Ngoại Thương Việt Nam, Ngân hàng Công thương Việt Nam…hoặc các chi nhánh ngân hàng nước ngoài, là những tổ chức có uy tín, tiềm lực dồi dào cũng như đội ngũ nhân viên tinh thông nghiệp vụ. Còn hoạt động hoán đổi giữa những ngân hàng hay các chi nhánh nhỏ thì hầu như không có. Ngay cả hoạt động hoán đổi giữa NHNN và NHTM dù diễn ra với số lượng lớn, qui mô lớn nhưng cũng chỉ được sử dụng như biện pháp hỗ trợ cuối cùng trong tình trạng NHTM quá “khát VNĐ”. Và hoán đổi ngoại hối cũng chỉ diễn ra theo một chiều, nghĩa là các NHTM sử dụng giao dịch hoán đổi ngoại hối bán giao ngay ngoại tệ cho NHNN để lấy VNĐ và mua lại

lượng ngoại tệ theo kì hạn để khắc phục tạm thời tình trạng thiếu VNĐ mà không có giao dịch theo chiều ngược lại. Tuy nhiên với quỹ dự trữ ngoại hối quá mỏng như hiện nay, việc vận dụng nghiệp vụ hoán đổi tiền tệ như một công cụ của chính sách tiền tệ của NHNN vẫn còn nhiều khó khăn. Đứng từ phía NHNN, đây chưa thể được coi là một công cụ linh hoạt mà vẫn chỉ là một giải pháp mang tính tình thế khi các công cụ khác không phát huy được tác dụng.

Có thể bạn quan tâm!

-

Ứng Dụng Hợp Đồng Chéo Tiền Tệ Để Đầu Cơ Trên Thị Trường Ngoại Hối :

Ứng Dụng Hợp Đồng Chéo Tiền Tệ Để Đầu Cơ Trên Thị Trường Ngoại Hối : -

Doanh Thu Bình Quân Mỗi Ngày Của Hoán Đổi Ngoại Hối Tại Các Nước Phát Triển Năm 2007

Doanh Thu Bình Quân Mỗi Ngày Của Hoán Đổi Ngoại Hối Tại Các Nước Phát Triển Năm 2007 -

Doanh Thu Bình Quân Một Ngày Của Thị Trường Ngoại Hối Anh Từ 4/2006 – 10/2009

Doanh Thu Bình Quân Một Ngày Của Thị Trường Ngoại Hối Anh Từ 4/2006 – 10/2009 -

Nguyên Nhân Khiến Thị Trường Hoán Đổi Tiền Tệ Chưa Phát Triển Ở Việt Nam:

Nguyên Nhân Khiến Thị Trường Hoán Đổi Tiền Tệ Chưa Phát Triển Ở Việt Nam: -

Định Hướng Phát Triển Thị Trường Ngoại Hối Việt Nam Trong Thời Gian Tới:

Định Hướng Phát Triển Thị Trường Ngoại Hối Việt Nam Trong Thời Gian Tới: -

Sử dụng nghiệp vụ hoán đổi tiền tệ nhằm mục đích phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối - 11

Sử dụng nghiệp vụ hoán đổi tiền tệ nhằm mục đích phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối - 11

Xem toàn bộ 102 trang tài liệu này.

Thực tế cho thấy, nguy cơ các doanh nghiệp có hoạt động kinh doanh liên quan đến ngoại hối phải chịu thua lỗ do những biến động trên thị trường ngoại hối ở Việt Nam ngày càng cao. Đặc biệt kể từ khi Việt Nam gia nhập Tổ chức thương mại Thế Giới (WTO) vào năm 2007, phạm vi giao thương ngày càng mở rộng, sự chuyển dịch của các dòng vốn đầu tư tự do hơn... thì vấn đề rủi ro tỷ giá đã trở thành mối quan tâm hàng đầu của các doanh nghiệp. Chẳng hạn như khi doanh nghiệp nhập khẩu hàng hóa bằng ngoại tệ, nếu vay bằng ngoại tệ (thường là theo lãi suất thả nổi) trong khi thu lại là VNĐ thì rủi ro do biến động giá sẽ tác động rất lớn tới doanh thu của doanh nghiệp. Hay trong đầu tư, các doanh nghiệp nước ngoài đã và đang đưa vào Việt Nam một lượng vốn ngoại tệ khổng lồ. Không ít doanh nghiệp nước ngoài đầu tư trực tiếp, chỉ bán hàng trong nước, thu VNĐ. Vì vậy họ phải bán ngoại tệ để thanh toán các chi phí, mua sắm thiết bị… nhưng sau đó lại phải mua ngoại tệ để chuyển lợi nhuận về nước. Đây cũng là những đối tượng dễ gặp phải thua lỗ khi rủi ro ngoại hối xảy ra. Tuy nhiên, nhìn chung các doanh nghiệp Việt Nam hiện còn rất thờ ơ với việc sử dụng các sản phẩm phái sinh nói chung cũng như hoán đổi tiền tệ nói riêng để phòng ngừa rủi ro trên thị trường ngoại hối, chứ chưa nói đến sử dụng sản phẩm này để đầu cơ kiếm lời. Chỉ đến khi thị trường ngoại hối biến động mạnh như giai đoạn khủng hoảng

tài chính toàn cầu 2007 – 2009, các doanh nghiệp bị thua lỗ nặng thì mới nghĩ đến việc sử dụng các sản phẩm phái sinh như hoán đổi tiền tệ.

Trong một khoảng thời gian dài trước quí III năm 2007, thị trường ngoại hối Việt Nam nói chung tương đối ổn định với xu hướng giảm giá của VNĐ xoay quanh mức 1%/năm. Tuy nhiên khi cuộc khủng hoàng tài chính toàn cầu 2007-2009 diễn ra, đã tác động không nhỏ đến thị trường ngoại hối Việt Nam, khiến tỷ giá USD/VNĐ có những biến động bất thường và không ít doanh nghiệp Việt Nam đã chịu thua lỗ lớn.

Có thể điểm qua một số biến động lớn trên thị trường ngoại hối Việt Nam trong giai đoạn 2007-2009 như sau:

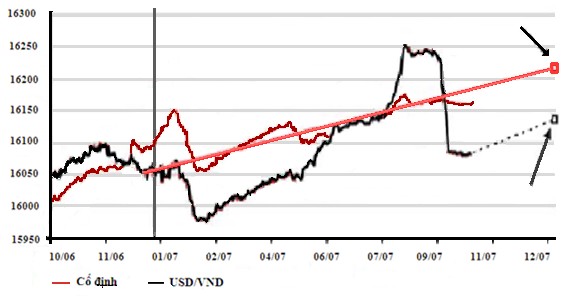

- Ngày 1/7/2007, NHNN quyết định thay đổi biên độ dao động tỷ giá USD/VNĐ được mở rộng từ +0,25% lên +0.5%, khiến VNĐ đảo chiều và tăng giá khoảng 3%, đi ngược với dự kiến của nhiều người. Tuy nhiên đến đầu tháng 5/2007, xu hướng tăng giá của VNĐ đã được chặn lại và VNĐ giảm giá trở lại do sự mua vào mạnh mẽ của NHNN và nhu cầu của các doanh nghiệp tăng mạnh.

- Sau khi đạt đến đỉnh điểm vào ngày 15/8/2007, tỷ giá USD/VNĐ đã bắt đầu quay đầu giảm giá và tình trạng các NHTM thừa USD cũng như không thể đáp ứng hết nhu cầu chuyển đổi USD sang VNĐ cho khách hàng càng trở nên gay gắt. So với tỷ giá do NHNN công bố thì tỷ giá tại các NHTM thấp hơn khoảng 0.5%, cũng là mức tối đa trong biên độ cho phép. Mặc dù năm nay nhập siêu khá lớn, nhưng một khối lượng khá lớn USD kiều hối và vốn đầu tư chứng khoán đã chuyển vào Việt Nam đã dẫn đến tình trạng thừa USD. Bên cạnh đó, do từ đầu năm NHNN đã mua dự trữ khoảng hơn 7 tỉ USD, hiện trong hoàn cảnh lạm phát tăng cao nên không thể tiếp tục mua nhiều. Tình trạng USD mất giá đã gây khó khăn cho các doanh nghiệp xuất

nhập khẩu. Thậm chí, nhiều doanh nghiệp sau khi thu được USD muốn chuyển sang VNĐ để tiếp tục sản xuất kinh doanh cũng gặp khó khăn. Hầu hết các NHTM đều mua bán USD dưới mức sàn của tỷ giá niêm yết chính thức. Điều đó đã khiến NHNN đã liên tục nới lỏng biên độ tỷ giá bình quân liên ngân hàng lên +0.75% (Biểu đồ 15).

(Nguồn: HSBC, Reuters)

Biểu đồ 15. Biến động tỷ giá USD/VNĐ từ tháng 10/2006 – 10/2007

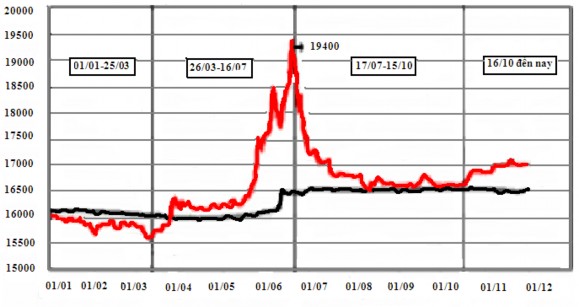

- Tuy nhiên, tỷ giá lại có dấu hiệu đảo chiều kể từ đầu quý II/2008. Mới đầu năm 2008 còn tình trạng đồng đôla Mĩ ế ẩm không NHTM nào mua thì giờ đây (vào giữa tháng 5/2008) giá trị đồng tiền này đã tăng vọt lên hơn 13% không đầy 3 tháng. Từ tháng 3 đến tháng 7 năm 2008, tỷ giá USD/VNĐ tăng với tốc độ chóng mặt tạo cơn sốt USD trên cả thị trường liên ngân hàng lẫn thị trường tự do. Trong giai đoạn này, tỷ giá USD/VNĐ tăng dần đều và đột ngột tăng mạnh từ giữa tháng 6, đỉnh điểm lên đến 19.400 vào ngày 18/06, cách hơn 2.600 đồng so với mức trần, nhưng sau đó đã giảm dần.

- Từ tháng 7 đến tháng 10 năm 2008, tỷ giá USD/VNĐ lại giảm mạnh và dần đi vào bình ổn nhờ có sự can thiệp kịp thời của NHNN. Cơn sốt USD

đã được chặn đứng, tỷ giá USD/VNĐ giảm mạnh từ 19.400 xuống 16.400 và giao dịch bình ổn quanh mức 16.600 đồng. Nhưng từ tháng 10, tỷ giá USD/VNĐ tăng đột ngột trở lại từ mức 16.600 lên mức cao nhất là 16.998, sau đó giảm nhẹ. Giao dịch vẫn nằm trong biên độ tỷ giá. Tuy nhiên cung ngoại tệ hạn chế, trong khi cầu ngoại tệ vẫn lớn. Sau khi NHNN tăng biên độ tỷ giá từ 2% lên 3% trong ngày 7/11/2008, tỷ giá đã tăng tới mức 17.440 (Biểu đồ 16).

(Nguồn: Ngân hàng Đầu tư và Phát triển Việt Nam)

Biểu đồ 16. Diễn biến tỷ giá USD/VNĐ năm 2008

- Năm 2008, thị trường ngoại hối Việt Nam chứng kiến tần suất điều chỉnh của chính sách tỷ giá và mức tăng của tỷ giá USD/VNĐ chưa từng có trên trong lịch sử. Chỉ riêng năm 2008, NHNN đã 3 lần điều chỉnh biên độ tỷ giá từ + 0,75% lên + 1%, + 2% và + 3%.

- Sang năm 2009, tỷ giá USD/VNĐ đã ổn định hơn với mức lên giá đều của USD. Nhưng cung cầu ngoại tệ vẫn có sự chênh lệch thể hiện tỷ giá giao dịch tại các NHTM luôn ở mức kịch trần cho phép và giá USD trên thị trường