Vào tháng 5/2006, BIDV chính thức được Moody‟s xếp hạng ở các mức: E - triển vọng tích cực (xếp hạng năng lực tài chính độc lập - BFSR), Ba1/B1 (xếp hạng tiền gửi nội tệ/ngoại tệ) và Ba1/Ba2 (xếp hạng nhà phát hành nội tệ/ngoại tệ).

Đến tháng 4/2007, Moody‟s đã nâng mức xếp hạng năng lực tài chính độc

lập của BIDV từ E lên E+ với triển vọng ổn định. Việc nâng mức xếp hạng của Moody‟s và kết quả kinh doanh tốt đến quý I/2007 đã tác động tích cực đến tiến trình cổ phần hóa tổng thể BIDV dự kiến thực hiện vào quý IV/2007.

2. Thực trạng hoạt động tín dụng của BIDV

2.1. Tình hình huy động vốn

Nguồn vốn huy động của BIDV liên tục tăng qua các năm.

Bảng 2.2: Cơ cấu nguồn vốn huy động của BIDV

Đơn vị: tỷ VND

2003 | 2004 | 2005 | 2006 | |||||

Số tiền | % | Số tiền | % | Số tiền | % | Số tiền | % | |

Tổng vốn huy động | 60.028 | 100 | 67.781 | 100 | 87.026 | 100 | 116.862 | 100 |

1.Theo loại hình huy động | ||||||||

Tiền gửi | 41.419 | 69 | 48.802 | 72 | 64.399 | 74 | 88.815 | 76 |

Tiền vay | 7.204 | 12 | 8.134 | 12 | 8.703 | 10 | 9.349 | 8 |

Phát hành GTCG | 11.405 | 19 | 10.845 | 16 | 13.924 | 16 | 18.698 | 16 |

2.Theo loại tiền | ||||||||

Bằng VND | 46.822 | 78 | 51.514 | 76 | 68.751 | 79 | 94.658 | 81 |

Bằng ngoại tệ | 13.206 | 22 | 16.267 | 24 | 18.275 | 21 | 22.204 | 19 |

3.Theo khách hàng | ||||||||

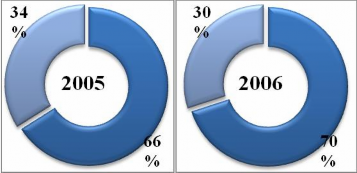

Tổ chức kinh tế | 22.210 | 37 | 31.857 | 47 | 42.643 | 49 | 64.274 | 55 |

Dân cư | 37.818 | 63 | 35.924 | 53 | 44.383 | 51 | 52.588 | 45 |

4.Theo kỳ hạn |

Có thể bạn quan tâm!

-

Các Nguyên Nhân Dẫn Đến Rủi Ro Tín Dụng Ngân Hàng

Các Nguyên Nhân Dẫn Đến Rủi Ro Tín Dụng Ngân Hàng -

Chỉ Tiêu Tỷ Lệ Nợ Có Khả Năng Mất Vốn (Khó Đòi).

Chỉ Tiêu Tỷ Lệ Nợ Có Khả Năng Mất Vốn (Khó Đòi). -

Thực Trạng Hoạt Động Tín Dụng Tại Bidv

Thực Trạng Hoạt Động Tín Dụng Tại Bidv -

Nợ Quá Hạn Của Bidv Từ Năm 2003 Đến 2006:

Nợ Quá Hạn Của Bidv Từ Năm 2003 Đến 2006: -

Tỷ Lệ Nợ Xấu Của Bidv Theo Tiêu Chuẩn Quốc Tế Ifrs

Tỷ Lệ Nợ Xấu Của Bidv Theo Tiêu Chuẩn Quốc Tế Ifrs -

Những Kết Quả Mà Bidv Đã Đạt Được

Những Kết Quả Mà Bidv Đã Đạt Được

Xem toàn bộ 117 trang tài liệu này.

46.222 | 77 | 50.158 | 74 | 66.140 | 76 | 853.093 | 73 | |

Không kỳ hạn | 13.806 | 23 | 17.623 | 26 | 20.886 | 24 | 315.527 | 27 |

Thị phần huy động(%) | 14 | 15,3 | 15,7 | 15,8 | ||||

Nguồn: Báo cáo thường niên 2003, 2004, 2005, 2006 của BIDV

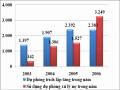

Tổng nguồn vốn huy động của BIDV tăng liên tục qua các năm. Năm 2003 tổng nguồn vốn huy động là 60.028 tỷ đồng; năm 2004 là 67.781 tỷ đồng, tăng 13% so với năm 2003; năm 2005 tăng 28,4 % so với năm 2004; năm 2006 số vốn huy động đã lên đến 116.862 tỷ đồng, tăng 34,3% so với năm 2005 - đây là mức tăng cao nhất kể từ năm 2001 đến nay, chiếm 73% trên tổng tài sản. Đặc biệt, trong quý I/2007 tổng vốn huy động của BIDV đạt 142.844 tỷ đồng, tăng 17,4% so với đầu năm và tăng 59,3% so với cùng kỳ. Thị phần huy động vốn của BIDV cũng tăng liên tục qua các năm, năm 2003 đến 2006 lần lượt là 14%, 15,3%, 15,7% và 15,8%. Biểu đồ 2.2 : Cơ cấu vốn huy động theo thành phần kinh tế.

Cơ cấu nguồn vốn theo thành phần kinh tế có sự biến động đáng kể trong các năm qua do sự tăng nhanh của nguồn vốn từ tổ chức kinh tế. Cụ thể, năm 2003 chỉ chiếm 37% trong tổng vốn huy động, nguồn vốn huy động chủ yếu trong giai đoạn này là từ dân cư. Đến năm 2004 tỷ trọng vốn huy động từ tổ chức kinh tế đã chiếm 47%, năm 2005 là 49% và năm 2006 chiếm đến 55%. Có được sự tăng trưởng mạnh mẽ như vậy là do ngân hàng đã phát huy tốt vai trò đầu mối huy động tiền gửi từ các tổ chức, định chế tài chính, các tổng công ty. Bên cạnh đó, nguồn tiền huy động từ dân cư mà chủ yếu là tiền gửi tiết kiệm cũng rất quan trọng, mặc dù tăng chậm và ổn định hơn so với vốn huy động từ tổ chức kinh tế.

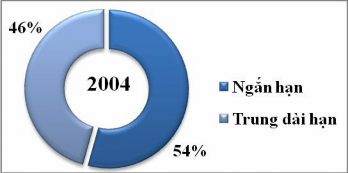

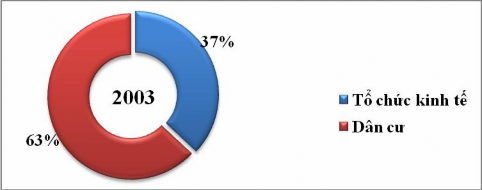

Cơ cấu nguồn vốn theo kỳ hạn cũng có sự thay đổi. Thể hiện qua biểu đồ:

Biểu đồ 2.3 : Cơ cấu vốn huy động theo kỳ hạn

Vốn huy động qua kênh tiền gửi có kỳ hạn năm 2004 là 50.158 tỷ đồng, tăng 9% so với năm 2003, chiếm 74% so với tổng vốn huy động; năm 2005 là 66.140 tỷ đồng, tăng 32% so với năm 2004, chiếm 76% tổng vốn huy động và năm 2006 lên đến 85.309 tỷ đồng, tăng 29% so với năm 2005, chiếm 73% tổng vốn huy động.

Vậy nguồn vốn có kỳ hạn luôn chiếm tỷ trọng chủ yếu và có sự gia tăng mạnh qua các năm. Đây là kết quả của các đợt tiết kiệm dự thưởng, kèm theo bảng lãi suất có tính cạnh tranh cao đã thu hút được đông đảo sự chú ý của khách hàng. Nguồn vốn huy động không kỳ hạn cũng tăng trưởng đáng kể, năm 2006 đạt 31.553 tỷ đồng, tăng 52% so với năm 2005, tăng 79% so với năm 2004. Có sự tăng mạnh này là do ngân hàng đã chủ động mở rộng đối tượng khách hàng và thường xuyên phát sinh hoạt động thanh toán.

Năm 2006 thị trường tiền tệ có nhiều khó khăn song BIDV vẫn đảm bảo nguồn vốn và tăng tưởng tốt do thực hiện tốt việc thu hút khách hàng. Trong năm 2006, bên cạnh các sản phẩm huy động truyền thống, BIDV đã triển khai nhiều sản phẩm huy động vốn dân cư hấp dẫn như tiết kiệm dự thưởng (2 đợt), phát hành giấy tờ có giá ngắn hạn dưới hình thức kỳ phiếu (1 đợt). Đặc biệt năm 2006, BIDV phát hành thành công 2 đợt phát hành trái phiếu dài hạn tăng vốn cấp 2 dưới hình thức ghi sổ, kỳ hạn huy động dài (10, 15, 20 năm).

2.2. Tình hình sử dụng vốn

Bên cạnh việc coi trọng công tác huy động vốn thì việc sử dụng nguồn vốn hiệu quả là vấn đề mang tính sống còn của ngân hàng. Hoạt động tín dụng tại BIDV ngày càng phát triển cả chiều rộng lẫn chiều sâu. Nhằm tiếp tục đẩy mạnh đầu tư các lĩnh vực kinh tế mũi nhọn, BIDV đã xác định danh mục tín dụng ưu tiên để đầu tư vào các ngành năng lượng, công nghiệp tàu thủy, chế biến xuất khẩu thủy sản…Bám sát thế mạnh, đặc điểm kinh tế tại các vùng, BIDV đã đầu tư hỗ trợ có hiệu quả. Dư nợ tín dụng qua các năm đều tăng trưởng và được kiểm soát chặt chẽ trong phạm vi giới hạn theo quy định của NHTW, thể hiện qua các số liệu sau :

Bảng 2.3 : Dư nợ tín dụng của BIDV từ 2003-2006

Đơn vị: Tỷ đồng

2003 | 2004 | 2005 | 2006 | |||||

Số tiền | % | Số tiền | % | Số tiền | % | Số tiền | % | |

Tổng dư nợ | 61.361 | 100 | 72.430 | 100 | 85.434 | 100 | 98.639 | 100 |

1. Theo thời gian | ||||||||

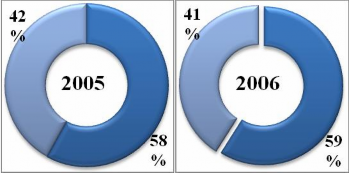

- Ngắn hạn | 31.601 | 51,5 | 39.329 | 54,3 | 49.552 | 58 | 58.197 | 59 |

- Trung dài hạn | 29.760 | 48,5 | 33.101 | 45,7 | 35.882 | 42 | 40.442 | 41 |

2. Theo thành phần kinh tế (TPKT) | ||||||||

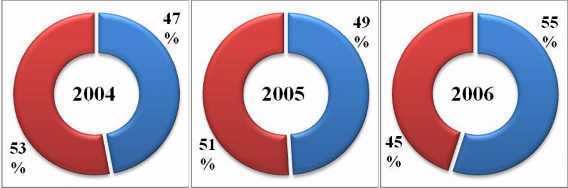

-DNQD | 41.112 | 67 | 47.080 | 65 | 44.426 | 52 | 42.612 | 43,2 |

-DNNQD | 18.408 | 30 | 23.178 | 32 | 38.445 | 45 | 52.673 | 53,4 |

-DN có vốn ĐTNN | 1.841 | 3 | 2.173 | 3 | 2.563 | 3 | 3.354 | 3,4 |

3. Theo TSĐB | ||||||||

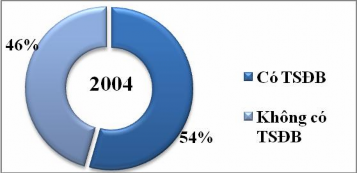

- Có TSĐB | 25.158 | 41 | 39.402 | 54,4 | 56.386 | 66 | 69.047 | 70 |

- Không có TSĐB | 36.203 | 59 | 33.028 | 45,6 | 29.048 | 34 | 29.592 | 30 |

Nguồn: Báo cáo thường niên 2003, 2004, 2005, 2006 của BIDV

Năm 2006, tình hình quốc tế và trong nước diễn biến phức tạp trên nhiều lĩnh vực như dịch bệnh, thiên tai, giá nguyên liệu thế giới tăng cao, giá xăng dầu biến động... đã có ảnh hưởng nhất định lên chi phí đầu vào của sản xuất kinh doanh và mặt bằng giá cả chung. Và trên thực tế mức tăng tín dụng cũng thấp hơn, năm 2006 tổng dư nợ tín dụng đạt 98.639 tỷ đồng, tăng 15,5% so với năm 2005. Trong khi năm 2005 đạt 85.434 tỷ đồng, tăng 18% so với năm 2004 và năm 2004 cũng tăng 18% so với năm 2003 với 72430 tỷ đồng. Sở dĩ mức tăng trưởng tín dụng năm 2006 chậm lại một chút so với các năm trước cũng là do quán triệt chính sách tín dụng của ngân hàng và đẩy mạnh các biện pháp nâng cao chất lượng tín dụng gắn liền

với tăng trưởng tín dụng hợp lý, kiểm soát chặt chẽ vốn vay. Tỷ trọng tín dụng trên tổng tài sản giảm từ 67% năm 2005 xuống còn 60% năm 2006, được đánh giá là phù hợp với mục tiêu phát triển thể chế đã cam kết với ngân hàng Thế giới World Bank.

Biểu đồ 2.4: Cơ cấu tín dụng theo kỳ hạn.

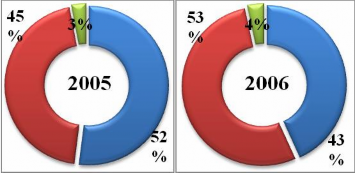

Biểu đồ 2.5: Cơ cấu tín dụng theo thành phần kinh tế. |

khách hàng là DNNQD, doanh nghiệp vừa và nhỏ, tư nhân, cá thể và doanh nghiệp có vốn đầu tư nước ngoài. Tỷ trọng dư nợ cho vay DNQD năm 2003 là 67%, năm 2004 là 65% thì đến năm 2005, 2006 tỷ trọng này giảm mạnh, chỉ còn 52% năm 2005 và 43,2% năm 2006. Còn đối với DNNQD và có vốn đầu tư nước ngoài thì có tỷ trọng tăng nhanh qua các năm. Cụ thể, năm 2003 chỉ chiếm 33% trong tổng dư nợ thì đến năm 2006 đã chiếm đến 56,8%. BIDV đã tăng cường tìm kiếm các dự án cho vay các DNNQD, hạn chế sự phụ thuộc vào một số tổng công ty lớn. Đây là một bước tiến quan trọng nhằm thực hiện mục tiêu của đề án tái cơ cấu đã đề ra, bởi vì để đạt mục tiêu tỷ trọng doanh thu dịch vụ và bán lẻ là 50% thì cơ cấu |

Biểu đồ 2.6: Cơ cấu tín dụng theo TSĐB

Biểu đồ 2.7: Cơ cấu tín dụng theo ngành kinh tế |

cho vay khách hàng là DNNQD và doanh nghiệp có vốn đầu tư nước ngoài cấn đạt đến 70%. Bên cạnh đó, chất lượng tín dụng được cải thiện đáng kể, biểu hiện ở tỷ lệ dư nợ có tài sản đảm bảo trên tổng dư nợ tăng cao qua các năm. Năm 2006 dư nợ có TSĐB là 69.047 tỷ đồng, tăng 22,5% so với năm 2005, tăng 75% so với năm 2004 và tăng đến 174% so với năm 2003, hoàn thành chỉ tiêu cơ cấu tín dụng theo tài sản đảm bảo nợ vay. Tính theo ngành nghề kinh tế, cơ cấu tín dụng về cơ bản đều tăng trưởng theo đúng định hướng, đó là giảm tỷ lệ cho vay xây lắp, đẩy mạnh cho vay doanh nghiệp vừa và nhỏ, cho vay tiêu dùng, xuất nhập khẩu, các ngành kinh tế tiềm năng. |