61,03% và tỷ lệ nợ dưới tiêu chuẩn năm 2006 giảm chỉ còn 6,7% trên tổng dư nợ. Trong khi đó dư nợ tín dụng vẫn tiếp tục tăng, càng cho thấy nỗ lực của BIDV trong công tác quản lý và xử lý nợ dưới tiêu chuẩn.

1.3. Tình hình nợ nghi ngờ tại BIDV

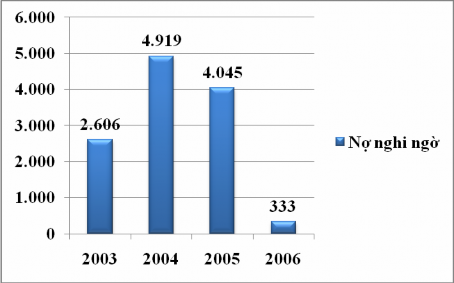

Bảng 2.8: Tình hình nợ nghi ngờ tại BIDV

Đơn vị: Tỷ đồng

2003 | 2004 | 2005 | 2006 | ||||

Số tiền | Số tiền | 04/03 (%) | Số tiền | 05/04 (%) | Số tiền | 06/05 (%) | |

Nợ nghi ngờ | 2.606 | 4.919 | 88,76 | 4.045 | -17,77 | 333 | -91,77 |

Tỷ lệ nợ nghi ngờ (%) | 4,3 | 7,4 | 4,8 | 0,4 | |||

Có thể bạn quan tâm!

-

Thực Trạng Hoạt Động Tín Dụng Tại Bidv

Thực Trạng Hoạt Động Tín Dụng Tại Bidv -

Thực Trạng Hoạt Động Tín Dụng Của Bidv

Thực Trạng Hoạt Động Tín Dụng Của Bidv -

Nợ Quá Hạn Của Bidv Từ Năm 2003 Đến 2006:

Nợ Quá Hạn Của Bidv Từ Năm 2003 Đến 2006: -

Những Kết Quả Mà Bidv Đã Đạt Được

Những Kết Quả Mà Bidv Đã Đạt Được -

Định Hướng Phát Triển Bidv Trong Xu Thế Hội Nhập

Định Hướng Phát Triển Bidv Trong Xu Thế Hội Nhập -

Nâng Cao Chất Lượng Đánh Giá Khách Hàng Và Lượng Hóa Rrtd

Nâng Cao Chất Lượng Đánh Giá Khách Hàng Và Lượng Hóa Rrtd

Xem toàn bộ 117 trang tài liệu này.

Nguồn: Báo cáo tổng kết 2003, 2004, 2005, 2006 của BIDV

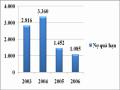

Biểu đồ 2.12: Tình hình nợ nghi ngờ tại BIDV

Đơn vị: Tỷ đồng

Nợ nghi ngờ cũng là các khoản nợ thuộc nhóm nợ xấu gây nên rủi ro cho ngân hàng và có mức RRTD cao hơn nợ dưới tiêu chuẩn. Vì vậy, cần phân tích diễn biến của loại nợ này qua các thời kỳ để thấy rõ xu hướng biến động, tìm hiểu nguyên nhân và từ đó tìm cách hạn chế rủi ro do nhóm nợ này gây ra.

Nợ nghi ngờ của BIDV giai đoạn 2003 đến 2005 nhìn chung là cao và tỷ lệ cũng diễn biến theo sự biến động của nợ nghi ngờ. Năm 2004, nợ nghi ngờ là 4.919 tỷ đồng, tăng gấp đôi so với năm 2003 và tỷ lệ nợ nghi ngờ cũng tăng từ 4,3% năm 2003 lên 7,4% năm 2004. Sự tăng đột biến về các khoản nợ nghi ngờ làm cho ngân hàng đối mặt với nhiều rủi ro và thiệt hại do những rủi ro đó gây ra. Năm 2005 nợ nghi ngờ đã giảm, ở mức 4045 tỷ đồng, tức giảm 17,77% so với năm 2004. Và cùng với nó, tỷ lệ nợ nghi ngờ cũng giảm xuống, ở mức 4,8%.

Năm 2006 đánh dấu sự thành công của BIDV về nhiều mặt, trong đó có công tác quản lý nợ nghi ngờ. Nợ nghi ngờ năm 2006 giảm mạnh với 333 tỷ đồng, so với 4045 tỷ đồng của năm 2005, giảm đến 12 lần. Sự cải thiện trong chất lượng tín dụng còn thể hiện thông qua sự giảm mạnh của tỷ lệ nợ nghi ngờ - một chỉ tiêu phản ánh mức RRTD của ngân hàng. Tỷ lệ nợ nghi ngờ năm 2006 chỉ là 0,4% so với 4,8% của năm 2005 thì đây là một bước đột phá. Năm 2006, không những BIDV quan tâm hơn đến công tác phân loại, đánh giá khách hàng, tăng cường thẩm định, giám sát các khoản vay mà còn tích cực áp dụng các biện pháp xử lý nợ xấu thể hiện rõ nét nhất là BIDV đã tăng cường làm việc với các DN để bổ sung TSĐB, ký kết hợp đồng cầm cố các khoản phải thu, hợp đồng bảo đảm tài sản hình thành từ vốn vay.

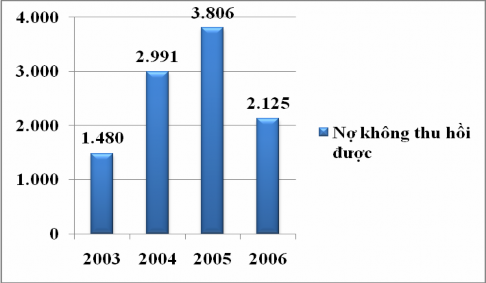

1.4. Tình hình nợ không thu hồi được tại BIDV

Bảng 2.9: Tình hình nợ không thu hồi được tại BIDV.

Đơn vị: Tỷ đồng

2003 | 2004 | 2005 | 2006 | ||||

Số tiền | Số tiền | 04/03 (%) | Số tiền | 05/04 (%) | Số tiền | 06/05 (%) | |

Nợ không thu hồi được | 1.480 | 2.991 | 102,09 | 3.806 | 27,25 | 2.125 | -44,17 |

Tỷ lệ nợ không thu hồi được (%) | 2 | 4,5 | 4,9 | 2,4 | |||

Nguồn: Báo cáo tổng kết 2003, 2004, 2005, 2006 của BIDV.

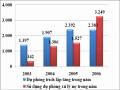

Biểu đồ 2.13: Tình hình nợ không thu hồi được tại BIDV.

Đơn vị: Tỷ đồng

Nợ không thu hồi được là các khoản nợ có mức rủi ro cao nhất và có thể dẫn đến khả năng mất vốn cho các ngân hàng. Các khoản nợ được xếp vào nhóm này thông thường đã được gia hạn nợ và cơ cấu lại nhiều lần, được ngân hàng thường xuyên đánh giá, xem xét về khả năng thu hồi dựa trên năng lực và tình hình hoạt động của người đi vay, trên cơ sở các TSĐB. Mặc dù đã áp dụng nhiều biện áp để thu hồi nợ nhưng vẫn khó đòi lại, có thể do DN xin vay bị phá sản, làm ăn thua lỗ đến mức tạm dừng hoạt động sản xuất kinh doanh...Tình hình RRTD của BIDV phản ánh qua chỉ tiêu nợ không thu hồi được và tỷ lệ nợ không thu hồi được biểu hiện qua các số liệu và biểu đồ trên.

Không giống như chỉ tiêu nợ dưới tiêu chuẩn và nợ nghi ngờ, nợ không thu hồi được và tỷ lệ nợ không thu hồi được của BIDV năm 2006 không những giảm mà còn tăng so với năm 2003. Nợ không thu hồi được năm 2006 là 2.125 tỷ đồng, mặc dù giảm 44% so với năm 2005 nhưng so với năm 2004 thì giảm không đáng kể và so với năm 2003 thì tăng 50%. Tỷ lệ nợ không thu hồi được năm 2006 ở mức 2,4% giảm từ 4,9% năm 2005, 4,5% năm 2004 nhưng năm 2003 tỷ lệ này còn thấp hơn, chỉ với 2%. Như vậy, mặc dù nợ không thu hồi được và tỷ lệ nợ không thu hồi được năm 2006 đã được cải thiện hơn nhiều so với năm 2004 và 2005, phản ánh sự

chuyển biến tích cực của BIDV nhưng so với năm 2003, các chỉ tiêu này vẫn còn cao hơn. Đây là các khoản nợ có rủi ro lớn nhất vì vậy đòi hỏi BIDV cần phải có các biện pháp hữu hiệu và kịp thời hơn nữa.

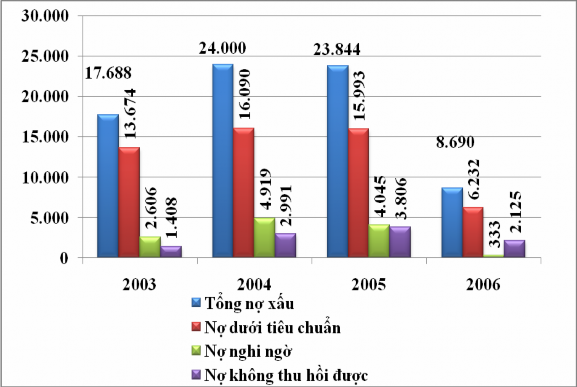

1.5. Tình hình nợ xấu tại BIDV

Theo thông lệ quốc tế, khi các khoản RRTD không được xử lý ngay lập tức thì chúng sẽ trở thành các khoản mục tài sản xấu trên bảng cân đối kế toán của ngân hàng và được coi là nợ xấu hay nợ tồn đọng. Tù tháng 10/2006 BIDV bắt đầu tiến hành phân loại nợ theo điều 7 quyết định 493/2005/QĐ-NHNN về phân loại nợ do BIDV đã có đủ khả năng và điều kiện thực hiện phân loại nợ theo phương pháp định tính. Theo đó các khoản nợ được chia thành 5 nhóm và nợ xấu (bad debt) của các TCTD được xác định căn cứ vào mức độ tín nhiệm của khách hàng mà không căn cứ vào thời gian quá hạn của khoản nợ như điều 6 quyết định 493/2005/QĐ- NHNN về phân loại nợ. Các khoản nợ nhóm 3,4,5 được coi là nợ xấu và được trích tỷ lệ dự phòng tương ứng là 20%, 50% và 100%. Việc phân loại nợ theo điều 7 quyết định 493 gần với các tiêu chuẩn quốc tế và kết quả gần với báo cáo theo tiêu chuẩn kiểm toán quốc tế IFRS. Tình hình nợ xấu của BIDV được thể hiện qua bảng số liệu sau :

Bảng 2.10 : Nợ xấu của BIDV từ năm 2003 đến 2006

Đơn vị: Tỷ đồng

2003 | 2004 | 2005 | 2006 | |

Tổng nợ xấu | 17.688 | 24.000 | 23.844 | 8.690 |

Nợ dưới tiêu chuẩn | 13.674 | 16.090 | 15.993 | 6.232 |

Nợ nghi ngờ | 2.606 | 4.919 | 4.045 | 333 |

Nợ không thu hồi được | 1.408 | 2.991 | 3.806 | 2.125 |

Tỷ lệ nợ xấu(%) | 28 | 36 | 30 | 9,6 |

Nguồn: Báo cáo thường niên 2003, 2004, 2005, 2006 của BIDV

Tổng nợ xấu và tỷ lệ nợ xấu của BIDV khá cao vào những năm 2003, 3004, 2005, và chỉ thực sự giảm mạnh vào năm 2006.

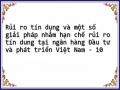

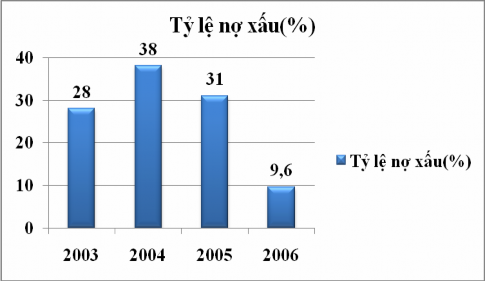

Biểu đồ 2.14: Tình hình nợ xấu của BIDV

Đơn vị: Tỷ đồng

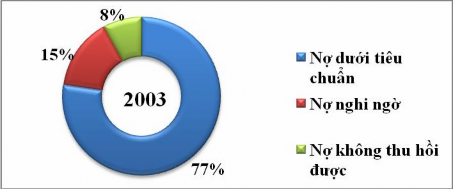

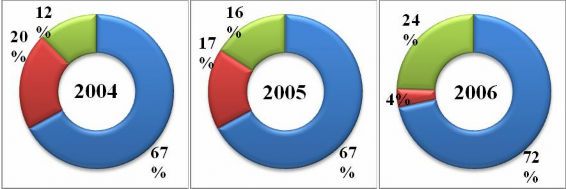

Biểu đồ 2.15: Cơ cấu nợ xấu của BIDV

Tổng nợ xấu năm 2003 của BIDV là 17.688 tỷ đồng, trong đó nợ không thu hồi được chiếm 8%; năm 2004 là 24.000 tỷ đồng, tăng 36% so với năm 2004, trong đó nợ không thu hồi được chiếm đến 12,5%. Như vậy, cả tổng dư nợ xấu và tỷ lệ nợ không thu hồi được của năm 2004 đều cao hơn nhiều so với năm 2003, cho thấy chất lượng tín dụng và công tác quản trị RRTD của ngân hàng năm 2004 thực sự chưa tốt. Năm 2005, dư nợ xấu của BIDV có giảm nhưng không đáng kể, chỉ giảm 0,65% so với năm 2004. Tuy nhiên, tỷ lệ nợ không thu hồi được lại tăng, chiếm đến 16% tổng dư nợ xấu. Nhóm nợ không thu hồi được có rủi ro cao nhất, dễ dẫn đến mất vốn nhất. Ngân hàng cần phải thận trọng hơn trong việc cấp tín dụng. Năm 2006 có thể nói là năm đột phá của BIDV trong công tác xử lý và hạn chế nợ xấu với những kết quả vượt trội. Dư nợ xấu năm 2006 chỉ còn 8690 tỷ đồng, giảm đến 64% so với năm 2005, trong khi đó dư nợ tín dụng lại tăng 15,5% so với năm 2005. Đây là một thành công của BIDV trong đẩy mạnh quản lý rủi ro, nâng cao chất lượng tín dụng nhằm chuẩn bị cho lộ trình cổ phần hóa sắp tới. Tuy nhiên, tỷ lệ nợ không thu hồi được năm 2006 lại chiếm đến 24% dư nợ xấu. Do đó, ngân hàng cần phải xây dựng quá trình thẩm định, xét duyệt dự án, TSĐB, đánh giá khách hàng chặt chẽ hơn để đạt được mục tiêu tăng trưởng tín dụng gắn với nâng cao chất lượng tín dụng, an toàn, hiệu quả.

Cùng với việc phân tích biến động của dư nợ xấu cần phải xem xét sự thay đổi tỷ lệ nợ xấu của ngân hàng để thấy rõ thực trạng RRTD của ngân hàng.

Biểu đồ 2.16: Tỷ lệ nợ xấu của BIDV theo tiêu chuẩn Quốc tế IFRS

Tỷ lệ nợ xấu của BIDV giai đoạn 2003-2005 khá cao, ở mức trên dưới 30%. Cụ thể, tỷ lệ này năm 2003 là 28%, năm 2004 là 36% và năm 2005 là 30% phản ánh hoạt động tín dụng của BIDV chứa đựng nhiều rủi ro và chất lượng tín dụng giai đoạn này chưa tốt. So với tình hình chung của toàn ngành thì đây là một con số khá cao, một phần cũng là do BIDV là ngân hàng quốc doanh, phải dành một phần vốn cho vay theo kế hoạch của Nhà nước, cho vay theo chỉ định của chính phủ. Nhưng nguyên nhân chủ yếu cũng là do hệ thống tín dụng, quy trình cấp tín dụng và quy trình giám sát các khoản vay của BIDV còn bộc lộ sự chưa hợp lý. Sang năm 2006, cùng với lộ trình cổ phần hóa BIDV vào cuối năm 2007 theo dự kiến và đề án cơ cấu lại BIDV trở thành ngân hàng hiện đại và đơn vị hàng đầu trong ngành ngân hàng, BIDV đã có những nổ lực đáng kể nhằm bảo đảm sự tăng trưởng tín dụng gắn liền với đảm bảo an toàn tín dụng. Nhờ đó, năm 2006 BIDV đã đạt được nhiều thành công. Tỷ lệ nợ xấu của BIDV năm 2006 giảm mạnh từ 31% năm 2005 xuống còn 9,6% năm 2006. Đây là một bước chuyển vô cùng tích cực và quan trọng mà BIDV đã nổ lực đạt được. Tuy nhiên con số này vẫn còn cao, theo tiêu chuẩn quốc tế, tỷ lệ nợ xấu của một ngân hàng không vượt quá 5%, và ngưỡng an toàn là từ 3- 5%. Theo báo cáo của BIDV cho quý 1 và quý 2 năm 2007 thì tỷ lệ nợ xấu được cải

thiện đáng kể, lần lượt là 6,44% và 5,8%. Để đạt được mục tiêu giảm tỷ lệ này xuống dưới 5% trước khi thực hiện cổ phần toàn hệ thống BIDV thì BIDV cần phải có chiến lược cụ thể và đưa ra các giải pháp đẩy mạnh quản trị rủi ro cũng như áp dụng các chuẩn mực quốc tế trong quy trình cấp tín dụng và giám sát các khoản vay.

1.6. Tình hình trích lập và sử dụng dự phòng rủi ro tín dụng

DPRRTD là khoản tiền đã trích lập để dự phòng cho những tổn thất có thể xảy ra do khách hàng hoặc đối tác không thực hiện nghĩa vụ theo cam kết. Đây là một trong những tiêu chí để đánh giá chất lượng tín dụng và khả năng quản lý nợ của ngân hàng. Tình hình trích lập và sử dụng dự phòng RRTD tại BIDV được biểu hiện như sau:

Bảng 2.11: Tình hình trích lập RRTD của BIDV

Đơn vị : tỷ đồng

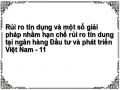

2003 | 2004 | 2005 | 2006 | |

Số dư vào ngày 1/1 | 3.530 | 4.585 | 5.186 | 6.051 |

Dự phòng trích lập tăng trong năm | 1.397 | 1.907 | 2.392 | 2.383 |

Sử dụng dự phòng xử lý nợ trong năm | -342 | -1.306 | -1.527 | -3.249 |

Số dư vào ngày 31/12 | 4.585 | 5.186 | 6.051 | 5.185 |

Nguồn: Báo cáo thường niên 2003, 2004, 2005, 2006 của BIDV

Trong các chỉ tiêu trên ta cần quan tâm đến sự biến động của dự phòngtrích lập trong năm và việc sử dụng dự phòng để xử lý các khoản nợ trong năm. Sự biến động đó của BIDV được mô tả qua biểu đồ sau:

Biểu đồ 2.17: Trích lập và sử dụng RRTD của BIDV

Đơn vị : tỷ đồng