dưới 5% là có thể chấp nhận được và được coi là ngưỡng an toàn đối với hoạt động tín dụng của ngân hàng. Tỷ lệ này nằm trong khoảng 1% - 3% là tốt.

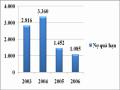

5.1.2. Chỉ tiêu nợ xấu và tỷ lệ nợ xấu.

Theo quyết định số 493/2005/QĐ-NHNN, nợ xấu là các khoản nợ thuộc các nhóm 3, 4, 6 quy định tại điều 6 bao gồm: nợ dưới tiêu chuẩn, nợ nghi ngờ và nợ có khả năng mất vốn.

Tỷ lệ nợ xấu càng cao thì chất lượng tín dụng thấp, RRTD càng lớn. Bên cạnh đó, ngân hàng còn phải tăng chi phí cho việc giám sát, đôn đốc thu nợ, chi phí quản lý nợ xấu và các chi phí khác có liên quan.

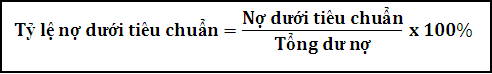

5.1.3. Chỉ tiêu tỷ lệ nợ dưới tiêu chuẩn

Nợ dưới tiêu chuẩn là các khoản nợ thuộc nhóm 3 trong cách phân loại nợ theo quyết định số 493/2005/QĐ-NHNN. Các khoản nợ trong nhóm này được xem là nợ xấu đối với ngân hàng và khi đến thời hạn được gia hạn thêm mà vẫn không được thanh toán thì có thể được xếp vào nhóm nợ nghi ngờ hoặc nợ không thu hồi được hoặc được xử lý theo các quyết định của ngân hàng. Tỷ lệ nợ dưới tiêu chuẩn cao thì RRTD gây ra cho ngân hàng càng cao.

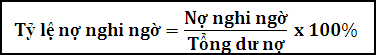

5.1.4. Chỉ tiêu tỷ lệ nợ nghi ngờ.

Cũng như nợ dưới tiêu chuẩn, nợ nghi ngờ cũng phản ánh rủi ro đối với các khoản vay của ngân hàng. Các khoản vay thuộc nhóm này lại có mức rủi ro cao hơn nhóm 3. Tỷ lệ nợ nghi ngờ phản ánh chất lượng tín dụng của ngân hàng và nếu càng nhỏ thì chất lượng tín dụng càng cao.

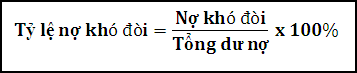

5.1.5. Chỉ tiêu tỷ lệ nợ có khả năng mất vốn (khó đòi).

Nợ có khả năng mất vốn hay nợ khó đòi là các khoản nợ ít có cơ hội đòi được, ngân hàng phải sử dụng quỹ dự phòng bù đắp rủi ro để xử lý, đồng thời đưa các khoản nợ này ra khỏi bảng tổng kết tài sản, xóa khỏi sổ sách. Tỷ lệ này phản ánh tổn thất trong hoạt động tín dụng của ngân hàng. Tỷ lệ này càng cao thì RRTD càng lớn.

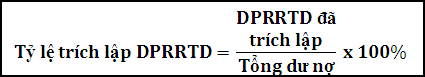

5.1.6. Chỉ tiêu tỷ lệ trích lập dự phòng RRTD.

Dự phòng rủi ro tín dụng (DPRRTD) là khoản tiền được trích lập để dự phòng cho những tổn thất có thể xảy ra do khách hàng hoặc đối tác của TCTD không thực hiện nghĩa vụ theo cam kết.

Quyết định 493/2005/QĐ-NHNN yêu cầu trích lập 2 loại dự phòng là dự phòng cụ thể và dự phòng chung. Dự phòng cụ thể là loại dự phòng được trích lập trên cơ sở phân loại cụ thể các khoản nợ. Ngoài ra, quyết định 493/2005/QĐ- NHNN lần đầu tiên yêu cầu TCTD lập dự phòng chung cho tất cả các khoản nợ của mình bằng 0,75% tổng giá trị các khoản nợ từ nhóm 1 đến nhóm 4 theo cách phân loại tai quyết định này.

Bảng 1.1: Tỷ lệ trích lập dự phòng cụ thể cho từng nhóm nợ

Tỷ lệ trích lập(%) | |

Nhóm 1 (Nợ đủ tiêu chuẩn) | 0 |

Nhóm 2 (Nợ cần chú ý) | 5 |

Nhóm 3 (Nợ dưới tiêu chuẩn) | 20 |

Nhóm 4 (Nợ nghi ngờ | 50 |

Nhóm 5 (Nợ có khả năng mất vốn) | 100 |

Có thể bạn quan tâm!

-

Rủi ro tín dụng và một số giải pháp nhằm hạn chế rủi ro tín dung tại ngân hàng Đầu tư và phát triển Việt Nam - 1

Rủi ro tín dụng và một số giải pháp nhằm hạn chế rủi ro tín dung tại ngân hàng Đầu tư và phát triển Việt Nam - 1 -

Rủi ro tín dụng và một số giải pháp nhằm hạn chế rủi ro tín dung tại ngân hàng Đầu tư và phát triển Việt Nam - 2

Rủi ro tín dụng và một số giải pháp nhằm hạn chế rủi ro tín dung tại ngân hàng Đầu tư và phát triển Việt Nam - 2 -

Các Nguyên Nhân Dẫn Đến Rủi Ro Tín Dụng Ngân Hàng

Các Nguyên Nhân Dẫn Đến Rủi Ro Tín Dụng Ngân Hàng -

Thực Trạng Hoạt Động Tín Dụng Tại Bidv

Thực Trạng Hoạt Động Tín Dụng Tại Bidv -

Thực Trạng Hoạt Động Tín Dụng Của Bidv

Thực Trạng Hoạt Động Tín Dụng Của Bidv -

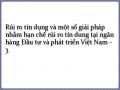

Nợ Quá Hạn Của Bidv Từ Năm 2003 Đến 2006:

Nợ Quá Hạn Của Bidv Từ Năm 2003 Đến 2006:

Xem toàn bộ 117 trang tài liệu này.

Nguồn: Quyết định 493/2005/QĐ-NHNN.

Theo các quy định trước đây, số tiền dự phòng chỉ đơn giản bằng tỷ lệ trích dự phòng nhân với tài sản có từng nhóm. Trong khi đó, Quyết định 493/2005/QĐ- NHNN đưa ra công thức tính số tiền dự phòng hoàn toàn mới:

R = max{ 0; (A-C) } x r

Trong đó:

R: Số tiền dự phòng cụ thể phải trích lập A: Giá trị của khoản nợ

C: Giá trị của tài sản đảm bảo

r: tỷ lệ trích lập dự phòng cụ thể

Từ công thức trên ta thấy dự phòng cụ thể phải trích lập không chỉ phụ thuộc vào giá trị khoản nợ và tỷ lệ trích lập dự phòng mà còn phụ thuộc vào giá trị TSĐB. Tỷ lệ dự phòng càng cao chứng tỏ tỷ lệ nợ xấu trong tổng dư nợ cao, RRTD càng cao. Dự phòng trích lập nhiều sẽ làm tăng cho phí của ngân hàng dẫn đến giảm lợi nhuận.

5.2. Một số mô hình lượng hóa RRTD

5.2.1. Mô hình điểm số Z ( Altman)

Mô hình điểm số Z: được xây dựng bởi giáo sư Redward Altman, được xây dựng thông qua việc phân tích một số các chỉ số tài chính của 2 nhóm công ty mẫu: một nhóm phát đạt và một nhóm thất bại. Kết quả cho thấy những doanh nghiệp thất bại có chỉ số tài chính và xu hướng tài chính rất khác với các doanh nghiệp làm ăn tốt. Đại lượng Z là thước đo tổng hợp để phân loại RRTD đối với người vay và phụ thuộc vào trị số của các chỉ số tài chính của người vay (Xj) và tầm quan trọng của các chỉ số này trong việc xác định xác xuất vỡ nợ của người vay trong quá khứ. Điểm số Z được tính theo công thức sau:

Z= 1,2 X1 + 1,4 X2 + 3,3 X3 + 0,6X4 + X5

Trong đó:

X1 = Tỷ số “Vốn lưu động / Tổng tài sản”

X2 = Tỷ số “Lợi nhuận giữ lại / Tổng tài sản”

X3 = Tỷ số “Lợi nhuận trước thuế và tiền lãi / Tổng tài sản” X4 = Tỷ số “Thị giá cổ phiếu / Giá trị ghi sổ của nợ dài hạn” X5 = Tỷ số “Doanh thu / Tổng tài sản”

Trị số Z càng cao thì người vay có xác xuất vỡ nợ càng thấp. Như vậy khi trị số Z thấp hoặc là âm sẽ là căn cứ để xếp khách hàng vào nhóm có nguy cơ vỡ nợ cao. Theo mô hình cho điểm số Z thì các vùng phân biệt của điểm số Z như sau:

+ Z>2,99 : Vùng an toàn (Safe zone). Các công ty có điểm số Z trong vùng này được đanh giá có mức độ RRTD thấp.

+ 1,81<Z<2,99 : Vùng xám (Grey zone). Các công ty có điểm số Z nằm trong vùng này được đánh giá là có mức RRTD trung bình.

+ Z<1,81 : Vùng nguy hiểm (Distress zone). Các công ty có điểm số Z trong vùng này được đánh giá có mức độ RRTD cao.

Z‟ = 0,717 X1 + 0,847X2 + 3,107 X3 + 0,42 X4 + X5

Mô hình điểm số Z‟ : Từ mô hình điểm số Z ban đầu, Altman còn xây dựng mô hình điểm số Z‟ cho công ty tư nhân. Thị giá cổ phiếu (market value) trong mô hình điểm số Z được thay thế bằng giá trị trên sổ sách (book value) khi tính toán chỉ số X4 vì các công ty này không phát hành cổ phiếu.

Các vùng của điểm số Z‟ như sau:

+ Z‟>2,99: Vùng an toàn. Các công ty có điểm số Z trong vùng này được đanh giá có mức độ RRTD thấp.

+ 1,23<Z‟<2,99: Vùng xám. Các công ty có điểm số Z nằm trong vùng này được đánh giá là có mức RRTD trung bình.

+ Z‟<1,23: Vùng nguy hiểm. Các công ty có điểm số Z trong vùng này được đánh giá có mức độ RRTD cao.

Các mô hình điểm số Z và Z‟ của Altman đã được rất nhiều ngân hàng áp dụng, đặc biệt là các ngân hàng của Mỹ. Tuy nhiên, các mô hình này chỉ cho phép phân khách hàng vào nhóm “vỡ nợ” và “không vỡ nợ”. Trong thực tế khách hàng vỡ nợ được phân thành nhiều loại khác.

5.2.2. Mô hình xác suất tuyến tính.

Mô hình xác suất tuyến tính sử dụng các số liệu trong quá khứ để giải thích quá khứ chi trả nợ của khách hàng vay. Trong đó mức độ quan trọng của từng yếu tố rong mô hình sẽ được sử dụng để dự đoán xác suất xảy ra của các khoản vay mới.

Cách thực hiện mô hình:

Bước 1: Lựa chọn các tiêu thức phản ánh đặc điểm của khách hàng vay mà những đặc điểm này có liên quan đến khả năng trả nợ của khách hàng như: ROE, hệ số thanh toán, hệ số nợ, vòng quay hàng tồn kho, vòng quay vốn lưu động.

Bước 2: Phân chia các khoản nợ củ thành 2 nhóm: Nhóm có rủi ro mất vốn: Z = 1

Nhóm không có rủi ro: Z = 0

Bước 3: Thiết lập mối quan hệ của các khoản cho vay đó với tiêu thức đã lựa chọn theo mô hình hồi quy sau:

Zi = ![]()

Zi = B1 x ROE + B2 x Hệ số nợ + B3 xVqVLĐ + B4 x Hệ số thanh toán.

Bi: Thể hiện mối quan hệ giữa ROE, hệ số nợ ... với mức rủi ro của khoản vay. B1, B2, Bn: có thể có dấu (+) hoặc dấu (-), thể hiện mức độ quan trọng của từng biểu thức đến mức rủi ro của khoản vay.

Bước 4: Nhân hệ số Bi với các tiêu thức Xịj của khách hàng vay mới từ đó tính được xác suất rủi ro của khoản vay mới Zi.

Ưu điểm của mô hình là tính toán khá đơn giản.

Nhược điểm là khó khăn trong việc thu thập thông tin xác thực. Hơn nữa ngân hàng phải thường xuyên tính toán lại các giá trị của Bi vì trong từng giai đoạn thì số liệu này đều có sự thay đổi.

5.2.3. Mô hình điểm số tín dụng tiêu dùng.

Hệ thống tính điểm tín dụng là một phương pháp lượng hóa mức độ RRTD của khách hàng thông quá trình đánh giá bằng thang điểm. Mô hình này dễ áp dụng, mang lại sự thuận tiện cho khách hàng. Các yếu tố quan trọng sử dụng trong mô hình này như: hệ số tín dụng, tuổi đời, trạng thái tài sản, số người phụ thuộc, sở hữu nhà, thu nhập, điện thoại cố định, số loại tài khoản các nhân, thời gian công tác.

Bảng 1.2: Mô hình điểm số tín dụng tiêu dùng được dùng ở các ngân hàng Mỹ.

Các hạng mục xác định chất lượng tín dụng | Điểm số | |

1 | Nghề nghiệp của người vay: - Chuyên gia hay phụ trách kinh doanh - Công nhân tay nghề cao - Nhân viên văn phòng - Sinh viên - Công nhân bán thất nghiệp | 10 8 7 5 2 |

2 | Trạng thái nhà ở - Nhà riêng - Nhà thuê hay căn hộ - Sống cùng bạn hay người thân | 6 4 2 |

3 | Xếp hạng tín dụng - Tốt - Trung bình - Không có hồ sơ | 10 5 2 |

- Tồi | 0 | |

4 | Kinh nghiệm nghề nghiệp - Nhiều hơn một năm - Từ một năm trở xuống | 5 2 |

5 | Thời gian sống tại địa chỉ hiện hành - Nhiều hơn một năm - Từ một năm trở xuống | 2 1 |

6 | Điện thoại cố định - Có - Không | 2 0 |

7 | Số người sống cùng (phụ thuộc) - Không - Một - Hai - Ba - Nhiều hơn ba | 3 3 4 4 2 |

8 | Các tài khoản tại NH - Cả tài khoản tiết kiệm và phát hành séc - Chỉ tài khoản tiết kiệm - Chỉ tài khoản phát hành séc - Không có | 4 3 2 0 |

Nguồn: Federal deposit Insurance Coporation (FDIC).

Theo bảng chấm điểm tín dụng này, khách hàng có điểm số cao nhất là 43 điểm, thấp nhất là 9 điểm. Giả sử ngân hàng theo khảo sát và nghiên cứu thực tế xác định được mức 28 điểm là ranh giới giữa khách hàng có tín dụng tốt và khách hàng có tín dụng xấu, trên cơ sở đó, ngân hàng hình thành nên một khung chính sách tín dụng tiêu dùng theo mô hình điểm số như sau:

Bảng 1.3: Khung cấp tín dụng tiêu dùng.

Quyết định tín dụng |

Từ chối cấp tín dụng | |

29-30 điểm | Cho vay đến $500 |

31-33 điểm | Cho vay đến $1000 |

34-36 điểm | Cho vay đến $2.500 |

37-38 điểm | Cho vay đến $3.500 |

39-40 điểm | Cho vay đến $5.000 |

41-43 điểm | Cho vay đến $8.000 |

Nguồn: Federal deposit Insurance Coporation (FDIC).

Mô hình chấm điểm loại bỏ sự phán xét chủ quan trong quá trình cho vay, giảm đáng kể thời gian quyết định tín dụng của ngân hàng. Tuy nhiên, mô hình này cũng có một số nhược điểm như không tự điều chỉnh được một cách nhanh chóng để thích ứng với những thay đổi trong nền kinh tế và trong cuộc sống gia đình.

III. Kinh nghiệm hạn chế rủi ro ở 1 số nước

1. Kinh nghiệm của Thái Lan

Mặc dù có bề dày hoạt động hàng trăm năm nhưng đứng trước cơn khủng hoảng tài chính tiền tệ Châu Á năm 1997-1998 hệ thống ngân hàng Thái Lan vẫn bị chao đảo. Trước tình hình đó, các ngân hàng Thái Lan đã tiến hành một loạt thay đổi căn bản trong hệ thống tín dụng.

Thứ nhất, tách bạch, phân công rõ chức năng các bộ phận và tuân thủ các khâu trong quy trình giải quyết các khoản vay. Có thể thấy điều này ở các ngân hàng Bangkok bank và Siam comercial bank (SCB). Còn quy trình cho vay của Kasikom bank được tổng kết như sau:

Sơ đồ 1.2: Quy trình cho vay của Kasikom bank.